Иные сведения указываются в документе по усмотрению представителей работодателя и на основании общих требований трудового законодательства и внутренних правовых актов.

Как получить материальную помощь на работе

На работе можно получить выплату, которая не связана с трудом.

Это может быть финансовая помощь в связи с рождением ребенка, юбилеем, свадьбой, смертью близкого родственника или другим событием в жизни работника.

Работодатели не обязаны материально поддерживать сотрудников. Поэтому, прежде чем рассчитывать на выплату, узнайте, оказывает ли ваша компания материальную помощь. Если да, пишите заявление и ждите решения руководителя.

Расскажу, как выяснить, имеете ли вы право на материальную помощь, как написать заявление, чтобы вашу просьбу одобрили, как получить выплату и разобраться с налогами.

Условия выплаты мат. помощи на лечение

Как мы уже сказали, матпомощь выплачивают по разным причинам. И одна из них – необходимость в лечении сотрудника.

Матпомощь на лечение выдают при соблюдении некоторых условий:

- данная выплата – сугубо социальная и носит целевой характер;

- выплата никак не связана с основным заработком;

- прописана в локально-нормативных актах предприятия.

Мы отмечали выше, что на материальную помощь от работодателя на лечение может рассчитывать не только заболевший работник, но и сотрудник, у которого болеет близкий родственник.

Обращаясь к ст. 2 Семейного кодекса РФ, отметим, что к близким родственникам отнесены:

- родители;

- дети (в т. ч. приемные);

- братья и сестры (в т. ч. приемные);

- старшие поколения – то есть бабушки и дедушки по отношению к внукам.

Материальная помощь на лечение может быть положена, если сотрудник или близкий родственник:

- получает (или получал) платные медицинские услуги;

- приобретал дорогостоящие препараты по рецепту от врача;

- несет иные расходы, которые непосредственно связаны с лечением.

- Компенсировать сотруднику уже потраченные средства по представленным подтверждающим документам.

- Участвовать в заключении договора с медучреждением и оплачивать от себя счета.

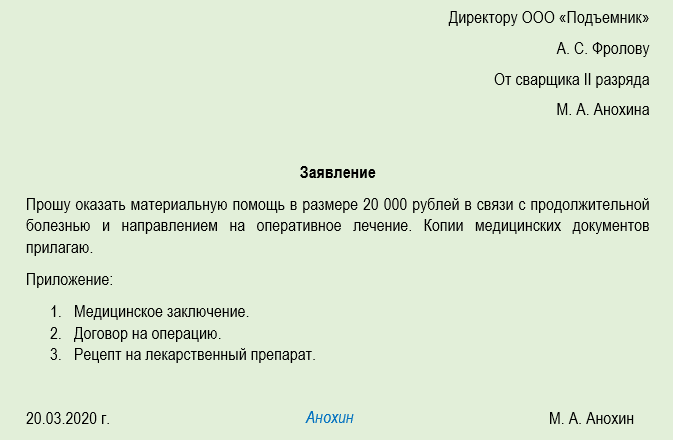

Инструкция по написанию заявления

Для того, чтобы заявление на финансовую помощь было рассмотрено работодателем, следует оформить его должным образом.

- В верхней правой части документа нужно в родительном падеже указать должность руководителя (директор, генеральный директор и т.п.), полное наименование компании (с обозначением ее правового статуса), а также фамилию, имя, отчество руководителя (имя и отчество можно поставить в виде инициалов).

- Потом указывается все то же самое от заявителя.

- Затем посередине документа пишется слово «Заявление» и ставится точка.

Как оформить материальную помощь на лечение работника

Финансовая поддержка нуждающимся работникам оформляется в определенной последовательности с соблюдением требований налогового и трудового законодательствf.

Шаг 1. Прописываем порядок выдачи материальной помощи в локальных актах

Для начала следует отразить порядок предоставления материальной помощи, а также алгоритм принятия решения в локальном документе, например, в Положении об оплате труда, трудовом или коллективном договоре. На усмотрение работодателя могут быть детально перечислены условия, при которых работник вправе претендовать на финансовую поддержку на лечение. Должны быть определены форма и объем выплаты.

Шаг 2. Работник пишет заявление

Если в лечении нуждается сам работник или его близкие родственники, ему нужно написать заявление и сослаться на локальный акт, в котором записаны его права на финансовую поддержку со стороны компании (если у работодателя такой имеется). Обязательно прикладываются документы, подтверждающие необходимость в лечении.

Форма такого заявления не утверждена законом и может иметь свободный формат с соблюдением всех норм налогового и социально-трудового права.

Если у вас остались нерешенные вопросы, ответы на них, а также образцы документов вы можете найти в КонсультантПлюс.

Заявление должно содержать:

- ФИО руководителя;

- ФИО и должность сотрудника;

- просьбу об оказании материальной помощи в связи с необходимостью лечения;

- указание вида медицинских услуг или лекарственных препаратов, необходимых для лечения, по возможности — их стоимость;

- перечень бумаг, подтверждающих необходимость в лечении и их копии;

- дату и подпись сотрудника.

К заявлению прикладываются копии медицинских документов:

- выписка из истории болезни;

- заключение врача;

- договор на операцию;

- чеки об оплате лечения.

Сотрудник может указать конкретную сумму, но о ее величине работодатель будет сам принимать решение. Такая выплата носит единовременный характер.

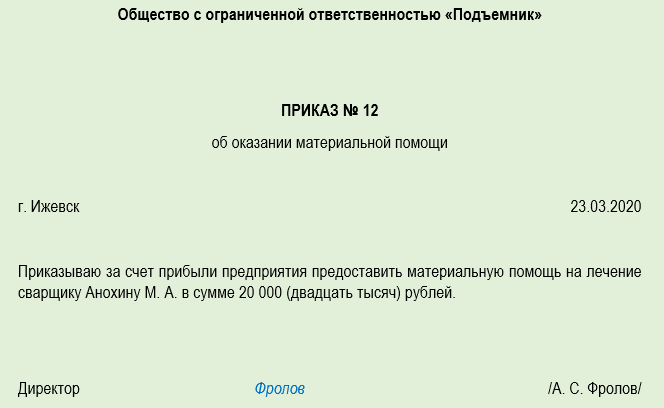

Шаг 3. Руководитель издает приказ

После получения заявления руководитель в установленные сроки принимает решение. При положительном решении издается соответствующий приказ. Он также не имеет утвержденной формы и может быть оформлен как на фирменном бланке, так и на чистом листе.

Приказ вместе с заявлением передается в бухгалтерию, которая производит денежную выплату сотруднику.

Как правильно составить заявление на материальную помощь

В связи с болезнью работника, обычно за материальной помощью обращаются после того, как проведено лечение. Семья оценивает свои финансовые возможности и может понять, что ей не хватает средств, чтобы завершить курс лечения. К письменной просьбе на имя руководства с прошением об оказании материальной поддержки подкрепляют:

- выписку из истории болезни,

- документы, подтверждающие покупку лекарств,

- а также справку с диагнозом.

Все эти документы должен заверить лечащий врач своей печатью. Вы не найдете шаблон заявления, который нужно заполнить и подать своему руководству. Однако, стоит иметь в виду, что это все-таки служебный документ, который должен быть составлен по правилам делового русского языка.

В правом верхнем углу указывается должность начальника и его фамилия, имя, отчество. Например, директору предприятия “…”. Далее идёт должность и фамилия, имя, отчество того, кто подает заявление, указывается адрес и контактный номер телефона.

Далее посередине пишется название документа – «Заявление». В тексте заявления выражается просьба о выдаче материальной помощи в связи с болезнью работника. Кратко описывается суть проблемы. Заявление подкрепляется документами из медицинского учреждения. В конце заявления автор ставит дату и подпись.

Руководитель, который ценит своих сотрудников, может оказать им денежную поддержку. Когда нужно восстановление здоровья или проведение срочной операции, размер помощи может быть любой, но стоит помнить, что сумма сверх 4 000 руб. облагается налогом и страховыми взносами. Финансовая поддержка работников носит точечный характер, поэтому она не включается фонд оплаты труда работников, её выплачивают из суммы нераспределенной прибыли организации.

Решение о выплате материальной помощи принимает начальство. В случае положительного ответа руководитель издает приказ, который направляется в бухгалтерию. Бухгалтер на основе этого приказа выдаёт материальную помощь. Сумма помощи может выдаваться как наличными, так и в виде банковского перевода на карту.

Материальная помощь на лечение сотрудника: начислять страховые взносы?

Материальная помощь на лечение — это выплата сотруднику, которая делается по доброй воле работодателя. Она выплачивается по личному заявлению сотрудника. К нему можно приложить документы для ознакомления работодателя и дальнейшего принятия решения в оказании необходимой финансовой поддержки. Порядок и условия такой выплаты не регламентированы никакими законами. Выходит, что работодатель имеет право выплачивать материальную помощь и без подтверждающих документов — только на основании личного прошения и устной просьбы работника.

Налогообложение материальной помощи на лечение вызывает много споров. Ведь законодательством установлено, что такие выплаты, не облагаются налогом и страховыми взносами, если их размер не превышает 4 000 рублей в течение одного календарного года (основание подп. 11 п. 1 ст. 422 и п. 28 ст. 217 НК). А всё, что выше 4 000 рублей должно облагаться страховыми взносами.

Однако позиция суда (постановление Президиума ВАС РФ от 14.05.2013 № 17744/12) чётко конкретизирована: взносы на сумму материальной помощи свыше 4 000 рублей могут быть начислены только в том случае, если она выплачена в рамках трудовых правоотношений. Если же такую помощь можно приравнять к социальной, то взносы на неё не начисляются. Социальный характер матпомощи подтверждается тем, что она была выплачена по коллективному договору, ведь он регулирует и социально-трудовые отношения (ст. 40 ТК РФ).

Есть много судебных практик, в которых суд указывает, что материальная помощь на лечение — это выплата социального характера и на неё не нужно начислять страховые взносы. Можно ознакомиться со следующими постановлениями:

-

Арбитражного суда Западно-Сибирского округа от 29.04.2019 № Ф04-1229/2019 по делу № А45-34360/2018 Арбитражного суда Дальневосточного округа от 26.12.2018 № Ф03-5630/2018 по делу № А73-4750/2018

- Постановление АС Московского округа от 29 июня 2022 г. № А40-175879/2019.

Более подробно рассмотрим третье Постановление АС Московского округа от 29 июня 2022 г. № А40-175879/2019.

Во время проведения выездной проверки ФСС ревизоры установили, что некая организация «А» произвела выплату своим сотрудникам и членам их семей материальной помощи на оплату лечения. При этом в базу для начисления страховых взносов «на травматизм» суммы этих выплат не включили. Проверяющие сочли это нарушением, обозначив, что эти выплаты произведены в рамках трудовых отношений, из чего следует, что они являются объектом обложения страховыми взносами. Вы не поверите, но на трёх уровнях судебного разбирательства судьи приняли сторону организации.

Судьи обосновали свою позицию тем, что начисление взносов происходит на выплаты, предусмотренные системой оплаты труда и произведённые в пользу работников на основании выполненных ими трудовых обязанностей. Само по себе наличие трудовых отношений не позволяет приравнивать все выплаты к одному виду, представляющие собой оплату труда. Они указали на то, что целью выплаты материальной помощи на лечение является финансовая поддержка сотрудника в нелёгкой ситуации, которая никаким образом не зависит от его трудовой деятельности и не может являться вознаграждением за труд.

Выходит, что выплата матпомощи не имеет отношения к выполнению сотрудниками трудовых обязанностей, не является стимулирующей или компенсирующей поддержкой, вознаграждением или элементом оплаты труда. В результате чего они пришли к выводу, что выплаты такой материальной помощи не являются объектом обложения страховыми взносами.

Опираясь на вышеперечисленное, суд постановил, что требования Фонда в части доначисления страховых взносов, а также соответствующих сумм пеней и штрафов являются неправомерными и необоснованными. И в подкрепление своей позиции суд привёл, в частности, определения Верховного Суда РФ от 3 ноября 2017 г. № 309-КГ17-15716, от 19 февраля 2016 г. № 307-КГ15-19614 и от 23 января 2015 г. № 306-КГ14-7168.

Получается, что нельзя уверенно сказать, что матпомощь не облагается страховыми взносами только в случаях, указанных в ст. 422 Налогового кодекса РФ. Можно опираться и на судебные практики, в которых приведены довольно убедительные основания.

Консультирует по вопросам правильности расчёта заработной платы более семи лет.

Итоги

В заключение подведем некоторые итоги:

- законодательное понятие матпомощи на лечение сотрудника отсутствует;

- исходя из норм налогового права и позиций отечественных судебных органов, такая выплата не должна производиться в рамках трудовых отношений (а следовать из коллективного договора);

- независимо от наличия подтверждения несения медицинских расходов, помощь в сумме до 4000 рублей в год не облагается налогом и на нее не начисляются страховые взносы;

- инициатива выплаты может следовать как от работника (для этого необходимо его заявление), так и от самого работодателя (в этом случае достаточно одного приказа);

- форма заявления и приказа — свободная, но они должны содержать обоснование причины выплаты и описание потребностей в лечении, кроме того, они должны быть выполнены в соответствии с внутренними правилами делопроизводства и иметь необходимые реквизиты;

- выплата может осуществляться не только на медицинское лечение, но и на препараты, необходимые работнику в соответствии с назначениями врача.

- Налоговый кодекс РФ

- Трудовой кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Материальная помощь социального характера

Несмотря на то, что между работником и работодателем заключены трудовые отношения, это не говорит о том, что все выплаты, перечисляемые работнику имеют отношение к оплате труда. Помимо трудового договора, работодатель со своими работниками может подписать и коллективный договор, действие которого распространяется не только но на трудовые отношения, но и на социальные.

Те выплаты, которые на основании коллективного договора носят социальный характер, являются не рычагом стимуляции работников, так как они не зависят от их квалификации, а также сложности выполняемой работы и ее качества. Другими словами вознаграждением за труд такие выплаты не являются. На основании этого можно сделать вывод, что помощь работнику на дорогостоящее лечение не должна облагаться страховыми взносами, если выполняются условия социальной выплаты (Президиум ВАС РФ, постановление №17744/12 от 14.05.2013). Согласно постановлению суда, матпомощь, предусмотренная коллективным договором компании, не смотря на то, что не включена в перечень выплат, освобожденных от обложения страховыми взносами, может не включаться в базу для их начисления.

Когда работодатель выплачивает матпомощь

Ситуации, когда работникам нужно оказать материальную помощь, работодатель определяет сам. Это может быть:

- вступление работника в брак,

- рождение в его семье ребенка,

- лечение работника или его детей (например, покупка дорогих лекарств, получение платных медуслуг),

- смерть члена семьи работника (например, матери, отца, супруги),

- выход работника на пенсию.

Все основания получения матпомощи обычно прописывают в локальном нормативном акте или коллективном договоре. Там же указывают, какие документы нужно принести работнику, сколько дадут денег, в какие сроки они будут перечислены.

Работодатель может предусмотреть как конкретные суммы матпомощи, так и диапазон, например, 20 000 ₽ — 100 000 ₽.

Если условия матпомощи нигде не прописаны, руководитель организации по обращению работника может принять решение о выплатах лично.

Образец заявление на матпомощь из-за дорогостоящей операции

ГБОУ ДОД СДЮСШОР «Аллюр»

от: преподавателя по уходу за единорогами

Прошу выплатить мне материальную помощь в связи с продолжительной болезнью и дорогостоящим лечением (операцией). Возможность материальная помощь по данному основанию утверждена положением о материальной помощи в учреждении от 15.01.2019.

Обратиться к работодателю нужно, написав и подав заявление на его имя, где нужно указать повод для оказания помощи и обосновать его документально. Бланк заявление будет стандартным, принятым для данной компании. Главное, о чем следует помнить при подаче этого документа, это необходимость приложить к нему копию свидетельства о рождении чада, это станет документальным подтверждением данного факта для бухгалтерии и начальства.

Налоги с матпомощи на лечение

В случаях, установленных гл. 23 НК РФ, удерживают налог на доходы физических лиц, кроме случаев освобождения от налогообложения. К ним относятся:

- единовременная выплата членам семьи умершего работника либо в связи со смертью близкого родственника работника;

- в связи с чрезвычайными ситуациями;

- пострадавшим от террористических актов.

Материальная поддержка работодателя не облагается НДФЛ и страховыми взносами.

Также как и НДФЛ, страховыми взносами следует облагать матпомощь:

- свыше 50 000 рублей при рождении ребенка (на каждого ребенка);

- свыше 4000 рублей, по общим основаниям, в том числе и на поправку здоровья.

Следовательно, с выданных денег будут взиматься налоги с суммы, которая превысит 4000 рублей.

Подробно о налогооложении мы писали в статьях «Матпомощь в 6-НДФЛ» и об удержании алиментов с нее.