При этом общая сумма взносов на ОПС (с дохода до 300 000 рублей и свыше 300 000 рублей) за 2022 год не может превышать 259 584 руб. То есть если фактически исчисленная величина взносов оказалась больше указанного лимита, то перечислить взносы на ОПС нужно в сумме 259 584 руб.

Как ИП выгодно выбрать систему налогообложения

При выборе режима налогообложения для ИП в 2022 году стоит обратить внимание на два основных фактора: выгодно ли вам использование выбранного режима и имеете ли вы право им пользоваться. На выбор предпринимателям дается пять режимов: общая система налогообложения (ОСНО), упрощенная система налогообложения (УСН), патентная система налогообложения (ПСН), налог на профессиональный доход (НПД) и единый сельскохозяйственный налог (ЕСХН).

- УСН – упрощенная система налогообложения

- ПСН – патентная система налогообложения

- ЕСХН – единый сельскохозяйственный налог

- НПД – налог на профессиональный доход

- ОСНО (ОСН, ОРН) – общая система налогообложения

- на ОПС — 1 565 000 рублей (было 1 465 000 рублей);

- по взносам на ВНиМ — 1 032 000 рублей (было 966 000 рублей).

- ИП, которые не имеют необходимого залога при оформлении бизнес-кредита, будут автоматически получать поручительство Корпорации МСП до 50% суммы.

- Предприниматели, которые включены в реестр МСП, смогут приобретать российское ПО со скидкой в 50%. Остальная сумма компенсируется разработчикам из бюджета.

- Внедрение машинописных доверенностей для работников отложили на год, хотя ранее планировалось, что они станут обязательными с 1 января 2022 года.

- Разные виды платежей в бюджет можно будет засчитывать между собой. Если раньше переплаченные взносы или налоги учитывались по отдельности, то теперь переплату по взносам можно учесть в налогах и наоборот.

- Новое в подаче заявления на УСН: теперь обратиться можно в любую инспекцию, а не только в ту, где ИП поставлен на учёт.

- Субъект РФ — Ярославская область (г. Ярославль).

- Деятельность — розничная торговля (магазин).

- Торговая площадь — 20 м 2 .

- Численность сотрудников — 2 человека.

- расходы на заработную плату — 600;

- расходы на покупку товара, аренду (с НДС) — 10 677,93;

- взносы с зп работников за 2022 год — 181,2 (600 × 30,2%);

- взносы ИП в фиксированном размере — 40,87.

- налоговые каникулы введены законом субъекта РФ.

- ИП зарегистрировался впервые. Период применения нулевой ставки начинается со дня регистрации ИП и длится максимум до 31 декабря следующего года включительно.

- ИП осуществляет деятельность в следующих сферах: производство, наука, социальная сфера, бытовые услуги, гостиничный бизнес. Конкретные коды ОКВЭД и условия, которые дают право на льготу, устанавливает закон субъекта РФ.

- от сдачи декларации по УСН;

- от ведения книги учета ИП на УСН и на ПСН;

- от уплаты других налогов и страховых взносов.

Должен ли ИП на общей системе вести бухучет и сдавать бухгалтерскую отчетность?

ИП на общей системе налогообложения не ведут бухгалтерский учет и не сдают бухгалтерскую отчетность.

Однако такие ИП обязаны вести Книгу учета доходов и расходов по форме, утвержденной приказом Минфина России № 86н от 13.08.2002.

До начала ведения указанная Книга должна быть прошнурована, пронумерована и на последней странице заверена инспекцией. Если Книга ведется в электронном виде, в конце года ее необходимо вывести на печать, прошить, пронумеровать и также заверить в инспекции.

Что ещё кроме налогов обязан платить ИП

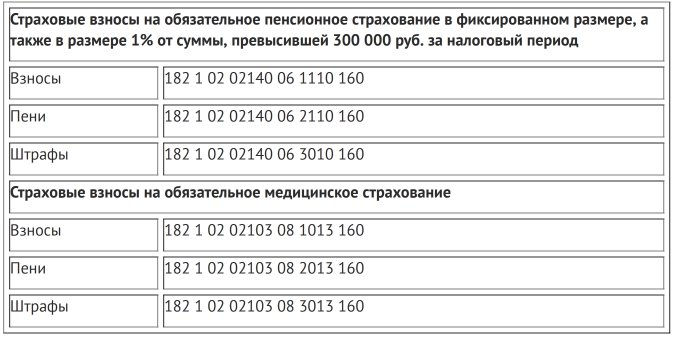

Помимо налогов на ведение своей деятельности, предприниматель обязан вносить и страховые взносы во внебюджетные фонды — за себя и за своих сотрудников.

Взносы за себя. Все ИП платят пенсионные, медицинские и социальные страховые взносы за себя. Фиксированная сумма в 2022 году — 43 211 рублей. Дополнительный взнос ИП платит, если годовой доход превысит 300 000 рублей. Этот взнос идет на обязательное пенсионное страхование и рассчитывается как 1% от суммы превышения.

Онлайн-калькулятор на сайте ФНС помогает определить, сколько страховых взносов заплатят предприниматели за неполный год или за весь год, если доход превысит предельный размер.

Взносы за работников. Страховые взносы на зарплаты работникам — это 30% от выплачиваемого заработка. Такие отчисления направляются на обязательное пенсионное страхование, медстрахование, социальные гарантии в связи с временной нетрудоспособностью и материнством.

Для отдельных категорий ИП с работниками предусмотрены льготные тарифы страховых взносов. Например, на своих условиях работают резиденты особых экономических зон в некоторых российских регионах.

В 2022 году предельные базы по страховым взносам вновь увеличены:

Какие налоги необходимо платить на общей системе налогообложения в 2022 году

Основные налоги ОСНО

Обратите внимание! В 2022 году сроки уплаты налогов и подачи отчетности для некоторых ИП и организаций были перенесены в связи с эпидемией коронавируса. Однако теперь все отсрочки закончились. Подробно о сроках переноса читайте в статье.

В таблица ниже представлены все основные налоги, которые необходимо платить на ОСНО:

Авансовые платежи (для организаций, отвечающих признакам п. 3 ст. 286 НК РФ) – в течение 28 дней с момента окончания отчетного периода (квартала)

Ежемесячные авансовые платежи – до 28 числа каждого месяца

Налог по итогам года – до 28 марта года, следующего за отчетным

Авансовые платежи до 25 апреля, 25 июля, 25 октября

Налог по итогам года – до 15 июля года, следующего за отчетным

Налог за год подлежит уплате до 1 декабря года, следующего за отчетным

Налоги и платежи за работников

ИП и организации на ОСНО обязаны со всех доходов, выплачиваемых своим сотрудникам (в том числе работающим на гражданско-правовой основе), удерживать НДФЛ, а также перечислять страховые взносы во внебюджетные фонды.

Фиксированные взносы ИП

Все индивидуальные предприниматели независимо от выбранной системы налогообложения и наличия сотрудников обязаны каждый год платить фиксированные страховые взносы «за себя».

В 2022 году их размер составляет 43 211 руб.

Как организовать учет

В соответствии с пп. 1 п. 2 ст. 6 402-ФЗ, индивидуальные предприниматели вправе не вести бухгалтерский учет. В связи с этим не является обязательной учетная политика ИП на ОСНО. Чтобы воспользоваться такой возможностью, учет доходов и расходов следует осуществлять в Книге учета доходов и расходов ИП. Более подробно об этом можно почитать здесь.

Отказ от ведения бухучета является правом, а не обязанностью ИП. Поэтому при желании предприниматель может вести бухучет в обычном порядке: с применением двойной записи и обычных бухгалтерских регистров.

Изменение 7: касательно НДС

В отношении НДС также заработает два нововведения:

НДС смогут не платить предприниматели из сферы общепита, у которых суммарный доход за предыдущий год не превысил 2 млрд рублей, а удельный вес дохода от услуг общепита составил не менее 70%.

С 2024 года добавится ещё одно условие — ИП для освобождения от НДС должен будет платить своим работникам зарплату не ниже среднемесячной по отрасли.

Какие существуют системы налогообложения

Индивидуальный предприниматель может выбрать один из следующих налоговых режимов:

-

: предусмотрена для определенных видов деятельности, в основном – услуг, оплачивается на период от месяца до года; : не зависит от вида деятельности, налоги общего режима заменяются единым налогом, рассчитываемым от дохода; : разрешен только для производителей сельхозпродукции, зависит от доходов; : режим, применяемый по умолчанию всеми предпринимателями и организациями, заключается в уплате НДС, налога на прибыль, НДФЛ, налога на имущество и ведении полной налоговой и бухгалтерской отчетности. Дает право на вычет НДС. : новый налоговый режим для ИП-самозанятых, реализующих товары собственного производства и свои услуги или работы.

Прочие изменения для ИП в 2022 году

Напоследок ещё несколько изменений в законодательстве, которые имеют значение не для всех предпринимателей. Эти последние новости можно назвать позитивными.

Расчет налогов ИП (пример)

Чтобы выбрать наиболее выгодную систему налогообложения, необходимо рассчитать сумму налогов на каждой системе по вашим показателям деятельности.

Пример расчета для розничной торговли

Условия деятельности ИП:

Взносы за себя и за работников ИП должен уплатить при любой системе налогообложения в сумме 222,07 тыс. руб.

ИП вправе выбрать на 2022 год УСН, ПСН или общую систему. Предварительно нужно рассчитать налоговую нагрузку на каждой системе.

Ставка единого налога на ЕСХН составляет 6%. Раньше ставка была фиксированной, но с 2019 года каждый регион может устанавливать свою, а 6% – это максимальная ставка. Так в Кемеровской области фермеры на ЕСХН платят по ставке 3% до 2022 года. В Московской области действует нулевая ставка ЕСХН поэтому налоги платить не нужно, только заполнять и подавать нулевые декларации. Для расчета налога нужно вычесть из суммы выручки понесенные расходы и умножить получившийся результат на налоговую ставку.

Налоговые каникулы ИП

Налоговые каникулы — это период, во время которого ИП не платит налог при УСН или ПСН (ставка 0%). Льгота действует до 2024 года.

Условия применения налоговых каникул:

Сведения о налоговых каникулах по регионам на 01.07.2017 размещены на сайте Минфина РФ. Актуальную информацию по налоговым каникулам уточняйте в вашей налоговой инспекции.

Налоговые каникулы не освобождают ИП:

Уведомление на каникулы подавать не нужно.