ИП слетел с патента

Если можете, помогите мне решить проблему, потому, что в нашей ИФНС ответить не могут.

Проблема состоит в том, что ИП слетел с патента из-за неуплаты 2/3 суммы. Т.е. с 01.01.2013г. деятельность ИП подпадает под ОСНО, значит нужно исчислить НДС за все 4 квартала 2013г., и сдать декларации по НДС и 3-НДФЛ. Я нигде не могу найти как нужно рассчитать налогооблагаемую базу: извлечь НДС из реализации или накрутить сверху.

ИП занимался оказанием транспортных услуг, все платежи на расчетный счет приходили без НДС, акты выписывали без НДС, договора заключали без НДС. Если я накручу НДС сверху на реализацию и заплачу из своих средств, значит нужно выписать контрагентам счета-фактуры, чтобы сформировать книгу продаж, а, следовательно акты выполненных работ и счета-фактуры не будут сходиться по сумме отгрузки (в счет-фактуре будет больше на сумму НДС). При этом, при составлении Книги учета доходов и расходов, доходы и расходы формируются по оплате, а так как операции в данном случае получаются как облагаемые НДС, то при формировании КУДиР из доходной базы НДС извлекается и налогооблагаемая база уменьшается на сумму НДС, значит в декларациях по НДС нужно тоже НДС извлекать из оборота а не накручивать сверху? Или в случае, когда ИП слетает с патента, декларации по НДС и книга продаж; декларация 3-НДФЛ и КУДиР не должны сходиться в части налогооблагаемой базы? Какими нормативными документами нужно руководствоваться в данном случае? Почему – то нигде нет никакой информации и никаких пояснений. Помогите, пожалуйста, мне с решением этого вопроса, если у Вас есть такая возможность. Заранее Вам очень благодарна.

Ответы юристов ( 1 )

![]()

Добрый день, Татьяна.По Вашей ситуации нашла письмо Минфина РФ от 3 февраля 2014 г. N 03-11-12/4031 : «Департамент налоговой и таможенно-тарифной политики рассмотрел обращение по вопросам применения патентной системы налогообложения и сообщает следующее.В соответствии с п. 2 ст. 346.51 Налогового кодекса Российской Федерации (далее — Кодекс) индивидуальный предприниматель, получивший патент на календарный год, производит уплату налога в размере одной трети суммы налога в срок не позднее двадцати пяти календарных дней после начала действия патента и в размере двух третей суммы налога в срок не позднее тридцати календарных дней до дня окончания налогового периода.Согласно пп. 3 п. 6 ст. 346.45 Кодекса в случае, если налогоплательщиком не был уплачен налог в вышеуказанные сроки, налогоплательщик считается утратившим право на применение патентной системы налогообложения и перешедшим на общий режим налогообложения с начала налогового периода, на который ему был выдан патент. Применение упрощенной системы налогообложения в данном случае Кодексом не предусмотрено.Кодексом также не предоставлено право налоговым и финансовым органам производить налогоплательщику перенос сроков уплаты налога, уплачиваемого в связи с применением патентной системы налогообложения.Исходя из этого индивидуальный предприниматель, утративший право на применение патентной системы налогообложения, должен за данный налоговый период уплатить налог на доходы физических лиц (в части доходов, полученных при осуществлении видов предпринимательской деятельности, в отношении которых применялась патентная система налогообложения) и налог на имущество физических лиц (в части имущества, используемого при осуществлении видов предпринимательской деятельности, в отношении которых применялась патентная система налогообложения).Одновременно сообщается, что настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.» Если обратили внимание, то в тексте письма не указан НДС, говорится о том, что надо заплатить НДФЛ и налог на имущество.

Вот еще одно письмо Минфина РФ от 31 января 2014 г. N 03-11-11/3954 : «В соответствии с п. 2 ст. 346.44 Налогового кодекса Российской Федерации (далее — Кодекс) переход на патентную систему налогообложения или возврат к иным режимам налогообложения индивидуальными предпринимателями осуществляется добровольно в порядке, установленном гл. 26.5 Кодекса. Согласно п. 7 ст. 346.45 Кодекса суммы налогов, подлежащие уплате в соответствии с общим режимом налогообложения за период, в котором индивидуальный предприниматель утратил право на применение патентной системы налогообложения, исчисляются и уплачиваются индивидуальным предпринимателем в порядке, предусмотренном законодательством Российской Федерации о налогах и сборах для вновь зарегистрированных индивидуальных предпринимателей. Указанный индивидуальный предприниматель не уплачивает пени в случае несвоевременной уплаты авансовых платежей по налогам, подлежащим уплате в соответствии с общим режимом налогообложения в течение того периода, на который был выдан патент.Сумма налога на доходы физических лиц, подлежащая уплате за налоговый период, в котором индивидуальный предприниматель утратил право на применение патентной системы налогообложения в соответствии с п. 6 ст. 346.45 Кодекса, уменьшается на сумму налога, уплаченного в связи с применением патентной системы налогообложения.Одновременно отмечаем, что настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.Также обращаем внимание, что согласно Положению о Министерстве финансов Российской Федерации, утвержденному Постановлением Правительства Российской Федерации от 30.06.2004 N 329, и Регламенту Минфина России, утвержденному Приказом Минфина России от 15.06.2012 N 82н, в Минфине России рассматриваются индивидуальные и коллективные обращения граждан и организаций по вопросам, находящимся в сфере ведения Минфина России.»

Как видите, даже Минфин РФ очень осторожно дает разъяснения по такой ситуации, как у Вас.

Ситуация не простая, но в то же время очень актуальна.

Я советую не терять время и обратиться с письмом в Управление ФНС РФ по Вашему региону, в котором распишите подробно Вашу ситуацию и попросите разъяснить, каким образом следует рассчитать налоги по общей системе и надо ли платить НДС.

Слетел с патента индивидуальный предприниматель

Профессиональный учет для организаций и индивидуальных предпринимателей в Иваново. Мы избавим Вас от проблем и ежедневных забот по ведению всех видов учета и сдачи отчетности. LLC NEW тел. 929-553

С 1 января 2013 года в Налоговом кодексе РФ (далее НК РФ) появилась и вступила в силу новая Глава 26.5 «Патентная система налогообложения», сокращенно ПСН, которую могут применять только индивидуальные предприниматели. Одновременно утратила силу статья 346.25.1 главы об упрощенной системе налогообложения, называвшаяся «Особенности применения упрощенной системы налогообложения индивидуальными предпринимателями на основе патента». Индивидуальные предприниматели очень обрадовались такому изменению в НК РФ, поскольку патентную систему стало возможным применять одновременно с любым другим режимом налогообложения, и даже с УСН. К тому же, получив патент, думали предприниматели, можно забыть об уплате налогов и декларациях по этой системе.

Но радость их была не долгой. Уже через полгода многие предприниматели слетели с патента, автоматически попав на общий режим налогообложения с уплатой НДС и НДФЛ с первого дня применения патента. А в декабре таких ИП оказалось великое множество. И дело не только в том, что закон, которым вводилась данная глава, был написан ужасно плохо (как говорится, «криво»), но в новом режиме налогообложения, сочинители закона вольно или невольно заложили несколько «подводных камней» для индивидуальных предпринимателей. Поговорим об этом подробнее, равно как и о том, что предпринять ИП, который слетел с патентной системы налогообложения, чтобы выйти из этой ситуации с минимальными потерями.

Причины утраты права применения патентной системы налогообложения

Их всего три, и перечислены они в пункте 6 статьи 346.45:

- 1) если с начала календарного года доходы ИП от реализации, по всем видам деятельности, в отношении которых применяется ПСН, превысили 60 млн рублей;

В пункте 1 доходом считается не чистая прибыль, а выручка индивидуального предпринимателя, то есть, все деньги, поступившие от продажи товаров (продукции, работ или услуг), отраженные в книге учета доходов по ПСН. Кроме того, если одновременно с ПС применяется ещё и УСН, то доходы от упрощенной системы тоже относятся сюда же. Вот вам и самостоятельный режим налогообложения!

- 2) если в течение срока на который выдан патент ИП, средняя численность наемных работников превысила 15 человек;

В пункте 2 имеется в виду именно средняя, а не среднесписочная численность. Они рассчитываются по-разному и с начала года, независимо от срока патента.

- 3) если налогоплательщиком не был уплачен налог в сроки, установленные пунктом 2 статьи 346.51 настоящего Кодекса.

Сочинители закона могли бы упростить себе работу, оставив единственным только третий пункт. Свои доходы предприниматели давным-давно научились получать на свой «банк в кармане», или на банковские карты своих родственников. И никакие налоговики эти «банки» не проверяют, хотя право такое у них теперь есть. Лучше бы передали его из ФНС в Следственный комитет РФ. Вот эти ребята своё право непременно бы использовали.

Средняя численность работников бизнеса также легко регулируется отсутствием трудовых договоров, которые просто не заключаются, и этим тоже никто не занимается. Вообще, индивидуальным предпринимателям в России быть просто замечательно. Хотя, правительство постоянно выдумывает разные изменения в законы, чтобы хоть как-то наполнить бюджет, поскольку нормально администрировать и налоги и страховые взносы давно уже разучились. Ну да ладно, продолжим однако.

А вот третья причина, по которой индивидуальный предприниматель может слететь с патента, установленная в пункте 3, как показала практика, действительно оказалась работающей. И дело вовсе не в том, что предприниматели не хотят или не могут вовремя уплатить налог за патент. Подвох скрывается во второй части этой нормы, где говорится о сроках уплаты налога.

А сроки установлены такие:

- 1) если патент получен на срок до шести месяцев, – уплачивается сразу весь налог в течение 25 календарных дней со дня начала действия патента (с 1 января 2015 года – в срок не позднее срока окончания действия патента);

В пункте 1 срок до 6 месяцев означает 1, 2, 3, 4 или 5 месяцев. Патент, полученный на 6 месяцев подпадает под действие уже следующего пункта.

-

2) если патент получен на срок от 6 до 12 месяцев: 1/3 налога в течение первых 25 календарных дней действия патента (с 1 января 2015 года – не позднее девяноста календарных дней после начала действия патента);

оставшиеся 2/3 суммы налога нужно заплатить не позже тридцати календарных дней до дня окончания срока патента (с 1 января 2015 года в срок не позднее срока окончания действия патента).

Под действие пункта 1 попадают не много предпринимателей. Редко кто получив патент на короткий срок, забывает уплатить за него налог. Равно как и одну треть от суммы налога, в случае пункта 2. Но такие представители малого бизнеса всё же есть. Мы о них тоже поговорим, но не долго. Поскольку, в этом случае негативные последствия для ИП не большие, в отличие от, практически, полного краха индивидуальных предпринимателей, подпадающих под неуплату двух третей по пункту 2, если патент был получен на весь календарный год.

Последствия утраты права на патент ИП

Зачем нужно было устанавливать для уплаты налога барьер в эти 30 дней до окончания налогового периода, не понятно. Это даже не авансовый платеж, существующий в отношении любого другого налога. И, пожалуй, единственный случай, когда закон требует от налогоплательщика заплатить всю сумму налога не просто ещё до окончания налогового периода, но не позже, чем за целый месяц до этого. Однако если предприниматель задержит окончательный платеж хотя бы на один день, не смотря на то, что ему остается работать на патенте ещё месяц, он слетает с патентной системы налогообложения именно благодаря данной норме. И не спасет ИП даже тот факт, что он всё же уплатил всю стоимость патента до окончания его срока.

Итак, если уж с предпринимателем случилась такая неприятность, и он забыл вовремя уплатить какую-либо часть налога, нужно подумать о том, как поступить, чтобы не потерять много денег, уплачивая НДС и НДФЛ. Поскольку, в этом случае ИП считается не только утратившим право на применение патентной системы, но и перешедшим на общий режим налогообложения, – внимание – с начала периода, на который ему был выдан патент, то есть задним числом.

А если эту оплошность с несвоевременной уплатой за патент ИП совершил в начале года, то он не сможет получить ещё один патент по тому же виду деятельности целый год. И тогда, казалось бы, предприниматель вынужден использовать общий режим налогообложения вплоть до конца года, а по его окончании ещё и отчитаться декларациями по НДС и 3-НДФЛ. Так-то оно так, но совсем не так. И вовсе не обязательно терять столько денег, год-то только начался. Расскажем коротко о некоторых законных «жульствах», которыми может воспользоваться добросовестный, но оплошавший налогоплательщик, в статье «Что делать при потере права на патент».

По каким причинам ИП может лишиться патента

Многие предприниматели покупают налоговые патенты. Работать на патенте проще, чем на других режимах. ИП заранее знает сумму налога, не сдает отчетность и не применяет ККТ. Однако ИП лишается права на патент, если получает доходы сверх лимита или нанимает более 15 работников. Наш материал поможет коммерсантам пересчитать налоги и вернуть переплату, если они лишились патента.

Может ли ИП отказаться от патента добровольно

Предприниматель покупает патент на срок от 1 до 12 месяцев. ИП указывает в заявлении срок, на который хочет приобрести патент.

Глава 26.5 НК РФ не уточняет, можно ли отказаться от патента досрочно, если, например, бизнесмену стало выгодней применять другой налоговый режим. Поэтому налоговые инспекторы вряд ли разрешат вам отказаться от патента, если вы не нарушили условия для спецрежима — лимит доходов или численности работников. Это подтверждают в Минфине России:

Налоговый кодекс предусматривает только три причины, по которым ИП перестает платить налог патентной системы.

Первая — доходы коммерсанта превысили лимит в 60 млн рублей.

Вторая причина: среднесписочная численность работников ИП превысила 15 человек.

Третья причина — ИП прекратил вести деятельность, по которой купил патент.

В других случаях предприниматели не вправе отказаться от патента.

Предприниматель теряет право на патентную систему, если доходы от реализации с начала года превысили 60 млн рублей. В этом случае ИП переходит на общую систему или УСН, если ранее подавал уведомление о переходе на упрощенку.

В лимит 60 млн рублей. входят оплаченные доходы от реализации от всех видов деятельности на патентах. Коммерсанты, которые совмещают УСН и патентную систему, включают в лимит 60 млн рублей еще и доходы от реализации в рамках упрощенки.

ИП может получить внереализационные доходы в отношении деятельности, облагаемой по УСН. Эти суммы не учитывают в лимите по патенту.

Общую сумму доходов по упрощенке бухгалтер определяет по Книге УСН. Доходы от реализации в рамках патента ИП увидит в Книге по этому спецрежиму.

Чтобы понять, сколько коммерсант заработал доходов от реализации по двум режимам, надо писать в Книге по УСН, какие доходы являются внереализационными. Тогда бухгалтер сложит суммы по Книгам УСН и патенту, а затем вычтет внереализационные доходы. Итог нужно сравнивать с лимитом 60 млн рублей.

Расчет лимита доходов, если ИП совмещает УСН и патент

Рассмотрим пример. ИП А. С. Уткин торгует оптом и в розницу. ИП совмещает упрощенку и патентную систему. Патент по розничной торговле действует с 1 марта по 31 декабря 2017 года.

Бухгалтер увидела, что общие доходы ИП от упрощенки и патента на 31 августа составили 60 510 000 ₽, из них:

35 890 000 ₽ — от оптовой торговли;24 570 000 ₽ — от розницы; 50 000 ₽. — сдачи склада в аренду.От сдачи склада в аренду ИП получил внереализационный доход в рамках УСН. Остальные доходы — это выручка от реализации в рамках упрощенки и патента. Доходы от реализации на 31 августа равны 60 460 000 ₽ (35 890 000 ₽ + 24 570 000 ₽). Это больше 60 млн рублей. Значит, по розничной торговле Уткин прекращает платить патентный налог. Коммерсанту нужно вернуться по рознице на УСН с 1 марта.

Когда ИП теряет право на патент из-за численности работников

Предприниматель «потеряет» патент, если средняя численность работников за налоговый период по всем видам деятельности превысит 15 человек.

Но это не значит, что ИП переходит на другой режим, если в одном месяце сотрудников станет больше 15 человек.

Важно, чтобы средняя численность за весь период патента укладывалась в лимит. Определить среднюю численность за налоговый период вы сможете только на последний день патента.

Среднюю численность работников считайте по правилам из Указаний, утвержденных приказом Росстата от 28.10.2013 № 428. Помимо штатников учтите внешних совместителей и работников, которые трудятся по гражданско-правовым договорам.

Пример расчета средней численности работников ИП

ИП А. С. Уткин получил патент на 2017 год. С января по июль и с октября по декабрь у него работало 13 человек. На август и сентябрь ИП нанял еще 3 работников по гражданско-правовым договорам. В эти два месяца у предпринимателя трудилось по 16 человек.

Средняя численность составит 13,5 человек:

Лимит по средней численности работников Уткин не превысил.

Среднюю численность лучше считайть по всем видам деятельности. Специалисты Минфина полагают, что в лимит нужно включать даже тех работников ИП, которые заняты не в патенте, а в другом режиме. Но верховный суд РФ с этим не соглашается. Судьи считают, что ИП вправе считать лимит только по работникам, занятым в патенте. Налоговики должны в работе ориентироваться на судебную практику. Поэтому вы можете считать лимит с учетом только сотрудников, занятым в патенте.

Как сообщить инспекции о «потере» патента

О том, что вы перестали применять патент, сообщите налоговикам в течение 10 календарных дней. Если вы лишились патента из-за превышения лимитов, сдайте заявление по форме № 26.5-3 из приказа ФНС России от 23.04.2014 № ММВ-7-3/250@. Если предприниматель забудет сообщить о превышении лимитов, налоговики оштрафуют на 200 ₽.

Если вы перестали вести патентную деятельность, подайте в инспекцию заявление по форме № 26.5-4 из приказа ФНС России от 14.12.2012 № ММВ-7-3/957@. В этом случае у вас сократится налоговый период по патенту, он закончится на дату прекращения деятельности. Поэтому возникнет переплата по патенту. Вы можете ее вернуть или зачесть в счет НДФЛ или упрощенного налога.

Для этого отправьте в инспекцию заявление по форме из приложений 8 или 9к приказу ФНС России от 14.02.2017 № ММВ-7-8/182@.

На какие режимы переходит ИП с патента

Коммерсант, который потерял право на патентную систему, переходит задним числом на УСН или общую систему. Доплатить упрощенный налог или НДФЛ придется с первого дня, с которого действовал патент. А вот перейти задним числом на вмененку не получится. Ведь ИП платит ЕНВД, только если сообщил о переходе на вмененку в течение 5 рабочих дней с даты начала бизнеса на спецрежиме. И этот срок вы уже пропустили. К такому же выводу приходят налоговики и судьи.

Но если коммерсант вернулся с патента на общий режим, то позже ИП вправе с любой даты начать применять вмененку. Например, патент действовал с 1 января по 31 декабря. 7 августа ИП «слетел» с патентной системы и оказался на общем режиме с 1 января.

Чтобы применять вмененку с 1 января, следовало подать заявление о ЕНВД не позднее 13 января, этот срок ИП уже пропустил. Но с 1 августа коммерсант вправе перейти на «вмененку», если подаст 7-го числа заявление о переходе на ЕНВД. Ведь 7 августа истекает пятый рабочий день для подачи заявления. Также можно перейти на ЕНВД позже, с любого числа.

Если ИП вернулся с патента на УСН, то сменить упрощенку получится только с 1 января 2018 года. Тем не менее, налоговики разрешают начать платить ЕНВД в середине года, если коммерсант переведет на вмененку не весь бизнес, а только отдельный вид деятельности. Тогда по другим видам деятельности ИП продолжит платить налог по УСН.

Как пересчитать налоги по общему режиму

ИП должен заплатить общережимные налоги за весь период, когда действовал патент. Сроки уплаты налогов и сдачи отчетности вы найдете в таблице ниже.

Когда платить налоги и сдавать отчеты, если ИП слетел с патента

| Налог | Уплата | Отчетность |

|---|---|---|

| НДФЛ | Платите авансы по НДФЛ на основании уведомлений ИФНС. Аванс за 1-полугодие уплатите как можно раньше. Платеж за июль — сентябрь перечислите до 15 октября. Аванс за октябрь — декабрь платите до 15 января следующего года. НДФЛ за год доплатите не позднее 15 июля года, который следует за налоговым периодом. | Как можно раньше сдайте декларацию 4-НДФЛ о планируемых доходах ИП. А декларацию 3-НДФЛ о фактических доходах ИП сдайте не позднее 30 апреля 2018 года. |

| НДС | Налог за прошлые кварталы заплатите как можно скорей. НДС по итогам следующих кварталов платите частями — по 1/3 каждый месяц квартала, следующего за налоговым периодом. Крайний срок — не позднее 25-го числа месяца. | Сдайте декларации за прошлые кварталы как можно скорей. Отчеты за следующие кварталы отправляйте не позднее 25-го числа месяца, следующего за налоговым периодом. |

| Налог на имущество физлиц | Налог платите по уведомлению ИФНС. Срок — не позднее 1 декабря года, который следует за налоговым периодом. | Сдавать не надо. |

| Налог по УСН | Авансы за истекшие отчетные периоды платите как можно скорей. Авансы за следующие отчетные периоды перечисляйте не позднее 25-го числа месяца, который следует за истекшим кварталом. Налог по УСН за 2017 год платите не позднее 30 апреля 2018 года. | Не позднее 30 апреля года, который следует за налоговым периодом. |

В Налоговом кодексе не сказано, когда ИП нужно доплатить налоги и сдать отчеты после потери права на патент. Поэтому перечисляйте платежи и сдавайте отчеты за прошлые месяцы как можно раньше. Налоговики не станут начислять пени и штрафы.

Если во время действия патента вы получали доходы, подайте как можно скорее в инспекцию декларацию по форме 4-НДФЛ из приказа ФНС России от 27.12.2010 № ММВ-7-3/768@. В ней укажите планируемые доходы и расходы за год. По этой декларации налоговики рассчитают авансовые платежи по НДФЛ и пришлют вам уведомление.

За 2017 год рассчитайте НДФЛ исходя из фактических доходов и расходов. По итогам года подайте декларацию 3-НДФЛ.

НДФЛ за год вы вправе уменьшить на уплаченный налог по патенту. Для этого укажите налог по патенту в строке 122 раздела 1 декларации 3-НДФЛ.

Вы можете воспользоваться освобождением от НДС, если доходы за три месяца до начала срока патента не превысили 2 млн рублей.

Налоговики разрешают предпринимателям воспользоваться освобождением задним числом за все время патента. Чтобы не платить НДС, подайте уведомление по форме из приказа МНС России от 04.07.2002 № БГ-3-03/342.

Если у вас нет права на освобождение, то придется рассчитать НДС за весь срок патента. Выставите счета-фактуры покупателям. За каждый квартал подайте декларацию по НДС в электронном виде, а также заплатите НДС в бюджет.

Налог на имущество физлиц

Предприниматели на патенте не платят налог с имущества, которое используют в деятельности. После того, как ИП утратит право на спецрежим, он станет плательщиком с даты, с которой перешел на патент.

Рассчитывать самостоятельно налог на имущество не нужно. Инспекция пришлет уведомление с суммой по итогам года. Декларацию по налогу на имущество ИП не сдают.

Налог по УСН

В течение года платите авансы по УСН. А по итогам года — перечислите налог и сдайте декларацию.

Налог за год уменьшите на сумму, которую вы заплатили за патент. Специальной строки в отчете по УСН для патентного налога нет. Поэтому вычтете налог по патенту из итоговой суммы упрощенного налога к уплате по строке 100 раздела 1.1 или в строке 100 раздела 1.2 декларации. Так заполнять декларацию советует ФНС России в письме от 29.06.2017 № СД-4-3/12517@.

Чтобы избежать вопросов проверяющих по расчету налога по УСН, подайте вместе с декларацией пояснительную записку. В ней сообщите, что применяли патентную систему и утратили право на нее. Укажите, что сумму в строке 100 вы уменьшили на патентный налог.

Патентная система налогообложения

Как ИП посчитать налог на патенте

Патентная система налогообложения (ПСН) — специальный налоговый режим, при котором ИП платит фиксированную стоимость за год и освобождается от других налогов.

Для компаний этот режим не действует.

Рассказываем, как работать на патенте.

Виды деятельности на патенте

Патент действует для определенных видов деятельности. В основном это розница, общепит и услуги населению, например:

- Парикмахерские и косметические услуги.

- Ремонт жилья и других построек.

- Монтажные, электромонтажные, санитарно-технические и сварочные работы.

- Изготовление изделий народных художественных промыслов.

- Чеканка и гравировка ювелирных изделий.

- Проведение спортивных занятий.

- Экскурсионные услуги.

- Разработка компьютерных программ и баз данных.

Региональные власти могут добавить другие виды бытовых услуг, по которым будет действовать патент в регионе, но не могут сократить список из налогового кодекса.

Один предприниматель может купить патенты сразу на несколько видов деятельности.

Проще всего проверить, можете ли вы работать на патенте в своем регионе, в сервисе «Расчет патента» на сайте налоговой.

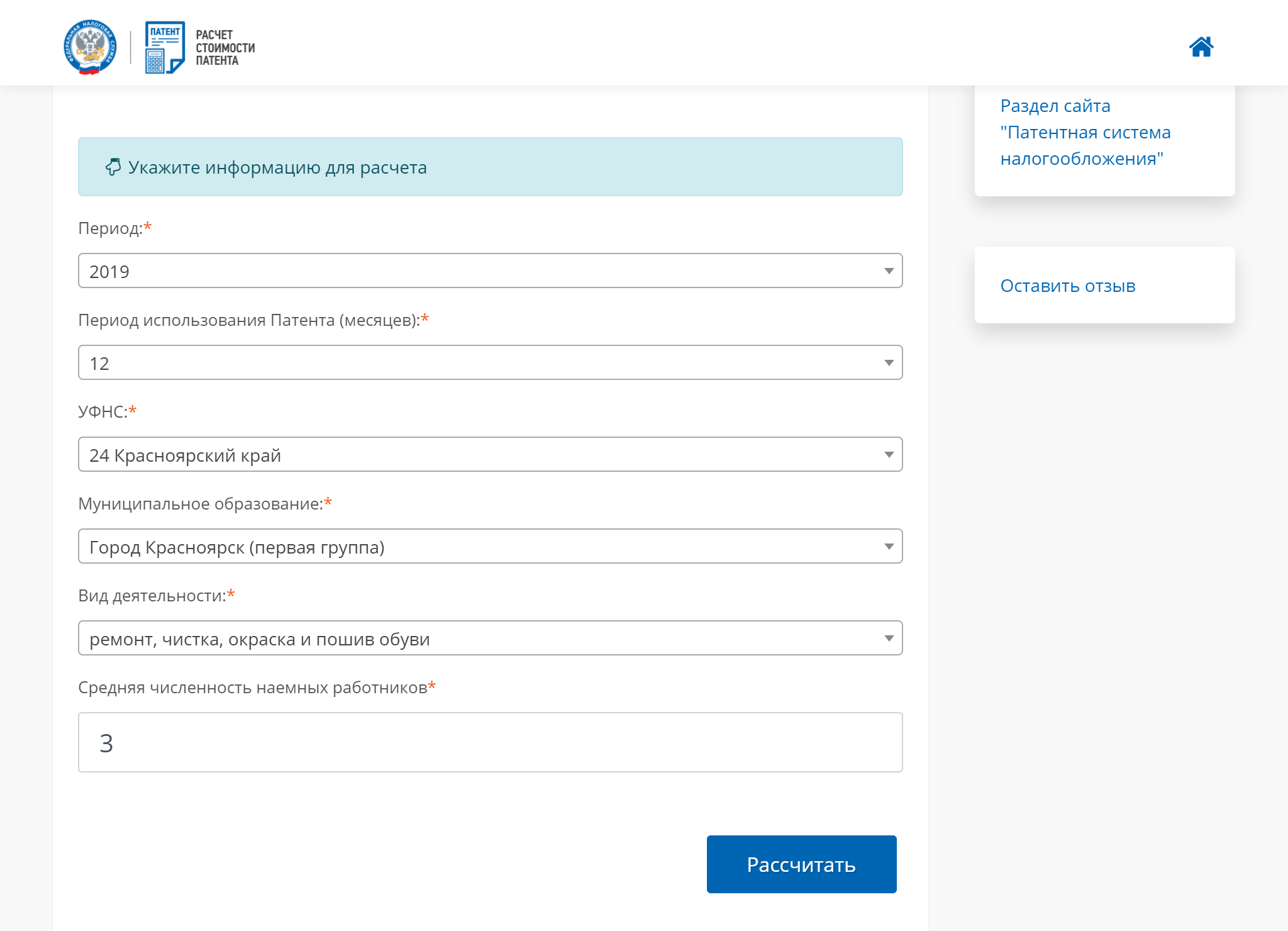

Сапожник из Красноярска может купить патент на 12 месяцев

Сапожник из Красноярска может купить патент на 12 месяцев

Ограничения для ПСН

Для работы на патенте у ИП есть несколько требований и ограничений. Условно их можно разделить на общие и частные. Общим должны следовать все предприниматели на патенте, частным — в отдельных видах деятельности.

- Годовой доход ИП не превышает 60 млн рублей. Если у ИП несколько патентов, считают общую выручку.

- До 15 сотрудников — в штате или по гражданско-правовым договорам.

Частные ограничения указаны в законе вместе со списком видов деятельности, на которые распространяется патент. Вот несколько примеров:

- Сдавать в аренду можно только собственные помещения ИП.

- Площадь торгового места или зала для общепита не должна быть больше 50 м².

- Точкам общепита нельзя продавать алкогольные напитки собственного производства. А чужого производства — можно.

Для розницы и общепита на патенте много нюансов. Если вы работаете в общепите и хотите перейти на патент, рекомендуем сначала изучить налоговый кодекс.

Региональные власти могут корректировать требования: например, устанавливать свой максимум по потенциальному годовому доходу. В законе есть ограничение в 1 млн рублей, но регионы могут увеличить его по некоторым видам деятельности.

Региональные законы можно посмотреть на странице ПСН в разделе «Особенности регионального законодательства» на сайте налоговой. Главное — переключить сайт на свой регион, если он не определился автоматически.

Сколько стоит патент

Стоимость патента зависит от вида деятельности и региона. Например, региональные власти смотрят, сколько зарабатывают сапожники в Саратове, и из этого рассчитывают стоимость патента. Бывает, что она отличается даже в соседних городах одной области. Например, для сапожника в Саратове годовой патент в 2019 году стоит 4800 Р , а для сапожника в Энгельсе — 3840 Р .

Для расчета патента есть специальная формула, но предпринимателям ничего вручную считать не нужно: сервис «Расчет патента» показывает точную стоимость.

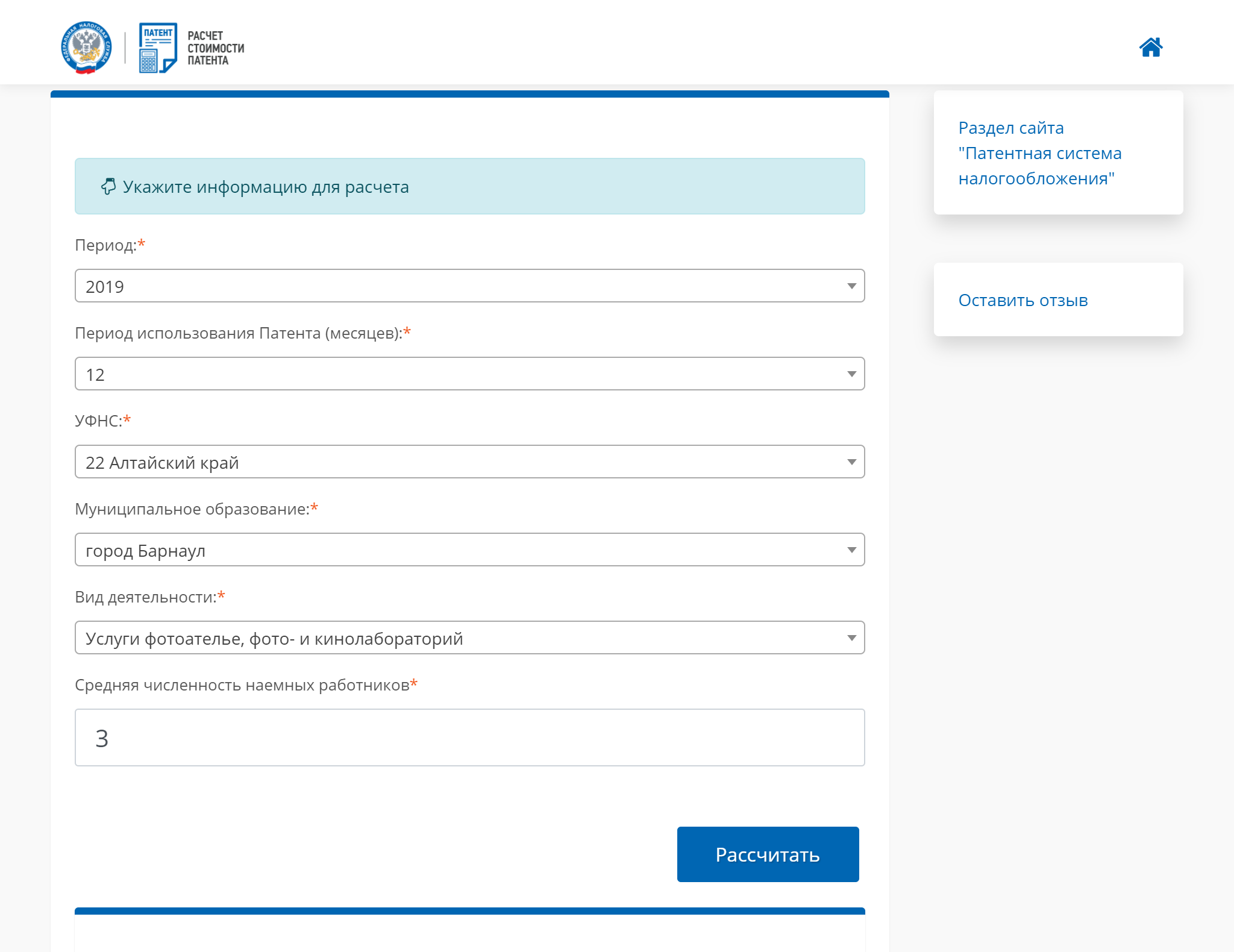

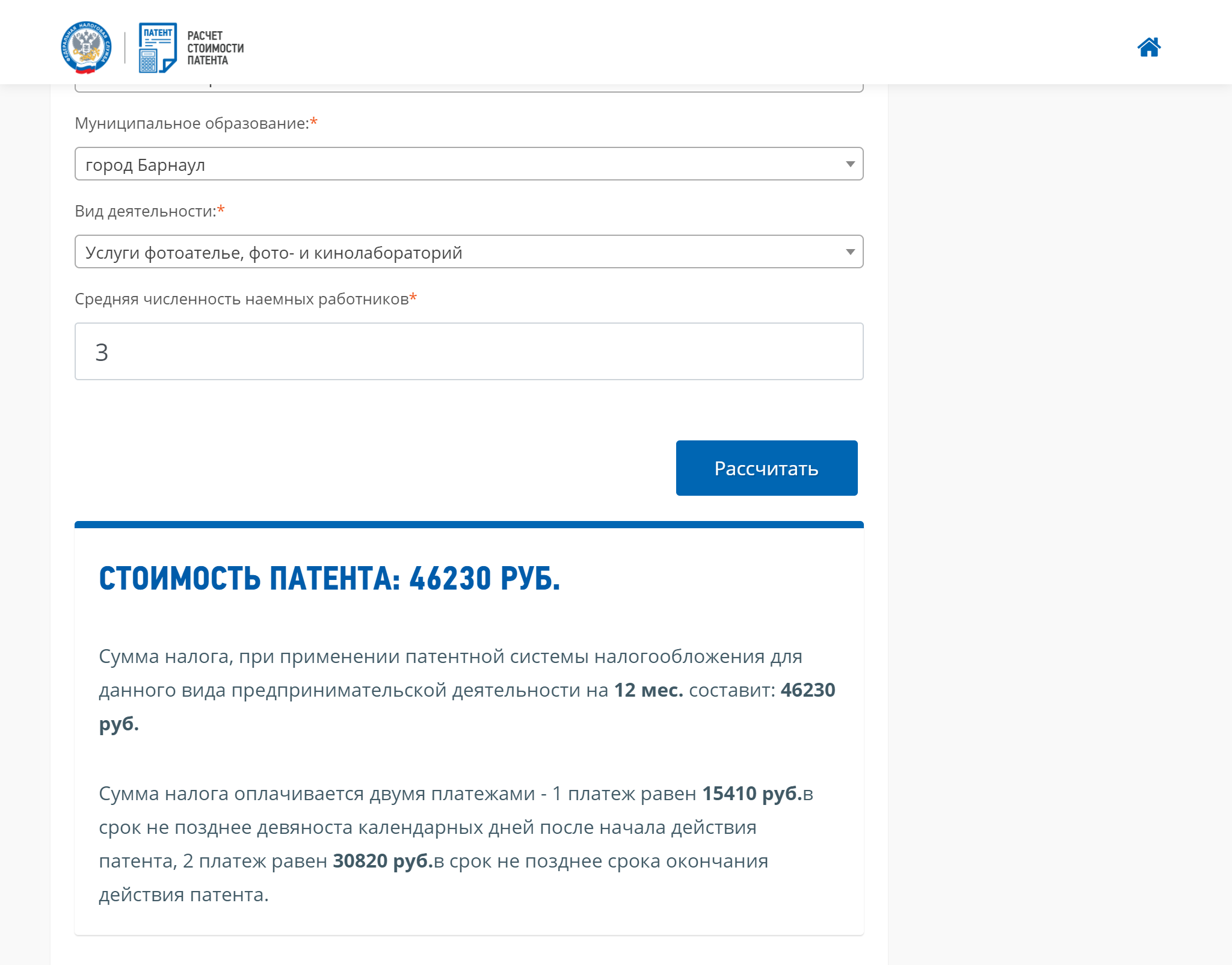

Фотоателье из Барнаула работает как ИП и хочет узнать стоимость патента на год. В штате — три сотрудника. Вводим данные в калькулятор

Фотоателье из Барнаула работает как ИП и хочет узнать стоимость патента на год. В штате — три сотрудника. Вводим данные в калькулятор  Р ” width=”2048″ height=”1604″ class=” outline-bordered” style=”max-width: 1024.0px; height: auto” data-bordered=”true”> Нажимаем «Рассчитать» — и сервис показывает стоимость патента. Патент для барнаульского фотоателье на 12 месяцев стоит 46 230 Р

Р ” width=”2048″ height=”1604″ class=” outline-bordered” style=”max-width: 1024.0px; height: auto” data-bordered=”true”> Нажимаем «Рассчитать» — и сервис показывает стоимость патента. Патент для барнаульского фотоателье на 12 месяцев стоит 46 230 Р

Сервис не только рассчитывает общую стоимость патента, но и показывает, какие суммы в какие сроки нужно оплатить.

В некоторых регионах для новых ИП на патенте предусмотрены налоговые каникулы — льготный период, когда можно не платить налог вовсе. Подсказки о них есть в калькуляторе.

Стоимость патента можно уменьшить, если покупаете онлайн-кассу — до 18 000 Р за каждую. Чтобы получить вычет, кассу нужно было зарегистрировать до 1 июля 2019 года. Для того чтобы получить вычет, нужно подать уведомление в налоговую.

Страховые взносы на патенте

На патенте предприниматель платит стоимость патента и страховые взносы. На УСН и ЕНВД страховые взносы уменьшают налог, а на патенте — нет.

Например, сапожник из Москвы получил патент и заплатил за него 39 600 Р . За 2019 год он должен выплатить еще 36 328 Р обязательных взносов.

Если потенциальный доход по патенту больше 300 000 Р , ИП должен заплатить сверху 1% с превышения.

Как перейти на ПСН

Предприниматель может перейти на патент в любое время, если переходит с ОСН или если применяет УСН или ЕНВД и открывает новый вид деятельности, для которого приобретает патент.

А вот если ИП хочет перейти на патент по тому же виду деятельности, по которому раньше был на УСН или ЕНВД, то придется ждать начала следующего года.

Во всех случаях предпринимателю нужно подать в налоговую заявление не позднее чем за 10 дней до применения спецрежима.

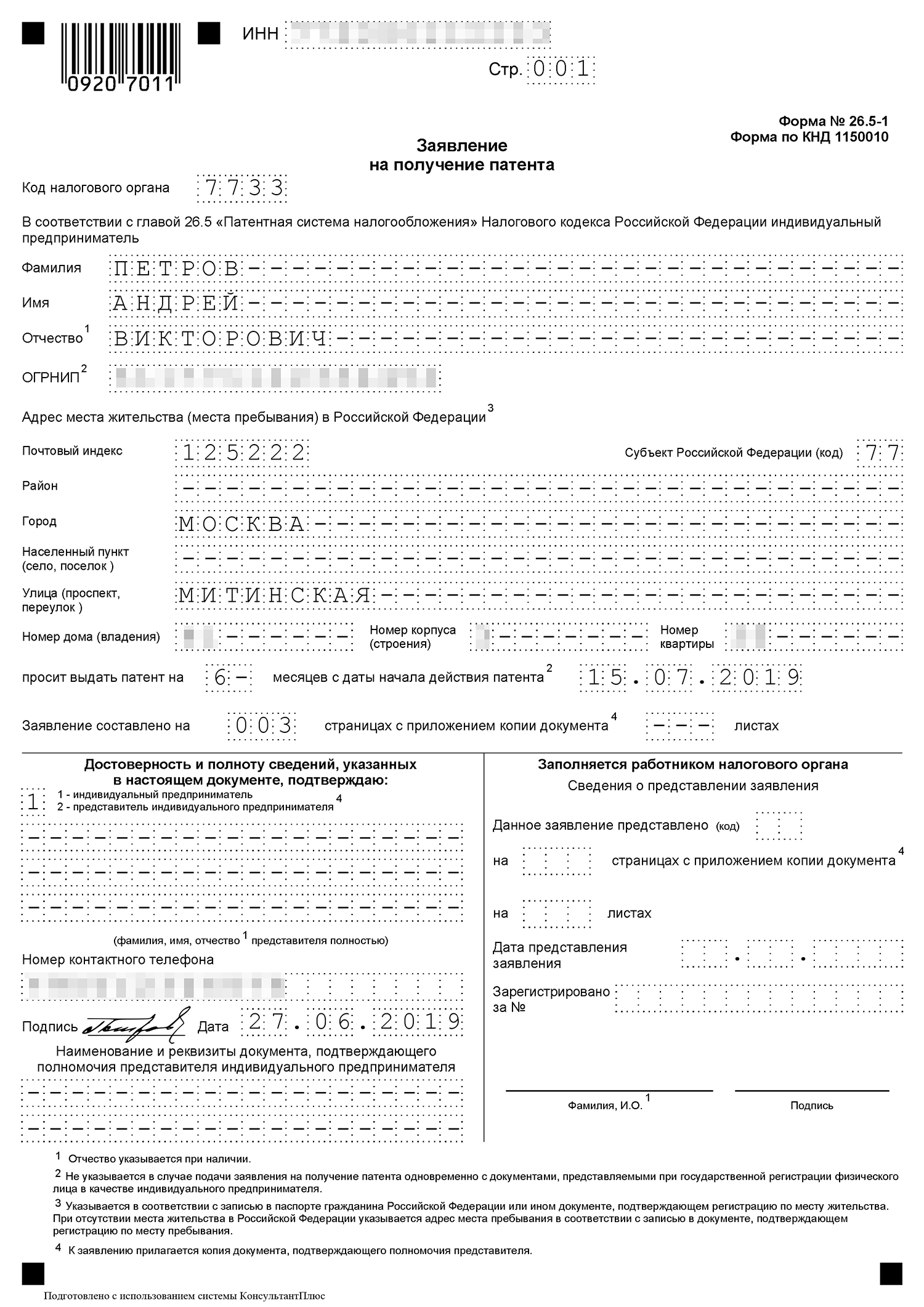

Пример заполнения первой страницы заявления на получение патента

Пример заполнения первой страницы заявления на получение патента

В течение пяти дней налоговая выдает патент или сообщает об отказе. Всего в законе указано пять причин, по которым налоговая может отказать:

- Вида деятельности нет в региональном перечне.

- Указан неверный срок действия патента.

- ИП уже работал на патенте в этом виде деятельности, но утратил на него право. А теперь подает повторно в этом же году.

- Есть долг за прошлый патент.

- Не заполнены обязательные пункты заявления.

Уплата налога на ПСН

Под налогом на ПСН подразумевают стоимость патента. Патент можно купить на срок от 1 до 12 месяцев.

Если патент оформлен на срок от 1 до 6 месяцев, нужно оплатить его полностью до окончания его действия.

Патент на срок от 6 до 12 месяцев нужно оплачивать так: треть суммы — в течение 90 дней после начала действия патента, а остаток — не позднее даты окончания его действия.

Общая сумма патента на 12 месяцев для фотоателье из Барнаула в 2019 году составляет 46 230 Р . Допустим, что патент начал действовать 1 января 2019 года. Это значит, что 15 410 (треть суммы) нужно оплатить до 31 марта 2019 года, а 30 820 Р (остаток) — до 31 декабря 2019 года.

Если задержать платеж, налоговая начислит пени за просрочку и пришлет уведомление об уплате. Налоговая может оштрафовать, если патент не был оплачен или если предприниматель попытался сэкономить на патенте и предоставил неверные сведения о своей деятельности.

Учет и отчетность на ПСН

По закону ИП не обязаны вести бухгалтерский учет. Они должны только заполнять книгу учета доходов.

Книгу нужно вести по двум причинам:

- По ней могут проверить, не превысил ли предприниматель лимит по доходам.

- При утере права на патент показатели доходов из книги используют для перерасчета налогов по другой системе налогообложения.

Отчитываться перед налоговой и сдавать декларацию на патенте не нужно.

Если у ИП есть штатные сотрудники, ему нужно сдавать отчетность за работников.

Когда ИП теряют право на применение ПСН

Предприниматели теряют право на применение патента в двух случаях:

- Доходы ИП от видов деятельности на патенте с начала года превысили 60 млн рублей. При совмещении патента с УСН учитывают доходы от всего бизнеса: от патентного и непатентного.

- Количество сотрудников стало больше 15. Учитываются все сотрудники ИП, даже если их работа не связана с деятельностью на патенте.

В этих случаях предприниматель обязан уведомить налоговую в течение 10 дней после потери права на патент. Не позднее чем через 5 дней его снимут с учета и переведут на ОСН до конца года. Налоги пересчитают.

Если ИП совмещал патент с УСН, патентную деятельность автоматом переведут на УСН.

Если предприниматель решил закончить деятельность на патенте, он должен заполнить другое заявление и передать его в налоговую. С учета снимут также через 5 дней.

Повторно вернуться на патент ИП сможет только с начала следующего года, если устранит все нарушения.

Плюсы и минусы ПСН

Главное преимущество работы на патенте: стоимость патента не зависит от фактического дохода. Если реальный заработок будет намного больше потенциального, то работать в этом режиме выгодно. Другие плюсы:

- Освобождение от некоторых налогов.

- Можно совмещать с ЕНВД или УСН.

- Возможность выбрать срок действия патента от 1 до 12 месяцев.

- Возможность приобрести сразу несколько патентов, например на разные виды деятельности или в разных регионах.

- Простой налоговый учет: нужно только вести книгу доходов, а декларация не нужна вовсе.

Среди минусов спецрежима:

- Если ИП зарабатывает меньше предполагаемого государством дохода, спецрежим становится невыгоден. Заплатить все равно придется всю сумму патента.

- Если потенциальный доход ИП за год больше 300 000 Р , то он должен оплатить дополнительный 1% взносов на пенсионное страхование от суммы, которая выше установленного лимита.

- Стоимость патента нельзя уменьшить за счет страховых взносов за себя и работников.

Как стать ИП

Зарегистрировать ИП можно самостоятельно, через посредников и сервисы регистрации. В первом случае придется самому готовить бумаги, нести их в налоговую или отправлять по почте.

В Тинькофф есть бесплатный сервис по регистрации ИП. Нужно только заполнить заявку — специалисты подготовят документы, оформят электронную подпись и отправят всё в налоговую.

НОВЫЕ ФОРМЫ .РФ

• Регистрация • Внесение изменений • Ликвидация

Сайт использует

госсервисы:

Необходимая при заполнении форм информация:

Патент для ИП 2022, всё о патентной системе налогообложения, получаем патент самостоятельно, пошаговая инструкция, образец заявления, калькулятор расчета стоимости патента ИП

В данной статье мы рассмотрим патентную систему налогообложения для индивидуального предпринимателя и процедуру получения патента для ИП самостоятельно шаг за шагом.

Заявление на патент 2022

Для получения патента индивидуальный предприниматель должен подать в налоговый орган заявление на получение патента по форме, утвержденной приказом ФНС России от 18.11.2014 №ММВ-7-3/589@ (за исключением налогоплательщиков, применяющих налоговую ставку в размере 0% (пониженную налоговую ставку)).

– новая форма заявления на получение патента ИП 2022 скачать (действует с 09.02.2016г.)

С 9 февраля 2016 года индивидуальный предприниматель, применяющий налоговую ставку в размере 0% (пониженную налоговую ставку, установленную законом субъекта РФ) подает заявление на получение патента в соответствии с Разъяснениями ФНС России от 01.07.2015 № ГД-4-3/11496@ «О заполнении рекомендуемой формы заявления на получение патента для налогоплательщиков, применяющих налоговую ставку 0% (пониженную налоговую ставку)» по рекомендуемой форме.

– новая рекомендуемая форма заявления на получение патента ИП 2022, применяющих налоговую ставку в размере 0% (пониженную налоговую ставку) скачать

Что такое патент для ИП?

Патентная система налогообложения введена с 1 января 2013 года в отношении ряда видов деятельности, осуществляемых индивидуальными предпринимателями. Этот специальный налоговый режим могут применять только индивидуальные предприниматели, ведущие свою деятельность в том регионе, где законом субъекта Российской Федерации принято решение о введении патентной системы налогообложения. ПСН призвана максимально облегчить жизнь ИП, она предусматривает освобождение предпринимателя от ряда налогов, является добровольной и может совмещаться с другими режимами налогообложения.

Какие преимущества патента для ИП?

Удобство является основным преимуществом патента. Купил патент индивидуального предпринимателя и появляться в налоговой больше нет необходимости. Ни деклараций, ни налогов, одни лишь страховые взносы. Именно поэтому, ещё на старте, многие бизнесмены поспешили приобрести заветные патенты.

При применении патентной системы налогообложения индивидуальные предприниматели вправе не вести бухгалтерский учет, а также могут не применять ККТ при осуществлении наличных денежных расчетов или расчетов с использованием платежных карт.

Расчет суммы налога, подлежащего уплате, производится налоговым органом непосредственно в патенте и, соответственно, является понятным для налогоплательщика.

Таким образом, налицо преимущества применения патентной системы налогообложения в ее простоте, прозрачности, возможности применения по многим видам предпринимательской деятельности.

Какие виды деятельности попадают под действие патента для ИП?

Перечень видов предпринимательской деятельности, подлежащих налогообложению в рамках патентной системы налогообложения, ограничен. Чтобы узнать какие виды услуг подпадают под действие патентной системы налогообложения в конкретном субъекте Российской Федерации, необходимо ознакомиться с законом, регулирующим применение специального налогового режима в этом субъекте. В этом Вам поможет Классификатор видов предпринимательской деятельности, в отношении которых законом субъекта РФ предусмотрено применение патентной системы налогообложения (КВПДП), содержащий виды патентов для ИП и законы субъектов РФ, которыми предусмотрено применение патентной системы налогообложения.

От каких налогов освобождает патент для ИП?

Индивидуальные предприниматели, перешедшие на патентную систему налогообложения, освобождаются от уплаты трех налогов: НДС, НДФЛ, налога на имущество физических лиц.

Какие требования к получению патента для ИП?

Применять патентную систему налогообложения имеют право только индивидуальные предприниматели с доходом до 60 млн. руб., средняя численность наемных работников которых, по всем видам деятельности не превышает 15 человек. За них нужно продолжать платить страховые взносы в пенсионный фонд и фонд обязательного медицинского страхования. Индивидуальный предприниматель на патентной системе налогообложения обязан вести Книгу учета доходов.

Каков срок действия патента для ИП?

Патент выдается с любой даты, на период от 1 до 12 месяцев включительно в пределах календарного года. Это означает, что патент на год можно получить только с начала года.

Каков налоговый период патента для ИП?

Налоговый период патента для ИП – один календарный год. Если патент выдан на срок менее календарного года, налоговым периодом признается срок, на который выдан патент. В случае прекращения предпринимательской деятельности, в отношении которой применялась патентная система налогообложения, до истечения срока действия патента, налоговым периодом признается период с начала действия патента до даты прекращения такой деятельности.

Как рассчитать стоимость патента для ИП?

Ставка налога составляет 6% и не зависит от размера фактически полученного индивидуальным предпринимателем дохода, а определяется исходя из суммы установленного по каждому виду деятельности потенциально возможного к получению годового дохода, определённого законом субъекта РФ. Чтобы узнать сумму потенциально возможного к получению годового дохода и рассчитать сколько стоит патент для ИП, необходимо ознакомиться с законом, регулирующим применение специального налогового режима в этом субъекте Российской Федерации или воспользоваться калькулятором расчета стоимости патента для ИП, который представлен в данной статье.

Пример расчета стоимости патента, срок действия которого 12 месяцев:

где ПД – потенциально возможный к получению доход, 6% – ставка налога, СП – стоимость патента для ИП.

Рассмотрим размер стоимости годового патента на выполнение переводов с одного языка на другой без наемных работников в Ростовской области:

100000руб. * 6% = 6000руб.

Если патент выдан менее чем на год, например, патент ИП на 2016 год при переходе на ПСН с мая месяца:

(ПД / 12 месяцев * количество месяцев срока, на который выдан патент) * 6% = СП

(100000руб. / 12 *  * 6% = 4000руб.

* 6% = 4000руб.

Калькулятор расчета стоимости патента ИП

Как перейти на патентную систему налогообложения?

Для перехода на патентную систему налогообложения необходимо не позднее, чем за 10 дней до начала применения патентной системы налогообложения подать соответствующее заявление – форма 26.5 1.

Как получить патент для ИП?

Заявление на патент можно подать одновременно с регистрацией ИП, либо не позднее чем за 10 дней до начала применения ИП патентной системы налогообложения (п. 2 ст. 346.45 НК РФ). При ведении ИП нескольких видов предпринимательской деятельности патент необходимо приобретать на каждый из видов деятельности отдельно. При осуществлении деятельности по месту жительства заявление подается в налоговый орган по месту жительства, а при осуществлении деятельности в субъекте РФ, в котором предприниматель на налоговом учете не стоит, ИП заявление на патент подает в любой территориальный налоговый орган этого субъекта РФ по своему выбору. Срок выдачи патента налоговым органом – 5 дней со дня подачи заявления на получение патента.

Как оплатить патент для ИП?

Индивидуальный предприниматель, перешедший на патентную систему налогообложения, производит уплату налога по месту постановки на учет в налоговом органе.

В случае если патент получен на срок до 6 месяцев:

– в размере полной суммы налога в срок не позднее срока окончания действия патента.

В случае если патент получен на срок от 6 до 12 месяцев:

– в размере 1/3 суммы налога в срок не позднее девяноста календарных дней после начала действия патента;

– в размере 2/3 суммы налога в срок не позднее срока окончания действия патента.

Как продлить патент для ИП?

Чтобы продлить патент ИП на следующий год, необходимо в срок до 20 декабря текущего года подать заявление в территориальный налоговый орган. Патент оплачивается на реквизиты той налоговой инспекции, в которой он получен. Продление патента должно производится своевременно. Если патент не был уплачен в установленные сроки или сумма оплаты была меньше установленной, то ИП теряет право на применение патента. ИП, потерявший право на применение патента, переходит на ОСНО и вновь перейти на патентную систему налогообложения по этому же виду предпринимательской деятельности он сможет не ранее чем со следующего календарного года.

Когда право на применение патента ИП утрачено?

1. Если с начала календарного года доходы налогоплательщика от реализации, по всем видам предпринимательской деятельности, в отношении которых применяется патентная система налогообложения, превысили 60 млн. рублей;

2. Если в течение налогового периода средняя численность наемных работников, по всем видам предпринимательской деятельности, превысила 15 человек;

3. Если налогоплательщиком не был уплачен налог в установленные сроки.

Заявление об утрате права на применение патентной системы налогообложения и о переходе на общий режим налогообложения форма 26.5-3 подается в налоговый орган в течение 10 календарных дней со дня наступления обстоятельства, являющегося основанием для утраты права на применение патентной системы налогообложения.

В случае прекращения предпринимательской деятельности, в отношении которой применяется патентная система налогообложения, снятие с учета осуществляется в течение 5 дней со дня получения налоговым органом Заявления о прекращении предпринимательской деятельности, в отношении которой применялась патентная система налогообложения форма 26.5-4.

Пошаговая инструкция по получению патента для ИП

1. Если Вы еще не зарегистрированы в качестве ИП, то читаем статью Самостоятельная регистрация ИП.

2. Скачиваем актуальный бланк заявления на получение патента форма 26.5-1 в формате PDF. Или рекомендуемую форму 26.5-1 заявления на получение патента для ИП, применяющих налоговую ставку в размере 0% (пониженную налоговую ставку, если такая установлена законом Вашего субъекта РФ).

3. Заполняем бланк, в этом Вам поможет образец заполнения заявления формы 26.5-1. Следуйте инструкциям в сносках.

Необходимая при заполнении формы 26.5-1 информация:

– адрес места жительства указывается в соответствии с паспортом;

– лист 3 заявления заполняется и распечатывается в обязательном порядке при осуществлении любых видов предпринимательской деятельности, кроме указанных в подпунктах 10, 11, 19, 32, 33, 45, 46 и 47 п. 2 ст. 346.45 НК РФ;

– листы 4, 5 заявления заполняются и распечатываются при осуществлении видов предпринимательской деятельности, указанных в подпунктах 10, 11, 32, 33 и 19, 45, 46, 47 п. 2 ст. 346.45 НК РФ соответственно;

– дата подачи заявления должна быть указана не менее, чем за 10 дней до даты начала действия патента.

4. Идем в налоговую инспекцию, взяв с собой паспорт, и подаем заявление инспектору в окошко регистрации. Получаем расписку в получении документов, представленных заявителем в регистрирующий орган.

5. Через неделю (5 рабочих дней) идём с паспортом и распиской в налоговую и получаем патент, а также просим реквизиты для оплаты патента.

6. Оплачиваем патент в случае если патент получен на срок до 6 месяцев:

– в размере полной суммы налога в срок не позднее срока окончания действия патента.

В случае если патент получен на срок от 6 до 12 месяцев:

– в размере 1/3 суммы налога в срок не позднее девяноста календарных дней после начала действия патента;

– в размере 2/3 суммы налога в срок не позднее срока окончания действия патента.

7. Ведём налолговый учёт доходов от реализации в книге учета доходов индивидуального предпринимателя, применяющего патентную систему налогообложения. Форма и порядок заполнения книги учета доходов утверждены Приказом Минфина России от 22.10.2012 N 135н.

Хотите подготовить заявление на получение патента ИП, но нет желания разбираться в тонкостях заполнения формы 26.5-1 и боитесь получить отказ? Тогда новый онлайн сервис по подготовке документов от нашего партнера поможет Вам подготовить заявление на получение патента ИП без ошибок за 1290 рублей. В стоимость входит проверка заявления юристом. Вы будете уверены, что документы подготовлены правильно, юрист вышлет Вам результаты проверки, рекомендации и замечания. Всё это в течение одного рабочего дня.

Патент ИП – все о патентной системе налогообложения

У нас есть видео на данную тему:

С официальными требованиями к получению патента ИП можно ознакомиться на сайте ФНС.

Вас также могут заинтересовать статьи: Регистрация ИП Изменения ИП Закрытие ИП Выписка из ЕГРИП Печать ИП Счет ИП

Ваши замечания и предложения по улучшению данной статьи оставляйте в комментариях.

ИП на ПСН не продлил патент: что за это будет и по какой системе налогообложения отчитываться?

Обновление статьи. Правила изменились, и теперь если не успели оплатить патент вовремя, то это не будет являться проблемой. Подробнее читайте вот здесь:

Обновление статьи. Правила изменились, и теперь если не успели оплатить патент вовремя, то это не будет являться проблемой. Подробнее читайте вот здесь:

Один из читателей сайта задал вопрос:

“Добрый день! Совершенно забыл о том, что нужно было продлить патент! И уже почти месяц работаю без него, но что мне за это будет?”

Тут следует напомнить, что ИП может приобрести патент сроком от 1 до 12 месяцев в рамках одного календарного года. Часто ИП покупают патент сроком на три месяца, а затем регулярно продлевают. И немудрено, что некоторые ИП в суматохе забывают это сделать.

И здесь нужно понимать, что если ИП не продлил действие патента, то он, соответственно, не имеет право использовать патентную систему налогообложения.

По какой системе тогда отчитываться?

Если ИП утратил право применять патент за неуплату, то за налоговый период, в котором ИП применял ПСН, он обязан оплатить налоги исходя из того, что он находится на ОСН (общая система налогообложения).

Если-же ИП совмещает ПСН+УСН, то по виду деятельности, на которую приобретался патент, ИП может применит УСН. Но сделать это можно только после того, как ИП снялся с учета в качестве плательщика по ПСН.

Поэтому, для того, чтобы снизить риски “сваливания” на ОСН, многие ИП предпочитают совмещать УСН + ПСН. Но следует помнить, что в этом случае придется сдавать отчетность еще и по УСН. Даже если она будет нулевой.

Подтверждением является письмо МинФина от 23 декабря 2016 г. N 03-11-12/77287:

Приведем некоторые выдержки из этого информационного письма.

В соответствии с подпунктом 3 пункта 6 статьи 346.45 Налогового кодекса Российской Федерации (далее — Кодекс) индивидуальный предприниматель считается утратившим право на применение патентной системы налогообложения и перешедшим на общий режим налогообложения с начала налогового периода, на который ему был выдан патент, в случае если им не был уплачен налог в сроки, установленные пунктом 2 статьи 346.51 Кодекса.

При этом снятие с учета в налоговом органе индивидуального предпринимателя в указанном случае осуществляется в течение пяти дней со дня истечения срока уплаты налога (пункт 3 статьи 346.46 Кодекса).

Пунктом 7 статьи 346.45 Кодекса установлено, что суммы налогов, подлежащие уплате в соответствии с общим режимом налогообложения за период, в котором индивидуальный предприниматель утратил право на применение патентной системы налогообложения по основаниям, указанным в пункте 6 статьи 346.45 Кодекса, исчисляются и уплачиваются индивидуальным предпринимателем в порядке, предусмотренном законодательством Российской Федерации о налогах и сборах для вновь зарегистрированных индивидуальных предпринимателей.

В связи с этим в случае, если индивидуальный предприниматель утратил право на применение патентной системы налогообложения по основанию, предусмотренному подпунктом 3 пункта 6 статьи 346.45 Кодекса, то такой индивидуальный предприниматель за налоговый период, в котором им применялась патентная система налогообложения, обязан уплатить налоги в рамках общего режима налогообложения, от которых он был освобожден в соответствии с пунктами 10 и 11 статьи 346.43 Кодекса.

При этом сумма налога на доходы физических лиц, подлежащая уплате за налоговый период, в котором индивидуальный предприниматель утратил право на применение патентной системы налогообложения в соответствии с пунктом 6 статьи 346.45 Кодекса, уменьшается на сумму налога, уплаченного в связи с применением патентной системы налогообложения.

В случае если индивидуальный предприниматель является налогоплательщиком налога, уплачиваемого в связи с применением упрощенной системы налогообложения, то по виду предпринимательской деятельности, в отношении которого ранее применялась патентная система налогообложения, с даты снятия с учета в качестве налогоплательщика патентной системы налогообложения, произведенного в порядке, установленном пунктом 8 статьи 346.45 и пунктом 3 статьи 346.46 Кодекса, индивидуальным предпринимателем может применяться упрощенная система налогообложения.

Индивидуальный предприниматель, утративший право на применение патентной системы налогообложения, вправе вновь перейти на патентную систему налогообложения по этому же виду предпринимательской деятельности не ранее чем со следующего календарного года (пункт 8 статьи 346.45 Кодекса).

P.S. Если Вам помог наш сайт или понравилась статья, то поделитесь с другими ИП в социальных сетях!

И не забудьте подписаться на новые статьи для ИП!