Оплата личных взносов предпринимателя производится отдельно от взносов сотрудников. Для этого предусмотрены специальные коды бюджетной классификации:

КБК для уплаты фиксированных платежей ИП

Согласно НК РФ, индивидуальный предприниматель обязан оплачивать «за себя» страховые взносы. Размер личных взносов фиксирован и платится отдельно от отчислений за работников. После перехода контроля над взносами от ПФР и ФФОМС к налоговой службе — КБК для уплаты фиксированных платежей ИП изменились. Действующие коды и фиксированные суммы взносов на 2022 и 2022 год смотрите в нашей статье.

Для предпринимателей установлены фиксированные суммы взносов на медицинское и пенсионное страхование. При этом не имеет значение, ведет он деятельность или нет, личные взносы все равно придется платить (за исключением перечисленных в НК РФ случаев).

После передачи страховых платежей на ОМС и ОПС под контроль ФНС в федеральном законе закреплен новый порядок определения взносов ИП, который не привязан к МРОТ. Личные взносы предпринимателей с 2018 года чиновники устанавливают на каждый отчетный год.

Так в 2022 году, как и в 2022 году, обязательный медицинский платеж для ИП установлен в сумме 8 426 рублей.

Пенсионные отчисления в ФНС зависят от доходов предпринимателя (в рублях):

- доход в пределах трехсот тысяч — сумма взносов на ОПС равна 32 448 рублей;

- доход, превышающий триста тысяч — сумма взносов на ОПС состоит из фиксированного платежа (32 448) и 1% от суммы, превышающей триста тысяч.

Пример 1. В 2022 году предприниматель Иванов И.И. получил доход в размере 430 000 рублей. Сумму взносов к уплате на ОПС он рассчитал так:

32 448 + 1% × (430 000 − 300 000) = 33 748 рублей.

Отметим, что отчисление на пенсионное страхование не должно превышать максимальной величины, которая равна произведению фиксированного пенсионного платежа на восемь. Для 2022 и 2022 года ее размер равен 259 584 рубля (32 448 × 8).

Личные взносы предприниматель может перечислить единовременно в установленном размере или частями в течение года, чтобы применять налоговый вычет. В любом случае взносы на ОМС и ОПС в фиксированной сумме за 2022 год необходимо оплатить до 31 декабря 2022, а пенсионный 1 % взнос — до 01 июля 2022.

Платите налоги и взносы в веб-сервисе Контур.Бухгалтерия. Учет, налоги, зарплата, отчетность в одном сервисе!

Пример 2. В 2022 году предприниматель Овечкин К.К. получил доход в размере 22 500 000 рублей. Сумму пенсионных взносов к уплате он рассчитал по формуле:

32 448 + 1% × (25 500 000 − 300 000) = 284 448 рублей.

Так как полученная сумма больше максимально допустимой по пенсионным взносам, то уплатить нужно установленную законом предельную сумму — 259 584 рубля. При этом 32 448 рублей Овечкин К.К. должен уплатить до 31 декабря 2022, а оставшиеся 227 136 рублей — до 01 июля 2022 г.

Что касается отчислений на случай временной нетрудоспособности и материнства (ВНиМ), то «за себя» предприниматели платить не обязаны, но по своему желанию могут встать на учет в соцстрахе и перечислять взносы на соцстрахование. Срок уплаты аналогичен взносам на ОМС и ОПС, а вот размер установлен исходя из МРОТ на начало 2022 года и составил 4 451 руб. 62 коп.

Веб-сервис Контур.Бухгалтерия напомнит об уплате взносов и автоматически рассчитает их.

Несколько слов о патентной системе налогообложения для ИП

Патентная система уплаты налогов является незаслуженно маловостребованной среди малого бизнеса. Предприниматели еще не успели оценить ее плюсы, ведь она введена в оборот только в 2013 году, до этого вместо нее использовалась УСН с применением патента.

- Самым большим удобством для ИП на этой системе является отсутствие необходимости подачи налоговой декларации.

- Страховые взносы надо отчислять только в ПФР, для ФСС на этой системе отчисления не предусмотрены (кроме патентов на розничную торговлю, сдачу недвижимости в аренду и на общепит).

- Можно получать сразу несколько разных патентов в различных регионах и самостоятельно устанавливать срок их действия в период до года.

- Налог (стоимость патента) оплачивается не по итогам деятельности, а авансом – в период действия самого патента.

- Можно совмещать с другими налоговыми режимами.

Коды бюджетной классификации на патент в 2022 году

При оплате патента ИП необходимо указывать КБК. КБК для уплаты патента, как и общий перечень КБК, утверждает Минфин. Обратите внимание, что с 01 января 2022 года КБК регулирует приказ Минфина от 08.06.2022 № 75н.

Полный перечень КБК по другим налогам смотрите в Готовом решении Консультант Плюс. Изучите материал бесплатно, получив пробный доступ к К+.

Конкретное значение КБК определяется масштабом региона осуществления деятельности:

КБК патент 2022 для платежей в бюджет

КБК

Москвы, Санкт-Петербурга и Севастополя

182 1 05 04030 02 1000 110

182 1 05 04010 02 1000 110

Городских округов с внутригородским делением

182 1 05 04040 02 1000 110

182 1 05 04020 02 1000 110

182 1 05 04050 02 1000 110

КБК указывается в поле 104 платежного поручения.

О нюансах заполнения поля 104 в платежном поручении узнайте из этой публикации.

Рассчитать стоимость патента поможет сервис от ФНС «Расчет стоимости патента».

Образец платежного поручения на уплату патента:

ВАЖНО! Переход на ПСН не освобождает ИП от уплаты взносов по обязательному страхованию (за работников и за себя), а также НДФЛ за работников. При этом уплату НДФЛ, обычных страховых взносов, уплачиваемых в бюджет, и «несчастных» взносов, перечисляемых в соцстрах, нужно производить по отдельным КБК, установленным для соответствующих платежей.

Почему важно указывать правильный КБК

Иностранец должен верно вносить реквизиты оплаты патента, а работодателю необходимо проверять принесенные иностранцем чеки. Потому что, если реквизиты неверные, то патент иностранца прекратит свое действие, а в компании к работе будет допущен сотрудник без патента. Это приведет к штрафам по ч. 1 и 3 ст. 18.15 КоАП РФ.

Поэтому верно внесенный КБК означает, что:

- средства не потеряются и будут зачислены в госбюджет;

- действие патента не будет прекращено, и иностранец сможет продолжать работать легально;

- а значит, работодатель не получит штрафов за работника-нелегала.

КБК меняются ежегодно. Поэтому во избежание неприятных ситуаций следует за ними следить. Если в компании нет миграционного специалиста или контролировать и это тоже специалист не успевает, то советуем доверить документооборот миграционным специалистам.

Проверка патента на действительность включает в себя проверку трех вещей: подлинности, срока действия и отсутствия причин возможного аннулирования.

Что делать работодателю, если иностранный сотрудник въехал в 2022 году? Проверить его документы на соответствие новым правилам.

Иностранец оплатил патент по сумме прошлого года, а с 2022 года она увеличилась. Что делать, читайте в статье.

Уменьшение налоговой нагрузки за счёт взносов

Взносы ИП за себя, а также за работников, учитываются при расчёте налога на всех системах налогообложения, кроме НПД. Предприниматель на этом режиме не обязан платить взносы за себя, но если он перечисляет их добровольно, то учесть их в налоге нельзя.

Порядок учёта взносов для уменьшения налоговой нагрузки зависит от применяемой системы налогообложения:

- на УСН Доходы минус расходы, ЕСХН и ОСНО страховые платежи учитываются с другими разрешёнными расходами;

- на УСН Доходы и ПСН уменьшается сам исчисленный налог: на всю сумму взносов, если у ИП нет работников, или до 50%, если работники есть.

Читайте также:

✐ Пример ▼

Приведём простой пример учёта взносов для ИП без работников на УСН Доходы:

- доход за год – 1 839 230 рублей;

- перечисленная фиксированная сумма взносов – 43 211 рублей;

- перечисленный дополнительный взнос – 15 392 рублей.

Налог с дохода 1 839 230 рублей по ставке 6% составит 110 354 рубля, но в данном случае он уменьшается на всю сумму перечисленных взносов. В итоге ИП заплатит налог в сумме (110 354 – 58 603) = 51 751 рублей, то есть в два раза меньше.

Если у вас возникают трудности с расчётом взносов и налогов на своих режимах, рекомендуем обращаться на бесплатную консультацию.

ИП прекратил деятельность до истечения срока патента

Бывают ситуации, когда индивидуальный предприниматель прекращает деятельность до окончания срока действия патента. Здесь могут быть два варианта.

1. ИП оплатил налог по патенту, но прекратил деятельность до окончания срока

Налоговая делает перерасчёт стоимости патента, учитывая фактический срок предпринимательской деятельности. Разница выплаченных денег возвращается предпринимателю. Сумма пересчитывается на основании письма Минфина от 25.05.2016 N 03-11-11/29934.

2. По патенту была выплачена лишь часть суммы

Рассчитайте остаток суммы за фактический период своей деятельности. Тогда налоговой не нужно будет делать перерасчёт, а вы заплатите меньше налогов.

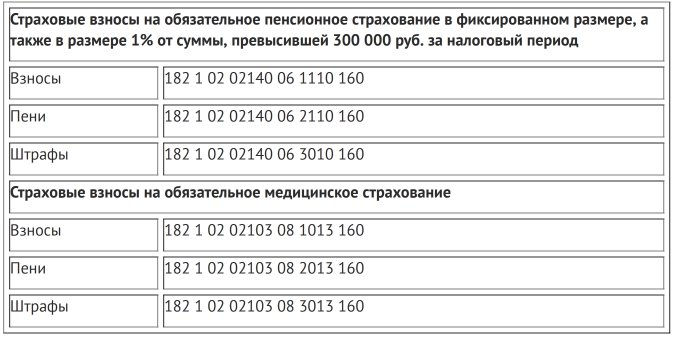

Итак, КБК по взносам ИП в 2022 году:

- Если платим обязательный взнос на пенсионное страхование “за себя”, то используем КБК: 18210202140061110160

- Если платим обязательный взнос на медицинское страхование “за себя”, то используем КБК: 18210202103081013160

- Если платим 1% от суммы, превышающей 300 000 рублей годового дохода, то используем КБК: 18210202140061110160. Обратите внимание, что он совпадает с КБК по взносам ИП на пенсионное страхование.

Более подробно про взносы ИП «за себя» на 2022 год я рассказывал в этом видео:

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке:

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2022 год:

КБК — фиксированный платеж в Пенсионный фонд за 2022 — 2022 годы для ИП за себя (новые реквизиты)

Фиксированные платежи в 2022 — 2022 годах ИП платят на следующие КБК (приказы Минфина России: в 2022 году — от 08.06.2022 № 99н, в 2022 году — от 29.11.2019 № 207н):

- 182 1 0210 160 — по взносам на пенсионное страхование (ОПС), он единый для взносов как в пределах годового дохода 300 000 рублей, так и с превышающей его суммы;

- 182 1 0213 160 — по взносам на медстрахование (ОМС).

Размер фиксированных взносов в 2022 и 2022 годах одинаков (п. 1 ст. 430 НК РФ):

- 32 448 руб. — на ОПС;

- 8 426 руб. — на ОМС.

Для ИП, осуществляющих деятельность в наиболее пострадавших из-за коронавируса отраслях экономики, взносы на ОПС в фиксированном размере за 2022 г. составляли 20 318 руб.

Срок уплаты фиксированных платежей за 2022 год — не позднее первого рабочего дня 2022 года (поскольку 31.12.2022 — выходной), за 2022 год срок был не позднее 31.12.2020. Платежи можно уплачивать частями в течение года или внести единовременно. На каждый взнос заполните отдельное платежное поручение. Наши эксперты подготовили образцы платежных поручений для уплаты фиксированных взносов ИП за 2022 год.

Обратите внимание на реквизиты, которые в образцах отмечены цветом. Они заполнены по новым правилам. Если будете перечислять взносы в мае и позднее, указывать их следует именно так. До 30.04.2022 включительно банк проведет платежку и со старыми реквизитами. Найти новые реквизиты вам поможет сравнительная таблица от ФНС. Где взять эту таблицу, мы рассказывали в этой публикации.

С доходов, превышающих 300 000 руб. в год, следует уплатить дополнительный взнос на ОПС в размере 1% от суммы превышения не позднее 01 июля года, следующего за отчетным, т.е. взносы за 2022 год нужно будет перечислить не позднее 01.07.2021, за 2022-й — не позднее 01.07.2022.

Важно! Разъяснения от КонсультантПлюс Платит ли ИП страховые взносы за себя при временном приостановлении деятельности В общем случае ИП, который временно не осуществляет деятельность, но при этом сохраняет свой статус (не исключен из ЕГРИП), должен продолжать платить за себя взносы на ОПС и ОМС. Это касается и периода административного приостановления деятельности (пп. 2 п. 1 ст. 419, п. 1 ст. 430 НК РФ, Письмо Минфина России от 16.12.2022 N 03-15-03/110145, ст. 3.12 КоАП РФ). Исключением являются… Подробнее об этом читайте в К+. Пробный доступ к системе можно получить бесплатно.

Допвзнос за 2022-2022 гг. ограничен максимальной величиной в размере 259 584 руб. КБК для допвзноса такой же, как для фиксированного — 182 1 0210 160.

Примеры и сроки уплаты фиксированных взносов ИП см. в этой статье.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Вопросы и ответы

- Я являюсь ИП на патентной системе налогообложения. В текущее время штат сотрудников составляет 15 человек, но в перспективе планируется дополнительный набор сотрудников. Что в этом случае необходимо предпринять?

Ответ: В соответствии со ст. 346.43 НК РФ среднее число работников не может превышать 15 человек. В случае превышения численности Вам необходимо написать заявление в налоговые органы на получение нового патента. Таким образом, ведение Вашей деятельности будет обеспечено несколькими патентами.

- Могу ли я применять УСН и ПСН?

Ответ: Вы можете применять одновременно УСН и ПСН, при этом для определения величины доходов указываются доходы по обеим системам.

Патент выдается на срок от одного до двенадцати месяцев (п. 5. ст. 13.3 ФЗ от 27.05. 2002 №115-ФЗ «О правовом положении иностранных граждан в РФ»). Чтобы работать в РФ по патенту иностранец платит налог на доходы физических лиц (НДФЛ). Этот платеж – авансовый, потому что выплачивается до выдачи патента и далее – до конца каждого оплаченного периода («Налоговый кодекс РФ (часть вторая)» от 05.08.2000 №117-ФЗ).

КБК для ИП на патент в 2022 году

| КБК патент 2022 для платежей в бюджет | КБК |

| Москва, Санкт-Петербурга и Севастополь | 182 1 05 04030 02 1000 110 |

| Городские округи | 182 1 05 04010 02 1000 110 |

| Городские округи с внутригородским делением | 182 1 05 04040 02 1000 110 |

| Муниципальные районы | 182 1 05 04020 02 1000 110 |

| Внутригородские районы | 182 1 05 04050 02 1000 110 |

В налоговом законодательстве указаны ситуации, когда обязанность по уплате налога считается невыполненной (п.4 ст.45 НК РФ), а именно:

- неверное указание номера счёта Федерального казначейства;

- неверное указание наименования банка получателя.

Ни о каких других ошибках в платёжных поручениях, повлекших неперечисление денежных средств, в налоговом законодательстве не сказано.

Но в соответствие с Федеральным законом от 24.07.1998 г. № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваниях» обязанность считается неисполненной при неправильном указании:

- номера счёта Федерального казначейства;

- наименования банка получателя;

- кода бюджетной классификации.

На основании данных документов можно сделать вывод о том, что в случае некорректного заполнения раздела (104) платёжного поручения налоговые органы не в праве не засчитать платёж, а фонд имеет на это право.

Таким образом, во избежание неприятностей необходимо очень внимательно относиться к заполнению КБК в платёжном поручении.