К сведению С 2022 года эти организации и ИП применяют общие тарифы страховых взносов (п. 2 ст. 425 НК РФ).

Возмещение расходов ФСС и их отражение в отчетности в программах 1С

Поступление денежных средств на расчетный счет радует всех сотрудников организации, но не всегда бухгалтера. Особенно, если это не привычное поступление от покупателей, а, например, возмещение расходов ФСС. «Как отразить такой приход? А не вылезет ли эта «радость» в какой-нибудь строке отчетности?» – именно этими вопросами начинают задаваться многие бухгалтеры. Коллеги! Не паникуем! В этой публикации мы простым языком расскажем вам обо всех подводных камнях в этой ситуации на примере возмещения из ФСС расходов на взносы по временной нетрудоспособности и в связи с материнством, а также по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний.

До 01.01.2022 г. можно было применять зачетный механизм возмещения расходов по временной нетрудоспособности и в связи с материнством, т.е. сумму начисленных страховых взносов можно было уменьшить на выплаты по социальному страхованию.

Одной из самых весомых по затратам социальных выплат являются пособие по беременности и родам и пособие по уходу за ребенком до 1,5 лет. Поэтому у многих организаций на конец 2022 года сложилась ситуация, когда выплаты таких пособий превысили начисленные страховые взносы.

С 01.01.2022 г. в связи с окончательным вступлением в Пилотный проект всех регионов России зачетный механизм возмещения расходов применять больше нельзя.

И теперь организации, у которых есть вышеописанное превышение, могут обратиться в орган ФСС РФ (ч. 2 ст. 4.6 Федерального закона от 29.12.2006 № 255-ФЗ) за возвратом денежных средств. Для этого необходимо подать документы по специальному перечню, утв. приказом Минздравсоцразвития России от 04.12.2009 № 951н.

Фонд в течение 10 календарных дней с даты представления работодателем полного комплекта документов должен вернуть денежные средства.

Однако бывают ситуации, когда Фонд может инициировать камеральную проверку работодателя. Тогда возмещения денежных средств придется ждать немного дольше: в течение трех месяцев с момента представления всех запрашиваемых документов.

Одной из главных законодательных норм, регулирующих отражение возмещения, является письмо ФНС России от 29.01.2022 № БС-4-11/1020@.

Важный нюанс! Не путайте возмещение из ФСС с возвратом излишне уплаченных страховых взносов! Это два совсем разных поступления и отражаются в программах 1С они совершенно иначе!

Возмещение расходов из ФСС отражается в двух отчетах: 4-ФСС и РСВ.

Если речь идет о возмещении расходов из ФСС по временной нетрудоспособности и в связи с материнством, то эти суммы найдут отражение в РСВ.

А если мы говорим о возмещении по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, то не стоит удивляться, обнаружив его в отчете 4-ФСС.

Рассмотрим, как это происходит в программах 1С.

Отражение регистрации возмещения расходов ФСС в программе

1С: Зарплата и управление персоналом, ред. 3.1.

Шаг 1. Перейдите в раздел «Налоги и взносы».

Шаг 2. Нажмите кнопку «Создать».

Шаг 3. В документе «Получение возмещения пособий от ФСС» укажите:

• дату получения возмещения, согласно дате в банковской выписке;

• вид страхования – «ФСС, страхование от временной нетрудоспособности»;

Шаг 4. Проведите документ – «Провести и закрыть».

Шаг 5. Нажмите кнопку «Еще» в журнале документов и посмотрите «Движения документа».

В документе задействован регистр накопления «Расчеты с фондами по страховым взносам».

Отражение регистрации возмещения расходов ФСС в программе

1С: Бухгалтерия предприятия, ред. 3.0.

В программе 1С: Бухгалтерия предприятия регистрация денежных средств, поступивших от ФСС, производится документом «Поступление на расчетный счет» в разделе «Банк и касса».

Шаг 1. Перейдите в журнал «Банковские выписки» и нажмите кнопку «Поступление».

Шаг 2. Заполните основные реквизиты документа:

• Вид операции – «Прочее поступление»;

• Счет расчетов – 69.01 «Расчеты по социальному страхованию»;

• Виды платежей в бюджет (фонды)» – «Налог (взносы): начислено/уплачено».

Шаг 3. Проведите документ по кнопке «Провести и закрыть».

В результате сформируется проводка: Дт 51 – Кт 69.01.

На основании занесенных пользователем в программу данных о поступивших суммах возмещения расходов от Фонда социального страхования, формируются отчеты.

Отражение в отчетности сумм полученного возмещения расходов от ФСС

Проанализируем, как отразится сумма, полученная от ФСС в счет возмещения пособий, в отчетности.

Шаг 1. Для формирования отчета «Расчет по страховым взносам» перейдите в раздел «Отчеты и справки» – «1С-Отчетность» (для 1С: ЗУП).

Или в раздел «Отчетность – «Регламентированные отчеты» (для 1С: Бухгалтерии предприятия, ред. 3.0).

Далее алгоритм идентичен для обеих программ 1С.

Шаг 2. Нажмите кнопку «Создать».

Шаг 3. Выберите нужный вид отчета.

Шаг 4. Укажите период отчета и нажмите «Создать».

Шаг 5. В открывшейся форме отчета нажмите кнопку «Заполнить».

Обычно с Приложением 2 к Разделу 1 вопросов нет. В строке 080 «Возмещено ФСС расходов на выплату страхового обеспечения» отражена сумма полученного от ФСС возмещения.

По поводу признака 1 в строке 090 дано целое разъяснение со ссылкой на законодательство почему там должна стоять именно единица.

А вот появление этой суммы в Разделе 1 вызывает недоумение.

Почему возврат возмещения ФСС вдруг встает в строку, где отражаются страховые взносы, подлежащие уплате?

Друзья, это не ошибка, это корректное поведение программы, созданное для того, что взаиморасчеты с ФСС закрылись корректно и у вас в 1С, и на стороне Фонда.

Будьте внимательны с суммой перечисляемых взносов за этот период! Точную сумму к уплате можно определить только в оборотно-сальдовой ведомости по данным счета 69.01.

По расчету по страховым взносам нельзя однозначно утверждать, сколько нужно уплатить в бюджет. Зачастую пользователи ориентируются на показатели Раздела 1, но не во всех случаях стоит это делать. И пример с возмещением это как раз прекрасно демонстрирует.

Также хотелось бы кратко коснуться вопроса возмещения расходов по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний.

У вас может случиться такая ситуация, которую нужно будет отразить по счету 69.11.

Тогда программа сформирует следующие проводки и движения регистров:

Всё это будет отображаться в таблице 2 по строке 6 расчета по форме 4-ФСС.

Бухгалтерский и налоговый учет расчетов с внебюджетными фондами

Страховые взносы должны платиться в бюджет с учетом кодов КБК. Исключение составляют взносы, связанные с травматизмом – контролирующие функции остались у ФСС. Работодатели начисляют взносы четырех типов: на пенсионный тип, социальный и медицинский вид страхования, платежи по травматизму. Для категории самозанятых субъектов хозяйствования, у которых нет наемных сотрудников, сохранилось обязательство по уплате взносов на медицинское и пенсионное страхование.

Платежи, относящиеся к сфере контроля и регулирования разных фондов, должны быть показаны в учете обособленно. Облагаются страховыми взносами суммы доходов физических лиц, которые:

- начисляются работодателем и выплачиваются персоналу на основании заключенных трудовых договоров;

- образуются в соответствии с условиями действующих гражданско-правовых соглашений.

ВАЖНО! По всем страховым взносам ежеквартально сдается отчетность. В ФНС подается обобщенный бланк РСВ-1 по итогам каждого.

В учетных регистрах страховые начисления отображаются с привязкой к доходам каждого наемного работника. П. 3 ст. 431 НК РФ обязывает работодателей перечислять сумму взносов не позже 15 числа в месяце, следующим за периодом начисления зарплаты.

Каковы особенности исчисления и уплаты обязательных страховых взносов во внебюджетные фонды лицами, осуществляющими предпринимательскую деятельность без привлечения наемного труда?

База для расчета величины взносов формируется накопительно за год. Новый отсчет начинается с 1 января следующего налогового периода. По каждому типу взноса установлены лимиты, при превышении которых до конца года прекращаются обязательства по начислению и уплате в бюджет страховых сумм. Пределы рассчитываются отдельно для каждого сотрудника путем суммирования всех его доходов.

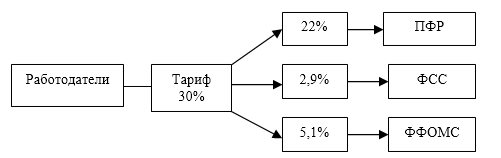

По взносам действуют фиксированные ставки:

- для средств, начисляемых в пользу пенсионного страхования, утверждена ставка 22% (если накопленный доход сотрудника находится в пределах лимита) и 10% (для сумм за пределами лимита);

- по социальным взносам, предназначенным для покрытия расходов ФСС, ставка находится на уровне 2,9% (пониженная ставка 1,8% применяется в отношении иностранных граждан);

- на медицинское страхование отчисления делаются в размере 5,1%.

ОБРАТИТЕ ВНИМАНИЕ! Если в роли работодателя выступает ИП, то расчеты с внебюджетными фондами будут отдельно вестись по доходам наемного персонала и заработку самого предпринимателя.

В 2018 году ИП при расчете страховых взносов за себя должны ориентироваться на обновленные показатели лимитов. Раньше они были привязаны к МРОТ и ежегодно корректировались при помощи коэффициентов-дефляторов. С этого года законодательно утверждены повышенные пределы доходов, на которые должны начисляться взносы. Эти величины были зафиксированы на несколько лет, их значение утратило привязку к уровню МРОТ.

Все начисляемые взносы на страховое обеспечение работодателями и самозанятыми лицами в учете причисляются к прочим расходам. Это правило применимо для субъектов хозяйствования, работающих по общей схеме налогообложения. Если компания осуществила переход на ЕНВД или УСН, то за счет страховых взносов можно уменьшить базу налогообложения. В случае с УСН обязательным условием является применение спецрежима с признаком «доходы минус издержки».

ЗАПОМНИТЕ! При патентной системе налогообложения величина страховых взносов не влияет на размер налоговых обязательств.

В ситуациях, когда производятся выплаты персоналу, которые не имеют отношения к производственной деятельности предприятия и не участвуют в расчете базы по налогу на прибыль, страховые взносы надо начислять и перечислять с этого вида доходов в обязательном порядке. Норма подтверждается Письмом Минфина от 08.04.2010 г. №03-03-06/1/244. Затраты на выплату непроизводственных вознаграждений персоналу не могут уменьшать доходы компании в целях налогообложения, а сумму начисленных на эти доходы страховых взносов можно зачесть при расчете налоговой базы.

При возникновении обязательств по оплате больничных листов схема действий работодателя может быть двух типов. При первом варианте работодатель выступает промежуточным звеном между ФСС и заболевшим сотрудником, средства на счет работника перечисляются фондом (та часть пособия, которая подлежит оплате из средств работодателя, выплачивается предприятием). Этот вариант актуален для регионов с действующим пилотным проектом.

Если работодатель зарегистрирован в субъекте РФ, в котором не внедрен пилотный проект по прямому взаимодействию ФСС и трудоустроенных граждан, то алгоритм действий будет таким:

- Бухгалтерия работодателя проверяет листок нетрудоспособности.

- Производится расчет среднего заработка и пособия за счет ФСС и за счет предприятия.

- Выводятся суммы взносов ФСС, подлежащих перечислению в отчетном периоде.

- Если размера страховых взносов достаточно для погашения обязательств по листку нетрудоспособности, то предприятие производит выплату пособия, на его величину уменьшает сумму к уплате по взносам.

- Если суммы взносов недостаточно для покрытия всего размера социального пособия, то предприятие производит выплату пособия, а на недостающие средства оформляет заявку на возмещение ФСС.

По нормам ст. 431 (п. 4) НК РФ на плательщиков страховых взносов возлагается обязанность ведения детализированного учета по начисляемым взносам по каждому работнику. Для этого используется произвольная форма карточки индивидуального учета. В нее помесячно заносятся данные о начисленных доходах по конкретному сотруднику, взносах с этого заработка и нарастающих итогах за год. Такой документ необходим для отслеживания момента, когда накопленный размер доходов физического лица достигнет предела, после которого страховые взносы должны рассчитываться по пониженной ставке или их начисление приостанавливается.

Форма карточки учета страховых взносов предполагает внесение числовых значений в рублях с копейками. Рекомендованный шаблон бланка приведен в Письме ПФ РФ от 09.12.2014 №АД-30-26/16030 и продублирован Письмом ФСС под №17-03-10/08/47380. Этот документ относится к категории бухгалтерских регистров. Его отсутствие является грубым нарушением порядка ведения бухучета – мера ответственности введена ст. 120 НК РФ. Штраф за однократное нарушение составит 10 тысяч рублей, за повторное – 30 тысяч рублей, при обнаружении факта занижения страховой расчетной базы санкция назначается в размере 20% от суммы недоплаты.

Отражение уплаты страховых взносов

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Уплаченные взносы отражаются по дебету субсчетов счета 69 «Расчеты по социальному страхованию и обеспечению» и кредиту счета 51 «Расчетный счет»:

- Дебет 69 субсчет «ОПС» Кредит 51 «Расчетный счет» — уплачены взносы на страховую часть пенсии;

- Дебет 69 субсчет «Расчеты по медицинским взносам» Кредит 51 «Расчетный счет» — уплачены медицинские взносы;

- Дебет 69 субсчет «Расчеты по взносам на случай временной нетрудоспособности и материнства» Кредит 51 «Расчетный счет» — уплачены взносы на случай временной нетрудоспособности и материнства;

- Дебет 69 «Расчеты с ФСС по взносам от несчастных случаев и профзаболеваний» Кредит 51 «Расчетный счет» — уплачены страховые взносы в ФСС РФ от несчастных случаев на производстве.

Перечислены взносы: какие делают проводки

Перечисление страховых взносов производят ежемесячно не позднее 15-го числа месяца, следующего за месяцем начисления (п. 3 ст. 431 НК РФ и п.4 ст. 22 закона «Об обязательном соцстраховании» от 24.07.1998 №125-ФЗ). При перечислении денежных средств на оплату взносов по дебету указывают номер субсчета соответствующего фонда, а по кредиту — счет 51, на котором отражают расчетные счета фирмы. Проводка по уплате взносов (на примере пенсионного фонда) следующая: Дт 69.2 Кт 51. Аналогично делают проводки и для других субсчетов каждого из фондов.

Бухгалтер ООО «Смайлик» перечислила взносы несвоевременно.

Как составить платежку на страховые взносы см. здесь.

В бухучете она отразила следующие проводки:

Дт 69.2 Кт 51 – 19 340,16 руб.;

Дт 69.3 Кт 51 – 6 708,58 руб.;

Дт 69.1 Кт 51 – 1 483,88 руб.;

Дт 69.11 Кт 51 – 264 руб.

Перечисление страховых взносов по каждому из фондов должно проводиться отдельными платежными поручениями. При уплате взносов в фонды нужно обратить особое внимание на сроки их оплаты. За несвоевременное перечисление страховых взносов организациям начисляют пени. Пени рассчитывают за каждый день просрочки оплаты со дня, следующего за сроком оплаты, по день уплаты включительно. Величину процента пени берут из расчета 1/300 ставки рефинансирования ЦБ, а для компаний – 1/300 за первые 30 дней просрочки и 1/150 ставки рефинансирования, начиная с 31 дня.

Также бухгалтер ООО «Смайлик» рассчитала пени с помощью нашего калькулятора и перечислила их в бюджет. В бухучете она отразила следующие проводки:

Дт 99 Кт 69 (по субсчетам) – начислены пени.

Дт 69 (по субсчетам) Кт 51 – пени перечислены в бюджет.

Если страхователь не представит также и расчет по взносам в соответствующий фонд, то дополнительно будет выписан штраф. Он составит 5% за каждый месяц просрочки. Его рассчитывают от суммы начисленных взносов за последние 3 месяца. Максимальный штраф — 30% от этой суммы, минимальный — 1 000 руб.

Проводкой при начислении штрафа или пени будет Дт 91 Кт 69.1. Здесь использован счет 91 «Прочие доходы и расходы». Правда, существует другое мнение, что в этом случае нужно использовать счет 99. Выбор счета зависит от принятого в бухучете порядка учета таких расходов, закрепленного в учетной политике организации.

Разобраться с тем, какой именно счет следует применять для начисления пеней по взносам, вам поможет материал «Основные проводки при уплате пени по страховым взносам».

Начисленные пени и штрафы не уменьшают налогооблагаемую прибыль (п. 2 ст. 270 НК РФ).

О том, какие санкции и штрафы предусмотрены за неуплату взносов, см. материал «Какая ответственность за неуплату страховых взносов?»

Об ответственности за несвоевременную уплату налогов и взносов узнайте в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Когда бухгалтеру нужно начислить пособие по временной нетрудоспособности, используют проводку: Дт 69.1 Кт 70 (для обычного больничного) или Дт 69.1.2 (69.11) Кт 70 (для пособия в связи с производственной травмой).

ВНИМАНИЕ! С 2022 года все регионы РФ присоединились к пилотному проекту ФСС «Прямые выплаты». Наши эксперты подготовили памятку для бухгалтера. Чтобы не ошибиться в расчетах, изучите этот материал.

Что касается пособия по временной нетрудоспособности, то первые 3 дня его оплачивает организация, остальные — ФСС. Для расчета используют данные о заработке за 2 года до наступления страхового случая. Сумма пособия за календарный месяц не должна быть меньше исчисленного из МРОТ (12 792 руб. – в 2022 году).

Отчетность

По начисленным платежам на социальное страхование сдается ежеквартальная отчетность:

- по платежам на ОПС, ОМС и ВНиМ — расчет по страховым взносам в ИФНС (до 30 числа месяца, следующего за отчетным кварталом);

- по платежам на травматизм — в Фонд социального страхования — форма 4-ФСС (до 25 числа месяца, следующего за отчетным кварталом, если сдаете отчет в электронной форме, и до 20 — на бумаге).

Кроме того, все компании, использующие труд наемных работников, обязаны сдавать в ПФ РФ ежемесячный отчет СЗВ-М и ежегодный СЗВ-СТАЖ.

Учет расчетов по социальному страхованию и обеспечению

Организации, которые обязаны вести бухгалтерский учет, осуществляют учет расчетов по социальному страхованию по счету 69 Плана счетов. Он в свою очередь делится на субсчета:

- 69.1 – Расчеты по страховым взносам, зачисляемым в ФСС,

- 69.2 – Расчеты по страховым взносам, зачисляемым в ПФР,

- 69.3 – Расчеты по страховым взносам, зачисляемым в ФФОМС,

- 69.11 – Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний.

Начисление взносов отражаются по кредиту указанных счетов, а по дебету они корреспондируют с затратными счетами, на которых калькулируются общие ежемесячные расходы компании на производство или продажу, т.е. 20,25, 26, 44. При оплате начисленной суммы кредитовое сальдо по каждому из указанных счетов списывается через дебет того же счета в корреспонденции со счетом 51 – Расчетный счет, и таким образом задолженность перед фондами обнуляется.

Пример:

Заработная плата, начисленная сотрудникам ООО «Альфа» в июле 2016 года, составила 100 000 рублей. В связи с этим бухгалтер сделает в учете следующие проводки:

Д.20 (или 26,44 и т.д.) – К. 70 – 100 000 рублей – начислена заработная плата,

Д.20 – К. 69.1 – 2900 рублей – начислены взносы по социальному страхованию в ФСС,

Д.20 – К 69.2 – 22 000 рублей – начислены взносы на страховую часть трудовой пенсии в ПФР,

Д.20. – К 69.3 – 5100 рублей – начислены взносы в ФОМС,

Д.20. – К 69.11 – 200 рублей – начислены взносы в ФСС на травматизм.

Далее выплата заработной платы и перечисление взносов отражается следующими проводками:

Д.70 – К.68.1 – 13 000 рублей – удержан НДФЛ из зарплаты работников,

Д.70 – К.51 – 87 000 рублей – выплачена заработная плата работникам,

Д. 68.1 – К.51 – 13 000 рублей – перечислен НДФЛ, удержанный из заработной платы работников.

Д. 69.1 – К.51 – 2900 рублей – уплачены взносы по социальному страхованию в ФСС,

Д. 69.2 – К.51 – 22 000 рублей – уплачены взносы на страховую часть трудовой пенсии в ПФР,

Д. 69.3 – К.51 – 5100 рублей – уплачены взносы в ФОМС,

Д. 69.11 – К.51 – 200 рублей – уплачены взносы в ФСС на травматизм.

Индивидуальные предприниматели бухгалтерский учет не ведут, но расчеты по социальному страхованию они осуществляют по тому же принципу – начисляя взносы ежемесячно с разбивкой по отдельным платежам, перечисляемым в каждый из фондов.

Представление отчетности

С 2022 года для организаций, численность работников которых составляет более 10 человек, обязательна электронная форма расчета. Соответствующие поправки были внесены Федеральным законом от 29.09.2019 № 325-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» (далее — Федеральный закон № 325-ФЗ).

Напомним, что до этого требование представлять отчетность в электронной форме распространялось на фирмы со штатом, превышающим 25 человек. Такое ограничение осталось для некоторых других отчетных форм (СЗВ-М, СЗВ-СТАЖ, 4-ФСС).

К сведению

В целях выработки единой правовой позиции о применении положений Федерального закона № 325-ФЗ ФНС в Письме от 15.11.2019 №БС-4-11/23242@ «О направлении разъяснений» уточнила, что новые требования к представлению отчетности в электронной форме распространяются на отчетность за 2019 год.

Следует отметить, что для проверки расчета по страховым взносам письмами ФНС РФ от 17.10.2019 №БС-4-11/21381@, БС-4-11/21382@ были введены дополнительные контрольные соотношения в части сравнения зарплаты с МРОТ и средней зарплатой в регионе (по отрасли экономики за предыдущий год).

В расчете по страховым взносам (его форма утверждена Приказом ФНС РФ от 10.10.2016 №ММВ-7-11/551@, действует для отчетности за 2019 год) будут сравнивать разницу значений граф 210 и 230 подразд. 3.2 разд. 3 за каждый месяц. При этом показатель не должен быть меньше:

— МРОТ;

— средней зарплаты в регионе по отрасли экономики за предыдущий расчетный период.

Если хотя бы одно из соотношений не будет соблюдено, налоговая инспекция может сделать вывод, что страхователь занизил базу. В этом случае инспектор может запросить пояснения или исправления отчетности. В дальнейшем возможно проведение мероприятий налогового контроля.

К сведению

За I квартал 2022 года отчитаться по страховым взносам нужно по новой форме, утвержденной Приказом ФНС РФ от 18.09.2019 №ММВ-7-11/470@.

Отчетность по страховым взносам для работодателей, которые являются участниками пилотного проекта ФСС по прямым выплатам, оформляется с учетом ряда особенностей:

в поле 001 приложения 2 к разд. 1 проставляется код «1» (п. 11.1 Порядка заполнения расчета по страховым взносам, утвержденного Приказом ФНС РФ №ММВ-7-11/551@ (далее — Порядок));

не нужно заполнять строки 070 и 080 приложения 2 к разд. 1 (Письмо ФНС РФ от 23.08.2017 №БС-4-11/16751@). В этих строках следует проставить нули (п. 2.20, 11.13, 11.14 Порядка);

не надо заполнять приложения 3 и 4 к разд. 1, поэтому в состав расчета они не включаются (п. 2.7 Порядка). Приложения 3 и 4 к разд. 1 потребуется заполнить, если страхователь в течение отчетного периода выплатил пособие по социальному страхованию до того, как стал участником пилотного проекта (Письмо ФНС РФ от 03.07.2017 №БС-4-11/12778@). Страхователь заполняет эти приложения только в части сумм расходов, понесенных до начала участия в пилотном проекте (Письмо ФНС РФ от 21.08.2017 №БС-4-11/16544@).

Следует отметить, что в 2022 году к пилотному проекту ФСС присоединятся новые регионы:

Республики Коми, Саха (Якутия), Удмуртская Республика, Иркутская, Кировская, Кемеровская, Оренбургская, Саратовская, Тверская области, Ямало-Ненецкий автономный округ.

К сведению: сначала планировалось, что Иркутская область будет участником пилотного проекта с 01.07.2022 (Постановление Правительства РФ от 01.12.2018 № 1459). Постановлением Правительства РФ от 13.11.2019 № 1444 дату присоединения этого региона к пилотному проекту перенесли на более ранний срок

Республики Башкортостан, Дагестан, Красноярский и Ставропольский края, Волгоградская, Ленинградская, Тюменская, Ярославская области

Тарифы страховых взносов

Законодательство РФ предусматривает следующие виды обязательного страхования: обязательное пенсионное страхование (ОПС); обязательное медицинское страхование (ОМС); обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (ОСС); обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (ОСС НС и ПЗ).

Страхование обеспечивается взносами в соответствующие фонды. Порядок расчета и уплаты взносов на ОПС, ОМС, ОСС регулируется нормами главы 34 НК РФ. При этом:

- взносы на ОПС зачисляются в бюджет Пенсионного фонда с целью формирования пенсионных накоплений граждан РФ (ст. 3 Федерального закона от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»);

- взносы на ОМС поступают в Федеральный фонд медицинского страхования и предназначены для получения застрахованными лицами в случае необходимости бесплатной медицинской помощи (ст. 3 Федерального закона от 29.11.2010 № 326-ФЗ «Об обязательном медицинском страховании в Российской Федерации»);

- взносы на ОСС поступают в Фонд социального страхования в целях обеспечения граждан пособиями на случаи нетрудоспособности, беременности и родов, ухода за ребенком (ст.ст. 1.2, 1.4 Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»).

Порядок расчета и уплаты взносов на ОСС НС и ПЗ регулируется Федеральным законом от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

Взносы на ОСС НС и ПЗ зачисляются в бюджет ФСС РФ и формируют страховое возмещение вреда, причиненного жизни или здоровью физлиц во время исполнения ими трудовых обязанностей (ст. 3 Закона № 125-ФЗ).

Тарифы страховых взносов на ОПС, ОМС, ОСС регламентированы пунктом 2 статьи 425 НК РФ.

На 2022 год установлена предельная величина базы по страховым взносам на ОПС по основному тарифу в размере 1 292 000 руб. и на ОСС – 912 000 руб. (Постановление Правительства РФ от 06.11.2019 № 1407).

Тарифы и порядок уплаты страховых взносов на ОСС НС и ПЗ были установлены на 2006 год Федеральным законом от 22.12.2005 № 179-ФЗ и продолжают применяться в 2022 году (Федеральный закон от 27.12.2019 № 445-ФЗ).

Для выплат в пользу физлиц – инвалидов предусмотрено начисление 60 % от общеустановленного страхового тарифа взносов на ОСС НС и ПЗ (ст. 2 Закона № 445-ФЗ, ст. 2 Закона № 179-ФЗ).

Размер страхового тарифа на ОСС НС и ПЗ зависит от основного вида деятельности организации или физического лица (в т. ч. предпринимателя) и класса профессионального риска, соответствующего такой деятельности (ст. 21 Закона № 125-ФЗ). Причем для обособленных подразделений организации, выделенных в самостоятельную классификационную единицу (СКЕ), можно устанавливать тариф, отличный от основного по организации. Выделение неосновной деятельности в самостоятельные классификационные единицы позволяет страхователям снизить взносы на страхование от несчастных случаев и профзаболеваний.

1С:ИТС

Подробнее о видах взносов на обязательное страхование, тарифах и плательщиках см. в разделе «Консультации по законодательству» .

Подтверждение вида экономический деятельности в ФСС

Приказ Минздравcоцразвития России от 31.01.2006 № 55 определил порядок подтверждения видов экономической деятельности страхователя по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний. Согласно пункту 9 Приказа № 55 решение о выделении подразделений страхователя в СКЕ принимает территориальный орган ФСС.

Порядок выделения СКЕ:

- страхователь представляет в территориальный орган ФСС полный пакет документов в соответствии с перечнем, установленным пунктом 8 Приказа № 55;

- территориальный орган ФСС в течение 7 рабочих дней направляет представленные документы на согласование в фонд;

- в течение 20 рабочих дней с даты поступления документов ФСС рассматривает их на предмет соответствия требованиям, указанным в Приказе № 55, и информирует территориальный орган ФСС по месту регистрации страхователя о результатах;

- территориальный орган ФСС в двухнедельный срок уведомляет страхователя о действующих с начала текущего года размерах страхового тарифа, соответствующих классам профессионального риска, по каждой СКЕ;

- страхователь вправе применять тарифы, соответствующие классам профессионального риска по каждой СКЕ. Исчислять взносы по соответствующему тарифу необходимо с начала года.

Требования к подразделению для выделения его в СКЕ:

- осуществление подразделениями страхователя видов экономической деятельности, которые не являются основным видом экономической деятельности страхователя;

- ведение страхователем бухгалтерского учета финансово-хозяйственной деятельности подразделений страхователя с отражением соответствующих доходов в отчете по форме 4-ФСС, утв. приказом Минздравсоцразвития России от 28.02.2011 № 156н;

- представление в территориальный орган Фонда в установленные сроки формы 4-ФСС;

- соответствие наименований видов экономической деятельности, указанных страхователем в справке-подтверждении и указанных в заявлении о выделении подразделений страхователя в самостоятельные классификационные единицы в составе страхователя;

- отсутствие непогашенных задолженностей по уплате страховых взносов, пени и штрафов по ОСС НС и ПЗ.

Вид экономической деятельности необходимо подтверждать ежегодно в срок не позднее 15 апреля (п. 3 Порядка, утв. Приказом Минздравсоцразвития России от 31.01.2006 № 55).

Срок подтверждения основного вида деятельности за 2022 год – не позднее 15.04.2020. Выделение СКЕ производится ежегодно в рамках процедуры подтверждения основного вида экономической деятельности.

Перечень подтверждающих документов, которые нужно представить, приведен также в пункте 3 Порядка, утв. Приказом № 55.

Обратите внимание, представить документы для подтверждения вида экономической деятельности можно не только в бумажном, но и в электронном виде (п. 8 Порядка, утв. Приказом № 55). Сформировать и отправить в ФСС все необходимые документы для подтверждения основного вида деятельности страхователя и выделения подразделений в СКЕ можно в сервисе 1С-Отчетность.

Подобнее о сервисе см. на Портале 1С:ИТС .

Зарплата в бухгалтерском учете

Начисление и выплата зарплаты, а также удержания из нее отражаются по счету 70 «Расчеты с персоналом по оплате труда». Это следует из плана счетов, утвержденного приказом Минфина России от 30.10.2000 № 94н. При начислении зарплаты бухгалтер использует кредит счета 70. При выплате зарплаты, при удержании НДФЛ, алиментов и прочего бухгалтер использует дебет счета 70.

Аналитику по счету 70 необходимо вести по каждому сотруднику компании.

Страховые взносы следует отражать по счету 69 «Расчеты по социальному страхованию и обеспечению», а НДФЛ — по счету 68 «Расчеты по налогам и сборам» субсчету «НДФЛ».

Готовые работы на аналогичную тему

В бухгалтерском учете работодатели начисляют взносы ежемесячно в том месяце, к которому данные взносы относятся. С отпускных страховые взносы начисляются параллельно с отпускными не позднее, чем за $3$ дня до начала отпуска.

Для бухгалтерского учета страховых взносов применяется счет $69$ «Расчеты по социальному страхованию и обеспечению» и ряд субсчетов к нему. Проводки формируются следующим образом:

- Дебет $20$ ($25$, $26$, $44$….)

- Кредит $69$ «Расчеты по социальному страхованию и обеспечению»

- субсчета «Расчеты с ПФР», «Расчеты с ФФОМС», «Расчеты с ФСС по взносам на случай временной нетрудоспособности и материнства», «Расчеты с ФСС по взносам от несчастных случаев и профзаболеваний»

Уплаченные взносы отражаются проводкой:

- Дебет $69$ «Расчеты по социальному страхованию и обеспечению»

- Кредит $51$ «Расчетный счет»

Перечисление страховых взносов надо произвести не позднее пятнадцатого числа месяца, который следует за месяцем начисления. Уплачиваются взносы в каждый внебюджетный фонд отдельными платежными поручениями в рублях и копейках.

За неуплату страховых взносов в ФСС и ПФР предусмотрены штрафы:

- за неуплату или неполную уплату по причине занижения расчетной базы, неправильного расчета или прочих неправомерных действий – $20%$ недоимки;

- за умышленную неуплату или неполную уплату – $40%$ недоимки;

- за неполную уплату взносов «по травматизму» – $20%$ от суммы к уплате;

- за умышленную неуплату или неполная уплату взносов «по травматизму» – $40%$ от суммы к уплате.

Для расчета страховых взносов необходимо выплаты каждому сотруднику умножить на тариф конкретного внебюджетного фонда. Сумма таких выплат называется базой. Для расчета базы из общей суммы выплат, вычитаются вознаграждения, освобожденные от взносов. База определяется в конце месяца нарастающим итогом по каждому работнику индивидуально. Для этого ведется карточка индивидуального учета выплат и взносов. В расчет берутся только суммы, начисленные в данной организации. Взносы начисляют с выплат только в рамках трудовых отношений. Доход в натуральной форме, также облагается страховыми взносами.

Существуют выплаты, которые не являются объектом обложения страховыми взносами. Это выплаты за не трудовые отношения. К ним относятся дивиденды. Не облагаются взносами выплаты по договорам купли-продажи, аренды, ссуды или займа. Существуют выплаты, которые освобожденные от взносов статьей $9$ закона № $212$-ФЗ:

- государственные пособия;

- компенсации, кроме компенсаций за неиспользованный отпуск;

- материальная помощь единовременная связанная со стихийным бедствием или чрезвычайными обстоятельствами;

- материальная помощь при рождении или усыновлении ребенка, в сумме до $50000$ рублей;

- материальная помощь в случае смерти члена семьи;

- материальная помощь не более $4000$ рублей на одного сотрудника в год;

- суммы на личное страхование работников;

- оплата дополнительного пенсионного страхования в сумме не более $12000$ рублей;

- плата за дополнительное социальное обеспечение;

- суммы, перечисленные на негосударственное пенсионное обеспечение;

- стоимость форменной одежды;

- плата за обучение;

- возмещение процентов по кредитам на покупку жилья для сотрудников;

- командировочные расходы;

- прочие редкие выплаты.

В таблице представлены выплаты, с указанием включаются ли они в базу по страховым взносам или нет.

- Дебет 20 (25, 26, 44 …) Кредит 69 субсчет «ОПС» — начислены пенсионные взносы;

- Дебет 20 (25, 26, 44 …) Кредит 69 субсчет «Расчеты по медицинским взносам» — начислены взносы на медстрахование;

- Дебет 20 (25, 26, 44 …) Кредит 69 субсчет «Расчеты по взносам на случай временной нетрудоспособности и материнства» — начислены взносы на случай временной нетрудоспособности и материнства;

- Дебет 20 (25, 26, 44 …) Кредит 69 субсчет «Расчеты с ФСС по взносам от несчастных случаев и профзаболеваний» — начислены страховые взносы в ФСС РФ от несчастных случаев на производстве.

Учет расчетов по социальному страхованию и обеспечению

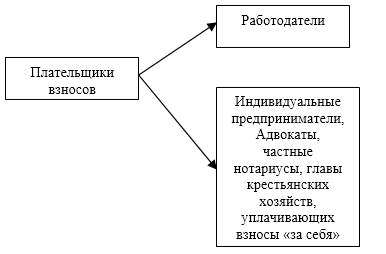

Уплата страховых взносов на обязательное пенсионное, медицинское и социальное страхование в связи с материнством и на случай временной нетрудоспособности регулируется Федеральным законом № $212$-ФЗ от $24$ июля $2009$ г. Все плательщики данных взносов делятся на две группы, со своим порядком уплаты взносов и предоставления отчетности:

Работодатель начисляет страховые взносы на выплаты, связанные с трудовыми отношениями, на выплаты по договорам гражданско-правого характера, авторского заказа и лицензионным соглашениям. Это не относится к расчетам с индивидуальными предпринимателями. Они оплачивают страховые взносы сами за себя.

Взносы платят в три фонда: Пенсионный Фонд России (ПФР), Фонд социального страхования (ФСС) и Фонд обязательного медицинского страхования (ФФОМС). Общий основной тариф составляет $30%$. Для ряда работодателей определены льготные тарифы.

Начисляются взносы в каждый внебюджетный фонд по общему тарифу до момента, когда выплаты в пользу каждого сотрудника не превысят предельную сумму. Выплаты при этом рассчитываются нарастающим итогом за календарный год. Для каждого фонда предельный размер индивидуальный.

В ФСС перечисляют не только взносы на социальное страхование на случай временной нетрудоспособности и в связи с материнством, но еще и взносы на страхование от несчастных случаев и профзаболеваний. Их второе название – взносы на травматизм. Базой для начисления служат те же выплаты, что и для обычных страховых взносов. Взносы на травматизм имеют свои особенности. У них нет предельной базы для последующего применения пониженного тарифа. Еще одна специфическая особенность, если в гражданско-правовом договоре предусмотрены взносы на травматизм, то работодатель обязан их перечислить в ФСС. При этом обычные страховые взносы в соцстрах по договорам такого вида не начисляются.