За занижение налога в декларации, даже ошибок в расчетах, можно получить штраф — 20% от суммы налога. Если же налоговая докажет, что ИП занизил налог умышленно, штраф удвоят.

Работают ли ИП с НДС?

Наряду с применением одного из специальных режимов налогообложения (УСН, ПСН) индивидуальные предприниматели могут выбрать общую систему налогообложения и работать с налогом на добавленную стоимость.

Какие ИП работают с НДС?

С НДС работают все индивидуальные предприниматели, которые:

Сознательно выбрали ОСНО с НДС и не подавали заявление на работу на одном из специальных режимов налогообложения;

Раньше работали на одном из специальных режимов налогообложения, но потеряли право продолжать работать на нем;

Работают на основной системе налогообложения, совмещая ее с ПСН.

После регистрации индивидуальный предприниматель оказывается на ОСНО с НДС, однако, может отказаться от него, перейдя на один их специальных режимов – например, на упрощенную систему налогообложения, патентную систему налогообложения или на уплату налога на профессиональный доход.

Однако, в некоторых случаях, даже будучи на одном из специальных режимов налогообложения, индивидуальный предприниматель уплачивает налог на добавленную стоимость. Это возможно в следующих случаях:

Индивидуальный предприниматель – налоговый агент по НДС;

Индивидуальный предприниматель специализируется на импорте продукции;

Индивидуальным предпринимателям контрагенту был выставлен с-ф с НДС.

Как лучше работать ИП – с НДС или без НДС?

Разберем достоинства и недостатки работы ИП с НДС, чтобы вы могли принять взвешенное решение о выборе оптимального для вашей фирмы режима налогообложения.

Преимущества работы с НДС для индивидуальных предпринимателей

При работе с НДС ИП получают следующие выгоды:

Возможность выставления счетов-фактур с НДС, что приветствуется бизнес-партнерами на основной системе налогообложения, т.к. в этом случае они смогут оформить на уплаченный НДС вычет;

Возможность принятия НДС к вычету – получая счета-фактуры с выставленным НДС, индивидуальный предприниматель сможет принять их впоследствии к вычету;

Возможность заниматься любым видом деятельности – дело в том, что некоторые виды деятельности доступны только для тех компаний, которые уплачивают налог на добавленную стоимость, таким образом, если ИП работает с НДС, то он сможет также заниматься:

Производством алкогольной продукции;

Продажей алкогольной продукции;

Производством лекарственных средств;

Выдачей микрокредитов населению, ломбарды;

Оказание банковских услуг и услуг в области страхования и инвестиций;

Осуществление ремонта, разработки или испытаний авиатехники;

Осуществление ремонта, разработки, утилизации, производства или торговли продукцией, имеющей военное назначение, и др.

Каковы недостатки работы с НДС для ИП?

Работая на основной системе налогообложения с НДС, индивидуальные предприниматели сталкиваются со следующими минусами:

Увеличение налоговой нагрузки вследствие необходимости уплаты дополнительного налога – НДС, ведь несмотря на возможность принятия входящих НДС к вычету, большая его часть уплачивается в бюджет. Более того, ИП, которые работают на ОСНО с НДС, должны уплачивать налог на доходы физических лиц по ставке 13%, что также увеличивает на них налоговую нагрузку;

Более сложный документооборот вследствие необходимости выставления счетов-фактур;

Более сложный налоговый и бухгалтерский учет вследствие необходимости подачи деклараций по налогу на добавленную стоимость каждый квартал. Учитывая, что эти декларации подаются исключительно электронно, потребуется подключение специализированных сервисов (например, СБИС Электронная отчетность для ИП). Кроме того, появится обязательство ведения книги покупок и продаж;

Увеличение рисков в связи с ростом объемов сдаваемой отчетности и суммы уплаты налогов – у индивидуального предпринимателя появляются дополнительные риски получения штрафов. Однако их можно избежать, если использовать сервис СБИС Сверка для автоматической сверки взаиморасчетов с бюджетом или заказать профессиональные услуги по сдаче отчетности в нашей компании.

Всегда ли ИП на ОСНО платит НДС?

Не все индивидуальные предприниматели обязаны уплачивать НДС. От этого освобождены бизнесы:

Которые не занимаются торговлей подакцизными товарами;

Выручка которых за последний квартал составила не более двух миллионов рублей.

При экспорте товаров ИП обязан уплачивать НДС. Однако, освобождение от НДС позволяет индивидуальному предпринимателю:

Не начислять и не уплачивать НДС;

Не сдавать декларации;

Не вести книгу покупок;

В выставляемых счетах-фактурах делать пометку «Без НДС».

Такое «освобождение» от НДС может получить каждый предприниматель, удовлетворяющий вышеназванным условиям. Выдается оно сроком на год. Однако если одно из условий нарушается (выручка за три месяца составит больше двух миллионов рублей или индивидуальный предприниматель начнет торговать подакцизными товарами), то ИП должен будет начать уплачивать НДС.

Кроме того, законодательством Российской Федерации закреплены случаи, когда ИП может проводить операции без НДС. Сюда относятся медицинские услуги, в том числе, продажа мед. изделий, ритуальные услуги, перевозка пассажиров и услуги в области присмотра и ухода за детьми в дошкольных учреждениях и др.

Подача деклараций по НДС в 2022 году

В этом году дедлайны по сдаче декларации по НДС для ИП следующие:

25.01.2022 – за четвертый квартал 2022 года;

26.04.2022 – за первый квартал 2022 года;

26.07.2022 – за второй квартал 2022 года;

25.10.2022 – за третий квартал 2022 года.

При необходимости индивидуальные предприниматели могут разбить всю сумму НДС за квартал и уплачивать его равными частями каждый месяц. Например, если в итоге первого квартала текущего года у компании к уплате девятьсот тысяч рублей НДС, то предприниматель может оплатить их тремя равными частями по триста тысяч рублей до 26.04, 25.05 и 25.06 соответственно.

Если вы – индивидуальный предприниматель и хотите автоматизировать бизнес процессы вашего предприятия, узнайте, как СБИС поможет вам в этом процессе. Обращайтесь к нашим специалистам и получите помощь по установке, настройке и внедрению СБИС в ваши бизнес-процессы.

Какие есть ограничения

Казалось бы – прекрасные условия! Однако есть целый ряд НО, которые ограничивают применение АУСН. Так, например, у организаций остаточная стоимость основных средств по данным бухучета не должна превышать 150 млн руб., а доля участия других организаций – не более 25 процентов. Кроме того нельзя:

| Что нельзя на АУСН | Комментарий |

| Выдавать зарплату сотрудникам наличными или безналом, но через небанковские кредитные организации | Можно забыть про переводы на карту или по номеру телефона |

| Выплачивать доходы, облагающиеся НДФЛ по любым ставкам, кроме 13-процентной, доходы в натуральном виде или доходы, при которых возникает матвыгода | Допускается только «обычная» зарплата до 5 млн. рублей в год |

| Нанимать нерезидентов и работников с правом на досрочную пенсию | Не получится работать с иностранцами и работниками, которые претендуют на досрочную пенсию |

| Применять другие режимы | Нельзя совмещать, например, УСН и АУСН |

| Иметь филиалы и обособленные подразделения | Откроете филиал или «обособку» – утратите право на АУСН |

Также АУСН не подходит для КФХ, НКО, унитарных предприятий и частнопрактикующих лиц – нотариусов, арбитражных управляющих, оценщиков и т. д. Нельзя работать с ценными бумагами, по договорам поручения, комиссии, агентским договорам, оказывать кредитные и финансовые услуги, быть участником договора простого товарищества.

Итак, существует целый ряд ограничений на применение АУСН. Но расстраиваться не нужно. Оказывается, что для многих компаний и ИП новый режим АУСН вообще не выгоден. Много ситуаций, когда налог по АУСН оказывается почти в 2 раза больше, чем на обычной «упрощенке».

Сроки уплаты НДС индивидуальными предпринимателями

Налоговый кодекс регламентирует уплату налога и отчетность по нему. С 2014 года подача деклараций по НДС возможна только через интернет. Даже если ИП заполнит декларацию в бумажном виде и принесет ее в инспекцию, документ будет считаться неподанным.

Данные для заполнения декларации рассчитываются каждый квартал. Платить налог можно сразу до 25 числа первого месяца, следующего за истекшим кварталом или равными долями не позднее 25 числа каждого из 3 месяцев следующего квартала.

Декларацию необходимо сдавать, даже если деятельность по причинам не велась. В этом случае заполняют только титульный лист и все графы первого раздела.

Просрочка уплаты налога приводит к начислению пени. При возникновении разногласий по налогу с ФНС необходимо запросить справку о состоянии расчетов с ФНС и выписку операций по расчетам с бюджетов за интеерсующий период.

Плюсы и минусы работы с НДС

Платить НДС по собственному желанию чаще всего невыгодно. Это сложный налог, можно легко ошибиться в расчетах. Единственный плюс от работы с НДС — возможность сотрудничать с крупными контрагентами и заниматься видами деятельности, которыми нельзя заниматься на УСН или патенте.

Минусов при работе с налогом на добавленную стоимость гораздо больше.

Большая налоговая нагрузка. Размер НДС к уплате может достигать 20% от выручки.

Больше отчетности, чем на спецрежимах. Например, предприниматели на УСН подают только налоговую декларацию по УСН раз в год. При работе с НДС декларацию нужно подавать каждый квартал, а если регулярно ввозите товары из стран ЕАЭС, то каждый месяц.

Надо нанимать бухгалтера — самому разобраться, как платить НДС и правильно заполнить декларацию, сложно, и это отнимает много времени.

Нужно заключить договор с оператором электронного документооборота и получить квалифицированную электронную подпись — без этого подать налоговую декларацию нельзя.

ИП на ОСНО без НДС

По общему правилу предприниматель на общем режиме платит НДС, но бывают ситуации, когда этого делать не нужно.

ИП освобожден от НДС

Предприниматель на ОСНО может получить освобождение от НДС при соблюдении условий из п. 1 ст. 145 НК РФ:

- выручка по облагаемым НДС операциям за последние 3 месяца составила не более 2 млн рублей;

- ИП не реализует подакцизные товары.

Освобождение касается только операций, совершенных на территории РФ. При вывозе товаров за рубеж НДС сохраняется.

Освобожденный от НДС предприниматель:

- не начисляет и не уплачивает НДС;

- не сдает декларации;

- не ведет книгу покупок;

- выставляет покупателю счет-фактуру, где делает пометку «Без налога (НДС)» и регистрирует его в книге продаж;

- не принимает «входной» НДС к вычету, а включает его в стоимость приобретенных товаров и услуг.

Освобождение получают на 12 календарных месяцев. Подав в инспекцию заявление об освобождении от НДС, отказаться от него будет будет нельзя (п. 4 ст. 145 НК РФ). Однако право на освобождение можно потерять при наступлении одного из событий:

- выручка за 3 последовательных месяца превысила 2 млн рублей;

- ИП начал продавать подакцизные товары.

ИП проводит операции без НДС

Законом предусмотрен ряд операций, которые не облагаются НДС. Все они перечислены в п. 2 ст. 149 НК РФ:

- реализация медицинских изделий;

- оказание медицинских услуг;

- оказание услуг по присмотру и уходу за детьми в организациях дошкольного образования;

- оказание услуг по перевозке пассажиров;

- оказание ритуальных услуг;

- реализация монет из драгоценных металлов и так далее.

От НДС освобождены операции, которые в соответствии со ст. 39 НК РФ не признаются реализацией:

- связанные с обращением валюты, кроме целей нумизматики;

- передача основных средств, нематериальных активов и другого имущества при реорганизации;

- передача имущества участнику хозяйственного общества в пределах его первоначального взноса при его выходе или ликвидации общества.

При совершении вышеперечисленных операций ИП не платит НДС, но сдает в ИФНС декларацию в установленные сроки.

Для кого создана АУСН

Новая система подойдет ИП и организациям, если они подпадают под следующие условия:

- доход не более 60 млн рублей в год;

- численностью работников не более 5 человек;

- остаточная стоимость основных средств не более 150 млн рублей.

Ставки же аналогичны тем, что сейчас применяются при обычной УСН, если превышены лимиты по сотрудникам и доходам: 8% и 20% в зависимости от субъекта налогообложения «доходы» или «доходы минус расходы».

Очень много говорится о плюсах автоматизированной упрощенки :

- нет декларации, и КУДиР тоже вести не надо;

- по НДФЛ и взносам за работников отчитываться не требуется;

- сам НДФЛ и страховые взносы по медицинскому и пенсионному страхованию не нужно платить;

- за счет того, что все доходы и расходы на АУСН открыты и прозрачны, отменяются выездные налоговые проверки.

Вроде бы все так радужно, но есть несколько нюансов, которые вносят ложку дегтя. Вот такие минусы мы нашли:

- НДФЛ у сотрудников по прежнему нужно удерживать , только делать это будет банк. А теперь угадайте, откуда он получит сведения о размере дохода, стандартных вычетов и налога по каждому работнику? Все верно — от налогового агента, т. е. ИП или организации. Нельзя выплачивать доходы со ставками, отличными от 13% (это значит работать с нерезидентами или с сотрудниками с доходами свыше 5 млн в год запрещено).

- Взносы в ФСС от несчастных случаев на производстве не отменяются , они будут фиксированными — 2 040 рублей в год.

- Все доходы и расходы должны проходить исключительно через онлайн-кассу или банковский счет , иначе принять их для расчета налога ФНС не сможет. Хотя круг расходов шире, чем на стандартной УСН (можно принять те, что направлены на на получение дохода в соответствии со статьей 252 НК за минусом указанных в статье 270 НК).

- Открыть счет придется в банке из списка «избранных» ФНС . Только они смогут осуществлять информационный обмен с налоговиками, что лишает определенной свободы выбора. Кроме того, мы не знаем, не введут ли банки особые (читай — повышенные) тарифы для работы с клиентами на АУСН из-за повышенной нагрузки.

- Уплата налога будет ежемесячной. И так как отсутствуют взносы, то налог при «доходной» АУСН на них уменьшить нельзя. Пока не понятно, как оспаривать начисления, если в них возникнут ошибки (а на старте они наверняка появятся).

- Как правильно показать доходы, которые не будут поступать на счет в виде денег ? Например, если выявлены и оприходованы в результате инвентаризации излишки на складе, или получено в безвозмездное пользование имущество, или собственник с долей менее 50% передал компании в подарок оборудование или другую собственность. Скорее всего, такие доходы нужно будет отражать в личном кабинете налогоплательщика — как именно, тоже пока не ясно. Тот же вопрос относится и к расходам.

- Многие компании и предприниматели не смогут применять АУСН — КФХ, некоммерческие организации, нотариусы, оценщики и другие.

- Возможности использовать новый режим лишили посредников (агентов, комиссионеров), а также тех, что имеет дело с ценными бумагами или оказывает финансовые услуги. В общем, ограничений гораздо больше , чем кажется на первый взгляд.

- Есть также ряд других ограничений — нельзя иметь филиалы, нельзя совмещать новую систему с другими режимами (например, с патентом или УСН).

Налоговые консультанты НАСБ проанализируют состояние вашего бизнеса, подберут оптимальную систему налогообложения и составят план законной оптимизации налоговой нагрузки с использованием передовых методов.

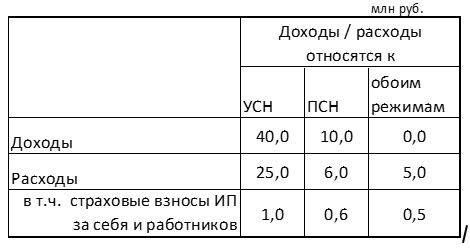

А теперь сравните два списка — плюсы и минусы. Последние очевидно перевешивают. Но это не все. Простой расчет показывает, что чаще АУСН будет невыгодна тем, кто сейчас применяет обычную упрощенку.

Изменение 8: изменения на УСН

Для налогоплательщиков на УСН также предусмотрены три изменения:

расширен перечень расходов на УСН, теперь в него включены издержки на обеспечение мер по технике безопасности и на содержание помещений и инвентаря здравпунктов и траты на покупку медизделий для диагностики и лечения коронавируса;

Минфин разрешил также в расходы относить зарплату сотрудников за нерабочие дни (подробнее в Письме Минфина от 16.06.2022 № 03-11-06/2/47346).

Как изменились суммы к уплате в бюджет в 2022 году и порядок уплаты

Часть изменений, вступивших в силу с 01.01.2022, касаются увеличения суммы к уплате, которую предприниматели обязаны перечислить в бюджет и различные фонды.

Так, с 01.01.2022 увеличивается размер обязательных страховых взносов, которые ИП обязан уплачивать за самого себя.

Взносы в ПФР составят в 2022 год 34 445 руб. Если доходы превысят 300 000 руб., дополнительно потребуется уплатить 1% с суммы превышения.

Сумма медицинских взносов составит 8 766 руб.

Соответствующие правки внесены в ст. 430 НК РФ.

ИП-работодателям следует учесть, что с 2022 года увеличен МРОТ (до 13 890 руб.), а также расширен список страхователей, имеющих право применять пониженные тарифы взносов (п. 2 ст. 2, подп. «б» п. 88 ст., подп. «а» п. 1 ст. 3 закона № 305-ФЗ от 02.07.2021).

Еще одним новшеством 2022 года является введение единого налогового платежа для ИП и юрлиц. Платеж введен с 01.01.2022 и позволяет все налоговые платежи оплачивать одним платежным документом. Уточнять, какой именно платеж оплачивается, не требуется. ИФНС сама будет распределять перечисленные деньги в счет того или иного КБК.

Следует иметь в виду, что единый налоговый платеж не является обязательным. Если ИП привычнее платить каждый налог отдельно, у него сохранится это право и в 2022 году. Таким образом, параллельно действуют две системы расчета с бюджетом.

Отметим, что изменился и порядок заполнения платежных поручений на перечисление налогов, сборов, страховых взносов и иных платежей в бюджет.

Раньше при заполнении платежных поручений по расчетам с бюджетом ИП, адвокаты, нотариусы, главы крестьянско-фермерских хозяйств и физлица указывали разные коды в поле 101. Теперь в данном поле указывается один код — 13. Такая практика применяется уже с сентября 2022 года.

ОБРАТИТЕ ВНИМАНИЕ! При перечислении НДФЛ с зарплат сотрудников ИП, адвокаты, нотариусы и главы КФХ в поле 01 указывают свой стандартный код 02.

Плюсы, минусы и нюансы нового спецрежима АУСН

Применять новый налоговый режим смогут организации и предприниматели, которые соответствуют следующим условиям:

средняя численность работников, у которых не превышает 5 человек;

доходы не превышают в текущем календарном году 60 млн руб.;

остаточная стоимость основных средств не превышает 150 млн руб.

Компании на АУСН получат освобождение от НДС, налога на прибыль и налога на имущество. Исключение – налог, который перечисляют по кадастровой стоимости.

ИП освободят от НДС, НДФЛ и имущественного налога. Исключение – налог по объектам, которые попадут в специальные региональные перечни.

Отличие нового спецрежима АУСН от УСН.

60 млн руб. в год

200 млн руб. в год

Лимит средней численности

для объекта «доходы» – 8 %

для объекта «доходы минус расходы» – 20 %

для объекта «доходы» 1 – 6 %,

для объекта «доходы минус расходы» 5 – 15 % в зависимости от региона

Требований к компаниям и ИП на новом спецрежиме будет больше, чем на упрощёнке. Отслеживать их нужно ежемесячно:

все счета должны быть только в банках из списка ФНС;

зарплату наличными выдавать нельзя;

физлица не должны получать от компании доходы, которые облагаются НДФЛ по особым ставкам. Например, материальная выгода по займам и рекламные призы;

средняя численность за любой месяц с учётом подрядчиков не должна превышать 5 человек.

Спецрежим АУСН запретят применять:

компаниям, у которых есть работники-нерезиденты;

комиссионерам и агентам;

компаниям с обособленными подразделениями, например, если отдел продаж находится в центре города, а головной офис в другом месте.

Инспекторы сами посчитают налог тем, кто перейдёт на новый спецрежим. Возьмут данные по банковским счетам и показатели онлайн-ККТ.

Банк будет ежемесячно передавать налоговикам данные о поступлениях и списаниях со счёта. Суммы, которые не являются доходами, банк сможет вычислить по назначению платежа. Но сначала банк предоставит компании возможность ознакомиться с данными по счету и только после этого отправит их налоговикам. Но у компании будет возможность подкорректировать данные. Например, если покупатель ошибся в назначении платежа. Также можно будет уточнить показатели за 3 предыдущих года. Компания сообщит банку исправленные данные, и инспекторы пересчитают налог.

Неденежные доходы. Законопроект предусматривает, что компания в личном кабинете будет добавлять только данные о доходах, а не о расходах. Компания самостоятельно должна добавить данные о неденежных доходах в личном кабинете для того, чтобы налоговики смогли учесть их на новом спецрежиме. Например, если организация провела взаимозачёт с покупателем.

Учёт расходов. Расходы будут учтены на дату списания со счёта. Поэтому отслеживать момент перепродажи товаров не понадобится. Предоплата тоже будет считаться расходом. Если работник купил товары, а в чеке нет данных о компании, то такие расходы, скорее всего, учесть не получится.

С отчётностью не всё так просто. Бухгалтеру придётся:

ежемесячно передавать в банк информацию по каждому физлицу (суммы облагаемых и необлагаемых доходов, стандартных вычетов с указанием специальных кодов);

ежемесячно проверять информацию о расчётах, которую банк передаёт в налоговую инспекцию;

сообщать налоговикам о неденежных доходах;

начислять зарплаты работникам и оформлять кадровые документы (в небольших компаниях этим обычно занимается бухгалтер);

вести первичку тоже понадобится, иначе, как подтвердить сумму доходов или расходов, если у налоговиков будут вопросы. И как доказать банку, что компания не проводит сомнительные операции, если у него возникнут подозрения;

отвечать на требования налоговиков сдать пояснения или документы, так как камеральные и встречные проверки для нового спецрежима не отменяют. Камеральную проверку налоговики будут проводить по итогам года в феврале — апреле следующего года.

Ведение бухучёта. Ещё вопрос, стоит ли отказываться от бухучёта. А если компания нарушит лимиты для нового спецрежима и придётся переходить на обычную УСН или ОСН? Тогда учёт придётся восстанавливать.

Как будет на самом деле. Для компаний с большими официальными зарплатами отмена взносов выгодна. Но много ли таких в небольшом бизнесе? Ставки налога, скорее всего, увеличат. Поэтому вполне возможно, что сэкономить на новом спецрежиме не получится. Покажем это на примере. Допустим, что для объекта «доходы» утвердят ставку, которую планировали чиновники, — 8 %.

Пример. Доходы компании за год — 12,5 млн. руб. В организации 5 работников с зарплатой 45 000 руб. Для расчета взносов возьмём МРОТ, который планируется на 2022 год, — 13 617 руб. Тариф взносов в ФСС — 0,2 %.

Также указано, что предметом агентского договора являются любые взаимоотношения агента с третьими лицами в интересах принципала, в том числе выполнение функций комиссионера. По сделке, совершенной агентом с третьим лицом от своего имени и за счет принципала, приобретает права и становится обязанным агент, хотя бы принципал и был назван в сделке или вступил с третьим лицом в непосредственные отношения по исполнению сделки.