Данный перечень документов не является исчерпывающим, банки вправе дополнить его иными документами при необходимости. Потребуются все документы только однажды. Сведения из них будут внесены в электронную анкету сотрудниками банка.

Облагается ли налогом доход от продажи валюты

Когда нужно платить налоги с инвестиций

Да, по российским законам с доходов от инвестиций нужно заплатить налог в размере 13%. Вот случаи, когда такой налог будет удержан:

- с дохода от продажи ценных бумаг — но только если вы продали их дороже, чем купили;

- с дохода по купонам от облигаций и от дивидендов по акциям;

- с продажи валюты на бирже, если вы продали ее дороже, чем купили.

Например, в 2022 году в общей сложности вы заработали 7 млн ₽. Тогда с 5 млн ₽ вам нужно будет заплатить 13% налога, а с оставшихся 2 млн ₽ — уже 15%.

В большинстве случаев брокер сам спишет нужную сумму налога, когда вы будете выводить деньги с брокерского счета. Если в течение года вы не выводили деньги, то налог все равно спишется, но уже по итогам календарного года. Формула расчета налога такая:

Налог на доход от торговли на бирже = (Сумма продажи актива − Комиссия за продажу − Сумма покупки актива − Комиссия за покупку) × 13%

Например, вы купили акции на 15 000 ₽ и заплатили комиссию за сделку — 45 ₽. Через полгода эти акции подорожали, и вы продали их за 17 000 ₽, заплатив комиссию в 51 ₽.

С полученного дохода нужно заплатить налог в размере 13%, то есть: (17 000 − 51 − 15 000 − 45) × 13% = 248 ₽. Налог округляется до целых рублей.

Чтобы проверить актуальную сумму налога, который вам придется уплатить по итогам календарного года, скачайте налоговый отчет в приложении Тинькофф Инвестиций или в личном кабинете на сайте tinkoff.ru. Как получить налоговый отчет

Важно помнить, что доход считается полученным, только когда вы его зафиксировали — то есть продали бумаги и деньги за них пришли на ваш брокерский счет. Если ваши активы растут в цене, но вы их не продаете, налог платить не нужно. Если вы продали активы с убытком, налога по ним тоже не будет.

Но есть одно исключение: когда вы продали иностранные ценные бумаги с убытком, но ваши потери покрыл рост курса иностранной валюты. При расчете налогов все доходы автоматически переводятся в рубли по курсу Центробанка России на момент операции. Поэтому может получиться так, что в рублях при продаже упавших в цене акций вы получили больше, чем изначально потратили на их покупку.

Или наоборот: вы продали иностранные ценные бумаги с прибылью, но ваш доход перекрыл убыток от падения курса иностранной валюты. В этом случае налога с продажи ценных бумаг не будет.

Да, есть. Но только если вы купили валюту на бирже и продали ее по более высокому курсу. Тогда с полученной разницы нужно самостоятельно заплатить 13%. Как заплатить налог с инвестиций самостоятельно

Нет, за сам вывод средств со счета налоги или комиссии платить не надо. Но если вы получили доход от сделок на бирже, брокер автоматически спишет с вас налог на этот доход именно в момент вывода средств с брокерского счета — это требование закона.

Если помимо брокерского счета у вас есть Инвесткопилка, то при выводе денег с брокерского счета с вас могут списать налог на доход, полученный на счете Инвесткопилки. Что такое Инвесткопилка от Тинькофф

Такой же принцип действует, если у вас открыто несколько брокерских счетов в Тинькофф Инвестициях: налогооблагаемая база считается сразу по всем счетам вместе, а не по каждому отдельно — таковы требования действующего налогового законодательства РФ.

На практике это означает, что если вы захотите вывести деньги с одного из счетов, брокер рассчитает ваш доход сразу по всем открытым у него брокерским счетам и при необходимости удержит налог на доход. Как открыть дополнительные брокерские счета в Тинькофф

Например, в начале года вы решили вложить в инвестиции 100 000 ₽ и разбили их на две части: на 50 000 ₽ купили акции на основном брокерском счете и 50 000 ₽ положили на счет рублевой Инвесткопилки.

В середине года вы продали акции на брокерском счете за 60 000 ₽. Ваш доход составил 10 000 ₽. Налог с дохода на брокерском счете: 10 000 ₽ × 13% = 1300 ₽. Но так как деньги со счета вы пока не выводили, этот налог с вас пока не списали.

В это время сумма на Инвесткопилке также выросла до 60 000 ₽, и ее вы решили полностью вывести. Ваш доход по Инвесткопилке составил те же 10 000 ₽, а налог — еще 1300 ₽.

Но в момент вывода денег с Инвесткопилки в виде налога с вас удержат сразу 2600 ₽ — это сумма налога по брокерскому счету и налога по Инвесткопилке. Так происходит потому, что налог по всем счетам у одного брокера списывается вместе и в момент следующего вывода средств со счета. В нашем примере этот вывод прошелся именно на Инвесткопилку.

Если после этого вы будете выводить деньги с брокерского счета, налога не будет, потому что он уже был удержан при выводе со счета Инвесткопилки.

ФИФО (от английского First In First Out / FIFO) — это метод, по которому ведется учет активов на брокерских счетах и расчет налогооблагаемой базы.

ФИФО применяется, когда один и тот же актив в портфеле инвестора — например, акции определенной компании — покупался в ходе нескольких сделок и по разным ценам. Тогда при продаже части позиции по этому активу первыми будут учитываться те акции, которые приобретались раньше всего.

Например, вы сформировали в своем портфеле позицию по акциям компании Х и для этого совершили три сделки. Сначала вы купили одну акцию по цене 30 ₽. Через неделю купили вторую акцию по цене 80 ₽, а через месяц добавили еще одну, но уже по цене 100 ₽.

Спустя два месяца цена на эти акции выросла до 150 ₽ за штуку, и вы решили продать две акции из вашего портфеля. Вот как по методу ФИФО будет считаться налогооблагаемая база по этой сделке:

300 ₽ (доход от продажи двух акций) − 30 ₽ (цена покупки самой первой акции) − 80 ₽ (цена покупки второй по счету акции) = 190 ₽. С получившийся суммы будет удержан налог в размере 13%.

ФИФО и несколько брокерских счетов — по действующему налоговому законодательству РФ определение налогооблагаемой базы происходит совокупно по всем счетам, открытым в рамках одного брокера. В случае Тинькофф Инвестиций это касается всех брокерских счетов (мультисчетов), а также Инвесткопилки. Что такое Инвесткопилка

На практике это означает, что если на одном из ваших брокерских счетов в Тинькофф лежат акции, которые вы купили на долгий срок, а на другом счете вы активно торгуете этими же акциями, то первыми для расчета налога будут учитываться те акции, что были куплены раньше всего, — независимо от того на каком именно счете они фактически находятся и с какого списывались при продаже.

Например, вы купили 2 акции компании Х по цене 50 ₽ за штуку на основной брокерский счет, где собираете долгосрочный инвестиционный портфель.

Но чтобы проводить активные сделки на бирже, вы открыли у того же брокера еще один брокерский счет, после чего купили на него еще 3 акции компании Х, но уже по цене 100 ₽ за штуку.

Через некоторое время стоимость этих акций выросла до 150 ₽ и вы решили продать эти три акции со второго счета. Но так как на другом счете у вас есть эти же акции, которые были куплены раньше и по другой цене, для расчетов будет применен метод ФИФО. В итоге налогооблагаемая база по этой сделке будет определяться так:

(150 ₽ × 3) − (50 ₽ × 2) − 100 ₽ = 250 ₽.

То есть сначала из суммы дохода по сделке вычтут расходы на покупку самых первых акций компании Х — и дальше по порядку их приобретения. С получившийся суммы будет удержан налог в размере 13%.

Важно помнить, что для активов, лежащих на индивидуальном инвестиционном счете (ИИС), налогооблагаемая база и налоговые вычеты считаются отдельно.

В большинстве случаев брокер сам посчитает и удержит налог. Если у вас открыто сразу несколько брокерских счетов в Тинькофф Инвестициях, налогооблагаемая база считается сразу по всем счетам вместе, а не по каждому отдельно — таковы требования действующего налогового законодательства РФ.

На практике это означает, что если вы захотите вывести деньги с одного из счетов, брокер рассчитает ваш доход сразу по всем открытым у него брокерским счетам и при необходимости удержит налог на доход. Как открыть дополнительные брокерские счета в Тинькофф

Доход с купонов и дивидендов — налог по нему чаще всего удерживается автоматически, еще до поступления средств на брокерский счет. То есть вы получаете дивиденды и купоны уже за вычетом НДФЛ. Но по дивидендам и купонам иностранных компаний кроме уже удержанного налога может потребоваться доплатить часть налога самостоятельно. Когда нужно самому заплатить налог на инвестиции

Доход от продажи ценных бумаг — налог за него списывается в течение года, когда вы выводите деньги с брокерского счета на карту. Если в течение года вы совсем не выводили деньги со счета или выводили, но при этом с вас списали не весь налог, тогда оставшаяся часть налога спишется в январе следующего года.

При списании налога в январе следующего года важно, чтобы на вашем брокерском счете было достаточно свободных денег. В декабре уходящего года и в январе следующего мы напомним вам, что нужно пополнить брокерский счет, если денег на нем не хватает для списания налога на доход от инвестиций. Размер налога к удержанию можно проверить в налоговом отчете. Как заказать налоговый отчет

Если денег на счете всё же окажется недостаточно и мы не сможем автоматически удержать налог в полном размере, то передадим информацию об остатке по налогу в Федеральную налоговую службу. В этом случае вам нужно будет заплатить оставшуюся часть налога самостоятельно до 1 декабря. Как самому заплатить налог на инвестиции

При этом важно помнить, что если у вас есть убыточные бумаги, с их помощью можно уменьшить сумму налога. Просто продайте такие бумаги до конца календарного года, зафиксировав убыток. Это сократит ваш итоговый доход от инвестиций, а значит, и налог с него. Потом бумаги можно сразу же купить назад — так стоимость вашего портфеля практически не изменится, но при этом вы заплатите меньше налога за этот календарный год.

Зачем люди вкладывают деньги в валюту

В значительном числе случаев физлица хотят сохранить свои деньги либо приумножить капитал, вложив средства для последующего дохода.

Приобретать валюту на бирже в разы выгоднее, чем в обменных пунктах. Это связано с тем, что на бирже отсутствуют перекупщики, а значит курс валюты выше. Кроме того, все операции вы можете просмотреть здесь и сейчас. А это значительная экономия времени.

Так почему же нужно уплачивать налог с продажи валюты на бирже? Рассмотрим ответ на этот вопрос далее.

Министерство финансов Российской Федерации: Письмо № 03-11-06/2/48987 от 22.06.2021

Вопрос: О налоге при УСН при продаже иностранной валюты за российские рубли.

Ответ: Департамент налоговой политики, рассмотрев обращение по вопросу применения упрощенной системы налогообложения, сообщает.

В соответствии со статьей 346.15 Налогового кодекса Российской Федерации (далее — Кодекс) налогоплательщики при определении объекта налогообложения по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, учитывают доходы, определяемые в порядке, установленном пунктами 1 и 2 статьи 248 Кодекса, и не учитывают доходы, указанные в статье 251 Кодекса.

Согласно пункту 1 статьи 248 Кодекса к доходам относятся доходы от реализации товаров (работ, услуг) и имущественных прав и внереализационные доходы. При этом доходы от реализации определяются в порядке, установленном статьей 249 Кодекса, а внереализационные доходы — в порядке, установленном статьей 250 Кодекса.

В соответствии со статьей 249 Кодекса доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав. При этом выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах.

Согласно пункту 3 статьи 38 Кодекса товаром признается любое имущество, реализуемое либо предназначенное для реализации.

В соответствии с пунктом 2 статьи 130 Гражданского кодекса Российской Федерации (далее — ГК РФ) вещи, не относящиеся к недвижимости, включая деньги и ценные бумаги, признаются движимым имуществом.

В этой связи реализуемые деньги (валюта) относятся к товарам.

Реализацией товаров, работ или услуг организацией или индивидуальным предпринимателем признается соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных Кодексом, передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу — на безвозмездной основе (пункт 1 статьи 39 Кодекса).

При этом не признается реализацией товаров, работ или услуг осуществление операций, связанных с обращением российской или иностранной валюты (за исключением целей нумизматики) (подпункт 1 пункта 3 статьи 39 Кодекса).

В тексте документа, видимо, допущена опечатка: имеется в виду пункт 6 части 1 статьи 5 Федерального закона от 02.12.1990 N 395-1.

В соответствии с пунктом 6 статьи 5 и статьей 13 Федерального закона от 2 декабря 1990 г. N 395-1 «О банках и банковской деятельности» купля и продажа валюты в наличной и безналичной формах относятся к банковским операциям, осуществляемым на основании лицензии, выдаваемой Банком России.

Валютно-обменные операции во внебанковском секторе относятся к операциям, связанным с обращением российской или иностранной валюты, и не признаются реализацией товаров (работ, услуг) на основании подпункта 1 пункта 3 статьи 39 Кодекса.

Таким образом, операции по купле-продаже иностранной валюты за российские рубли, осуществляемые организациями и индивидуальными предпринимателями, применяющими упрощенную систему налогообложения, для которых указанные операции в соответствии с законодательством Российской Федерации не являются лицензируемым видом деятельности, не признаются реализацией товаров (работ, услуг).

Положения подпункта 1 пункта 3 статьи 39 Кодекса не применяются в отношении банков, для которых иностранная валюта является имуществом (статья 141 ГК РФ), реализуемым либо предназначенным для реализации, что соответствует признакам товара на основании пункта 3 статьи 38 Кодекса.

Согласно пункту 2 статьи 250 Кодекса к внереализационным доходам относятся доходы в виде положительной (отрицательной) курсовой разницы, образующейся вследствие отклонения курса продажи (покупки) иностранной валюты от официального курса, установленного Банком России на дату перехода права собственности на иностранную валюту.

В этой связи у налогоплательщика, применяющего упрощенную систему налогообложения и продающего иностранную валюту по курсу выше установленного Банком России на дату перехода права собственности на иностранную валюту, образуется положительная курсовая разница в виде разницы между курсом продажи иностранной валюты банку и официальным курсом, установленным Банком России, которая учитывается в составе доходов на основании пункта 1 статьи 346.15 Кодекса.

При продаже иностранной валюты по курсу ниже установленного Банком России отрицательная курсовая разница в расходы в целях налогообложения не включается, так как расходы в виде отрицательной разницы, образующейся вследствие отклонения курса продажи иностранной валюты от официального курса, установленного Банком России на дату перехода права собственности на иностранную валюту, в статью 346.16 Кодекса не включены.

Одновременно сообщаем, что настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

Заместитель директора Департамента

Привет, Гость! У «Клерка» новый курс!

(ФСБУ 5/2019, ФСБУ 25/2018, ФСБУ 26/2020, ФСБУ 6/2020, ФСБУ 27/2021.)

Успейте записаться, пока есть места! Обучение онлайн 1 месяц. Старт курса уже 15 февраля, программа здесь.

Система налогообложения

Налоги на разных режимах отличаются, и это касается и дохода от обмена валюты. Мы будем говорить только про общую систему и упрощенку, потому что на них налог зависит от дохода.

Для обеих систем есть два общих правила: пересчитывать при покупке валюту в рубли и платить налог с положительной курсовой разницы.

Когда покупаете валюту, нужно ее пересчитать в рубли по курсу Центробанка, чтобы отразить доход от сделки в отчетности и учесть при расчете налогов. Купили тысячу долларов, курс Центробанка 65 рублей за доллар, значит, рублевый эквивалент будет 65 000 рублей.

Предприниматели на упрощенке и общей системе платят налоги с положительной курсовой разницы:

Александр купил тысячу долларов по курсу 60 рублей за доллар. А курс Центробанка на момент покупки был 63 рубля за доллар. Александр пересчитал валюту в рублевый эквивалент и получил разницу в 3000 рублей. Это его доход, с него платит налог вместе со всеми другими налогами.

Доход с курсовой разницы считается «внереализационным доходом». Статья 250 Налогового кодекса — о внереализационных доходах

Это общие правила для упрощенки и ОСН. Дальше по-разному: если из-за курсовой разницы получается убыток, на общем режиме можно списать его в расходы, а на упрощенке нет. Зато на УСН есть другие плюсы — об этом чуть ниже.

Итоги

В ближайшие несколько лет можно с уверенностью ожидать, что государство будет всячески контролировать валютные операции. Уже сейчас для сделок в крупных размерах требуется проходить идентификацию личности. Поэтому есть все предпосылки к тому, что придется также подтверждать легальность источника своего дохода и платить 13% налога от совершаемых с валютой сделок.

© 2018 — 2022, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.

Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

Что говорит закон о налоге на продажу валюты

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель – более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Иностранная валюта в России причисляется к имуществу. Такой вывод следует из разъяснительных писем Минфина, которые пока не были оспорены. Это означает, что с дохода от продажи долларов, евро и других денежных единиц нужно платить НДФЛ по ставке 13%. Это правило распространяется на любые сделки:

- обмен наличных в кассе;

- онлайн-продажа в личном кабинете на сайте банка, в т. ч. конвертация по счету мультивалютной карты;

- спекуляция на брокерском счете.

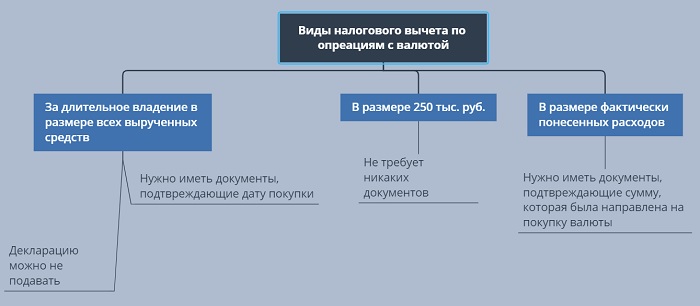

Ни банк, ни брокер не являются налоговыми агентами в случае валютных операций. Это означает, что они не удерживают НДФЛ, и человек должен сам заплатить его до 15 июня следующего года. Как и при реализации прочего имущества, при продаже валюты гражданин РФ может получить право на уменьшение налоговой базы:

- в полном объеме вырученных средств, если валюта находилась в собственности более трех лет;

- в размере расходов на покупку, если они могут быть подтверждены документально;

- в размере 250 тыс. руб. в прочих случаях.

Например, в мае 2022 г. вы продали $2000, которыми владели менее трех лет, и получили за них 148 тыс. руб. В этом случае вы обязаны подать декларацию 3-НДФЛ до 30 апреля 2022 г. В ней требовалось указать сумму, вырученную от сделки, и заявить свое право на вычет до 250 тыс. руб.

Если у вас есть бумаги, подтверждающие расходы на покупку долларов, вы вправе сами выбирать, какой вычет хотите получить: фиксированный или в размере фактически понесенных затрат.

Допустим, вы купили $10 тыс. по 62 руб. в январе 2022 г. и продали эту же сумму в мае по 74 руб. Ваша выручка составила 740 000 руб. Применив один из вычетов, вы получите налоговую базу:

- 740 — 250 = 590 тыс. руб.;

- 740 — 620 = 120 тыс. руб.

Что такое ребалансировка портфеля и почему она так важна

Ребалансировка портфеля: когда нужна и как её провести

Очевидно, что в этом примере вычет по затратам на покупку выгоднее. Главное – суметь их подтвердить. Для этого нужно хранить квитанции, выдаваемые в пунктах обмена, выписки по картам или уведомления от брокера.

Нужно понимать, что 250 тыс. руб. – общий вычет для всех сделок по любому имуществу в год. На эту сумму можно уменьшить налоговую базу от продажи телефона, машины или инвестиционных инструментов, например, золота и акций. Однако полагается он не за каждую операцию, а за все вместе взятые. Например, вы получили 100 тыс. руб., продав евро, и 200 тыс. руб. при закрытии ОМС (обезличенного металлического счёта). Если валюта и металл не находились в вашей собственности более трех лет, и вы не можете подтвердить расходы на их покупку, то придется заплатить НДФЛ с 50 тыс. руб.

Хорошая новость состоит в том, что налог на операции с валютой, в отличие от налога на дивиденды, можно зачесть при получении какого-либо социального вычета, например, за лечение, за обучение детей или в счет взносов в НПФ.

Когда возникает налог?

Купить валюту быстро можно, но при продаже есть моменты, о которых нужно знать, поскольку они вызывают налоговые обязательства. Минфин считает валюту имуществом, и если вы валюту продали, то у вас возникает необходимость заплатить налог. Если купили валюту и оставили лежать на брокерском счете — налог отсутствует. Если на эту валюту купили на брокерском счете приобрели иностранные акции и прочие активы, не будет налога, до момента пока вы не продадите. Если купили валюту на брокерском счете ее продали, налог будет.

Сразу отметим, что если через брокерскую компанию куплена валюта, на которые приобрели акции за доллары, затем продали и акции и валюту, возникает две налоговые базы — фондовый рынок и валютном. Смотрите, если вы делаете это через отечественную брокерскую компанию, она выступает по акциям налоговым агентом, вам с налоговой не требуется связываться, но предстоит отчитаться о продаже валюты. Если работаете через иностранную организацию, здесь нужно отчитываться по фондовой и валютной отрасли самостоятельно.

Для отчета перед налоговой потребуется документ от брокера, за период который включает в себя куплю и продажу валюты. Существует несколько сценариев развития событий. Когда валюта была в собственности свыше трех лет, в таком случае начисляется льгота на долгосрочное владение и платить 13% при продаже не требуется. Если приобрели доллары, евро менее 3 лет назад, в теории возникает налог. Запомните, что декларацию потребуется подавать, даже в случае, если валюта была продана вами убыток, присутствует потеря на разнице курса много денег.

Срок подачи документов — до 30 апреля года, который следует за годом когда была совершена сделка по продаже. Платить НДФЛ до 15 июня 2022 года.В процессе расчете налога, каждый может сэкономить, если воспользуется существующими вычетами.

Поступление выручки на валютный счет

Рассмотрим такую ситуацию. «Упрощенщик» получил на свой банковский счет выручку в валюте. Затем обменял ее на рубли, то есть продал.

Проанализируем каждую из этих операций и разберемся, когда возникает курсовая разница, и как отразить ее в налоговом учете.

Существует правило: доход от получения валютной выручки следует показать один раз — при поступлении денег на валютный счет. Впоследствии никаких пересчетов, вызванных изменением курса, делать не нужно. Проще говоря, курсовые разницы при УСН не отражаются (п. 5 ст. 346.17 НК РФ).

Если покупатель перечислил некую сумму в валюте, то сначала деньги поступят на так называемый транзитный счет. Там они будут находиться до тех пор, пока банк не проверит законность сделки. Затем выручку разрешат зачислить на валютный счет организации или ИП.

Возникает вопрос: на какую дату определить доход — на день поступления выручки на транзитный, либо на валютный счет? Точного ответа в Налоговом кодексе нет.

На практике налогоплательщики и инспекторы рассуждают так. Средства, зачисленные на транзитный счет, уже получены. Значит, именно в этот момент следует отразить доход по курсу ЦБ РФ, который действовал в тот день. При переводе денег на валютный счет никакие дополнительные операции в налоговом учете не возникают.

Индивидуальный предприниматель Петухов В.П. применяет «упрощенку».

17 ноября Петухов получил выручку в сумме 2 000 долларов США. Деньги зачислены на его транзитный счет. Курс ЦБ РФ на 17 ноября составлял 72 руб./доллар.

18 ноября сумма 2 000 долларов переведена на валютный счет Петухова. Курс ЦБ РФ на 18 ноября равнялся 73 руб./доллар.

Сформирован доход в размере 144 000 руб. (2 000дол. × 72 руб./дол.).

Ни 18 ноября (при переводе выручки на валютный счет), ни в другие дни корректировать доход не надо.

В Книге учета доходов и расходов данную операцию нужно отразить следующим образом (других операций в IV квартале не было):

Правила обмена иностранной валюты

Чтобы не нарушать нормы актуального законодательства, нужно точно знать:

- с каких сумм подлежит уплате налог;

- каков размер указанного сбора;

- как именно государство регулирует обменные операции;

- каким образом документально оформляется перечисление денег в федеральный бюджет.

Согласно нововведениям, а также поправками в действующие правовые акты, действия с валютой становятся все более прозрачными с точки зрения государственных органов. По этой причине вопрос перечисления налога от данного действия весьма актуален.

Раньше, например, в обменниках от человека требовался лишь документ, удостоверяющий личностью, а вся информация, необходимая для сделки, была доступна только в собственной системе банка.

Основные изменения, касающиеся данной сферы, случились в конце 2016 года. Прежде всего, с декабря вступили в силу новые правила, регулирующие продажу валютных средств.

Так, если человек хочет обменять сумму, которая является эквивалентом пятнадцати тысячам рублей, то ему нужно будет пройти специальную процедуру идентификации. Перечень документов, которые требует банк, определяется самим финансово-кредитным учреждением. К ним могут относиться:

- паспорт;

- ИНН;

- сведения, подтверждающие законность происхождения денежных средств.

Еще раз уточним, что данные документы потребуются, если сумма обмена превышает 15000 рублей. Государство объяснило правовые изменения ведением кампании, направленной против террористической деятельности. Именно поэтому важно четко и внимательно контролировать все проводимые физическими лицами банковские операции.

Сделки на Форексе

Форекс — это рынок торговли валютой, торговлю на которой ведет довольно большое число граждан. Они приобретают и реализуют иностранную валюту и ценные бумаги. При этом к такой торговле применяются некоторые правила налогообложения.

В соответствии с мнением Минфина, доход, полученный на Форексе, является таким же доходом, который получен от иных способов получения прибыли. Поэтому в данном случае действуют те же правила, которые применяются к операциям с валютой или недвижимостью. При этом следует помнить, что убытки в расчете не учитываются.

Например, Гражданин Иванов осуществляет торговлю валютой на бирже Форекс. Его прибыль за год составляет 500 тыс. рублей. Наряду со сделками, которые принесли ему прибыль, у Иванова были и такие операции, при которых возникали убытки. Размер убытков составил 700 тыс. рублей. Несмотря на это, Иванову нужно будет уплатить в бюджет налог с суммы 500 тыс. рублей, а его убытки во внимание приниматься не будут. То есть, в бюджет он должен будет перечислить 65 тыс. рублей.

Возможны и такие ситуации, когда брокером сразу же удерживается налог с дохода. В этом случае не нужно отдельно подавать в ФНС декларацию и уплачивать дополнительные налоги по завершении отчетного периода. Налогооблагаемая база таким образом определяется по другому и гражданину самостоятельно делать ничего не потребуется. Это довольно сильно упрощает порядок взаимодействия физлиц и с биржей и с ФНС.

Ответ: Фактически, у ФНС нет действующих инструментов по отслеживанию валютных операций. Вероятнее всего, служба не узнает о ваших сделках. Но следует помнить, что контроль постоянно усиливается. Если будет выявлено, что вы не подали 3-НДФЛ в срок, согласно НК РФ вам будет выписан штраф в размере 1000 руб. Если же вы не подали декларацию, согласно которой должны уплатить налог, то с вас будет дополнительно удержано до 30% сокрытой суммы.

Порядок уплаты налога и подачи декларации

Как мы уже определили выше, уплачивать налог и подавать в ФНС декларацию не нужно в том случае, если валюта в собственности гражданина была более 3 лет. Даже независимо от того, в какой сумме на разнице курсов было заработано денег.

В противном случае, потребуется подавать декларацию. Причем, даже в том случае, если на продаже валюты дохода не было, а был получен убыток. Декларацию следует подать не позднее 30 апреля года, следующего за отчетным, а налог оплатить – до 15 июля года, следующего за отчетным. То есть, если продажа валюты состоялась в 2018 году, подать декларацию следует до 30 апреля 2022 года, а уплатить налог – до 15 июня 2022 года.

Правом граждан при расчете налога является использование имущественных вычетов:

- Затраты на покупку валюты. То есть из суммы, полученной при продаже валюты следует вычесть сумму, потраченную на покупку этой валюты.

- 250 000 рублей. В том случае, если подтвердить документами затраты на приобретение валюты невозможно, полученный доход может быть уменьшен на вычет в 250 тыс. рублей. Данный лимит предусматривается не для одной операции, а для вех операций с имуществом, за исключением жилья, совершенным в течение отчетного года.

Выбрать какой вычет заявить гражданин вправе самостоятельно. При правильном выборе даже при получении прибыли при продаже валюты можно только подать в ФНС декларацию, а уплачивать ничего не придется.

(1).jpg)