Непропорциональное распределение прибыли в ООО

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО “Сбербанк-АСТ”. Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Лекторы – ведущие эксперты, непосредственные разработчики законов:

В. В. Витрянский, Л. Ю. Михеева, Е. А. Суханов, А. А. Маковская. Принять участие можно очно/ онлайн или в записи, в любой точке страны!

Участникам ООО необходимо в течение определенного периода времени распределять прибыль (выплачивать дивиденды) только одному из двух участников (физическому лицу). При этом у общества имеется нераспределенная прибыль прошлых лет.

Будет ли правомерным такой порядок распределения, если внести соответствующие изменения в устав общества (на данный момент устав ООО положений о непропорциональном распределении прибыли не содержит)?

Рассмотрев вопрос, мы пришли к следующему выводу:

Если положениями устава общества с ограниченной ответственностью предусмотрена возможность непропорционального распределения прибыли между участниками общества, в таком порядке может быть распределена и нераспределенная прибыль прошлых лет.

Обоснование вывода:

В силу пп. 3 п. 2 ст. 67.1 ГК РФ, п. 1 ст. 28, пп. 7 п. 2 ст. 33 Федерального закона от 08.02.1998 N 14-ФЗ “Об обществах с ограниченной ответственностью” (далее – Закон об ООО) общество с ограниченной ответственностью вправе ежеквартально, раз в полгода или раз в год принимать решение о распределении своей чистой прибыли между участниками. Распределение прибыли между участниками общества по своей экономической сути аналогично выплате дивидендов (смотрите постановление АС Северо-Кавказского округа от 04.06.2015 N Ф08-2778/15, а также, например, материалы: Энциклопедия решений. Принятие решения о распределении прибыли в ООО. Срок выплаты дивидендов в ООО, Энциклопедия решений. Законодательные ограничения при распределении и выплате прибыли в ООО).

По общему правилу, предусмотренному п. 2 ст. 28 Закона об ООО, часть прибыли общества, предназначенная для распределения между его участниками, распределяется пропорционально их долям в уставном капитале общества. Однако уставом общества при его учреждении или впоследствии, путем внесения в устав общества изменений по решению общего собрания участников общества, принятому всеми участниками общества единогласно, может быть установлен иной порядок распределения прибыли между участниками общества. Срок и порядок выплаты дивидендов определяются уставом общества или решением общего собрания участников общества о распределении прибыли между ними (п. 3 ст. 28 Закона об ООО).

В п. 15 постановления Пленума ВС РФ и Пленума ВАС РФ от 09.12.1999 N 90/14 разъяснено, что при рассмотрении исков участников общества о выплате им (взыскании с общества) части прибыли, распределяемой между участниками, необходимо учитывать условия и порядок ее распределения и выплаты, а также ограничения на распределение и выплату прибыли, предусмотренные ст.ст. 28 и 29 Закона об ООО и уставом общества.

Законодательством запрет на распределение прибыли (выплату дивидендов) по результатам деятельности за текущий год с учетом нераспределенной прибыли прошлых лет не установлен (смотрите вышеуказанное постановление АС Северо-Кавказского округа от 04.06.2015 N Ф08-2778/15, постановление этого же суда от 14.10.2016 N Ф08-7341/16, а также, например, ответ на Вопрос: ООО было создано в 2006 году. За период с 2007 по 2016 год участники ООО не распределяли прибыль в качестве дивидендов. Вправе ли участники ООО в 2017 году распределить прибыль за период 2007-2016 годов в качестве дивидендов, если доли участников полностью оплачены, ограничения по распределению прибыли прошлых лет уставом не предусмотрены? (ответ службы Правового консалтинга ГАРАНТ, май 2017 г.)). В постановлении АС Уральского округа от 27.03.2017 N Ф09-1150/17 отмечено, что по смыслу ст. 28 Закона об ООО, принимая решение о выплате дивидендов, участники должны располагать финансовыми результатами общества за тот период времени, в котором прибыль была получена. А по смыслу Закона об ООО право на получение части чистой прибыли общества, решение о распределении которой принято общим собранием участников, имеет лицо, являющееся участником общества на дату принятия такого решения (постановление ФАС Северо-Западного округа от 23.03.2009 N А56-11686/2008). Иными словами, если возможность непропорционального распределения прибыли между участниками ООО предусмотрена уставом общества, в таком порядке может быть распределена и нераспределенная прибыль прошлых лет, независимо от того, предусматривалась ли такая возможность редакцией устава ООО, действовавшей в соответствующие годы.

Возможно, Вас также заинтересует материал: Энциклопедия решений. Распределение прибыли в ООО. Дивиденды.

К сведению:

О непропорциональном распределении прибыли и распределении прибыли прошлых лет для целей налогового учета смотрите в материале: Энциклопедия решений. Учет выплаты дивидендов (доходов участникам общества); ответ на Вопрос: В ООО “А” два участника: физическое лицо (доля – 75%) и ООО “Б” (доля – 25%). Указанное физическое лицо также является единственным участником ООО “Б” (доля – 100%). Участники ООО “А” единогласно приняли решение о распределении чистой прибыли общества между участниками по итогам 2016 года непропорционально их доле участия в ООО “А”: физическому лицу – 95% чистой прибыли, а ООО “Б” – 5% чистой прибыли. Физическое лицо не является работником ООО. Все лица являются резидентами РФ, организации применяют упрощенную систему налогообложения. Каковы налоговые последствия данного решения для физического лица и ООО “Б”? (ответ службы Правового консалтинга ГАРАНТ, август 2017 г.).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Чашина Татьяна

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Александров Алексей

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО “НПП “ГАРАНТ-СЕРВИС”, 2022. Система ГАРАНТ выпускается с 1990 года. Компания “Гарант” и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО “НПП “ГАРАНТ-СЕРВИС”. Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО “НПП “ГАРАНТ-СЕРВИС”, 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Непропорциональное распределение чистой прибыли (дивиденды)

О порядке распределения прибыли между участниками общества с ограниченной ответственностью (ООО) сказано в ст. 28 Закона об ООО. Участники имеют право на распределение не чаще одного раза в квартал. Обычно прибыль делится пропорционально доле каждого участника в уставном капитале (п. 2 ст. 28 Закона об ООО).

Но уставом может быть предусмотрено распределение и в ином соотношении, не только пропорционально доле в уставном капитале. А, например, исходя из реального участия учредителей в финансово-хозяйственной жизни общества. Допустим, один из пяти равноправных учредителей, являющийся директором, приобретает право на дополнительный доход. Остальные четверо, следовательно, получают меньше.

Могут быть и какие-то иные мотивы. Главное, чтобы методика распределения прибыли была утверждена единогласным решением собрания участников общества и, как мы уже сказали, отражена в его уставе (п. 2 ст. 28 Закона об ООО).

Распределение прибыли не пропорционально доле в уставном капитале.

Согласно п. 1 ст. 43 НК РФ дивидендом признается доход, полученный участником общества при распределении чистой прибыли пропорционально его доле в уставном капитале. Ключевые слова этого определения “пропорционально его доле”.

Значит, при любом другом механизме распределения полученный доход дивидендами признан быть уже не может. А это влечет применение к доходу иной ставки. Напомним, что по дивидендам она составляет 9% и для юридических, и для физических лиц (подп. 2 п. 3 ст. 284 и п. 4 ст. 224 НК РФ).

При этом исчисление и удержание налогов (равно как и перечисление их в доход бюджета) производит организация, выплачивающая дивиденды (п. 1 ст. 226 НК РФ, п. 2 ст. 275 НК РФ).

Рассматриваем ситуацию с получением дивидендов от российской компании.

Таким образом, у учредителей, получивших дивиденды, не возникает необходимости исчислить и уплатить налоги самостоятельно. Об этом уже побеспокоилось общество, начислившее этот доход.

Позиция Минфина России такова: дивидендом для целей налогообложения признается только доход, рассчитанный пропорционально доле участника в обществе с ограниченной ответственностью.

В комментируемом письме Минфин России указал, что неправильные (непропорциональные) дивиденды – это уже не дивиденды вовсе. Но только в части превышения пропорции (аналогичное мнение изложено в письме от 24.06.2008 № 03-03-06/1/366).

Свою позицию финансовое ведомство обосновывает понятием дивидендов, закрепленным в ст. 43 НК РФ. У юридического лица разница попадает во внереализационные доходы (п. 1 ст. 250 НК РФ) – пусть и от долевого участия в другой организации, но уже не в качестве дивидендов. У физического лица – в доходы от источника в Российской Федерации (п. 1 ст. 209 НК РФ).

И поскольку это не дивиденды, то ни ставка в 9%, ни обязанность по удержанию налога источником выплаты на такие доходы не распространяются.

Юридическое лицо, получившее такие “нестандартные” дивиденды (а точнее, внереализационные доходы), обязано включить их в свою налоговую базу в периоде получения.

И заплатить с них налог на прибыль по ставке 20%.

Физическое лицо должно самостоятельно (подп. 4 п. 1 ст. 228 НК РФ) до 30 апреля следующего года (п. 1 ст. 229 НК РФ) подать в свою налоговую инспекцию декларацию и уплатить в бюджет НДФЛ по ставке 13% (п. 1 ст. 224 НК РФ).

Представляется, Минфин России не учел, что следование данной логике приводит к закономерному выводу: доход, полученный в размере меньшем, чем доля, также нельзя признать дивидендом! А значит, облагать его нужно по общей ставке. Заметим, что такие выводы позволяет сделать не только наша буйная фантазия, но и письмо ведомства от 11.11.2005 № 03-05-01-04/353, а также анализ арбитражной практики (постановление ФАС Северо-Западного округа от 28.04.2012 № А13-7191/2010).

Идем дальше. Получается, что если доход получен в большей сумме, чем пропорция по доле, то он в полной сумме также не является дивидендами. Что несколько странно.

Попробуем разобраться. На наш взгляд, считать дивидендами с применением соответствующей ставки следует сумму, полученную участником согласно распределению, закрепленному в уставе. Неважно, пропорциональна она его доле или нет.

Представляется, что дивидендом следует считать сумму, которую получает участник согласно распределению, закрепленному в уставе общества. При этом неважно, пропорциональна ли она его доле.

Во-первых, в НК РФ приведен закрытый перечень сумм, не признаваемых дивидендами (п. 2 ст. 43 НК РФ). Доход в виде суммы превышения над пропорцией в нем не поименован. Во-вторых, в ст. 275 НК РФ приведен порядок расчета налоговой базы и суммы налога для налогового агента, выплачивающего дивиденды. В данной статье нет упоминаний ни о пропорциональности, ни о “сверхнормативных” дивидендах.

Наконец, в-третьих, согласно п. 7 ст. 3 НК РФ все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика.

Рекомендации для ситуаций со “сверхнормативной” частью дивидендов просты: отступление от позиции контролеров, изложенной в комментируемом письме, приведет к спору с инспекцией.

Новости

ФНС напоминает: надо поспешить с представлением отчетности по НДФЛ за 2019 год

В этом году надо уложиться до 2 марта, которое будет понедельником, включительно.

Свежая практика по переквалификации договора из гражданско-правового в трудовой для уплаты взносов

Организации и ИП привлекают рабочую силу разными способами. Так, они могут взять физлиц на работу, а могут заключить гражданско-правовые договоры (ГПД) на выполнение работ или оказание услуг. Для уплаты взносов вид договора имеет существенное значение. Нередко споры с проверяющими доходят до суда.

Новости для бухгалтера за прошедшую неделю с 21 по 25 января 2019г.

Госдума приняла в третьем чтении проект, по которому сведения о среднесписочной численности работников нужно будет подавать в составе расчета по взносам. Если документ одобрит Совет Федерации и подпишет президент, новые правила начнут применяться в следующем году: с представления отчетности за 2022

Последние статьи

Свободный порт Владивосток

Свободный порт Владивосток — Портовая зона, пользующаяся особыми режимами таможенного, налогового, инвестиционного и смежного регулирования.

Непропорциональное распределение чистой прибыли (дивиденды)

О порядке распределения прибыли между участниками общества с ограниченной ответственностью (ООО) сказано в ст. 28 Закона об ООО. Участники имеют право на распределение не чаще одного раза в квартал. Обычно прибыль делится пропорционально доле каждого участника в уставном капитале (п. 2 ст. 28 Закона

Отзывы клиентов

Рекомендательное письмо ООО «Аврора Навигатор»

Настоящим письмом ООО «Аврора Навигатор» подтверждает факт успешного делового сотрудничества с ООО ГК «Дальневосточный Аудиторский Центр» в течение семи лет.

Рекомендательное письмо ОАО «Восточный порт»

ОАО «Восточный порт» имеет честь сообщить, что, начиная с 1996 г., постоянно пользуется аудиторскими и консультационными услугами ООО ГК «Дальневосточный Аудиторский Центр».

Рекомендательное письмо ООО «ПЕТА КЭМИКЛ КАМПЭНИ»

ООО «ПЕТА КЭМИКЛ КАМПЭНИ» подтверждает, что ООО ГК «Дальневосточный Аудиторский Центр» заслуженно имеет репутацию надежного делового партнера, сохраняющего коммерческую тайну своих клиентов, а также является компанией, приносящей реальную пользу в развитии бизнеса.

Дивиденды, выплачиваемые непропорционально долям в ук

“Налоговый вестник”, 2012, N 10

Проблема: Исчисление налога на прибыль и НДФЛ в отношении сумм дивидендов, выплачиваемых непропорционально долям в уставном капитале ООО или АО.

Мнение 1. Письмо ФНС России от 16.08.2012 N ЕД-4-3/13610@ “О направлении Письма Минфина России от 30.07.2012 N 03-03-10/84”

Мнение 2. М. Климова, независимый налоговый консультант, к. э. н.

ФНС России обратила внимание налогоплательщиков и нижестоящих налоговых органов на позицию Минфина России относительно порядка налогообложения сумм дивидендов, выплачиваемых непропорционально долям в уставном капитале общества.

В Письме утверждается, что в случае непропорционального распределения чистой прибыли общества часть его чистой прибыли, распределенная между участниками непропорционально их долям в уставном капитале, не признается для целей налогообложения прибыли организации (доходов физического лица) дивидендами и облагается налогом на прибыль в общеустановленном порядке, а не с применением пониженных ставок.

Этот подход для налогоплательщиков не новый. Аналогичная позиция была неоднократно сформулирована Минфином в письмах и поддержана налоговой службой (см., например, Письма Минфина России от 24.06.2008 N 03-03-06/1/366, от 30.01.2006 N 03-03-04/1/65, УФНС России по г. Москве от 19.04.2007 N 20-12/036014@(а), от 21.08.2006 N 20-12/74629).

Разберемся, на чем такая позиция основана и насколько правомерна.

Термин “дивиденды” в гражданском законодательстве применяется в отношении акционерных обществ. Дивидендами общества является прибыль, оставшаяся после налогообложения и распределяемая им по результатам I квартала, полугодия, девяти месяцев финансового года и (или) по результатам финансового года между владельцами акций (ст. 42 Федерального закона от 26.12.1995 N 208-ФЗ “Об акционерных обществах”, ред. от 28.07.2012). Решения о выплате (объявлении) дивидендов, в т.ч. о размере дивиденда и форме его выплаты по акциям каждой категории (типа), принимаются общим собранием акционеров. Размер дивидендов не может быть больше рекомендованного советом директоров (наблюдательным советом) общества.

В обществах с ограниченной ответственностью между участниками также может распределяться прибыль, оставшаяся после налогообложения. По общему правилу она распределяется пропорционально долям участников в уставном капитале общества, однако в силу п. 2 ст. 28 Федерального закона от 08.02.1998 N 14-ФЗ “Об обществах с ограниченной ответственностью” (ред. от 06.12.2011) уставом общества при его учреждении или путем внесения в устав общества изменений по решению общего собрания участников общества, принятому единогласно, может быть установлен иной порядок распределения прибыли между участниками общества.

Однако поскольку Минфин и ФНС России затрагивают в комментируемом Письме вопросы налогообложения дивидендов, ориентироваться следует на трактовки, данные в НК РФ.

Статьей 43 “Дивиденды и проценты” НК РФ определено, что дивидендом признается любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения (в т.ч. в виде процентов по привилегированным акциям), по принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале этой организации.

К дивидендам также относятся любые доходы, получаемые из источников за пределами Российской Федерации, относящиеся к дивидендам в соответствии с законодательствами иностранных государств.

Не признаются дивидендами в целях налогообложения:

- выплаты при ликвидации организации акционеру (участнику) этой организации в денежной или натуральной форме, не превышающие взноса этого акционера (участника) в уставный (складочный) капитал организации;

- выплаты акционерам (участникам) организации в виде передачи акций этой же организации в собственность;

- выплаты некоммерческой организации на осуществление ее основной уставной деятельности (не связанной с предпринимательской деятельностью), произведенные хозяйственными обществами, уставный капитал которых состоит полностью из вкладов этой некоммерческой организации.

Как видно, понятие дивидендов применимо в налоговом праве не только к АО и обществам иной организационно-правовой формы.

Речь в ст. 43 НК РФ идет о строго пропорциональном распределении дивидендов. На этом и основываются выводы чиновников о том, что иной подход к выплате не позволяет квалифицировать ее как дивиденды и, как следствие, подойти к ней именно так в целях налогообложения.

Однако ст. 43 содержит общее определение понятия “дивиденды”, которое применяется для целей НДФЛ, т.к. гл. 23 “Налог на доходы физических лиц” НК РФ не предлагает иного.

Но в гл. 25 “Налог на прибыль организаций” НК РФ дано свое определение этого термина применительно к налогообложению прибыли. Согласно п. 1 ст. 275 НК РФ дивиденды – это любые доходы от долевого участия в деятельности организаций. Данное определение превалирует над общим применительно к гл. 25 НК РФ. Как видно, оно не предусматривает, что дивидендами считается только строго пропорциональная доле лица (числу акций, принадлежащих лицу) выплата.

Таким образом, в НК РФ имеется два различных определения, каждое из которых актуально в своей сфере:

- в ст. 43 НК РФ – для НДФЛ;

- в ст. 275 НК РФ – для налога на прибыль.

Несмотря на это, Минфин России традиционно “уравнял” дивиденды для целей НДФЛ и налогообложения прибыли, игнорируя определение ст. 275 НК РФ и применяя для обоих случаев определение ст. 43 НК РФ.

На этом основании в комментируемом Письме сделан вывод, что в случае непропорционального распределения прибыли общества суммы прибыли, выплаченные лицу сверх его процентной доли в уставном капитале (доли акций), нельзя считать дивидендами и следует облагать налогами как обычные доходы.

Другими словами, с таких “недивидендов” (сумм сверх пропорциональных долям участников в уставном капитале) НДФЛ удерживается по ставке 13%, а не 9% (с нерезидентов – 30%, а не 15%), налог на прибыль – по ставке 20%, а не 9%, 15% или 0%) (ст. ст. 224, 284 НК РФ).

С таким утверждением следует согласиться в части НДФЛ.

При этом правило будет действовать при выплате как за счет прибыли последнего налогового периода, так и за счет нераспределенной прибыли прошлых лет (см., например, Письмо Минфина России от 24.08.2012 N 03-04-06/4-256).

Подтверждается этот подход и арбитражной практикой (см., например, Постановления ФАС Северо-Западного округа от 18.04.2012 по делу N А13-13347/2010, ФАС Московского округа от 25.05.2009 N КА-А41/4239-09 по делу N А41-20203/08, ФАС Северо-Западного округа от 17.04.2012 по делу N А13-2089/2010, ФАС Северо-Западного округа от 12.01.2006 N А44-2409/2005-7, ФАС Уральского округа от 12.12.2007 N Ф09-10292/07-С2 по делу N А60-8964/07).

Пример. ООО “НИК” на общем собрании учредителей приняло решение о распределении чистой прибыли за соответствующий период с учетом вклада учредителей в работу. При этом при распределении чистой прибыли в пользу участников общества Д. и К. были осуществлены выплаты в сумме, превышающей часть прибыли, рассчитанную пропорционально долям в уставном капитале. Всю сумму выплат участникам общества ООО “НИК” облагало НДФЛ на основании п. 4 ст. 224 НК РФ по льготной ставке в размере 9%.

Налоговый орган, выявив это при проверке, счел, что налог удержан неверно: т.к. выплата непропорциональна доле в уставном капитале, ее нельзя считать дивидендами и налог следовало исчислять по ставке 13% с полной суммы выплаты.

ООО обжаловало решение в суде, и суд, удовлетворяя требования налогоплательщика об отмене акта налогового органа, указал, что согласно п. 1 ст. 210 НК РФ при определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах или право на распоряжение которыми у него возникло.

В силу п. 4 ст. 224 НК РФ налоговая ставка устанавливается в размере 9% в отношении доходов от долевого участия в деятельности организаций, полученных в виде дивидендов физическими лицами.

В общем случае согласно ст. 224 НК РФ налоговая ставка устанавливается в размере 13%.

Согласно ч. 2 ст. 8 Федерального закона от 08.02.1998 N 14-ФЗ “Об обществах с ограниченной ответственностью” предусмотрено пропорциональное распределение прибыли общества, в соответствии с которым прибыль общества, предназначенная для распределения между его участниками, распределяется пропорционально их долям в уставном капитале общества.

Понятие дивидендов для целей налогообложения предусмотрено п. 1 ст. 43 НК РФ, согласно которому дивидендом признается любой доход, полученный акционером (участником) от организации при распределении прибыли, остающийся после налогообложения, по принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале организации.

При таких обстоятельствах в соответствии с положениями ст. 43 и п. 4 ст. 224 НК РФ часть чистой прибыли общества, распределяемая между его участниками пропорционально их долям в уставном капитале общества, признается для целей обложения НДФЛ выплатой дивидендов, в отношении которых устанавливается льготная ставка налога 9%.

При непропорциональном распределении прибыли между участниками общества суммы выплаченных сверх дивидендов, пропорциональных доле в уставном капитале общества, следует квалифицировать в соответствии с пп. 10 п. 1 ст. 208 НК РФ как иные доходы физического лица, которые не признаются для целей налогообложения дивидендами и для целей обложения НДФЛ учитываются по общей ставке 13% (п. 1 ст. 224 НК РФ).

При распределении чистой прибыли выплаты участнику Д. превысили пропорциональную долю на 509 163 руб.; К. – на 10 439 560 руб.

Именно эти суммы, а не выплаты целиком являются иным доходом физического лица и подлежат налогообложению по ставке 13%.

В отношении налога на прибыль ситуация конфликтная.

Если придерживаться позиции Минфина, изложенной в комментируемом Письме, то, учитывая п. 2 ст. 275 НК РФ, налоговый агент (источник выплаты доходов от долевого участия) должен будет удержать и перечислить в бюджет сумму налога только с части выплаты, не превышающей пропорциональную доле участия величину, т.е. с того, что относится к дивидендам в понимании Минфина.

С разницы же между распределенной в пользу лица суммой и суммой, с которой начислил и удержал налог на прибыль налоговый агент, налог придется уплачивать самому получателю (как со своего внереализационного дохода).

Автору представляется, что такой подход явно противоречит п. 1 ст. 275 НК РФ и дивидендами в целях налогообложения прибыли следует считать всю сумму распределенного в пользу организации дохода от долевого участия в другой организации. Однако с учетом недвусмысленного утверждения Минфина России спора с налоговыми органами избежать вряд ли удастся.

Важно также, что к дивидендам, выплачиваемым по результатам квартала, полугодия и девяти месяцев финансового года, применяется порядок определения налоговой базы по доходам в виде дивидендов.

Однако если на конец налогового периода по данным бухгалтерской отчетности у налогоплательщика образовался убыток, т.е. отсутствует прибыль, остающаяся после обложения налогом на прибыль, то дивиденды, выплаченные за счет промежуточной чистой прибыли по результатам I квартала, полугодия или девяти месяцев, т.е. до окончания налогового периода, не могут рассматриваться для целей налогообложения как дивиденды по результатам этого налогового периода.

В этом случае доходы акционеров (участников) – организаций должны быть включены в состав внереализационных доходов, формирующих налоговую базу по налогу на прибыль (п. 8 ст. 250 НК РФ), или доходов организации, применяющей УСН в целях уплаты единого налога (пп. 2 п. 1.1 ст. 346.15 НК РФ).

Для физических лиц указанные выплаты признаются доходом, облагаемым налогом на доходы физических лиц по ставке 13% (п. 1 ст. 224 НК РФ) (см. Письмо ФНС России от 19.03.2009 N ШС-22-3/210@).

Особенности распределения прибыли в ООО

По общему правилу прибыль общества с ограниченной ответственностью распределяется между его участниками пропорционально их долям в уставном капитале. Однако в отличие от акционерной компании, где прибыль распределяется в равном размере на одну акцию соответствующей категории и типа, ООО вправе закрепить в уставе иной порядок распределения прибыли между участниками, отличный от предусмотренного в законе (п. 2 ст. 28 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью»).

В ООО может быть установлена многоканальная система распределения прибыли: часть — пропорционально размеру долей участников в уставном капитале, а остальное — по иному принципу — например, в зависимости от степени участия в деятельности общества. Отдельным участникам может быть предоставлена фиксированная часть прибыли.

Понятие «дивиденд» разграничивается в гражданском правовом аспекте и аспекте налогового законодательства.

В первом случае под дивидендом понимается часть чистой прибыли акционерного общества, распределяемая среди его акционеров и приходящаяся на одну акцию соответствующей категории и типа. То есть в этом аспекте дивиденд — форма распределения прибыли в акционерной компании.

Однако для цели налогообложения понятие дивиденда шире. Здесь таковым признается любой доход, полученный не только акционером, но и участником иной коммерческой корпорации в виде распределения прибыли, остающейся после налогообложения. В акционерном обществе — прибыль, распределяемая в равном размере на одну акцию соответствующей категории (типа), а в коммерческих корпорациях иной организационно-правовой формы — прибыль, распределяемая пропорционально долям участников в уставном (складочном) капитале.

К дивидендам также относятся любые доходы, получаемые из источников за пределами Российской Федерации, относящиеся к дивидендам в соответствии с законодательствами иностранных государств 1 .

Таким образом, для целей налогообложения распределение чистой прибыли среди участников ООО пропорционально их долям в уставном капитале признается дивидендом. К последним применяются специальные налоговые ставки, предусмотренные п. 3 ст. 284 НК РФ.

По общему правилу к налогообложению доходов, полученных российскими организациями в виде дивидендов от российских и иностранных организаций, применяется налоговая ставка в размере 9%.

Однако из этого правила установлено исключение. По доходам, полученным российскими организациями в виде дивидендов, применяется нулевая ставка при наличии следующих условий. На день принятия решения о выплате дивидендов получающая их организация в течение не менее 365 календарных дней непрерывно владеет на праве собственности:

- не менее чем 50% долей в уставном капитале или 50% вкладов в складочном капитале организации, выплачивающей дивиденды;

- или депозитарными расписками, дающими право на получение дивидендов в сумме, соответствующей не менее 50% общей суммы выплачиваемых организацией дивидендов.

К налогообложению доходов, полученных иностранными организациями в виде дивидендов от российских организаций, применяется ставка в размере 15%.

Однако, как отмечалось ранее, уставом ООО также может быть предусмотрен иной порядок распределения прибыли — не пропорционально размерам долей участников в уставном капитале. В случае непропорционального распределения прибыли та ее часть, которая распределена между участниками непропорционально их долям в уставном капитале, не признается для целей налогообложения дивидендами. К выплатам в части превышения суммы дивидендов применяется ставка в 20% (п. 1 ст. 284 НК РФ).

Для целей налогообложения доходов физических лиц указанные выплаты в части превышения над суммами, признаваемыми в соответствии с НК РФ дивидендами, облагаются налогом по ставкам, установленным п. 1 и абз. 1 п. 3 ст. 224 НК РФ: для резидентов — 13%, для нерезидентов — 15%.

1 Не признаются дивидендами:

- выплаты при ликвидации организации акционеру (участнику) этой организации в денежной или натуральной форме, не превышающие взноса этого акционера (участника) в уставный (складочный) капитал организации;

- выплаты акционерам (участникам) организации в виде передачи акций этой же организации в собственность;

- выплаты некоммерческой организации на осуществление ее основной уставной деятельности (не связанной с предпринимательской деятельностью), произведенные хозяйственными обществами, уставный капитал которых состоит полностью из вкладов этой некоммерческой организации (ст. 43 НК РФ).

Выплачиваем дивиденды: нестандартные ситуации

Скоро во многих организациях начнут утверждать годовой отчет. А после этого бухгалтеры должны будут решить задачу не менее сложную, чем составление годового отчета. Им предстоит рассчитать дивиденды, налог с них и произвести необходимые расчеты с учредителями общества. В предыдущей статье Альбина Островская, ведущий консультант ООО «Консалтинговая группа «Таксоптима», рассказала об общих правилах начисления и налогообложения дивидендов. А данный материал она посвятила разбору нестандартных ситуаций, которые возникают на практике при выплате дивидендов.

Непропорциональное распределение

Уставом ООО может быть определено, что прибыль между участниками распределяется не пропорционально долям их участия в уставном капитале, а в иной пропорции. Это разрешено пунктом 2 статьи 28 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью». Однако не все знают, чем чревато такое непропорциональное распределение дивидендов.

Напомним, что в обычной ситуации (когда прибыль распределяется пропорционально долям участников) общество при выплате учредителям дивидендов должно в качестве налогового агента удержать и уплатить в бюджет 9 процентов НДФЛ, если учредитель является физическим лицом. А в случае, когда учредителем является юридическое лицо, ставка налога на прибыль составляет 0 процентов или 9 процентов. То есть ставка налога, уплачиваемого с дивидендов, является льготной, будь то НДФЛ или налог на прибыль. Применяется ли к дивидендам такая же ставка в случае непропорционального распределения прибыли?

Для начала обратимся к определению дивиденда, которое дано в пункте 1 статьи 43 НК РФ. Там сказано, что дивидендом признается любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения, по принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале этой организации.

Из данного определения чиновники делают вывод: прибыль, полученная участником сверх своей доли, дивидендом в смысле определения, данного в целях налогообложения, не является. А значит, эта сумма образует иной доход учредителя, к которому применяется общая ставка: 13 процентов — при выплате дохода физическому лицу, 20 процентов — при выплате дохода юридическому лицу (письма Минфина России от 30.01.06 № 03-03-04/1/65, от 24.06.08 № 03-03-06/1/366).

Обратите внимание, что общая ставка (13 или 20 процентов) применяется не ко всей сумме распределенной прибыли, а к сумме превышения. Хотя на практике налоговики могут попробовать обложить налогом по повышенной ставке всю сумму. В этом случае справедливость удается восстанавливать в суде (постановления ФАС Северо-Западного округа от 12.01.06 по делу № А44-2409/2005-7, ФАС Уральского округа от 12.12.07 № Ф09-10292/07-С2). А вот примеры, когда организации удавалось опровергнуть позицию Минфина и доказать, что льготную ставку налога можно применять ко всей сумме «непропорционального» дивиденда, в судебной практике, к сожалению, отсутствуют.

Кто должен заплатить налог с превышения?

Получается, что в случае непропорционального распределения прибыли в отношении участника, получающего завышенную сумму дивидендов, будут применяться две ставки: 9 и 13 процентов по НДФЛ; 0 (9) процентов и 20 процентов — по налогу на прибыль. Та часть налога, к которой применяется льготная ставка, должна быть удержана обществом, выплачивающим дивиденды. Возникает вопрос: а что делать обществу с оставшейся суммой дивидендов, которая не попала под налогообложение по льготной ставке? Также удержать налог, но уже по ставке 13 (20) процентов?

Все зависит от того, кто именно является учредителем, получившим завышенную сумму дивиденда. Если им является юридическое лицо, то удерживать с этой суммы налог обществу в качестве налогового агента не нужно. Дело в том, что организация, выплачивающая «дивидендный» доход своим учредителям — юридическим лицам, является налоговым агентом только в части дивидендов. А дивидендом в смысле налогообложения, как мы уже отметили ранее, является сумма дохода, соответствующая доле участника. Сумма превышения дивидендом, по сути, не является, поэтому, общество не должно удерживать с этой суммы налог.

Следовательно, налог с этого дохода (по ставке 20 процентов) должен заплатить сам участник, включив эту сумму в свой внереализационный доход. Правда, если участник владеет более чем 50 процентов уставного капитала общества, то он может воспользоваться льготой, установленной подпунктом 11 пунктом 1 статьи 251 НК РФ, и не облагать налогом сумму превышения.

Если же участником, получающим завышенную сумму дивиденда, является физическое лицо, то именно общество, выплачивающее дивиденды, должно удержать НДФЛ с обеих частей: с дивидендов — по ставке 9 процентов, с суммы превышения — по ставке 13 процентов. Такой вывод сделан нами на основании статей 214.1, 227 и 228 Налогового кодекса, где описаны ситуации, когда физическое лицо самостоятельно уплачивает налог на свои доходы. Рассматриваемая ситуация с непропорционально распределенными дивидендами там не упомянута. А это значит, что применяются общие правила и налог с дохода налог удерживает источник выплаты дохода (налоговый агент).

Отказ от дивидендов в пользу общества

Следующая нестандартная ситуация — участник отказывается от дивидендов в пользу общества. Чиновники считают, что в этом случае, несмотря на неполучение дивидендов, у участника все равно возникает облагаемый налогом доход. Свой специалисты Минфина объясняют тем, что «возможность отказа налогоплательщика от получения дивидендов действующим законодательством не предусмотрена» (письмо Минфина России от 04.10.10 № 03-04-06/2-233). Датой фактического получения дохода, как отмечают в Минфине, является день отказа налогоплательщика от причитающихся ему дивидендов в пользу организации, которая их выплачивает.Соответствует ли вывод Минфина налоговому законодательству?

Ответить однозначно на этот вопрос достаточно сложно. С одной стороны, согласно статье 210 НК РФ при определении налоговой базы учитываются все доходы (включая и дивиденды) налогоплательщика, как фактически полученные, так и те, право распоряжаться которыми у него возникло. В данной ситуации эта норма подтверждает сделанный чиновниками вывод. Ведь можно сказать, что участник, отказавшись от получения дивидендов, фактически воспользовался своим правом распорядиться причитающимся ему доходом. Однако не нужно забывать, что НДФЛ удерживается налоговым агентом из доходов налогоплательщика при их фактической выплате. В данной ситуации обществу просто не с чего удерживать налог, ведь выплаты денежных средств участнику не происходит.

Кроме того, основополагающий принцип определения дохода в целях налогообложения закреплен в статье 41 НК РФ, согласно которой доходом признается экономическая выгода в денежной или натуральной форме. В случае отказа от дивидендов не совсем справедливо говорить об экономической выгоде.

В общем, ситуация возникает неоднозначная, поэтому во избежание рисков ее лучше не допускать. Учредителю можно не отказываться от получения дивидендов. Надо распределить чистую прибыль, но «забыть» перечислить ему дивиденды. В такой ситуации у общества просто будет висеть задолженность перед участником, которая по истечении трех лет с момента, когда дивиденды должны были выплачиваться, будет восстановлена в составе нераспределенной прибыли общества.

А теперь немного изменим ситуацию. Предположим, что участники общества решили распределить чистую прибыль таким образом, чтобы передать ее только одному из участников, приняв соответствующее решение на общем собрании и внеся соответствующие изменения в устав. По сути, остальные участники в этом случае (как и в вышеописанной ситуации) также отказываются от дивидендов, но не в пользу общества, а в пользу другого участника. Здесь уже нет рисков, которые возникают при отказе от дивидендов в пользу общества. Ведь подобное распределение разрешено действующим законодательством при условии, что такой порядок определен уставом общества.

Завуалированная выплата дивидендов

Рассмотрим еще один нестандартный вариант, который нередко используется на практике. Учредителем выступает юридическое лицо, и при этом доля его участия в обществе превышает 50 процентов. Допустим, что общим собранием участников общества принято решение, что дивиденды не выплачиваются. Одновременно принимается решение направить чистую прибыль общества для пополнения оборотных средств компании-учредителя. В итоге учредитель все равно получит доход, но не в виде дивидендов, а в виде безвозмездно полученных средств.

Зачем это делается? Затем, чтобы не платить налог с дивидендов. Ведь с безвозмездно полученных денег налог не платится благодаря льготе, предусмотренной подпунктом 11 пункта 1 статьи 251 НК РФ. Согласно этой норме при определении налоговой базы не учитываются доходы в виде имущества, полученного российской организацией безвозмездно от организации, если уставный капитал передающей стороны более чем на 50 процентов состоит из вклада (доли) получающей организации.

Тем не менее, эта уловка не сработает. Чиновники считают, что такие суммы отвечают критериям, присущим «дивидендному» доходу, а значит, они должны облагаться налогом как дивиденды (письмо Минфина России от 26.07.10 № 03-03-06/1/485).

Но ведь можно пополнять оборотные средства учредителя за счет оборотных средств общества, то есть не затрагивая чистую прибыль общества. Результат практически тот же — учредитель получит свой необлагаемый налогом доход, а налоговые риски отсутствуют.

Дивиденды в ООО: порядок распределения

Автор: Ирина Стародубцева, аудитор-эксперт RosCo – Consulting & audit

Как распределить и выплатить дивиденды участникам ООО? В каких случаях дивиденды распределять нельзя? Что важно учесть при распределении и выплате дивидендов, чтобы не потерять на налогах?

По итогам 2015 года общества с ограниченной ответственностью должны принять решение о выплате дивидендов в период с 1 марта по 30 апреля 2016 г. (п.3 ст.28, ст. 34 Федерального закона от 08.02.1998 г. №14-ФЗ «Об обществах с ограниченной ответственностью», далее – Закон №14-ФЗ).

Понятие дивидендов

Несколько слов о самом понятии «дивиденды». Отметим, что четкого определения «дивиденды» гражданское законодательство РФ не содержит. В частности, в Законе №14-ФЗ понятие «дивиденды» отсутствует, вместо него фигурирует понятие «распределение чистой прибыли».

Понятие «дивиденды» используется только в Федеральном законе от 26.12.1995 г. №208-ФЗ «Об акционерных обществах», в котором отмечено, что акционерное общество вправе принимать решения (объявлять) о выплате дивидендов по размещенным акциям (п.1 ст.42 Закона №208-ФЗ) и в налоговом законодательстве (п.1 ст.43 НК РФ).

Правда, понятие «дивиденды», применяемое в целях налогообложения, более широкое, чем в гражданском законодательстве.

Сроки принятия решения о распределении прибыли

Законом №14-ФЗ разрешена выплата дивидендов участникам ежеквартально, раз в полгода или раз в год. Решение об определении части прибыли общества, распределяемой между участниками общества, принимается общим собранием участников общества (п.1 ст.28 Закона №14-ФЗ).

Однако при принятии решения о выплате промежуточных дивидендов (чаще, чем раз в год) у организации есть риск признания таких выплат безвозмездным имуществом. В случае если полученная по итогам года прибыль окажется меньше выплаченных дивидендов, такие выплаты классифицируются как безвозмездно переданные денежные средства (письмо ФНС РФ от 19.03.2009 г. №ШС-22-3/210@).

Порядок распределения дивидендов

Как правило, часть прибыли распределяется организацией между участниками пропорционально их долям в уставном капитале. Однако по решению общего собрания участников общества данный порядок распределения может быть изменен. Так, размер подлежащих уплате дивидендов может распределяться в равных долях между участниками общества (п.2 ст.28 Закона №14-ФЗ).

Например, общий размер распределяемых дивидендов компании между двумя участниками составляет 1 млн рублей. Доля одного из участников составляет 30%. Уставом компании установлено, что размер причитающихся к выплате дивидендов распределяется непропорционально долям участников в уставном капитале. Так, участники распределяют дивиденды в равных долях, т.е. в размере 500 тыс. рублей каждому участнику.

Налоговые риски в случае непропорциональных выплат дивидендов

С точки зрения гражданского законодательства такой порядок распределения допустим, но понятие «дивиденды» в налоговом законодательстве подразумевает пропорциональное распределение долей в уставном капитале. Именно ключевое слово «пропорционально» становится камнем преткновения в квалификации подобных выплат для целей исчисления налога на прибыль и НДФЛ. Несмотря на возможность непропорционального распределения дивидендов, контролирующие органы считают, что распределенная таким образом часть прибыли не признается для целей налогообложения дивидендами. Так, для признания дивидендов в налоговом учете и возможности применять пониженную ставку налога на прибыль, необходимо одновременное выполнение следующих условий (п.2 ст.43 НК РФ, письма Минфина РФ от 09.09.2013 г. №03-04-06/37090, от 30.07.2012 г. №03-03-10/84):

выплаты осуществляются за счет чистой прибыли;

решение о выплате дивидендов документально оформлено;

выплата дивидендов осуществляется пропорционально долям участников в уставном капитале.

На этом основании контролерами делается вывод, что дивиденды, распределяемые непропорционально, не признаются дивидендами для целей налогообложения, в связи с чем, к таким выплатам необходимо применять «недивидендную» налоговую ставку по налогу на прибыль в размере 20 %. Имеющаяся арбитражная практика подтверждают данную позицию (постановления ФАС Поволжского округа от 24.05.2012 г. №А65-18467/2011, Северо-Западного округа от 28.04.2012 г. №А13-7191/2010 и от 18.04.2012 г. №А13-13347/2010).

Сроки и порядок выплаты дивидендов

По общему правилу, срок и порядок выплаты дивидендов определяются уставом общества или решением общего собрания участников общества о распределении прибыли между ними.

Выплатить дивиденды участнику Общества нужно не позднее 60 дней со дня принятия решения о распределении прибыли.

В случае, если срок выплаты дивидендов не определен уставом или решением общего собрания участников общества о распределении прибыли, то указанный срок также приравнивается к 60 дням со дня принятия решения о распределении прибыли между участниками (п.3 ст.28 Закона №14-ФЗ).

Законом №14-ФЗ предусмотрен предельный срок выплаты дивидендов участнику ООО. Так, если в установленный срок дивиденды не выплачены, то участник вправе обратиться в течение трех лет после истечения указанного срока к обществу с требованием об их выплате.

При этом уставом общества может быть предусмотрен более продолжительный срок для обращения с данным требованием, но не более 5 лет со дня истечения общего срока выплаты дивидендов.

По истечении указанного срока распределенная и невостребованная участником часть прибыли восстанавливается в составе нераспределенной прибыли общества (п.4 ст.28 Закона №14-ФЗ).

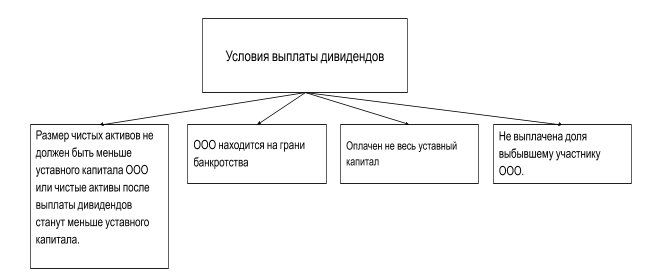

Перечень ситуаций, когда дивиденды невозможно распределить

Одним из условий выплаты дивидендов является наличие чистой прибыли. В определенных ситуациях ООО не вправе принимать решение о выплате дивидендов. Так, дивиденды не подлежат распределению в случаях (ст.29 Закона №14-ФЗ):

не полной оплаты уставного капитала;

до момента выплаты действительной стоимости доли или части доли участника ООО;

если на момент принятия решения о выплате дивидендов ООО отвечает признакам банкротства или будет иметь такие признаки после выплаты дивидендов;

если стоимость чистых активов ООО меньше его уставного капитала и резервного фонда или станет меньше их размера в результате принятия решения о выплате дивидендов;

в иных случаях, предусмотренных федеральными законами.

(1).jpg)