Страховые взносы: проводки

Для отражения расчетов в сфере обязательного страхования предназначен счет 69, для которого вводятся такие субсчета (Приказ Минфина от 31.10.2000 № 94н):

- 69.1 – ФСС;

- 69.2 – ПФР;

- 69.3 – ОМС.

Субсчет 69.1, в свою очередь, конкретизируется таким образом:

- 69.1.1 – расчеты по больничным листам и материнству (администратор – ФНС);

- 69.1.2 – расчеты по «травматизму» (администратор – ФСС).

Особенностей для составления по страховым взносам бухгалтерских проводок с льготным тарифом нет. При желании можно открыть отдельные субсчета для учета отчислений по пониженным тарифам. При этом перечисление взносов в бюджет производится по единому КБК – как по основному, так и по пониженному тарифу. Применение разных субсчетов приведет к необходимости деления платежа в бухучете на две части для зачета начислений в разрезе новой аналитики.

Учет страховых взносов в целях исчисления налога на прибыль

“Российский бухгалтер”, 2011, N 8

В соответствии с Федеральным законом от 24 июля 2009 г. N 212-ФЗ с 2010 г. организации и индивидуальные предприниматели перешли на уплату страховых взносов. В статье рассмотрим разъяснения Минфина об отнесении страховых взносов к прочим расходам в целях налогообложения налогом на прибыль.

Минфин в Письме от 13 июля 2011 г. N 03-03-06/1/422 рассмотрел вопрос: правомерно ли включать в состав прочих расходов в целях исчисления налога на прибыль расходы организации на уплату страховых взносов в Пенсионный фонд, Фонд социального страхования, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования?

В ответе чиновники ведомства отметили, что на основании п. 1 ст. 252 НК РФ в целях применения гл. 25 НК РФ налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 НК РФ). При этом расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 НК РФ, – убытки), осуществленные (понесенные) налогоплательщиком.

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Федеральным законом от 24 июля 2009 г. N 212-ФЗ “О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования” (далее – Федеральный закон N 212-ФЗ) предусмотрены исчисление и уплата (перечисление) страховых взносов в ПФР на обязательное пенсионное страхование, ФСС на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, ФФОМС и ТФОМС на обязательное медицинское страхование.

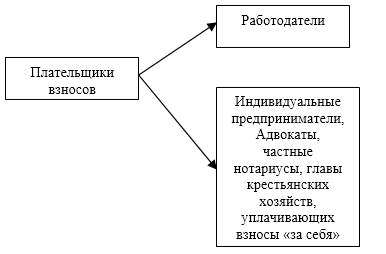

Организации, производящие выплаты и иные вознаграждения физическим лицам, признаются плательщиками страховых взносов в государственные внебюджетные фонды на основании пп. “а” п. 1 ч. 1 ст. 5 Федерального закона N 212-ФЗ. Напомним, что объектом обложения страховыми взносами для плательщиков страховых взносов признаются выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых являются выполнение работ, оказание услуг. Однако некоторые выплаты, производимые в рамках трудовых отношений, могут финансироваться за счет прибыли организаций.

С учетом вышеизложенного с 1 января 2010 г. расходы в виде страховых взносов в ПФР, ФСС, ФФОМС и ТФОМС учитываются в составе прочих расходов на основании пп. 1 п. 1 ст. 264 НК РФ (пп. 1 в редакции Федерального закона от 27 июля 2010 г. N 229-ФЗ).

Отметим также, что в Письмах Минфина России от 5 апреля 2010 г. N 03-03-06/1/230 и от 25 мая 2010 г. N 03-03-06/2/101 уточняется, что датой осуществления расходов в виде страховых взносов признается дата их начисления. Страховые взносы являются обязательными платежами, в связи с этим при определении момента их признания в налоговом учете нужно применять пп. 1 п. 7 ст. 272 НК РФ, в соответствии с которым датой осуществления расходов в виде сумм налогов (авансовых платежей по налогам), сборов и иных обязательных платежей признается дата их начисления.

Аналогичная позиция приведена и в Письмах Минфина России от 2 апреля 2010 г. N 03-03-06/1/214 и от 23 апреля 2010 г. N 03-03-05/85.

Кроме того, в Письме Минфина России от 16 марта 2010 г. N 03-03-06/1/140 четко указано, что расходы на выплату страховых взносов относятся именно к месяцу, в котором была начислена заработная плата, а не к месяцу, в котором суммы взносов были фактически перечислены во внебюджетные фонды.

Итак, в налоговом учете страховые взносы включаются в состав прочих расходов, связанных с производством и реализацией товаров (работ, услуг), на основании пп. 1 п. 1 ст. 264 НК РФ. В случае если организация допустит ошибку при начислении страховых взносов, налоговая база по налогу на прибыль будет искажена.

При обнаружении ошибок в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем налоговом (отчетном) периоде перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (п. 1 ст. 54 НК РФ).

Пример 1. Организация ООО “Арсенал” после того как отчиталась в Пенсионном фонде за I квартал 2011 г., выявила занижение облагаемой базы для исчисления страховых взносов на сумму преподнесенных подарков женскому коллективу компании на день 8 Марта на общую сумму 60 000,00 руб. На этом основании нужно рассчитать сумму корректировки налога на прибыль с учетом того, что организация отчитывается по налогу на прибыль ежеквартально.

Итак, организация скорректировала данные налогового учета за I квартал 2011 г., уменьшила налогооблагаемую базу по налогу на прибыль на 20 400 руб. Соответственно, уменьшилась сумма налога на прибыль на 4080 руб. (20 400 руб. x 20%). Уточненную налоговую декларацию по налогу на прибыль организация подготовила за I квартал 2011 г. и представила в налоговую инспекцию.

Исправление ошибок в бухгалтерском учете осуществляется в соответствии с Положением по бухгалтерскому учету “Исправление ошибок в бухгалтерском учете и отчетности” (ПБУ 22/2010), которое утверждено Приказом Минфина России от 28 июня 2010 г. N 63н.

Согласно этому документу ошибка – это неотражение фактов хозяйственной деятельности в бухгалтерском учете или бухгалтерской отчетности организации либо их неправильное отражение (п. 2 ПБУ 22/2010).

Порядок исправления ошибки в бухгалтерском учете зависит от даты ее выявления.

На основании приведенного примера отразим в бухгалтерском учете исправление ошибки.

Бухгалтер отразил начисление и перечисление страховых взносов во внебюджетные фонды, доначисленных на стоимость подарков, а также сторнировал излишне начисленную сумму налога на прибыль в мае 2011 г. При этом в бухгалтерском учете были сделаны такие записи:

Дебет 20 – Кредит 69

- 20 400 руб. – отражена сумма страховых взносов, доначисленная на стоимость подарков;

Дебет 69 – Кредит 51

- 20 400 руб. – перечислены организацией страховые взносы во внебюджетные фонды, которые были доначислены в мае;

Дебет 99 – Кредит 68, субсчет “Расчеты по налогу на прибыль”,

- 4080 руб. – сторнирована сумма излишне начисленного налога на прибыль.

В налоговом учете доначисленные страховые взносы организация включила в состав прочих расходов за I квартал 2011 г. и представила уточненную декларацию по налогу на прибыль.

Для исправления ошибок прошлых отчетных периодов производится бухгалтерская запись в корреспонденции со счетом 91 “Прочие доходы и расходы”. Это позволяет организации не искажать показатели продаж (выручка, себестоимость и др.) отчетного периода.

Если организация применяет ПБУ 18/02, то при исправлении ошибок прошлых лет ей необходимо руководствоваться Письмом Минфина России от 23 августа 2004 г. N 07-05-14/219. В нем говорится, что суммы доходов (расходов), отраженные в бухучете в результате исправления ошибки, образуют постоянные разницы. На основе этой разницы бухгалтер должен сформировать постоянный налоговый актив или постоянное налоговое обязательство. Эти показатели рассчитываются путем умножения постоянной разницы на ставку налога.

Пример 2. Предположим, в марте 2011 г. организация ООО “Арсенал” обнаружила, что в прошлом году не начислила страховые взносы на подарки сотрудникам.

В налоговом учете доначисленные страховые взносы организация включила в состав прочих расходов за 2010 г. и представила уточненную декларацию по налогу на прибыль.

Поскольку в текущем периоде страховые взносы в налоговом учете не отражаются, в бухгалтерском учете возникают постоянные разницы, на основании которых организация формирует постоянное налоговое обязательство.

В марте 2011 г. в бухгалтерском учете будут сделаны следующие записи:

Дебет 91-2 – Кредит 69

- 20 400 руб. – доначислены страховые взносы на стоимость подарков сотрудникам;

Дебет 69 – Кредит 51

- 20 400 руб. – перечислены во внебюджетные фонды страховые взносы;

Дебет 99, субсчет “Постоянное налоговое обязательство”, – Кредит 68, субсчет “Расчеты по налогу на прибыль”,

- 4080 руб. (20 400 руб. x 20%) – начислено постоянное налоговое обязательство на сумму возникшей постоянной разницы.

Если существенная ошибка выявлена до даты утверждения отчетности, она исправляется в декабре отчетного года (п. 6 ПБУ 22/2010). Существенная ошибка, выявленная после утверждения бухгалтерской отчетности, исправляется в текущем отчетном периоде в корреспонденции со счетом 84 “Нераспределенная прибыль (непокрытый убыток)” (пп. 1 п. 9 ПБУ 22/2010).

Дебет 99, субсчет “Постоянное налоговое обязательство”, – Кредит 68, субсчет “Расчеты по налогу на прибыль”,

Порядок начисления взносов в ПФР

Предприятие, работающее на общих основаниях, взносы рассчитывает с использование тарифов, которые в 2017 году остались прежними – 22%, в рамках установленной расчетной базы.

Что касается периода начисления страховых взносов, то они также остались прежними:

- расчетный период – календарный год;

- отчетные периоды – 1-ый квартал, полугодие, 9-ть месяцев.

Перечисление данной суммы производится с указанием кода бюджетной классификации (КБК), а после этого, пенсионный фонд самостоятельно распределяет поступившие средства между страховой и накопительной частью, на основании данных персонифицированного учета, а также, с учетом того, какой порядок начисления пенсии избрал гражданин.

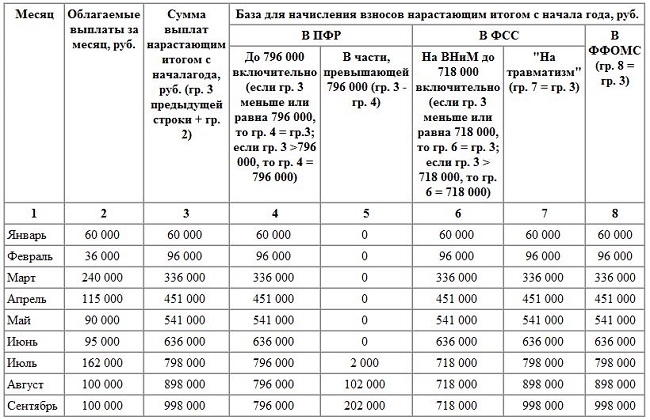

Пример таблицы начисления страховых взносов:

Что касается ограничений по размеру расчетной базы, то в 2017 году она не должна превышать 876 тыс. рублей. Если общий размер заработной платы превысил данный показатель, то с последующей суммы пенсионные взносы рассчитываются по ставке в 10%. В бухучете, данное начисление отображается в виде проводки: Дт 20 (25,26,44) – Кт 69-2.

Что касается ограничений по размеру расчетной базы, то в 2017 году она не должна превышать 876 тыс. рублей. Если общий размер заработной платы превысил данный показатель, то с последующей суммы пенсионные взносы рассчитываются по ставке в 10%. В бухучете, данное начисление отображается в виде проводки: Дт 20 (25,26,44) – Кт 69-2.

Начисление страховых взносов в 1С Бухгалтерия

В программе 1С 8.3 Бухгалтерия 3.0 есть некоторый функционал по ведению кадрового учета и начислению заработной платы. Он конечно не такой расширенный, как в 1С:Зарплата и управление персоналом, но все же, в небольших организациях его вполне достаточно. Ведение документов и отчетность соответствует законодательству и постоянно поддерживается и обновляется. В этой статье мы рассмотрим основные аспекты учета страховых взносов в 1С 8.3 и рекомендации что делать, если они не начисляются.

Прежде, чем приступать к начислению страховых взносов, необходимо провести небольшую настройку программы. От нее зависит корректность расчетов. Страховые взносы – вещь серьезная, поэтому не пренебрегайте настройками и будьте внимательны.

Имеет ли право ИП на получение скидки по взносам, если зарегистрирован после 1 марта

В тех обстоятельствах, когда апрельские взносы уже начислены и оплачены по обычным тарифам, нужно аннулировать бухгалтерские проводки. Для этого в бухучете можно использовать метод сторнирования.

Учет страховых взносов

Следует различать три вида учета страховых взносов. Кроме налогового и бухгалтерского учета плательщики согласно Федеральному закону № 212-ФЗ обязаны вести учет объектов обложения страховыми взносами.

Налоговый учет

Организации, применяющие общий режим налогообложения, могут учесть начисленные взносы в составе расходов на оплату труда (п. 16 ст. 255 НК РФ). Как отмечено в письме Минфина России от 19.10.2009 № 03-03-06/2/197, это остается в силе и для той части взносов, которая начислена на выплаты, не учитываемые в расходах в целях налогообложения прибыли. На наш взгляд, в таком же порядке индивидуальные предприниматели, производящие выплаты работникам и применяющие общий режим налогообложения, могут уменьшить базу для исчисления НДФЛ от предпринимательской деятельности.

Федеральным законом от 24.07.2009 № 213-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации и признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации в связи с принятием Федерального закона „О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования“» были внесены изменения в главы 26.1, 26.2 и 26.3 НК РФ. Так что с 2010 г. при применении:

— системы уплаты ЕСХН можно учесть расходы по уплате страховых взносов при расчете налоговой базы (подп. 7 п. 2 ст. 346.5 НК РФ);

— УСН с объектом налогообложения «доходы минус расходы» можно учесть расходы по уплате страховых взносов при расчете налоговой базы (подп. 7 п. 1 ст. 346.16 НК РФ);

— УСН с объектом налогообложения «доходы» можно уменьшить налог (до половины) на сумму уплаченных взносов и выплаченных пособий (п. 3 ст. 346.21 НК РФ);

— УСН с уплатой стоимости патента предприниматель может эту стоимость уменьшить (не более чем на 2/3) на сумму уплаченных взносов (п. 10 ст. 346.25.1 НК РФ);

— системы уплаты ЕНВД можно уменьшить налог (до половины) на сумму уплаченных взносов (п. 2 ст. 346.32 НК РФ).

Бухгалтерский учет

Бухгалтерский учет страховых взносов обусловлен общими правилами ведения бухгалтерского учета. Для учета взносов и пособий Планом счетов предусмотрен счет 69 «Расчеты по социальному страхованию и обеспечению». Полагаем, что в связи с реформой обязательного социального страхования организации могут принять совершенно новую, удобную для них систему субсчетов и аналитических счетов. Мы же предлагаем следующие субсчета:

69-1 «Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профзаболеваний»;

69-2 «Расчеты по обязательному пенсионному страхованию» (при этом в аналитическом учете открываются подсубсчета 69-2-1 «Расчеты с ПФР по взносам на финансирование страховой части трудовой пенсии», 69-2-2 «Расчеты с ПФР по взносам на финансирование накопительной части трудовой пенсии»);

69-3 «Расчеты по обязательному медицинскому страхованию» (при этом в аналитическом учете открываются подсубсчета 69-3-1 «Расчеты с ФФОМС»,

69-3-2 «Расчеты с ТФОМС»);

69-4 «Расчеты по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством».

Приведем примеры типовых проводок:

Дебет 20 Кредит 69-3-2

— начислен ежемесячный обязательный платеж по страховым взносам для уплаты в ТФОМС;

Дебет 69-3-2 Кредит 51

— перечислен в ТФОМС ежемесячный обязательный платеж по страховым взносам;

Дебет 69-4 Кредит 70

— начислено работнику пособие по временной нетрудоспособности.

Отметим, что приказом Минздравсоцразвития России от 18.11.2009 № 908н в соответствии с ч. 1 ст. 4.8 Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» утвержден Порядок учета страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, пеней и штрафов, расходов на выплату страхового обеспечения и расчетов по средствам ОСВНМ (далее — Порядок).

Согласно Порядку страхователи обязаны вести бухгалтерский учет:

— сумм начисленных страховых взносов, пеней и штрафов, сумм уплаченных (перечисленных) страховых взносов, пеней и штрафов;

— сумм произведенных расходов на выплату страхового обеспечения, расчетов по средствам ОСВНМ с территориальным органом ФСС по месту регистрации страхователя.

При этом «спецрежимники» в 2010 г. ведут учет только расходов и расчетов с ФСС по этим расходам (п. 12 Порядка). А те, кто одновременно применяет общий режим налогообложения и ЕНВД, должны вести раздельный учет (п. 13 Порядка).

Учет произведенных расходов на выплату пособий возможен только в счет уплаты страховых взносов, в счет начисленных ФСС пеней и штрафов учет не допускается (п. 7 Порядка). Из этого следует, что в аналитике к субсчету 69-4 необходимо разделять расчеты по взносам и пособиям и расчеты по пеням и штрафам. Отметим, что в числе расходов (отражаемых на счете 69) в Порядке никакие путевки не упоминаются.

Учет сумм взносов осуществляется в полных рублях, учет сумм начисленных и произведенных расходов на выплату пособий осуществляется в рублях и копейках (п. 8 Порядка).

Суммы излишне уплаченных (взысканных) взносов, пеней и штрафов, по которым территориальным органом ФСС приняты решения о зачете (возврате), а также начисленных процентов на сумму излишне уплаченных (взысканных) взносов, пеней и штрафов (ст. 26 и 27 Федерального закона от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования», далее — Закон № 212-ФЗ) отражаются в бухгалтерском учете и отчетности в том отчетном периоде, в котором данные суммы получены от ФСС или зачтены на основании решения территориального органа ФСС (п. 10 Порядка).

Индивидуальный учет страховых взносов

Инструкция по применению Плана счетов не предусматривает аналитического учета взносов по каждому физическому лицу.

Начисление и перечисление взносов в бухучете отражаются скопом (по отношению к работникам — в коллективном порядке). Между тем существуют требования о введении персонифицированного учета в части уплаты страховых взносов в ПФР (п. 2 ст. 14 Федерального закона от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации», Федеральный закон от 01.04.96 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования»).

Кроме того, аналогичное требование, но в отношении взносов во все фонды установлено ч. 6 ст. 15 Закона № 212-ФЗ: плательщики страховых взносов обязаны вести учет сумм начисленных выплат и иных вознаграждений, сумм страховых взносов, относящихся к ним, в отношении каждого физического лица, в пользу которого осуществлялись выплаты. В силу п. 2 ч. 2 ст. 28 Закона № 212-ФЗ плательщики обязаны вести в установленном порядке учет объектов обложения страховыми взносами, начислений страховых взносов.

Для облегчения выполнения страхователями данного требования выпущено совместное письмо ПФР от 26.01.2010 № АД-30-24/691 и ФСС России от 14.01.2010 № 02-03-08/08-56П. Письмом рекомендована для применения карточка индивидуального учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов (далее — карточка). При этом поясняется, что дополнительные страницы (со сквозной нумерацией) карточки заполняются в случае использования тарифов, отличных от основного. На практике дополнительные страницы могут понадобиться в ситуации, когда один и тот же работник работает в подразделении предприятия, по которому уплачиваются обычные налоги, и в подразделении, по которому уплачивается ЕНВД.

Рассмотрим заполнение карточки на примере.

Пример

В ООО «Плюс» по трудовому договору работает инженер И.П. Сидоров, которому установлен оклад в размере 40 000 руб. В январе — мае он не болел и не уходил в отпуск. В январе ему была выдана материальная помощь в сумме 12 000 руб. на проведение юбилея. В марте ему была начислена премия за работу в I квартале в размере 10 000 руб. В апреле за него была оплачена стоимость трехдневного курса повышения квалификации в размере 7000 руб. В мае И.П. Сидоров за особую сдельную работу по совместительству получил 200 000 руб.

Кроме того, ООО «Плюс» использует изобретение И.П. Сидорова на основании заключенного лицензионного договора о предоставлении права использования произведения науки. При этом ему ежемесячно начисляется и выплачивается роялти в размере 4000 руб.

Определим базу для обложения взносами.

В январе — 52 000 руб. [40 000 руб. + + (12 000 руб. – 4000 руб.) + 4000 руб.]. В данном случае мы учли тот факт, что не облагается взносами материальная помощь в размере 4000 руб. в год.

В феврале — 44 000 руб. (40 000 руб. + 4000 руб.).

В марте — 54 000 руб. (40 000 руб. + 10 000 руб. + 4000 руб.).

В апреле — 44 000 руб. (40 000 руб. + 4000 руб. + 7000 руб. – 7000 руб.). В данном случае мы учли, что сумма платы за обучение по дополнительным профессиональным образовательным программам не облагается взносами.

В мае — 244 000 руб. (40 000 руб. + 200 000 руб. + 4000 руб.).

При этом для определения базы в части взносов, уплачиваемых в ФСС, необходимо изъять из приведенных сумм по 4000 руб. (поскольку выплаты по гражданско-правовым договорам не облагаются взносами по ОСВНМ).

Карточка за январь — май будет выглядеть следующим образом. В карточке имеются графы за 12 месяцев. В примере для удобства расположения на странице мы опускаем графы для июня — декабря. Кроме того, поскольку в мае база для И.П. Сидорова достигла предельной величины — 415 000 руб., в последующие месяцы 2010 г. взносы не начисляются.

К сожалению, разработчики карточки не учли, что сумма выплат, превышающая установленную ч. 4 ст. 8 Закона № 212-ФЗ (предельную величину базы), для взносов в ФСС России может отличаться, что и случилось в нашем примере. Отличаться она может и для взносов в ПФР, если работнику выплачиваются выплаты, освобождаемые от обложения п. 1 ч. 3 ст. 9 Закона № 212-ФЗ.

Следует различать три вида учета страховых взносов. Кроме налогового и бухгалтерского учета плательщики согласно Федеральному закону № 212-ФЗ обязаны вести учет объектов обложения страховыми взносами.

Фиксированные страховые взносы ИП «за себя» в 2022 году: новые суммы

Существуют также страховые взносы на случай временной нетрудоспособности и в связи с материнством. Этот вид страховых взносов ИП, по общему правилу, не платят (п.6 ст. 430 НК РФ). Однако уплату этих взносов можно производить на добровольных началах.

Остальные ИП

ИП, которые не относятся к пострадавшим отраслям, в 2022 году платят 40 874 рублей, из которых:

- на пенсионное страхование — 32 448 руб.;

- на медицинское страхование — 8 426 рублей.

Дополнительный взнос — 1% с доходов, превышающих 300 тыс. руб. за год, но не более 259 584 руб.

Допустим, вы прекратили предпринимательскую деятельность 03 августа 2022 года. Оплатить взносы нужно за 7 полных месяцев, в которых вы работали в качестве ИП (январь — июль) и 3 дня до даты снятия с учета включительно.

Страховые взносы ИП за себя. Правила исчисления и уплаты

- Индивидуальные предприниматели уплачивают страховые взносы в Пенсионный фонд РФ и Федеральный фонд обязательного медицинского страхования РФ. ИП не исчисляют и не уплачивают страховые взносы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (п. 6 ст. 430 НК РФ), но могут делать это добровольно (пп. 2 п. 1 ст. 419, п. 6 ст. 430 НК РФ, ч. 3 ст. 2 Федерального закона от 29.12.2006 № 255-ФЗ).

- ИП уплачивают страховые взносы в виде фиксированных платежей, которые состоят из двух частей:

- постоянная часть — обязаны уплачивать все ИП (за некоторым исключением);

- дополнительная (или переменная) часть — ее платят предприниматели, доход которых превысил 300 000 руб. за календарный год.

- Предпринимателя освободят от уплаты страховых взносов за себя, если он представил в налоговую по месту учета заявление об освобождении от уплаты страховых взносов и подтверждающие документы (п. 7 ст. 430 НК РФ, Федеральный закон от 28.12.2013 № 400-ФЗ). Освобождение распространяется на период:

- военной службы;

- ухода за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- проживания с супругом-военнослужащим, проходящим военную службу по контракту, в местности, где отсутствует возможность трудоустройства, но не более пяти лет в общей сложности;

- проживания за границей с супругом, работающим в организациях, перечень которых утвержден Правительством РФ, но не более пяти лет в общей сложности;

- приостановления статуса адвоката при условии представления в налоговый орган по месту учета заявления об освобождении от уплаты страховых взносов.

Форму заявления об освобождении от уплаты страховых взносов можно найти в Письме ФНС России от 07.06.2018 № БС-4-11/11018@.

- Обязанность уплачивать страховые взносы действует с момента приобретения статуса ИП, т.е. с момента госрегистрации (п. 1 ст. 23 ГК РФ), и до момента прекращения деятельности и исключения из ЕГРИП.

Если предпринимателя не исключат из ЕГРИП, то считается, что он не утратил статус ИП и обязан продолжать уплачивать страховые взносы вне зависимости от того, получил доход или убыток, вел свою деятельность или нет и т.п. (Письмо Минфина России от 21.09.2017 № 03-15-05/61112).

Срок уплаты

Общий порядок

За 2022 год

За 2022 год

Страховые взносы на обязательное пенсионное страхование (ОПС)

Фиксированный платеж взносов на ОПС за год с доходов, не превышающих 300 000 руб.

Не позднее 31 декабря текущего календарного года (в течение года можно уплачивать частями или единовременно)

Не позднее 31.12.2020

Не позднее 31.12.2021

Дополнительные взносы на ОПС с доходов, превышающих 300 000 руб.

Не позднее 1 июля года, следующего за истекшим расчетным периодом

Не позднее 01.07.2021

Не позднее 01.07.2022

Страховые взносы на обязательное медицинское страхование (ОМС):

Взносы на ОМС за год с доходов, не превышающих 300 000 руб.

Не позднее 31 декабря текущего календарного года (в течение года можно уплачивать частями или единовременно)

Не позднее 31.12.2020

Не позднее 31.12.2021

Взносы на ОМС с доходов, превышающих 300 000 руб.

- срок уплаты дополнительного взноса за 2019 г. — не позднее 01.07.2020;

- для ИП, включенных в реестр субъектов МСП по состоянию на 01.03.2022 и занимающихся видом деятельности из наиболее пострадавших отраслей экономики из-за пандемии коронавируса, — не позднее 02.11.2020.

Перечень пострадавших отраслей утвержден Постановлением Правительства РФ от 03.04.2022 № 434. Допустим, вы не нашли себя в реестре, т.к. не предоставили сведения о среднесписочной численности и доходе за 2018 год, но соответствуете всем критериям для включения в реестр. Вы можете предоставить сведения до 30.06.2022 года. Тогда вам будут доступны все преференции, которые предусмотрены для пострадавших МСП, в том числе и перенос сроков уплаты дополнительного взноса в ПФР.

ИП из пострадавших отраслей вправе уплачивать дополнительные взносы не единовременно, а в рассрочку: ежемесячно в размере 1/12 не позднее последнего числа месяца начиная с декабря 2022 г.

Если последний день срока уплаты взносов выпадает на выходной и (или) нерабочий праздничный день, окончание срока переносится на ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ). Полагаем, что это общее правило будет действовать и на дополнительные платежи в ПФР, уплачиваемые в рассрочку. Но будем ждать разъяснений.

Предприниматель решает сам, в каком порядке будет уплачивать страховые взносы в виде фиксированных платежей в течение года. Он не обязан составлять график платежей и неукоснительно ему следовать. Главное — за текущий год заплатить до конца года. Иначе на сумму недоимки начислят пени по ст. 75 НК РФ.

- ИП нельзя применять пониженные тарифы страховых взносов

Размер фиксированных платежей ИП за себя за 2022 год (п. 1 ст. 430 НК РФ)

Фиксированный платеж

ИП из непострадавших отраслей (руб.)

ИП из пострадавших отраслей (руб.)

Всего:

40 874

28 744

Не позднее 01.07.2022

Если ИП проработал не полный год

Сумма фиксированных страховых взносов установлена на полный календарный год — с 1 января до 31 декабря. Если ИП зарегистрировался в середине года или официально прекратил деятельность, взносы считают пропорционально — с даты регистрации или до даты исключения из ЕГРИП.

Например, если ИП зарегистрировался 1 февраля, а 10 июня его исключили из реестра, он заплатит страховые взносы за 4 полных месяца с февраля по май и еще за 10 дней июня.

Реквизиты. Дополнительные пенсионные взносы платят на тот же КБК, что и фиксированные, — 182 1 02 02140 06 1110 160.

Фиксированные платежи для ИП в 2022 году

- Открыли ИП — без страховых платежей не обойтись

- Размер и сроки уплаты обязательных страховых платежей ИП

- Рассчитайте свои обязательства с помощью схемы-подсказки

- Примеры расчета страховых платежей по ИП

- Итоги

Если бы несостоявшийся предприниматель вовремя изучил ст. 430 НК РФ, он не стал бы так легкомысленно забывать о регистрации ИП и учел, что пока он числится в ЕГРИП (как действующий предприниматель), платить взносы ему всё равно придется.

Как можно освободиться от уплаты страховых взносов?

- ИП, у которых основной ОКВЭД на 01.03.2020г. есть в перечне наиболее пострадавших от коронавируса, утвержденного Правительством РФ

- ИП состоит в реестре СМСП на 1 марта 2022г.

Пример сроков уплаты страхового взноса на ОПС при доходе более 300 000 рублей за расчетный период:

Исходя из сказанного выше, индивидуальным предпринимателям, чей доход составил более 300 000 в 2019 году, сумму взноса, исчисленную от дохода свыше 300 000 рублей, необходимо заплатить до 1 июля 2022 года.

Однако, постановлением правительства РФ от 2 апреля 2022 года № 409 индивидуальным предпринимателям из наиболее пострадавших в результате COVID-19 отраслей экономики срок уплаты страховых взносов на ОПС за 2019 год от суммы дохода превышающей 300 000 рублей продлен на 4 месяца (абзац 3 пункта б части 1 постановления № 409), то есть до 1 ноября 2022 года. Поскольку 1 ноября 2022 года приходится на воскресенье, то фактически этот срок заканчивается 2 ноября 2022 года. Отсрочку получают не все индивидуальные предприниматели, работающие в пострадавших отраслях, а только те, кто по состоянию на 1 марта 2022 года включен в единый реестр субъектов малого и среднего предпринимательства (пункт «а») части 1 постановления № 409).

Кроме того, указанное постановление правительства предоставляет право оплаты страховых взносов за 2019 год не единовременно, а равными частями в течение 12 месяцев (пункт 1(1) постановления № 409). Как указано в постановлении, оплата страховых взносов производится равными частями в размере одной двенадцатой указанной суммы ежемесячно, не позднее последнего числа, начиная с месяца, следующего за месяцем, в котором наступает срок уплаты соответствующих платежей. Проще говоря, первый платеж по страховому взносу необходимо заплатить до 31 декабря 2022 года.

Кроме того, указанное постановление правительства предоставляет право оплаты страховых взносов за 2019 год не единовременно, а равными частями в течение 12 месяцев (пункт 1(1) постановления № 409). Как указано в постановлении, оплата страховых взносов производится равными частями в размере одной двенадцатой указанной суммы ежемесячно, не позднее последнего числа, начиная с месяца, следующего за месяцем, в котором наступает срок уплаты соответствующих платежей. Проще говоря, первый платеж по страховому взносу необходимо заплатить до 31 декабря 2022 года.

Какие взносы должны платить ИП в 2022 году

Индивидуальные предприниматели признаются плательщиками личных страховых взносов с момента регистрации в этом качестве.

Перечислять взносы «за себя» нужно, в том числе при следующих обстоятельствах:

- если человек только числится ИП, но фактически деятельность не ведет. Исключение составляют периоды прохождения военной службы по призыву, ухода за ребенком до достижения им возраста полутора лет и некоторые другие ситуации (п. 7 ст. 430 НК РФ);

- если предпринимательская деятельность не приносит доход (письмо Минфина от 21.09.17 № 03-15-05/61112 );

- если ИП осуществляет деятельность с привлечением третьих лиц;

- если человек не только занимается бизнесом в статусе ИП, но и работает по трудовому договору (письмо Минфина от 08.10.18 № 03-15-05/72147 ).

Бесплатно рассчитать взносы «за себя», налоги по УСН и ЕНВД, заполнить платежки по налогам и взносам

Индивидуальные предприниматели должны платить личные страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование (подп. 2 п. 1 ст. 419, п. 1 ст. 430 НК РФ). Этим они обеспечивают финансовую основу для будущей пенсии и для получения медицинских услуг по программе ОМС.

Вносы за собственное страхование на случай временной нетрудоспособности и в связи с материнством предприниматели платить не обязаны. В связи с этим в общем случае они не могут претендовать на получение пособий, в том числе на период декретного отпуска.

ВАЖНО. При желании ИП может добровольно перечислять страховые взносы на случай временной нетрудоспособности и в связи с материнством. В такой ситуации при наступлении страхового случая (например, болезни или отпуска по беременности и родам) он сможет получить пособие за счет средств ФСС (ч. 6 ст. 4.5 Федерального закона от 29.12.06 № 255-ФЗ).

Взносы по страхованию от несчастных случаев на производстве и профзаболеваний ИП «за себя» не платят.

А вот размер пенсионных страховых взносов уже зависит от финансовых результатов деятельности предпринимателя. Так, если доход ИП за 2022 год не превысит 300 тыс. руб., то обязательная «пенсионная» страховка за этот год будет стоить 32 448 руб.

Правила медицинского страхования для ИП

В 2018 году взносы на обязательное медицинское страхование для индивидуальных предпринимателей за себя также установлены в виде фиксированной суммы – 5 тыс. 840 рублей. Перед тем, как оплатить страховой взнос необходимо правильно указать код назначения платежа (КНП): 121.

Как и в случае с пенсионными отчислениями, даже у неработающего ИП не должен стоять вопрос платят ли предприниматели выплаты за ОМС – если ИП не закрыто, выплаты осуществляются на общеустановленном режиме. Граждане, являющиеся индивидуальными предпринимателями, решают, нужно ли им медицинское страхование только в отношении добровольного его вида.

Взносы на обязательное медицинское страхование должны быть уплачены до 31 декабря 2018 года.

Следует отметить, что фиксированные суммы взносов касаются только тех ИП, которые пребывали в этом статусе с начала 2018 года. Для закрывшихся или открывшихся в этот период индивидуальных предпринимателей сумма взносов соответствует количеству месяцев, в которые они пребывали в указанном статусе.

Если Вам нужен полис пенсионного страхования, подробнее о нем вы сможете узнать из нашей статьи.

Если Вам нужен полис пенсионного страхования, подробнее о нем вы сможете узнать из нашей статьи.