Справка о доходах вошла в расчет 6-НДФЛ в виде приложения практически в неизмененном виде. Сдавать ее надо только в составе годового расчета.

Новая справка о доходах и налоге (бывшая 2-НДФЛ) в 2022 году

Важно знать, что справка о доходах с 2022 года не является самостоятельным документом. Она входит в состав расчета по налогу на доходы физлиц – 6-НДФЛ. Есть ли какие-то изменения в бланке справки о доходах в связи с данным новшеством? Как и в какие сроки ее необходимо заполнять? Есть ли разделение (разница) между справками о доходах для работников и налоговой? Рассмотрим все нюансы новой формы справки 2-НДФЛ с 2022 года.

Основное новшество для бухгалтеров с 2022 года – это измененная форма расчета по НДФЛ. 2022-й – последний год, за который представляли еще два отчета – 2-НДФЛ и 6-НДФЛ. Начиная с 01.01.2022 эти две формы вошли в единый расчет 6-НДФЛ.

Часть, относящаяся к прежнему расчету 6-НДФЛ, была изрядно откорректирована. Основная суть отчетности не поменялась, но форма отличается значительно.

Подробнее о порядке заполнения 6-НДФЛ за 1 квартал 2022 года читайте здесь.

Часть, относящаяся к прежней форме 2-НДФЛ, не подверглась вмешательствам и перешла в новый расчет 6-НДФЛ практически в неизмененном виде.

Теперь структура расчета 6-НДФЛ выглядит так:

РАСЧЕТ СУММ НАЛОГА НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ, ИСЧИСЛЕННЫХ И УДЕРЖАННЫХ НАЛОГОВЫМ АГЕНТОМ (6-НДФЛ)

СНИЛС

Также при смене фамилии придется поменять страховое пенсионное свидетельство, то есть СНИЛС. На нем указаны персональные данные гражданина, поэтому документ нужно обновить. Речь идет о самой карточке — номер лицевого счета останется прежним.

Получить новый СНИЛС сотрудница может, самостоятельно обратившись в отделение ПФР, либо через работодателя. При обращении в орган ПФР старое свидетельство изымут, а взамен выдадут новое.

Особенности заполнения

Во избежание штрафа проверьте уже сданные формы отчетов по подоходному налогу и в случае обнаружения в них неточностей сдайте исправленную отчетность. Даже если неточность допущена в одной справке, придется исправлять. Иначе работодателю грозит штраф в размере 500 рублей.

Учтите особенности, как сдать корректировку по 2-НДФЛ за 2022 год по одному сотруднику: если личные данные сотрудников, например, фамилия или номер и серия паспорта, изменились после подачи сведений, сдавать уточнения не требуется (Письмо ФНС №ГД-4-11/5667@ от 27.03.2018). Кроме того, сотруднику рекомендовано выдавать отчет о доходах и подоходном налоге с уже новыми реквизитами паспорта, и это не нарушение, несмотря на то что в налоговый орган вы отчитались по старым сведениям (Письмо ФНС №ГД-4-11/5667@ от 27.03.2018).

Уточненная отчетность о доходах сотрудника подается по форме, которая действовала в том периоде, за который обнаружена ошибка. Специалисты ФНС неоднократно объясняли, что означает номер корректировки 99 в 2-НДФЛ — это документ, который аннулируется по конкретному физлицу. То есть корректировка 99 в справке 2-НДФЛ не уточняет, а полностью отменяет данные по физлицу в случае ошибочного заполнения документа на лицо, которое не получало в отчетном году доходов. В таком случае в аннулирующей справке сведения в разделах 1 и 2 повторяются из уже сданной, а разделы 3, 4 и 5 не заполняются.

Порядок заполнения и форма по доходам, полученным в 2022 году физлицами, утверждены Приказом ФНС №ММВ-7-11/566@ от 02.10.2018.

Справка 2-НДФЛ 2022 для сотрудников: образец заполнения

По каждой налоговой ставке формируется отдельный документ. Готовую справку нельзя исправлять, в т.ч корректирующими средствами. Для распечатки нужно использовать черные и синие, фиолетовые оттенки чернил, но не цветные.

Числовые показатели доходов и вычетов указывают в рублях с копейками, налог – в целых рулях. Суммовые данные не могут принимать отрицательные значения.

Чтобы нагляднее показать, как работодателю составить справку по запросу работника, приведем числовой пример с конкретными суммами.

Пример

- зарплата за январь-март по 40 000 руб., в апреле 12 800 руб., в мае 29 750 руб.;

- отпускные, выплаченные в апреле, 36 210руб.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

6-НДФЛ

Обязанность — представить уточненку

Налоговый агент обязан подать уточненный расчет по форме 6-НДФЛ, если не включил в первичный расчет какие-то сведения или допустил ошибки. Причем, в отличие от других налоговых деклараций, уточненный расчет представляется не только при занижении подлежащих уплате в бюджет сумм НДФЛ, но и при их завышении (письма ФНС от 01.11.2017 № ГД-4-11/22216@, от 21.07.2017 № БС-4-11/14329@, вопрос № 7). Помимо арифметических и технических ошибок, которые могут возникнуть в расчете, сумма НДФЛ может быть искажена, например, в следующих ситуациях:

- если зарплата, начисленная за январь и выплаченная в апреле, не отражена в разделе 1 расчета за I квартал (письмо ФНС РФ от 16.05.2016 № БС-3-11/2169@);

- если при выплате зарплаты в январе НДФЛ, который удержан с зарплаты за декабрь, не попал в строку 070 раздела 1 и в раздел 2 расчета за I квартал следующего года (письмо ФНС от 05.12.2016 № БС-4-11/23138@);

- в случае перерасчета зарплаты за предыдущие периоды (от 21.07.2017 № БС-4-11/14329@, вопрос № 8, от 27.01.2017 № БС-4-11/1373@, п. 2).

Как быть при перерасчете отпускных

Также уточненный расчет должен быть представлен, если при перерасчете отпускных сумма уменьшается. В разделе 1 за период, в котором отпускные были начислены, отражаются итоговые суммы с учетом уменьшенной суммы отпускных. При этом сумма удержанного НДФЛ не корректируется (то есть строки 070 и 140 не исправляются), что дает основание для зачета или возврата излишне удержанного налога. Если отпускные доплачиваются, уточненка не подается. В разделе 1 расчета того отчетного периода, в котором произведена доплата, отражаются итоговые суммы с учетом доплаты отпускных и доудержанного при этом НДФЛ (письмо УФНС по г. Москве от 12.03.2018 № 20-15/049940).

Настройте личный календарь отчетности и сдавайте все декларации вовремя

Когда можно не представлять

Налоговики разрешают не представлять уточненный расчет, например, в следующих ситуациях.

В IV квартале налоговый статус физлица изменился с нерезидента на резидента или наоборот. Перерасчет НДФЛ в этом случае будет отражен в расчете по форме 6-НДФЛ за год. Представлять уточненные расчеты за I квартал, полугодие, 9 месяцев не следует.

Работник утратил право на стандартный вычет или получил право на имущественный вычет с начала года, а документы представил только в середине года. Перерасчет НДФЛ следует отразить в расчете за тот период, в котором работник принес подтверждающие документы. Подавать уточненку за предыдущие отчетные периоды не нужно (письмо ФНС РФ от 12.04.2017 № БС-4-11/6925, письмо УФНС РФ по г. Москве от 03.07.2017 № 13-11/099595).

Заработная плата за последний месяц квартала (март, июнь, сентябрь), выданная в следующем квартале, отражена в разделе 2 расчета за отчетный квартал. Поскольку в этой ситуации не возникает ни завышения, ни занижения НДФЛ, подлежащего уплате в бюджет, представлять уточенный расчет за отчетный квартал не требуется (письмо ФНС РФ от 15.12.2016 № БС-4-11/24065@).

Плюсы добровольной уточненки

Если ошибки не связаны с суммами НДФЛ, то представлять уточненный расчет до того, как от инспекции получено соответствующее требование, — это право, а не обязанность. Например, при обнаружении ошибки в дате фактического получения дохода, которая не повлияла на величину и сроки уплаты НДФЛ, организация может, но не обязана подать уточненку. Использовать это право стоит, если ошибка выявлена самостоятельно, до получения от ИФНС пояснений по факту обнаружения ошибок в представленном расчете или акта об обнаружении фактов, свидетельствующих о совершении нарушения. Дело в том, что в такой ситуации добровольная уточненка исключает штраф за представление недостоверного расчета (п. 2 ст. 126.1 НК РФ, письмо ФНС России от 09.08.2016 № ГД-4-11/14515).

Несколько сложнее обстоит дело с освобождением от штрафа по ст. 123 НК РФ за несвоевременное перечисление НДФЛ в бюджет. Эта ошибка также может найти отражение в 6-НДФЛ (неверное заполнение строки 120). Получается, что, если такое нарушение найдет ИФНС, организацию ждет сразу два штрафа: по ст. 123 и по ст. 126.1 НК РФ. Самостоятельное обнаружение ошибки и представление уточненного расчета, как уже отмечалось, спасает от штрафа по ст. 126.1 НК РФ. А что же со вторым штрафом?

Положения п. 4 и 6 ст. 81 НК РФ содержат правило, позволяющее избежать штрафа по ст. 123 НК РФ. Но для этого перед тем, как представить уточненный расчет, нужно заплатить налог и пени. А значит, если обнаружены ошибки в заполнении строки 120 расчета, не затронувшие сумму НДФЛ, прежде чем подавать корректировку, надо проверить, перечислен ли уже налог и соответствующие пени. И если нет, то сначала рассчитаться с бюджетом, а потом уже сдавать новый 6-НДФЛ. А если налог и пени были уплачены задолго до корректировки, не лишним будет подготовить сопроводительное письмо с указанием на эти факты и приложением копий платежных документов.

Право на освобождение от штрафа за несвоевременное перечисление НДФЛ имеют и те организации, которые ошибок в 6-НДФЛ не допустили. Для этого достаточно уплатить НДФЛ и пени до того, как ошибку найдет ИФНС. К такому выводу недавно пришел КС РФ (Постановление от 06.02.2018 № 6-П).

Порядок подачи уточненки

Как говорится в п. 6 ст. 81 НК РФ, уточненный 6-НДФЛ должен содержать данные только по тем налогоплательщикам, в отношении которых обнаружены факты неотражения или неполноты отражения сведений, а также ошибки, приводящие к занижению суммы налога. Но, как мы помним, агенты обязаны подавать уточненки по 6-НДФЛ и в ситуации, когда сумма налога завышена. А добровольная корректировка и вовсе может быть не связана с суммами НДФЛ. Как формировать уточненки в таких случаях?

Порядок заполнения расчета не содержит положений, которые конкретизируют порядок заполнения уточненного расчета. Получается, что формально у налогового агента, допустившего такие ошибки, нет права представить в составе уточненки данные только по тем налогоплательщикам, в отношении которых допущены ошибки. Нужно представлять расчет целиком. С другой стороны, тут можно применить положения п. 7 ст. 3 НК РФ о том, что любые неустранимые неясности налогового законодательства должны толковаться в пользу налогового агента. Это значит, что организации вправе руководствоваться порядком представления уточненного расчета, установленным п. 6 ст. 81 НК РФ, как единственным четко описанным в законодательстве.

Соответственно, уточненный расчет, содержащий исправленные данные в отношении тех налогоплательщиков, по которым обнаружены неточности, нельзя признать составленным неверно. Но тут нужно учитывать один важный нюанс: указанные данные должны заполняться полностью, то есть отражаться и в разделе 1, и в соответствующих блоках раздела 2. Ведь п. 6 ст. 81 НК РФ не говорит о том, что в уточненном расчете представляется только та информация, которая была неверно указана в первоначальном. При этом в строке «Номер корректировки» титульного листа проставляется «001».

Также не забудьте, что, если по итогам года обнаружена ошибка в разделе 1 расчета за I квартал, нужно представить уточненку за I квартал, за полугодие и за 9 месяцев, поскольку раздел 1 составляется нарастающим итогом (письмо ФНС от 21.07.2017 № БС-4-11/14329@, вопрос № 7).

Если же ошибка была допущена на титульном листе или в разделе 2 расчета за I квартал, то уточнять расчеты за полугодие и за 9 месяцев не нужно, поскольку раздел 2 формируется поквартально.

Ошибки в строке 080

Если зарплата за третий месяц квартала была выплачена в следующем месяце, то в строке 070 «Сумма удержанного налога» и в строке 080 «Сумма налога, не удержанная налоговым агентом» раздела 1 расчета за отчетный период проставляется «0». Если в строке 080 была отражена сумма налога, удержанная в следующем отчетном периоде, нужно представить уточненку за соответствующий период (письмо ФНС от 01.11.2017 № ГД-4-11/22216@, письмо ФНС от 01.08.2016 № БС-4-11/13984@, вопрос № 5).

Ошибки в КПП или ОКТМО

Если ошибка допущена в КПП или ОКТМО, нужно представить два расчета: уточненный и первичный. В уточненном расчете указывается:

- номер корректировки «001»;

- КПП и ОКТМО, которые были указаны в первоначальном расчете, то есть ошибочные значения;

- нулевые показатели во всех разделах расчета.

В первичном расчете необходимо проставить:

- номер корректировки «000»;

- правильные значения КПП и ОКТМО;

- показатели из первоначального расчета.

Даже если первичный расчет с правильными КПП и ОКТМО будет представлен позже установленного срока, налоговые органы не будут привлекать организацию к ответственности на основании п. 1.2 ст. 126 НК РФ (письма ФНС от 12.08.2016 № ГД-4-11/14772, от 01.11.2017 № ГД-4-11/22216@).

Заполняйте расчеты по НДФЛ с помощью пошаговых методик от экспертов сервиса, чтобы избежать ошибок, подачи уточненок и начисления штрафов

Порядок заполнения 2-НДФЛ за 2022 год

Требования к заполнению. В Порядке заполнения недопустимо:

- вносить исправления с помощью корректора;

- печатать на двух сторонах и скреплять листы;

- использовать цветные чернила, кроме черного, фиолетового и синего цвета;

- проставлять в справке отрицательные числа.

Мы рекомендуем заполнять справку в следующей последовательности: Общая часть → Раздел 1 → Приложение по вычетам→ Раздел 3 → Раздел 2 → Раздел 4.

Общая часть — укажите ИНН и КПП налогового агента. ИП и специалисты частной практики указывают только ИНН. В поле «Номер справки» впишите ее уникальный номер в отчетном периоде. В поле «Номер корректировки» укажите 00 для первичной справки, 01 для первой корректирующей справки, 02 для второй и так далее. Для аннулирующей справки указывайте код 99.

Раздел 1 — внесите личные данные налогоплательщика: ИНН, ФИО, статус, дату рождения, гражданство, серию и номер паспорта.

Приложение к справке — заполняйте отдельно для каждой ставки НДФЛ. Укажите соответствующий номер справки и ставку налога. В 2022 году стандартная ставка налога для резидентов равна 13%, а для нерезидентов — 30%. Построчно укажите доходы работника с кодами и вычеты, уменьшающие базу по налогу.

Раздел 3 — внесите информацию вычетах. Не забудьте указать код уведомления: «1» для имущественных вычетов, «2» — для социальных, «3» — уведомление на уменьшение налога на фиксированные авансовые платежи. Придерживайтесь правил:

- каждый вычет заносите в отдельную строку;

- суммы по одному коду вычета можно объединять;

- для одинаковых сумм вычетов с разными кодами заполняйте отдельные ячейки;

- если строк не хватает — заполните несколько листов, оформив шапку документа и раздел вычетов.

Раздел 2 — заполняется отдельно для каждой ставки НДФЛ. Внесите доходы, налоговую базу, сумму исчисленного, удержанного и уплаченного НДФЛ.

- Общая сумма дохода — сумма дохода в чистом виде, без учета вычетов и удержаний;

- Налоговая база — показатель строки «общая сумма дохода» за исключением вычетов;

- НДФЛ начисленный — рассчитывается как Налоговая база × Ставка налога;

- Сумма фиксированных авансовых платежей — это тольео для иностранных работников, которые работают по патенту;

- НДФЛ удержанный — сумма, удержанная из доходов налогоплательщика;

- Налог перечисленный — сумма НДФЛ, уплаченная в бюджет за год;

- Излишне удержанный налог — переплата по НДФЛ или излишне удержанная сумма, которую налоговый агент не вернул налогоплательщику.

Раздел 4 — заполняется, если налог не был удержан. Укажите сумму дохода, с которого не смогли удержать налог, и саму неудержанную сумму. По каждой ставке НДФЛ заполняется отдельный раздел.

Справки о доходах и другие документы — в веб-сервисе Контур.Бухгалтерия. Сервис сам составит стправку на основе данных о сотрудниках.

Новые контрольные соотношения по 2-НДФЛ в 2022 году

Так как 2-НДФЛ стала приложением к 6-НДФЛ, контрольные соотношения значительно поменялись. Во-первых, большинство из них стали внутридокументными, так как раньше в основном сравнивали показатели 2-НДФЛ и 6-НДФЛ. Новые соотношения даны в письме от 23.03.2022 № БС-4-11/3759@.

При нарушении контрольных соотношений работодатель получит от налоговой сообщения о выявленных несоответствиях с требованием представить пояснения или внести исправления в течение 5 дней.

Какие изменения претерпела форма в 2019 году

- в разделе 1 появились сведения о реорганизации или ликвидации компании;

- из раздела 2 исключены сведения о месте жительства налогоплательщика;

- из раздела 4 исключаются упоминания об инвестиционных вычетах;

- в раздел 5 в строки подписи и удостоверяющего полномочия подписанта документа вводится упоминание о возможности подписания справки правопреемником.

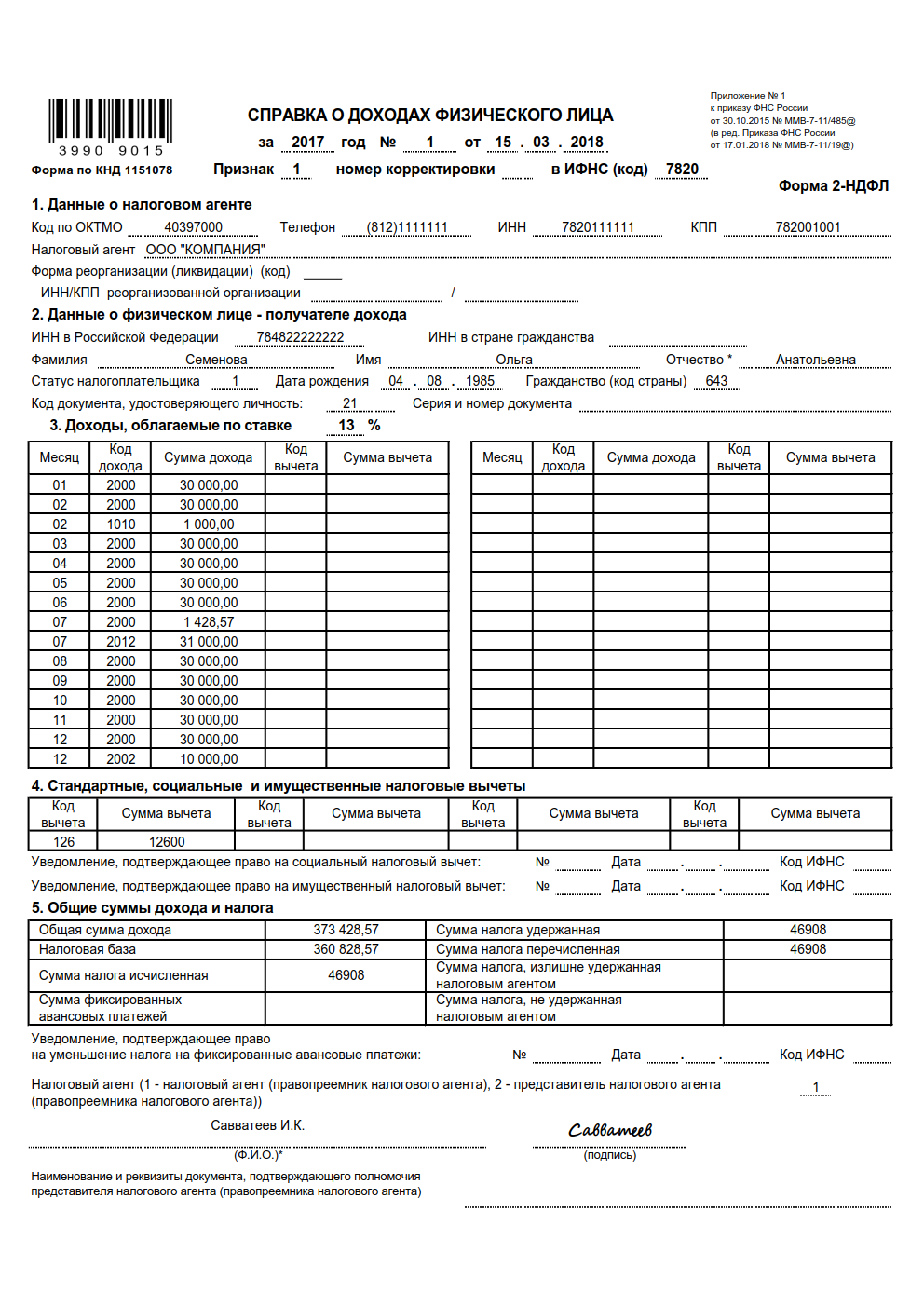

Прежде чем скачать для заполнения форму справки 2-НДФЛ в 2019 году, рекомендуем ознакомиться с правилами, действовавшими в 2018 году (до 31 декабря):

- В разделе 1 необходимо указать наименование налогового агента и его основные реквизиты: ИНН, КПП, код ОКТМО.

- В разделе 2 указываются сведения о физическом лице: его Ф.И.О., дата рождения и паспортные данные. Как было сказано выше, адрес места жительства указывать не требуется.

- В разделе 3 отражаются доходы налогоплательщика с градацией на месяц выплаты, код дохода, сумма.

- В разделе 4 следует указать сведения о налоговых вычетах, предоставленных физлицу.

- Общие суммы за год: доходы и вычеты физического лица, налоги исчисленные, удержанные и перечисленные в бюджет РФ — отражаются в разделе 5. Также здесь указываются реквизиты лица, ответственного за заполнение.

- Раздел 3 заполняется по каждой налоговой ставке. Например, если сотрудник является нерезидентом и получает дивиденды, то на него необходимо заполнить два раздела 3 и два раздела 5 справки. Отдельно — для оплаты труда по ставке 30% и отдельно — для дивидендов по ставке 15%, указав код дохода.

Образец справки 2-НДФЛ по форме 2018 года

Заполнение справки о доходах

Отдельный порядок заполнения справки о доходах и суммах налога физлица, которую налоговый агент должен выдать физлицу по его заявлению, не утвержден. Поэтому такую справку следует заполнять по общим правилам, установленным для заполнения расчета 6-НДФЛ.

Справка о доходах и суммах налога физического лица – СКАЧАТЬ

Справки о доходах и суммах налога физического лица:

необязательно заверять печатью. Наличие печати является правом, а не обязанностью организации, если законодательством не предусмотрено иное (п. 5 ст. 2 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью», п. 7 ст. 2 Федерального закона от 26.12.1995 № 208-ФЗ «Об акционерных обществах»);

подписывает законный представитель налогового агента (руководитель организации либо другое должностное лицо, действующее на основании доверенности (п. 1, 4 ст. 26, п. 1 ст. 27, п. 3 ст. 29 НК РФ)). Полномочия на подписание справок можно закрепить в локальном акте организации.

Доходы, облагаемые по ставке ___%

Сведения, отраженные в данном разделе, формируют приложение к справке, в котором указываются ежемесячные суммы начисленных и полученных физическим лицом доходов и соответствующих вычетов.

Стандартные, социальные и имущественные налоговые вычеты в приложении не отражаются.

В заголовке раздела указывается налоговая ставка, по которой облагаются доходы, отраженные в этом разделе. По умолчанию указывается ставка 13%.

Раздел заполняется отдельно для каждой налоговой ставки. Для этого в программе предусмотрена опция «Добавить страницу».

Для того, чтобы заполнить приложение, необходимо кликнуть по полю «Добавить строку» и указать следующие сведения:

- месяц, за который был начислен и фактически получен доход;

- код дохода из соответствующего справочника;

- сумма дохода по выбранному коду;

- код и сумма вычета по тем видам доходов, в отношении которых предусмотрены соответствующие вычеты, или которые подлежат налогообложению не в полном размере (например, подарки, материальная помощь и др.).

Коды доходов и соответствующие им коды вычетов см. здесь.

В том случае, если суммы ежемесячного дохода физического лица одинаковые, можно воспользоваться опцией «Добавить несколько строк за период».

При заполнении справки с признаком «2» или «4» в разделе указываются доходы и вычеты только за те периоды, за которые налог не был удержан налоговым агентом.

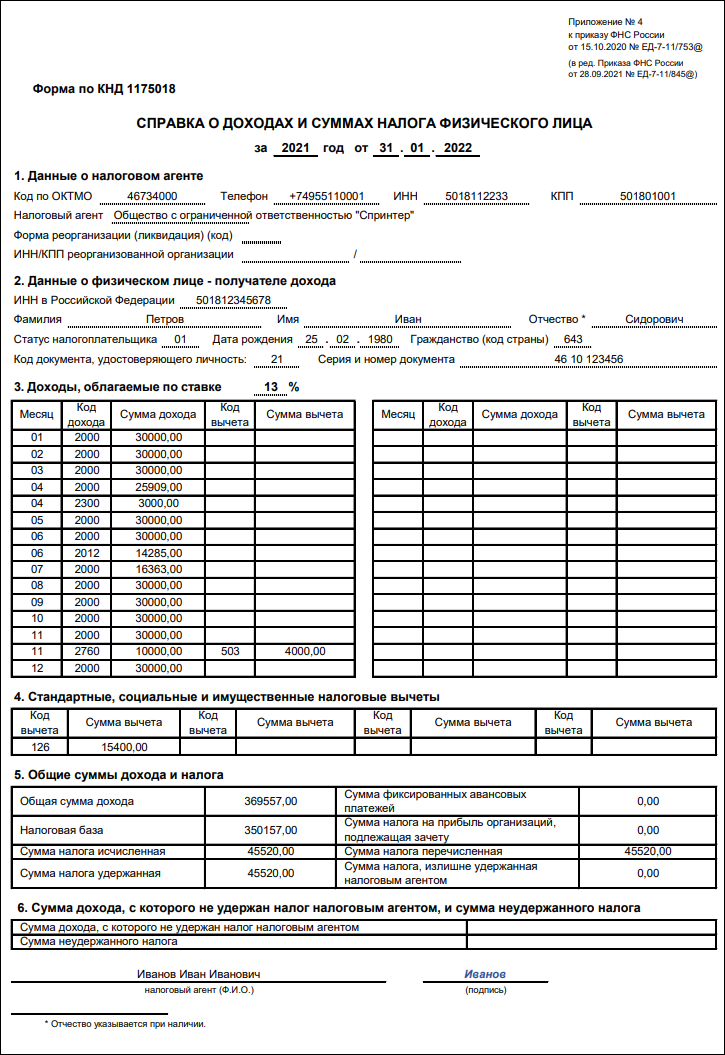

Образец справки 2-НДФЛ 2022

Заполним справку по примеру.

Пример

В 2022 году Петров Иван Сидорович работал в ООО «Спринтер». У него на иждивении 5-летний ребенок, на которого ежемесячно предоставлялся вычет, пока зарплата не достигла 350 тыс. рублей.

В апреле 2022 года Петрову И.С. выплатили больничный лист за счет работодателя — 3 000 рублей, зарплата за апрель составила 25 909 рублей.

В июле 2022 года Петрову И.С. предоставлен отпуск 14 календарных дней, зарплата за июль — 16 363 рублей. Отпускные, выплаченные в июне, — 14 285 рублей.

Остальные месяцы Петров И.С. отработал по норме, ежемесячная зарплата — 30 000 рублей. В ноябре 2022 года Петрову И. С. выплатили материальную помощь 10 000 рублей.

Образец справки 2-НДФЛ Скачать

Отметим, что если вы заполняете отчеты для налоговиков в электронном виде и передаете их в ФНС через операторов, то особых изменений не заметите. Посредники обещают, что своевременно обновляют форматы, которые используют налоговые агенты при передаче данных о доходах и суммах подоходного налога физлиц. Что касается справок для работников, а такие обращения — не редкость, то необходимо использовать уже новые формы, чтобы не нарушать требования Налогового кодекса РФ.

Как заполнить справку 2-НДФЛ по итогам 2022 года

В 2022 году внешний вид справки для выдачи работнику на руки отличается от той, что налоговый агент отправляет в ФНС в составе расчета 6-НДФЛ. Рассмотрим заполнение каждой справки.

Справка о доходах физлица в составе 6-НДФЛ (для налоговой)

Заполняем справку о доходах по инструкции по заполнению приложения 1 к расчету 6-НДФЛ, утв. Приказом ФНС от 28.09.2022 № ЕД-7-11/845@.

2-НДФЛ составляется за календарный год, даже если сотрудник отработал меньше. Номер справки уникален, в отчетном налоговом периоде повторяться не должен.

Если справка направляется в ФНС впервые, то в поле «Номер корректировки» укажите «00». При предоставлении исправленных сведений впишите порядковый номер корректировочного отчета: «01», «02» и т. д. Для аннулирующей 2-НДФЛ предусмотрен код «99».

Раздел 1 справки посвящен сведениям о работнике: ИНН, ФИО, дата рождения, серия и номер паспорта, гражданство (код), статус налогоплательщика.

Для поля «Статус налогоплательщика» ФНС разработала следующие коды:

| Код | Расшифровка |

| 1 | Налоговые резиденты России, кроме работающих по патенту |

| 2 | Налогоплательщик — не налоговый резидент РФ |

| 3 | Высококвалифицированный специалист — не налоговый резидент РФ |

| 4 | Участник госпрограммы по добровольному переселению в Россию соотечественников, живущих заграницей — не налоговый резидент РФ |

| 5 | Беженец, или иностранный гражданин, получивший временное убежище в РФ — не налоговый резидент РФ |

| 6 | Иностранец, работающий в России по патенту |

| 7 | Высококвалифицированный специалист — налоговый резидент РФ |

Раздел 2 справки отражает сведения о доходах и налогах физлица у налогового агента в отчетном году.

Суммы доходов и налогов указывают суммарно за налоговый период без разбивки по месяцам. Помесячная детализация ведется в Приложении к справке в порядке месяцев в календарном году с указанием кодов доходов и кодов вычетов (п. 1 ст. 230 НК РФ, Приказ ФНС России от 10.09.2015 № ММВ-7-11/387@) за исключением стандартных, социальных и имущественных.

В поле «Ставка налога» запишите ставку, по которой удерживали НДФЛ. Если применялись разные ставки, то на одно физлицо заполните нужное количество страниц.

Поля «Сумма налога исчисленная» и «Сумма налога удержанная» могут принимать нулевое значение, если примененные к налогоплательщику вычеты равны или превысили начисленный доход.

Сведения о вычетах вносят в раздел 3 с указанием кодов и сумм, примененных по соответствующему коду.