В 2019 г. проводится камеральная проверка за 3 предыдущих отчетных года – 2016, 2017, 2018. Если прибыль была получена налогоплательщиком в 2014 г., то налог с нее должен быть заплачен до 15 июля 2015 г.

Срок давности истекает: 01.01.2016 г.+ 3 года = 01.01.2019 г.

Налоги с доходов, полученных за пределами РФ

Я являюсь иностранным гражданином, но имею статус налогового резидента РФ (имею РВП, нахожусь на территории РФ более 183 дней, зарегистрирован в налоговой службе РФ). У меня есть доходы от финансовых вложений в акции зарубежных компаний, США в частности. По требованиям налогового законодательства США иностранцы, не проживающие в США, должны платить налоги с доходов от каких-либо операций на территории США. Должен ли я по российскому законодательству также платить налоги с тех же доходов в РФ? Если да, то в каком объеме? Если налог в налоговую службу РФ уплачен брокерской компанией, чьими услугами я пользуюсь для торговли на зарубежных биржах, и которая является в данном случае моим налоговым агентом, но налоговая декларация мной не подана, то предусмотрен ли за это штраф, в каком размере?

Первая ситуация. Подразумевается, что иностранный гражданин находится на территории России более 183 дней в году. У данного иностранного гражданина есть источник доходов за пределами Российской Федерации, в частности доходы от финансовых вложений в акции компании, зарегистрированной в США.

Иностранный гражданин, проживающий на территории Российской Федерации более 183 дней в течение 12 следующих подряд месяцев, признается налоговым резидентом РФ (п. 2 ст. 207 НК РФ). Соответственно, иностранный гражданин, обладающий статусом налогового резидента РФ, подлежит налогообложению по общим правилам Налогового кодекса РФ без каких-либо исключений. Налоговый резидент РФ уплачивает налоги в России от источников Российской Федерации, а также от источников, находящихся за ее пределами (п. 1 ст. 209 НК РФ).

При этом правила, установленные международным договором, касающиеся налогообложения, имеют приоритет по отношению к нормам НК РФ (ст. 7 НК РФ).

Между Правительством Российской Федерации и Правительством США заключен Договор об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и капитал от 17.06.1992 (далее – Договор), положения которого имеют приоритет перед нормами Налогового кодекса РФ.

Соответственно, в рассматриваемом случае необходимо руководствоваться правилами Договора. Порядок налогообложения доходов от финансовых вложений в акции компании, зарегистрированной в США, зависит от характера полученных доходов. Если это доходы в виде дивидендов (ст. 10 Договора), то такие доходы могут облагаться налогом как в США, так и в России. Если же налогоплательщик получает доход в виде процентов (ст. 11 Договора), то налогообложение производится только в России. В том случае, если налогоплательщик получает доход от операций по купле-продаже ценных бумаг, доходы резидента РФ будут облагаться налогом только на территории России (ст. 19 Договора).

Предполагается, что в рассматриваемом случае речь идет о третьем варианте, а именно о получении дохода от операций по купле-продаже ценных бумаг, и в этом случае доход должен облагаться налогом на территории Российской Федерации.

Согласно правилам Договора, если налог подлежит уплате в Российской Федерации, но был уплачен в США, в этом случае налог, уплаченный в США, подлежит зачету в счет российского НДФЛ (п. 22 Договора).

Для этого в декларации 3-НДФЛ, которая подается в налоговые органы РФ, нужно отразить данный доход от финансовых вложений в акции компании, зарегистрированной в США, независимо от размера дохода и приложить документ, подтверждающий уплату налога в США, для осуществления вычета. В налоговую базу по НДФЛ подлежит включению вся сумма дохода, полученная от финансовых вложений в акции компании, зарегистрированной в США. Налог на доходы физическое лицо – резидент РФ обязано уплатить по ставке 13%. Указанная ставка применяется независимо от того, каким образом получен доход: в результате самостоятельной деятельности на фондовом рынке США или от деятельности через специальную управленческую компанию (п. 1 ст. 224 НК РФ).

Рассчитанная таким образом сумма налога уменьшается на сумму налога, удержанного в США. К зачету принимается сумма налога, удержанная в США, которая не превышает сумму НДФЛ, который надо заплатить с этого дохода в России.

Вторая ситуация. Предполагается, что налог в налоговую службу РФ уплачен брокерской компанией, чьими услугами налогоплательщик пользуется для торговли на зарубежных биржах, и которая является в данном случае налоговым агентом. При этом налоговая декларация налогоплательщиком в налоговые органы РФ не подавалась.

Налоговые агенты уплачивают налоги в России за налоговых резидентов РФ (п. 1 ст. 226 НК РФ). Налоговые резиденты вправе не подавать декларации НДФЛ в налоговые органы по основаниям, по которым налоговым агентом был удержан налог (пп. 4 п. 1 ст. 228, п. 2. ст. 229 НК РФ). Таким образом, требование по подаче налоговой декларации по указанному доходу отсутствует, соответственно, отсутствует и ответственность за неподачу декларации по данному основанию.

Solar Staff

Solar Staff — сервис автоматизации документооборота и выплат распределенным командам и фрилансерам, ваш генподрядчик при расчетах с физлицами.

Поскольку договоры с исполнителями Solar Staff заключает от лица нерезидентной компании TMS SolarWeb Limited, все исполнители-физические лица должны сами отчитываться о доходах перед налоговиками.

Какие документы от иностранного брокера или банка нужны, чтобы задекларировать доход?

Точный комплект подтверждающих документов будет зависеть от того, какой именно доход был получен на иностранных счетах. Вот какие документы понадобятся при получении дохода от инвестиционной деятельности.

Отчет иностранного брокера по поступившим доходам за прошедший календарный год — этот документ отражает все поступившие за год доходы, которые нужно отразить в декларации. Отчет нужно приложить к декларации 3-НДФЛ, если вы указываете в ней доходы от реализации или погашения ценных бумаг, а также доход от дивидендов и купонов.

В отчете должна обязательно содержаться следующая информация:

- сумма дохода,

- дата поступления дохода,

- валюта дохода,

- указание природы самого дохода — то есть что это: дивиденды, купон и т. д.

- к какой ценной бумаге относится эта выплата.

Запросить этот документ можно у вашего иностранного брокера — обычно отчет доступен для скачивания в личном кабинете на сайте брокера.

Отчет брокера по расходам на приобретение ценных бумаг — этот документ подтверждает расходы, которые инвестор понес на покупку активов, от реализации которых впоследствии он получил доход. Сумму таких расходов можно будет вычесть из суммы дохода и тем самым уменьшить налогооблагаемую базу. При этом к расходам относятся брокерские и другие виды комиссий, уплаченные при покупке и продаже ценных бумаг.

Этот отчет нужно приложить к декларации 3-НДФЛ, если указываете в ней доход от реализации или погашения ценных бумаг.

Договор брокерского обслуживания — рекомендуем запросить его у вашего иностранного брокера и приложить к декларации 3-НДФЛ.

Форма 1042-S — это документ от налоговой службы США, который подтверждает факт удержания налога с дивидендов по американским акциям. Его нужно приложить к декларации 3-НДФЛ, если вы заявляете о получении дивидендов по ценным бумагам, эмитенты которых зарегистрированы в США.

Важно: все документы от иностранного брокера или банка должны быть переведены на русский язык, а переводы нужно заверить у нотариуса.

Как рассчитать НДФЛ с иностранных ценных бумаг

Российский брокер не является налоговым агентом по налогу на доходы с дивидендов акций иностранных компаний, даже если они торгуются на Московской и Санкт-Петербургской биржах.

Сейчас активно идут разговоры, что это собираются изменить, но пока решение не принято. Это означает, что инвестор должен самостоятельно отчитаться перед налоговой инспекцией о полученных доходах и перечислить НДФЛ в бюджет РФ.

НДФЛ рассчитывается следующим образом:

- Дивиденды приходят на счет очищенными от налога на доходы в пользу источника выплат, т. е. США. Если W-8BEN подписана, то за минусом 10 %, если нет – 30 %.

- В России с 01.01.2022 действуют две налоговые ставки на доходы: 13 %, если доход менее 5 млн руб., и 15 %, если сумма больше 5 млн руб.

- Если США вычли 30 % с дивидендов, в России платить не надо.

- Если США вычли 10 %, то необходимо доплатить 3 или 5 % с суммы начисленных дивидендов, но не от очищенной от налога, а первоначальной.

Например, вы купили акцию компании ABC за 100 $. Дивиденды по ней назначили в размере 10 $. Вы заранее подписали W-8BEN, поэтому на ваш брокерский счет придут только 9 $ (за минусом 10 %). Вы должны в российский бюджет перечислить недостающие 3 % с 10 $. Но все платежи в России осуществляются в рублях, поэтому и налог должен быть перечислен в рублях. Для этого сумма дивидендов в 10 $ переводится по курсу на день поступления в рубли, далее от нее отсчитываются 3 %.

Важно! Независимо от того, подписывали вы форму или нет и в каком размере с вас был удержан налог в пользу США, вы обязаны подать декларацию о доходах 3-НДФЛ. Если в бюджет Америки ушли 30 %, то российскому бюджету вы ничего не должны, но задекларировать дивиденды нужно. Если с вас удержан налог в 10 %, то после подачи декларации надо доплатить 3 или 5 % в России.

НДФЛ – 2022 от операций с иностранными ценными бумагами: отвечает налоговый консультант

Снижение ставок по депозитам и активное продвижение инвестиционных продуктов привело к значительному притоку частных инвесторов на рынок ценных бумаг. Зарубежные фондовые рынки могут обеспечить большую доходность нежели российский рынок, который часто находится под давлением, что приводит к снижению финансового результата. В отношении некоторых доходов от операций с иностранными ценными бумагами необходимо самостоятельно подавать налоговую декларацию и уплачивать налоги. Об особенностях налогообложения – далее.

Брокерский счет открыт в России, должен ли клиент платить налоги по доходам от операций с ценными бумагами самостоятельно?

В таком случае российский брокер (депозитарий) выступает в роли налогового агента, а значит самостоятельно рассчитает доход и сумму налога и перечислит его в бюджет по большинству операций с ценными бумагами, включая операции с иностранными ценными бумагами. Но есть ситуации, когда клиент должен уплатить налоги самостоятельно:

- сумма налога, рассчитанного брокером (депозитарием) за налоговый период (календарный год) была не полностью перечислена в бюджет РФ. Такие ситуации случаются, когда на счете клиента недостаточно денежных средств в рублях. Например, на брокерском счете хранятся денежные средства только в иностранной валюте, а налоговый агент, напомним, может удержать налог только из денежных средств в рублях (Письмо Минфина России от 2 октября 2014 г. № 03-04-06/495514). Если клиент до 31 января текущего года (для налогообложения за 2022 год) не зачислит на брокерский счет денежные средства в рублях для перечисления налоговым агентом в бюджет, то налоговый агент передаст информацию о сумме неудержанного налога в налоговые органы. В таком случае обязанность по уплате налога ляжет на физическое лицо. Налоговую декларацию по форме 3-НДФЛ при этом подавать не нужно. Налоговый орган пришлет уведомление об уплате налога, который необходимо будет уплатить до 1 декабря 2022 года;

- получены дивиденды по иностранным акциям. В этом случае у физического лица возникает обязанность по декларированию доходов в виде дивидендов самостоятельно, путем подачи налоговой декларации по форме 3-НДФЛ в налоговые органы. Это необходимо сделать до 30 апреля 2022 года. Однако, не всегда будет необходимо уплатить налог с суммы дивидендов в размере 13%, поскольку эмитент акций удерживает налог у источника по ставкам страны, выпустившей акции и при наличии соглашения об избежании двойного налогообложения между странами, налог, уплаченный в иностранном государстве, может быть зачтен против суммы налога, подлежащей уплате в РФ.

ПРИМЕР

Рассмотрим ситуацию на примере получения дивидендов по американским акциям.

Ставка налога у источника при выплате дивидендов в США составляет 30%.

При применении норм соглашения об избежании двойного налогообложения между США и Россией, ставка налога у источника при выплате дивидендов для российских налоговых резидентов будет составлять 10%. Для применения норм соглашения необходимо заполнить специальную форму W-8BEN, подписать ее и передать брокеру. Сделать это необходимо до получения дохода в виде дивидендов. Форма W-8BEN заполняется для каждого брокера, у которого открыт счет.

Если был удержан налог в размере 10%, то по декларации необходимо доплатить условно 3% налога.

Когда же было удержано 30% налога от суммы дохода в виде дивидендов в США, скорее всего, налог в РФ уплачивать не придется. Однако, налоговым органам необходимо заявить сумму полученного дохода и сумму удержанного налога. Если декларация с подтверждением 0 руб. суммы налога к уплате не подана, то обязанность по уплате 13% налога с суммы полученных дивидендов в РФ сохраняется. При этом налог рассчитывается с суммы дивидендов до налогообложения в США.

Что такое двойное налогообложение доходов, и как его избежать?

Двойное налогообложение доходов – это ситуация, при которой две страны имеют право на взыскание налога с одного и того же дохода. Такая ситуация возникает, когда резидент РФ получает доход от источников за рубежом, в частности доход от операций с иностранными ценными бумагами.

Для устранения казуса двойного налогообложения страны заключают соглашения об избежании двойного налогообложения.

Россия заключила соглашения об избежании двойного налогообложения с 84 странами. Соглашения с каждой страной имеет свои особенности, но большинство из них основаны на модельной конвенции ОЭСР.

Базовые принципы налогообложения доходов от ценных бумаг на основании модельной конвенции ОЭСР, следующие:

- доходы от реализации ценных бумаг облагаются только в РФ;

- доходы в виде купонов по облигациям облагаются только в РФ для большинства популярных инвестиционных юрисдикций (например, США, Великобритания, Германия, Швейцария,), иные страны устанавливают пониженную ставку налога от 5 до 15%;

- доходы в виде дивидендов облагаются в стране, являющейся источником доходов по сниженной по соглашению ставке (5%, 10% или 15%, зависит от условий каждого соглашения), но также облагаются и в РФ (при этом применяется механизм зачета налога, уплаченного в иностранном государстве).

Перед приобретением иностранной ценной бумаги рекомендую удостоверится, что соглашение об избежании двойного налогообложения со страной выпуска ценных бумаг ратифицировано документ открыть. В противном случае возникнет двойное налогообложение доходов, которое может повлечь значительное снижение доходности по ценным бумагам. Например, сравним налогообложение купонного дохода по облигации Перу с купоном 7% и облигации Белоруссии с аналогичным купоном (7%).

Соглашение об избежании двойного налогообложения с Белоруссией есть, а вот с Перу такое соглашение не подписано.

Налог с купона от иностранных облигаций для российского налогового резидента будет взыматься РФ и страной происхождения дохода.

В Перу ставка налога на доход для налоговых нерезидентов составляет 30%. В Белоруссии предусмотрена ставка 10% на основании соглашения об избежании двойного налогообложения.

При этом, в случае наличия соглашения работает механизм зачета налога, уплаченного в иностранном государстве, предусмотренный ст. 232 Налогового Кодекса. Таким образом, в Белоруссии будет уплачено 10%, а в РФ будет необходимо доплатить только условно 3%.

А вот по облигациям Перу будет необходимо уплатить 30% подоходного налога Перу и 13% налога на доходы РФ. Налог в РФ будет взыматься с дохода до удержания налога в Перу.

Для более наглядного представления приведем расчеты в таблице:

Страна выпуска облигации

Вложено в пересчете на российские рубли

Ставка купона

Доход за год, руб.

Налог в РФ, %

Налог у источника, %

Ставка по соглашению, %

Сумма налога в РФ, руб.

Сумма налога в стране или по соглашению, руб.

Как платить налоги при работе на иностранного заказчика

Порядок расчета зависит от того, какую систему налогообложения вы применяете. У нас есть инструкции с примерами для тех, кто использует УСН «Доходы минус расходы» и УСН «Доходы».

Если доходы организации или ИП частично либо полностью получены в иностранной валюте, процесс расчета налога будет стандартным, но важно учесть несколько нюансов:

1. Доход в валюте пересчитывается в рубли по курсу ЦБ РФ, который действовал в день поступления средств на транзитный счет (посмотреть его можно на сайте Центробанка ), а затем суммируется с доходом в рублях.

2. Если вы оформлены как ООО и продали валюту по курсу выше курса ЦБ РФ, возникает положительная курсовая разница, которая считается доходом и облагается налогом. ИП эта норма не касается.

04.01.2022 вы получили от зарубежного заказчика 1 000 евро и 11.01.2022 продали валюту по курсу 91,82. Курс ЦБ РФ в этот день был 90,7932. По факту вы получили 91 820 рублей, по курсу Центробанка было бы 90 793,2. С разницы в 1 026,8 рублей нужно будет уплатить налог.

3. Если применяете УСН «Доходы минус расходы», отрицательную курсовую разницу отнести к расходам не получится, т. к. она не входит в перечень расходов из п.1 ст.346.16 НК РФ .

Если вы работаете как юрлицо и используете кассовый метод учета доходов и расходов, то налоги заплатите только с сумм, которые поступили на счет. Если предпочли метод начисления, обязанность заплатить налог возникает с момента передачи прав или предоставления услуги, вне зависимости от того, получена ли оплата.

Вы знаете, что можете сократить страховые взносы с 30% до 7,6% и не платить НДС? Если нет, срочно прочтите нашу статью о налоговых льготах для IT-компаний, чтобы начать законно экономить!

Что будет, если не подать декларацию?

За непредставление 3-НДФЛ вовремя или неуплату налога на иностранные доходы ФНС привлекает налогоплательщика к ответственности.

- Если Иван не подаст декларацию, то за каждый месяц просрочки ему начислят штраф 5% от неуплаченной суммы налога. У санкции есть максимальные и минимальные пределы. Так, штраф не может быть меньше 1 000 руб. и больше 30% от неуплаченного налога.

- Если Иван не заплатит налог или оплатит его в неполном объеме, то его оштрафуют на 20% от неуплаченной суммы.

- Если инспектор ФНС выяснит, что Иван умышленно допустил нарушение налоговой обязанности по уплате НДФЛ, то штраф составит 40%.

?Fingram: как уплатить налоги по дивидендам от иностранных компаний

Декларацию о доходах за прошедший год в ФНС надо подавать, согласно Налоговому кодексу, до конца апреля. Если вы начинающий инвестор и владеете акциями иностранных компаний, которые в прошлом году выплачивали дивиденды на брокерский счет, этот выпуск Fingram — вам. Особенно для владельцев акций Тинькофф Банка, «Полиметалла», X5 Retail Group и т. д. Сохраняйте себе эту пошаговую инструкцию!

1. Всегда ли нужно самому платить налоги по дивидендам от иностранных компаний?

Если вы резидент РФ и владеете акциями иностранных компаний, по которым получили дивиденды с 1 января по 31 декабря прошлого года, то до 30 апреля обязаны отчитаться об этом доходе в ФНС. Уплатить налог по дивидендам таких компаний следует не позже 15 июля.

Российский брокер не является налоговым агентом по дивидендам, полученным клиентом от иностранных эмитентов, поэтому задекларировать этот доход придется самостоятельно.

2. Какие российские компании зарегистрированы за рубежом?

Чтобы узнать, какие бумаги российские, а какие нет, нужно проверить их ISIN — идентификатор состоит из двух букв и десяти цифр. Буквы указывают на страну — код российских ценных бумаг начинается с префикса RU (или SU). Удобно проверять ISIN ценных бумаг на сайте Московской биржи.

Например, наиболее известные компании первого уровня листинга, зарегистрированные за рубежом и выплачивающие дивиденды:

- Etalon Group PLC (ETLN) зарегистрирована на Кипре, налоговая ставка которого 0%;

- TCS Group Holding PLC (TCSG) также зарегистрирована на Кипре, налоговая ставка — 0%;

- X5 Retail Group (FIVE) зарегистрирована в Нидерландах, налоговая ставка государства – 15%;

- QIWI PLC (QIWI) зарегистрирована на Кипре, налоговая ставка — 0%;

- Polymetal International PLC (POLY) зарегистрирована на Джерси, налоговая ставка – 0%;

- ROS AGRO PLC (AGRO) зарегистрирована на Кипре, налоговая ставка — 0%.

Акции могут приносить прибыль не только при продаже. Надежные компании вознаграждают своих акционеров, делясь частью прибыли. От чего она зависит и как получать ее грамотно?

3. Какой налог по таким дивидендам?

Если у вас российский брокер, то дивиденды приходят на брокерский счет уже очищенными от налога. Его удержит эмитент по ставке, действующей в его стране. Дальше все зависит от того, есть ли у РФ с этой страной соглашение об избежании двойного налогообложения.

Если соглашение есть и ставка там ниже 13%, разницу нужно будет задекларировать и доплатить в российский бюджет. Если выше, то просто отразить дивиденды в декларации.

При отсутствии соглашения дополнительно уплатить нужно будет все 13%.

Если у вас иностранный брокер, посчитать и задекларировать весь НДФЛ по ценным бумагам нужно самостоятельно.

4. Как уплатить налоги по акциям иностранных компаний?

1). Сначала запросите у своего брокера отчет о выплате доходов по ценным бумагам иностранных эмитентов за прошедший год, скачайте его.

На современном фондовом рынке большинство участников торгов пользуется личными кабинетами. Разберем, как организовано это виртуальное пространство для инвестора.

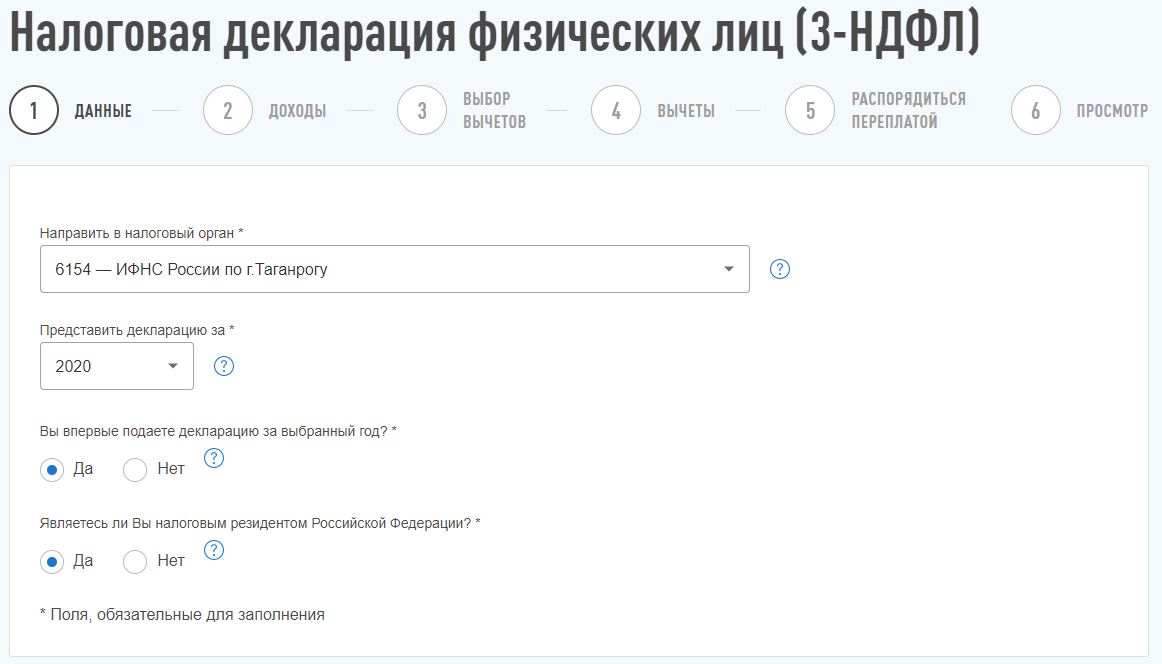

2). Войдите в личный кабинет на сайте ФНС (удобно через портал госуслуг) и перейдите в раздел «Жизненные ситуации».

3). Далее: «Подать декларацию 3-НДФЛ» — «Заполнить онлайн». Заполните соответствующие поля и нажмите «Далее».

4). В следующем пункте перейдите на вкладку «За пределами РФ» и «Добавить источник дохода».

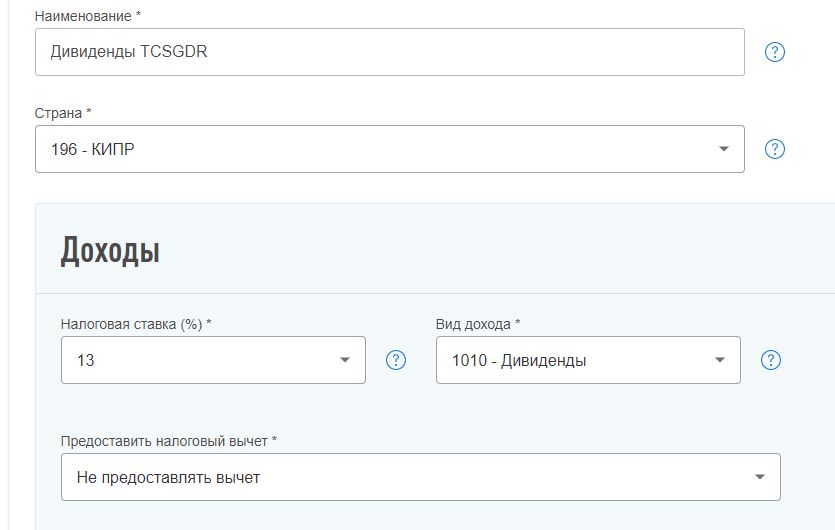

5). Откройте отчет о доходах, который прислал ваш брокер, и заполните таблицу на сайте ФНС:

- Наименование источника дохода (например, «Дивиденды TCSGDR»).

- Страна регистрации компании (по бумагам «Тинькофф» — Кипр, код 196).

- Налоговая ставка (13%).

- Вид дохода – код 1010 (дивиденды).

- Не предоставлять налоговый вычет:

- Сумма дохода в валюте (как правило, дивиденды выплачиваются в долларах, но бывает по-разному и зависит от брокера). Нужна общая сумма полученного дохода на дату выплаты дивидендов – указана в отчете брокера. Количество акций не пишем.

- Дата получения дохода (совпадает с датой уплаты налога) – указана в отчете брокера.

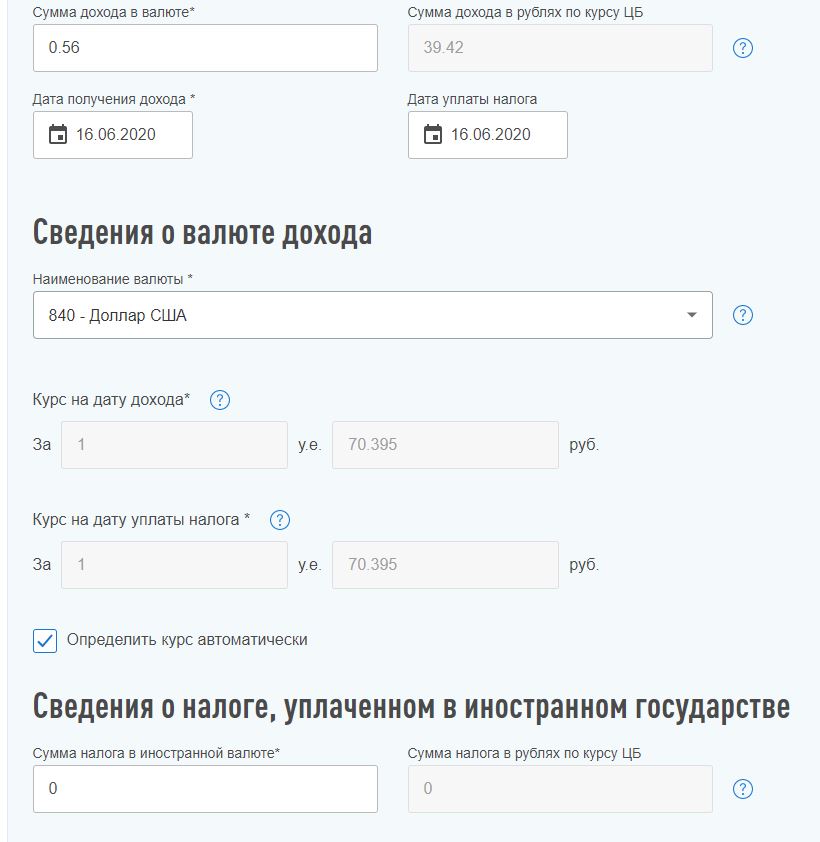

- Наименование валюты (по бумагам «Тинькофф» — доллар США, код 840).

- Курс на дату дохода – поставить галочку в пункте «Определять курс автоматически». В окошке «Сумма дохода в рублях по курсу ЦБ» сразу появится рассчитанная сумма.

- Сумма налога в иностранной валюте (по бумагам «Тинькофф» — на Кипре налоговая ставка 0%, поэтому сумма налога составляет 0 долларов). Информация содержится в отчете брокера.

- Сумма налога в рублях по курсу ЦБ (соответственно – 0 рублей).

6). Нажмите «Добавить источник дохода» и повторите все шаги п. 5. Проделайте это по каждым полученным дивидендам, указанным в отчете брокера.

Таким же образом указываются и дивиденды по акциям американских компаний.

7). Если вы указали все источники доходов, нажмите кнопку «Далее».

8). На этапе «Просмотра» в сформированную декларацию прикрепляем все нужные документы (в том числе отчет брокера, форма 1042-S по акциям американских компаний).

9). Если вы считаете, что все заполнили правильно, нажмите кнопку «Подтвердить и отправить». В течение трех месяцев декларация будет проверена налоговым агентом.

Бонус:

Налоги с дивидендов по акциям иностранных компаний брокер за вас не заплатит, так как по данным доходам налоговым агентом он не является.

Если у вас открыт ИИС второго типа («Б»), освобождение от НДФЛ к дивидендам не применяется. НДФЛ с дивидендов как по иностранным, так и по российским акциям на ИИС уплачивается на общих основаниях.

Налоговые льготы для владельцев ИИС первого типа («А») – это возврат НДФЛ на внесенные на счет средства – до 52 тыс. рублей в год. Освобождение от НДФЛ к дивидендам не применяется.

Помните, что подать декларацию необходимо до 30 апреля текущего года!

Остальные уроки по инвестициям вы можете найти в нашем разделе Обучение.

У вас уже есть опыт подачи такой декларации для отчета по дивидендам? По всем поступившим доходам отчитываетесь?

Зоя ВАСЮТЧЕНКО, Banki.ru

n nttt nttt ntt nt”,”content”:”tt

ntttu0412u044b u043du0435 u0430u0432u0442u043eu0440u0438u0437u043eu0432u0430u043du044b u043du0430 u0441u0430u0439u0442u0435.ntt ntt

Ответственность за нарушение валютного законодательства

Напоминаю, что штраф за совершение незаконных валютных операций по зарубежному счету составляет от 75% до 100% от суммы незаконной валютной операции – ст.15.25 КоАП РФ.

Информация о наличии у российского налогового резидента иностранного счета, а также данные об остатках на начало и конец отчетного периода, а также суммы всех поступлений и списаний по счету будет передана в РФ в рамках автоматического обмена налоговой информацией, который впервые состоялся в сентябре 2018 года за 2017 год. Передача информации в дальнейшем будет осуществляться в сентябре каждого года за прошедший год.

Важно! У России есть соглашения об избежании двойного налогообложения со многими государствами (список можно посмотреть здесь). Применительно к доходу из каждой страны нужно смотреть условия зачета. Но, как правило, применяется та же система, что и с Китаем. Если между РФ и другим государством нет указанного соглашения, то подоходный налог придется заплатить в обеих странах по полным ставкам.

Валютное регулирование и валютный контроль

Как правило, в большинстве случаев зарубежный доход зачисляется на зарубежный счет, открытый российским налоговым резидентом в иностранном банке. В этой связи, если российский налоговый резидент является также и российским валютным резидентом, то он обязан:

При этом статусы налогового и валютного резидента РФ соотносятся следующим образом:

- налоговые резиденты – п.2 ст.207 НК РФ – лица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. Указанный период не прерывается на периоды выезда лица за пределы РФ на срок менее шести месяцев для лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья;

- валютные резиденты – ст.1 ФЗ-173 “О валютном регулировании и валютном контроле” – граждане РФ и иностранные граждане, имеющие российский ВНЖ.

Валютное законодательство РФ – ФЗ-173 “О валютном регулировании и валютном контроле” – устанавливает, что с 2022 года зачисление валютными резидентами РФ денежных средств от валютных нерезидентов на их зарубежные банковские счета возможно по любым основаниям, при условии, что такой банковский счет открыт в стране, с которой у России имеется соглашение об автоматическом обмене финансовой информацией или в стране ЕАЭС – п.5.2. ст. 12 ФЗ 173 “О валютном регулировании и валютном контроле”.