Полная стоимость кредита в обязательном порядке должна быть указана в кредитном договоре – будь это потребительский кредит, кредитная карта, автомобильный или ипотечный кредит. Более того, полная стоимость кредита – это не то же самое, что процентная ставка по нему:

Полная стоимость кредита – как рассчитать

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. –>

- Высшее образование.

- Работал в банках 3 года.

- Журналист на ТВ.

- Финансовый аналитик. . .

Переплата по кредиту зависит не только от величины процентной ставки. В общую сумму включаются и побочные расходы, которые несет заемщик в процессе исполнения обязательств по договору. Любое кредитное соглашение должно содержать информацию по ПСК – полной стоимости кредита.

- Где в договоре указывается ПСК

- Какие платежи включаются в ПСК

- Что не входит в ПСК

- Законодательные ограничения и пример формулы расчета

Показатель ПСК отражает конечную сумму, который должен или может выплатить заемщик банку. При добросовестном исполнении обязательств, превышение ПСК не допускается. Рассчитывается ПСК по одному механизму, с учетом обязательных ограничений.

Что включает полная стоимость кредита?

Полная стоимость кредита – это все расходы, которые выплачивает заемщик за период кредитования. Эта сумма включает в себя:

- Расходы на оплату банковских процентов и основного долга;

- Дополнительные платежи (например, расходы на оценку жилья, страхование);

- Комиссии в соответствии с тарифами банка (в том числе за открытие счета, за операционное обслуживание).

Стоимость кредита рассчитывается индивидуально для каждого заемщика.

Что входит, а что не входит в полную стоимость кредита?

Главная задача расчета полной стоимости кредита (ПСК) – показать заемщику окончательную сумму его переплаты, если он будет следовать всем правилам и графику платежей. То есть, в нее входят все обязательные платежи по кредиту, с которыми столкнется клиент.

Как следует из федерального закона «О потребительском кредите (займе)», в расчет полной стоимости кредита включаются платежи:

- по погашению основной суммы кредита (формально это не переплата, все дело в формуле подсчета, о ней дальше);

- по уплате процентов по кредитному договору;

- другие обязательные платежи в адрес кредитора, если они предусмотрены договором (например, если есть комиссия за выдачу кредита, и т.д.);

- в случае потребительского кредита на карту – стоимость обслуживания карты;

- платежи в пользу третьих лиц, если они предусмотрены условиями договора;

- сумма страховой премии по договору страхования – но только если при страховом случае выплату получит не заемщик, а другое лицо (то есть, банк);

- сумма страховой премии по договору добровольного страхования, если от наличия или отсутствия страховки зависят условия кредита (сейчас почти всегда отсутствие страховки повышает процентную ставку по кредиту).

По прочим платежам и платежам в адрес третьих лиц закон делает оговорку: если на момент заключения договора сумма таких платежей точно не известна, то в полной стоимости кредита учитывается сумма, актуальная на данный момент.

Не включаются в полную стоимость кредита платежи, которые заемщик несет не по желанию банка, или за нарушение условий договора. Такими платежами могут быть:

- платежи, которые обусловлены требованиями законодательства, а не условиями договора (например, обязательное страхование объекта недвижимости по ипотеке). Отдельно прописаны и платежи в счет страхования объекта залога по потребительскому кредиту;

- платежи, которые заемщик вносит как штрафные санкции за нарушение условий договора (никто заранее не знает, просрочит ли заемщик платеж);

- платежи, которые зависят от решения заемщика (например, если в условиях договора есть комиссия за досрочное погашение долга – оплачивая кредит по графику, заемщик ее не платит);

- платежи по дополнительным услугам, которые никак не влияют на шансы получить кредит и на его условия, и от которых можно отказаться в течение 14 дней после оформления (то есть, финансовая защита и другие варианты страховок);

- плата за валютные операции (курсовые разницы) или комиссия за снятие наличных с карты (заемщик при желании может их не снимать, а проводить оплату).

Конкретный перечень платежей, которые учитываются или не учитываются в полной стоимости кредита, можно найти на сайтах банков – просто потому, что разные банки делают разные услуги обязательными или добровольными к оплате клиентом.

Например, «Альфа-Банк» включает в полную стоимость автокредита расходы на полис КАСКО, но не включает расходы на ОСАГО. А по ипотеке включает и оформление залога, и оформление аккредитива, и регистрацию закладной, услуги нотариуса, и плату за страховку.

Что не входит в ПСК?

- Нарушения договора и связанные с этим последствия (штрафы, пени и так далее).

- Действия, зависящие от заемщика. Например, вы берете кредитку с условием: если тратите в месяц 10000?, ставка – 8%; если тратите меньше, ставка – 11%. В полную стоимость кредита включат 8%.

- Платежи страховым компаниям, если нужно в обязательном порядке страховать предмет залога (квартиру по ипотеке, например).

- Платежи, которые не влияют на возможность получения кредита и процентную ставку (СМС-банкинг, к примеру).

Либо спросить в банке, либо высчитать самостоятельно. Первый вариант – лучше, так как банк обязан предоставлять ПСК, поэтому шансы на обман крайне низки. Самостоятельно высчитать тоже можно, но это – непростая задача (ниже мы покажем, что нужно делать).

Полная стоимость кредита – формула, порядок расчета

Для выбора кредита нужно учитывать не только базовую процентную ставку за пользование заемными средствами, но и учитывать полную стоимость данного кредита (займа).

Полная стоимость кредита (ПСК) – это сумма, которую клиент фактически заплатит банку за пользование средствами, реальная цена кредита.

Практики раскрытия настоящей цены банковской ссуды появилась в России не сразу, но после нескольких лет возмущенного непонимания между кредитными учреждениями и заемщиками. Психологически цена кредита под 11% годовых на 15 лет кажется привлекательной, но по итогу, за весь период погашения, придется заплатить вдвое больше, чем было взято. Еще более усложнялось дело обилием комиссий, в процентах и с фиксированной величиной. Некоторые проценты исчислялись от суммы остатка, а другие от первоначальной суммы кредита. В такой ситуации определить реальную стоимость банковской ссуды без сложных вычислений невозможно.

Полная стоимость кредита должна быть рассчитана еще до его получения, т.к. условия кредитования заранее известны.

Важно учитывать, что список расходов, включаемых в ПСК не бесконечен. Он не может быть расширен по аналогии, по мнению одной из сторон сделки или решением каких-либо еще лиц и организаций.

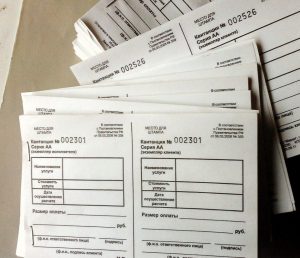

Центральный банк РФ в рамках закона «О потребительском кредите (займе)» обязал рассчитывать и указывать данную величину на первой странице кредитного договора, а именно:

«Полная стоимость потребительского кредита (займа) определяется как в процентах годовых, так и в денежном выражении и рассчитывается в порядке, установленном настоящим Федеральным законом. Полная стоимость потребительского кредита (займа) размещается в квадратных рамках в правом верхнем углу первой страницы договора потребительского кредита (займа) перед таблицей, содержащей индивидуальные условия договора потребительского кредита (займа), и наносится цифрами и прописными буквами черного цвета на белом фоне четким, хорошо читаемым шрифтом максимального размера из используемых на этой странице размеров шрифта. Полная стоимость потребительского кредита (займа) в денежном выражении размещается справа от полной стоимости потребительского кредита (займа), определяемой в процентах годовых. Площадь каждой квадратной рамки должна составлять не менее чем 5 процентов площади первой страницы договора потребительского кредита (займа) (часть 1 в ред. Федерального закона от 05.12.2017 N 378-ФЗ)

Из этого следует, что полная стоимость кредита не обязательно равна сумме, которую заемщик реально заплатит кредитору. Т.к. в процессе погашения возможны:

- Задержки платежей или досрочное погашение. За первое начисляется пеня, второе обещает пересчет процентов и уменьшение общей стоимости кредита или штрафные санкции, если это предусмотрено договором.

- Изменения условий возврата ссуды. Такая возможность часто прописывается в договоре, но ее наступление увязывается с внешними обстоятельствами.

Эти и другие обстоятельства могут повлиять на фактически уплачиваемую заемщиком сумму. Но если изменения в момент получения ссуды не известны, или их наступление зависит не от кредитора, то включать их в общую стоимость кредита не будут.

Важно чтобы полная стоимость кредита была известна заранее, еще до его получения. Если банк скроет информацию об этом, то сделка должна быть признана недействительной, договор кредитования расторгнут, а потраченные клиентом средства возвращены ему.

Для получателей банковских ссуд именно значение полной стоимости кредита, а не процентная ставка, должна быть критерием оценки и сравнения разных кредитных продуктов.

Пример расчета ПСК

Полная стоимость потребительского кредита банки рассчитывают по-разному. Кредитные калькуляторы бывают различными, и, в зависимости от этого, полученный результат не всегда одинаков. Попробуем посчитать ПСК для краткосрочного займа, условия будут следующими: размер заемных средств составляет 15000 рублей, кредит выдается на 10 дней, переплата составляет 1,5% за один день. Оплатить начисленные проценты клиент должен в тот день, когда возвратит сумму долга. Получается, что клиент взял определенную сумму, и каждый день размер задолженности увеличивается за счет начислений по ставке. По окончании периода кредитования заемщик должен оплатить полностью размер задолженности и начисленные за это время проценты.

Чтобы определить общую сумму к оплате, произведем нехитрые расчеты:

15000 рублей х 1,5% х 10 дней = 2250 (начисленная переплата)

15000 рублей + 2250 рублей = 17250 (объем задолженности). Это то количество денежных средств, которое заемщик должен вернуть по окончании периода кредитования. Эта сумма и станет единственным платежом в графике. Дата окончания кредита совпадает с датой выплаты. Чтобы вычислить процентную ставку, придется решить более сложное уравнение:

— 15000 + 17250/ (1+ i) 1

17250/ 1+ i = 15000

1+ i = 17250/ 15000

Здесь 15000 – это размер займа, выданного банком, поэтому указано отрицательное число. Поскольку на момент выдачи кредита не прошел ни один базовый период, их количество будет равным нулю. 17250 – величина выплаты по микрозайму. Число базовых периодов на момент оплаты задолженности будет равно единице, так как в нашем примере только один временной интервал. Дополнительные расходы не предусмотрены по условиям займа. Если бы они имелись, то такие платежи также учитывались бы и входили в состав основного долга по займу или в размер платежей.

Чтобы определить ЧБП, разделим число дней, содержащихся в году, на продолжительность базового периода:

ЧБП = 365/ 10 = 36,5

Подставляем имеющиеся числовые значения в формулу и находим ПСК:

0,15 х 36,5 х 100 = 547,500%

Число, получившееся по итогам вычислений, и будет полной стоимостью потребительского кредита.

Полная стоимость кредита: что это и как узнать

Статья 6. Полная стоимость потребительского кредита (займа)

С 03.07.2022 в ч. 1 ст. 6 вносятся изменения (ФЗ от 02.07.2022 N 329-ФЗ). См. будущую редакцию.

1. Полная стоимость потребительского кредита (займа) определяется как в процентах годовых, так и в денежном выражении и рассчитывается в порядке, установленном настоящим Федеральным законом. Полная стоимость потребительского кредита (займа) размещается в квадратных рамках в правом верхнем углу первой страницы договора потребительского кредита (займа) перед таблицей, содержащей индивидуальные условия договора потребительского кредита (займа), и наносится цифрами и прописными буквами черного цвета на белом фоне четким, хорошо читаемым шрифтом максимального размера из используемых на этой странице размеров шрифта. Полная стоимость потребительского кредита (займа) в денежном выражении размещается справа от полной стоимости потребительского кредита (займа), определяемой в процентах годовых. Площадь каждой квадратной рамки должна составлять не менее чем 5 процентов площади первой страницы договора потребительского кредита (займа).

(часть 1 в ред. Федерального закона от 05.12.2017 N 378-ФЗ)

(см. текст в предыдущей редакции)

2. Полная стоимость потребительского кредита (займа), определяемая в процентах годовых, рассчитывается по формуле:

(в ред. Федерального закона от 05.12.2017 N 378-ФЗ)

(см. текст в предыдущей редакции)

ПСК = i x ЧБП x 100,

где ПСК – полная стоимость потребительского кредита (займа) в процентах годовых с точностью до третьего знака после запятой;

(в ред. Федерального закона от 02.07.2022 N 329-ФЗ)

(см. текст в предыдущей редакции)

ЧБП – число базовых периодов в календарном году. Продолжительность календарного года признается равной тремстам шестидесяти пяти дням;

i – процентная ставка базового периода, выраженная в десятичной форме.

(часть 2 в ред. Федерального закона от 21.07.2014 N 229-ФЗ)

(см. текст в предыдущей редакции)

2.1. Процентная ставка базового периода определяется как наименьшее положительное решение уравнения:

где ДПk – сумма k-го денежного потока (платежа) по договору потребительского кредита (займа). Разнонаправленные денежные потоки (платежи) (приток и отток денежных средств) включаются в расчет с противоположными математическими знаками – предоставление заемщику потребительского кредита (займа) на дату его выдачи включается в расчет со знаком “минус”, возврат заемщиком потребительского кредита (займа), уплата процентов по потребительскому кредиту (займу) включаются в расчет со знаком “плюс”;

(в ред. Федерального закона от 02.07.2022 N 329-ФЗ)

(см. текст в предыдущей редакции)

qkqk – количество полных базовых периодов с момента выдачи потребительского кредита (займа) до даты k-го денежного потока (платежа);

(в ред. Федерального закона от 02.07.2022 N 329-ФЗ)

(см. текст в предыдущей редакции)

ek – срок, выраженный в долях базового периода, с момента завершения qkqk-го базового периода до даты k-го денежного потока;

m – количество денежных потоков (платежей);

i – процентная ставка базового периода, выраженная в десятичной форме.

(часть 2.1 введена Федеральным законом от 21.07.2014 N 229-ФЗ)

2.2. Базовым периодом по договору потребительского кредита (займа) признается стандартный временной интервал, который встречается с наибольшей частотой в графике платежей по договору потребительского кредита (займа). Если в графике платежей по договору потребительского кредита (займа) отсутствуют временные интервалы между платежами продолжительностью менее одного года или равные одному году, базовым периодом признается один год. Для договоров потребительского кредита (займа) с лимитом кредитования используется порядок расчета полной стоимости потребительского кредита (займа), установленный частью 7 настоящей статьи. Если два и более временных интервала встречаются в графике платежей по договору потребительского кредита (займа) более одного раза с равной наибольшей частотой, наименьший из этих интервалов признается базовым периодом. Если в графике платежей по договору потребительского кредита (займа) отсутствуют повторяющиеся временные интервалы и иной порядок не установлен Банком России, базовым периодом признается временной интервал, который является средним арифметическим для всех периодов, округленным с точностью до стандартного временного интервала. Стандартным временным интервалом признаются день, месяц, год, а также определенное количество дней или месяцев, не превышающее по продолжительности одного года. Для целей расчета полной стоимости потребительского кредита (займа) продолжительность всех месяцев признается равной.

(часть 2.2 введена Федеральным законом от 21.07.2014 N 229-ФЗ; в ред. Федерального закона от 02.07.2022 N 329-ФЗ)

(см. текст в предыдущей редакции)

С 03.07.2022 ст. 6 дополняется ч. 2.3 (ФЗ от 02.07.2022 N 329-ФЗ). См. будущую редакцию.

3. При определении полной стоимости потребительского кредита (займа) все платежи, предшествующие дате перечисления денежных средств заемщику, включаются в состав платежей, осуществляемых заемщиком на дату начального денежного потока (платежа) (d0).

4. В расчет полной стоимости потребительского кредита (займа) включаются с учетом особенностей, установленных настоящей статьей, следующие платежи заемщика:

1) по погашению основной суммы долга по договору потребительского кредита (займа);

2) по уплате процентов по договору потребительского кредита (займа);

3) платежи заемщика в пользу кредитора, если обязанность заемщика по таким платежам следует из условий договора потребительского кредита (займа) и (или) если выдача потребительского кредита (займа) поставлена в зависимость от совершения таких платежей;

4) плата за выпуск и обслуживание электронного средства платежа при заключении и исполнении договора потребительского кредита (займа);

5) платежи в пользу третьих лиц, если обязанность заемщика по уплате таких платежей следует из условий договора потребительского кредита (займа), в котором определены такие третьи лица, и (или) если выдача потребительского кредита (займа) поставлена в зависимость от заключения договора с третьим лицом. Если условиями договора потребительского кредита (займа) определено третье лицо, для расчета полной стоимости потребительского кредита (займа) используются применяемые этим лицом тарифы. Тарифы, используемые для расчета полной стоимости потребительского кредита (займа), могут не учитывать индивидуальные особенности заемщика. Если кредитор не учитывает такие особенности, заемщик должен быть проинформирован об этом. В случае, если при расчете полной стоимости потребительского кредита (займа) платежи в пользу третьих лиц не могут быть однозначно определены на весь срок кредитования, в расчет полной стоимости потребительского кредита (займа) включаются платежи в пользу третьих лиц за весь срок кредитования исходя из тарифов, определенных на день расчета полной стоимости потребительского кредита (займа). В случае, если договором потребительского кредита (займа) определены несколько третьих лиц, расчет полной стоимости потребительского кредита (займа) может производиться с использованием тарифов, применяемых любым из них, и с указанием информации о лице, тарифы которого были использованы при расчете полной стоимости потребительского кредита (займа), а также информации о том, что при обращении заемщика к иному лицу полная стоимость потребительского кредита (займа) может отличаться от расчетной;

6) сумма страховой премии по договору страхования в случае, если выгодоприобретателем по такому договору не является заемщик или лицо, признаваемое его близким родственником;

7) сумма страховой премии по договору добровольного страхования в случае, если в зависимости от заключения заемщиком договора добровольного страхования кредитором предлагаются разные условия договора потребительского кредита (займа), в том числе в части срока возврата потребительского кредита (займа) и (или) полной стоимости кредита (займа) в части процентной ставки и иных платежей.

4.1. В расчет полной стоимости потребительского кредита (займа) в процентах годовых включаются платежи заемщика, указанные в частях 3 и 4 настоящей статьи. Под полной стоимостью потребительского кредита (займа) в денежном выражении понимается сумма всех платежей заемщика, указанных в части 3 и пунктах 2 – 7 части 4 настоящей статьи.

(часть 4.1 введена Федеральным законом от 05.12.2017 N 378-ФЗ)

5. В расчет полной стоимости потребительского кредита (займа) не включаются:

1) платежи заемщика, обязанность осуществления которых заемщиком следует не из условий договора потребительского кредита (займа), а из требований федерального закона;

2) платежи, связанные с неисполнением или ненадлежащим исполнением заемщиком условий договора потребительского кредита (займа);

3) платежи заемщика по обслуживанию кредита, которые предусмотрены договором потребительского кредита (займа) и величина и (или) сроки уплаты которых зависят от решения заемщика и (или) варианта его поведения;

4) платежи заемщика в пользу страховых организаций или иностранных страховых организаций, имеющих право в соответствии с Законом Российской Федерации от 27 ноября 1992 года N 4015-1 “Об организации страхового дела в Российской Федерации” осуществлять страховую деятельность на территории Российской Федерации, при страховании предмета залога по договору залога, обеспечивающему требования к заемщику по договору потребительского кредита (займа);

(в ред. Федерального закона от 02.07.2022 N 343-ФЗ)

(см. текст в предыдущей редакции)

5) платежи заемщика за услуги, оказание которых не обусловливает возможность получения потребительского кредита (займа) и не влияет на величину полной стоимости потребительского кредита (займа) в части процентной ставки и иных платежей, при условии, что заемщику предоставляется дополнительная выгода по сравнению с оказанием таких услуг на условиях публичной оферты и заемщик имеет право отказаться от услуги в течение четырнадцати календарных дней с возвратом части оплаты пропорционально стоимости части услуги, оказанной до уведомления об отказе.

6. При предоставлении потребительского кредита (займа) с лимитом кредитования в расчет полной стоимости потребительского кредита (займа) не включаются плата заемщика за осуществление операций в валюте, отличной от валюты, предусмотренной договором (валюты, в которой предоставлен потребительский кредит (заем), плата за приостановление операций, осуществляемых с использованием электронного средства платежа, и иные расходы заемщика, связанные с использованием электронного средства платежа.

7. В случае, если условиями договора потребительского кредита (займа) предполагается уплата заемщиком различных платежей заемщика в зависимости от его решения, расчет полной стоимости потребительского кредита (займа) производится исходя из максимально возможных суммы потребительского кредита (займа) и сроков возврата потребительского кредита (займа), равномерных платежей по договору потребительского кредита (займа) (возврата основной суммы долга, уплаты процентов и иных платежей, определенных условиями договора потребительского кредита (займа). В случае, если договором потребительского кредита (займа) предусмотрен минимальный ежемесячный платеж, расчет полной стоимости потребительского кредита (займа) производится исходя из данного условия.

8. Банк России в установленном им порядке ежеквартально рассчитывает и опубликовывает среднерыночное значение полной стоимости потребительского кредита (займа) в процентах годовых по категориям потребительских кредитов (займов), определяемым Банком России, не позднее чем за сорок пять календарных дней до начала квартала, в котором среднерыночное значение полной стоимости потребительского кредита (займа) в процентах годовых подлежит применению.

(в ред. Федерального закона от 05.12.2017 N 378-ФЗ)

(см. текст в предыдущей редакции)

С 03.07.2022 ст. 6 дополняется ч. 8.1 (ФЗ от 02.07.2022 N 329-ФЗ). См. будущую редакцию.

С 03.07.2022 в ч. 9 ст. 6 вносятся изменения (ФЗ от 02.07.2022 N 329-ФЗ). См. будущую редакцию.

9. Категории потребительских кредитов (займов) определяются Банком России в установленном им порядке с учетом следующих показателей (их диапазонов) – сумма кредита (займа), срок возврата потребительского кредита (займа), наличие обеспечения по кредиту (займу), вид кредитора, цель кредита, использование электронного средства платежа, наличие лимита кредитования, получение заемщиком на свой банковский счет, открытый у кредитора, заработной платы, иных регулярных выплат, начисляемых в связи с исполнением трудовых обязанностей, и (или) пенсий, пособий и иных социальных или компенсационных выплат.

(часть 9 в ред. Федерального закона от 05.12.2017 N 378-ФЗ)

(см. текст в предыдущей редакции)

10. Среднерыночное значение полной стоимости потребительского кредита (займа) в процентах годовых определяется Банком России как средневзвешенное значение не менее чем по ста крупнейшим кредиторам по соответствующей категории потребительского кредита (займа) либо не менее чем по одной трети общего количества кредиторов, предоставляющих соответствующую категорию потребительского кредита (займа).

(в ред. Федерального закона от 05.12.2017 N 378-ФЗ)

(см. текст в предыдущей редакции)

10.1. Если при расчете средневзвешенного значения полной стоимости кредита (займа) объем потребительских кредитов (займов), выданных в одной категории потребительского кредита (займа) одним кредитором, превышает 20 процентов общего объема кредитов (займов), выданных всеми кредиторами в этой категории, то объем кредитов такого кредитора принимается равным 20 процентам.

(часть 10.1 введена Федеральным законом от 05.12.2017 N 378-ФЗ)

11. На момент заключения договора потребительского кредита (займа) полная стоимость потребительского кредита (займа) в процентах годовых не может превышать наименьшую из следующих величин: 365 процентов годовых или рассчитанное Банком России среднерыночное значение полной стоимости потребительского кредита (займа) в процентах годовых соответствующей категории потребительского кредита (займа), применяемое в соответствующем календарном квартале, более чем на одну треть. В случае существенного изменения рыночных условий, влияющих на полную стоимость потребительского кредита (займа) в процентах годовых, нормативным актом Банка России может быть установлен период, в течение которого указанное в настоящей части ограничение не подлежит применению.

(в ред. Федеральных законов от 05.12.2017 N 378-ФЗ, от 27.12.2018 N 554-ФЗ)

Почему полная стоимость в договоре отличается от реальной переплаты

На момент подписания договора ПСК рассчитывается с учетом, что условия и сроки пользования кредитом не будут меняться. Например, если заемщик платит строго по графику, для него не изменится общая стоимость кредита в процентах и денежном выражении.

Однако реальный размер переплаты может быть меньше или больше:

- процентная ставка может увеличиваться по основаниям, указанным в договоре (например, при отказе в продлении страховки);

- остаток по сумме долга может существенно уменьшаться за счет досрочного погашения, что скажется и на размере переплаты;

- при кредитной просрочке могут начисляться штрафные санкции, которые не учтены при расчете ПСК.

Таким образом, заемщик может сам повлиять на снижение общей стоимости или не допустить ее увеличения.

Кредитные каникулы или рассрочка

влияют на стоимость кредита?

Закажите звонок юриста

Если заемщик строго соблюдает условия договора, банк не может в одностороннем порядке увеличить общую стоимость кредита. Например, запрещено повышать процентную ставку, даже если изменилась общая финансовая ситуация в стране. Если в процессе пользования деньгами стороны решили изменить условия договора, ПСК рассчитывается заново.

Например, это возможно при реструктуризации кредита, когда увеличивается общее количество месяцев по графику или уменьшается размер ежемесячного платежа.

Влияет ли на расчет срок кредита и досрочное погашение

Да, влияет, причем как в меньшую, так и в большую сторону. Одну и ту же сумму можно взять на разное количество лет. Например, можно получить в банке 1 млн. руб. за 3 года или 5 лет. В этом случае меняется общее количества базовых периодов (месяцев) — их будет 36 и 60, соответственно. Так как базовые периоды являются одним из основных показателей для расчета, ПСК в двух указанных выше случаях будет отличаться.

Досрочное погашение может снизить остаток долга перед банком или уменьшить количество базовых периодов (месяцев). Обычно при досрочном погашении заемщик может сам указать, по какому варианту сделать перерасчет — по уменьшению размера ежемесячного платежа, по количеству месяцев и т.д. В каждом из этих случаев автоматически изменится и полная стоимость кредита.

Почему полная стоимость кредита выше процентной ставки?

ПСК состоит из основного долга и процентов, платы за выпуск и обслуживание кредитки, а еще услуг третьих лиц, например страховки, работы оценщика. Стоимость кредита может быть выше ПСК из-за штрафов за просрочки и комиссий за снятие наличных с кредитки.

ПСК = i x ЧБП x 100, где ПСК — полная стоимость кредита в процентах годовых с точностью до третьего знака после запятой; ЧБП — число базовых периодов в календарном году.

Статьи

Рассчитывал на одну сумму, а в итоге получил в разы больше. И это вовсе не о внезапном презенте на день рождения, а о том, сколько придется возвращать денег в банк, если взял там кредит и не был внимательным. Казалось бы, что сложного, есть процентная ставка, бери, да высчитывай. Но не все так просто.

Откуда появилась «ПСК»

Вот уже как девять лет в России существует такое понятие как «полная стоимость кредита» или, просто, ПСК. Не все, правда, о нем знают или даже догадываются, пока не столкнутся с кредитованием воочию. Для того чтобы понять, почему такая «секретность» вокруг этого «явления» вернемся в прошлое лет на 10-15 назад.

Начало двухтысячных: россияне активно берут потребительские кредиты и начинают вникать во все тонкости кредитования, ориентируясь в основном на процентные ставки по кредитам. О различных комиссиях заемщики узнают позднее, как правило, в процессе выплаты кредита. Это как в старом анекдоте про родительские собрания в школах, где вход на них бесплатный, а вот выход уже за деньги. Так было и с полной стоимостью кредита: суммы на «входе» и «выходе» могли отличаться разительно. Многие заемщики были удивлены, когда взяли определенную сумму, например, под 20% годовых, и высчитав возможную переплату, они выясняли, что вернуть придется совсем другие деньги. При детальном изучении договора оказывалось, что, например, каждый месяц клиенту также начислялся дополнительный 1% комиссионного обслуживания. Так, процентная ставка за год увеличивалась с 20% до 32%. А о понятии «кредитная история» все узнали гораздо позднее. Институт кредитной истории начал зарождаться лишь с 2004 года.

Но в тот момент недовольство клиентов росло, а число жалоб увеличивалось. Чтобы как-то успокоить граждан, в 2008 году стали производить расчет полной стоимости кредита согласно Указу Центрального Банка России «О порядке расчёта и доведения до заёмщика — физического лица полной стоимости кредита». Этим же указом регламентировалась и формула расчета ПСК. А вот на законодательном уровне понятие полной стоимости кредита появилось лишь в 2013 году, когда был принят закон «О потребительском кредите (займе)». С тех пор вся информация о ПСК размещается на первой странице кредитного договора и занимает не менее 5% от общей площади листа.

Под контролем Центробанка

Полная стоимость кредита — цена, которую заплатит клиент за пользование банковскими средствами. ПСК включает основную процентную ставку, комиссию за выдачу средств, за открытие/закрытие счета, за операционное обслуживание, выпуск карты (если речь идет о кредитных картах), то есть все совокупные платежи заемщика по договору, сроки уплаты и размеры которых известны к моменту его заключения.

Как правило, полная стоимость кредита выше той, что вы планировали, опираясь на процентную ставку. И все же клиенты банка или МФО, «застрахованы» Центробанком, который регулирует размер полной стоимости кредита. ЦБ рассчитывает и публикует среднерыночное значение ПСК кредита один раз в квартал. Например, полная стоимость кредита для «займов до зарплаты» не должна превышать 365% годовых, а для потребительских кредитов определенное ЦБ среднерыночное значение ПСК. Могут быть и исключения, но тогда Центробанк указывает сроки, в какие сроки полная стоимость будет выше указанных величин.

Благодаря такому контролю банки не повышают процентную ставку более чем на одну треть. Кроме того, клиент может сравнить предложения различных банков и реально оценить сумму переплаты.

Просрочки увеличивают сумму переплаты по кредиту

Казалось бы, как просрочки по ежемесячным платежам влияют на размер полной стоимости кредита. Мы уже неоднократно говорили о том, что любая задержка платежа или полное его отсутствие оказывают негативное влияние на кредитную историю заемщика. Чем больше таких нарушений сроков, тем хуже кредитная история.

Кроме плохой кредитной истории, меняются и другие показатели кредита. Так, многие банки вводят штрафы и пени за просрочку платежа. А они, согласно закону о кредитовании, изначально не включены в ПСК, так как банк заранее не может знать, нарушит ли клиент договорные отношения. Потому кредитная история заемщика, как правило, не содержит информации о штрафах и пени, хотя фиксирует допущенные нарушения. В ней же отображается и полная стоимость кредита.

То же самое касается и использования кредитных карт. Изначально банк не знает, каким образом клиент воспользуется средствами, предусмотренными картой: снимет наличными, исчерпает льготный период и начнет платить проценты, будет ли допускать задержки по внесению платежа. Потому полная стоимость кредита по кредитной карте также заранее неизвестна и, как правило, выглядит значительно завышенной.

Стоит отметить, что переплату по кредиту можно не только увеличить, но и снизить. Например, с помощью досрочного погашения банковского долга, рефинансирования кредита и т.п.

Таким образом, полная стоимость кредита может отличаться от суммы самого кредита. При этом есть факторы как увеличивающие ее размер, так и действующие в пользу снижения. Заемщику важно проявить внимание при заключении кредитного договора, чтобы после не было неприятных сюрпризов.

ЦБ РФ ведет наблюдение за деятельностью банков, чтобы не допустить неоправданного повышения процентных ставок. Ежеквартально публикуются ПСК по различным кредитам. Это усредненные показатели, которые служат скорее для ориентирования в потоке предложений. Банки должны учитывать эту величину и не увеличивать ставку более чем на одну треть. Зная допустимые значения ПСК, клиент сможет оценить, насколько для него выгодно то или иное предложение банка и сделать свой выбор.