Согласно Письму Минфина России № 03-11-11/33669, опубликованному 30.04.2021, специальный режим могут применять и несовершеннолетние от 14 лет. Однако для регистрации гражданина в возрасте 14-18 лет должны быть соблюдены условия:

Закон о самозанятых: что нужно знать в 2022 году

27 ноября 2018 года президент подписал пакет законов, определяющих принципы налогообложения для самозанятых граждан. Кто такой самозанятый, какие есть ограничения и кто им не может стать? Какие налоги платит самозанятый? В каких случаях самозанятому понадобится статус ИП, и как при этом сохранить налоговый спецрежим самозанятого. Обо все этом расскажем в этой статье.

Самозанятыми называют тех, кто работает «сам на себя». Закон о самозанятых прежде всего был принят для того, чтобы вывести из тени эту категорию граждан и дать им выгодные условия для легального бизнеса. Кроме очевидной необходимости не нарушать закон, самозанятый гражданин теперь может официально подтверждать свои доходы от ведения бизнеса, например, для того чтобы получить кредит.

На момент принятия закона о самозанятых, граждан, работающих “на себя”, в России насчитывалось около 16 миллионов человек.

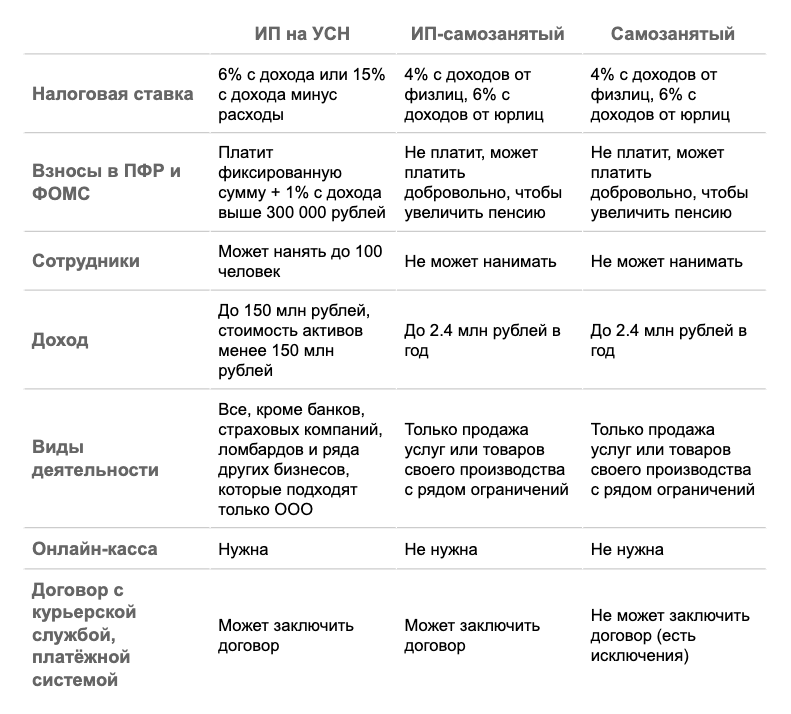

Закон о самозанятых предусматривает более мягкие условия ведения бизнеса для этой категории граждан. Например, ниже налоговая ставка, и в отличие от индивидуальных предпринимателей самозанятым не надо представлять налоговую отчетность в ФНС. Учет прибыли, документация и отправка данных в ФНС осуществляется в специальном официальном приложении «Мой налог».

Стать самозанятым гражданином может не каждый. Об ограничениях и условиях речь пойдет дальше.

Кто, согласно закону, может зарегистрироваться как самозанятый

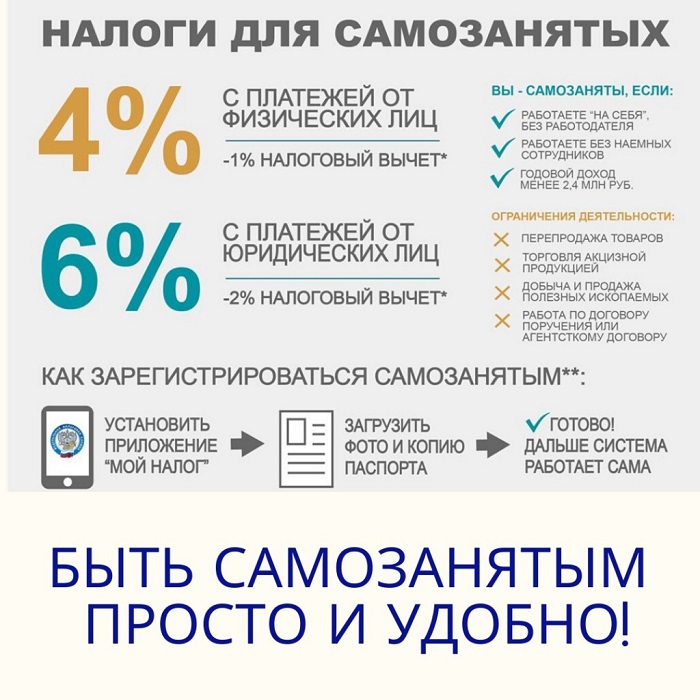

Зарегистрироваться как самозанятый и воспользоваться специальным режимом налогообложения вы можете, если вам исполнилось 16 лет и для вашей деятельности выполняются следующие 4 условия:

Вы работаете или оказываете услуги самостоятельно, то есть вы продаете товары собственного изготовления или самостоятельно оказывает трудовые услуги.

Вы ведете деятельность один, у вас нет наемных работников, и вы никого не привлекаете в помощники по трудовому договору.

Ваш вид деятельности не относится к запрещенным к этому статусу. Перечень отражен в Законе от 27.11.2018 N 422-ФЗ Статья 4, и далее мы подробно рассмотрим его.

Ваш доход составляет не более 2,4 млн рублей в год. Причем соблюдать равномерное распределение этой суммы по месяцам закон не обязывает.

Кому подойдет такой вариант работы? Работающим без договоров репетиторам и няням, мастерам по вызову, парикмахерам и мастерам маникюра, изготовителям и реализаторам собственной продукции (например, кондитер на дому) и так далее. Список профессий для самозанятых гораздо обширнее представленных здесь кратких примеров.

Гражданину, который зарабатывает тем, что помогает своим соседям ухаживать за огородом, собирать урожай, придется оформлять статус самозанятого. А вот если помощь безвозмездная или не носит системный характер для заработка, это делать не придется.

Если вы работаете или оказываете услуги посредством сети интернет, удаленно, и охватываете несколько регионов, вы можете выбрать только один регион присутствия, и указать его при регистрации.

При этом, вы вправе перейти на специальный налоговый режим «Налог на профессиональный доход» (НПД) находясь как в статусе физического лица, так и в статусе ИП (индивидуального предпринимателя). И при некоторых видах деятельности самозанятому придется оформлять ИП по требованию закона.

Обратите внимание, что льготы, ставки налогов для ИП на НПД такие же, как для физлиц в статусе самозанятых. Далее подробно про это расскажем.

Зачем выдавать чеки

До появления самозанятости в России многие жители работали нелегально. К примеру, репетиторы предоставляли услуги обучения и не платили налоги. Открывать ИП было выгодно только при больших объемах заказов. А если самозанятый параллельно работал в школе, то времени на подработку оставалось мало.

Правительство решило не устраивать налоговые проверки, а помочь людям максимально безболезненно выйти из тени и легально работать без проблем с отчётами, оплатой налогов, штрафами. Эксперимент завершился удачно и чиновники решили сделать его частью налогового законодательства.

В августе 2022 года Федеральная налоговая служба отчиталась о том, что благодаря самозанятости удалось вывести из тени 130 мрлд рублей. За всё время действия налогового эксперимента граждане заплатили более 3,5 млрд рублей налогов. В масштабах страны это не огромная цифра, но раньше деньги не доходили до бюджета.

Самозанятость создавалась с фокусом на максимальную простоту. Зарегистрироваться в качестве плательщика налога на профессиональный доход может любой гражданин с ИНН и паспортом. Не понадобится даже авторизация на портале госуслуг, можно скачать приложение «Мой налог» и заполнить анкету в нём.

У самозанятых нет налоговой отчётности как у ИП или ООО. Они создают чеки по операциям в приложении и данные автоматически уходят в Федеральную налоговую службу после завершения отчётного периода. При желании можно даже настроить автоматическое списание налогов, если привязать к приложению банковскую карту.

В 2022 году новым самозанятым давали 10 000 рублей налогового вычета, которые можно было использовать для оплаты налога на профессиональный доход. В этом году таких привилегий не было, а неиспользованные бонусы за прошлый год аннулировали в январе 2022.

Принцип работы самозанятых с клиентами максимально простой. Предположим, что есть кузнец Иван, который изготавливает металлические изделия на заказ. К нему обращается крупная компания с большим заказом. Иван заключает договор с юридическим лицом и выписывает чек на каждый платёж.

Юридические лица рассчитываются с физическими с помощью перевода на расчётный счёт. Они могут платить только по безналу, поэтому в этом случае не обойтись без помощи банка. С физическими лицами можно сотрудничать и с помощью электронных платёжных систем.

Компания подготавливает договор, Иван подписывает и ожидает предоплату. Необходимость отчитываться перед налоговой возникает у Ивана, когда средства поступают на его счёт и он выполняет обязательства перед клиентам. Согласно действующему законодательству, самозанятый обязан сформировать чек после того, как получит деньги от клиента.

При безналичных расчётах чек надо сформировать и передать не позднее 9 числа месяца, следующего за налоговым периодом, в котором была проведена сделка. Если нарушить сроки, контрагент может пожаловаться в ФНС и последуют санкции.

Чек — подтверждение дохода плательщика налога на профессиональный доход. Некоторые самозанятые вносят платежи за несколько дней перед окончанием отчётного периода, но лучше делать это в день поступления средств или на следующий.

Во-первых, не придётся тратить много времени на финансовый учёт сразу. Создать чек по платежу можно за 2-3 минуты, а вот если их накопится 200-300 за месяц, на работу с приложением уйдет минимум полдня. Во-вторых, в законодательных актах чётко прописан механизм работы.

У многих самозанятых возникает много вопросов по поводу онлайн-кассы. В случае с безналичным расчётом с физическими и юридическими лицами она не нужна. Достаточно сформировать чек в приложении, отправить его контрагенту и проследить, чтобы в конце месяца в интерфейсе «Моего налога» были правильные цифры по доходу.

Одна из главных ошибок самозанятых заключается в том, что они не ведут учёт финансов в сторонних приложениях и сервисах. Надо обязательно использовать Excel, CRM или приложения для учёта финансов. На рынке очень много инструментов для решения этой задачи.

Если вести учёт ещё где-то, в конце отчётного периода можно будет сверить цифры и устранить ошибки. К примеру, если несколько клиентов отказались от услуги и им пришлось вернуть деньги, самозанятый может забыть о том, что нужно аннулировать чеки.

А если он ведёт учёт в Excel или CRM и сразу после возврата средств удалил сделку, цифры будут отличаться от данных в приложении «Мой налог». Поэтому, лишний источник информации точно не помешает и поможет защититься от проблем. Если самозанятый забудет аннулировать чек и отчётность уйдёт в налоговую, устранить ошибку будет сложнее.

Расчёт за товары и услуги самозанятые граждане должны обязательно отражать в приложении «Мой налог» потому что это единственный способ сообщить налоговой о том, сколько денег проходит через счёта.

Потенциальные самозанятые жители РФ часто спрашивают о том, надо ли создавать чеки, когда они находятся на больничном или уезжают в длительный отпуск. В этом случае работать с приложением «Мой налог» нет необходимости. Если дохода временно нет, то и чеки не нужны.

Возможно, в скором времени будут внесены изменения в законодательную базу, и самозанятых обяжут закрывать каждый месяц вручную и подтверждать, что у них не было дохода, но пока такого нет. Можно сказать, что налоговая доверяет плательщикам НПД и предоставляет им свободу действий.

Хотя системы мониторинга пристально следят за всеми самозанятыми. Поэтому не рекомендуем занижать цифры в чеках или вносить только половину поступлений в приложения. Нет сомнений, что банковские счёта всех самозанятых стоят на особом контроле.

К примеру, если самозанятый проводит через «Мой налог» 100 000 рублей в месяц, а оборот превышает 500 000 рублей, у Федеральной налоговой службы рано или поздно возникнут вопросы. Плательщиков НПД редко приглашают на сверку, но при таком развитии событий инспектор может назначить личную встречу.

Если у физического лица есть документы, чтобы подтвердить происхождение средств, проблем не будет. Например, если человек параллельно работает на компанию и получает белую зарплату, он сможет предоставить документы от работодателя.

Штрафные санкции за нарушение правил ведения отчётности

Со злостными нарушителями, которые не проводят деньги от своей профессиональной деятельности через «Мой налог», разговор короткий. Согласно действующему законодательству, если не выдать вовремя чек клиенту, последует штраф в районе 20% от суммы расчёта.

Допустим, контрагент перевёл на счёт 100 000 рублей за месяц услуг репетитора. А самозанятый не выдал ему чек и забыл в конце отчётного периода провести платёж через приложение «Мой налог». Злой умысел доказать сложно, но есть прописанная законодательная база, которая определяет порядок наказания.

С самозанятого спишут 20% от стоимости заказа. Очевидно, что никому не хочется терять пятую часть суммы. Особенно, если речь идёт о крупных платежах в рамках постоянного сотрудничества, а не разовых операциях.

За повторное нарушение налоговая служба наложит штраф в размере полной суммы расчёта. На сайте ФНС есть специальная форма для жалоб на самозанятых. Если клиент оставит обращение, вероятность получения штрафа увеличится до 100%. Поэтому лучше не затягивать с формированием чека и убедиться, что контрагент его получит.

Если на момент формирования чека в приложении «Мой налог» наблюдается технический сбой, создать его можно после завершения ремонтных работ. Обычно нормальная работа базы данных восстанавливается на следующий рабочий день. В этом случае санкций не будет.

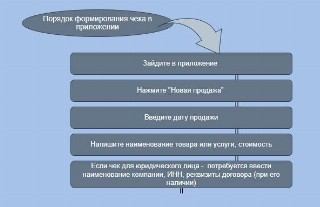

Как сформировать чек и передать клиенту

Интерфейс сервиса для самозанятых очень прост в использовании. Пропустить необходимые данные невозможно — не удастся перейти к следующему шагу.

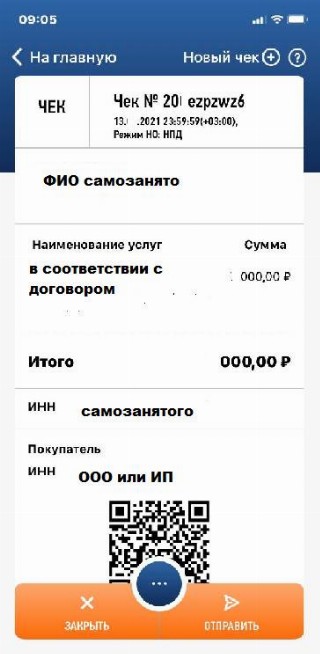

Вот образец, как выглядит чек от самозанятого для ООО и индивидуальных предпринимателей. Он отличается от выдаваемого физлицам.

Если клиентом является гражданин, процедура и данные для подготовки чека самозанятым отличаются. Это связано с применением иной ставки налогообложения — 4%. Коротко о том, как оформить чек самозанятому для физических лиц:

- Ф.И.О. и ИНН не вводятся;

- описывается услуга и ее стоимость.

Сформированный самозанятым отчет отправляют контрагенту любым удобным способом ( п. 5 ст. 14 422-ФЗ ):

- на бумажном носителе — распечатывается на любом печатном устройстве;

- в электронной форме.

Варианты передачи предложит интерфейс.

В электронной форме ФД направляется следующими способами:

- направляется покупателю (заказчику) на абонентский номер или адрес электронной почты;

- путем считывания компьютерным устройством (мобильным телефоном, смартфоном или компьютером, включая планшетный компьютер) контрагента QR-кода, содержащийся на ФД.

Какие у самозанятости плюсы и минусы

— Налог — 4-6%. Приложение само посчитает налог и подготовит платёжку.

— Нет страховых взносов. Когда бизнес на паузе, не придётся переплачивать.

— Нет онлайн-касс. Приложение подготовит электронные чеки для клиентов.

— Нет отчётности. Налоговая видит все ваши платежи, ей незачем получать документы со сводными суммами.

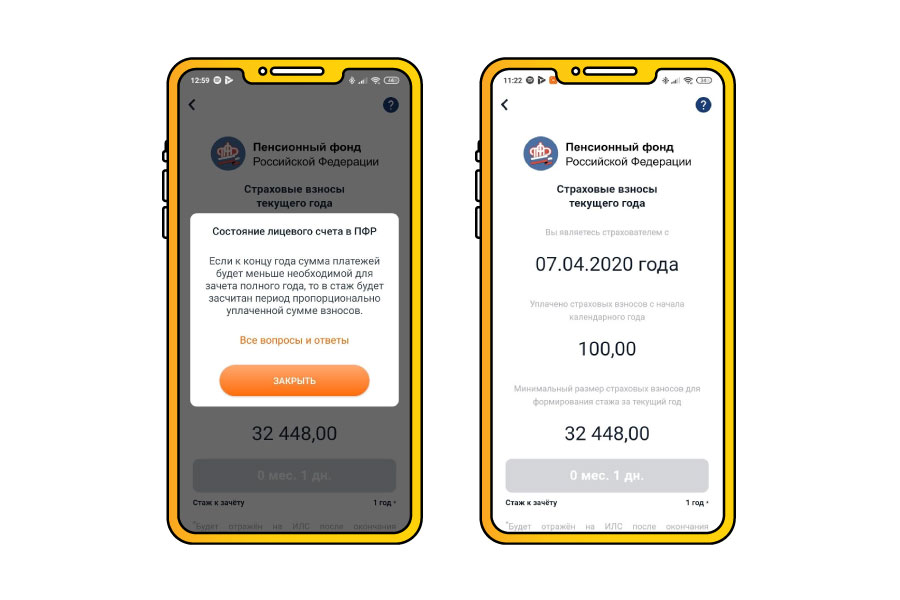

— Меньше пенсия. Из-за отсутствия страховых взносов пенсионный стаж замирает. Но есть выход: платить пенсионные взносы добровольно.

— Низкий статус. Бизнес до сих пор не привык к самозанятым: есть стереотип, что настоящие предприниматели открывают ИП или ООО. Ваших контрагентов может беспокоить, что вы в любой момент можете сняться с учёта. Если так, можете предложить прописать в договоре условие, что вы должны заранее предупредить о смене статуса.

Как аннулировать чек от самозанятого

Чек самозанятого можно аннулировать, даже если оплата уже прошла. Например, если:

- покупатель решил вернуть товар;

- заказчик перевел аванс, от потом отказался от услуги;

- в чеке указали некорректные данные.

Если вы возвращаете оплату клиенту, достаточно просто аннулировать чек самозанятого. При вводе неверных данных нужно их исправить. После аннулирования чека самозанятый должен сформировать новый, уже с корректными сведениями.

Аннулирование чека самозанятого

Итоги

Итак, мы рассказали о том, какие налоги в 2022 году самозанятый должен заплатить в бюджетную систему Российской Федерации.

Это, в первую очередь, налог на профессиональный доход, уплачиваемый ежемесячно на основании налоговых уведомлений.

Далее — НДФЛ, который необходимо рассчитывать и перечислять при получении доходов, не подпадающих под режим самозанятости, например при продаже квартиры, автомобиля и т. д.

И затем — имущественные налоги при наличии объекта налогообложения — недвижимости, земли, транспорта.

Уплата страховых взносов за себя является добровольной для самозанятого. Он сам для себя определяет, нужно ему увеличить свой пенсионный стаж или нет.

- Налоговый кодекс РФ

- федеральный закон от 27.11.2018 № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима “Налог на профессиональный доход” в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)»

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Как стать налогоплательщиком НПД

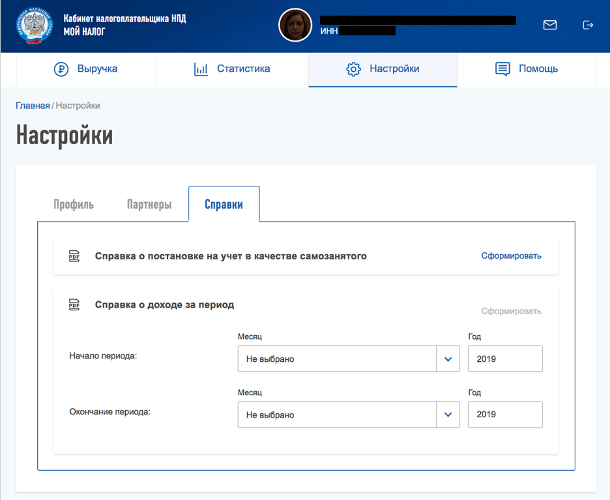

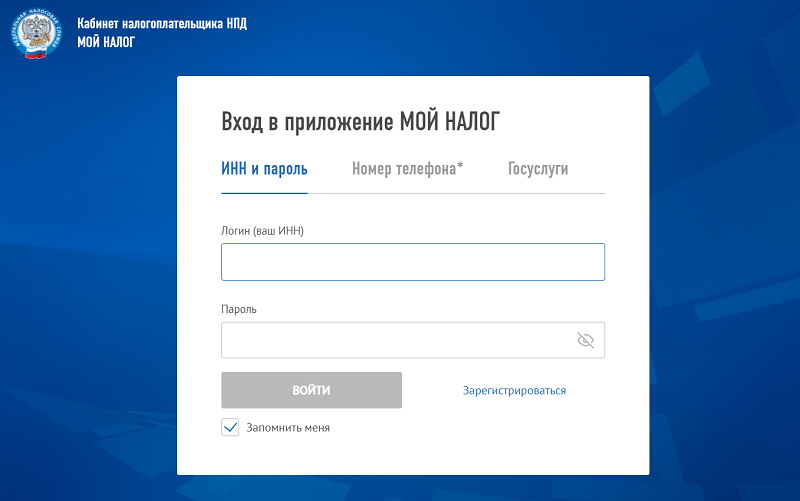

Чтобы стать самозанятым и начать получать доходы официально, и ИП, и физическому лицу необходимо пройти регистрацию одним из способов: а) в мобильном приложении «Мой налог»; б) личном кабинете на сайте ФНС.

- Указать номер телефона и ввести SMS-код.

- Выбрать регион, где будете вести деятельность.

- Сделать фото паспорта (страницы с фото и личными данными).

- Сделать селфи, чтобы приложение сделал сравнение с фото на паспорте.

- Подтвердить регистрацию.

Иностранный гражданин не сможет зарегистрироваться через приложение. В функционале программы еще нет распознавания заграничного паспорта. Иностранцам доступен только один способ – личный кабинет на сайте ФНС.

Штрафы для самозанятых

В настоящий момент Правительство может ответить на вопрос, как платить налог самозанятым гражданам . А вот по поводу штрафных санкций четких указаний в законе не имеется. Предположительно, неуплата налогов для самозанятого обернется штрафом в размере полученного дохода.

Санкции предусмотрены для тех, кто зарегистрировался в качестве самозанятого, но нарушил условия выставления чека. В данном случае штраф составит 20% от суммы, прошедшей без подтверждения фискальным документом. Если нарушение повторится в течение следующего полугода, штраф предъявят в размере всей суммы расчета.

Обратите внимание, штрафные санкции в первый год эксперимента в отношении правонарушителей не применялись.

Нужна помощь с открытием расчётного счёта?

Не теряйте время, мы окажем бесплатную консультацию и подберём самый выгодный вариант.

Бумажный чек

В случае необходимости выдачи чека покупателю на бумажном носителе, надо распечатать чек, сформированный в приложении «Мой налог», с помощью любого печатающего устройства.

Мобильное приложение «Мой налог» предназначено для использования на мобильном телефоне, смартфоне или компьютере. Чек, формируемый мобильным приложением, можно отправить на любые устройства, которые подключены к мобильному телефону, смартфону или компьютеру, например, Bluetooth-принтер.

ИП может подключить эквайринг и принимать оплату банковскими картами. То есть поставить терминал, и клиент привычным способом будем прислонять карточку к этому терминалу. А вот у самозанятого не получится заключить договор с банком на открытие эквайринга — банк не открывает расчетные счета на эквайринг физлицам. Поэтому принимать платежи самозанятый может только наличными или обычным переводом с карты покупателя на свою карту через приложение банка.

Как доказать, что чек был сформирован?

Информация о всех выданных самозанятым чеках хранится в налоговых органах и в мобильном приложении «Мой налог» /вэб-кабинете «Мой налог».

Некоторые самозантяые сдают недвижимость и получают оплату через иностранный сайт-агрегатор.

В этом случае при формировании чека сумма фактически полученного дохода указывается в рублях по курсу ЦБ на дату поступления таких денежных средств на счета налогоплательщика НПД.

Датой получения доходов признается дата поступления таких денежных средств на расчетный счет самозанятого после валютного контроля.