Проводкой при начислении штрафа или пени будет Дт 91 Кт 69.1. Здесь использован счет 91 «Прочие доходы и расходы». Правда, существует другое мнение, что в этом случае нужно использовать счет 99. Выбор счета зависит от принятого в бухучете порядка учета таких расходов, закрепленного в учетной политике организации.

Как отразить в учете взносы на страхование от несчастных случаев и профзаболеваний (спецрежим)

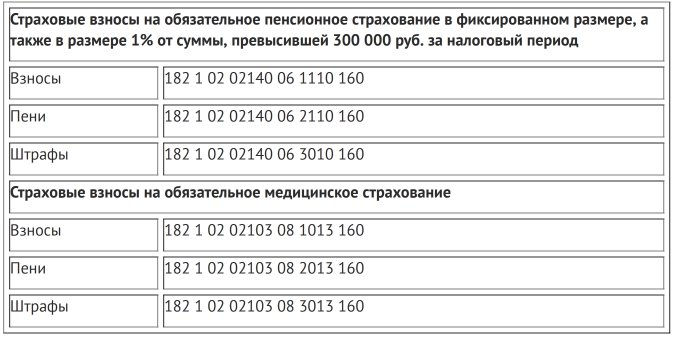

Еще в 2022 году страховое обеспечение граждан претерпело значительные реформации. Так, единым администратором поступлений стала Федеральная налоговая служба. Напомним, что ранее платежи по страховому обеспечению зачислялись напрямую во внебюджетные фонды (ПФ РФ, ФФОМС, ФСС).

Теперь основной нормативный акт, регламентирующий порядок налогообложения и тарифы по страховым взносам (СВ) — это глава 34 НК РФ. Общеустановленные тарифы едины для всех экономических субъектов:

- Обязательное пенсионное страхование — 22%.

- Обязательное медицинское страхование — 5,1%.

- Страхование от временной нетрудоспособности и по материнству — 2,9%.

В 2022 году для малого бизнеса действуют пониженные тарифы страховых взносов по выплатам работников выше МРОТ (102-ФЗ от 01.04.2020). Льготные тарифы таковы:

- ОПС — 10%;

- ОМС — 5%;

- ВНиМ — 0%.

Подробнее: «Кому положены пониженные тарифы СВ»

Для отражения льготных начислений используются те же счета бухгалтерского учета для страховых взносов по обычным тарифам.

Отметим, что страхование от несчастных случаев на производстве и от профессиональных заболеваний (на травматизм) следует перечислять в Фонд социального страхования. То есть взносы на травматизм в ведение ФНС переданы не были. Размер платежей варьируется от 0,2 до 8,5% в зависимости от класса опасности основного вида деятельности компании.

По СВ на ОПС установлен лимит: в 2022 году — 1 465 000 рублей. Если сумма налогооблагаемых доходов по работнику превысила указанный предел, то тариф снижается до 10%. Для ВНиМ утвержден допустимый предел в 966 000 рублей для 2022 года. При превышении данного лимита ставка снижается до 0%, то есть СВ по ВНиМ при превышении лимита не платят.

Эксперты КонсультантПлюс разобрали, как правильно заполнить платежку на оплату страхвзносов. Используйте эти инструкции бесплатно.

Проводки по страховым взносам для бюджетников

В отличие от бухучета некоммерческих организаций, у которых исчисленные и уплаченные сборы отражаются на одном счете БУ, в учете бюджетных организаций для отражения операций (например, начислены страховые взносы) проводки составляются по иным счетам.

Рассмотрим ключевые правила начисления и уплаты на примере. ГБОУ ДОД ДЮСШОР «АЛЛЮР» начислило заработную плату за май в сумме 1 200 000 рублей. Для исчисления СВ используются стандартные ставки: на ОПС (пенсионное обеспечение) — 22 %, ОМС (медстрахование) — 5,1 %, ВНиМ (социальное страхование) — 2,9 %, на травматизм — 0,2 %.

Бухгалтер составил следующие записи в бухгалтерском учете:

Начислена заработная плата

Начислены взносы ОПС

264 000 (1 200 000 × 22 %)

Отражено начисление ОМС

61 200 (1 200 000 × 5,1 %)

Бухгалтер отразил начисленные взносы по ВНиМ

34 800 (1 200 000 × 2,9 %)

СВ были перечислены с расчетного счета

При исчислении СВ по договорам гражданско-правового характера в бухгалтерских записях используйте КОСГУ по основному начислению оплаты труда. Например, оплачивая работнику услуги по обслуживанию зданий, используйте КОСГУ 225. Следовательно, проводка по начислению вознаграждения за труд: Дт 0 401 20 225 Кт 0 302 25 730. Записи по начислению СВ в таком случае: Дт 0 401 20 225 Кт 0 303 ХХ 730.

Учреждение предоставило заявку на возмещение средств переплаты из внебюджетных фондов. Используйте в бухгалтерском учете проводки по страховому возмещению:

Средства поступили на расчетный счет

За счет страхования от несчастных случаев и профзаболеваний работникам будут оплачены страховые премии и гарантированные выплаты при наступлении несчастного случая или при получении травмы на производстве. Бухгалтерские проводки по оплате страховой премии будут такими же, подробнее об этом читайте в статье «Как оплачивается травма на производстве в 2022 году».

Счета учета

Все бухгалтерские проводки по начислению страховых взносов формируются на специальном счете бухучета 69 «Расчеты по социальному страхованию и обеспечению» (Приказ Минфина № 94н).

Для детализации данных по каждому виду страхового обеспечения в плане счетов предусмотрены субсчета:

- 69.1 — для отражения операций по социальному обеспечению граждан (ВНиМ и НС и ПЗ);

Необходимо предусмотреть дополнительную аналитику по субсчету 69.1, например:

- 69.1/1 — начисления в пользу ВНиМ;

- 69.1/2 — данные о платежах в ФСС в пользу страхования от несчастных случаев и профзаболеваний.

- 69.2 — для начисления страховых взносов в части ОПС;

- 69.3 — информация о начисленных страховых взносах по ОМС.

По кредиту данных бухгалтерских счетов отражается начисление СВ, а по дебету — их оплата. Таким образом, проводка, если начислены страховые взносы во внебюджетные фонды, — ДТ 20 КТ 69.1.

Стоит отметить, что работодатель начисляет страховые взносы только на фонд заработной платы, то есть с суммы налогооблагаемых выплат и вознаграждений за труд. Никаких удержаний из заработка граждан при исчислении СВ не производится.

Напомним, что при создании резерва по отпускам в бюджете необходимо предусмотреть аналогичные отчисления в резервный фонд: особенности расчета — в статье «Как рассчитать резерв отпусков».

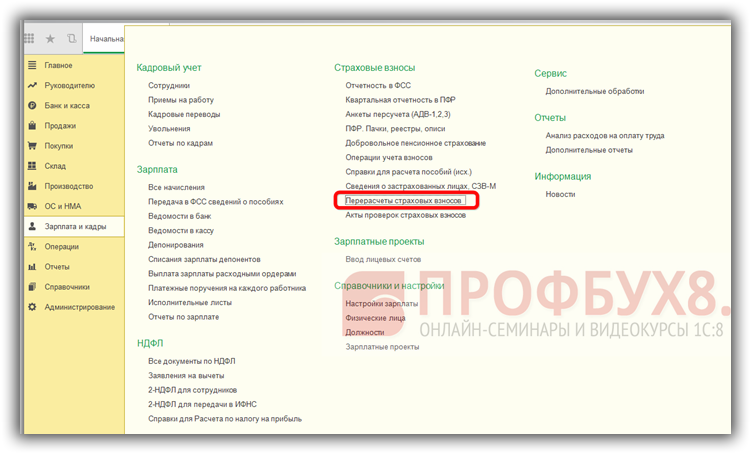

Перерасчет (корректировка) страховых взносов

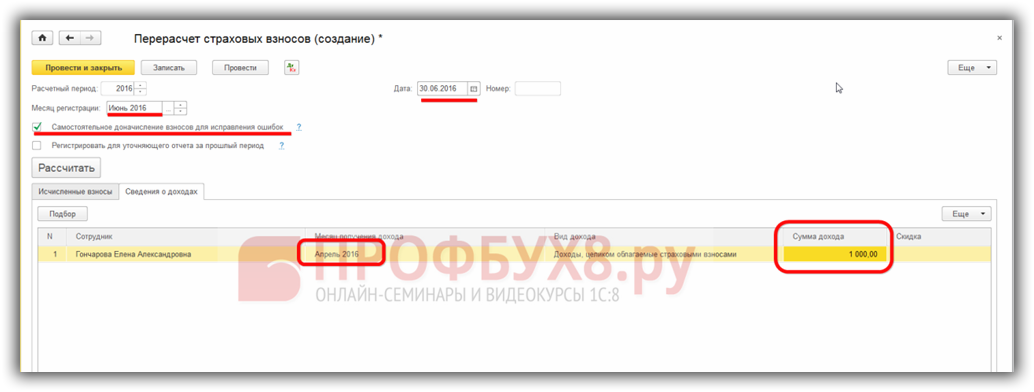

Иногда бухгалтерам в базе 1С 8.3 Бухгалтерия 3.0 приходится проводить перерасчет взносов за прошлые периоды. Для настройки автоматического перерасчета в 1С 8.3 необходимо через закладку Зарплата и кадры выбрать Перерасчеты страховых взносов – Создать:

Для исправления ошибок за предыдущие месяцы, не затрагивающие прошлый отчетный период, галочку нужно поставить напротив позиции Самостоятельное доначисление взносов для исправления ошибок, установив при этом месяц, в котором отражается корректировка и дата (последний день месяца).

На закладке Сведения о доходах методом Подбора выбрать сотрудника, месяц за который доначисляются взносы, а также сумму:

Далее перейти на закладку Исчисленные взносы и нажать Рассчитать. Программа 1С 8.3 Бухгалтерия самостоятельно определит суммы доначисленных взносов в ПФР, ФСС и ФОМС.

Если доначисление затрагивает прошлый отчетный период, по которому необходимо будет сдавать корректировочный (уточненный) отчет, то необходимо дополнительно поставить галочку напротив позиции Регистрировать для уточняющего отчета за прошлый период. После автоматического расчета доначисления нажать Провести и закрыть.

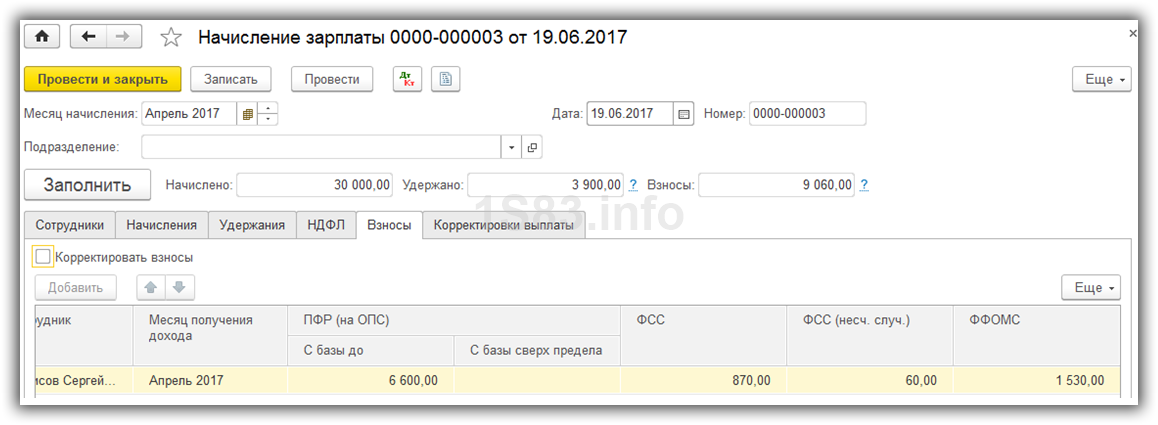

Начисление страховых взносов в 1С 8.3

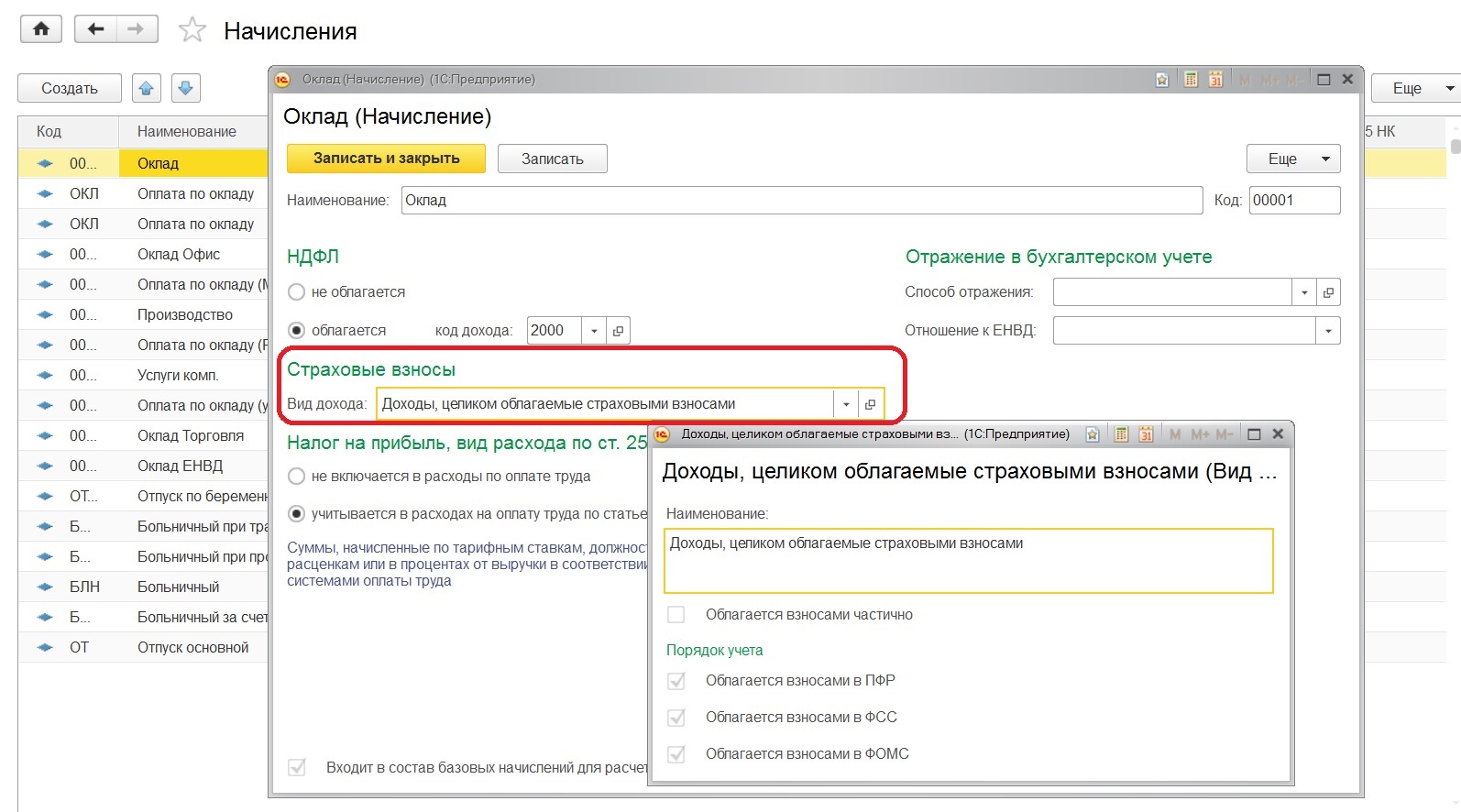

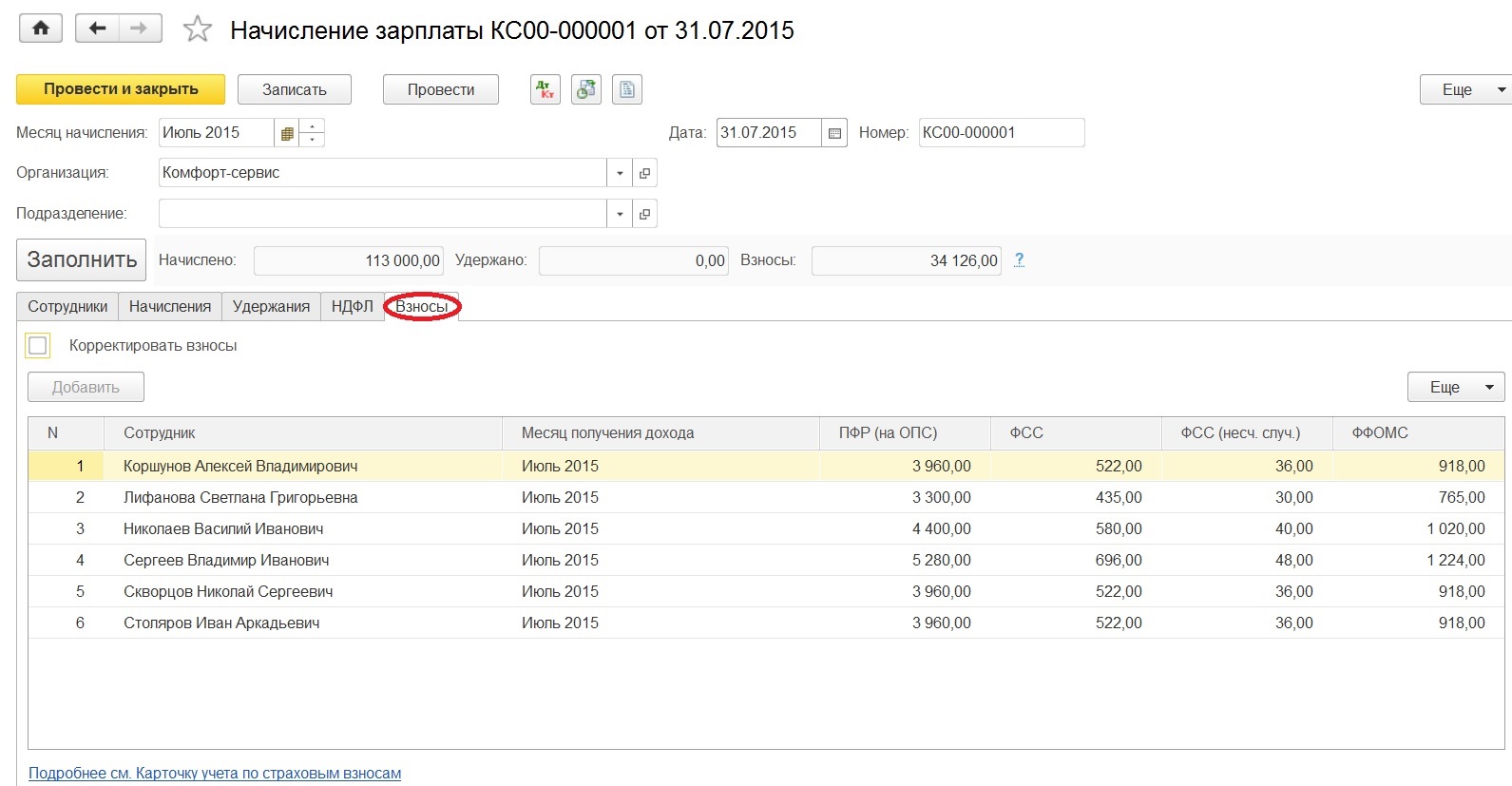

Начисление страховых взносов производится одновременно с начислением зарплаты. Они находятся на вкладке «Взносы» соответствующего документа. Их расчет производится автоматически и подлежит ручной корректировке.

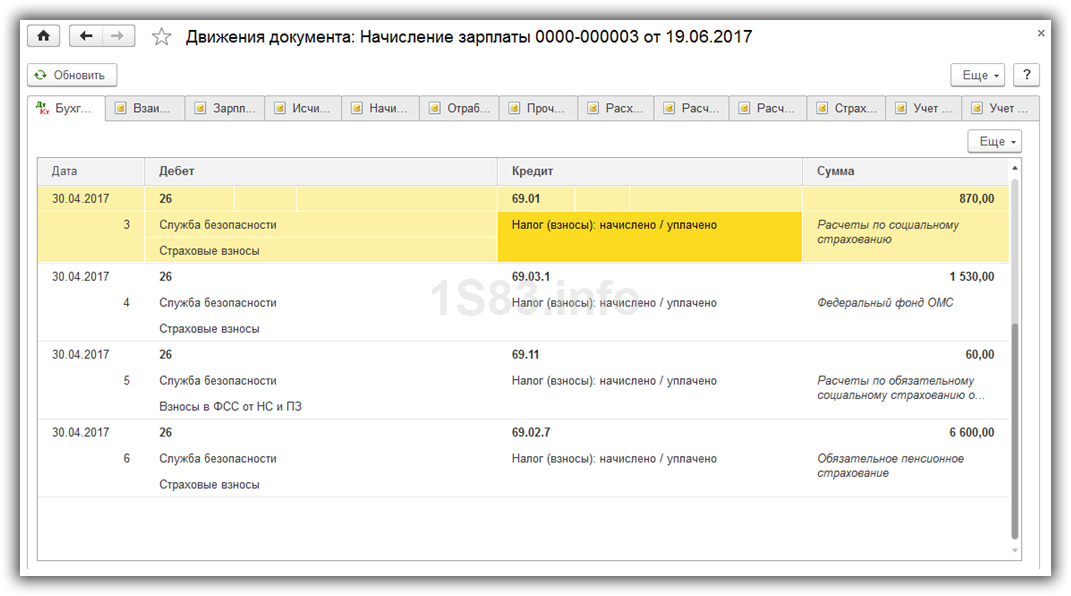

Посмотрим, какие же проводки по взносам сформировал этот документ начисления зарплаты.

Все получилось так, как настраивали. Счет дебета мы оставили по умолчанию 26, но при необходимости его можно изменить в настройках зарплаты (пункт «Способы учета зарплаты»).

Смотрите также небольшой видеоурок про начисление зарплаты в 1С 8.3:

Расходы по страховым взносам и налогам

В этой статье мы постараемся как можно детальнее рассмотреть нюансы признания расходов по страховым взносам, правильность настроек программы на первоначальном этапе, сравнить показатели по данным налогового и бухгалтерского учета с помощью отчетов, что упростит пользователю задачу при сдаче отчетности.

Эти расходы признаются в полном объеме в налоговом учете УСН. Для этого они должны быть начислены и оплачены.

Начисление расходов происходит в момент начисления заработной платы.

Начисление страховых взносов отражается в бухгалтерских и налоговых регистрах.

Рассмотрим схему регистров и их влияние на бухгалтерскую и налоговую отчетность:

За что отвечает каждый регистр и как регистры взаимосвязаны между собой мы рассмотрим в процессе решения примера.

Пример

- Начислена зарплата сотрудникам 30 000 руб., начислены страховые взносы, из них по одному сотруднику взносы и зарплата не принимаются к расходам (10 000 руб.);

- Оплачено взносов 7 000 руб.

Перед тем как непосредственно перейти к начислению взносов, необходимо проверить правильность настроек по оплате труда и начислению страховых взносов по налоговому учету УСН в программе.

Проверим регистр сведений “Статьи затрат по страховым взносам“.

По умолчанию, страховые взносы отражаются на тех же статьях затрат, что и заработная плата. Если начисление заработной платы отражено по статье “Оплата труда”, то и все страховые взносы отражаются по статье “Оплата труда”.

Далее перейдем к настройке отражения заработной платы. По условию нашей задачи по одному сотруднику заработная плата и взносы не будут приниматься в расходы, соответственно создадим два способа учета заработный платы:

1 – начисления по сотруднику “Принимается” в расходах при УСН.

2 – начисления по сотруднику “Не принимаются” в расходах при УСН и на расчет налога не оказывают никакого влияния.

Укажем, у сотрудника Александров Игорь Петрович способ начисления – “Принимается” в расходах для целей УСН, а у сотрудника Федулова Елизавета Юрьевна – “Не принимается” в расходах для целей УСН.

1. Начисление заработной платы и страховых взносов работникам организации:

Исходя из движения документа по бухгалтерским и налоговым регистрам, проанализируем начисление страховых взносов:

1) По бухгалтерским регистрам начислено взносов на сумму 9 060 руб.

Для целей налога документ делает движение по регистру “Прочие расчеты” и “Расходы при УСН”:

2) Регистр “Прочие расчеты” предназначен для учета взаиморасчетов по зарплате. Возникновение кредиторской задолженности перед работниками организации и страховыми фондами отражается в регистре “ ” расходными записями.

По регистру “Прочие расчеты” возникла кредиторская задолженность по страховым взносам в размере 9 060 руб.

Далее рассмотрим движения документа по регистру “Расходы при УСН”:

3) По регистру УСН вводятся приходные записи со статусом “Не оплачено” по виду расхода “Налоги и взносы”.

Обратим внимание на колонку “Отражение в НУ” – по сотруднику Федулова не принимаются расходы для целей УСН – сумма не принимаемых расходов по страховым взносам составила 3 020 руб. Данная сумма не будет участвовать в расходах, уменьшающих налоговую базу при расчете налога.

Что касается сотрудника Александрова, то сумма принимаемых расходов для целей УСН по этому сотруднику составила 6 040 руб.

На данном этапе не выполнены все условия признания расходов по страховым взносам и никаких движений по регистру “Книга доходов и расходов I” нет и в КуДиР не делает никаких записей.

2. Уплата налога (ПФР)

1. Документ делает движения по бухгалтерским регистрам на сумму 6 600 руб.

2. В регистре “Книга учета доходов и расходов I” в колонке “Расходы” отражаются суммы по признанным расходам и будут отражены в КуДиР. В колонке “Расходы всего” отражается сумма расходов, которая указана в документе (включает и признанные и непризнанные расходы).

3. По регистру “Прочие расчеты” делается приходная запись – происходит погашение кредиторской задолженности по расходам на пенсионное страхование на сумму 6 600 руб.

4. По регистру “Расходы по УСН” делается расходная запись со статусом “Не оплачено” – это запись свидетельствует о том, что расход оплачен. Запись по этому регистру разделена на две части:

Оплата “Принимаемой” части расходов на сумму 4 400 руб.

Оплата “Не принимаемой” части расходов на сумму 2 200 руб.

3. Уплата налога (ФСС)

1. По бухгалтерским регистрам документ делает движения на сумму 400 руб.

2. По регистру ““Книга учета доходов и расходов I” в колонке “Расходы” отражается признанная часть расходов для целей налога в размере 400 руб. в колонке “Расходы всего” отражается сумма расхода указанная по документу (включает признанные и непризнанные расходы).

3. По регистру “Прочие расчеты” делается приходная запись на сумму погашения кредиторской задолженности по медицинскому страхованию в размере 400 руб.

4. По регистру “Расходы при УСН” делается расходная запись на сумму 400 руб. Можно заметить, что по первыми по регистру проходят записи в части “Принимаемых” расходов. Соответственно расход оплачен в размере 400 руб.

Для проверки правильности остатка по показателям БУ и НУ сформируем анализ счета 69 и отчет “Анализ учета по УСН” :

Сумма задолженности страховых взносов по данным БУ = 2 060 руб.

Задолженность по страховым взносам (по показателям НУ) = (470+1530 + 60) = 2 060 руб.

Можно сделать вывод, что показатели по данным НУ и БУ равны и соответственно можно преступать к следующему этапу.

Назначение депонированной зарплаты: нюансы

Рассмотрим пример нетиповой схемы выплаты зарплаты — когда речь идет о депонировании средств. Что она представляет собой?

На некоторых предприятиях зарплата выдается через кассу. Это значит, что для ее получения сотрудник должен лично явиться на предприятие. Но в силу тех или иных причин, например из-за нахождения на больничном, он может не успеть прибыть на выдачу зарплаты в установленный срок.

Чтобы сотрудник имел возможность получить зарплату позже, бухгалтерия осуществляет ее депонирование — временное резервирование на будущую выплату посредством возврата на расчетный счет в банке либо размещения в кассе (в последнем случае нужно следить за лимитом кассы).

С 30.11.2022 из указания ЦБ 3210-У исключено правило об отражении в платежной ведомости депонирования не выданной в срок зарплаты.

Если формируется депонированная заработная плата, то проводка, отражающая данный факт, будет выглядеть так: Дт 70 Кт 76.4. Факт возврата суммы, соответствующей депонированной зарплате, на расчетный счет (если принято такое решение) отражается проводкой: Дт 51 Кт 50. Факт ее выплаты при обращении сотрудника показывается корреспонденцией Дт 76.4 Кт 50.

Получить депонированную зарплату сотрудник может в течение 3 лет с момента начисления зарплаты (письмо ФНС России от 6.10.2009 № 3-2-06/109). Если он этого не сделает, то выплата списывается во внереализационные доходы. Данный факт отражается проводкой Дт 76.4 Кт 91.

Начисление страховых взносов: проводки, особенности

Страховые взносы в бухгалтерском учете начисляют работодатели в том месяце, к которому относятся взносы. Страховые взносы с отпускных начисляются вместе с ними. Согласно ТК РФ, отпускные должны быть выданы работнику не позднее трех дней до начала отдыха. Значит, страховые взносы на всю сумму отпускных должны быть начислены одновременно с отпускными, даже если отпуск начался в одном отчетном периоде (расчетном периоде), а закончился в другом.

Принцип расчета взносов одинаков для всех видов страхования. Страхователь ежемесячно определяет базу для расчета взносов по каждому работнику. Базой является общая сумма выплат работнику, с которых начисляются взносы. Она определяется нарастающим итогом с начала года. Далее исчисленную базу нужно умножить на тариф и вычесть из полученной суммы взносы, начисленные ранее за этот год.

Для учета страховых взносов в плане счетов есть 69 счет и субсчета к нему. К субсчетам первого порядка открывают субсчета второго порядка, чтобы отдельно выделить взносы на пенсионное и медицинское страхование, а также взносы на случай болезни и материнства и взносы от несчастных случаев на производстве. Начисленные взносы отражают по кредиту этих субсчетов в корреспонденции с дебетом счетов учета затрат:

- Дебет 20 (25, 26, 44 …) Кредит 69 субсчет «ОПС» — начислены пенсионные взносы;

- Дебет 20 (25, 26, 44 …) Кредит 69 субсчет «Расчеты по медицинским взносам» — начислены взносы на медстрахование;

- Дебет 20 (25, 26, 44 …) Кредит 69 субсчет «Расчеты по взносам на случай временной нетрудоспособности и материнства» — начислены взносы на случай временной нетрудоспособности и материнства;

- Дебет 20 (25, 26, 44 …) Кредит 69 субсчет «Расчеты с ФСС по взносам от несчастных случаев и профзаболеваний» — начислены страховые взносы в ФСС РФ от несчастных случаев на производстве.

Эти проводки сделайте в последний день месяца на все выплаты, начисленные в периоде. Если в компании были расходы на выплату больничных, оплату декретных отпусков и пр., уменьшите на них сумму страховых взносов на ВНиМ. Эту операцию отразите проводкой:

- Дебет 69 субсчет « Расчеты по взносам на случай временной нетрудоспособности и материнства» Кредит 70 — начислены расходв на государственное соцстрахование.

Начисление страховых взносов во внебюджетные фонды

Страховые взносы считайте на последнее число каждого месяца отдельно по каждому застрахованному лицу и каждому виду взносов. В 2022 году страховые взносы уплачиваются на:

- обязательное пенсионное страхование (ОПС) по ставке 22%;

- обязательное медицинское страхование (ОМС) по ставке 5,1%;

- обязательное социальное страхование (ОСС) на временную нетрудоспособность и в связи с материнством (ВНиМ) – 2,9%.

Выше приведены базовые тарифы взносов. Для некоторых страхователей предусмотрены пониженные и дополнительные тарифы. Подробности см. в материале «Тариф страховых взносов в таблице».

С апреля 2022 года часть зарплаты, которая выше МРОТ, облагается страхвзносами по пониженным тарифам. Эти тарифы доступны только тем налогоплательщикам, которые относятся к малому и среднему бизнесу. Подробнее о новой тарификации страхвзносов рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Готовое решение.

Страховые взносы работодатель платит за свой счет в налоговую не позднее 15 числа месяца, следующего за месяцем начисления страхвзносов.

Помимо вышеперечисленных взносов работодатель уплачивает страховые взносы от несчастных случаев на производстве в Фонд соцстраха. Ставка варьируется от 0,2% до 8,5% и зависит от основного вида деятельности страхователя.

Как определить размер тарифа см. здесь.

Для расчета взносов воспользуйтесь формулой:

ВНИМАНИЕ! При расчете базы по взносам учтите утвержденные лимиты. В 2022 году лимиты на ВНиМ – 966 000 руб., на ОПС – 1 465 000 руб. Подробнее о применении лимитов читайте здесь.

Работодателям необходимо вести учет взносов по всем фондам отдельно.

Для получения сведений о взносах счет 69 «Расчеты по социальному страхованию» подразделяют на три субсчета, а именно:

- 69.1 — сведения о взносах на ОСС;

- 69.2 — сведения о взносах на ОПС;

- 69.3 — сведения о взносах на ОМС.

Субсчет 69.1 дополнительно разбивают на счета второго порядка (69.1.1 — соцстрахование на ВНиМ; 69.1.2 — страхование от травматизма) или используют дополнительный субсчет счета 69 (например, 69.11) для учета взносов на травматизм.

Такая группировка по счетам позволяет отслеживать все перемещения денежных средств по каждому из фондов.

Настроим 1C под ваши нужды прямо сейчас!

- Любые настройки, отчеты в 1С, обмены 1С

- Выезд специалиста на следующий день

- 24/7 принимаем ваши заявки

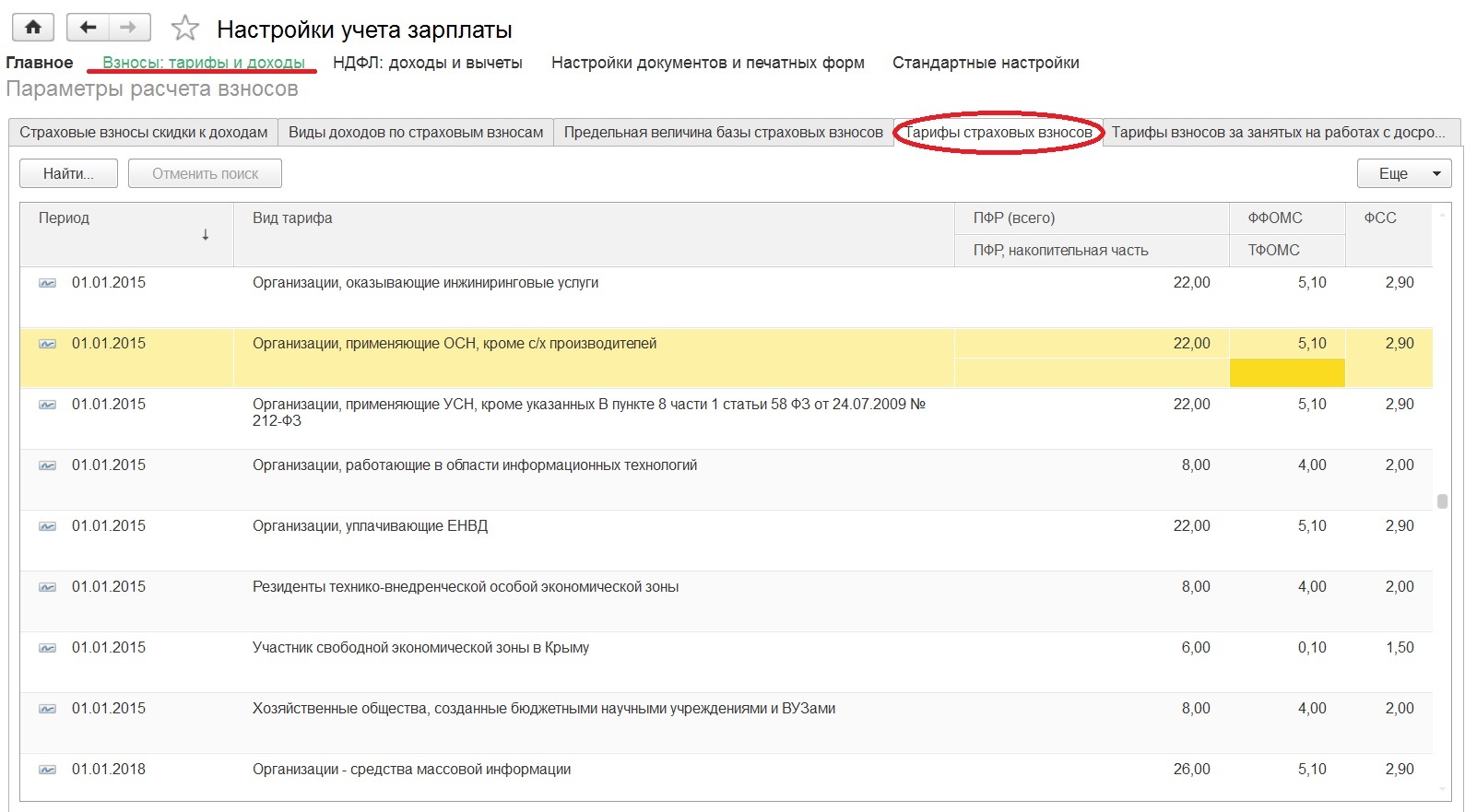

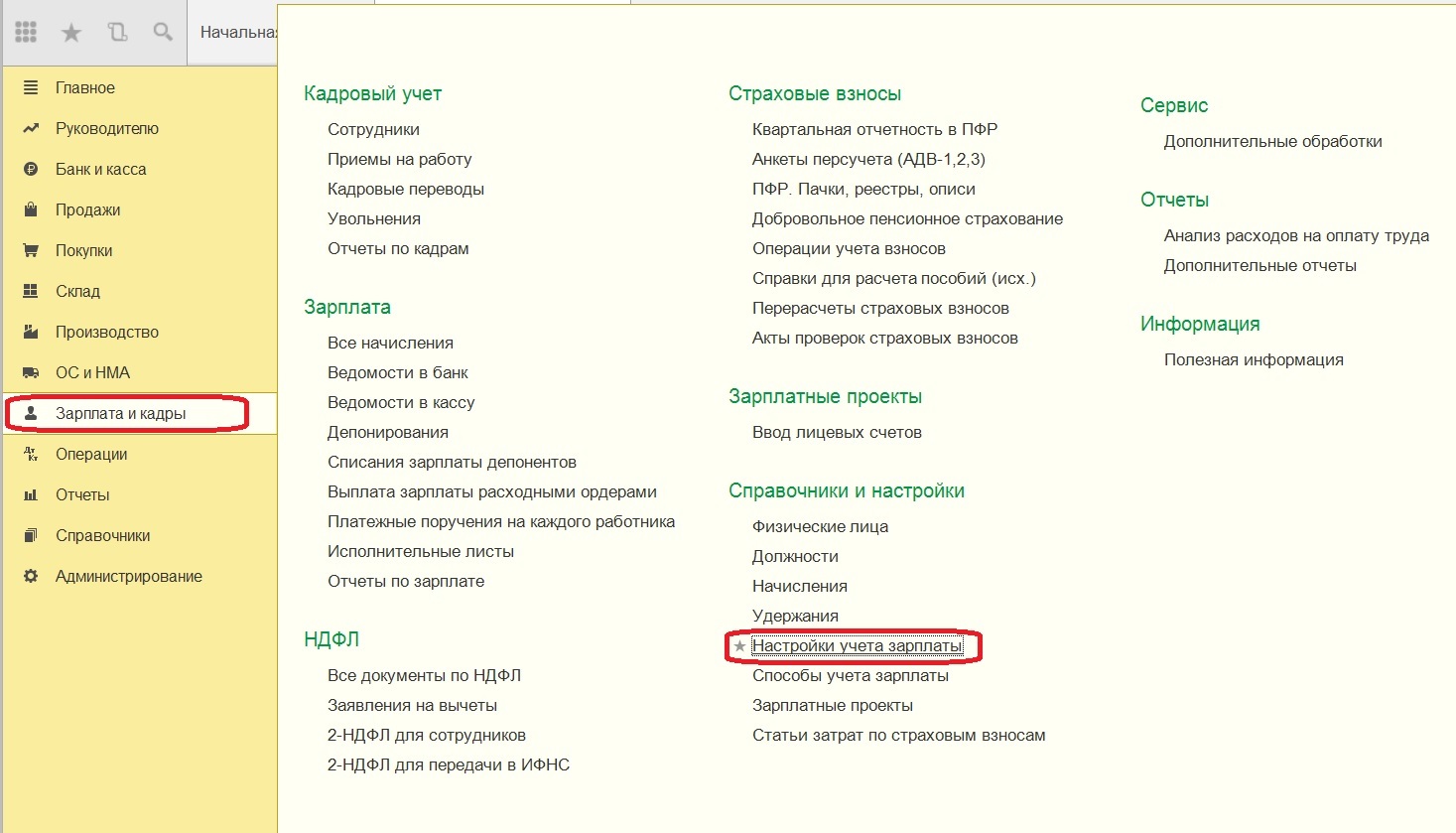

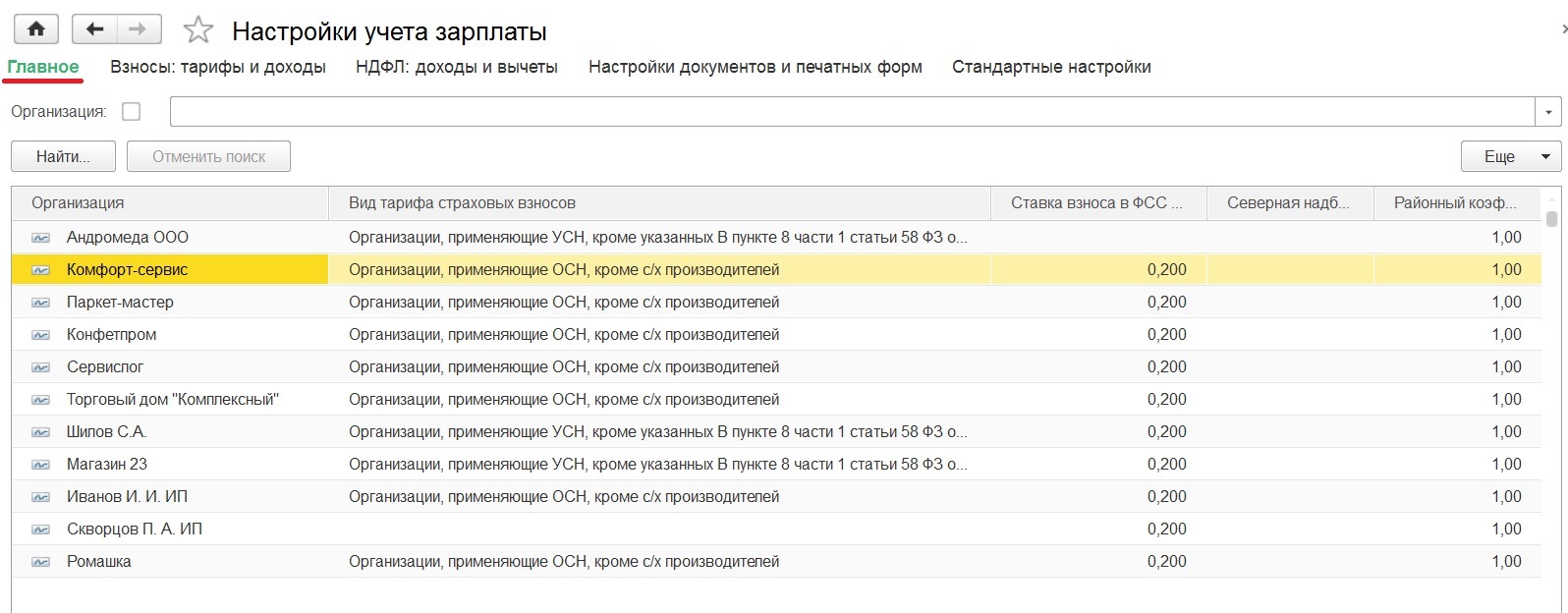

Возвращаемся в начало «Настройки учета зарплаты», смотрим по гиперссылке «Взносы: тарифы и доходы» ставки страховых взносов на закладке «Тарифы страховых взносов»

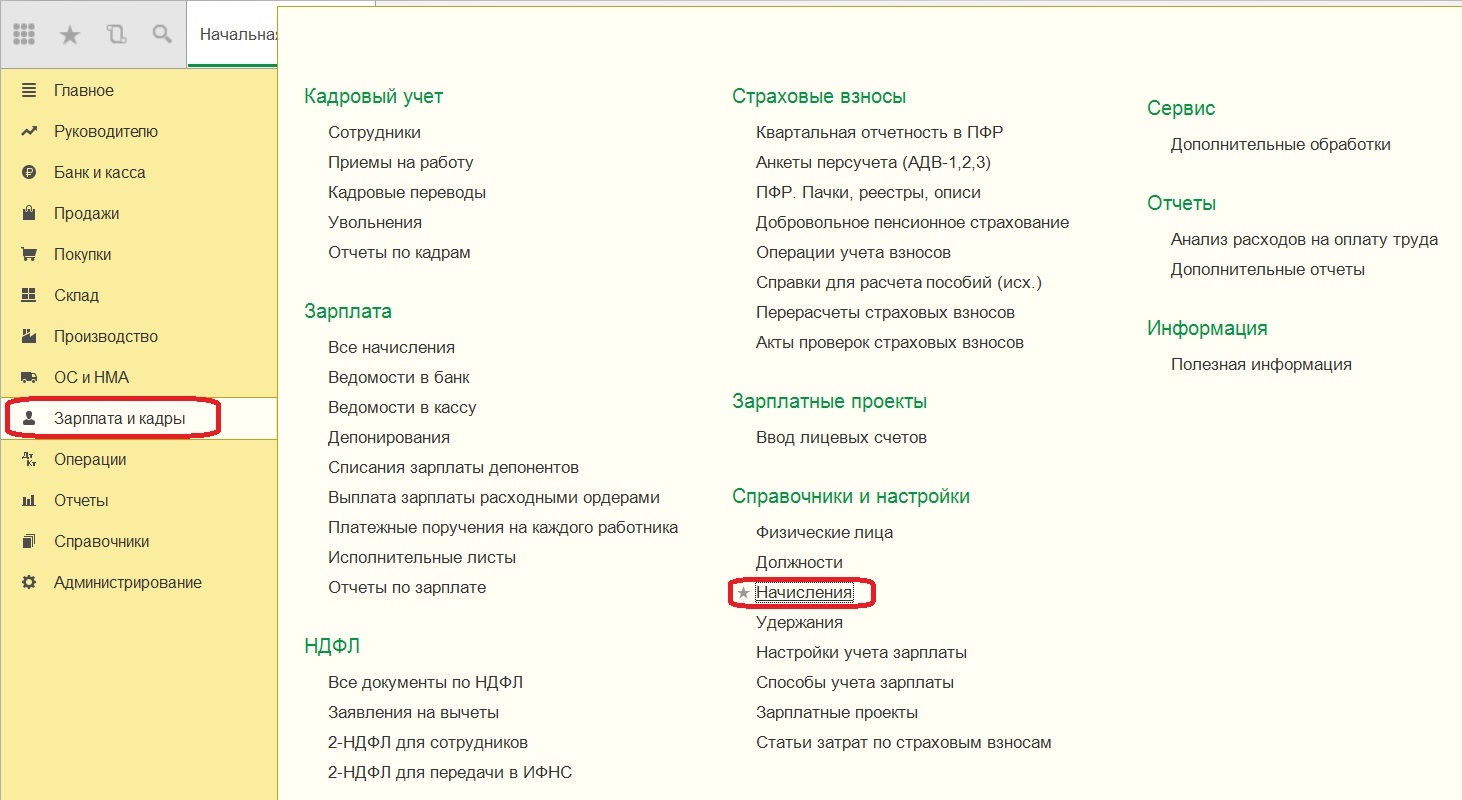

Особое внимание надо обратить на вкладку “Настройка видов начислений” – раздел «Зарплата и кадры»

Ну и самое главное -параметры налогообложения взносами для каждого начисления отдельно. Необходимо пользоваться справочником, нажав «Открыть» выбираем порядок учёта для выбранного вида дохода.

После того как внесли все данные, переходим к начислению страховых взносов, они выполняются одновременно с начислением зарплаты.

В документе “Начисление зарплаты” есть закладка “Взносы”, которая показывает суммы обязательных ежемесячных платежей. Если изменить данные по начислениям, то и автоматически изменятся взносы, чтобы этого не произошло устанавливаем флажок «Корректировать взносы»- вручную. По каждому сотруднику производится начисление зарплаты, отпускных или больничных.

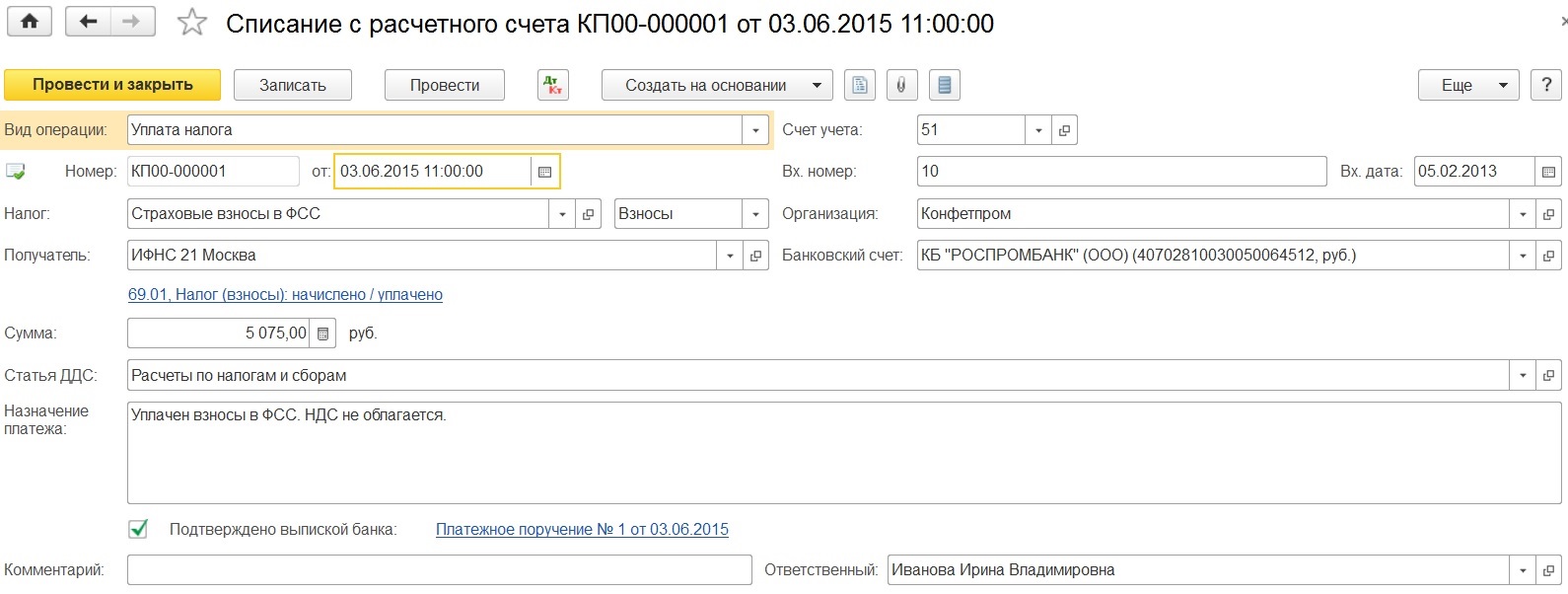

Уплата страховых взносов в программе 1С: Бухгалтерия предприятия 8 отражается документом “Списание с расчетного счета”, как и любое другое перечисление средств. Вид операции выбираем – “Уплата налога”.

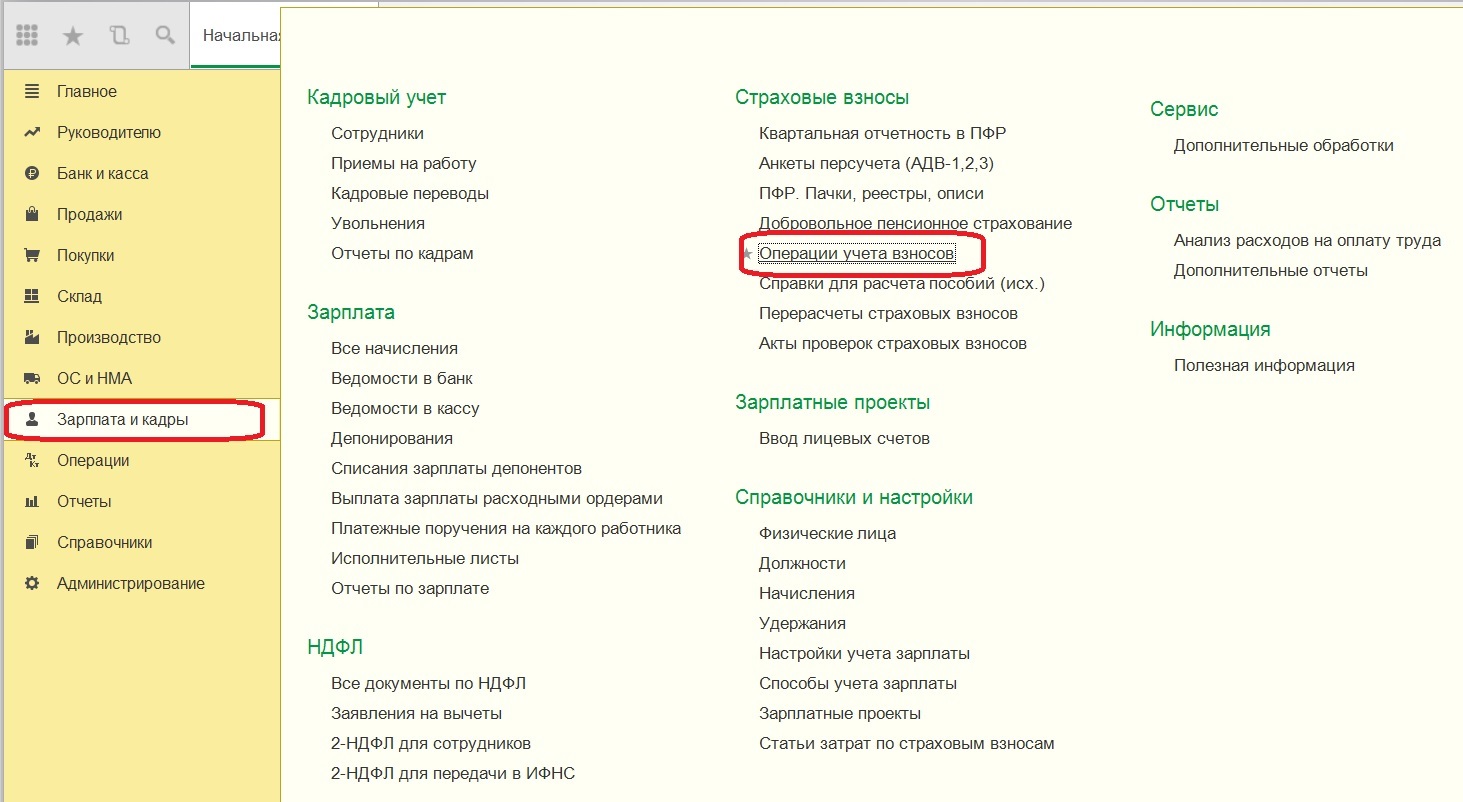

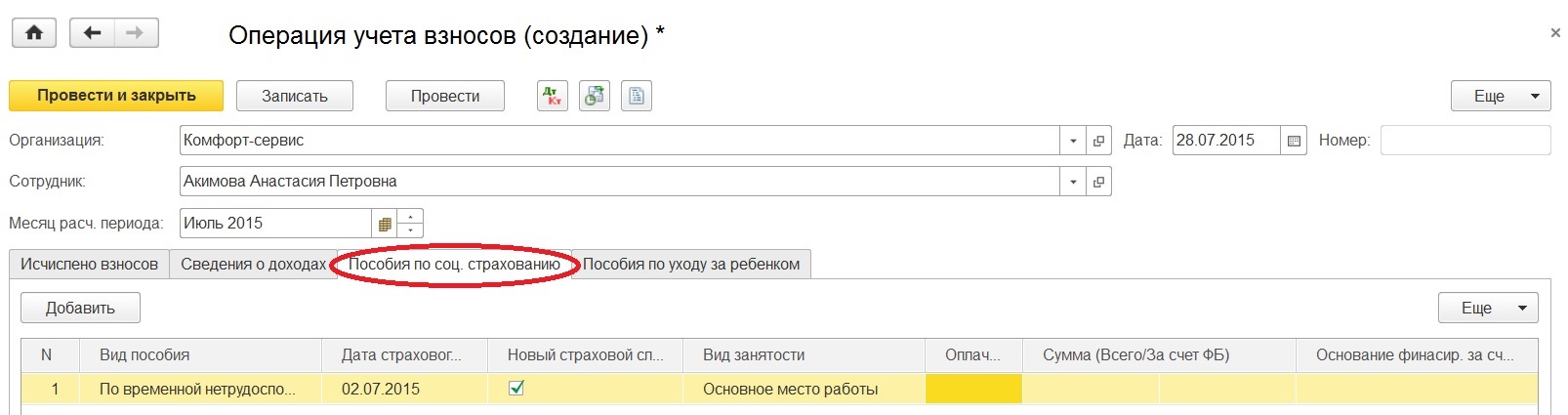

«Операции учета взносов» документ для отражения в отчетности расходов на выплату пособий, например пособий по уходу за ребенком или по временной нетрудоспособности, данные о них автоматически попадут во все разделы формы 4-ФСС, (в том числе и в таблицу 2) только после заполнения данного документа.

Для того чтобы провести в 1С: Бухгалтерия предприятие 8 пособие по временной нетрудоспособности, пособие по беременности и родам и т.д. заходим на закладку «Пособие по соц. страхованию», а пособия по уходу за ребенком находятся в отдельной вкладке.

Подведем итоги, для того чтобы все правильно считалось и начислялось необходимо изначально заполнить и внести все данные по сотрудникам, это ставки, даты, справки.

Когда необходимо провести уплату, выбираем правильный вид операции в документе, а если происходили начисления пособий за счет ФСС, помним о необходимости заполнения еще одного дополнительного документа или добавляем информацию в 4-ФСС вручную.

Конечно полностью доверится расчетам в программе нельзя, необходимо знать как вычисляются и начисляются те или иные налоги с применением различных ставок. Следить и периодически проверять расчеты программы 1С: Бухгалтерия предприятия 8, хоть и отлично настроена конфигурация ,все же это программа. Особенно быть внимательным при оформлении нового сотрудника и заполнении данных о нем в уже имеющиеся ведомости по начислению зарплаты, дабы чего не упустить.

В программе 1С 8.3 Бухгалтерия 3.0 есть некоторый функционал по ведению кадрового учета и начислению заработной платы. Он конечно не такой расширенный, как в 1С:Зарплата и управление персоналом, но все же, в небольших организациях его вполне достаточно. Ведение документов и отчетность соответствует законодательству и постоянно поддерживается и обновляется. В этой статье мы рассмотрим основные аспекты учета страховых взносов в 1С 8.3 и рекомендации что делать, если они не начисляются.

Начисление и уплата страховых взносов в 1С: Бухгалтерии предприятия 8

В данной статье поговорим о том, что необходимо сделать, для того чтобы провести начисление и уплату страховых взносов по зарплате сотрудников в программе 1С:Бухгалтерия 8. Принципиально важно достоверно все заполнить, для того чтобы в дальнейшем программа 1С: Бухгалтерия предприятие 8 сама считала за нас. Заходим в каждый раздел и самостоятельно знакомимся с каждой вкладкой, на начальном этапе необходимо вносить пробные данные и проверять как программа 1С: Бухгалтерия предприятие 8 реагирует.

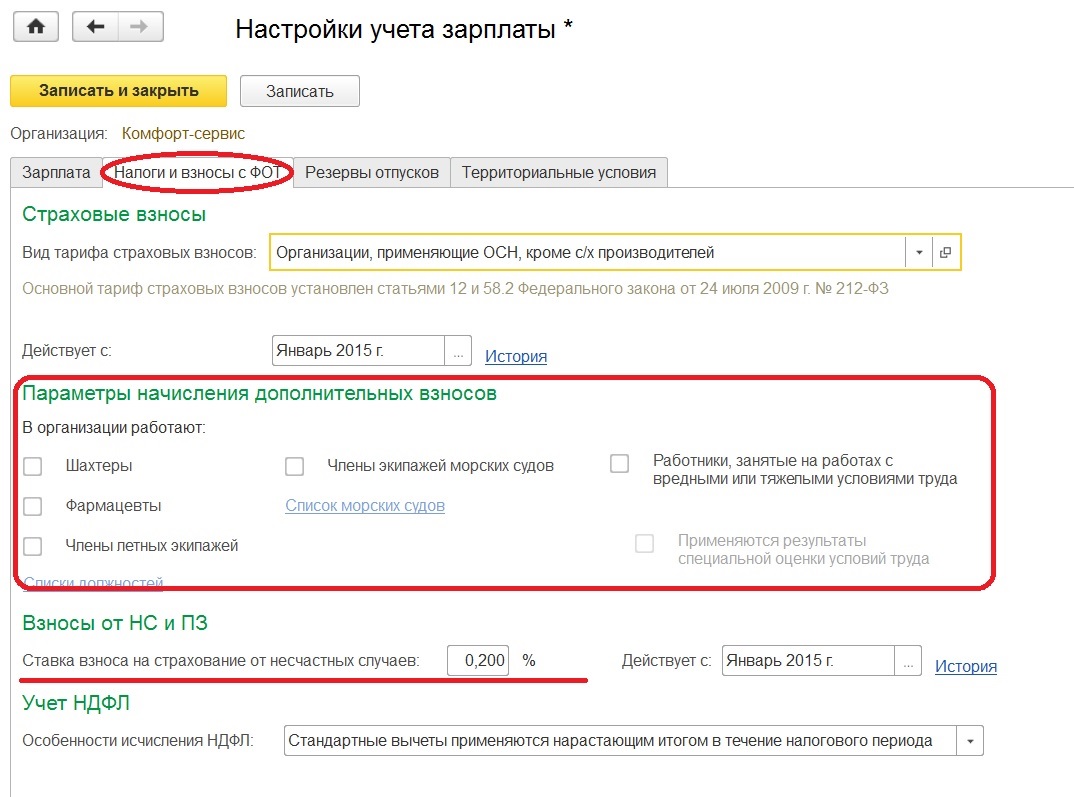

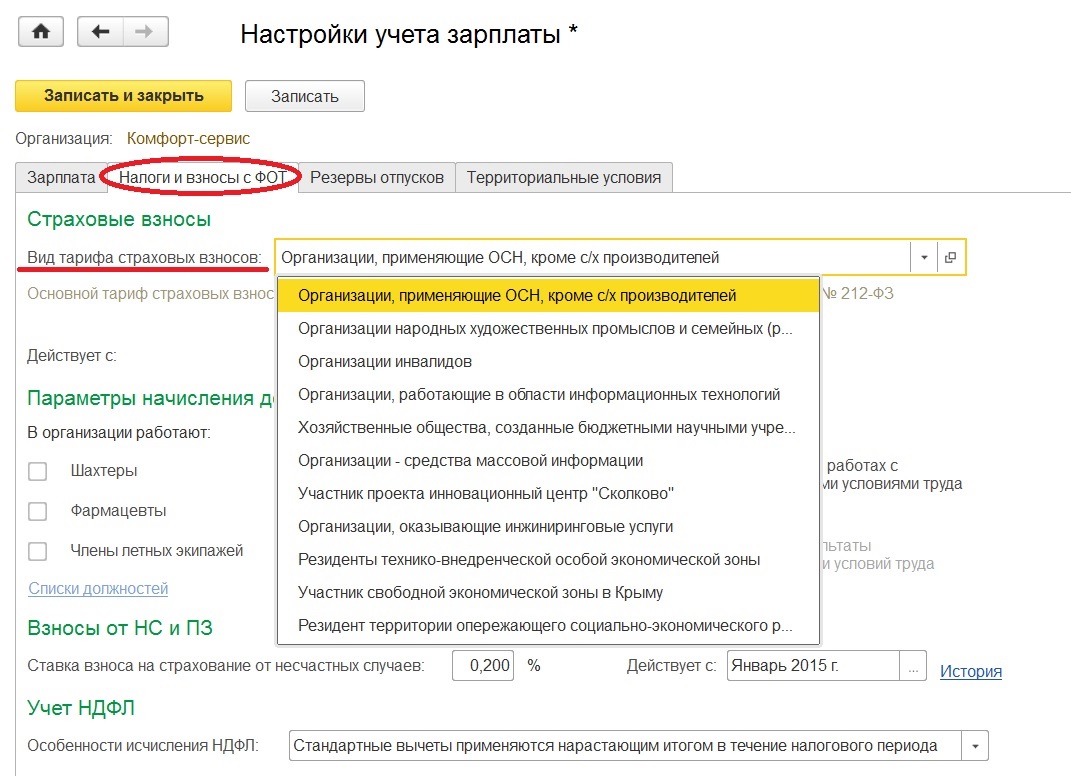

Затем указываемый тариф , применяемый организацией для начисления страховых взносов. Дополнительно отметим галочками профессии которые есть в штате вашей организации.

В разделе «Зарплата и кадры», необходимо нажать «Настройки учета зарплаты»

Затем необходимо указать организацию зайдя в “Настройки учета зарплаты”

Переходим на вкладку «Налоги и взносы с ФОТ», на которые будут начисляться страховые взносы

Потом необходимо заполнить дату, с которой будет действовать выбранный вид тарифа, там же можно отметить параметры для начисления дополнительных взносов. Например, если в штате имеются сотрудники с тяжелыми условиями труда. Ниже можно отметить ставку взноса на страхование от несчастных случаев.