В этом разделе показывается объем платных услуг населению по муниципальным районам и городским округам.

Инструкция: сдаем новый отчет о вакцинированных сотрудниках

Отчёт о привитых сотрудниках от ковида — это документ, который направляют властям работодатели Москвы и Подмосковья в электронной форме на утвержденном бланке. Срок о втором этапе — до 15.08.2021.

С 15.06.2022 для работодателей столицы и еще 12 российских регионов (количество увеличивается каждый день) установили обязанность вакцинировать от новой коронавирусной инфекции от 60 % до 80 % работников, занятых в сфере услуг, и отчета по вакцинированным от COVID-19 сотрудникам — о втором этапе до 15.08.2021.

Требование об обязательной вакцинации в первоочередном порядке распространяется на муниципальных и государственных служащих и сотрудников бюджетных организаций в сфере здравоохранения, соцобслуживания, образования и культуры.

В столице перечень категорий сотрудников для обязательных прививок от ковида приведен в Постановлении Главного санитарного врача г. Москвы № 1 от от 15.06.2021. В него входят организации, деятельность которых непосредственно связана с обслуживанием людей:

- торговля и общепит;

- здравоохранение;

- образование;

- социальное обслуживание и защита населения;

- МФЦ;

- почта;

- банки и другие финансовые организации (клиентский сектор);

- бытовые услуги;

- СПА-услуги и оздоровительные процедуры;

- фитнес-центры и другие спортивные заведения;

- учреждения культуры (кинотеатры, театры, библиотеки, музеи, выставки и т.п.);

- службы доставки;

- общественный транспорт и такси;

- досуговые, развлекательные организации, устроители зрелищных мероприятий;

- детские игровые комнаты, детские развлекательные центры и лагеря дневного пребывания.

С 15.07.2022 этих работодателей начали проверять на предмет исполнения требований по осуществлению плана вакцинации — не менее 60 % от численности работников и исполнителей по гражданско-правовым договорам.

Система прослеживаемости товаров

Федеральный закон о введении новой системы прослеживания за продукцией, ввозимой в Россию из других стран, приняли в начале ноября 2022 года. Поправки внесли в статью 23 Налогового кодекса РФ . В ней указано, что:

Налогоплательщики, осуществляющие операции с товарами, подлежащими прослеживаемости в соответствии с законодательством Российской Федерации, обязаны предоставлять в налоговый орган отчеты об операциях с товарами, подлежащими прослеживаемости, и документы, содержащие реквизиты прослеживаемости.

Перечень продукции, которую с 01.07.2022 будут обязательно контролировать по новым правилам, утвердит правительство. Пока постановление представлено в виде проекта, его утвердят до начала действия новых правил.

Суть новой контролирующей системы заключается в тотальном контроле за движением продукции из перечня от момента ввоза в Россию до ее реализации конечному пользователю (или вывоза за пределы страны). Установлено, что при ввозе из стран ЕАЭС продукции, подпадающей под новые правила, налогоплательщики уведомляют налоговые органы в установленный срок. Ей присвоят регистрационный номер партии (РНПТ). Вводится система прослеживаемости товаров в 1С и других учетных программах.

При реализации товара, подлежащего прослеживаемости, его РНПТ включается в счет-фактуру (для плательщиков НДС) или документ об отгрузке для неплательщиков НДС (УПД), составляемые в электронной форме. При применении льготных режимов налогообложения (кроме ЕСХН), при реализации и при передаче в собственность на безвозмездной основе контролируемой продукции оформляют УПД. Исключение — реализация или передача продукции самозанятым гражданам или физическим лицам для личных, не связанных с предпринимательской деятельностью, нужд.

Целями внедрения новой системы обозначены:

- исполнение международных обязательств РФ;

- подтверждение законности оборота товаров в Евразийском экономическом союзе;

- предотвращение ввоза на территорию России контрафактной продукции;

- обеспечение экономической безопасности страны;

- повышение конкурентоспособности отечественной продукции;

- сокращение серого импорта.

Изменения в отчётности по заработной плате в 2022 году

Налоговая служба обновила зарплатную отчётность в 2022 году. Цель изменений — сокращение количества бланков для экономии трудозатрат как налогоплательщиков, так и сотрудников ведомства. Данные необходимо переносить в отчёты с новыми строками или объединённые справки. Срок сдачи для документов различный.

Рассмотрим, какие изменения в отчётности по заработной плате вступили в силу в 2022 году.

Сведения о среднесписочной численности

Данный отчёт отменён с 2022 года. Сведения за 2022 год сдавать не требуется. Информацию о среднесписочной численности сотрудников теперь отправляют с расчётом по страховым взносам.

Расчёт по страховым взносам

В соответствии с приказом ФНС № ЕД-7-11/751@ бланк РСВ обновлён. Сдача отчёта за 2022 год осуществляется в новом формате.

Ранее среднесписочную численность сдавали на бланке КНД 1110018. Теперь данную информацию вписывают в титульный лист РСВ.

В документе по расчёту появилась отдельная страница. Новые строки необходимы для IT-компаний, имеющих право применять пониженные тарифы страховых взносов. Также в отчётности применяют новые шифры, которые указывают на используемый тариф и категорию физлица.

Документ необходимо сдать до 30 числа месяца, следующего за отчётным кварталом.

Справка 2-НДФЛ

Отдельная сдача 2-НДФЛ бухгалтерией больше не производится. Информацию предоставляют вместе с расчётом 6-НДФЛ. С 2022 года документы объединены. Справка предоставляется ежегодно в виде приложения.

Расчёт 6-НДФЛ

Бухгалтерский бланк расчёта 6-НДФЛ изменился. Форма документа утверждена приказом ФНС № ЕД-7-11/753@. Начиная с первого квартала 2022 года, сведения заполняют по новой форме. В ней изменили два раздела отчёта, а в ежегодную добавили приложение 2-НДФЛ.

Для вашего удобства составили таблицу предоставления отчётности по заработной плате:

| Отчёт | Способ представления отчёта за 2022 год | С какого момента применять новый бланк |

| Сведения о среднесписочной численности | Документ отменён | |

| Расчёт по страховым взносам | Новый бланк | С отправки отчётности за 2022 год |

| 2-НДФЛ | Документ отменён | |

| 6-НДФЛ | Новый бланк | С отправки отчётности за 2022 год |

Инструкция по заполнению формы П-4

Кроме указаний по заполнению формы, утвержденных приказом № 412, нужно руководствоваться еще одним документом. Он тоже называется «Указания по заполнению…», но посвящен сразу нескольким бланкам статотчетности, в том числе П-4. Эти указания утверждены приказом Росстата от 27.11.19 № 711 (далее — Указания № 711; см. « Росстат утвердил новые указания по заполнению форм »).

В пунктах 76 — 79 Указаний № 711 приведен алгоритм расчета среднесписочной численности работников (эта информация необходима для формы П-4).

В среднесписочную численность включаются все, с кем заключен трудовой договор . Учитывать нужно в том числе тех, кто находится в отпуске (кроме некоторых видов отпусков), в командировке или на больничном. Также необходимо учесть внутренних совместителей.

Не включаются в среднесписочную численность: женщины в отпуске по беременности и родам; лица, оформившие отпуск по уходу за ребенком (исключение — если они трудятся неполный день или на дому); внешние совместители; подрядчики, заключившие договоры ГПХ и ряд других категорий (подробнее см. « Шпаргалка по расчету среднесписочной численности работников »).

Куда сдавать отчет

Подают сведения в территориальный орган статистики по месту нахождения организации или ее обособленного подразделения.

Сдать отчет удобнее электронным способом. Сервис Астрал Отчет 5.0 проверит каждый документ на наличие ошибок и вовремя напомнит о сроках сдачи отчетности.

Общие правила заполнения и подачи форм

При наличии у организации обособленных подразделений (ОП), осуществляющих деятельность на территории РФ, форма статотчетности заполняется по каждому такому подразделению.

Отчет подается в территориальные органы Росстата по месту фактического осуществления деятельности учреждения (его ОП).

Под обособленным подразделением понимается любое территориально обособленное от учреждения подразделение, по месту нахождения которого оборудованы стационарные рабочие места. ОП признается таковым независимо от того, отражено или не отражено его создание в учредительных или иных организационно-распорядительных документах организации, и от полномочий, которыми наделяется данное подразделение. Рабочее место считается стационарным, если оно создается на срок более месяца (п. 2 ст. 11 НК РФ).

В адресной части форм указывается полное наименование отчитывающегося учреждения в соответствии с учредительными документами, а затем в скобках – сокращенное. На бланке формы, содержащей сведения по подразделению учреждения, отражаются наименования подразделения и учреждения, к которому оно относится.

Штраф за несвоевременную сдачу СЗВ-М

Если страхователь забудет отчитаться вовремя, ему придется заплатить штраф в размере 500 рублей за каждого работника. Такой же штраф выставит ПФР за недостоверные или неполные данные в СЗВ-М (ч. 4 ст. 17 Закона № 27-ФЗ).

Если в компании трудится не один десяток работников, штрафы за ошибки и задержку отчетности могут быть существенными. Например, если в организации 70 сотрудников, штраф составит 35 000 (70 чел. Х 500 руб.).

Похожие публикации

-

В статье рассмотрим основные отличия в заполнении новой формы 6-НДФЛ.В статье разберем, что изменилось в заполнении новой формы РСВ.Начиная с отчетности за 1 квартал 2022 г. будет использоваться новая.С отчетности за 2022 расчет по страховым взносам необходимо заполнять.

| Разделы: | Законодательство (ЗУП), Зарплата (ЗУП), Кадры (ЗУП), Настройки (ЗУП) |

|---|---|

| Рубрика: | 1С ЗУП 8.3 / Статистическая отчетность |

| Объекты / Виды начислений: | |

| Последнее изменение: | 08.02.2022 |

ID задана и содержит ID поста $termini = get_the_terms( $post->ID, ‘post_tag’ ); // так как функция вернула массив, то логично будет прокрутить его через foreach() foreach( $termini as $termin )< echo '' . $termin->name . ”; > /* * Также вы можете использовать: * $termin->ID – понятное дело, ID элемента * $termin->slug – ярлык элемента * $termin->term_group – значение term group * $termin->term_taxonomy_id – ID самой таксономии * $termin->taxonomy – название таксономии * $termin->description – описание элемента * $termin->parent – ID родительского элемента * $termin->count – количество содержащихся в нем постов */ –>

(2 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Какие отчеты сдавать за работников

Отчитываться за сотрудников обязаны все работодатели: организации и ИП. Сдавать формы нужно в четыре инстанции: налоговую инспекцию, Пенсионный фонд, Фонд социального страхования и Росстат. Если опоздать со сдачей, работодателя оштрафуют. Рассказываем, какие отчеты, куда и когда нужно сдать, чтобы избежать штрафов.

Справка о доходах 2-НДФЛ. Работодатель подает в налоговую инспекцию справку 2-НДФЛ по каждому сотруднику, который в течение года получил доход. В расчет нужно включить штатных работников и специалистов, оформленных по гражданско-правовому договору. В справке указывают полученный и удержанный налог за прошедший год.

ПРИМЕР: В компанию на лето приняли продавцов мороженого и заключили гражданско-правовой договор. По итогам года работодатель подает по временным сотрудникам справку по форме 2-НДФЛ.

Годовой отчет подают в налоговую инспекцию до 1 марта следующего года. Если подать с опозданием, работодателя оштрафуют на 200 ₽ за каждую справку. Работодателя также оштрафуют, если налоговый инспектор найдет в форме 2-НДФЛ ошибку. Налоговая взыщет с работодателя по 500 ₽ за каждый документ с ошибкой. Если работодатель раньше налоговиков найдет и исправит недочеты, штрафа можно избежать. Для этого нужно отправить в налоговую исправленную справку 2-НДФЛ.

СЗВ-СТАЖ и ОДВ-1. Раз в год работодатель подает отчет СЗВ-СТАЖ о страховом стаже сотрудников, который они накопили за время работы в компании, и опись передаваемых сведений по форме ОДВ-1. Отчет СЗВ-СТАЖ подают работодатели, которые в течение года платили зарплату сотрудникам по трудовым и гражданско-правовым договорам. Если ИП работает без сотрудников, подавать отчет не нужно.

Отчет подается в Пенсионный фонд до 1 марта следующего года. Если в компании 25 и более человек, отчет можно отправить только в электронном формате. Если меньше 25 сотрудников — фонд примет любую форму отчета: электронную и бумажную.

За несданную вовремя отчетность работодателя ждет штраф — 500 ₽ за каждого сотрудника. Если отчет сдали вовремя, но включили не всех сотрудников, снова штраф — 500 ₽ за каждого «забытого» человека. При малейшей неточности: неверный СНИЛС, ИНН или ошибка в Ф. И. О. человека, штраф прежний — 500 ₽ за каждого сотрудника.

Росстат. Росстат изучает экономические и статистические показатели бизнеса. Крупные организации отчитываются перед Росстатом регулярно — раз в год, квартал или месяц. Очередность зависит от вида отчетности и видов деятельности. Например, Форму 1-ИП предприниматель сдает раз в год, а Форму ПМ-ПРОМ — ежемесячно.

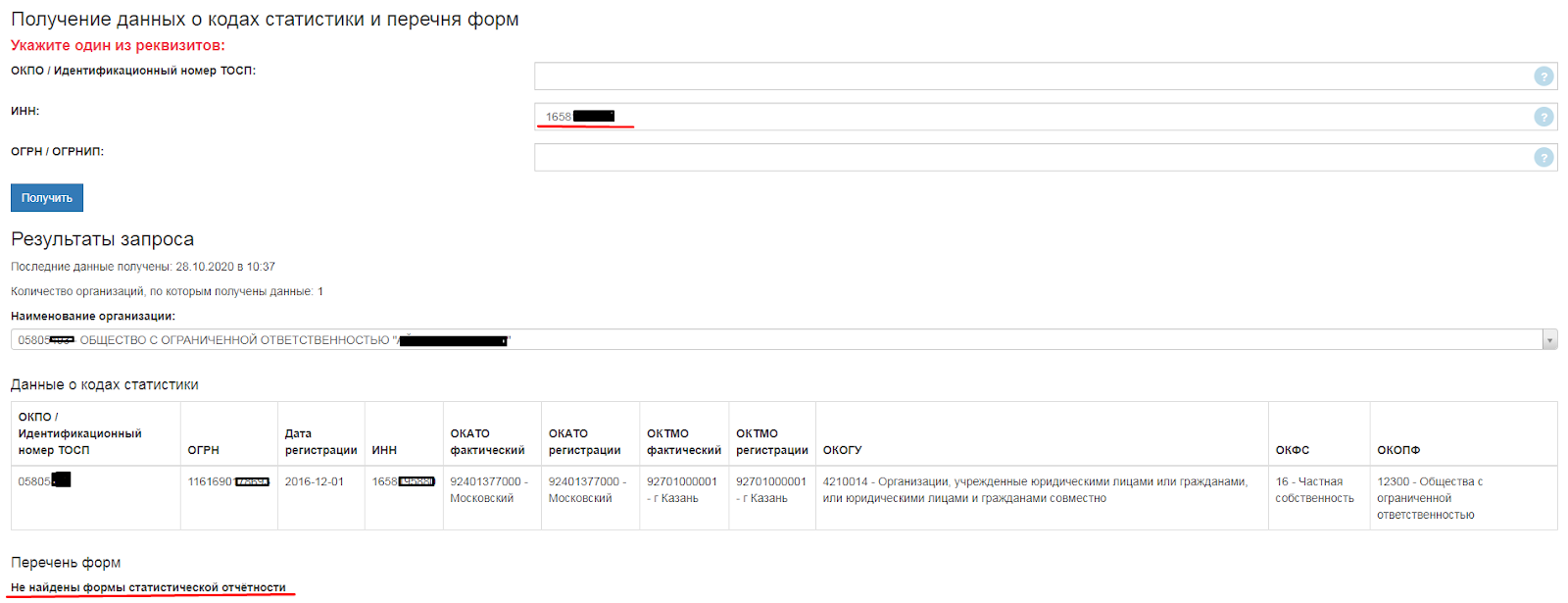

Средний, малый и микробизнес предоставляет информацию только по запросу. Если Росстат хочет получить отчет, на имя руководителя высылают требование: ИП получает документ на адрес по прописке, ООО — на юридический адрес. В требовании перечислены формы, которые необходимо сдать, и сроки сдачи. Вместе с требованием руководитель получает формы отчетов и инструкции по их заполнению. Бывает, что письмо не доходит, работодатель не знает о требовании и не подает отчет. Тогда компанию оштрафуют. Чтобы избежать штрафа, лучше самостоятельно проверить, нужно ли вам подавать отчет. В поисковой строке сайта Росстата введите ОКПО, ИНН или ОГРН/ОГРНИП организации.

Если формы статистической отчётности не найдены — в этом году сдавать отчеты не нужно. Если появилась таблица «Перечень форм» — нужно отправить указанные в ней отчеты

Заполненный отчет нужно отнести в региональное отделение Росстата. Адрес можно узнать на их сайте. Если не получается сходить в Росстат лично, отчет можно отправить по почте ценным письмом с описью вложения или подать электронный отчет в личном кабинете Росстата. Электронные формы отчетности нужно подписать электронной подписью.

Если не сдать отчеты в Росстат, организацию ждут самые крупные штрафы: компанию или ИП оштрафуют от 20 000 до 70 000 ₽ за первое нарушение и от 100 000 до 150 000 ₽ — за повторное. Кроме того, руководителя оштрафуют от 10 000 до 20 000 ₽ за первое нарушение и от 30 000 до 50 000 ₽ — за повторное.

Справка о доходах 6-НДФЛ. По отчету 6-НДФЛ налоговые инспекторы отслеживают, насколько правильно и своевременно работодатель начислил налог и перечислил деньги в бюджет. Сотрудников, которые получали зарплату вещами или продуктами, также нужно указать в справке 6-НДФЛ.

Отчет сдают каждый квартал, срок отчетности: до 30 апреля, до 31 июля, до 31 октября и до 1 марта следующего года. В отчет собирают общую информацию о начисленных и удержанных НДФЛ по всем сотрудникам. Справка 6-НДФЛ отличается от формы 2-НДФЛ: в 2-НДФЛ собирают данные по одному сотруднику, в 6-НДФЛ — по всем работникам компании. Можно сказать, что форма 6-НДФЛ — это сборник справок 2-НДФЛ.

Доходы и удержанные налоги указывают нарастающим итогом с начала года. Рассмотрим, как это выглядит в отчетах. Например, сотрудник получает зарплату 20 000 ₽ в месяц. Из этой суммы работодатель ежемесячно выплачивает НДФЛ 13% или 2600 ₽, и 17 400 ₽ сотрудник получает на руки. В 6-НДФЛ суммы указывают нарастающим итогом.

Как Контур.Экстерн поможет заполнить СЗВ-ТД

Как заполнить заявление в Экстерне:

- Войдите в Экстерн. В боковом меню найдите значок ПФР и выберите «Регистрация в ПФР». На главном экране появятся три ссылки — кликните «Заявление на подключение страхователя к электронному документообороту ПФР (ЗПЭД)». Откроется форма.

- Введите нужные реквизиты. Или пролистайте форму вниз и выберите сертификат, которым будет подписан документ. Если в реквизитах плательщика все данные заполнены, в форме они появятся автоматически.

- Когда все готово, нажмите «Подписать и отправить».

Если компания отчитывается в ПФР через уполномоченного представителя, следует направить также уведомление о предоставлении полномочий представителю.

Если вы уже заполняли в Экстерне форму СЗВ-М, то данные о сотруднике (ФИО, СНИЛС, дата рождения) подтянутся в СЗВ-ТД автоматически.

В карточке сотрудника отражаются все действия по нему. На основе ранее отправленного отчета СЗВ-ТД можно сразу создать отчет c отменяющим мероприятием. Для отмены конкретного мероприятия достаточно указать дату отмены.

Можно массово добавлять в отчет сотрудников — это удобно, когда нужно подать форму по большому количеству сотрудников, в частности, при переименовании организации.

Перед отправкой формы Экстерн проверяет ее на форматно-логические ошибки, а также по методике ПФР.

Бланк П-4 заполняют только средние и крупные организации (малые предприятия и ИП его не сдают). Мы подготовили инструкцию по заполнению отчета по статистике П-4. Рассказали, кто должен отчитываться ежемесячно, а кто — ежеквартально. Нужно ли направлять нулевую форму, и какие штрафы придется заплатить, если не отчитаться в срок. Также в нашей статье есть пример заполнения формы П-4 для небольшой компании.

Ответственность за непредставление нового отчёта

Работодатель или его должностное лицо будет привлечено к административному наказанию за следующие действия:

- за нарушение сроков представления отчётности

- за подачу неполных и (или) недостоверной информации о трудовой деятельности

При первичном нарушении вместо штрафа возможно предупреждение.

Если в результате ошибки в отчёте сотрудник не сможет в дальнейшем трудоустроиться, работодатель обязан будет возместить ему заработок, недополученный в связи с представлением недостоверной информации.