Государство всячески поддерживает своих граждан, предлагая им различные формы социальной помощи, например – предоставление займа на льготных условиях. Сегодня обсуждаем ипотеку с господдержкой для семей с детьми – именно эта программа может вам помочь сэкономить на платежах, и купить квартиру своей мечты на особых условиях.

Суть программы

Суть государственной программы состоит в поддержке многодетных семей, помощи в погашении ипотечного кредита и обеспечении их жильём. Государство погасит долг за ипотеку в размере до 450 тысяч рублей. Средства выдаются на невозвратной основе.

Например, семья взяла кредит на покупку дома в 3 миллиона. К моменту рождения третьего ребёнка кредит был частично погашен, и общая сумма долга составила 600 тысяч рублей. Семья собирает документы на участие в госпрограмме, после чего государство перечисляет деньги в банк для погашения задолженности. В результате долг уменьшается до 150 тысяч рублей.

Виды ипотечного кредита

Семейной ипотекой можно воспользоваться для покупки жилья в новостройке, на вторичном рынке или для приобретения частного дома с земельным участком. Продавцом обязательно должно выступать юридическое лицо (например, застройщик).

Также кредит можно использовать для строительства индивидуального жилого дома или покупки земельного участка с дальнейшим строительством на нем частного дома. Важно, что все работы должны проводиться по официальному договору подряда с юридическим лицом или индивидуальным предпринимателем.

Семейная ипотека позволяет приобрести жилье и на вторичном рынке у физических лиц, но только в одном федеральном округе (Дальневосточном) и только на землях сельских поселений. «Классическую вторичку по договору купли-продажи купить по программе льготной ипотеки практически нельзя. А вот вторичку от застройщика (где в ДКП продавцом выступает застройщик) — можно. Но по факту это все равно новое жилье, в новом доме, в котором никто не жил», — рассказала директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова.

Кто может взять ипотеку с господдержкой?

Учитывая, что семейная ипотека – это льготная госпрограмма, воспользоваться ею могут не все желающие, а лишь определенные категории граждан. Кто имеет право на кредит по льготной ставке:

- Семьи, где в период с 1 января 2018 года по 31 декабря 2022 года родится ребенок (даже если первый);

- Семьи, в которых воспитывается ребенок с инвалидностью . При этом год его рождения не имеет значения, его дата рождения может быть и до начала действия программы господдержки,

- Семьи, где есть усыновленные (удочеренные) дети при условии, что хотя бы один ребенок был рожден в период от 1 января 2018 года по 31 декабря 2022 года.

И родители, и дети должны быть гражданами РФ. Набор необходимых документов обычно вполне стандартный: паспорта родителей, свидетельства о рождении детей, свидетельство о браке или разводе, справки и доходах и копии трудовых книжек. Как последние два документа получить через Интернет, мы подробно рассказываем здесь.

Требования к заемщикам у каждого банка индивидуальны, но чаще всего проверяют наличие следующих пунктов:

- Гражданство РФ,

- Наличие регистрации,

- Официальное трудоустройство и возможность его документального подтверждения,

- Наличие собственных средств, достаточных для внесения первоначального взноса.

Банки не требуют, чтобы родители были в официальном браке или чтобы обязательно был второй родитель. Поэтому воспользоваться данной программой могут также и неполные семьи, главное – наличие детей, рожденных в указанные выше периоды (и достаточный уровень платежеспособности).

Особое внимание – тройняшкам

Большинство семей, которые погасили часть ипотеки с помощью государства, также воспользовались региональными мерами поддержки. Так, в Башкирии, где проживает более 46 тысяч многодетных семей, можно гасить долг выплатами из регионального бюджета. Чтобы стимулировать рождаемость, в 2017 году власти региона начали выдавать по 300 тысяч рублей за рождение первенца, которые можно было потратить на приобретение жилья. Эти сертификаты получили более 2,2 тысячи семей, и выплаты, несмотря на завершение программы, еще идут. Много лет в Башкирии существует практика выделения земельного участка семьям при рождении третьего ребенка. Но льготой была невостребована – не у всех были деньги, чтобы построить дом, либо участки были очень далеко. Поэтому не так давно в законодательство были внесены изменения: теперь многодетные могут получить либо земельный участок, либо 250 тысяч рублей в качестве компенсации. Особое внимание – семьям, где родились тройняшки, а также родителям, воспитывающим пять и более детей. Если они нуждаются в улучшении жилищных условий, им предоставляют сертификат на сумму до трех миллионов рублей.

“Те, кто имеют трех детей и при этом берут ипотеку, – это люди, которые должны достаточно хорошо зарабатывать”, – отмечает зампред Уральского банковского союза Евгений Болотин. По его словам, в Уральском федеральном округе Курган отпадает сразу – местные жители просто не в состоянии взять ипотеку. В Ямало-Ненецком автономном округе высокие доходы, но физически мало семей, край осваивают вахтовики. А вот Ханты-Мансийский автономный округ – и более промышленно развитый, и более населенный, там много постоянно проживающих людей, и доходы очень высокие. “В Свердловской области много молодежи, высока доля среднего класса. Уровень доходов, конечно, значительно меньше, чем в ХМАО, но его вполне хватает, чтобы содержать троих детей и при этом купить квартиру в ипотеку”, – добавляет он.

За какое жилье погасят кредит?

Государство готово погасить ипотеку, которую брали на такие цели:

- Покупка жилья по договору купли-продажи у физического лица или фирмы. Это может быть квартира или дом. Причем даже вторичное жилье. Для многодетных нет такого требования, как по программе льготной ипотеки: там процент снизят только на новостройки. А здесь — погасят долг даже за вторичку.

- Покупка земельного участка для ИЖС.

- Покупка квартиры в строящемся доме по ДДУ.

В законе нет требования, чтобы это жилье было единственным. Главное — подтвердить сам факт ипотеки и многодетности. Фактически многодетная семья может специально взять ипотеку ради господдержки, даже если у нее уже есть квартира.

Когда получится списать ипотечный долг

Правительство Российской Федерации, для повышения уровня рождаемости и помощи семьям, в которых уже появились дети, реализует ряд программ. Большая часть из них направлены непосредственно на улучшение жилищных условий. Именно эта категория помощи признается наиболее востребованной. Логика здесь достаточно проста: молодые семьи отказываются рожать детей из-за отсутствия собственной недвижимости, вследствие чего рождаемость в стране падает.

Частично облегчает текущее положение дел ипотечное кредитование, однако семьям также приходится сталкиваться с трудностями. Основная – отсутствие уверенности в том, что семейного заработка будет достаточно для погашения задолженности за жилье перед банком. Государственные программы помощи позволяют частично или полностью снять нагрузку по ипотечным займам. Решающих факторов для реализации возможностей несколько. Среди них:

- особенности банковских программ, направленных на скорое получение жилья молодыми семьями:

- политика региона, в котором семья проживает;

- возраст и работоспособность супругов;

- общее количество рожденных (или усыновленных) семьей детей.

Преимущества ипотеки под 6 процентов в Москве

Льготная программа ипотечного кредитования позволяет решить жилищный вопрос с минимальной финансовой нагрузкой на бюджет. Благодаря ей многие семьи улучшают жилищные условия и создают максимальный комфорт для своих детей.

- фиксированная процентная ставка на протяжении всего срока действия договора;

- возможен учет средств материнского капитала в качестве первого взноса;

- необязательное посещение отделения банка, допускается оформление через портал «Государственные услуги»;

- в качестве созаемщиков можно привлекать третьих лиц;

- есть возможность оформить займ без официального подтверждения доходов.

Воспользоваться программой льготного кредитования могут лица, возраст которых на момент окончания кредитного договора составляет 75 лет.

Займы при рождении второго ребенка с господдержкой имеют свои недостатки:

- объект кредитования — только квартира в новостройке;

- продавцом недвижимости должно выступать юридическое лицо;

- срок действия программы — до 31.12.2022 года;

- займы с господдержкой рассчитаны только на те семьи, в которых второй ребенок появился после 1 января 2018 года.

Ипотека под 6 процентов при рождении второго ребенка в Москве пользуется спросом, поскольку выдается на выгодных условиях и позволяет без чрезмерной нагрузки на бюджет решить жилищный вопрос.

Мифы о льготной ипотеке для семей с детьми

Российские семьи получают отказы в льготном кредитовании. Почему? Оказывается, разрекламированная программа была многими неправильно понята.

Россияне обращаются за льготной ипотекой, даже не ознакомившись с условиями программы. Услышав слово «льготная», многие решают, что речь идет чуть ли не о рассрочке для всех желающих. Если же они подходят под условия государства и банков, то с большим удивлением узнают, что компенсации из бюджета рассчитаны всего на несколько лет, а не на весь строк кредитования.

ЦИАН пообщался с региональными риэлторами и составил рейтинг наиболее часто встречающихся мифов о льготной ипотеке.

1. Льготная ипотека доступна молодым семьям

Господдержка при получении кредита доступна не всем молодым и не только молодым семьям. Она касается всех семей, где есть два и более ребенка. Причем, самый младший ребенок должен родиться не ранее 1 января 2018 года. А родители должны быть только гражданами России.

2. Государство не ограничивает размер кредита (потому что оно богатое)

Лимит кредита по программе ограничен. В Москве, Санкт-Петербурге, Подмосковье и Ленинградской области он может варьироваться до 8 млн рублей. В остальных регионах России – до 3 млн рублей. То есть, можно купить квартиру и за 30 млн рублей, но при этом первоначальный взнос должен быть не менее 27 или 22 млн, в зависимости от региона.

3. Первоначальный взнос не имеет значения

Размер минимального взноса указан точно – от 20%. Таким образом, те, кто хочет использовать в качестве первоначального взноса материнский капитал, могут рассчитывать на квартиру, которая стоит не дороже 2 млн 200 тыс. рублей.

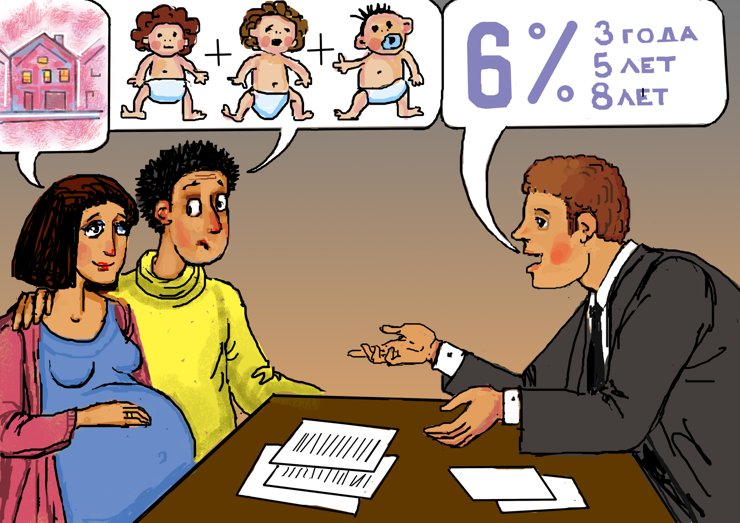

4. 6% на весь срок кредитования

С 28 марта 2019 года этот пункт перестал быть мифом.

Постановлением от 28.03.2019 №339 утверждено, что период субсидирования распространяется на весь срок действия кредита в размере 6% годовых.

Ранее этого постановления действовало правило: при рождении второго ребенка шестипроцентная ставка действует не более трех лет, если родится третий – пять лет. В случае, когда рождаются второй и третий, семья может получить восемь лет по сниженной ставке.

5. Программа субсидирует ипотеку на вторичном рынке жилья

Льготная ипотека оформляется исключительно на новые дома и квартиры. В том числе, если оформляется договор долевого строительства. Вторичный рынок в этой схеме исключен.

6. Рефинансирование возможно под любую жилую недвижимость

Рефинансировать ипотеку под льготные 6% возможно только, если кредит оформлен на новое жилье и куплено у компании. Обращаться в ДОМ.РФ с заявлением об изменении условий кредитования, даже если квартира была куплена в новостройке, но ее первым владельцем было физическое, а не юридическое лицо, бесполезно. Если же квартира была куплена у агентства недвижимости, застройщика или другого юрлица, то рефинансирование возможно.

7. Льготной программой можно воспользоваться только один раз

Правительство не ограничивает количество ипотечных договоров, которые можно оформлять одной семье по шестипроцентной ставке. Главное, чтобы заявители были платежеспособны и подходили под условия предоставления таких кредитов. Поэтому, если семье удалось быстро расплатиться с первым займом, она может обратиться за получением второго и даже третьего.

8. Кредит под 6% можно получить в любом банке

Государство утвердило определенный список банков, участвующих в программе господдержки ипотечного кредитования в 2018 году, где можно получить льготную ипотеку. Чтобы ознакомиться с ним, нужно зайти на сайт ДОМ.РФ.

9. Доходы семьи не имеют значения

Несмотря на то, что в самой программе льготного кредитования говорится об отсутствии необходимости подтверждать доходы семьи, банки всегда проверяют платежеспособность заявителей. Поэтому рассчитывать на «снисхождение» или «обязанность» банков не обращать внимание на размер зарплаты, не стоит. Нередко бывает так, что получив одобрение на первом этапе, заявители, в результате получают от банка отказ или предложение получить меньшую сумму. Причина – недостаточная финансовая обеспеченность.

10. Льготы можно получить и под валютный кредит

Кредиты дают в рублях, поэтому желающих сыграть на курсах валют ждет отказ. Как выяснилось, среди россиян есть и немало таких, которые верят в скорое падение котировок ведущих мировых валют, и хотят получить льготный кредит на жилье в долларах, евро и даже в иенах и швейцарских франках. Таких «дельцов» ждет разочарование, потому что программа рассчитана только на рублевые кредиты.

Как и прежде, в 2019 году материнский капитал – целевые средства, направлять которые можно исключительно на задачи, предусмотренные законодательно. Оплата ипотеки таким образом доступна во всех регионах Российской Федерации. При этом следует учитывать: неверное использование средств или обналичивание воспринимаются как мошенничество. В соответствии с этим действует ряд санкций, которые подразумевают как административные штрафы, так и уголовную ответственность с аннулированием всех сделок, основанных на средствах из маткапитала.