При регистрации счета-фактуры в книге покупок отражается НДС в пределах суммы, принимаемой к вычету.

Ужин с клиентом за счет компании

Ужин с партнером можно отнести к представительским расходам и оплатить деньгами компании. Рассказываем, как обосновать это налоговой.

Читатель Виктор спрашивает:

Веду переговоры с крупным клиентом. Чтобы подписать договор на выгодных условиях, хочу устроить ужин в ресторане. Я могу заплатить деньгами компании?

Отвечает Дмитрий Гудович, руководитель бухгалтерии для клиентов Модульбанка. Записалa Ирина Усиченко, шеф-редактор.

Для чего осуществляется оформление представительских расходов

Представительские расходы (ПР) выделяются в обособленную категорию издержек предприятия в соответствии с п. 2 ст. 264 НК РФ. Это могут быть затраты:

- на реализацию бизнес-мероприятия представительского характера;

- оплату транспортных, буфетных услуг, заказанных фирмой у сторонних организаций или ИП в рамках проведения бизнес-мероприятия;

- оплату оказанных сторонней фирмой или ИП услуг по переводу, если он потребовался при проведении бизнес-мероприятия.

ПР могут быть применены в целях снижения налогооблагаемой базы предприятия, работающего на ОСН. Но не полностью, а только в пределах 4% от величины затрат на оплату труда в соответствующем отчетном периоде.

Для того чтобы воспользоваться такой возможностью, предприятию потребуется подтвердить, что:

- расходы являются именно представительскими (по ст. 264 НК РФ);

- соответствующие расходы документально зафиксированы и обоснованны (данное требование установлено в п. 1 ст. 252 НК РФ).

Удостоверение обоих фактов может быть осуществлено посредством ряда документов. Изучим их специфику.

Документы для подтверждения представительских расходов

ВАЖНО! Образец сметы представительских расходов от КонсультантПлюс доступен по ссылке

Несмотря на законодательное требование документального подтверждения представительских расходов, не выработано единого стандарта или перечня таких бумаг. Можно сказать, что наличие официальных бумаг обязательно, но форма их не унифицирована. Этот вопрос решается учетной политикой самой организации.

В качестве таких актов могут выступать:

- приказ директора о проведении мероприятия по представительству – обязательно указать цель, дату, время и место организации приема, перечислить контрагентов, принимающих участие, а также привести имена ответственных и контролирующих лиц;

- программа будущего мероприятия – не будет действительной без приказа, в ней основные этапы представительской встречи нужно привязать к конкретным датам и времени;

- смета мероприятия – роспись расходов по конкретным статьям (транспортной, буфетной и др.), лучше создать ее на каждый этап отдельно, обязательно утвердить у руководства;

- отчет о проведенном мероприятии – составляется ответственным лицом, указанным в приказе, в нем отражаются все те же позиции, что и в приказе, плюс конкретный достигнутый результат каждого этапа (особенно если в ходе мероприятия были заключены какие-либо официальные договоры, подписаны документы);

- акт на списание данного вида расходов – несет информацию о точной сумме по всем видам представительских затрат (этот документ нужно заверить не только у руководителя, но и у главбуха);

- платежные документы, которые подтверждают расходы: чеки, счета-фактуры, акты выполненных работ и др.

ДЛЯ ИНФОРМАЦИИ! В случае рассмотрения спора в арбитражном суде приоритет будут иметь организации, которые озаботились как предварительными подтверждающими документами (приказ, смета, программа), так и итоговыми (отчет, акт).

Если переговоры оказались безрезультатными

При проверках налоговые органы требуют для обоснования представительских расходов представить какой-либо документ, указывающий на положительный результат переговоров: договор, протокол о намерениях и т.п. А если таких документов нет, то налоговики считают, что представительские расходы необоснованны.

Между тем, Налоговый кодекс РФ подобных условий не выдвигает и никак не увязывает признание представительских расходов с положительным результатом встречи.

Если деловая встреча не принесла ожидаемых результатов, к примеру, не подписан долгожданный для организации контракт, то признать расходы для целей налогообложения прибыли, по нашему мнению, также можно. Ведь целью переговоров может быть просто установление хороших отношений с партнерами. К тому же, НК не содержит прямого требования о положительных результатах встречи.

Во избежание разногласий с налоговыми органами целесообразно составить отчет или протокол, в котором будет указано, что вопросы обсуждались, но соглашение не достигнуто.

Документальное оформление в 2022 году

Сразу скажем, что конкретный перечень документов, которыми нужно подтверждать представительские расходы, в п. 2 ст. 264 Налогового кодекса РФ не установлен. Однако каждый факт хозяйственной жизни нужно оформлять первичными учетными документами. При этом они должны содержать все обязательные реквизиты, перечисленные в ч. 2 ст. 9 Закона о бухучете № 402-ФЗ и ст. 313 НК РФ).

Чтобы подтвердить представительские расходы, для налогообложения необходимо оформление документов первичного учета. Сюда входят все накладные и акты.

Кроме этого, следует составлять отчет о прошедшем мероприятии, который утверждает руководитель компании. В отчете прописывают следующие пункты:

- Место и дата проведения мероприятия.

- Программа, согласно которой мероприятие было проведено.

- Полный состав участников со стороны принимающих и приглашенных.

- Величина затрат на проведение события.

Проводя оформление представительских расходов, в документе необходимо указывать, были ли заключены в процессе какие-либо сделки с партнерами. Такой документ послужит подтверждением того факта, что все затраты были сопряжены с организацией представительского раута.

Перед тем как как оформить представительские расходы, состоящие из вышеперечисленных отчетов, желательно позаботиться о двух дополнительных документах:

- Приказе на проведение представительского мероприятия, подписанном руководителем. В нем должны быть ясно отражены цель события, которое вызвало подобные затраты, а также перечень сотрудников компании, которые будут принимать в нем участие.

- Смете расходов, подтвержденной личной подписью руководителя.

Представленные далее образцы этих обязательных документов демонстрируют, как правильно оформить представительские расходы в 2022 году. Их можно использовать на любом предприятии России.

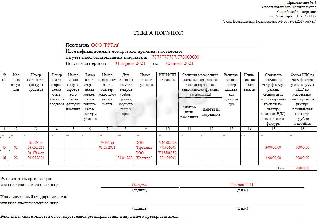

Пример: налог на прибыль и представительские расходы

ООО «Весна» применяет ОСНО. Во 2 квартале 2022 года компания провела прием деловых партнеров для заключения нового контракта на поставку продукции. Всего на мероприятие было потрачено 250 000 рублей, в том числе:

- транспортные издержки на доставку гостей к месту проведения мероприятия — 20 000 рублей, в том числе НДС — 4000 рублей;

- организация питания (завтрак, кофе-пауза, торжественный обед, ужин) — 100 000 рублей, НДС — 20 000 рублей;

- услуги обслуживающего персонала буфета — 30 000 рублей;

- билеты на театральную премьеру — 10 000 рублей, НДС — 2000 рублей;

- проживание гостей в отеле класса люкс — 40 000 рублей;

- экскурсия на теплоходе по местным достопримечательностям — 50 000 рублей.

Сумма НДС со всех затрат на мероприятие — 26 000 рублей.

Фонд оплаты труда за 2 квартал 2022 года составил 7 000 000 рублей. 4% от ФОТ — 280 000 рублей.

Следовательно, компания по установленному лимиту вправе зачесть представительские затраты во 2 квартале в сумме не более 280 000 рублей. Но всю сумму издержек на проведение мероприятий учесть нельзя! Так как не все затраты являются представительскими.

ООО «Весна» может принять к налоговому учету только суммы затрат на транспортную доставку гостей, услуги буфета и питание — 150 000 рублей. А вот траты на театральное представление, теплоходную экскурсию и гостиничные номера учесть нельзя. Эти расходы нужно оплатить за счет чистой прибыли фирмы. То есть из тех денег, которые останутся в компании после обложения налогом на прибыль.

Вернуть входной НДС можно только в сумме 24 000 рублей. То есть только с представительских затрат (транспортные услуги и питание). А вот с билетов в театр получить вычет нельзя.

В каком порядке производится нормирование представительских расходов?

В соответствии с абз. 3 п. 2 ст. 264 НК РФ представительские расходы в течение отчетного (налогового) периода включаются в состав прочих расходов в размере, не превышающем 4 % от расходов налогоплательщика на оплату труда за этот отчетный (налоговый) период.

Отметим, что сумма расходов на оплату труда при исчислении указанной нормы устанавливается исходя из состава расходов на такие цели, определенные на основании ст. 255 «Расходы на оплату труда» НК РФ. При этом следует обратить внимание на то, что перечень расходов на оплату труда в данной статье намного шире, чем состав расходов, отражаемый в бухгалтерском учете по счету 302 11 000 «Расчеты по заработной плате».

В частности, в состав расходов на оплату труда в целях исчисления налога на прибыль включены все суммы, начисленные работникам, в том числе не состоящим в штате организации, за работы по гражданско-правовому договору в денежной и (или) натуральной форме, начисления стимулирующего характера, начисления компенсационного характера, вознаграждения, надбавки, единовременные поощрительные начисления, другие расходы, предусмотренные ст. 255 НК РФ, в том числе суммы платежей (взносов) работодателей по договорам обязательного и добровольного страхования.

Для расчета норматива суммы представительских расходов и расходов на оплату труда берутся нарастающим итогом с начала года.

Таким образом, норма расходов окончательно рассчитывается только по итогам года, и при расчете налога на прибыль за год налогоплательщик вправе списать представительские расходы в размере 4 % от годовой суммы затрат на оплату труда.

Возможны ситуации, когда по итогам отчетных периодов представительские расходы превысили 4 % от заработной платы, однако по итогам налогового периода вся сумма представительских расходов уложилась в норматив.

Имейте в виду, что согласно п. 42 ст. 270 НК РФ представительские расходы в части, превышающей их предельную величину за календарный год, в целях налогообложения не учитываются. Иными словами, остаток представительских расходов (расходов, превысивших 4 %-й норматив), не учтенных в том налоговом периоде, в котором эти расходы были осуществлены, не переносится на следующий налоговый период (следующий год).

Учреждение в I квартале 2019 года провело ряд встреч с партнерами. Представительские расходы (без учета НДС) составили 400 000 руб. Расходы на оплату труда за I квартал 2019 года – 8 000 000 руб.

В II квартале 2019 года представительские расходы составили 100 000 руб. Расходы на оплату труда за полугодие 2019 года – 15 000 000 руб.

При уплате налога на прибыль за I квартал 2019 года для целей налогообложения можно учесть только часть представительских расходов в размере 320 000 руб. (8 000 000 руб. x 4 %).

При расчете налогооблагаемой базы за полугодие предельный размер представительских расходов составит 600 000 руб. (15 000 000 руб. x 4 %). То есть при уплате налога на прибыль за полугодие можно учесть всю сумму представительских расходов в размере 500 000 руб. (400 000 + 100 000).

Что такое «представительские расходы?»

Напомним, что представительские расходы нормируются в налоговом учете. Так, в текущем периоде можно признать не более 4% от начисленных расходов на оплату труда (перечисленных в ст. 255 НК РФ) за текущий период (п. 2 ст. 264, п. 4 ст. 272 НК РФ). Причем и сумму представительских расходов, и сумму расходов на оплату труда при нормировании нужно определять нарастающим итогом с начала года (п. 7 ст. 274, ст. 315 НК РФ).

Учтите также, что принять к вычету «входной» НДС можно только по тем представительским расходам, которые учтены в пределах норматива в «прибыльном» учете. Так что сумму вычитаемого НДС также надо пересчитать по итогам года. Оставшуюся часть «входного» НДС, к сожалению, не удастся признать даже в качестве налоговых расходов (п. 7 ст. 171, п. 1 ст. 170, ст. 270 НК РФ).

ПРЕДСТАВИТЕЛЬСКИЕ РАСХОДЫ: НЮАНСЫ УЧЕТА

Представительские расходы – это некие расходы организации, связанные с приемом контрагентов и произведенные для дальнейшего развития сотрудничества. Какие конкретно расходы можно учесть в качестве представительских расходов для целей исчисления налога на прибыль? Какими документами их нужно подтверждать? В какой отчетный (налоговый) период надо учитывать представительские расходы? Ответы на эти и другие вопросы, связанные с налоговым учетом данного вида затрат, – в нашем материале.

Вопрос: Можно ли учесть для целей исчисления налога на прибыль затраты, произведенные при проведении переговоров по заключению договора с контрагентами, в том числе на обед в ресторане?

Согласно пп. 22 п. 1 ст. 264 НК РФ к прочим расходам, связанным с производством и реализацией, относятся представительские расходы, связанные с официальным приемом и обслуживанием представителей других организаций, участвующих в переговорах в целях установления и поддержания сотрудничества, в порядке, предусмотренном п. 2 ст. 264 НК РФ.

На основании п. 2 ст. 264 НК РФ к представительским расходам относятся расходы налогоплательщика на официальный прием и (или) обслуживание:

– представителей других организаций, участвующих в переговорах в целях установления и (или) поддержания взаимного сотрудничества;

– участников, прибывших на заседания совета директоров (правления) или иного руководящего органа налогоплательщика, независимо от места проведения указанных мероприятий.

К представительским расходам относятся расходы:

– на проведение официального приема (завтрака, обеда или иного аналогичного мероприятия) для упомянутых лиц, а также официальных лиц организации-налогоплательщика, участвующих в переговорах;

– транспортное обеспечение доставки этих лиц к месту про ведения представительского мероприятия и (или) заседания руководящего органа и обратно;

– буфетное обслуживание во время переговоров;

– оплату услуг переводчиков, не состоящих в штате налогоплательщика, по обеспечению перевода во время проведения представительских мероприятий.

Соответственно, затраты, произведенные при проведении переговоров по заключению договора с контрагентами, в том числе на обед в ресторане, можно учесть в расходах для целей расчета налога на прибыль.

Вопрос: Вправе ли организация учесть в расходах при исчислении налога на прибыль стоимость “культурной программы”?

Речь идет об экскурсионной программе по городу, прогулке на речном судне и других мероприятиях, которые были подготовлены для поставщиков сырья, сотрудничество с которыми продолжается уже несколько лет.

Согласно пп. 22 п. 1, п. 2 ст. 264 НК РФ к прочим расходам, связанным с производством и реализацией, относятся представительские расходы. Но в п. 2 ст. 264 НК РФ однозначно сказано, что к представительским расходам не относятся расходы на организацию развлечений, отдыха, профилактики или лечения заболеваний.

Таким образом, расходы на “культурную программу”, в которую вошли экскурсия и прогулка на речном судне, не могут быть учтены для целей исчисления налога на прибыль в качестве представительских расходов.

Вопрос: Можно ли учесть в качестве представительских расходы на переговоры с физическими лицами, в том числе индивидуальными предпринимателями, которые являются контрагентами и потенциальными клиентами организации?

Положения, установленные пп. 22 п. 1, п. 2 ст. 264 НК РФ, относят к представительским расходы на официальный прием и (или) обслуживание представителей других организаций, участвующих в переговорах в целях установления и (или) поддержания взаимного сотрудничества. Однако согласно разъяснениям, данным в Письме Минфина России от 05.07.2019 N 03-03-06/1/49848, к представительским расходам также могут быть отнесены расходы на проведение переговоров с физическими лицами, являющимися как фактическими, так и потенциальными клиентами организации.

Вопрос: Каким документом определен конкретный перечень затрат, которые можно отнести к представительским расходам?

К прочим расходам, связанным с производством и реализацией, относятся в том числе представительские расходы (пп. 22 п. 1, п. 2 ст. 264 НК РФ).

При этом конкретный состав расходов на проведение официального приема (завтрака, обеда или иного аналогичного мероприятия) положениями НК РФ не регламентирован (Письмо Минфина России от 21.09.2022 N 03-03-07/82582). И никакого отдельного документа в указанных целях не принято.

При этом нужно учитывать, что представительские расходы должны соответствовать критериям, установленным ст. 252 НК РФ, а именно должны быть экономически оправданны и документально подтверждены, произведены для осуществления деятельности, направленной на получение дохода.

Вопрос: У организации в налоговом периоде есть представительские расходы, соответствующие ст. 264 НК РФ. Существуют ли какие-либо ограничения при их учете для целей исчисления налога на прибыль, или можно полностью учесть всю сумму указанных расходов?

Представительские расходы являются нормируемыми расходами и в течение отчетного (налогового) периода включаются в состав прочих расходов в размере, не превышающем 4% от расходов налогоплательщика на оплату труда за этот отчетный (налоговый) период (п. 2 ст. 264 НК РФ).

При этом окончательная сумма представительских расходов, учитываемая для целей расчета налога на прибыль, определяется по итогам налогового периода. Поясним.

Например, представительские расходы, произведенные в сентябре, составили 150 000 руб. (цифры условные, применяется метод начисления). Расходы на оплату труда за 9 месяцев равны 2 900 000 руб. Соответственно, за 9 месяцев организация вправе учесть 116 000 руб. (2 900 000 руб. x 4%).

По итогам года расходы на оплату труда – 4 000 000 руб. Таким образом, организация вправе учесть представительские расходы в полной сумме 150 000 руб. < (4 000 000 руб. x 4%). То есть дополнительно учесть в IV квартале 34 000 руб.

Вопрос: Представительские расходы организации по итогам налогового периода превысили нормируемую величину (4% от суммы расходов на оплату труда). Можно ли остаток представительских расходов, не учтенный в этом периоде, перенести на следующий налоговый период?

Нет, такой вариант не предусмотрен гл. 25 НК РФ. Согласно п. 42 ст. 270 НК РФ при определении налоговой базы не учитываются затраты в виде представительских расходов в части, превышающей их размеры, предусмотренные п. 2 ст. 264 НК РФ.

Это означает, что остаток не учтенных в рамках одного налогового периода представительских расходов, произведенных в этом периоде, не переносится на следующий налоговый период.

Вопрос: Согласно п. 2 ст. 264 НК РФ представительские расходы в течение отчетного (налогового) периода включаются в состав прочих расходов в размере, не превышающем 4% от расходов на оплату труда за этот период. Что в данном случае понимается под расходами на оплату труда?

Согласно п. 2 ст. 264 НК РФ представительские расходы нельзя учесть в расходах для целей исчисления налога на прибыль, не проверив на соответствие пороговому значению – максимальная величина не должна превышать 4% от расходов налогоплательщика на оплату труда за этот отчетный (налоговый) период.

Сумма расходов на оплату труда при расчете данной нормы устанавливается исходя из состава расходов на такие цели, определенные на основании ст. 255 “Расходы на оплату труда” НК РФ. В частности, в состав расходов на оплату труда в целях исчисления налога на прибыль включены все суммы, начисленные работникам, в том числе не состоящим в штате организации, за работы по гражданско-правовому договору в денежной и (или) натуральной форме, начисления стимулирующего характера, начисления компенсационного характера, вознаграждения, надбавки, единовременные поощрительные начисления. Если проанализировать ст. 255 НК РФ, то можно увидеть, что кроме непосредственно выплат, учитываемых в качестве оплаты труда на счете 70 “Расчеты с персоналом по оплате труда”, в состав расходов на оплату труда включаются, например, суммы платежей (взносов) работодателей по договорам обязательного страхования, а также договорам добровольного страхования (договорам негосударственного пенсионного обеспечения), которые отражаются на других счетах бухгалтерского учета (например, на счете 76 “Расчеты с разными дебиторами и кредиторами”).

Соответственно, при расчете порогового значения учитываемых представительских расходов нужно корректно сформировать значение расходов организации на оплату труда за отчетный (налоговый) период.

Напомним, что при методе начисления согласно п. 4 ст. 272 НК РФ затраты на оплату труда признаются в качестве расходов ежемесячно исходя из суммы начисленных в соответствии со ст. 255 НК РФ расходов на оплату труда (Письмо Минфина России от 28.04.2014 N 03-03-06/1/19700).

При кассовом методе затраты на оплату труда признаются в целях налогообложения прибыли в сумме фактически выплаченной заработной платы (пп. 1 п. 3 ст. 273 НК РФ).

Вопрос: Могут ли в составе представительских расходов быть учтены затраты на приобретение продуктов питания и спиртных напитков для официального приема и есть ли какие-то дополнительные ограничения именно на данный вид затрат?

Нормами действующего законодательства никаких ограничений для учета продуктов питания и алкогольной продукции для официального приема в качестве представительских расходов не установлено (пп. 22 п. 1, п. 2 ст. 264 НК РФ). Указанными положениями конкретный состав расходов на проведение официального приема (завтрака, обеда или иного аналогичного мероприятия) положениями НК РФ не регламентирован.

Представители контролирующих органов неоднократно отвечали на данный вопрос, указывая, что в перечне продуктов питания, приобретаемых для проведения официального приема (завтрака, обеда или иного аналогичного мероприятия), могут присутствовать в том числе спиртные напитки (Письма Минфина России от 26.03.2010 N 03-03-06/2/59, от 22.01.2019 N 03-03-06/1/3120).

При этом следует учитывать, что представительские расходы должны соответствовать критериям, установленным ст. 252 НК РФ, а именно должны быть экономически оправданны и документально подтверждены.

Представительские расходы в течение отчетного (налогового) периода включаются в состав прочих расходов в размере, не превышающем 4% от расходов налогоплательщика на оплату труда за этот отчетный (налоговый) период (п. 2 ст. 264 НК РФ).

Никаких дополнительных ограничений именно для продуктов питания и алкогольной продукции в целях их учета в расходах при исчислении налога на прибыль не установлено.

Вопрос: Какой комплект документов должен быть у налогоплательщика для подтверждения представительских расходов для целей расчета налога на прибыль?

В соответствии с пп. 22 п. 1 ст. 264 НК РФ к прочим расходам относятся представительские расходы.

При этом гл. 25 НК РФ не предусмотрен конкретный перечень документов, подтверждающих указанные расходы (Письмо ФНС России от 08.05.2014 N ГД-4-3/8852).

Пунктом 1 ст. 252 НК РФ установлено, что расходами признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком.

Использование налогоплательщиком приобретенных им материальных запасов, а также потребление результатов работ (услуг), выполненных (оказанных) сторонними организациями в целях установления и поддержания сотрудничества с контрагентами или потенциально возможными партнерами, является фактом хозяйственной жизни налогоплательщика, поскольку оказывает влияние на его финансовое положение.

Федеральный закон от 06.12.2011 N 402-ФЗ “О бухгалтерском учете”.

Согласно ст. 313 НК РФ подтверждением данных налогового учета являются первичные учетные документы. Помимо первичных учетных документов, подтверждающих факт приобретения товаров, работ, услуг (в том числе прилагаемых к авансовому отчету), достаточно любого первичного документа, отвечающего критериям ст. 9 Закона о бухучете, из содержания которого следует, что данные приобретения использованы организацией при проведении мероприятий, предусмотренных п. 2 ст. 264 НК РФ.

Исходя из приведенных разъяснений для подтверждения представительских расходов недостаточно иметь только документы, содержащие информацию о самих расходах. Необходимым является документ, подтверждающий непосредственную связь произведенных расходов с представительским мероприятием.

Документами, служащими для подтверждения представительских расходов, могут являться, в частности (Письмо Минфина России от 01.11.2010 N 03-03-06/1/675):

– приказ (распоряжение) руководителя организации об осуществлении расходов на указанные цели;

– смета представительских расходов;

– первичные документы, в том числе в случае использования приобретенных на стороне каких-либо товаров для представительских целей, оплаты услуг сторонних организаций;

– отчет о представительских расходах по проведенным представительским мероприятиям, в котором отражаются цель представительских мероприятий, результаты их проведения, иные необходимые данные о проведенном мероприятии, а также сумма расходов на представительские цели.

Все расходы, перечисленные в отчете, должны быть подтверждены соответствующими первичными документами.

Вопрос: В какой момент учитываются представительские расходы?

По общему правилу при методе начисления расходы признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты (п. 1 ст. 272 НК РФ).

Если представительские расходы оплачены через подотчетное лицо, то они признаются на дату утверждения авансового отчета (пп. 5 п. 7 ст. 272 НК РФ).

Если представительские расходы были осуществлены посредством заключения договора на оказание соответствующих услуг, то они признаются на дату расчетов в соответствии с условиями заключенных договоров или дату предъявления налогоплательщику документов, служащих основанием для произведения расчетов, либо последнее число отчетного (налогового) периода (пп. 3 п. 7 ст. 272 НК РФ). Подтверждающим документом в данном случае является акт приемки-сдачи оказанных услуг, в связи с чем представительские услуги учитываются на дату подписания акта.

При применении кассового метода расходы признаются только после их фактической оплаты (п. 3 ст. 273 НК РФ).

Вопрос: Организация провела мероприятие, посвященное запуску нового производства, для чего заключила договор с контрагентом по его организационному обеспечению. На мероприятии присутствовали представители СМИ, органов власти и контрагентов организации. Вход осуществлялся только по приглашениям. Как определить, являются данные расходы рекламными или относятся к представительским?

При ответе на данный вопрос обратимся к имеющейся судебной практике.

Федеральный закон от 13.03.2006 N 38-ФЗ “О рекламе”.

Понятие “неопределенный круг лиц” подразумевает круг лиц, которых невозможно индивидуализировать (определить) заранее.

Исходя из понятия “реклама” для целей налогообложения прибыли учитываются в расходах на рекламу затраты на распространение рекламных материалов только при условии, что данные материалы предназначены для неопределенного круга лиц.

Под корпоративным мероприятием подразумевается строго регламентированное мероприятие, проводимое в заранее определенном месте в запланированное время, ориентированное на достижение определенной цели посредством совместных усилий участников мероприятия.

В названном судебном решении судами было установлено, что ООО (заказчик) заключило договор возмездного оказания услуг, согласно которому исполнитель обязуется оказывать комплексные услуги по организационному обеспечению мероприятия. Согласно смете по организации данного мероприятия были оказаны услуги по аренде звукового оборудования, временно возводимого павильона, услуги по оформлению, организации питания, услуги персонала, по администрированию мероприятия и др.

В рамках данного мероприятия распространялись информационные материалы для СМИ, органов власти региона, были организованы пресс-конференции и экскурсии по предприятию.

Спорные расходы общества представляют собой оплату по обозначенным выше договорам, в которых отсутствуют ссылки на оказание рекламных услуг. Суды выявили и учли, что торжественная церемония была закрытым мероприятием, с входом только после регистрации по телефону, мотивом проведения являлось улучшение деловой репутации налогоплательщика среди целевой аудитории: представителей органов власти и местного самоуправления, а также налаживание деловых связей с потенциальными партнерами, приглашенными на мероприятие.

Суды указали, что спорные расходы общества не могут рассматриваться как рекламные, поскольку не отвечают требованиям п. 4 ст. 264 НК РФ и понятию “реклама”, установленному Законом о рекламе, являются представительскими расходами и с учетом положений п. 2 ст. 264 НК РФ не должны превышать 4% от расходов ООО на оплату труда за отчетный (налоговый) период.

Заключение

Налоговые органы часто пытаются оспорить правомерность учета расходов, которые налогоплательщик отнес к категории представительских, в целях исчисления налога на прибыль. На практике встречаются достаточно сложные ситуации, когда организация считает, что затраты были представительскими, а налоговики полагают, что это не так. Изучение судебной практики, касающейся спорных ситуаций, и грамотное оформление документов, связанных с представительскими расходами, помогут вам минимизировать налоговые риски.

Ю. А. Хачатурян,

генеральный директор компании Nika, risk plan

Согласно п. 7 ст. 171 НК РФ принять к вычету можно суммы НДС, «сидящие» в представительских расходах, принимаемых к вычету в целях исчисления налога на прибыль. То есть если вам удалось принять все представительские расходы в затраты в целях исчисления налога на прибыль (они составили не более 4 % от расходов налогоплательщика на оплату труда за отчетный (налоговый) период), то и весь «входящий» НДС, «сидящий» в приобретенных для представительских целей товарах, работах, услугах, при наличии правильно оформленных документов удастся принять к вычету.

Документальное подтверждение представительских расходов

Налоговым кодексом РФ не установлен перечень документов, которыми могут быть подтверждены представительские расходы. В письме Минфина России от 10.04.2014 № 03-03-РЗ/16288 указано, что любые первичные документы, свидетельствующие об обоснованности и производственном характере произведенных представительских расходов, могут служить для их подтверждения в целях налогообложения прибыли. В частности, документом, подтверждающим обоснованность представительских расходов, может быть отчет о представительских расходах, утвержденный руководителем организации. При этом все расходы, перечисленные в отчете о представительских расходах, должны быть подтверждены соответствующими первичными документами.

Аналогичную точку зрения высказывает ФНС России. В письме от 08.05.2014 № ГД-4-3/8852 «О документальном подтверждении представительских расходов» ФНС уточняет, что помимо первичных учетных документов, подтверждающих факт приобретения у сторонних организаций товаров, работ, услуг в целях установления и поддержания сотрудничества с контрагентами или потенциально возможными партнерами, достаточно любого первичного документа, отвечающего критериям ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ (в ред. от 26.07.2019) «О бухгалтерском учете», из содержания которого следует, что данные приобретения использованы организацией при проведении представительских мероприятий.

Примерный перечень документов, подтверждающих наличие представительских расходов, может быть следующим:

- первичные документы, подтверждающие факт приобретения товаров (работ, услуг) для представительских расходов (договоров, накладных, актов, отчетов и пр.);

- Положение о представительских расходах. Это локальный нормативный акт, который может быть разработан юристом, получившим предварительные рекомендации по его составлении от бухгалтерии. В Положении о представительских расходах могут быть указаны порядок формирования, структура таких расходов, отчетность и пр.;

- решение о проведении переговоров или иного мероприятия;

- план мероприятия;

- протокол проведения мероприятия;

- список участников обеих сторон;

- приказ (распоряжение) о представительских расходах;

- письма-подтверждения участия в переговорах потенциальных контрагентов;

- сметы представительских расходов;

- акт о произведенных представительских расходах.

Наличие данных документов позволит минимизировать риски предъявления претензий со стороны налоговых органов.