В таблице 4 страхователь на основании актов Н-1 и актов о профзаболеваниях отражает количество пострадавших или заболевших. Из них отдельно выделяют случаи, которые закончились только временной нетрудоспособностью.

Как заполнить и сдать формы РСВ и 4-ФСС за 2022 год

В январе 2022 года страхователям-«упрощенцам» нужно подготовить и сдать два отчета по страховым взносам – РСВ и 4-ФСС. Первый подается в ИФНС, второй – в ФСС. Что нужно учесть при подготовке и сдаче названных отчетов – поясним в этом материале.

Не позднее 31.01.2022 страхователи, имеющие наемных работников, обязаны подать в ИФНС по своему местонахождению (регистрации – для ИП), а также по месту нахождения своих обособленных подразделений (если им открыты счета в банках и подразделения начисляют и производят выплаты физлицам) расчет по страховым взносам (РСВ) (п. 7 ст. 6.1, п. 7 ст. 431 НК РФ).

В случае отсутствия у страхователя в течение расчетного (отчетного) периода выплат и иных вознаграждений в пользу физических лиц, подлежащих обязательному социальному страхованию, такой страхователь обязан подать расчет с нулевыми показателями (см. Письмо ФНС России от 22.04.2022 № БС-3-11/3059@).

По итогам 2022 года страхователям нужно подать отчет по форме, утвержденной Приказом ФНС России от 18.09.2019 № ММВ-7-11/470@. (А начиная с отчетности за I квартал 2022 года – по форме, утвержденной Приказом ФНС России от 06.10.2022 № ЕД-7-11/875@.) Этим же приказом определены порядок заполнения формы (далее – Порядок) и ее электронный формат.

Если среднесписочная численность физлиц за предыдущий расчетный (отчетный) период составляет (п. 10 ст. 431 НК РФ):

более 10 человек – РСВ подается в электронной форме по ТКС;

10 и менее человек – РСВ подается на бумажном носителе или в электронной форме по ТКС.

Обратите внимание: если РСВ как на бумажном носителе, так и в электронном виде подается представителем «упрощенца», действующим на основании доверенности, то к ней необходимо приложить копию этой доверенности (бумажную или электронную) (п. 5 ст. 80 НК РФ).

С 01.07.2022 в указанных целях «упрощенцу» следует использовать доверенность по утвержденным ФНС форме (если копия подается на бумажном носителе) и формату (если копия представляется в электронном виде).

Формат и порядок представления электронной доверенности в ИФНС утверждены Приказом ФНС России от 30.04.2022 № ЕД-7-26/445@. Подписывается такая доверенность усиленной квалифицированной ЭП «упрощенца»-доверителя.

При подготовке «годового» РСВ следует учесть контрольные соотношения, которые установлены в приложении 1 к Письму ФНС России от 07.02.2022 № БС-4-11/2002@. Они применяются с учетом уточнений и дополнений, внесенных письмами ФНС России от 19.02.2022 № БС-4-11/2124@, от 14.04.2022 № БС-4-11/5083@.

Структура отчета и особенности его заполнения

«Упрощенец» должен заполнить в РСВ титульный лист, разд. 1, подразд. 1.1 и 1.2 приложения 1, приложение 2 и разд. 3.

Остальные листы заполняют отдельные страхователи при наличии на то оснований. К примеру, страхователи, уплачивающие взносы по дополнительному тарифу, должны заполнить также подразд. 1.3.1 приложения 1 к разд. 1 (п. 2.4 Порядка).

Приложение 3 к РСВ заполнять не нужно из-за перехода на прямые выплаты пособий (см. Письмо ФНС России от 29.01.2022 № БС-4-11/1020@).

В разделе 3 этого отчета страхователь должен указать сведения обо всех застрахованных лицах за IV квартал 2022 года, в том числе о лицах, в пользу которых в отчетном периоде начислены выплаты и иные вознаграждения в рамках трудовых отношений и гражданско-правовых договоров, предметом которых являются выполнение работ, оказание услуг, договоров авторского заказа и т. д.

В приложениях 1 и 2 и в разд. 1 приводятся сведения о выплатах и взносах по организации в целом – за каждый месяц IV квартала и нарастающим итогом с начала года.

К сведению: суммы пособий по больничным за первые три дня нетрудоспособности (выплачиваемые страхователем за свой счет) нужно показать и в сумме выплат и иных вознаграждений, и в составе необлагаемых выплат.

В подразделах 1.1 и 1.2 приложения 1 это строки 030 и 040, а в приложении 2 – строки 020 и 030.

Основания для отказа в приеме РСВ

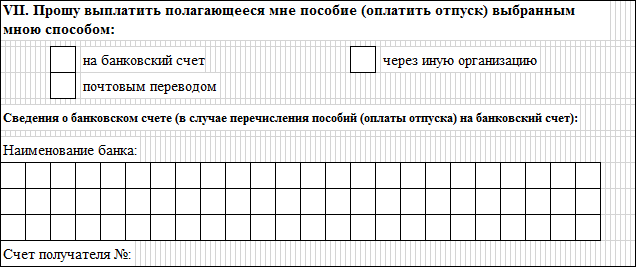

Основания для отказа ИФНС в приеме РСВ определены положениями обеих частей Налогового кодекса: общие – п. 4.1 ст. 80 НК РФ (действует с 01.07.2021), специальные – п. 7 ст. 431 НК РФ.

Основания для отказа в приеме РСВ

Общие (п. 4.1 ст. 80 НК РФ)*

Специальные (абз. 2 п. 7 ст. 431 НК РФ)**

1. Расчет подписан неуполномоченным лицом

1. Наличие в расчете ошибок:

в сведениях по физлицам о сумме выплат и иных вознаграждений в их пользу;

в базе для исчисления пенсионных взносов в пределах установленного лимита;

в базе для исчисления взносов по дополнительному тарифу;

в сумме исчисленных взносов;

в сумме взносов по дополнительному тарифу за расчетный (отчетный) период и (или) за каждый из последних трех месяцев расчетного (отчетного) периода

2. Физлицо, наделенное правом действовать без доверенности от имени «упрощенца» и подписывать налоговую отчетность, дисквалифицировано и срок дисквалификации на момент представления отчетности не истек

2. Несоответствие суммы одноименных показателей по всем физлицам этим же показателям в целом по плательщику страховых взносов

3. Имеются сведения о смерти лица, подписавшего отчетность, на дату подписания отчетности

3. Указание в расчете недостоверных персональных данных, идентифицирующих застрахованных физлиц

4. В отношении лица, наделенного правом действовать без доверенности от имени «упрощенца» и подписавшего отчетность, в ЕГРЮЛ внесена запись о недостоверности сведений ранее даты представления им отчетности

5. В отношении организации в ЕГРЮЛ внесена запись о прекращении существования юридического лица (путем реорганизации, ликвидации или исключения из ЕГРЮЛ по решению регистрирующего органа) ранее даты представления ею налоговой отчетности

* При обнаружении хотя бы одного из указанных оснований страхователю в течение пяти дней направят уведомление (п. 4.2 ст. 80 НК РФ). Соответственно камеральную проверку такого расчета ИФНС прекратит в день направления указанного уведомления (п. 9.1 ст. 88 НК РФ).

** Во всех названных случаях ИФНС уведомит страхователя о непредставленном РСВ – не позднее дня, следующего за днем получения расчета в электронной форме, и не позднее десяти дней, следующих за днем получения расчета на бумажном носителе (абз. 2 п. 7 ст. 431 НК РФ). В свою очередь, страхователь обязан представить в ИФНС уточненный расчет – в пятидневный срок с даты направления в электронной форме указанного уведомления или в десятидневный срок с даты направления уведомления на бумажном носителе (абз. 3 п. 7 ст. 431 НК РФ). В таком случае датой представления РСВ считается дата представления расчета, первоначально признанного непредставленным.

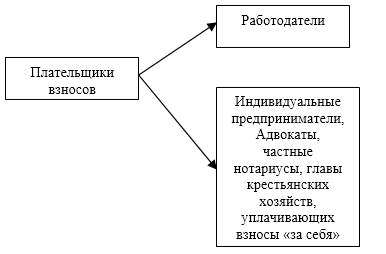

Кто подаёт 4-ФСС

4-ФСС представляется всеми, кто использует труд физических лиц и уплачивает за них взносы «на травматизм». К этой категории относятся организации и предприниматели, а также граждане без статуса ИП, которые нанимают персонал, например, личного водителя.

4-ФСС подаётся ежеквартально. Его вид – бумажный или электронный – выбирается в зависимости от количества застрахованных лиц. В 2022 году действует новый лимит: если работников более 10 человек, то необходимо направлять расчёт в ФСС в электронной форме. При меньшем количестве сотрудников можно выбрать форму подачи самостоятельно.

Новый отчет в ФСС «Сведения о застрахованных лицах» с 01.01.2022 г. в программах 1С

Как много вопросов и так мало ответов! Это всё точно характеризует новый отчет, который нужно сдавать в ФСС с 01.01.2022 г. Ну и стандартная процедура при вводе новшеств: закон придумали, форму отчета разработали, штрафы за несдачу нехилые ввели, а большинство отделений ФСС в нашей стране либо технически не готовы к его приему, либо просто не знают о нем! Что же это за секретный отчет, где он в 1С и почему многие организации не могут его сдать расскажем в этой публикации!

В октябре 2022 г. состоялся Единый онлайн-семинар 1С, в ходе которого представитель ФСС рассказал о вступлении в силу с 1 января 2022 года Федерального закона от 30.04.2022 № 126-ФЗ.

Этот федеральный закон содержит лишь общую информацию.

Конкретные правила урегулирования вопросов между ФСС, работодателями и медучреждениями прописаны в Постановлении Правительства от 23.11.2022 г. № 2010.

Согласно п. 7 этого постановления работодатель при приеме сотрудника на работу должен представить в ФСС сведения, необходимые для перечисления ему социальных пособий, в течение 3 рабочих дней с момента, как эти сведения сам работник предоставит работодателю.

В состав этих сведений входит:

– фамилия, имя и отчество (при наличии);

– ИНН (при наличии);

– способ перечисления и реквизиты, либо признак того, что человек не является работником данного страхователя.

Указанные сведения работодатель также должен направить в ФСС при изменении каких-либо сведений о работнике, например, реквизитов его счета.

Штраф за несдачу отчета – 5000 рублей на организацию и еще 300-500 рублей на должностное лицо.

Этот отчет в программах 1С называется «Сведения о застрахованных лицах (ФСС)».

И находится он не в привычных регламентированных отчетах, а:

– в 1С: ЗУП ред. 3.1 в разделе «Кадры», начиная с релиза 3.1.20.96 от 23.12.2022 г.

– в 1С: Бухгалтерии предприятия ред. 3.0 в разделе «Зарплата и кадры», начиная с релиза 3.0.106.60 от 28.12.2022 г.

– в 1С: Бухгалтерии предприятия ред. 2.0 реализация этих нововведений запланирована в релизе 2.0.67.20 от 31.01.2022 г., но сразу предупредим, что будьте готовы к сдвигу сроков на февраль.

Сейчас наблюдается очень много ошибок в новом отчете:

Приведем самые актуальные:

1) В печатной форме сведений о застрахованном лице для ФСС в поле «Дата подачи сведений» всегда выводится дата с 2022 годом. Эта ошибка проявляется только в макете печатной формы. В XML-файле, который предназначен для отправки через сервис 1С-Отчетность, такого поля нет.

2) Сведения о застрахованном лице при отправке в ФСС отмечаются как не принятые с ошибкой «Неизвестный статус: «PROCESSED».

Чтобы устранить эту ошибку необходимо установить патч EF_70000984.

3) Если в базе есть уволенные сотрудники, а потом обратно принятые на работу, то в отчет подтягивается уволенный сотрудник, а не текущий.

Естественно, что исправление таких ошибок планируется в будущих версиях программ 1С.

Также нам известно, что некоторые региональные ФСС до сих пор не подключили у себя СЭДО, например, по состоянию на 12.01.2022 г. это подтвердил ФСС Тверской области.

В нашем аккаунте Instagram мы опубликовали уже два поста о новом отчете, где просили подписчиков рассказать, как обстоят дела с отчетом в их регионах. Рекомендуем почитать комментарии и к первому, и ко второму посту, возможно узнаете информацию по своему месту жительства.

Более того, на данный момент этот отчет отправляется в ФСС только у тех пользователей, кто сдает отчетность через сервис «1С-Отчетность».

Другие провайдеры отчетности совместно с разработчиками 1С решают вопрос реализации данного нововведения у себя в программах: Контур точно реализовал у себя этот отчет с 15.01.2022 г., СБИС обещал на днях тоже выпустить функционал.

Обращаем ваше внимание, что выгрузки отчета из 1С в программу стороннего провайдера на данный момент времени (20.01.2022 г.) нет. Кнопка выгрузки будет реализована позже.

Так что пока что это практически замкнутый круг. И из 1С уходят отчеты с ошибками, и многие отделения ФСС оказались технически не готовы к приему новой отчетности.

А так как за несдачу этого отчета полагаются штрафы, то на данный момент мы рекомендуем не только продолжать попытки электронной отправки сведений, но и подстраховать себя и отправить почтой России распечатанный бланк сведений заказным письмом с описью вложения и обратным уведомлением.

Теперь еще один факт о взаимодействии с ФСС.

С 01.01.2022 г. практически все больничные листы будут в электронном виде, кроме некоторых случаев, прописанных в ч. 28 ст. 13 Закона № 255-ФЗ в ред. от 01.01.2022 г.

Как же теперь будет осуществляться электронный документооборот с ФСС?

1.ЭЛН сотруднику открывает медицинское учреждение и тут же сообщает об этом в ФСС.

2. ФСС в свою очередь отправляет организации-работодателю уведомление об открытии ЭЛН по сотруднику. Данное уведомление носит ознакомительный характер, отвечать на него не нужно.

3. Далее при закрытии больничного листа ФСС может прислать вам извещение о предоставлении недостающих сведений и документов.

Предполагается, что данное извещение должно прийти в случае, если работодатель предоставил сведения не в полном объеме. В течение 5 рабочих дней с даты получения извещения работодатель обязан предоставить всю требуемую информацию (ч. 20 ст. 13 Федерального закона от 29.12.2006 № 255-ФЗ, п. 10 Правил, утв. постановлением Правительства РФ от 23.11.2022 № 2010).

Однако помним, что представители ФСС очень ясно выразили свое желание получить данные не только по вновь принятым с 01.01.2022 г. сотрудникам, но и по всем остальным. Поэтому не удивляемся таким извещениями на старых сотрудников и да, находим себе на замену сотрудника, кто в случае вашего отпуска или больничного сможет принимать запросы от ФСС.

4. ФСС также присылает работодателю информацию о закрытии ЭЛН, чтобы тот смог осуществить расчет пособия по временной нетрудоспособности за первые три дня болезни.

5. Итоговый шаг – ФСС выплачивает пособие работнику.

На данный момент времени всё это продолжает реализовываться в 1С, поэтому статьи с пошаговой инструкцией в программах 1С мы опубликуем немного позже.

Как заполнить таблицу 2

В таблицу 2 заносятся данные по начисленным и уплаченным взносам за отчетный период. Также здесь отражается задолженность на начало года (строка 1) и на конец периода. По строке 19 следует показывать долг на конец каждого отчетного периода (квартала, полугодия, 9 месяцев и года). Чтобы заполнить таблицу 2, бухгалтер может взять данные из оборотно-сальдовой ведомости по счету 69.11.

В 2022 году, в связи с переходом на прямые выплаты пособий из ФСС, работодателям больше не нужно заполнять строку 15 из таблицы 2 и показывать расходы по страхованию от несчастных случаев с начала года. Проставьте тут прочерки.

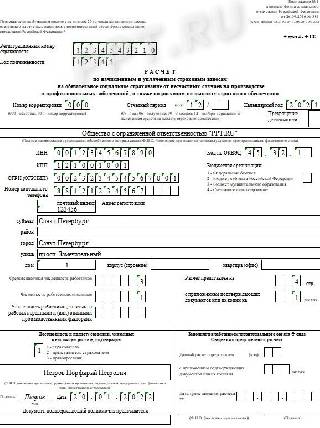

Инструкция по заполнению: титульный лист

На титульном листе указывается основная информация о страхователе. Вот подробная инструкция по заполнению 4-ФСС за 4-й квартал 2022 года:

В качестве примера мы взяли ООО «PPT.RU», зарегистрированное и осуществляющее деятельность в Санкт-Петербурге. В организации работают три человека (включая директора). Со всеми работниками заключены трудовые договоры. Один из работников является инвалидом III группы. В течение 2022 года численность персонала не менялась. ООО «PPT.RU» применяет тариф по взносам на страхование от несчастных случаев в размере 0,40 %. Скидки и надбавки к страховому тарифу не установлены.

Вверху каждой страницы укажите регистрационный номер и код подчиненности, которые найдете в уведомлении, выданном органом ФСС при регистрации плательщика страховых взносов.

На титульном листе указывается номер корректировки, код отчетного периода и календарный год. Если отчетность за конкретный период подается впервые, то в поле «Номер корректировки» указывается код 000. В поле «Отчетный период» указывается код квартала:

- 03 — в 1-м квартале;

- 06 — во 2-м квартале;

- 09 — в 3-м квартале;

- 12 — в 4-м квартале.

В 4-ФСС за 4-й квартал 2022 года указываем код 12.

Также следует указать календарный год. Если организация прекращает деятельность, то необходимо проставить отметку в специальном поле.

В соответствующие графы вносятся полное название предприятия или ФИО индивидуального предпринимателя, ИНН, КПП, ОГРН, адрес, контактные данные и среднесписочная численность работников. Обязательно укажите код вида деятельности по ОКВЭД 2 — для этого есть специальное окно в правой части формы.

Если в организации трудоустроены инвалиды, то их заносят в списочную численность. В примере это 1 человек.

В нижней части страницы имеются ячейки, где указывается количество страниц и листов отчета, который направляется в фонд. Поставьте дату заполнения документа и подпись уполномоченного лица страхователя. Рядом с ними находятся графы, которые заполняет работник Соцстраха. В них нельзя делать никаких отметок. Вот пример заполнения формы 4-ФСС за 4-й квартал 2022 года:

Информация, которому работодатель должен передать ФСС

Новая редакция ФЗ от 29.12.2006 № 255-ФЗ (далее — Закон № 255-ФЗ), которая вступила в силу в январе 2022 года, устанавливает, что страхователи (работодатели), как и ранее, должны передавать в ФСС сведения для начисления и выплаты пособий по болезни и по беременности и родам.

Сведения условно подразделяются на категории:

- Информация для заполнения больничного листа (его полей).

С 2022-го отменяется оформление бумажных больничных листов. Теперь врачи будут выдавать только электронные листки нетрудоспособности (ЭЛН). Согласие пациента не требуется.

Сведения для формирования ЭЛН нужно передать по правилам, утверждённым Постановлением Правительства РФ от 23.11.2022 № 2010.

Также необходимо указать:

- страховой стаж

- районный коэффициент (при наличии)

- сумму выплат, облагаемых взносами на страхование на случай временной нетрудоспособности и в связи с материнством и др.

Эти данные работодатель размещает в системе «Соцстрах», заверив их усиленной квалифицированной электронной подписью, после чего информация автоматически отправится в фонд.

Срок предоставления сведений для формирования ЭЛН – не позднее 3-х рабочих дней с даты получения информации о закрытом больничном (ч. 8 ст. 13 Закона № 255-ФЗ; здесь и далее приведены ссылки на редакцию закона, которая вступит в силу в 2022-ом).

- Анкетные данные работников – информация личного свойства о каждом сотруднике (застрахованном лице). Изначально страхователь получает её непосредственно от работника, после чего направляет в фонд.

Кадровые работники (либо бухгалтеры) собирают сведения по утверждённой форме. Сейчас применяется бланк 2022 года, который содержит: адрес работника, СНИЛС, ИНН, реквизиты банковского счёта и прочее по прил. № 2 к приказу ФСС № 26 от 04.02.2021. На 2022 год пока нет аналогичной формы.

Сотрудникам необходимо сообщать работодателю сведения о себе при:

- Первичном сборе анкетных данных – в момент трудоустройства или «в период осуществления трудовой, служебной, иной деятельности» (ч. 13 ст. 13 Закона № 255-ФЗ).

- Изменении предоставленных ранее анкетных данных – своевременно сообщить новые сведения (ч. 14 ст. 13 Закона № 255-ФЗ).

Работодатель должен передать в ФСС анкетные сведения не позднее 3-х рабочих дней с даты их поступления (ч. 15 ст. 13 Закона № 255-ФЗ). Это касается как первичного сбора данных, так и всех последующих изменений.

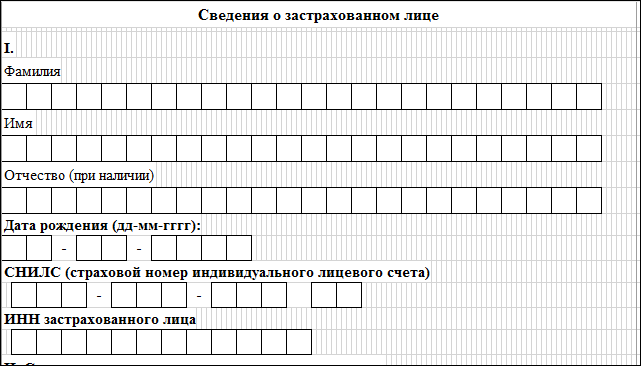

Состав передаваемых сведений

Законом определено, что форму сведений о застрахованном лице, с помощью которой работодатель с 2022 года будет выполнять новую информационную обязанность, утверждает ФСС (п. 13 ст. 13 Федерального закона № 255-ФЗ). Фонд такую форму уже утвердил.

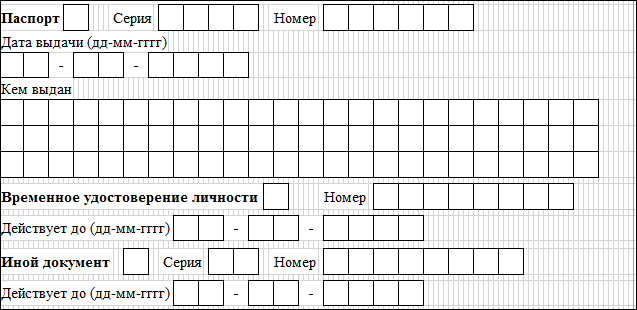

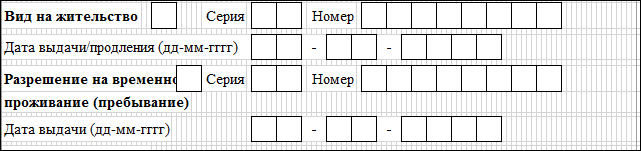

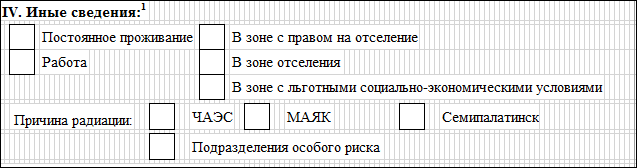

Форма «Сведения о застрахованном лице» утверждена Приказом ФСС от 04.02.2022 № 26 (Приложение № 2). Перечень сведений в ней размещен по семи разделам:

- Фамилия, Имя, Отчество работника, дата рождения, СНИЛС, ИНН.

- Сведения о документе, удостоверяющем личность.

- Сведения о документах, подтверждающих постоянное или временное проживание (пребывание) на территории РФ (для иностранных граждан и лиц без гражданства).

- Иные сведения (поля для отметок «Постоянное проживание», «Работа», «В зоне с правом на отселение» и др.).

- Сведения о месте регистрации (индекс, регион, адрес).

- Сведения о месте фактического проживания (в случае выплаты пособий (оплаты отпуска) почтовым переводом).

- Просьба работника о выплате полагающегося пособия (оплате отпуска) выбранным способом: на банковский счет, почтовым переводом или через иную организацию. Сведения о банковском счете (наименование банка, БИК, номер счета получателя), сведения о платежной карте «Мир», адрес доставки пособия получателю (при почтовом переводе).

Завершается форма сведений о застрахованном лице контактными данными работодателя и работника (с указанием номера его телефона, даты заполнения формы, личной подписи), а также отметкой о согласии работника на передачу его данных в ФСС.

Форму сведений о застрахованном лице вы можете скачать на нашем сайте:

Форма сведений о застрахованном лице Скачать

Какие сведения работодатель будет передавать в ФСС

С января 2022 года начнет действовать новая редакция Федерального закона от 29.12.06 № 255-ФЗ (далее — Закон № 255-ФЗ; см. « Как ФСС будет выплачивать больничные и декретные с 2022 года и как действовать работодателям »). Она предусматривает, что работодатели (страхователи) по-прежнему обязаны передавать в ФСС сведения, необходимые для начисления и выплаты пособий по временной нетрудоспособности и по беременности и родам.

Рассчитывайте зарплату и пособия с учетом повышения МРОТ в 2022 году Рассчитать бесплатно

Сведения можно условно разделить на две категории: информация для заполнения больничного листа и анкетные данные сотрудников.

Данные для заполнения листка нетрудоспособности

Речь идет об информации, необходимой для заполнения полей больничного листа.

Напомним, что с января 2022 года бумажных больничных листов не останется. Врачи будут выписывать только электронные листки нетрудоспособности (ЭЛН), причем согласие пациента для этого не потребуется (см. «С 2022 года электронные больничные будут формировать без согласия пациента»).

Начиная с января 2022 года передавать сведения для формирования ЭЛН нужно будет по правилам, которые утверждены постановлением правительства РФ от 23.11.21 № 2010. В числе прочего, следует указать: страховой стаж; сумму выплат, облагаемых взносами на страхование на случай временной нетрудоспособности и в связи с материнством; районный коэффициент (при наличии) и др.

Работодатель размещает указанные данные в системе «Соцстрах», заверяют усиленной квалифицированной электронной подписью. После этого информация автоматически уходит в фонд (см. « Электронный больничный лист в 2022 году »).

Срок передачи сведений для формирования ЭЛН — не позднее трех рабочих дней с даты поступления информации о закрытом бюллетене (ч. 8 ст. 13 Закона № 255-ФЗ; здесь и далее приводятся ссылки на редакцию закона, которая вступит в силу с 2022 года).

Анкетные данные работников

Это информация личного свойства о каждом из сотрудников (застрахованных лиц). Сначала страхователь должен получить ее от самих работников, а затем направить в ФСС.

Кадровики (или бухгалтеры) собирают данные по утвержденной форме. На сегодняшний день существует бланк, предназначенный для заполнения в 2022 году. Он содержит анкетные данные: адрес работника, СНИЛС, ИНН, реквизиты банковского счета и проч. (прил. № 2 к приказу ФСС от 04.02.21 № 26; см. « ФСС утвердил формы реестров, которые работодатели сдают в Фонд для прямых выплат пособий »). Аналогичной формы на 2022 год пока нет.

Сотрудники обязаны сообщать работодателю указанные сведения:

- При трудоустройстве или «в период осуществления трудовой, служебной, иной деятельности» (ч. 13 ст. 13 Закона № 255-ФЗ). Для наглядности назовем это первичным сбором анкетных данных.

- В случае изменения предоставленных ранее анкетных данных. Сообщить работодателю новые сведения нужно «своевременно» (ч. 14 ст. 13 Закона № 255-ФЗ).

Полученные от работника анкетные сведения нужно передать в ФСС не позднее трех рабочих дней с даты их поступления (ч. 15 ст. 13 Закона № 255-ФЗ). Это относится и к первичному сбору данных и к последующим изменениям.

Сейчас читают

Как заполнить и подать декларацию в Росалкогольрегулирование

Пошагово разбираем, как заполнить все разделы декларации и где взять необходимые данные

Как работать с самозанятыми в 1С

Пошаговая инструкция, как вести учет и формировать документы в 1С, чтобы не пришлось удерживать НДФЛ и платить страховые взносы с выплат самозанятым

Налог на имущество организаций: ставки, сроки, расчет, льготы

Налог на имущество организации — один из региональных налогов. Его расчет и форма отчетности зависят от налогового режима компании. Расскажем, как платить и отчитываться по этому налогу

Будьте в курсе событий бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

Таким образом, Таблицы 3 и 4 формы 4-ФСС в 2022 году не заполняются и не представляются, поскольку выплаты страхового обеспечения фонд производит непосредственно застрахованным лицам. Речь в упомянутом выше письме идет только о Таблице 3, однако Таблицы 3 и 4 логически связаны. Соответственно, при отсутствии данных для Таблицы 3 не заполняется и Таблица 4 (пункт 2 раздела I порядка заполнения формы 4-ФСС).

Ответственность за несданный расчет и документы

За несданный расчет 4-ФСС есть два вида штрафов: для страхователя — компании или ИП — и для должностных лиц, например руководителя.

Не представил расчет вовремя или не сдал совсем. Штраф компании и ИП — 5% от суммы взносов на травматизм к уплате по опоздавшему расчету за последние три месяца за каждый полный и неполный месяц просрочки, но не более 30% и не менее 1000 ₽.

Бухгалтер ООО «Альфа» забыла сдать расчет 4-ФСС 25 октября, вспомнила только 10 ноября и сразу же отправила форму. Сумма взносов за третий квартал, которые должна была уплатить «Альфа», — 75 000 ₽.

По протоколу Фонда социального страхования суд может оштрафовать на сумму от 300 до 500 ₽ сотрудника, ответственного за сдачу отчетности, например руководителя.

Отказ представить документы. Если по запросу ФСС не представлены документы, которые подтвердят расчет взносов, могут оштрафовать:

- компанию или ИП — на 200 ₽ за каждый непредставленный документ.

- должностное лицо, например директора, — на 300—500 ₽.

Неполный отчет — например, не хватает листа. Действия ФСС зависят от того, как это отразилось на сумме страховых взносов:

- если отсутствующий лист привел к неуплате или неполной уплате страховых взносов, то ФСС отправит компании или ИП требование об уплате недостающей суммы, штрафа и пени. Срок уплаты — 10 календарных дней. Если компания или ИП не выполнит требование, ФСС потребует от банка списать неуплаченные суммы с расчетного счета;

- если забытый лист не повлияет на расчет страховых взносов, то ФСС запросит пояснения или уточненку. Штрафа не будет.

Но даже без одного листа ФСС обязан принять расчет, а потом разбираться. Бывает, что 4-ФСС сдают в последний день и нет времени исправлять. Тогда лучше сдать как есть, чтобы не получить штраф за непредставленный 4-ФСС.