Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Отчёт о движении денежных средств (отчет ДДС)

Один из наиболее популярных финансовых отчетов в организациях – ОДДС (отчет о движении денежных средств). Руководители и собственники с его помощью могут отслеживать и контролировать доходы и расходы фирмы. Этот отчет можно назвать единственным инструментом, способным дать ответ на вопрос о том, как будучи прибыльным по налоговой отчетности предприятие остается без денег на счетах и в кассе.

Отчет может составляться при помощи специальной программы или вручную в Excel. В этой статье мы подробно расскажем о том, что такое ОДДС, каким способом он формируется и как это сделать при помощи программного продукта БИТ.ФИНАНС.

Структура Отчета о движении денежных средств

Отчет состоит из трех разделов:

- денежные потоки от текущих операций (операции в рамках основной деятельности организации);

- денежные потоки от инвестиционных операций (операции, связанные с инвестициями в основные средства, нематериальные активы, выдачей займов и т.п.);

- денежные потоки от финансовых операций (операции по привлечению финансирования, как заемные средства, так и вложения собственников).

Глава 7. Сведения о движении денежных средств по лицевым счетам

7.1. Рекомендуется формировать следующие сведения о движении денежных средств по лицевым счетам:

Тип данных (в графе указывается ссылка на номер пункта приложения к настоящим Методическим рекомендациям)

Уникальный код клиента

Уникальный идентификатор операции

Форма осуществления расчетов

код позиции справочника видов расчетов, платежных инструментов и источников денежных средств (подпункт 3.2.4)

Вид расчетного (платежного) документа, иных инструментов платежа и документов, являющихся основанием/подтверждением совершения операции

код позиции справочника видов расчетов, платежных инструментов и источников денежных средств (подпункт 3.2.5)

код позиции справочника видов расчетов, платежных инструментов и источников денежных средств (подпункт 3.2.6)

Дата открытия аккредитива

Дата закрытия аккредитива

Вид операции с наличными денежными средствами и монетами Банка России

код позиции справочника операций (подпункты 3.4.2, 3.4.3)

Вид операции с драгоценными металлами

код позиции справочника операций (подпункт 3.4.4)

Вид валютной операции

код вида операции, приведенный в приложении 2 к Инструкции Банка России от 04.06.2012 N 138-И*

Вид драгоценного металла

код позиции справочника объектов и результатов деятельности (подпункт 2.4.9)

Дата проведения операции (платежа)

Время проведения операции (по московскому времени)

Уникальный идентификатор документа, на основании которого совершена бухгалтерская запись

Дата операционного дня

Состояние показателя (состояние движения денежных средств по счету)

код позиции справочника состояния показателя и движения денежных средств (подпункт 3.5.2)

Временная характеристика показателя в отчетном периоде

код позиции справочника состояния показателя и движения денежных средств (подпункт 3.5.3)

код позиции справочника единиц измерения (пункт 1.7)

Идентификатор банкомата / электронного терминала / импринтера / другого технического средства (Merchant Category Code)

* Инструкция Банка России от 04.06.2012 N 138-И “О порядке представления резидентами и нерезидентами уполномоченным банкам документов и информации, связанных с проведением валютных операций, порядке оформления паспортов сделок, а также порядке учета уполномоченными банками валютных операций и контроля за их проведением”.

7.1.1. Для целей настоящих Методических рекомендаций кредитной организации рекомендуется формировать информацию обо всех проведенных в течение операционного дня операциях по счетам клиента и его контрагентов, находящихся на обслуживании в данной кредитной организации.

7.1.2. Для предметной области “Сведения о движении денежных средств по лицевым счетам” присвоенный кредитной организацией идентификатор клиента рекомендуется использовать в качестве ключевого поля для установления логической связи с предметной областью “Сведения, характеризующие клиента” (глава 2 настоящих Методических рекомендаций).

7.1.3. В целях настоящих Методических рекомендаций каждой операции, проведенной по лицевому счету в течение одного операционного дня, рекомендуется присваивать порядковый номер. Рекомендации по формированию порядкового номера приведены в подпункте 2.1.7 пункта 2.1 настоящих Методических рекомендаций.

7.1.4. Уникальность идентификатора платежного документа рекомендуется сохранять как минимум в пределах одного операционного дня.

7.1.5. Если использовалась аккредитивная форма расчетов, то через признак “Вид аккредитива” рекомендуется указывать информацию о видах открытых аккредитивов.

7.1.6. Признак “Состояние показателя (состояние движения денежных средств по счету)” рекомендуется использовать для раскрытия информации о порядке представления сведений об операциях по зачислению и списанию денежных средств по лицевому счету, а также об остатке денежных средств на лицевом счете на начало (конец) отчетного периода с использованием соответствующих позиций справочника состояния показателя и движения денежных средств.

7.1.7. В случае проведения операции по лицевому счету клиента с использованием платежных карт, эмитированных кредитной организацией, виды которых предусмотрены Положением Банка России от 24.12.2004 N 266-П “Об эмиссии платежных карт и об операциях, совершаемых с их использованием”, рекомендуется указать идентификатор вида деятельности торговой точки (Merchant Category Code).

| Сведения об открытых лицевых счетах для учета операций | Глава 8. >> Сведения, идентифицирующие контрагента клиента |

| Содержание Методические рекомендации по унификации подходов к формированию в кредитных организациях исходных данных для представления. |

Откройте актуальную версию документа прямо сейчас или получите полный доступ к системе ГАРАНТ на 3 дня бесплатно!

Если вы являетесь пользователем интернет-версии системы ГАРАНТ, вы можете открыть этот документ прямо сейчас или запросить по Горячей линии в системе.

Правила и требования заполнения отчета о движении денежных средств

- Поступления от продажи товаров, основных средств и прочего показывают без НДС. Платежи поставщикам и подрядчикам тоже отражают без НДС.

- НДС и акцизы указывают отдельно, в свернутом виде, в составе денежных потоков от текущих операций. Берется весь НДС (акцизы), предъявленный покупателям, и сравнивается с суммой всего входного НДС (акцизов). Если предъявленный налог больше входного, разницу показывают по строке 4119 «Прочие поступления». Если меньше, то по строке 4129 «Прочие платежи».

- Выданную зарплату (включая НДФЛ) и заплаченные страховые взносы отражают по строке 4122 «В связи с оплатой труда работников».

- Налог на прибыль показывают отдельно по строке 4124 «Налог на прибыль организаций». Остальные налоги (кроме НДС, акцизов и НДФЛ) суммируют и отражают по специально введенной для этого строке — например, 4125 «Иные налоги и сборы».

Подготовить бухгалтерскую отчетность и сдать её в ИФНС через интернет Сдать бесплатно

Правила при составлении отчета ДДС

Помните, что отчет ДДС — это, по сути, аналог банковской выписки, который раскрывает информацию о движении всех денег компании. Также нужно понимать, что отчет ДДС раскрывает строку 1250 бухгалтерского баланса.

При составлении ДДС руководствуйтесь следующими правилами:

- в отчете не учитывайте денежные потоки изменяющие состав, но не суммы средств: например, перечисление денег со счета на счет организации в отчете ДДС не фиксируйте;

- поступления и платежи отражайте без НДС;

- НДС и акцизы указывайте отдельно в составе текущих денежных потоков: считаем весь предъявленный НДС и сравниваем его с входящим; если предъявленный налог больше входящего, то разницу вписывают в “Прочие поступления”, иначе — в “Прочие платежи”;

- зарплату работникам учитывают с НДФЛ и страховыми взносами;

- налог на прибыль показывают отдельно в потоках от текущей деятельности.

Что означает бухгалтерский учет операций с денежными средствами?

Бухгалтерский учет движения денежных средств заключается в отражении на бухгалтерских счетах записей по перемещению денег хозсубъекта. Состав и операции, характеризующие приход денег и использование их организацией, перечислены в ПБУ 23/2011 «Отчет о движении денежных средств». Проанализировать соответствующие записи бухучета позволяет одноименный бухгалтерский отчет — форма 4, в которой аккумулируются все возможные движения денег организации.

Бухгалтерский учет денежных средств организации в безналичной форме организуется с применением счетов бухучета:

- 51 — расчетный счет;

- 52 — валютный счет;

- 55 — специальный счет;

- 57 — переводы в пути.

При этом расчетные счета применяются по рублевым операциям, а валютные счета отражают списание и поступление денег в валюте других стран. Специальные счета предусматривают наличие аккредитивов, чековых книжек и депозитных вкладов, на которых размещаются деньги организации или предпринимателя.

Что касается сч. 57, он используется в случаях, когда даты списания денежных средств из кассы (поступления в кассу) и их оприходования на расчетный счет (списания с расчетного счета) отличаются. В частности, это может быть, если фирма пользуется услугами инкассатора.

Как отражать в бухгалтерском учете переводы в пути, пошагово разъяснили эксперты КонсультантПлюс. Оформите пробный демо-доступ к системе К+ и бесплатно переходите в Готовое решение.

Поступление денег на любой из счетов хозсубъекта отражается по их дебету (Дт 51, 52, 55, 57), а списание — по кредиту (Кт 51, 52, 55, 57).

Отчет о движении денежных средств помогает:

увидеть остатки на счетах:

Так собственник сможет понять, сколько можно потратить, хватит ли сейчас средств на приобретение оборудования или найм новых сотрудников. Причем в отчете можно вести сразу все счета. И смотреть остатки по каждому на конец периода. Хотите узнать, что происходит с деньгами в кассе магазина? Пересчитайте деньги в кассе и сопоставьте сумму с той, которая отобразится в отчете. Если суммы расходятся, то либо в отчете ошибка, либо кто-то что-то не договаривает.

понять, откуда приходят деньги и куда уходят:

Когда предприниматель знает все о деньгах, которые обращаются в его бизнесе, он контролирует ситуацию. ДДС показывает, откуда в компанию идут поступления и по каким статьям расходов они распределяются.

Так, например, можно отследить динамику роста фонда оплаты труда, рекламных расходов. И вовремя принять меры, пока эти статьи не стали слишком большими.

Для удобства общий денежный поток делят на три: операционный (регулярные платежи, которые нужны для основного бизнес-процесса, например, поступления от клиентов), инвестиционный (нерегулярные платежи, которые связаны с долгосрочными вложениями в свой или другой бизнес, например, покупка дорогого оборудования) и финансовый (как регулярные, так и нерегулярные платежи, которые связаны с заемными деньгами и учредителями, например, выплата дивидендов).

анализировать движение денег по проектам/направлениям:

Часто предприниматель ведет несколько связанных направлений: производитель мыла продает его в розницу и оптом, кофейня торгует зерном через интернет, хозяин барбершопа продает франшизы. Шаблон ДДС покажет, как работают и зарабатывают разные направления бизнеса.

Зачем нужен отчёт о движении денежных средств

Сегодня познакомлю вас с отчётом о движении денежных средств (ОДДС). В англоязычных странах его называют Cash Flow Statement или просто Cash Flow. Наряду с бухгалтерским балансом и отчётом о финансовых результатах, это одна из трех главных форм бухгалтерской отчётности. ОДДС настолько важен, что в России ему посвящен отдельный стандарт ПБУ 23/2011 «Отчёт о движении денежных средств» , а в системе МСФО — одноименный IAS 7 .

ОДДС описывает денежные потоки компании за отчётный период и их сальдо на начало и конец периода. Из него можно понять, откуда поступали денежные средства и денежные эквиваленты и на что тратились. Изучение ОДДС в комплексе с отчётом о финансовых результатах позволяет понять, почему прибыль есть, а денег нет, или наоборот.

Я не раз писал о том, что нужно отделять доходы и расходы от поступлений и выплат денег. Первые определяются в момент изменения экономических выгод, вторые — в момент оплаты. Сопоставление первых позволяет понять финансовый результат — прибыль или убыток. Сопоставление вторых — за счёт чего у компании стало больше или меньше живых денег.

Важно анализировать как первые, так и вторые. Доходы и расходы влияют на экономическую эффективность работы компании, которая измеряется показателями рентабельности. Поступления и выплаты — на ликвидность активов и платежеспособность бизнеса. Если мониторить что-то одно, а второму не уделять внимание, есть шанс быстро разориться.

Пример 1.

Продавец договорился о продаже продукции за 200 руб. с рассрочкой платежа. Себестоимость продукции составила 150 руб. Фиксируем прибыль 50 руб. Прибыль есть, а денег нет. Сотрудники не получат зарплату вовремя, компанию погубит недостаток ликвидности.

Пример 2.

Продавец договорился о продаже продукции за 100 руб. и получил 100% предоплаты. Себестоимость продукции составила 150 руб. Фиксируем убыток 50 руб. Деньги есть, а прибыли нет. Сотрудники получат зарплату вовремя, но купить материалы на следующий месяц будет уже не на что. Компанию погубит убыточность. Эльвира Сахипзадовна сказала бы: «Отрицательная рентабельность».

Чтобы не принять чужие деньги за прибыль, а кассовый разрыв за убыток, бухгалтеры и придумали два отчёта.

- Отчёт о финансовых результатах.

- Отчёт о движении денежных средств.

Чтобы понять, как работает второй, сначала разберемся с базовой терминологией.

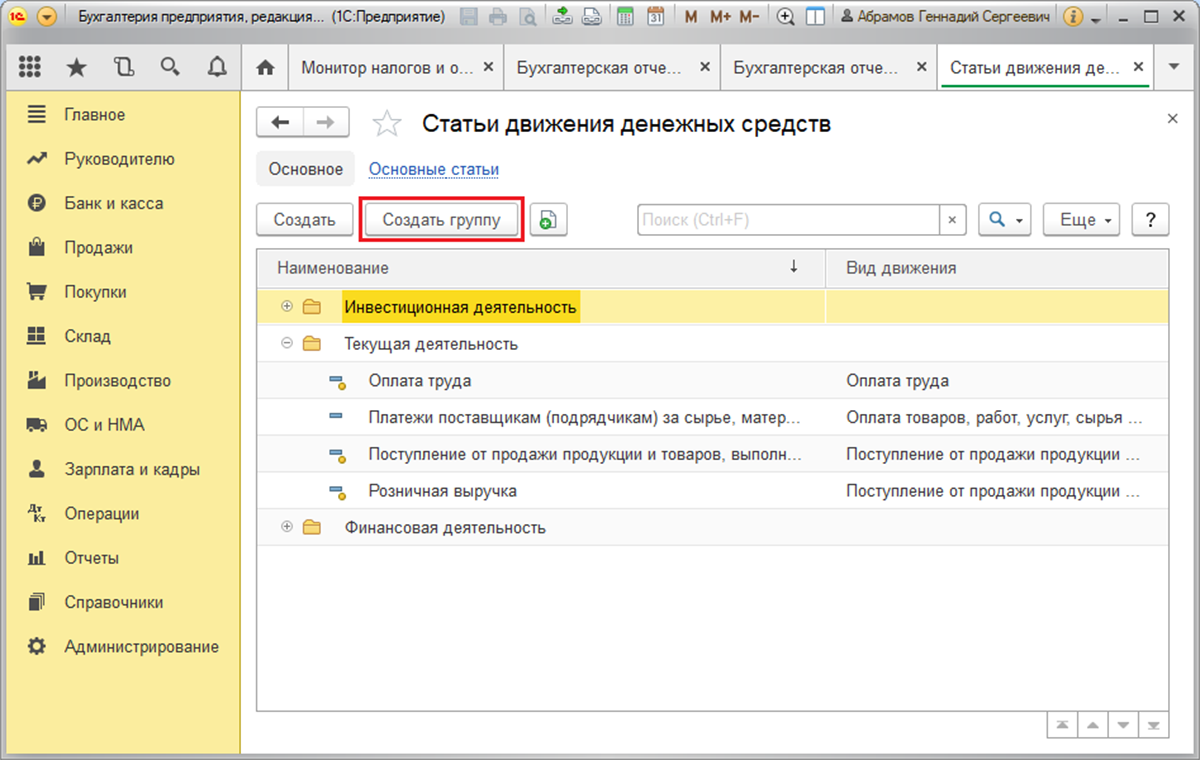

Справочник «Статьи движения денежных средств»

Данный справочник расположен «Справочники/Банк и касса/Статьи ДДС».

Поскольку финансовые потоки фирмы классифицируются по трем видам работ – повседневной, связанной с инвестированием, а также финансами, статьи ДДС в справочнике можно объединить в соответствующие группы. Для этого необходимо воспользоваться кнопкой «Создать группу».

Рис.2 Справочник статей

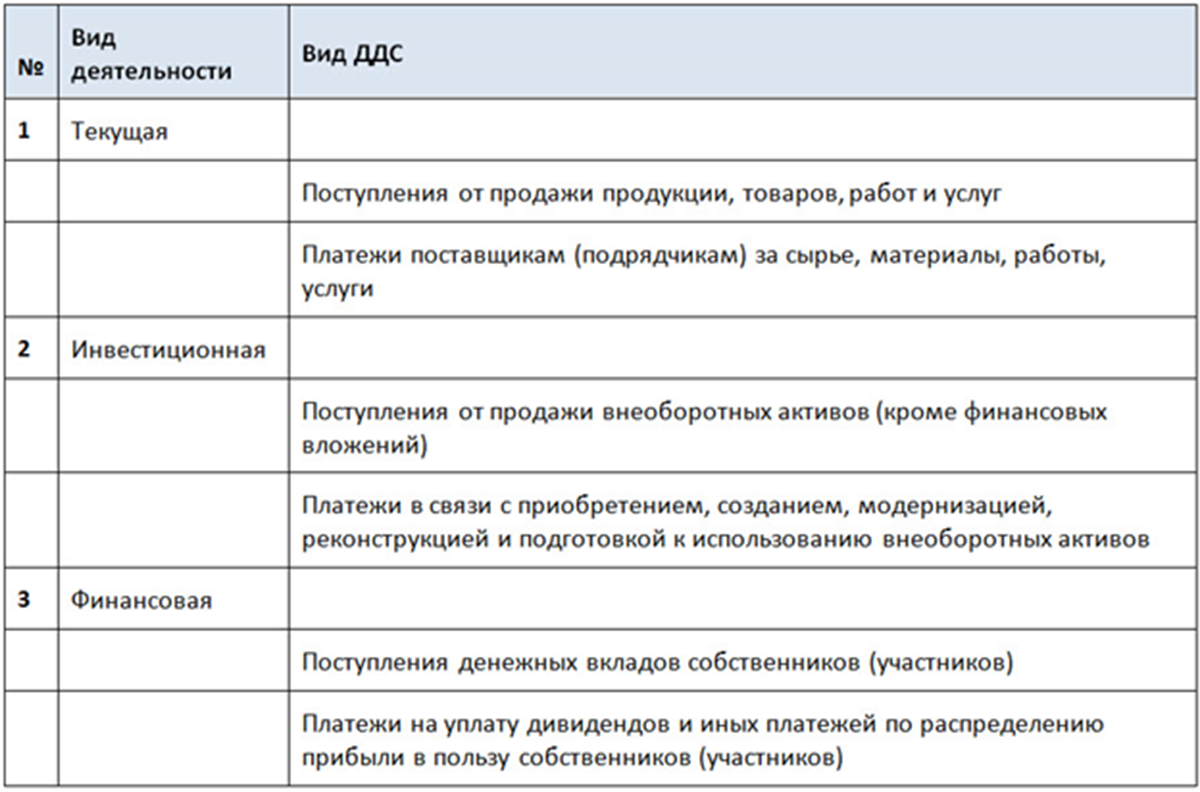

Приведем примеры видов ДДС с классификацией по видам деятельности.

Рассмотрим заполнение реквизитов элемента справочника статей.

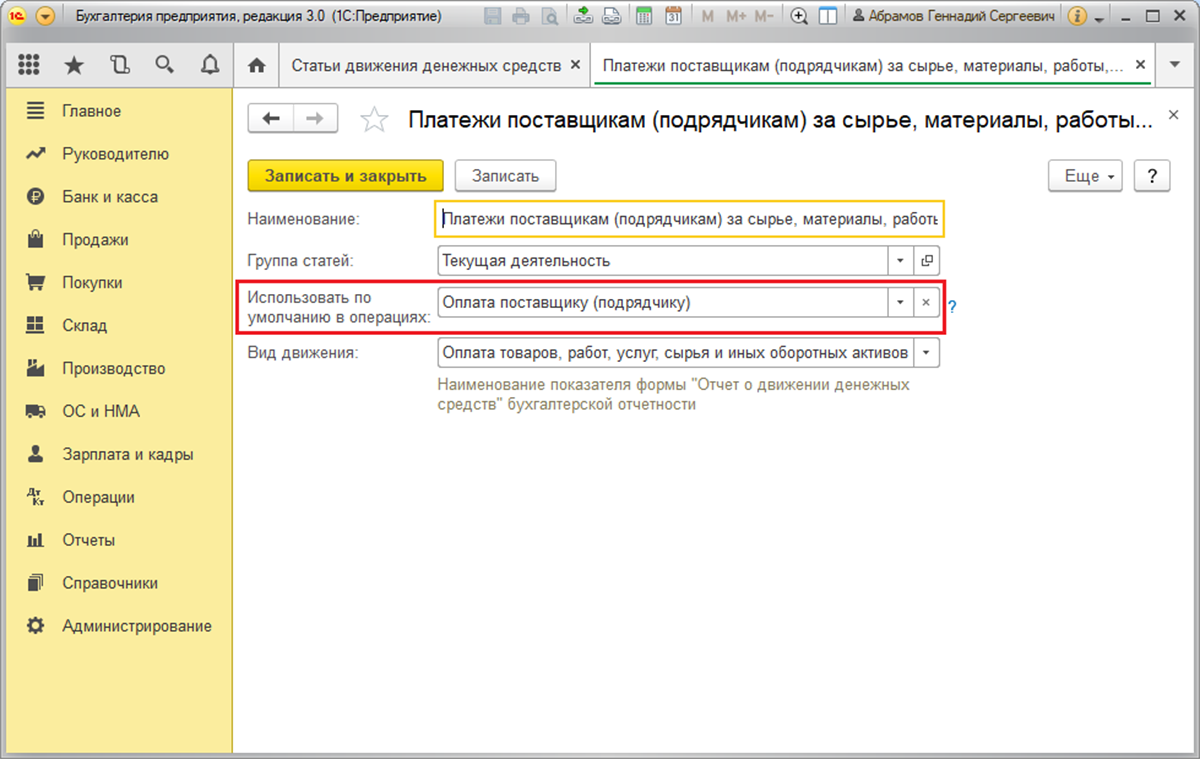

Значения реквизита «Использовать по умолчанию в операциях» соответствуют значениям реквизита «Вид операции» в документах программы 1С Бухгалтерия 8.3 и служат для автоматической подстановки статьи ДДС в соответствующую строчку документа по поступлению или расходу ДС

Рис.3 Реквизит «Использовать по умолчанию в операциях» элемента справочника статей

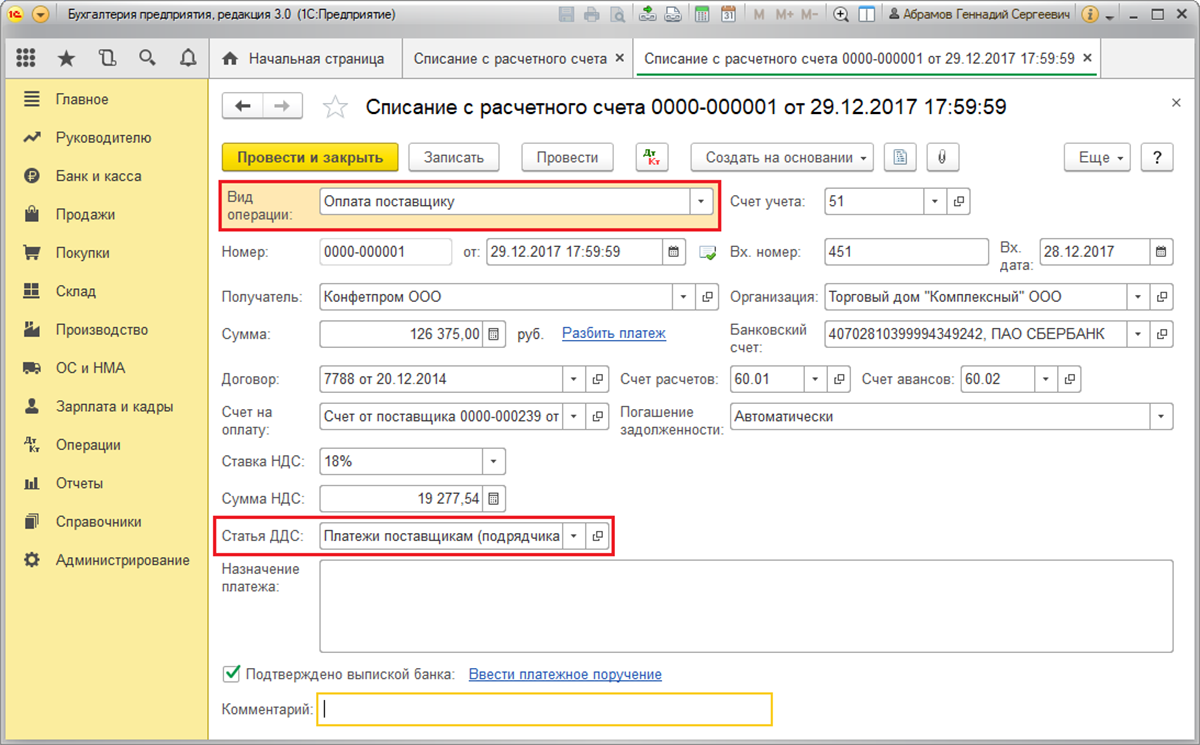

Рис.4 Реквизит «Вид операции» и «Статья ДДС» в документе «Списание с расчетного счета»

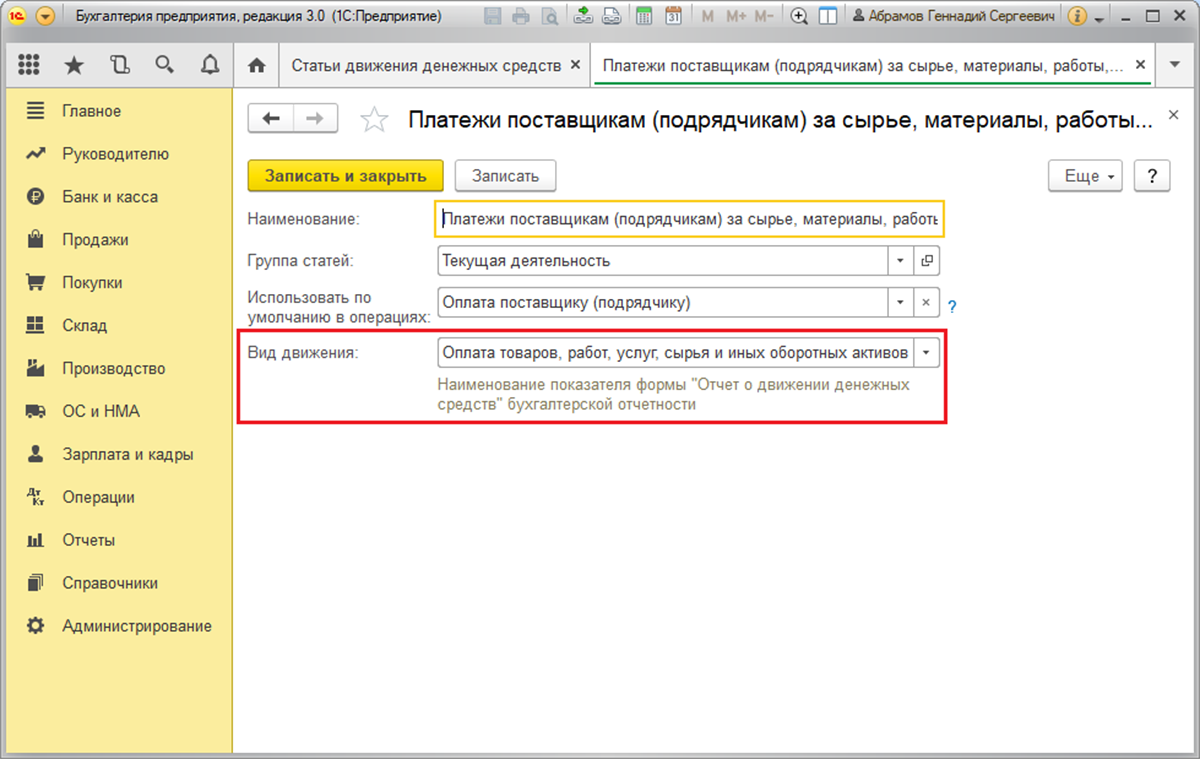

Значения реквизита «Вид движения» соответствуют строкам формы №4 «Отчет о ДДС». Виды движения денежных средств являются предопределенными, то есть виды ДДС в 1С 8.3 не предназначены для редактирования.

Рис.5 Реквизит «Вид движения» элемента справочника статей ДДС

Созданные в справочнике статьи ДДС служат для заполнения реквизита «Статья ДДС» в документах программы. Например, в документах банка «Поступление на р/с» и «Списание с р/с» или кассы – приходный и расходный кассовые ордера.

. отчета о движении денежных средств всеми организациями. Преимущества информации о денежных потоках 4. Отчет о движении денежных средств . денежных средств. Представление отчета о движении денежных средств 10. В отчете о движении денежных средств денежные потоки за . неденежных операций из отчета о движении денежных средств отвечает целям отчета о движении денежных средств, поскольку эти статьи . сверку сумм, содержащихся в отчете о движении денежных средств, с аналогичными статьями, представленными .

Движение денежных средств в 1С 8.3: статьи, отчет, анализ

Уникальная разработка по распределению выписок. Индивидуальный подход, минимальный бюджет и сроки.

Повышение эффективности планирования, использования и контроля ДС за счет отработанных методик

Эффективный контроль денежных средств при минимальных затратах на внедрение и поддержку

Деньги являются наиболее ликвидной частью операционных активов и представляют собой деньги в кассе, а также на расчетных, текущих, валютных, депозитных и спецсчетах. Основным источником данных об их движениях является форма №4 бухотчетности Отчет о движении денежных средств в 1С, где предусмотрена возможность вести аналитический учет в разрезе статей ДДС. Статьи движения денежных средств в 1С являются дополнительной аналитикой (субконто) для некоторых счетов бухучета, например, счетов 50/Касса и 51/Расчетные счета.

Еще одним источником информации о передвижениях денег является управленческий отчет «Анализ движения денежных средств». Чтобы сформировать форму ОДДС или такой отчет, необходимо настроить статьи движения денежных средств в 1С 8 (настроить статьи ДДС в справочнике «Статьи ДДС»). Его правильное ведение и своевременное заполнение требуемых статей ДДС в соответствующих документах раздела «Банк и касса» является залогом корректности отчета, что в свою очередь поддержит правильность операций бюджетирования и казначейства в 1С.

Итак, рассмотрим инструменты для ведения учета в разрезе ДДС в программе 1С Бухгалтерия предприятия 8.3.