Дополнительно материалы по теме расчетов с подотчетными лицами смотрите в статьях:

Выдача денег в подотчет из кассы в 2017 году: главные правила

Какие правила выдачи денег в подотчет из кассы в 2017 году обязательны для применения работодателями? Правда ли, что с 19 августа применяются новые правила выдачи наличных без заявления? Можно ли перечислять деньги на банковскую карту? Ответим на основные вопросы и приведем 6 главных правил оформления подотчетных сумм.

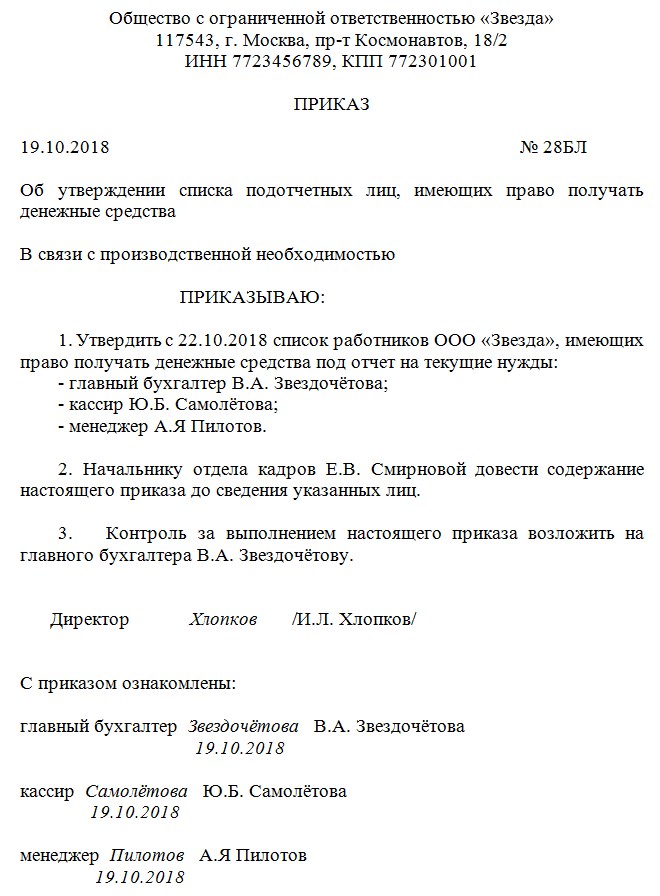

Организация-работодатель в силу норм законодательства о бухгалтерском учете обязана организовать и вести внутренний контроль совершаемых фактов хозяйственной жизни. Вы можете найти такое требование в части 1 статьи 19 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете». Порядок контроля за выдачей денег подотчетным лицам должен определить генеральный директор компании. Он может издать приказ со списком лиц, которые вправе получать денежные средства. Вот образец такого приказа:

В целях соблюдения кассовой дисциплины работником считается человек, с которым заключен трудовой или гражданско-правовой договор (п.п. 5 и 6.3 Указания Банка России от 11.03.2014 № 3210-У). Следовательно, под отчет деньги можно выдать, в том числе, подрядчику. Они могут ему потребоваться, к примеру, для приобретения материалов для выполнения работ по гражданско-правовому договору. Такую сумму под отчет можно выдать ему, например, из кассы.

Изменения с 30.11.2020

Новое указание Банка России №5587-У от 05.10.2022 вступило в силу 30.11.2020. Финансовый регулятор установил новый порядок выдачи и расходования подотчетных сумм в 2022 году и утвердил новые требования для кассовых операций в организациях и ИП. Теперь кассовые операции разрешено вести с применением устройств, функционирующих в автоматическом режиме без участия работников. Кассиры вправе не требовать от получателей денег документ, удостоверяющий личность, хотя обязаны убедиться, что перед ними лицо, указанное в расходном ордере.

Кассирам запретили выдавать денежные купюры с повреждениями: загрязнением поверхности лицевой или оборотной сторон, приводящим к снижению яркости изображения на 8% и более, с посторонними надписями или рисунками, состоящими из двух и более знаков или символов, с оттисками штампа или пятнами диаметром 5 мм и более. Если банкнота содержит одно и более из указанных повреждений, а также иные, указанные в пункте 2.9 положения Банка России №630-П от 29.01.2018, она подлежит обязательной сдаче в банк. Принимать от других лиц в кассу наличные деньги, признанные неплатежеспособными, запрещено, это предусматривают новые правила работы с подотчетниками.

В заявлении подотчетного лица о выдаче денег больше не обязательна запись о сумме и о сроке, на который выдаются наличные. Подписывать заявление у руководителя необязательно. Организации вправе оформить один приказ сразу на несколько процедур выдачи наличных денег одному или нескольким подотчетным лицам. В документе обязательно указывают:

- фамилии и инициалы получателей наличных;

- суммы наличных;

- сроки, на который выданы средства под отчет.

Требование об обязательном авансовом отчете в трехдневный срок упразднено. Теперь организации и ИП самостоятельно устанавливают срок, через который подотчетное лицо должно отчитаться и вернуть остаток денег в кассу. Этот срок утверждает руководитель организации или индивидуальный предприниматель отдельным приказом и указывает его в положении о выдаче денег под отчет.

Оформление кассовых документов в электронном виде

Благодаря решениям Центробанка, стало проще вести расчеты с подотчетными лицами в 2022 году с учетом последних изменений: теперь кассовые документы при выдаче и возврате денег допустимо оформлять в электронном виде (п. 5.1 и 6.2 указания ЦБ РФ №3210-У от 11.03.2014 ). Так, при оформлении расходного кассового ордера 0310002 в электронной форме получатель денег вправе поставить электронную подпись. А при оформлении приходного кассового ордера 0310001 (при возврате неизрасходованных денег в кассу) квитанцию вносителю денег разрешено направить на адрес его электронной почты, без оформления в бумажном виде. На какой срок можно выдавать деньги в подотчет, зависит от политики организации, это закрепляют в положении о выдаче подотчетных денег и в приказе.

Эти новшества, изменившие порядок выдачи и расходования подотчетных сумм, очень удобны тем компаниям, которые уже обзавелись средствами электронного документооборота.

Используйте бесплатно новые инструкции и образцы от экспертов КонсультантПлюс, чтобы правильно организовать работу с подотчетниками.

Как оформить выдачу подотчета по новым правилам

До введения поправок работник для получения денег направлял в бухгалтерию или отдел кадров заявление, в котором указывалась необходимая сумма и пояснение, на что ее потратят. Но после принятия указания ЦБ РФ №4416-У от 19.06.2017 заявление подавать необязательно. Для выдачи подотчетных денег достаточно приказа или другого распорядительного документа компании от имени директора. Форма такого документа произвольная, но с указанием обязательных реквизитов:

- Ф. И. О. подотчетного лица;

- регистрационный номер документа;

- сумма наличных;

- срок, на который выдаются наличные;

- назначение (необязательно);

- подпись директора и дата.

В приказе допустимо указать сразу несколько работников и подотчетных назначений, все на усмотрение руководства организации. Если в положении о подотчете предусмотрено заявление, его пишут, новый порядок выдачи и расходования подотчетных сумм в 2022 году это не запрещает. Организации самостоятельно формируют документооборот.

Заявление от работника

Выдать под отчет 1000 рублей на срок до 10 дней

Директору ОАО «Регион-сервис»

Прошу выдать под отчет денежные средства в размере 1000 рублей на покупку канцелярских товаров.

Приказ о подотчетных лицах

Общество с ограниченной ответственностью «Альфа»

| г. Санкт-Петербург | 20.01.2021 |

о подотчетных лицах

В целях обеспечения кассовой дисциплины

1. Главному бухгалтеру Максимовой Л.И. выдавать под отчет раз в неделю суммы, не превышающие 3000 (три тысячи) рублей, следующим сотрудникам:

- бухгалтеру Фроловой Т.Н. для осуществления наличных расчетов по всем необходимым обстоятельствам;

- завхозу Романовой Е.Д. для покупки канцелярских товаров для нужд организации.

2. Срок выдачи под отчет — 3 рабочих дня.

3. Во всех остальных случаях выдачу наличных денежных средств под отчет утверждать отдельным приказом.

| Директор: | Соколов | Соколов К.Е. |

С приказом ознакомлены:

Заявление о выдаче денег в подотчет

Несмотря на то, что заявления по правилам выдачи подотчетных средств писать не требуется, некоторым организациям удобнее работать именно с заявлениями. В этом случае прежний бланк заявления можно несколько упростить. Например, убрать такую оговорку, что работник уже сдал авансовый отчет по подотчетным средствам, выданным ему ранее. Это требование утратило силу, теперь выдать деньги подотчетнику можно даже в том случае, если по полученному предыдущему авансу он еще не рассчитался.

Однако, если компания хочет сохранить такое требование, то можно просто заменить формулировку. Например, можно указать, что новый аванс выдается только если сотрудник отчитался по старому. Прописать такое правило нужно в Положении предприятия о подотчетных работниках.

Приведем пример заявления сотрудника о выдаче подотчетных денежных средств.

Если в положении о подотчетных работниках не содержится формулировка о том, что денежные средства подотчет выдаются только по заявлению сотрудника, либо после полного отчета по средствам, полученным по прошлому авансу, то их необходимо внести. Если кроме этого руководитель хочет ограничить и размер подотчетных средств, то в Положении нужно предусмотреть формулировку, согласно которой размер разовой выплаты, либо общая сумма долга работника не может превышать определенный лимит.

Как оформить авансовый отчет: инструкции и образец заполнения

Если в установленный срок подотчетное лицо не предоставило авансовый отчет, то это является нарушением кассовой дисциплины. Данное нарушение предусматривает следующие штрафные санкции:

- Административная ответственность за отсутствие первичных документов. Данное нарушение приравнивается к грубейшему нарушению требований к бухучету и бухгалтерской отчетности и предусматривает штраф до 10 000 рублей. При повторном нарушении штраф возрастает до 20 000 руб. (ст. 15.11 КоАП)

- В части налогового законодательства это влечет за собой штрафные санкции доначислений сумм за неуплату НДФЛ и страховых взносов, недоимки по налогу на прибыль (налогу при УСН). Санкции предусматривают штраф для организации или ИП в размере 20% от суммы доначислений (ст. 122, 123 НК)

Еще раз обратим внимание на основные нарушения, на которые может обратить внимание налоговый инспектор:

- отсутствие подтверждающих документов к авансовому отчету;

- отсутствие заявлений на выдачу авансового отчета.

В соответствии с ч.1 ст. 29 Федерального закона № 402-ФЗ авансовые отчеты необходимо хранить в течение 5 лет после отчетного периода. Порядок хранения авансовых отчетов каждая организация выбирает самостоятельно. Как правило, авансовые отчеты с приложенными подтверждающими документами прошиваются в хронологическом порядке либо поквартально.

Обратите внимание, что ЦБ внес в поправки в Указание № 3210-У (Указание ЦБ от 05.10.20 № 5587-У) тем самым, упростив правила выдачи денег в подотчет.

Данные изменения вступили в силу с 30.11.2020:

- в заявлении на выдачу денег в подотчет не обязательно указывать сумму аванса и срок, на который выдают подотчетные суммы. Также можно оформлять один приказ на несколько выдач наличных денег одному или нескольким сотрудникам.

- организация и ИП в праве самостоятельно устанавливать срок, в который подотчетник должен представить авансовый отчет.

- денежные средства вправе получать даже те сотрудники, которые не отчитались по прошлым полученным суммам. Требование о том, что сотрудник должен отчитаться за ранее выданные суммы, из пункта 6.3 Указаний ЦБ от 11.03.2014 № 3210-У убрали.

- также с 2022 года подотчетные деньги можно перечислять на заработную карту сотрудника. Но тогда реквизиты заработной карты, на которую перечисляются деньги, необходимо отразить в приказе директора, либо сотрудник должен прописать их в заявлении на подотчет. А чтобы налоговики не решили, что это заработная плата сотрудника, и не потребовали с подотчетной суммы исчислить НДФЛ, то платежные поручения необходимо будет заполнять особым образом. В поле 24 «наименование платежа» уточнять, что перечисленные денежные средства являются подотчетными. Например, можно сделать такие записи как: аванс на хозяйственные нужды или аванс на оплату командировочных расходов и так далее.

Таким образом, выдача в подотчет денежных сумм может обернуться головной болью для компании, если не соблюдать нехитрые, но жесткие требования законодательства.

В п. 6.3 указания ЦБ РФ №3210-У от 11.03.2014 сказано, что подотчетные лица обязаны сдавать авансовые отчеты вместе с подтверждающей документацией, но какой чек нужен для отчета в бухгалтерию, в указаниях Центробанка не сказано. По сути, это любой финансовый формуляр, подтверждающий расходы и содержащий обязательные реквизиты бухгалтерской первички. В противном случае бланк нельзя принять к бухучету.

Повсеместный переход на онлайн-кассы внес существенные изменения в порядок ведения расчетов с подотчетными лицами. Практически все продавцы товара, работ или услуг обязаны проводить покупку через онлайн-ККМ. Покупателю выдается фискальный кассовый чек (далее ФКЧ) или БСО нового образца. Закон №54-ФЗ четко определил, какой чек можно принять к авансовому отчету, и принятие к учету формуляров, не соответствующих новому регламенту по применению онлайн-касс, несет для компании налоговые риски.

В пункте 6.1 ст. 4.7 Федерального закона №54-ФЗ регламентированы единые требования к чекам для авансового отчета 2022 года. Норматив устанавливает более 20 реквизитов, к ним относятся:

- наименование организации и ИНН;

- дата, время и место (адрес) осуществления расчета;

- должность и Ф. И. О. кассира (продавца), выбившего ФКЧ;

- наименование документа и признак расчета;

- регистрационный номер ККТ и заводской номер фискального накопителя;

- адрес сайта, где проверяют ФКЧ;

- номер смены и порядковый номер ФКЧ за смену;

- наименование товаров (работ, услуг), количество, цена за единицу, стоимость с учетом скидок;

- форма расчета;

- ставка и сумма НДС;

- система налогообложения;

- код товара.

Законодатели предусмотрели некоторые особенности, характерные для каждого вида фискальной документации.

Подотчетные лица, отчитывающиеся в бухгалтерию, обычно прикладывают кассовый и товарный чеки для авансового отчета, хотя при наличии фискального (кассового) товарный необязателен. А разрешено ли принять авансовый отчет, если работник предоставил только товарный?

Да, организация вправе учесть расходы по авансовому отчету, к которому приложен только ТЧ (письмо Минфина №03-01-15/52653 от 16.08.2017). Работодатель не несет ответственности за то, что продавец не соблюдает кассовое законодательство.

К тому же подотчетное лицо или его руководитель не уполномочены проверять, обязан ли продавец применять онлайн-ККТ. Следовательно, признайте расходы, даже если работник сдал товарный чек без кассового для авансового отчета в 2022 году, но обратите внимание, что такие документы могут повлечь налоговые риски в части признания расходов при налогообложении.

Что такое авансовый отчет

АО является первичным бухгалтерским документом, подтверждающим израсходованные финансовые средства подотчетными работниками, получившими деньги на хоз. нужды от предприятия.

В жизни, нередко работники предприятий получают наличные средства для поездки командировки, для покупки канцелярских товаров, ГСМ или для приобретения прочих материалов.

После приобретения необходимых товаров или возвращения из командировки, работник обязан отчитаться за потраченные средства, заполнив АО, и если деньги остались, то их требуется возвратить в кассу, а если их не хватило, то дополучить их в кассе.

(Видео: «Как составить авансовый отчет»)

Когда оформляется АО?

Сроки сдачи АО подотчетным работником регламентируются законом и зависят от задания, полученного работником от руководства предприятия. Правильно оформленный отчет становится основанием для бухгалтерии при проведении бухгалтерских проводок и списания с подотчета долга.

За выделенные финансы на расходы, требуемые для хоз. нужд фирмы, подотчетное лицо обязано отчитаться, руководствуясь п. 6.3. Инструкции «О порядке … кассовых операций…» № 3210-У от 11.03.2014 года, не позднее 3-х рабочих дней:

- После завершения периода, на который были выделены деньги.

- После появления на работе, если сотрудник отсутствовал по уважительным обстоятельствам (болезни, отпуска и т. д.).

- После возвращения из командировки, согласно п. 26 Постановления № 749 от 13.10.2008 года «Об особенностях … командировки».

Период, на который подотчетному работнику выдается аванс и необходимая сумма, заявляется в его ходатайстве на имя директора предприятия.

Директор, путем наложения резолюции на ходатайстве подотчетного работника, утверждает сумму и период сдачи АО.

Примечание. В своем ходатайстве, работник обязан отметить цель выделения финансовых средств, благодаря чему директору будет проще определить срок, на который можно выделить средства, а бухгалтеру — выполнить соответствующую операцию.

С 19.08.2017 деньги под отчет могут выдаваться работнику, после подачи ходатайства на имя директора, издания приказа директора. В изданном распоряжении обязана отмечаться сумма и период, на который выделяются деньги подотчетному работнику.

(Видео: «Авансовый отчет: от правил заполнения — до сроков предоставления»)

Сроки отчета

Законодательно конкретный срок, в течение которого сотрудник должен подать отчет о потраченных деньгах, нигде не установлен. Поэтому он указывается, как правило, в приказе работодателя.

Согласно п. 6.3 Указания ЦБ РФ от 11.03.2014 № 3210-У, работник обязан предоставить отчет по полученным суммам не позднее трех рабочих дней после истечения срока, на который эти суммы были выданы.

Если же срок возврата установлен не был, сотрудник должен сдать отчет в тот же день, в который их получил. Указание на это имеется в письме ФНС России от 24.01.2005 № 04-1-02/704.

А вот для существуют особые условия . Согласно п. 26 Положения, утвержденного Постановлением Правительства РФ от 13.10.2008 № 749, сотрудник отчитаться по ним обязан в течение 3-х рабочих дней со дня возвращения.

Письмо Минфина России от 19.01.2022 № 26-05-06/2722 «Об особенностях восстановления в 2022 году неиспользованных бюджетных ассигнований 2022 года с учетом перехода на новую систему управления государственными программами Российской Федерации» Поделиться в социальных сетях

В целях реализации пунктов 4 и 4(1) Положения о мерах по обеспечению исполнения федерального бюджета, утвержденного постановлением Правительства Российской Федерации от 9 декабря 2017 г. № 1496 (далее – Положение № 1496), с учетом перехода на новую систему управления государственными программами Российской Федерации в связи с утверждением постановления Правительства Российской Федерации от 26 мая 2022 г. № 786 «О системе управления государственными программами Российской Федерации» Министерство финансов Российской Федерации сообщает.

- В части расходов, предусмотренных на финансовое обеспечение реализации федеральных проектов, входящих в состав национальных проектов (программ) и комплексного плана модернизации и расширения магистральной инфраструктуры (далее – национальные проекты).

В рамках организации работы по внесению изменений в сводную бюджетную роспись федерального бюджета и паспорта национальных (федеральных) проектов в случае наличия неиспользованных по состоянию на 1 января 2022 года бюджетных ассигнований, предусмотренных на реализацию национальных проектов, в связи с неполным использованием соответствующих бюджетных ассигнований в 2022 году отмечаем, что образовавшиеся по состоянию на 1 января 2022 г. остатки средств федерального бюджета, предусмотренные на реализацию национальных проектов в 2022 г., могут быть восстановлены исключительно по основаниям, в порядке и сроки, установленные постановлением Правительства Российской Федерации от 9 декабря 2017 г. № 1496 «О мерах по обеспечению исполнения федерального бюджета».

В соответствии с пунктом 101 Положения об организации проектной деятельности в Правительстве Российской Федерации, утвержденного постановлением Правительства Российской Федерации от 31 октября 2018 г. № 1288, и пунктом 67(1) Положения о системе управления реализацией национальной программы «Цифровая экономика Российской Федерации», утвержденного постановлением Правительства Российской Федерации от 2 марта 2019 г. № 234, (далее – Положение № 1288, Положение № 234) внесение изменений в сводную бюджетную роспись федерального бюджета в части бюджетных ассигнований, предусмотренных на финансовое обеспечение реализации национальных проектов (программ), по основаниям, предусмотренным бюджетным законодательством Российской Федерации, осуществляется при наличии утвержденных в установленном порядке запросов на изменение паспортов национальных (федеральных) проектов.

Подготовка, согласование и внесение на рассмотрение и утверждение запроса на изменение паспортов национальных (федеральных) проектов осуществляется руководителем соответствующего проекта в порядке, установленном Положением № 1288 и Положением № 234 – в части национальной программы «Цифровая экономика Российской Федерации».

Обращаем внимание, что в соответствии с подпунктом «б» пункта 90 Положения № 1288 проектный комитет может утверждать запросы на изменение паспортов национальных проектов, в случае если изменения, содержащиеся в таком запросе на изменение, не предусматривают изменение в том числе общего объема бюджетных ассигнований на реализацию национального проекта (средства федерального бюджета, средства консолидированных бюджетов субъектов Российской Федерации).

- В части расходов, предусмотренных с 2022 года в рамках иных структурных элементов государственных программ Российской Федерации (далее – государственные программы).

В 2022 году в рамках переходного периода на новую систему управления государственными программами внесение изменений в сводную бюджетную роспись федерального бюджета в части бюджетных ассигнований на реализацию иных структурных элементов государственных программ в случае наличия неиспользованных по состоянию на 1 января 2022 года бюджетных ассигнований 2022 года осуществляется в отсутствие сформированных (утвержденных) запросов на изменение паспортов соответствующих структурных элементов государственных программ с учетом необходимости последующего внесения изменений в паспорта таких структурных элементов государственных программ и паспорта государственных программ после ввода в эксплуатацию соответствующего функционала в ГИИС «Электронный бюджет». О сроках реализации функционала будет сообщено дополнительно.

- Внесение изменений в сводную бюджетную роспись федерального бюджета в случае наличия неиспользованных по состоянию на 1 января 2022 года бюджетных ассигнований 2022 года осуществляется по кодам бюджетной классификации, действующим в 2022 году, в соответствии с сопоставительной таблицей кодов бюджетной классификации, применяемых в 2022 году, к кодам бюджетной классификации, применяемым в 2022 году (https://minfin.gov.ru/ru/document/?id_4=135007).

В случае если мероприятие завершено в 2022 году (соответствующее мероприятие (результат) не предусмотрены в рамках действующего структурного элемента государственной программы) восстановление бюджетных ассигнований осуществляется по одному из действующих кодов бюджетной классификации и соответствующему ему мероприятию (результату) либо по вновь заведенному коду бюджетной классификации с последующим включением соответствующего мероприятия (результата) в паспорт иного структурного элемента государственной программы с целью обеспечения соответствия параметров паспортов такого структурного элемента государственной программы и государственной программы показателям сводной бюджетной росписи.

При этом в данном случае возможно сформулировать наименование мероприятия (результата), исходя из основания внесения изменений сводную бюджетную роспись (например, «Осуществлена оплата денежных обязательств получателей средств бюджета субъекта Российской Федерации по мероприятию….», «Осуществлена оплата заключенных в 2022 году государственных контрактов по мероприятию…» и т.д.), в значении – 1 условная единица в 2022 году, в плане реализации – считаем целесообразным предусмотреть контрольную точку, характеризующую завершение расчетов по ранее принятым обязательствам.

Считается, что это ограничение превышать нельзя. Но есть и свои нюансы. Этот лимит на расходы установлен только для расчетов с другими организациями и ИП (см. п. 6 Указаний ЦБ РФ № 3073-У). А на расчеты с физлицами, которыми в данном случае выступают сотрудники предприятия, он не распространяется. Сюда входит заработная плата, социальные выплаты, личные нужды руководителя организации и выдача денежных средств под отчет. В этом случае выдача большей суммы не будет считаться нарушением кассовой дисциплины.