Страхование жизни и здоровья – не обязательно, однако за отсутствие страховки банк добавляет 1 п.п. к ставке. Чтобы получить ипотеку по ставке 6,5%, нужно приобрести полис защиты жизни и здоровья.

Программы льготного кредитования для среднего и малого бизнеса

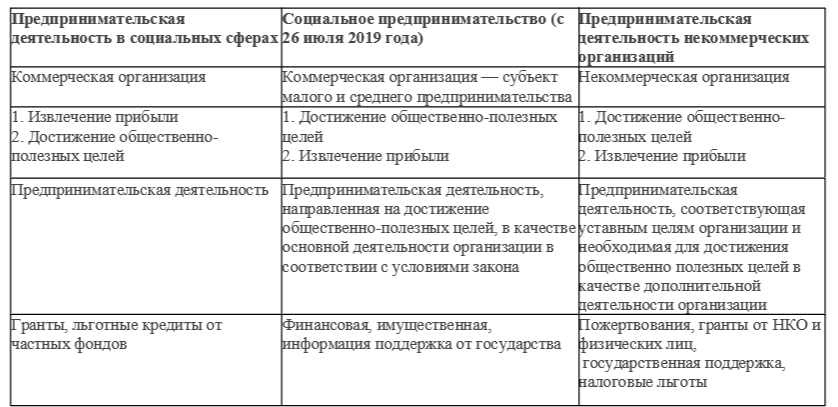

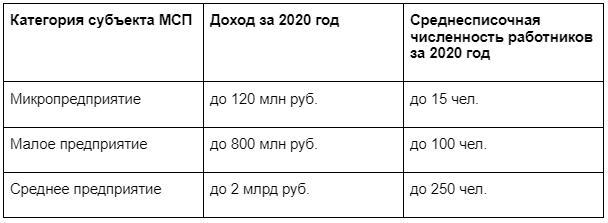

Наше государство старается поддержать малый и средний бизнес различными способами. В 2019 году стартовала программа льготного кредитования для малого и среднего предпринимательства. На какие льготные кредиты вправе претендовать бизнесмены?

Мы неоднократно слышим, что малый бизнес должен стать движущей силой развития экономики. Государство приняло национальный проект «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы», по которому в 2019 году доля малого и среднего бизнеса в российской экономике должна составить 22,9%.

Кроме того, в конце 2019 г. государство расширило программу льготного кредитования малого и среднего бизнеса.

Нацпроект включает в себя пять подразделов — федеральных проектов: «Улучшение условий ведения предпринимательской деятельности», «Расширение доступа субъектов МСП к финансовым ресурсам, в том числе к льготному финансированию», «Акселерация субъектов малого и среднего предпринимательства», «Создание системы поддержки фермеров и развитие сельской кооперации» и «Популяризация предпринимательства».

По нацпроекту «Малое и среднее предпринимательство» в 2022 — 2024 годах государство планирует поддержать бизнес в размерах:

- в 2022 году — 1,38 трлн. рублей;

- в 2022 году — 1,57 трлн. рублей;

- в 2022 году — 1,77 трлн. рублей;

- в 2023 году — 1,97 трлн. рублей;

- в 2024 году — 2,17 трлн. рублей.

Постановлением Правительства РФ от 30.12.2018 г. № 1764 (ред. от 28.12.2019 г.) «Об утверждении Правил предоставления субсидий из федерального бюджета российским кредитным организациям и специализированным финансовым обществам на возмещение недополученных ими доходов по кредитам, выданным в 2019 — 2024 годах субъектам малого и среднего предпринимательства, а также физическим лицам, применяющим специальный налоговый режим „Налог на профессиональный доход“, по льготной ставке» утверждены программы льготного кредитования (далее по тексту — Правила).

Какие кредиты предусмотрены для малого и среднего бизнеса?

Правилами предусмотрено несколько видов льготных кредитов для самозанятых граждан и среднего и малого бизнеса.

Напомним, что в 2019 году в четырех регионах России действовал специальный налоговый режим для самозанятых (граждан, которые работают на себя). С 2022 года к проекту присоединилось еще 19 регионов, а с 1 июля 2022 года Минфин РФ планирует ввести такой режим во всех регионах.

Федеральные программы поддержки МСП от банков

К таким программам можно отнести кредитные каникулы, льготную реструктуризацию, программы 6,5 и 8,5, кредиты под 0 % на зарплату.

Рассмотрим все эти программы детальнее.

Кредитные каникулы

Право на кредитные каникулы предприниматели получили благодаря Федеральному закону от 03.04.2022 № 106-ФЗ.

Заемщики из пострадавших отраслей могут обратиться в банк с требованием о кредитных каникулах, отсрочке или реструктуризации кредита на полгода. Важно успеть это сделать до 30 сентября 2022 года.

На кого рассчитана программа

Воспользоваться кредитными каникулами могут только субъекты МСП, соответствующие ряду требований:

- Заемщик должен входить в реестр субъектов МСП, то есть действительно относиться к малым или средним предпринимателям. Стоит отметить, что Федеральный закон от 08.06.2022 № 166-ФЗ расширил основания для включения субъектов в реестр МСП. В 2022 году в него попадут те, кто не подал отчетность вовремя в 2019 году. Субъекты МСП, которые не были включены в реестр 10 августа 2019 года из-за отсутствия отчетности за 2018 год, смогут попасть в него, если представят отчетность за 2018 год не позднее 30 июня 2022 года.

- Вид деятельности бизнеса должен относиться к пострадавшим в результате пандемии. Он определен Постановлением Правительства РФ от 03.04.2022 № 434.

Для малого бизнеса в данную программу попадают отрасли как по основному, так и по дополнительному ОКВЭД. Что касается средних и крупных предприятий, то в их случае работает только основной ОКВЭД.

- Кредит должен быть оформлен до 3 апреля 2022 года.

Если ваш бизнес соответствует этим требованиям, то вы можете обратиться в свой банк и попросить отсрочку. Это делается в свободной форме — обычно она представлена на сайте банка.

Если вы не попадаете под условия программы, но понимаете, что бизнес просел и есть отрицательная динамика по финансам, то тоже обратитесь в банк. Обычно они рассматривают такие заявления и идут навстречу клиентам, предоставляя реструктуризацию кредита. При этом банки сами определяют, сроки, размеры и другие параметры реструктуризации.

Заемщик может выбрать один из вариантов кредитных каникул:

- отсрочку основного долга;

- отсрочку и процентов, и основного долга;

- уменьшение размера ежемесячного платежа по кредиту

Приостановление исполнения обязательств предлагается на срок, определенный заемщиком, но не более 6 месяцев.

У этой меры поддержки есть очевидные преимущества:

- бизнесу, у которого нет возможности выплачивать по кредиту, не начисляются штрафы, пени и неустойки;

- остается возможность досрочного погашения кредита;

- для оформления кредитных каникул не нужно собирать дополнительные документы.

Приостановление исполнения обязательств возможно на срок, определенный заемщиком, но не более 6 месяцев.

Подробнее о том, как воспользоваться этой программой поддержки, читайте в статье «Кредитные каникулы — 2022: условия, оформление».

Подготовьте документы для регистрации бизнеса и откройте расчетный счет в одном месте

Программа субсидирования платежей по кредитам

Эта программа также известна как «Льготная реструктуризация (1/3, 1/3, 1/3)».

В разных банках она может иметь свое название, но суть её одна — в рамках Постановления Правительства РФ от 02.04.2022 № 410 юрлица и ИП могут снизить на 2/3 платежи по процентам по кредитам в течение 6 месяцев.

Программа работает так:

- 1/3 ставки берет на себя заемщик;

- 1/3 ставки за заемщика компенсирует банк;

- 1/3 ставки субсидирует государство.

Таким образом, бизнес платит только 1/3 процентов, начисленных по кредиту. Остальные 2/3 списываются.

В этом заключается ключевое отличие программы субсидирования платежей по кредитам от кредитных каникул. Если каникулы предполагают лишь отсрочку по процентам либо по «телу» долга или по процентам и по «телу» долга, то субсидирование предлагает более выгодный для бизнеса вариант — проценты в размере 2/3 ему вообще не нужно платить.

На кого рассчитана программа

Важно, чтобы заемщик входит в реестр субъектов МСП и вел деятельность в одной из наиболее пострадавших отраслей экономики, которые определены в Постановлении Правительства РФ от 03.04.2022 № 434.

У заемщика не должно быть задолженностей перед бюджетом и по заработной плате сотрудникам. Также важно, чтобы бизнес не находится в стадии банкротства.

Период, который субсидируется бизнес, составляет 6 месяцев максимум. Услугу предоставляют банки, подписавшие соглашение с Минэкономразвития и получившие право работать по этой программе. На сегодняшний день большинство банков уже работают по программе субсидирования платежей по кредитам.

Субсидирование платежей по кредитам — «Программа 6,5»

Реализуется Корпорацией МСП и Банком России для стимулирования кредитования малого и среднего бизнеса.

С 9 апреля 2022 года в неё были внесены некоторые изменения:

- Если ранее к заемщику предъявлялись требования по отсутствию задолженности по налогам, сборам и зарплате, то сейчас их нет. Таким образом, если у бизнеса есть задолженность по налогам, он всё равно может рассчитывать на получение кредита в рамках этой программы.

- Раньше существовали ограничения по отраслям. Сейчас они сняты, а список отраслей значительно расширен. Для всех заемщиков установлена максимальная ставка в размере не более 8,5 %.

- Сняты ограничения по заемщикам, связанным с подакцизными видами деятельности и добычей/реализацией полезных ископаемых.

Форматы предоставления кредита могут быть разными: единовременная выдача, не возобновляемая кредитная линия, возобновляемая кредитная линия с определенными траншами, которые удобны клиенту.

Есть требования к минимальной и максимальной сумме кредита — от 3 млн руб. и до 400 млн руб. для действующих клиентов и до 200 млн руб. для новых клиентов.

Срок кредита соответствует условиям выбранной программы кредитования, льготная ставка субсидируется до 3-х лет.

Помимо стандартных вариантов обеспечения программы могут быть поручительства региональных гарантийных фондов. В ряде регионов они дают до 70 % поручительства. Также есть гарантии Корпорации МСП.

Стандартные варианты обеспечения:

- недвижимость и земельные участки;

- транспорт (спецтехника, легковой, грузовой и пр.);

- оборудование (в том числе приобретаемое);

- поручительство юрлиц — связанных компаний (при наличии) и физлиц — собственников бизнеса.

Если ваш бизнес входит в реестр субъектов МСП, вы можете рассчитывать на получение субсидии в рамках этой программы. Её основой плюс — гибкость, так как под неё попадают все без исключения отрасли. Во-вторых, стоит отметить её цену — ставка до 8,5 % достаточно привлекательная.

На кого рассчитана программа

Цели кредитования в рамках «Программы 6,5» — это пополнение оборотных средств, рефинансирование и инвестиции.

Чтобы участвовать в программе, заемщику нужно быть в реестре субъектов МСП и не находиться в стадии банкротства. Помимо этого у него должна быть положительная финансовая отчетность и положительные чистые активы по итогам последнего отчетного периода. Важно, чтобы и кредитная история не вызывала вопросов.

Льготное кредитование «Программа 8,5»

Эта программа субсидирования кредитования ориентирована на субъектов МСП, её реализует Минэкономразвития в рамках Постановления Правительства РФ от 30.12.2018 № 1764.

В неё тоже были внесены некоторые изменения:

- Если раньше было требование по максимальному суммарному объему кредитов на рефинансирование (не более 20 % от общей суммы кредитов), то сейчас это ограничение снято.

- Раньше программа применялась только под инвестиционные кредиты, а теперь можно рефинансировать кредиты на оборотные цели.

- Сняты ограничения по заемщикам, занимающимся подакцизными видами деятельности и добычей/реализацией полезных ископаемых (только для микробизнеса и на оборотные средства).

В качестве плюсов этой программы поддержки можно отметить бесплатную оценку залога, отсутствие комиссии за выдачу кредита и возможность кредитования свыше установленного льготного срока — до 5 лет.

Кредит может предоставляться в форме единовременной выдачи, не возобновляемой кредитной линии и возобновляемой кредитной линии — в обоих случаях сумма траншей не менее 1 млн руб.

Минимальная сумма кредита — 10 млн руб., а максимальная зависит от того, какой клиент обращается: для новых максимум установлен на уровне 200 млн руб., для действующих — до 400 млн руб.

Кредитование производится на пополнение оборотных средств, инвестиции и рефинансирование ранее выданных кредитов на оборотные или инвестиционные цели. На кредиты, которые выданы по госпрограммам, эта программа льготного кредитования не распространяется.

Срок кредита составляет до 5 лет (льготная ставка — до 3-х лет).

В качестве вариантов обеспечения предусмотрены поручительства региональных гарантийных фондов, гарантии АО «Корпорация МСП». Также учитываются варианты с недвижимостью и земельными участками, транспортом и оборудованием.

На кого рассчитана программа

Как и в предыдущих программах, основные требования — заемщик должен входить в реестр субъектов МСП и осуществлять деятельность в приоритетных отраслях. Если вы не попадаете в список приоритетных отраслей, то эта программа не для вас.

Важно, чтобы бизнес не находился в стадии банкротства.

Льготное кредитование «Программа 8,5» по условиям похоже на программу 6,5 %, но имеет, в отличие от неё, ограничения по отраслям.

Программа субсидирования ставок по кредитам для поддержки занятости

Это так называемая программа «Кредиты под 0 % на зарплату», которая действует в рамках Постановления Правительства РФ от 02.04.2022 № 422.

На кого рассчитана программа

В данном случае подразумевается кредитование на обеспечение занятости сотрудников по ставке 0 % сроком на 6 месяцев.

Расчет будет таким:

МРОТ с учетом районного коэффициента * численность сотрудников компании * 6 месяцев = максимальная величина кредита, на которую может рассчитывать бизнес

При этом учитываются только те сотрудники, которые официально числятся в штате.

Так как кредит выдается по нулевой ставке, за него заемщик ничего не платит — все ставки субсидируются государством.

К заемщику предъявляется ряд требований:

- Он должен входит в реестр субъектов МСП и вести деятельность в наиболее пострадавшей отрасли экономики. Важно уточнение: если бизнес в градации реестра МСП относится к малым и микропредприятиям, то он попадает под программу по основному и дополнительному ОКВЭД. Если к среднему и крупному, то только по основному ОКВЭД.

- Бизнес не должен иметь задолженности по зарплате и перед бюджетом РФ.

- На субсидию может претендовать только действующий бизнес, не находящийся в стадии банкротства.

- Для средних и крупных предприятий есть дополнительное требование — они должны обеспечить занятость на уровне не менее 90 % от 1 апреля 2022 года.

Стартовала обновленная « Программа 6,5%»

Конечная ставка для заемщиков по обновленной программе составит 6,5%. Размер субсидируемой процентной ставки в рамках « Программы 6,5%» — 3,5% для малого бизнеса и 3,1% для среднего. Срок льготного инвестиционного кредита — до десяти лет, оборотного — не более трех лет.

Получить льготный кредит в рамках « Программы 6,5%» предприниматели могут в 15 банках: Банк ВТБ, Сбербанк, Россельхозбанк, Банк Акцепт, Альфа-банк, КБ Ассоциация, Банк Левобережный, Банк Интеза, Запсибкомбанк, МСП Банк, СКБ Приморья « Примсоцбанк», РосЕвроБанк, Банк Санкт-Петербург, РНКБ Банк, ТКБ Банк. Именно эти игроки получат субсидии из федерального бюджета на возмещение недополученных доходов по кредитам, выданным бизнесу.

Кредиты выдаются на проекты в приоритетных отраслях. Это сельское хозяйство, обрабатывающее производство, строительство, транспорт и связь, внутренний туризм, здравоохранение, производство, распределение электрической энергии, газа, воды, высокотехнологичные проекты, утилизация отходов, рассказывает управляющий ОО «Казанский» Альфа-Банка Владислав Абрамов.

«По программе не предусмотрено кредитование производства и реализации подакцизных товаров», — уточняет эксперт.

Программа субсидирования является беспрецедентным шагом государства навстречу развитию малого и среднего предпринимательства в России, считает директор Департамента малого и среднего бизнеса Банка Интеза Михаил Волков.

«Она предоставляет возможность широкому кругу предприятий МСБ привлечь доступные по стоимости кредитные ресурсы, снизить себестоимость производимой продукции и повысить конкурентоспособность предприятия», — поясняет Волков.

Власти Москвы определили банки для льготного кредитования бизнеса

В список попали 12 банков, которые получат субсидии для компенсации 6% ставки по ранее выданным кредитам и 8% ставки — по новым. Воспользоваться льготными условиями сможет любой предприниматель малого и среднего бизнеса

Правительство Москвы определило перечень банков, которые будут предоставлять льготные займы для предпринимателей. Об этом РБК сообщили в департаменте предпринимательства и инновационного развития Москвы.

В список попали 12 банков. Они получат субсидии для компенсации 6% ставки по ранее выданным займам и 8% ставки по новым кредитам. Речь идет о:

- Сбербанке;

- Совкомбанке;

- ВТБ;

- Райффайзенбанке;

- «Открытии»;

- Альфа-банке;

- Промсвязьбанке;

- Российском банке поддержки малого и среднего предпринимательства;

- Росбанке;

- «Возрождении»;

- «Зените»;

- «Интезе».

Этот список был составлен в рамках реализации программы субсидирования для предоставления кредитов субъектам малого и среднего предпринимательства. Эта программа вошла в третий пакет антикризисных мер поддержки бизнеса, который был утвержден московским правительством две недели назад.

Как отметили в департаменте, программа позволит бизнесменам всех сфер деятельности снизить процентную ставку по уже взятым займам или же оформить новые кредиты на любые цели на льготных условиях. Субсидируемая процентная ставка по взятым до 15 апреля текущего года займам будет равна 6% годовых. Кроме того, власти Москвы будут субсидировать до 8% ставки по новым «стабилизационным» кредитам, оформленным уже после 15 апреля. Эти меры поддержки будут действовать до конца 2022 года.

«С учетом субсидий правительства Москвы ставка по новым займам для субъектов МСП составит всего порядка 3–7% годовых, ставка по оформленным до 15 апреля кредитам будет пересчитана автоматически по заявлению предпринимателя», — заявил руководитель департамента Алексей Фурсин.

Получить кредиты на льготных условиях или снизить процентную ставку по уже оформленным займам сможет любой предприниматель малого и среднего бизнеса столицы. Единственным условием участия в программе является расходование полученных кредитных средств на финансирование текущей деятельности на территории города.

Заместитель председателя правления Сбербанка Анатолий Попов сообщил РБК, что банк 30 апреля подписывает соглашение с правительством Москвы о предоставлении столичному малому бизнесу льготных кредитов по спецпрограмме. «Эта программа позволяет снизить ставку по действующим кредитам с суммой не более 100 млн на 6% для большинства малых и средних предприятий — тех, которые зарегистрированы и ведут деятельность в Москве, не имеют просроченной задолженности, не объявлены банкротами», — сказал Попов.

По его словам, это позволит сократить процентные расходы предприятий малого бизнеса более чем в два раза.

«Также новая программа дает возможность клиентам малого и среднего бизнеса получить новые кредиты в сумме не более 35 млн руб. под очень выгодную ставку от 4% годовых в зависимости от целей кредитования. Льготная ставка предоставляется на восемь месяцев, а подключиться к программе можно до конца года», — добавил он.

Власти Москвы утвердили три пакета мер для поддержки малого и среднего бизнеса. Первый был утвержден мэром столицы Сергеем Собяниным 24 марта, второй — 1 апреля, третий — 15 апреля. Среди основных мер правительство Москвы выделило отсрочку по налогам, сборам и иным платежам, послабления по аренде помещений, а также субсидии на различные цели. Неделю назад Собянин заявлял, что поддержка экономики и выполнение социальных обязательств в столице в период распространения коронавируса потребуют 170 млрд руб.

«Чем мы дальше въезжаем в эту ситуацию, тем больше затрат, тем больше проблем. Все это идет нарастающим комком. На сегодняшний день принято решение только по поддержке экономики и социальным мерам, которые, по предварительным оценкам, тянут на 170 млрд руб., и это еще не все», — сказал он (цитата по «РИА Новости»). По его словам, складывающаяся ситуация будет требовать дополнительных решений со стороны городских властей. Собянин также подчеркнул, что десятки миллиардов рублей выделяются на закупку лекарств и оборудования.

Государственные меры поддержки

Здесь вы найдете материалы о государственных мерах поддержки малого и среднего бизнеса.

Льготный кредит по ставке до 7,75%

Получить кредит можно до 2024 года в любом из отделений уполномоченного банка.

Банки, участвующие в льготной программе

На сегодняшний день в программе задействовано уже 99 кредитных организаций.

Микрозайм для бизнеса

Предоставление МСП микрозаймов до 5 млн рублей по льготной ставке на срок не более 3 лет.

Поддержка инноваций и производства

Одним из способов развития новых промышленных и инновационных проектов является предоставление готовой инфраструктуры и льготного доступа к ней.

Поддержка МСП в моногородах

В настоящее время в России официально зарегистрирован 321 моногород. На какую поддержку может рассчитывать малый и средний бизнес в моногородах?

Кредиты под залог ИС и субсидии

На возмещение бизнесу части расходов по таким кредитам государство предоставляет субсидии.

Кредит под госгарантию

Банки не всегда одобряют предпринимательский кредит, если отсутствует имущество для залога. Тут на помощь может прийти государство и стать поручителем.

Новые должники и кредиторы

До принятия поправок участвовать в программе могли только уполномоченные банки, включенные в специальный перечень. Должниками могли быть только субъекты МСП, занимающиеся определенной деятельностью.

Изменения коснулись как должников, так и кредиторов.

Кредиты по льготной ставке смогут получать самозанятые граждане (использующие специальный налоговый режим «Налог на профессиональный доход»). Для них установлена ставка субсидирования 3,5% (вместо общей ставки 3%).

С 31 декабря в программах субсидирования смогут участвовать не только банки, но и специализированные финансовые общества (SPV). Эти общества создаются по правилам гл. 3.1 Закона о рынке ценных бумаг, могут скупать дебиторскую задолженность и выпускать под нее облигации, выдавать займы, размещать вклады и заниматься иной финансовой деятельностью.

Предполагается, что специально отобранные SPV будут выполнять лишь определенные в Правилах функции. Они будут получать субсидии от государства, если утвердят решение о выпуске облигаций. Причем облигации должны быть обеспечены залогом денежных требований к заемщикам, в числе которых будут те, кто получил кредит по госпрограмме. SPV будут получать субсидии, если права требования будут ими куплены у банков по соглашению об уступке (цессии).

Данный механизм призван дополнительно стимулировать банки выдавать кредиты по госпрограмме. Выдав кредит, банк будет вправе уступить его в пользу SPV под выпуск облигаций, тем самым он получит новые финансовые возможности и минимизирует свои риски.

Но следует еще раз оговориться: уполномоченные банки связаны требованиями ЦБ РФ и в любом случае будут устанавливать дополнительные условия для субъектов МСП при работе по госпрограмме. Это может затруднить реализацию целей, заложенных в ней.

1 Постановление Правительства РФ от 28 декабря 2019 г. № 1927 «О внесении изменений в постановление Правительства Российской Федерации от 30 декабря 2018 г. № 1764 и признании утратившими силу отдельных положений некоторых актов Правительства Российской Федерации».

О программе льготного кредитования представителей малого и среднего предпринимательства и самозанятых лиц

- Программа льготного кредитования МСП является частью Общенационального проекта “МСП и поддержка индивидуальной предпринимательской инициативы”, реализуется правительством РФ в лице министерства экономического развития РФ через специально отобранные (уполномоченные) коммерческие банки, допущенные к участию в реализации данной программы, и финансируется (субсидируется) из средств федерального бюджета, была утверждена постановлением правительства РФ № 1764 от 30.12.2018 года и запущена с 25 февраля 2019 года на период 2019-2024 гг.

В 2022 году в рамках программы льготного кредитования было заключено свыше 17 тысяч кредитных соглашений по которым выдано заемщикам более 900 млрд рублей.

Весной 2022 года в программу льготного кредитования правительством РФ были внесены “антикризисные” изменения, позволившие существенно упростить доступ к кредитам за счет снижения требований к заемщику.

В частности, были исключены следующие обязательные требования к заемщикам:

- об отсутствии задолженности перед бюджетом по налогам и сборам,

- об отсутствии задолженности по заработной плате перед работниками по трудовым договорам,

- об отсутствии просроченных на срок свыше 30 календарных дней платежей по кредитным договорам,

- о максимально допустимом (не более 20% от общей суммы кредита) суммарном объеме кредитных соглашений на рефинансирование в рамках программы.

Одновременно были расширены возможности по рефинансированию кредитов, ранее полученных на рыночных условиях.

Также появилась возможность получения кредитов по льготной ставке микропредприятиями, осуществляющими деятельность в сфере торговли и реализующими подакцизные товары. (Данные нормы введены на двухлетний срок.)

Снижение конечной ставки направлено прежде всего на повышение доступности кредитной поддержки для предпринимателей. Мы рассчитываем, что льготные кредиты будут использоваться как для поддержки текущей деятельности, так и на развитие бизнеса, запуск инвестиционных проектов.

Министр экономического развития РФ М. Г. Решетников

Основные условия программы

- ключевая ставка ЦБ РФ, увеличенная не более, чем на 2,75% (кроме кредитов на развитие предпринимательской деятельности)

- ключевая ставка ЦБ РФ, увеличенная не более, чем на 3,5% (для кредитов на развитие предпринимательской деятельности)

- до 10 млн рублей для кредитов на развитие предпринимательской деятельности

- для кредитов на пополнение оборотных средств:

Микропредприятиям: от 500 тыс. рублей до 200 млн рублей;

Малым и Средним предприятиям: от 500 тыс. рублей до 500 млн рублей; - для кредитов на инвестиционные цели:

Микропредприятиям: от 500 тыс. рублей до 200 млн рублей;

Малым предприятиям: от 500 тыс. рублей до 500 млн рублей;

Средним предприятиям: от 500 тыс. рублей до 2 млрд рублей

- до 1 года для кредитов на пополнение оборотных средств

- до 3 лет для кредитов на развитие предпринимательской деятельности

- до 10 лет для кредитов на инвестиционные цели (с непрерывным предоставлением субсидии не более 5 лет)

- срок, не превышающий срок рефинансируемого кредита, для кредитов на рефинансирование

- Инвестиционные цели

- Пополнение оборотных средств

- Развитие предпринимательской деятельности

- Рефинансирование

Можно ли использовать материнский капитал

Ограничений по использованию в льготной ипотеки под 6,5% годовых материнского капитала не установлено. Субсидию можно потратить на оплату первого взноса или погашение процентов по ипотеке, не дожидаясь трехлетнего возраста ребенка.

Возможность рефинансирования зависит от банка, однако можно с уверенностью сказать, что на рефинансирование действующей ипотеки, выданной по более высокой ставке, банки не пойдут.

Банки продолжат выдачу льготных кредитов пострадавшим МСП

ЦБ РФ сообщает, что с 24 января банки вновь начали получать кредиты под 4% для возобновления программы льготного кредитования малого и среднего бизнеса. Речь о МСП из наиболее пострадавших от коронакризиса отраслей, список которых определён Правительством (постановление от 27 февраля 2022 № 279). Они смогут получать кредиты по ставке не более 8,5%.

Ранее программа была рассчитана до 30.12.2021. Однако на конец периода от МСП было получено так много заявок, что банки не смогли их реализовать из-за загруженности. Теперь же механизм запущен снова, и эти заявки будут удовлетворены. Если же эпидемиологическая ситуация будет ухудшаться, то эта мера дополнительно поддержит МСП. Выдача кредитов продлится до 31 марта 2022 года.

Также стало известно, что предприниматели в лице «Опоры России» обратились к Минэкономразвития с просьбой о списании платежей по кредитам (тело + проценты), выданным в рамках программы ФОТ 3.0. Это кредиты по ставке 3%, которые получали пострадавшие МСП в 2022 году. Льготная ставка действует для тех, кто сохранит занятость на уровне не ниже 90%.

В 2022 году действовала программа ФОТ 2.0, предполагавшая полное освобождение от уплаты суммы и процентов по кредиту при сохранении уровня занятости. И теперь «Опора России» просит применить те же правила и к ФОТ 3.0. В организации считают, что из-за ухудшившейся ситуации с коронавирусом необходимость возвращать кредиты может помешать МСП выполнить свои социальные обязательства.

- Регистрация ООО

- Регистрация ООО в 2022 году Полная инструкция по регистрации ОООРегистрация ООО онлайнОтветственность учредителей ООО Образцы документов Документы для регистрации ОООФорма Р11001Устав ОООУставные документыРешение единственного учредителяПротокол собрания учредителейДоговор об учреждении ООО Коды ОКВЭД Всё про ОКВЭДПодборки кодов ОКВЭД по типу бизнесаЧитать все статьи

- Помощь Консультация по регистрации ОООКонсультация по подбору кодов ОКВЭД Услуги Регистрация ООО «под ключ»Аренда юридического адреса

- Бесплатный сервис регистрации ООО Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

- Регистрация ИП в 2022 году Полная инструкция по регистрации ИПРегистрация ИП онлайнАдрес ИПНазвание ИП Образцы документов Документы для регистрации ИПФорма Р21001 Коды ОКВЭД Всё про ОКВЭДПодборки кодов ОКВЭД по типу бизнесаЧитать все статьи

- Помощь Консультация по регистрации ИПКонсультация по подбору кодов ОКВЭД Услуги Регистрация ИП «под ключ»

- Бесплатный сервис регистрации ИП Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

- Изменения в ООО Форма Р13014Смена директора ОООСмена юридического адресаДобавление кодов ОКВЭД для ОООИзменение уставаУвеличение уставного капиталаЛиквидация ООО Изменения в ИП Форма Р24001Добавление ОКВЭД для ИПСмена прописки ИПКак ИП стать самозанятымЗакрытие ИП

- Услуги Изменения ИП «под ключ»Изменения ООО «под ключ»

- Внесение изменений в ООО по Москве Смена наименования Смена юридического адреса Смена генерального директора Смена участников Изменение уставного капитала Изменение кодов ОКВЭД Заказать услугу

- Счёт для ИП Нужен ли расчётный счёт для ИПИспользование личного счёта вместо расчётногоКак открыть расчётный счётВ каком банке лучше открыть расчётный счёт для ИПКак выгодно снять наличные со счёта ИП Счёт для ООО Открытие расчётного счёта для ОООГде лучше открыть расчётный счёт для ОООЛегальный вывод прибыли для ООО Банки Открытие расчётного счёта в СбербанкеАльфа-банк для юридических лиц

- Помощь Калькулятор РКО

- Калькулятор РКО Сравнить тарифы между собой Фильтры под задачи бизнеса Только актуальные тарифы Только проверенные банки Открыть калькулятор

- ОСНО Основная система налогообложения УСН УСН доходыУСН доходы минус расходыВиды деятельности ИП на УСНПереход на УСН ПСН Патентная система налогообложенияВиды деятельности ИП на патентеОбразец заявления на патент Самозанятые Налог на профессиональный доходВиды деятельности для самозанятыхМожет ли ИП быть самозанятымЧитать все статьи

- Налоговый календарь 2022Налоги ОООНалоги ИПВзносы ИПКак выбрать систему налогообложенияНалоговые каникулы ИП Налоговые калькуляторы Калькулятор УСНКалькулятор ЕНВДКалькулятор ПСНКалькулятор НДСКалькулятор страховых взносов Помощь Консультация по налогообложению

- Бесплатная консультация по налогообложению Подбор налогового режима Составление плана платежей Раскрытие спорных вопросов Оставить заявку

- Бухгалтерия ИП самостоятельноБухгалтерия ООО самостоятельноОтчётность за работниковНулевая отчётностьДекларация ЕНВД Отчётность на УСН Декларация УСНОтчёты ИП на УСН с работникамиОтчёты ИП на УСН без работниковНулевая отчётность по УСНДекларация УСН при закрытии ИПЧитать все статьи

- Помощь Бесплатное бухгалтерское обслуживание 1СБухгалтерский аудит бизнеса Сервисы Декларация УСН онлайнДекларация ЕНВД онлайнКалькулятор страховых взносовБесплатная проверка контрагентов

- Сервис подготовки деклараций УСН/ЕНВД Расчёт платежей УСН/ЕНВД Автоматическое заполнение Актуальные бланки Подготовить декларацию

- Регистрация ООО и ИПДекларация УСН/ЕНВДВыставить счёт онлайнПодбор кодов ОКВЭДКалькулятор тарифов РКОПоиск по базе ЕГРЮЛ/ЕГРИПЗакрытие ИПКалькулятор страховых взносовПредложения партнёров

- Налоговые калькуляторы Калькулятор НДСКалькулятор УСНКалькулятор ЕНВДКалькулятор ПСН

- Регистрация бизнеса Консультация по регистрации ОООКонсультация по регистрации ИПКонсультации по кодам ОКВЭД Банки Калькулятор РКО Бухгалтерия и налоги Консультация по налогообложениюБесплатное бухгалтерское обслуживание 1СБухгалтерский аудит бизнеса

- Книги по бизнесу Кафе/Бар/ПиццерияСалон красотыРозничный магазинОптовая торговляЮридические услугиИнтернет магазин

- Серия книг «Начни свой бизнес» О популярных видах бизнеса Подробно о регистрации Все особенности и фишки Скачать книги бесплатно

Страхование квартиры как предмета залога – обязательно по закону и на льготную ипотечную ставку не влияет . Покупать полис можно в любой аккредитованной в банке страховой компании. Чаще всего банки предлагают приобрести страховку у своей дочерней компании (например, Сбербанк-страхование), однако лучше посмотреть и другие варианты, которые могут быть дешевле. Например, при оформлении полиса онлайн страховая компания предоставляет скидку 10-15% от страховой премии.