При необходимости, Центробанк РФ приостанавливает действие лицензий, делает их ограниченными, отзывает разрешения у юридических лиц.

Лицензирование деятельности

Лицензия – это разрешение на право осуществлять конкретный вид деятельности, которое выдается специальным лицензирующим органом. Для получения лицензии соискатель должен соответствовать определенным требованиям и оплатить госпошлину.

В статье 12 закона “О лицензировании отдельных видов деятельности” от 04.05.2011 № 99-ФЗ приводится перечень видов деятельности, на которые требуются лицензии. Всего их 53, среди них:

- деятельность, связанная с шифрованием и защитой информации;

- деятельность, связанная с оружием и военной техникой;

- производство лекарств и медтехники;

- охранная и детективная деятельность;

- оказание услуг связи, телевидение и радиовещание;

- деятельность по изготовлению экземпляров аудиовизуальных произведений, компьютерных программ, баз данных и фонограмм на любых носителях;

- образовательная деятельность;

- фармацевтическая и медицинская деятельность;

- перевозки водным и воздушным транспортом;

- перевозки железнодорожным транспортом пассажиров и опасных грузов;

- перевозки пассажиров автотранспортом, оборудованным для перевозок более восьми человек.

Кроме этого существует ряд видов деятельности, подлежащих лицензированию, которые регулируются отдельными законами, такие как деятельность кредитных организаций и участников рынка ценных бумаг, страховая деятельность и деятельность по производству и обороту этилового спирта, алкогольной и спиртосодержащей продукции (ст. 1 закона № 99-ФЗ).

Если вы обнаружили в этих списках ту деятельность, которой планируете заниматься, надо будет получить на нее лицензию. Для малого бизнеса актуальным является получение лицензий на образовательную, медицинскую, охранную деятельность, пассажирские перевозки (в порядке, предусмотренным законом № 99-ФЗ) и получение лицензии на розничную торговлю алкоголем, которую мы рассмотрим отдельно.

Кто выдает лицензии страховым компаниям

Статья 32. Лицензирование деятельности субъектов страхового дела

(в ред. Федерального закона от 23.07.2013 N 234-ФЗ)

(см. текст в предыдущей редакции)

1. Лицензия на осуществление страхования, перестрахования, взаимного страхования, посреднической деятельности в качестве страхового брокера (далее – лицензия) – специальное разрешение на право осуществления страховой деятельности, предоставленное органом страхового надзора субъекту страхового дела.

2. Лицензия выдается:

1) страховой организации и иностранной страховой организации на осуществление:

(в ред. Федерального закона от 02.07.2022 N 343-ФЗ)

(см. текст в предыдущей редакции)

добровольного страхования жизни;

добровольного личного страхования, за исключением добровольного страхования жизни;

добровольного имущественного страхования;

вида страхования, осуществление которого предусмотрено федеральным законом о конкретном виде обязательного страхования;

(в ред. Федерального закона от 21.07.2014 N 223-ФЗ)

(см. текст в предыдущей редакции)

перестрахования в случае принятия по договору перестрахования обязательств по страховой выплате;

2) перестраховочной организации и иностранной перестраховочной организации на осуществление перестрахования;

(в ред. Федерального закона от 02.07.2022 N 343-ФЗ)

(см. текст в предыдущей редакции)

3) обществу взаимного страхования на осуществление взаимного страхования в форме добровольного страхования, а в случаях, если в соответствии с федеральным законом о конкретном виде обязательного страхования общество имеет право осуществлять обязательное страхование, в форме обязательного страхования;

4) страховому брокеру на осуществление посреднической деятельности в качестве страхового брокера.

3. Для получения лицензии на осуществление страхования, перестрахования соискатель лицензии (за исключением иностранной страховой организации) представляет в орган страхового надзора:

(в ред. Федерального закона от 02.07.2022 N 343-ФЗ)

(см. текст в предыдущей редакции)

1) заявление о предоставлении лицензии;

2) документы об уплате государственной пошлины за предоставление лицензии;

3) устав соискателя лицензии;

4) решения об утверждении устава соискателя лицензии, избрании или о назначении органов управления соискателя лицензии, а также об образовании ревизионной комиссии или избрании ревизора соискателя лицензии;

5) сведения о составе учредителей (акционеров, участников);

6) документы, подтверждающие оплату уставного капитала в полном размере;

7) сведения о лицах, указанных в статье 32.1 настоящего Закона, с приложением документов, подтверждающих соответствие этих лиц квалификационным и иным требованиям, установленным настоящим Законом, Федеральным законом от 2 ноября 2013 года N 293-ФЗ “Об актуарной деятельности в Российской Федерации” и нормативными актами органа страхового надзора (сведения о лицах, назначенных на должности заместителя лица, осуществляющего функции единоличного исполнительного органа, члена коллегиального исполнительного органа, члена совета директоров (наблюдательного совета), заместителя главного бухгалтера страховой организации, руководителя и главного бухгалтера филиала страховой организации, и сведения об актуарии страховой медицинской организации, осуществляющей исключительно обязательное медицинское страхование, представляются при наличии указанных должностей в штате соискателя лицензии);

документы (согласно перечню, установленному нормативными актами органа страхового надзора), подтверждающие источники происхождения имущества, вносимого учредителями (акционерами, участниками) соискателя лицензии в уставный капитал;

документы (согласно перечню, установленному нормативными актами органа страхового надзора), подтверждающие источники происхождения имущества, вносимого учредителями (акционерами, участниками) соискателя лицензии в уставный капитал;

9) положение о внутреннем аудите;

10) документы, подтверждающие соответствие соискателя лицензии требованиям, установленным законодательством Российской Федерации о государственной тайне (в случае, если данное требование установлено законом);

11) документы, подтверждающие соответствие соискателя лицензии требованиям, установленным федеральными законами о конкретных видах обязательного страхования (в случаях, если федеральные законы содержат дополнительные требования к страховщикам);

12) бизнес-план, утвержденный собранием учредителей (акционеров, участников) соискателя лицензии.

(п. 3 в ред. Федерального закона от 29.07.2018 N 251-ФЗ)

(см. текст в предыдущей редакции)

3.1. Для получения лицензии на осуществление страхования, перестрахования соискатель лицензии – иностранная страховая организация представляет в орган страхового надзора документы, указанные в пункте 2 статьи 33.2 настоящего Закона.

(п. 3.1 введен Федеральным законом от 02.07.2022 N 343-ФЗ)

4. Соискатели лицензий – страховые организации, зарегистрированные в едином государственном реестре субъектов страхового дела, не должны представлять в орган страхового надзора документы, которые указаны в подпунктах 3 – 11 пункта 3 настоящей статьи и имеются у органа страхового надзора, если в них не вносились изменения.

(в ред. Федеральных законов от 29.07.2018 N 251-ФЗ, от 02.07.2022 N 343-ФЗ)

(см. текст в предыдущей редакции)

5. Для получения лицензии на осуществление взаимного страхования соискатель лицензии (некоммерческая организация) представляет в орган страхового надзора:

1) заявление о предоставлении лицензии;

2) документы об уплате государственной пошлины за предоставление лицензии;

3) устав общества взаимного страхования;

4) решения об утверждении устава соискателя лицензии, избрании или о назначении органов управления соискателя лицензии, назначении внутреннего аудитора (руководителя службы внутреннего аудита);

5) сведения о лицах, назначенных (избранных) на должности директора общества и членов правления, внутреннего аудитора (руководителя службы внутреннего аудита), главного бухгалтера, а также сведения об актуарии с приложением документов, подтверждающих соответствие этих лиц квалификационным и иным требованиям, установленным настоящим Законом, Федеральным законом от 29 ноября 2007 года N 286-ФЗ “О взаимном страховании”, Федеральным законом от 2 ноября 2013 года N 293-ФЗ “Об актуарной деятельности в Российской Федерации” и нормативными актами органа страхового надзора;

6) положение о внутреннем аудите;

7) сведения о членах общества взаимного страхования с указанием их имущественных интересов, в целях защиты которых создано общество взаимного страхования.

(п. 5 в ред. Федерального закона от 29.07.2018 N 251-ФЗ)

(см. текст в предыдущей редакции)

6. Для получения лицензии на осуществление посреднической деятельности в качестве страхового брокера соискатель лицензии представляет в орган страхового надзора:

1) заявление о предоставлении лицензии;

2) документы об уплате государственной пошлины за предоставление лицензии;

3) устав соискателя лицензии – юридического лица;

4) сведения о лицах, назначенных (избранных) на должности руководителей (лицо, осуществляющее функции единоличного исполнительного органа, руководитель коллегиального исполнительного органа), членов коллегиального исполнительного органа страхового брокера – юридического лица, сведения о страховом брокере – индивидуальном предпринимателе, сведения о главном бухгалтере страхового брокера с приложением документов, подтверждающих соответствие этих лиц квалификационным и иным требованиям, установленным настоящим Законом и нормативными актами органа страхового надзора;

5) банковскую гарантию на сумму не менее трех миллионов рублей или документы, подтверждающие наличие собственных средств в размере не менее трех миллионов рублей, в соответствии с абзацем шестым пункта 6 статьи 8 настоящего Закона.

(п. 6 в ред. Федерального закона от 29.07.2018 N 251-ФЗ)

(см. текст в предыдущей редакции)

7. Соискатели лицензии, являющиеся дочерними обществами по отношению к иностранному инвестору или имеющие долю иностранных инвесторов в своих уставных капиталах более 49 процентов, наряду с документами, указанными в пункте 3 настоящей статьи, представляют в орган страхового надзора следующие документы:

1) решение юридического лица – иностранного инвестора о его участии в создании страховой организации на территории Российской Федерации;

2) выписка из реестра иностранных юридических лиц соответствующей страны, где учреждено юридическое лицо – иностранный инвестор, или иное равное по юридической силе доказательство статуса иностранного юридического лица – учредителя (акционера, участника);

3) письменное согласие соответствующего контрольного органа страны, где учреждено юридическое лицо – иностранный инвестор, на его участие в уставном капитале страховой организации на территории Российской Федерации либо заключение данного контрольного органа или лица, правомочного оказывать юридические услуги на территории страны, где учреждено юридическое лицо – иностранный инвестор, об отсутствии в соответствии с законодательством этой страны необходимости получения такого согласия;

4) копия лицензии (специального разрешения) страны, где учреждено юридическое лицо – иностранный инвестор;

5) бухгалтерская (финансовая) отчетность юридического лица – иностранного инвестора за последние пять лет его деятельности, составленная в соответствии со стандартами, установленными личным законом юридического лица – иностранного инвестора, и подтверждающая, что юридическое лицо – иностранный инвестор осуществляет страховую деятельность в соответствии с законодательством страны, где оно учреждено, с приложением копии аудиторского заключения за последний отчетный период (при наличии).

(п. 7 в ред. Федерального закона от 29.07.2018 N 251-ФЗ)

(см. текст в предыдущей редакции)

7.1. Представление в орган страхового надзора предусмотренных пунктом 7 настоящей статьи документов не требуется в случае, если соискатели лицензий, являющиеся дочерними обществами по отношению к иностранному инвестору или имеющие долю иностранных инвесторов в своих уставных капиталах более 49 процентов, зарегистрированы в едином государственном реестре субъектов страхового дела.

(п. 7.1 введен Федеральным законом от 02.07.2022 N 343-ФЗ)

8. Нормативным актом органа страхового надзора устанавливаются требования к сведениям, документам и (или) типовые формы документов в отношении документов, указанных в подпунктах 1, 5, 6, 7, 8 и 12 пункта 3, подпунктах 1, 5, 7 пункта 5, подпунктах 1, 4 пункта 6 настоящей статьи, а также порядок и способы представления в орган страхового надзора документов, предусмотренных пунктами 3, 5 – 7 настоящей статьи.

Орган страхового надзора с использованием единой системы межведомственного электронного взаимодействия запрашивает в федеральном органе исполнительной власти, осуществляющем государственную регистрацию юридических лиц и индивидуальных предпринимателей, сведения о соискателе лицензии (за исключением соискателя лицензии, указанного в пункте 3.1 настоящей статьи), его учредителях (акционерах, участниках, членах), содержащиеся в едином государственном реестре юридических лиц, едином государственном реестре индивидуальных предпринимателей.

(в ред. Федерального закона от 02.07.2022 N 343-ФЗ)

(см. текст в предыдущей редакции)

(п. 8 в ред. Федерального закона от 29.07.2018 N 251-ФЗ)

(см. текст в предыдущей редакции)

9. Определенные в настоящей статье перечни документов, представляемых соискателями лицензий для получения лицензий, являются исчерпывающими, за исключением случаев, если федеральными законами о конкретных видах обязательного страхования предусмотрены дополнительные требования к страховщикам. В целях проверки полученной информации орган страхового надзора вправе направлять в организации запросы в письменной форме о предоставлении (в пределах их компетенции) информации, касающейся документов, представленных соискателем лицензии в соответствии с законодательством Российской Федерации.

10. В случае несоответствия заявления о предоставлении лицензии и иных документов требованиям, установленным настоящим Законом и (или) нормативными актами органа страхового надзора, и (или) представления соискателем лицензии документов, которые указаны в настоящей статье, не в полном объеме орган страхового надзора направляет соискателю лицензии уведомление в письменной форме о необходимости устранения выявленных нарушений, оформления документов надлежащим образом с исчерпывающим перечнем недостающих либо неверно оформленных документов и о приостановлении срока принятия решения не более чем на тридцать рабочих дней. В случае непредставления соискателем лицензии в течение указанного в таком уведомлении срока надлежащим образом оформленных документов ранее представленное соискателем лицензии заявление о предоставлении лицензии и прилагаемые к нему документы возвращаются соискателю лицензии.

Принятие решения о выдаче лицензии или об отказе в выдаче лицензии осуществляется органом страхового надзора в срок, не превышающий тридцати рабочих дней со дня представления соискателем лицензии в орган страхового надзора всех документов, предусмотренных настоящей статьей и оформленных надлежащим образом.

Орган страхового надзора уведомляет соискателя лицензии о принятом решении о выдаче лицензии или об отказе в выдаче лицензии в течение пяти рабочих дней со дня принятия соответствующего решения.

(п. 10 в ред. Федерального закона от 29.07.2018 N 251-ФЗ)

(см. текст в предыдущей редакции)

11. Об изменениях, внесенных в документы, явившиеся основанием для получения лицензии в соответствии с подпунктами 3 – 12 пункта 3, подпунктами 3 – 7 пункта 5, подпунктами 3 – 5 пункта 6 настоящей статьи, страховщики и страховые брокеры обязаны сообщать в письменной форме в орган страхового надзора и одновременно представлять документы, подтверждающие эти изменения, в течение тридцати дней со дня внесения этих изменений.

(в ред. Федеральных законов от 29.07.2017 N 281-ФЗ, от 29.07.2018 N 251-ФЗ)

(см. текст в предыдущей редакции)

12. Утратил силу с 1 января 2019 года. – Федеральный закон от 29.07.2018 N 251-ФЗ.

(см. текст в предыдущей редакции)

13. Документы, представляемые субъектами страхового дела в орган страхового надзора, должны быть составлены на русском языке.

14. Лицензия на осуществление страховой деятельности страховой организации, общества взаимного страхования, страхового брокера должна содержать следующие сведения:

(в ред. Федерального закона от 02.07.2022 N 343-ФЗ)

(см. текст в предыдущей редакции)

1) наименование органа страхового надзора, выдавшего лицензию;

2) наименование (фирменное наименование) субъекта страхового дела – юридического лица;

3) фамилия, имя, отчество субъекта страхового дела – индивидуального предпринимателя;

4) место нахождения и почтовый адрес субъекта страхового дела – юридического лица или место жительства и почтовый адрес субъекта страхового дела – индивидуального предпринимателя;

5) основной государственный регистрационный номер юридического лица или индивидуального предпринимателя;

6) идентификационный номер налогоплательщика;

7) деятельность в сфере страхового дела (страхование, перестрахование, взаимное страхование, посредническая деятельность в качестве страхового брокера);

вид деятельности, осуществляемый страховой организацией (добровольное страхование жизни, добровольное личное страхование, за исключением добровольного страхования жизни, добровольное имущественное страхование или наименование вида страхования в соответствии с федеральным законом о конкретном виде обязательного страхования);

вид деятельности, осуществляемый страховой организацией (добровольное страхование жизни, добровольное личное страхование, за исключением добровольного страхования жизни, добровольное имущественное страхование или наименование вида страхования в соответствии с федеральным законом о конкретном виде обязательного страхования);

(в ред. Федерального закона от 21.07.2014 N 223-ФЗ)

(см. текст в предыдущей редакции)

9) формы и виды страхования, осуществляемые обществом взаимного страхования на основании устава;

10) номер и дата принятия органом страхового надзора решения о выдаче, переоформлении лицензии, а также замене бланка лицензии;

11) регистрационный номер записи в едином государственном реестре субъектов страхового дела;

12) номер лицензии и дата ее выдачи;

13) иные сведения, предусмотренные органом страхового надзора.

(пп. 13 введен Федеральным законом от 29.07.2018 N 251-ФЗ)

15. Форма лицензии и порядок направления лицензии субъекту страхового дела (за исключением иностранной страховой организации) устанавливаются органом страхового надзора.

(п. 15 в ред. Федерального закона от 02.07.2022 N 343-ФЗ)

(см. текст в предыдущей редакции)

16. Утратил силу с 1 января 2019 года. – Федеральный закон от 29.07.2018 N 251-ФЗ.

(см. текст в предыдущей редакции)

17. В случае изменения сведений, указанных в лицензии на осуществление страховой деятельности страховой организации, общества взаимного страхования, страхового брокера, такая лицензия подлежит переоформлению в порядке и сроки, которые установлены органом страхового надзора.

(п. 17 в ред. Федерального закона от 02.07.2022 N 343-ФЗ)

(см. текст в предыдущей редакции)

18. Субъект страхового дела (за исключением иностранной страховой организации) в случае утраты или порчи лицензии имеет право на получение дубликата лицензии в порядке и в сроки, установленные органом страхового надзора.

(в ред. Федеральных законов от 29.07.2018 N 251-ФЗ, от 02.07.2022 N 343-ФЗ)

Образец лицензии

Документ обязан включать в себя следующие положения:

- наименование надзорного органа – Банка России;

- юридическое наименование организации и ее адрес;

- деятельность и вид страховых услуг;

- регистрационный номер юр.лица в Росреестре;

- номер лицензии, дата выдачи и срок действия;

- номер в реестре субъектов страхования РФ.

В документе могут быть отображены иные важные сведения, которые не противоречат указаниям Банка России. Образец страховой лицензии ниже.

Срок действия

Согласно ст. 32.5 закона РФ от 27.11.1992 №4015-1, срок действия выдаваемых Банком России лицензий для страховщиков не ограничен. Началом действия разрешения принято считать дату, следующую за днем одобрительного решения о выдаче документа.

Действие лицензии на страховую деятельность прекращается в следующих случаях:

- Закрытие или реорганизация юридического лица. В первом случае финансовая организация полностью прекращает свою деятельность, во втором – входит в состав более крупной компании.

- Отзыва. Он возникает по решению суда или страхового надзора – Банка России. Лицензия может быть приостановлена, а затем возобновлена, или отозвана окончательно. В последнем случае страховщик прекращает свою деятельность по причине отзыва разрешения.

ОБРАТИТЕ ВНИМАНИЕ! Покупать полис в компании с отозванной лицензией не рекомендуется, даже если вы раньше пользовались услугами этого страховщика. Деятельность фирмы в таком случае является незаконной. Владельцы полисов не могут рассчитывать на компенсацию при наступлении страхового случая, так как официально компания прекратила свою деятельность по причине отзыва лицензии.

D1 Квалификационные требования

В статье 321 Закона зафиксирован перечень квалификационных требований к руководителю, главному бухгалтеру и страховому актуарию.

Руководители страховой организации должны иметь:

- высшее экономическое или финансовое образование, подтвержденное документом об образовании, признаваемом в РФ, а также

- стаж работы по специальности не менее двух лет в страховой, перестраховочной организации, обществе взаимного страхования и (или) в сфере финансов не менее 2 лет.

-

Главный бухгалтер страховщика или главный бухгалтер страхового брокера должны иметь:

- высшее экономическое или финансовое образование, подтвержденное документом о высшем экономическом или финансовом образовании, признаваемым в Российской Федерации, а также

- стаж работы по специальности не менее двух лет в страховой, перестраховочной организации и (или) брокерской организации, зарегистрированных на территории Российской Федерации

-

Страховой актуарий должен иметь

- высшее математическое (техническое) или экономическое образование, подтвержденное документом о высшем математическом (техническом) или экономическом образовании, признаваемым в Российской Федерации

- квалификационный аттестат, подтверждающий знания в области актуарных расчетов.

Закон требует, чтобы и руководитель и главный бухгалтер субъекта страхового дела постоянно проживали на территории Российской Федерации.

Единый Реестр

На сайте ЦБР (cbr.ru. реестр), в случае сомнений в правомерности деятельности страховой компании, можно ввести данные о компании и получить исчерпывающий ответ о юридической форме, дате получения лицензии и руководителях.

Кроме этого вам откроются и контактные номера, факсы, почтовые адреса. Каждая лицензия, имея уникальный номер, никогда не повторяется. Все страховые компании с любого уголка страны, имеющие лицензию, находятся в едином реестре. Если разрешение было отозвано или приостановлено, то и эти данные будут высвечены.

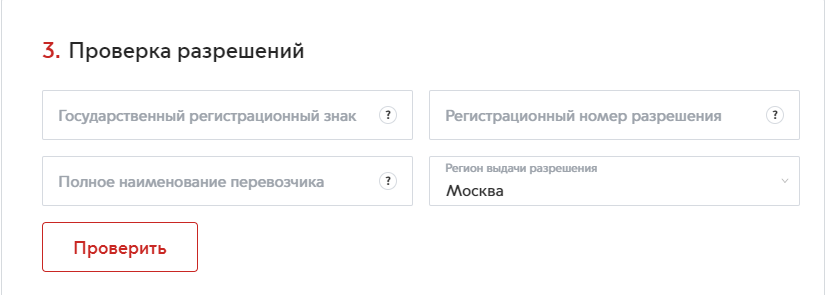

Как проверить подлинность лицензии

Если появились сомнения по поводу честности страховщика, рекомендуется проверить выданное ему Банком России разрешение. Это можно сделать следующим образом:

Страховые компании обязаны оповещать клиентов о том, что у них появились финансовые трудности, в связи с чем надзорный орган имеет право наложить запрет на проведение ряда операций, или отозвать разрешение.

Но на практике страховщики предпочитают умалчивать о негативной ситуации до момента, пока об этом не узнает большая часть страхователей, или информация не будет обнародована в СМИ. Поэтому не следует считать сведения, размещенные на официальном портале страховщика, всегда достоверными.

Кто выдает лицензии страховым компаниям

от 27 ноября 2018 года N 4974-У

О форме бланка лицензии на осуществление страховой деятельности и о порядке направления лицензии на осуществление страховой деятельности субъекту страхового дела

____________________________________________________________________

Утратило силу с 10 декабря 2022 года на основании

указания Банка России от 5 августа 2022 года N 5877-У

____________________________________________________________________

Настоящее Указание на основании пункта 15 статьи 32 Закона Российской Федерации от 27 ноября 1992 года N 4015-I “Об организации страхового дела в Российской Федерации” (Ведомости Съезда народных депутатов Российской Федерации и Верховного Совета Российской Федерации, 1993, N 2, ст.56; Собрание законодательства Российской Федерации, 1998, N 1, ст.4; 1999, N 47, ст.5622; 2002, N 12, ст.1093; N 18, ст.1721; 2003, N 50, ст.4855, ст.4858; 2004, N 30, ст.3085; 2005, N 10, ст.760; N 30, ст.3101, ст.3115; 2007, N 22, ст.2563; N 46, ст.5552; N 49, ст.6048; 2009, N 44, ст.5172; 2010, N 17, ст.1988; N 31, ст.4195; N 49, ст.6409; 2011, N 30, ст.4584; N 49, ст.7040; 2012, N 53, ст.7592; 2013, N 26, ст.3207; N 30, ст.4067; N 52, ст.6975; 2014, N 23, ст.2934; N 30, ст.4224; N 45, ст.6154; 2015, N 10, ст.1409; N 27, ст.3946, ст.4001; N 29, ст.4357, ст.4385; N 48, ст.6715; 2016, N 1, ст.52; N 22, ст.3094; N 26, ст.3863, ст.3891; N 27, ст.4225, ст.4294, ст.4296; 2017, N 31, ст.4754, ст.4830; 2018, N 1, ст.66; N 18, ст.2557; N 31, ст.4840; N 32, ст.5113, ст.5115) устанавливает форму бланка лицензии на осуществление страхования, перестрахования, взаимного страхования, посреднической деятельности в качестве страхового брокера и порядок направления лицензии на осуществление страхования, перестрахования, взаимного страхования, посреднической деятельности в качестве страхового брокера субъекту страхового дела.

1. Лицензия на осуществление страхования, перестрахования, взаимного страхования, посреднической деятельности в качестве страхового брокера (далее – лицензия на осуществление страховой деятельности) выдается Банком России субъекту страхового дела по форме, установленной приложением к настоящему Указанию.

Лицензия на осуществление страховой деятельности подписывается первым заместителем (заместителем) Председателя Банка России, курирующим вопросы выдачи лицензии на осуществление страховой деятельности, либо лицами, их замещающими.

2. Лицензия на осуществление страховой деятельности направляется Банком России субъекту страхового дела в течение пяти рабочих дней со дня принятия Банком России решения о выдаче (переоформлении, замене бланка, предоставлении (выдаче) дубликата) лицензии на осуществление страховой деятельности.

3. Лицензия на осуществление страховой деятельности направляется заказным почтовым отправлением с уведомлением о вручении по адресу субъекта страхового дела, содержащемуся в едином государственном реестре юридических лиц либо в едином государственном реестре индивидуальных предпринимателей, вместе с письмом, содержащим сведения о дате и номере решения о выдаче (переоформлении, замене бланка, предоставлении (выдаче) дубликата) лицензии (далее – письмо о принятом решении).

Письмо о принятом решении оформляется на бланке структурного подразделения Банка России, к функциям которого относится лицензирование деятельности субъектов страхового дела (далее – уполномоченное подразделение Банка России).

Уполномоченное подразделение Банка России должно представить письмо о принятом решении для подписания лицу, уполномоченному распорядительным актом Банка России подписывать указанные письма (далее – уполномоченное лицо), не позднее пяти рабочих дней со дня принятия Банком России решения о выдаче (переоформлении, замене бланка, предоставлении (выдаче) дубликата) лицензии на осуществление страховой деятельности.

Каждому подписанному уполномоченным лицом письму о принятом решении Банком России присваивается регистрационный номер документа.

4. Со дня вступления в силу настоящего Указания признать утратившими силу:

5. Настоящее Указание вступает в силу по истечении 10 дней после дня его официального опубликования.

Кто выдает лицензии страховым компаниям

Все материалы сайта доступны по лицензии:

ниже установленного настоящим Законом минимального размера уставного капитала.

Минимальный размер уставного капитала страховщика определяется на основе базового размера его уставного капитала, равного 30 миллионам рублей, и следующих коэффициентов:

1 – для осуществления страхования объектов, предусмотренных подпунктом 2 пункта 1 статьи 4 настоящего Закона;

1 – для осуществления страхования объектов, предусмотренных подпунктом 2 пункта 1 и (или) пунктом 2 статьи 4 настоящего Закона;

2 – для осуществления страхования объектов, предусмотренных подпунктом 1 пункта 1 статьи 4 настоящего Закона;

2 – для осуществления страхования объектов, предусмотренных подпунктами 1 и 2 пункта 1 статьи 4 настоящего Закона;

4 – для осуществления перестрахования, а также страхования в сочетании с перестрахованием.

Изменение минимального размера уставного капитала страховщика допускается только федеральным законом не чаще одного раза в два года при обязательном установлении переходного периода.

Внесение в уставный капитал заемных средств и находящегося в залоге имущества не допускается.

4. Страховщики обязаны соблюдать установленные настоящим Законом и нормативными правовыми актами органа страхового надзора требования финансовой устойчивости в части формирования страховых резервов, состава и структуры активов, принимаемых для покрытия страховых резервов, квот на перестрахование, нормативного соотношения собственных средств страховщика и принятых обязательств, состава и структуры активов, принимаемых для покрытия собственных средств страховщика, а также выдачи банковских гарантий.

(Абзац утратил силу – Федеральный закон от 23.07.2013 № 234-ФЗ)

(Абзац утратил силу – Федеральный закон от 23.07.2013 № 234-ФЗ)

(Абзац утратил силу – Федеральный закон от 23.07.2013 № 234-ФЗ)

(Абзац утратил силу – Федеральный закон от 23.07.2013 № 234-ФЗ)

(Абзац утратил силу – Федеральный закон от 23.07.2013 № 234-ФЗ)

(Абзац утратил силу – Федеральный закон от 23.07.2013 № 234-ФЗ)

(Абзац утратил силу – Федеральный закон от 23.07.2013 № 234-ФЗ)

(Абзац утратил силу – Федеральный закон от 23.07.2013 № 234-ФЗ)

(Абзац утратил силу – Федеральный закон от 23.07.2013 № 234-ФЗ)

Статья 26. Страховые резервы

1. Для обеспечения исполнения обязательств по страхованию, перестрахованию страховщики в порядке, установленном нормативным правовым актом органа страхового надзора, формируют страховые резервы.

2. Средства страховых резервов используются исключительно для осуществления страховых выплат.

3. Страховые резервы не подлежат изъятию в федеральный бюджет и бюджеты иных уровней бюджетной системы Российской Федерации.

4. Страховщики вправе инвестировать и иным образом размещать средства страховых резервов в порядке, установленном нормативным правовым актом органа страхового надзора.

Размещение средств страховых резервов должно осуществляться на условиях диверсификации, возвратности, прибыльности и ликвидности.

5. При осуществлении страхования объектов личного страхования, предусмотренных подпунктом 1 пункта 1 статьи 4 настоящего Закона, страховщик вправе предоставить страхователю – физическому лицу заем в пределах страхового резерва, сформированного по договору страхования, заключенному на срок не менее пяти лет.

6. Страховая организация вправе формировать фонд предупредительных мероприятий в целях финансирования мероприятий по предупреждению наступления страховых случаев.”;

10) статьи 28 и 29 изложить в следующей редакции:

“Статья 28. Учет и отчетность

1. Страховщики ведут бухгалтерский учет, составляют бухгалтерскую и статистическую отчетность в соответствии с планом счетов, правилами бухгалтерского учета, формами учета и отчетности, утверждаемыми органом страхового надзора в соответствии с законодательством.

2. Учет операций по страхованию объектов личного страхования, предусмотренных подпунктом 1 пункта 1 статьи 4 настоящего Закона, и учет операций по страхованию иных объектов страхования ведутся раздельно.

(Абзац утратил силу – Федеральный закон от 23.07.2013 № 234-ФЗ)

(Абзац утратил силу – Федеральный закон от 23.07.2013 № 234-ФЗ)

Статья 29. Опубликование страховщиками годовых бухгалтерских отчетов

1. Страховщики опубликовывают годовые бухгалтерские отчеты в порядке и в сроки, которые установлены нормативными правовыми актами Российской Федерации, после аудиторского подтверждения достоверности содержащихся в этих отчетах сведений.

2. Опубликование годовых бухгалтерских отчетов должно осуществляться в средствах массовой информации, в том числе распространяющихся на территории, на которой осуществляется деятельность страховщика. Сведения об опубликовании сообщаются страховщиком в орган страхового надзора.”;

11) в наименовании главы IV слова “страховой деятельностью” заменить словами “деятельностью субъектов страхового дела”;

12) статью 30 изложить в следующей редакции:

“Статья 30. Государственный надзор за деятельностью субъектов страхового дела

1. Государственный надзор за деятельностью субъектов страхового дела (далее – страховой надзор) осуществляется в целях соблюдения ими страхового законодательства, предупреждения и пресечения нарушений участниками отношений, регулируемых настоящим Законом, страхового законодательства, обеспечения защиты прав и законных интересов страхователей, иных заинтересованных лиц и государства, эффективного развития страхового дела.

2. Страховой надзор осуществляется на принципах законности, гласности и организационного единства.

3. Страховой надзор осуществляется органом страхового надзора и его территориальными органами.

Нормативные правовые акты, принимаемые органом страхового надзора, разъяснения органом страхового надзора положений страхового законодательства, единый государственный реестр субъектов страхового дела, реестр объединений субъектов страхового дела, информация о приостановлении или об ограничении действия лицензии, об отзыве лицензии (исключении сведений о субъектах страхового дела из единого государственного реестра субъектов страхового дела) и другая информация по вопросам страхового надзора подлежат опубликованию в печатном органе, определенном органом страхового надзора.

4. Страховой надзор включает в себя:

1) лицензирование деятельности субъектов страхового дела, аттестацию страховых актуариев и ведение единого государственного реестра субъектов страхового дела, реестра объединений субъектов страхового дела;

2) контроль за соблюдением страхового законодательства, в том числе путем проведения на местах проверок деятельности субъектов страхового дела, и достоверности представляемой ими отчетности, а также за обеспечением страховщиками их финансовой устойчивости и платежеспособности;

3) выдачу в течение 30 дней в предусмотренных настоящим Законом случаях разрешений на увеличение размеров уставных капиталов страховых организаций за счет средств иностранных инвесторов, на совершение с участием иностранных инвесторов сделок по отчуждению акций (долей в уставных капиталах) страховых организаций, на открытие представительств иностранных страховых, перестраховочных, брокерских и иных организаций, осуществляющих деятельность в сфере страхового дела, а также на открытие филиалов страховщиков с иностранными инвестициями;

4) разработку и утверждение в соответствии с настоящим Законом нормативных и методических документов по вопросам деятельности субъектов страхового дела;

5) обеспечение в установленном порядке реализации единой государственной политики в сфере страхового дела.

5. Субъекты страхового дела обязаны:

представлять установленную отчетность о своей деятельности, информацию о своем финансовом положении;

соблюдать требования страхового законодательства и исполнять предписания органа страхового надзора об устранении нарушений страхового законодательства;

представлять по запросам органа страхового надзора информацию, необходимую для осуществления им страхового надзора (за исключением информации, составляющей банковскую тайну).”;

13) (Утратил силу – Федеральный закон от 26.07.2017 № 205-ФЗ)

14) статью 32 изложить в следующей редакции:

“Статья 32. Лицензирование деятельности субъектов страхового дела

1. Лицензирование деятельности субъектов страхового дела осуществляется на основании их заявлений и документов, представленных в соответствии с настоящим Законом.

Лицензия на осуществление страхования, перестрахования, взаимного страхования, страховой брокерской деятельности (далее также – лицензия) выдается субъектам страхового дела.

Право на осуществление деятельности в сфере страхового дела предоставляется только субъекту страхового дела, получившему лицензию.

2. Для получения лицензии на осуществление добровольного и (или) обязательного страхования, взаимного страхования соискатель лицензии представляет в орган страхового надзора:

1) заявление о предоставлении лицензии;

2) учредительные документы соискателя лицензии;

3) документ о государственной регистрации соискателя лицензии в качестве юридического лица;

4) протокол собрания учредителей об утверждении учредительных документов соискателя лицензии и утверждении на должности единоличного исполнительного органа, руководителя (руководителей) коллегиального исполнительного органа соискателя лицензии;

5) сведения о составе акционеров (участников);

6) документы, подтверждающие оплату уставного капитала в полном размере;

7) документы о государственной регистрации юридических лиц, являющихся учредителями субъекта страхового дела, аудиторское заключение о достоверности их финансовой отчетности за последний отчетный период, если для таких лиц предусмотрен обязательный аудит;

сведения о единоличном исполнительном органе, руководителе (руководителях) коллегиального исполнительного органа, главном бухгалтере, руководителе ревизионной комиссии (ревизоре) соискателя лицензии;

сведения о единоличном исполнительном органе, руководителе (руководителях) коллегиального исполнительного органа, главном бухгалтере, руководителе ревизионной комиссии (ревизоре) соискателя лицензии;

9) сведения о страховом актуарии;

10) правила страхования по видам страхования, предусмотренным настоящим Законом, с приложением образцов используемых документов;

11) расчеты страховых тарифов с приложением используемой методики актуарных расчетов и указанием источника исходных данных, а также структуры тарифных ставок;

12) положение о формировании страховых резервов;

13) экономическое обоснование осуществления видов страхования.

3. Для получения лицензии на осуществление предусмотренных классификацией дополнительных видов добровольного и (или) обязательного страхования, взаимного страхования соискатель лицензии представляет в орган страхового надзора документы, предусмотренные подпунктами 1, 10 – 13 пункта 2 настоящей статьи.

4. На соискателей лицензий на осуществление перестрахования не распространяется действие подпунктов 9, 10 (в части представления правил страхования по видам страхования), 11 пункта 2 настоящей статьи (за исключением образцов документов, используемых при перестраховании).

5. Для получения лицензии на осуществление страховой брокерской деятельности соискатель лицензии представляет в орган страхового надзора:

1) заявление о предоставлении лицензии;

2) документ о государственной регистрации соискателя лицензии в качестве юридического лица или индивидуального предпринимателя;

3) учредительные документы соискателя лицензии – юридического лица;

4) образцы договоров, необходимых для осуществления страховой брокерской деятельности;

5) документы, подтверждающие квалификацию работников страхового брокера и квалификацию страхового брокера – индивидуального предпринимателя.

6. Документы, указанные в подпунктах 2, 3, 6 и 7 (в части документов о государственной регистрации) пункта 2, подпунктах 2 и 3 пункта 5 настоящей статьи, представляются в виде нотариально заверенных копий.

Заявление и документы, указанные в подпунктах 5, 8, 9 и 13 пункта 2, подпункте 4 пункта 5 настоящей статьи, представляются в порядке, установленном органом страхового надзора.

7. Соискатели лицензий, являющиеся дочерними обществами по отношению к иностранным инвесторам (основным организациям) или имеющие долю иностранных инвесторов в своих уставных капиталах более 49 процентов, в дополнение к документам, указанным в пункте 2 настоящей статьи, представляют в порядке, предусмотренном законодательством страны места пребывания иностранных инвесторов, согласие в письменной форме соответствующего органа по надзору за страховой деятельностью страны места пребывания на участие иностранных инвесторов в уставных капиталах страховых организаций, созданных на территории Российской Федерации, или уведомляют орган страхового надзора об отсутствии требования к наличию такого разрешения в стране места пребывания иностранных инвесторов.

8. Определенные в настоящей статье перечни документов, представляемых соискателями лицензий для получения лицензий, являются исчерпывающими. В целях проверки полученной информации орган страхового надзора вправе направлять в организации запросы в письменной форме о предоставлении (в пределах их компетенции) информации, касающейся документов, представленных соискателем лицензии в соответствии с законодательством Российской Федерации.

9. При представлении в надлежащей форме всех документов, указанных в настоящей статье, орган страхового надзора выдает соискателю лицензии уведомление в письменной форме о приеме документов.

10. Об изменениях, внесенных в документы, явившиеся основанием для получения лицензии в соответствии с подпунктами 2, 3, 5, 6, 7 (в части документов о государственной регистрации), 8 – 13 пункта 2, подпунктами 3, 4 и 5 пункта 5 настоящей статьи, страховщики обязаны сообщать в письменной форме в орган страхового надзора и одновременно представлять документы, подтверждающие эти изменения, в течение 30 дней со дня внесения этих изменений.

11. Принятие решения о выдаче лицензии или об отказе в выдаче лицензии осуществляется органом страхового надзора в срок, не превышающий 60 дней с даты получения органом страхового надзора всех документов, предусмотренных настоящей статьей для получения лицензии соискателем лицензии. О принятии решения орган страхового надзора обязан сообщить соискателю лицензии в течение пяти рабочих дней со дня принятия решения.

12. Документы, представляемые субъектами страхового дела в орган страхового надзора, должны быть составлены на русском языке.”;

15) дополнить статьями 321 – 329 следующего содержания:

“Статья 321. Квалификационные и иные требования

1. Руководители (в том числе единоличный исполнительный орган) субъекта страхового дела – юридического лица или являющийся субъектом страхового дела индивидуальный предприниматель обязаны иметь высшее экономическое или финансовое образование, подтвержденное документом о высшем экономическом или финансовом образовании, признаваемым в Российской Федерации, а также стаж работы в сфере страхового дела и (или) финансов не менее двух лет.

2. Главный бухгалтер страховщика должен иметь высшее экономическое или финансовое образование, подтвержденное документом о высшем экономическом или финансовом образовании, признаваемым в Российской Федерации, а также стаж работы по специальности не менее двух лет в страховой, перестраховочной организации и (или) брокерской организации, зарегистрированных на территории Российской Федерации.

3. Главный бухгалтер страхового брокера должен иметь стаж работы по специальности не менее двух лет.

4. Страховой актуарий должен иметь высшее математическое (техническое) или экономическое образование, подтвержденное документом о высшем математическом (техническом) или экономическом образовании, признаваемым в Российской Федерации, а также квалификационный аттестат, подтверждающий знания в области актуарных расчетов.

5. Руководители (в том числе единоличный исполнительный орган) и главный бухгалтер субъекта страхового дела – юридического лица должны иметь гражданство Российской Федерации.

Статья 322. Плата за выдачу лицензии

1. За выдачу лицензии взимается лицензионный сбор в размере четырех тысяч рублей.

2. За выдачу дубликата лицензии, замену лицензии взимается плата в размере одной тысячи рублей.

3. Суммы указанных в настоящей статье платежей зачисляются в федеральный бюджет.

Статья 323. Основания для отказа соискателю лицензии в выдаче лицензии

1. Основаниями для отказа соискателю лицензии в выдаче лицензии являются:

1) использование соискателем лицензии – юридическим лицом, обратившимся в орган страхового надзора за лицензией, полного или краткого наименования (фирменного наименования), повторяющего частично или полностью наименование субъекта страхового дела, сведения о котором внесены в единый государственный реестр субъектов страхового дела. Данное положение не распространяется на дочерние и зависимые общества субъектов страхового дела – юридических лиц;

2) наличие у соискателя лицензии на дату подачи заявления об осуществлении дополнительных видов добровольного и (или) обязательного страхования, взаимного страхования неустраненного нарушения страхового законодательства;

3) несоответствие документов, представленных соискателем лицензии для получения лицензии, требованиям настоящего Закона и нормативным правовым актам органа страхового надзора;

4) несоответствие учредительных документов требованиям законодательства Российской Федерации;

5) наличие в документах, представленных соискателем лицензии, недостоверной информации;

6) наличие у руководителей (в том числе единоличного исполнительного органа) или главного бухгалтера соискателя лицензии неснятой или непогашенной судимости;

7) (Утратил силу – Федеральный закон от 25.12.2012 № 267-ФЗ)

наличие неисполненного предписания органа страхового надзора;

наличие неисполненного предписания органа страхового надзора;

9) несостоятельность (банкротство) (в том числе преднамеренное или фиктивное банкротство) субъекта страхового дела – юридического лица по вине учредителя соискателя лицензии.

2. Решение органа страхового надзора об отказе в выдаче лицензии направляется в письменной форме соискателю лицензии в течение пяти рабочих дней со дня принятия такого решения с указанием причин отказа.

Решение об отказе в выдаче лицензии должно содержать основания для отказа с обязательной ссылкой на допущенные нарушения и должно быть принято не позднее срока, установленного настоящим Законом.

Решение об отказе в выдаче лицензии направляется соискателю лицензии с уведомлением о вручении такого решения.

Статья 324. Аннулирование лицензии

Аннулирование лицензии или отмена решения о выдаче лицензии осуществляется в случае:

непринятия соискателем лицензии мер для получения лицензии в течение двух месяцев со дня уведомления о выдаче лицензии;

установления до момента выдачи лицензии факта представления соискателем лицензии недостоверной информации.

Статья 325. Действие лицензии

1. Лицензия выдается без ограничения срока ее действия, за исключением случаев, определенных настоящим Законом.

2. Временная лицензия может выдаваться на срок:

указанный в заявлении соискателя лицензии, но не более чем на три года;

от одного года до трех лет при отсутствии информации, позволяющей достоверно оценить страховые риски, предусмотренные правилами страхования, представляемыми при лицензировании, а также в случаях, установленных страховым законодательством.

Кому выдается лицензия для осуществления страховой деятельности?

Страховые организации защищают права физических и юридических лиц при наступлении всевозможных страховых случаев. Лицензии выдаются по решению лицензирующего органа:

- страховым брокерам;

- перестраховщикам для перестрахования;

- страховым организациям;

- обществам взаимного страхования.

Особенности ограничения действия лицензии и её приостановления

Центробанк РФ ограничивает лицензию в ситуациях, которые предусмотрены ФЗ «Об организации страхового дела в РФ» в п. 4 ст. 32.5-1. Ограничение также выставляется надзорным органом, если компания уклоняется от получения предписания со стороны государственного ведомства.

- ненадлежащее исполнение требований надзорного ведомства;

- отсутствие у компании финансовой устойчивости, низкий уровень платежеспособности;

- предоставление в государственное ведомство недостоверной информации от своей деятельности;

- совершение любых действий, которые угрожают правам и интересам застрахованных лиц, выгодоприобретателей, дестабилизируют финансовый рынок.

Орган страхового надзора имеет широкие полномочия в сфере временного или постоянного ограничения деятельности страховых организаций, которым была выдана соответствующая лицензия.

При необходимости, вводятся следующие ограничения (с учетом степени выявленного нарушения):

- введение запрета в отношении компании на предоставление ряда страховых услуг;

- введение ограничений (по срокам действия, по суммам, по типу клиентов и т. д.) в отношении компании на предоставление определенных услуг;

- ограничение действия разрешения;

- временная приостановка действия разрешения.

В России лицензию на ведение профессиональной деятельности в сфере страхования могут получить только юридические лица, страховые брокеры. Порядок получения документа предусматривает обращение, подачу заявления и сдачу документов в основной орган надзора в сфере лицензирования – Центробанк РФ. Стоимость лицензирования ограничивается величиной госпошлины.

Видеофайлы

Согласно статье 32.5 Федерального закона №4015-1 лицензия по умолчанию является бессрочной (выдается на неопределенный срок). Но орган страхового надзора (Банк России) при выявлении определенных нарушений может применить особые санкции к субъекту страхового дела, которые будут выражаться в ограничении действующей лицензии. Согласно статьям 32.6-32.8 орган надзора имеет право на совершение следующих действий с ранее выданной лицензией:

На каких основаниях могут отказать в получении лицензии?

Отказ со стороны Центробанка РФ в выдаче лицензии бывает мотивирован различными причинами. Законодательно предусмотрены следующие причины для выставления официального отказа в выдаче разрешения:

- сдача неполного пакета требуемой документации;

- несоответствие сданных документов перечню, приведенному в федеральном законодательстве;

- наличие в сданной документации искаженной, недостоверной, неполной информации;

- несоответствие настоящей профессиональной деятельности компании-соискателя видам страхования, на которые выдается лицензия;

- несоответствие устава законодательным требованиям;

- отсутствие факта оплаты госпошлины;

- несоответствие величины уставного капитала законодательным требованиям.