2 апреля СМИ сообщили о лишении лицензий ещё трёх финансовых организаций. Лишение кого-либо чего-либо власть предержащими, к коим относится Центробанк, привычно воспринимается как, во-первых, наказание за ошибки, а во-вторых – урок окружающим. Впрочем, российский Центробанк в этом отношении в последнее время ведёт себя сравнительно миролюбиво.

Список банков, у которых отозвали лицензию

Лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте (без права привлечения во вклады денежных средств физических лиц) (17.06.2015) Лицензия на привлечение во вклады денежных средств физических лиц в рублях и иностранной валюте (17.06.2015). .

Лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте для расчетных небанковских кредитных организаций (17.06.2013). .

Лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте (без права привлечения во вклады денежных средств физических лиц) (16.01.2015). .

Отозвана лицензия на осуществление банковских операций у АО Банк «ККБ»

Банк России приказом от 11.02.2022 № ОД-283 отозвал лицензию на осуществление банковских операций у Акционерного общества «Консервативный коммерческий банк» АО Банк «ККБ» (рег. № 1087, г. Астрахань, далее — Банк «ККБ»). По величине активов кредитная организация занимала 164 место в банковской системе Российской Федерации 1 .

Банк России принял такое решение в соответствии с п.п. 6 и 6.1 части первой ст. 20 Федерального закона «О банках и банковской деятельности» 2 , руководствуясь тем, что Банк «ККБ»:

- нарушал федеральные законы, регулирующие банковскую деятельность, а также нормативные акты Банка России, в связи с чем регулятором в течение последних 12 месяцев неоднократно применялись к нему меры, в том числе вводились ограничения на осуществление отдельных операций;

- допускал нарушения требований законодательства в области противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма.

Банк «ККБ» фактически не осуществлял традиционную банковскую деятельность, специализируясь на оказании услуг в области электронной коммерции. Банком «ККБ» не проводилась работа по изучению экономического смысла операций клиентов, источники денежных средств по которым были непрозрачны. Деятельности кредитной организации были присущи повышенные риски ее вовлечения в обслуживание «теневого» игорного бизнеса, нелегальных участников финансового рынка.

Приказом Банка России от 11.02.2022 № ОД-284 в Банк «ККБ» назначена временная администрация, функции которой возложены на Государственную корпорацию «Агентство по страхованию вкладов» (далее – Агентство). Временная администрация будет действовать до момента назначения конкурсного управляющего 3 либо ликвидатора 4 . Полномочия исполнительных органов кредитной организации в соответствии с федеральными законами приостановлены.

Информация для вкладчиков: Банк «ККБ» является участником системы страхования вкладов, поэтому суммы вкладов будут возвращены вкладчикам 5 в размере 100% остатка средств, но не более 1,4 млн рублей в совокупности на одного вкладчика (включая начисленные проценты по вкладам), с учетом особенностей, установленных главой 2.1 Федерального закона «О страховании вкладов в банках Российской Федерации».

Выплата вкладов производится Агентством. Подробная информация о порядке выплат может быть получена вкладчиками круглосуточно по телефону горячей линии Агентства а также на сайте Агентства в сети Интернет (https://www.asv.org.ru/).

1 Согласно данным отчетности на 01.01.2022.

2 Решение Банка России принято в связи с неисполнением кредитной организацией федеральных законов, регулирующих банковскую деятельность, и нормативных актов Банка России, неоднократным нарушением в течение одного года требований, предусмотренных статьей 7 (за исключением пункта 3 статьи 7) Федерального закона «O противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», а также требований нормативных актов Банка России, изданных в соответствии с указанным Федеральным законом, с учетом неоднократного применения в течение одного года мер, предусмотренных Федеральным законом «O Центральном банке Российской Федерации (Банке России)».

3 В соответствии со статьями 127 и 189.68 Федерального закона «О несостоятельности (банкротстве)».

4 В соответствии со статьей 23.1 Федерального закона «О банках и банковской деятельности».

5 Вкладчик — гражданин Российской Федерации, иностранный гражданин, лицо без гражданства, в том числе осуществляющие предпринимательскую деятельность, или юридическое лицо, указанное в статье 5.1 Федерального закона «О страховании вкладов в банках Российской Федерации», заключившие с банком договор банковского вклада или договор банковского счета, либо любое из указанных лиц, в пользу которого внесен вклад и (или) которое является владельцем сберегательного сертификата, либо лицо, являющееся владельцем специального счета (специального депозита), предназначенного для формирования и использования средств фонда капитального ремонта общего имущества в многоквартирном доме, открытого в соответствии с требованиями Жилищного кодекса Российской Федерации.

При использовании материала ссылка на Пресс-службу Банка России обязательна.

Отозванные лицензии банков в 2022 году (полный список)

Здесь представлены только принудительно закрытые кредитные организации. То есть все именно отозванные лицензии банков в 2022 году. Выполняется это по решению ЦБ РФ. На сегодняшний день крайнюю меру регулятор применил к одной структуре. Соответственно, список содержит столько же пунктов. При наличии подобных случаев перечень будет актуализироваться сразу же. В день вынесения соответствующего приказа.

| Дата отзыва лицензии | Банк | Номер лицензии | Место в рейтинге на момент прекращения работы |

| 11.02.2022 | АО Банк ККБ | 1087 | 164 |

Информация о принудительно прекративших работу игроках рынка содержит четыре основных пункта. Во-первых, дата отзыва лицензии на ведение профильной деятельности. Во-вторых, юридическое наименование кредитной организации. В-третьих, номер лицензии для возможности точной идентификации. Стоит отметить, что этот параметр уникальный. В дальнейшем никому не может быть присвоен. В-четвертых, занимаемое место по объему активов на момент прекращения работы.

Банк, который не смог

В общей сложности ККБ просуществовал 32 года. Он был основан в 1990 г. и поначалу представлял собой товарищество с ограниченной ответственностью, построенное на базе отделения Агропромбанка СССР.

За десятилетия работы банк, по данным Центробанка, открыл всего лишь один филиал, а также один кредитно-кассовый офис. Дополнительный офис у него тоже был всего лишь один. При этом в рейтинге банков по величине активов на момент отзыва лицензии он находился на 164 месте.

В последние годы банк стремительно терял чистую прибыль. В 2019 г. она составляла 180,9 млн руб. против 15 млн руб. в 2022 г. По итогам 2022 г. она и вовсе сократилась до 3,1 млн руб. (статистика СПАРК).

На момент отзыва лицензии банк на 77,98% принадлежал бизнесмену Андрею Трубицину, на 22% – его супруге Ирине Клочковой (по данным РИА «Новости»). Другие акционеры поделили между собой оставшиеся 0,02%.

Андрей Трубицин также является владельцем компании АО «Вычислительные силы». Она является разработчиком технических средств Webmoney.

Почему отозвали лицензию у банка?

По мнению регулятора, ККБ нарушал федеральные законы России о банковской деятельности и нормативные акты ЦБ, в частности нарушал требования в области противодействия легализации доходов. Неоднократное применение ограничительных мер не дало результатов, и Центробанк отозвал лицензию у данной финорганизации.

«Банк фактически не осуществлял традиционную банковскую деятельность, специализируясь на оказании услуг в области электронной коммерции. Банком не проводилась работа по изучению экономического смысла операций клиентов, источники денежных средств по которым были непрозрачны. Деятельности кредитной организации были присущи повышенные риски ее вовлечения в обслуживание “теневого” игорного бизнеса, нелегальных участников финансового рынка», – сообщает ЦБ.

В настоящее время в ККБ работает временная администрация, полномочия которой будут осуществляться до назначения конкурсного управляющего либо ликвидатора.

ККБ является участником системы страхования вкладов. Это означает, что в целом клиентам опасаться нечего: суммы до 1,4 млн рублей, хранящиеся на счетах банка, должны быть возвращены по общему правилу.

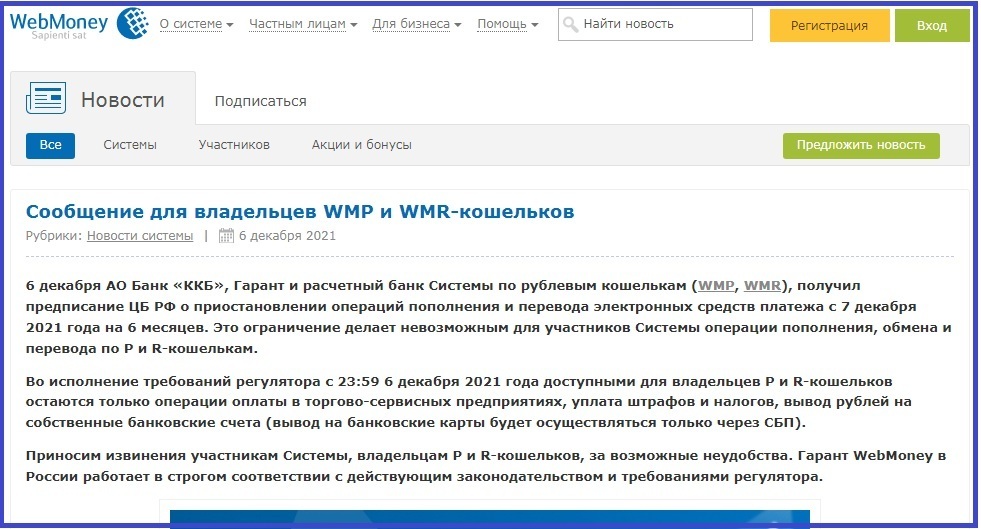

При этом сам ККБ не считает, что нарушал законодательство, а на сайте WebMoney опубликовано вот такое объявление:

Как узнать, что у банка могут отозвать лицензию

Специального списка банков, находящихся на грани закрытия, не существует. Центробанк проводит проверку финучреждений в отдельные периоды времени — после того, как последние сдадут финансовую отчетность о своей деятельности. Если у регулятора возникают сомнения, более тщательную проверку проводят в конкретных банках. Но публикации такие сведения не подлежат: об отозванных лицензиях клиенты узнают, когда соответствующее решение уже принято в ЦБ.

Но есть косвенные признаки, которые указывают, что банк испытывает трудности. Например:

- ухудшение финансовой отчетности;

- рискованная кредитная политика;

- проведение сомнительных операций;

- резкое повышение ставок по депозитам.

Поэтому перед тем, как брать очередной кредит или открывать вклад, важно выбрать надежный банк. Предпочтительно — с многолетним присутствием на рынке, наличием развитой сети филиалов и хорошей клиентской поддержкой. Отсутствие негативной информации в СМИ также будет дополнительным плюсом.

А чтобы не лезть в дебри финансовых показателей самому, можно воспользоваться экспертными рейтингами — это оценка способности и готовности банка своевременно, в полном объеме выполнять свои обязательства. Составляется специалистами на основании совокупности данных финансовой статистики. Например, свой рейтинг надежности банков есть у Bankiros.ru. Обязательно проверяйте кредитные учреждения перед тем, как оформлять у них продукты.

ЦБ заглянул в криптообменники

Между тем собеседники “Ъ” на платежном рынке считают, что платежной системе чрезвычайно сложно будет возобновить свою работу с рублевыми кошельками. Андрей Моряков отмечает, что ККБ и WebMoney были глубоко интегрированы между собой и платежной системе тяжело будет найти нового партнера для возобновления рублевых операций. «По крайней мере, это будет не быстро»,— добавляет он. По словам главы Ассоциации участников рынка электронных денег и денежных переводов Виктора Достова, WebMoney как оператор может продолжить работу, если построит новую партнерскую схему. «Разумеется, с имиджевой стороны это сейчас непросто, но формального запрета на это ниоткуда не следует»,— считает он.

Впрочем, как указывает один из собеседников “Ъ”, у WebMoney было два месяца на то, чтобы поменять расчетный банк, и раз они за это время не смогли никого найти, то, скорее всего, им и дальше не удастся найти того, кто рискнет с ними сотрудничать. «Судя по тому, что лицензию отобрали не только у ККБ, но и у НКО ЕРП, также обслуживающей WebMoney, ей вряд ли удастся вернуться»,— считает другой собеседник “Ъ”. Однако у WebMoney есть проекты в других странах. «Потеря России для них очень неприятна, но не фатальна»,— уверен Виктор Достов.

Последствия отзыва лицензии у банка

После отзыва лицензии банк, как организация, должен быть ликвидирован. В процессе ликвидации банк обязан:

- со дня отзыва лицензии прекратить операции по счетам клиентов;

- возвращать платежи, которые продолжают приходить на счета клиентов, банкам-отправителям;

- вернуть клиентам ценные бумаги и имущество, принятое на хранение, доверительное управление, брокерское обслуживание.

Клиент, соответственно, теряет возможность доступа и управления счетом в банке с отозванной лицензией. Что необходимо сделать, если вы оказались клиентом такого банка? Прежде всего, надо обеспечить возможность проведения безналичных платежей:

-

в другом банке или переведите все безналичные операции на другой счет, если он у вас уже открыт.

- Сообщите всем контрагентам об изменении банковских реквизитов, укажите новые реквизиты везде, где они фигурируют (в договорах, бухгалтерских документах, рекламе и др.).

- Если в этом же банке были оформлены счета ваших работников для получения зарплаты на карту, предупредите их о необходимости обратиться в агентство по страхованию вкладов физических лиц (при наличии денег на карте).

- При наличии остатка денежных средств на счете в банке, в котором отозвана лицензия, надо подать требование кредитора к банку.

ЦБ отозвал лицензии у еще двух российских банков

Центробанк (ЦБ) отозвал лицензии на осуществление банковских операций у банков «Заубер Банк» и банка «ИРС». Об этом сообщается на сайте ЦБ. Отмечается, что оба банка нарушали федеральные законы в области банковской деятельности и нормативные акты.

«Заубер Банк в значительных объемах проводились сомнительные операции по продаже наличной иностранной валюты физическим лицам, а также сомнительные транзитные операции повышенного риска», — указано на сайте банка России. Банк нарушал законодательство в области противодействия отмыванию доходов, которые были получены преступным путем, и финансированию терроризма.

На сайте банка России указано, что банк «ИРС» «занижал величину необходимых к формированию резервов на возможные потери по ссудной и приравненной к ней задолженности, а также завышал стоимость имущества в целях искусственного улучшения финансовых показателей и сокрытия своего реального финансового положения».

«Заубер банк» представлен в двух городах России — Москве и Санкт-Петербурге. Он основан в 1992 году на базе одного из банков, входивших в систему Промстройбанка CCCР, которая имеет 75-летнюю историю.

Банк «ИРС» является акционерным коммерческим банком с присутствием в Москве и области. Он был создан в 1990 году.

Ранее Центробанк отобрал лицензию у свердловского банка «Нейва». По данным регулятора, это произошло из-за нарушений федеральных законов и нормативных актов. В тот же день вкладчики атаковали офисы «Нейвы», на защиту точек выезжала Росгвардия. Позднее Центробанк лишил лицензии еще один уральский банк из Перми — «Проинвестбанк». По мнению регулятора, банк нарушал федеральные законы, регулирующие банковскую деятельность, а также нормативные акты Банка России. Гендиректор банка Александр Воронцов заявил, что повод для отзыва лицензии был формальный и с решением Центробанка он не согласен.

Подписывайтесь на URA.RU в Google News , Яндекс.Новости и на наш канал в Яндекс.Дзен , следите за главными новостями России и Урала в telegram-канале URA.RU и получайте все самые важные известия с доставкой в вашу почту в нашей ежедневной рассылке.

Центробанк (ЦБ) отозвал лицензии на осуществление банковских операций у банков «Заубер Банк» и банка «ИРС». Об этом сообщается на сайте ЦБ. Отмечается, что оба банка нарушали федеральные законы в области банковской деятельности и нормативные акты. «Заубер Банк в значительных объемах проводились сомнительные операции по продаже наличной иностранной валюты физическим лицам, а также сомнительные транзитные операции повышенного риска», — указано на сайте банка России. Банк нарушал законодательство в области противодействия отмыванию доходов, которые были получены преступным путем, и финансированию терроризма. На сайте банка России указано, что банк «ИРС» «занижал величину необходимых к формированию резервов на возможные потери по ссудной и приравненной к ней задолженности, а также завышал стоимость имущества в целях искусственного улучшения финансовых показателей и сокрытия своего реального финансового положения». «Заубер банк» представлен в двух городах России — Москве и Санкт-Петербурге. Он основан в 1992 году на базе одного из банков, входивших в систему Промстройбанка CCCР, которая имеет 75-летнюю историю. Банк «ИРС» является акционерным коммерческим банком с присутствием в Москве и области. Он был создан в 1990 году. Ранее Центробанк отобрал лицензию у свердловского банка «Нейва». По данным регулятора, это произошло из-за нарушений федеральных законов и нормативных актов. В тот же день вкладчики атаковали офисы «Нейвы», на защиту точек выезжала Росгвардия. Позднее Центробанк лишил лицензии еще один уральский банк из Перми — «Проинвестбанк». По мнению регулятора, банк нарушал федеральные законы, регулирующие банковскую деятельность, а также нормативные акты Банка России. Гендиректор банка Александр Воронцов заявил, что повод для отзыва лицензии был формальный и с решением Центробанка он не согласен.

А могут ли вернуть банку отозванную лицензию?

Портал Bankiros разъясняет: «Лицензия может быть возвращена по решению суда, но статистика последних лет говорит не в пользу коммерческих банков. Центробанк приводит ряд доводов и не идет навстречу банкам, которые уже единожды потеряли доверие. Даже если решением суда лицензию возвращают, возобновить деятельность не так просто, ведь в процессе ликвидации или объявления банкротства все средства банка обнуляются.

Чтобы избежать процедуры банкротства, лучше воспользоваться выделенным временем для обжалования вынесенного решения. Устранить причины лишения банка лицензии и подать документы на обжалование можно в течение месяца».

Кстати, даже решение суда, не поддерживающее лишение Центробанком финансовой организации лицензии, ещё не повод «откатывать» ситуацию назад.

«Ъ» пишет: «Недействительность приказа ЦБ об отзыве лицензии у банка сама по себе не влечет её восстановления:

Впервые стала известна позиция судов о последствиях признания незаконным решения Центробанка (ЦБ) об отзыве лицензии у банков. Она не ведет к автоматическому восстановлению лицензии и не обязывает ЦБ вернуть её. Это следует из ответа на ходатайство ЦБ о приостановлении решения апелляционного суда, которым суд отменил приказ регулятора об отзыве лицензии у Атлас-банка».

Вот так. Суды – судами, а Центробанк сам себе судья. Впрочем, в мире финансов всё не как у людей, поэтому и относиться к этому миру приходится и с осторожностью, и без особого доверия.

Использованы данные и иллюстрации, находящиеся в открытом доступе

Понятное дело, что итоговое число структур, покинувших рынок, по итогу всех 12 месяцев будет другим. Такой вывод можно было сделать еще до наступления 2022 года. Опираясь на данные игроков, которые планировали закрытие в ближайшее время. Поэтому сведения в материале будут актуализироваться. По мере появления информации о прекращении работы той или иной кредитной организации. Причем это касается всех частей – и общих сведений, и списков.

Как же вкладчики «лишенцев»?

Портал Бробанк.ру советует вот что.

«Вкладчикам нужно исходить из причины приостановки или закрытия их банка. Если речь идёт о полном закрытии банка через аннулирование лицензии, то к этой процедуре готовятся. То есть структура исполняет все свои обязательства перед кредиторами, закрывает или выполняет уступку права требования долгов. У клиентов проблем практически не возникает.

Что касается реорганизации, то здесь так же всё просто. Заёмщики и вкладчики переходят обслуживаться в банк-правопреемник. На тех же условиях, которые действовали до поглощения. Им могут предложить новые договоры. Подписывать их необязательно. То есть соглашаться на такой шаг стоит только в том случае, если новые условия займа или вклада более выгодны, чем раньше.

Сложный вариант – применение крайней меры ЦБ РФ. То есть отзыв лицензии у банка на принудительной основе. Дальнейшие шаги будут зависеть от статуса клиента – вкладчик или заёмщик. Если размещен депозит, то его возвращает ГК АСВ (Государственная корпорация Агентство по страхованию вкладов – авт.). Агентство начинает выплаты не позднее двух недель после применения крайней меры. Данные о процедуре описываются на сайте указанной Госкорпорации. Сюда же относятся и деньги на дебетовых картах.

Правда, без проблем удастся получить сумму в пределах 1,4 млн рублей. Это же ограничение действует и на иностранную валюту. Сумма компенсации рассчитывается по курсу ЦБ на момент отзыва лицензии. Превышающий страховой объём денег выплачивается через реестр кредиторов. Вкладчику необходимо обратиться к временной администрации или к конкурсному управляющему по ликвидации своего банка, чтобы его включили в реестр.

Что касается заемщиков, то важно учитывать – отзыв лицензии у банка не является основанием для отказа выплаты кредита. Погашать долг необходимо и дальше. Правда, по новым реквизитам. Узнать их можно в своем же банке. По звонку в колл-центр или в офисе. Потом эти реквизиты меняет конкурсный управляющий. Поэтому за данными о своем кредиторе придется следить постоянно».

Получается, для клиентов – и заёмщиков, и вкладчиков – почти в любом случае не должно ничего меняться. Однако, вот пример из жизни, так, простенький. Почти год назад Сбер поглотил Яндекс.Деньги. Придите в отделение Сбера и поинтересуйтесь у любого менеджера о возможностях использования карточки Яндекс.Денег (сейчас всю систему переименовали в Ю-мани). 99 шансов из ста: вам ответят, что им ещё ничего об этом неизвестно. Получилось, Сбер цапнул кусок, а проглотить до сих пор не может…