Дебет счета 83 Кредит счета 02 – увеличена амортизация по объекту основных средств сверх предыдущей уценки.

Как провести переоценку основных средств в программе 1С:Бухгалтерия предприятия 8 редакции 3.0

Работая в программе 1С:Бухгалтерия предприятия ред. 3.0, можно столкнуться с проблемой, как правильно проводить переоценку имеющихся основных средств организации. В данной статье мы разберёмся, как решить данную проблему.

Но сначала разберёмся в базовых терминах. Под ОС понимают объекты, длительно использующиеся организацией в процессе производства либо в управленческих целях. К ним могут относиться, например, здания и сооружения, машины и оборудование, хозяйственный инвентарь и т. д.

Что касается переоценки, то под ней подразумевается приведение первоначальной стоимости ОС к рыночному уровню, в результате чего активы могут быть дооценены или уценены и учитываться по новой восстановленной стоимости.

Теперь рассмотрим варианты дооценки и уценки в 1С:Бухгалтерия предприятия ред. 3.0.

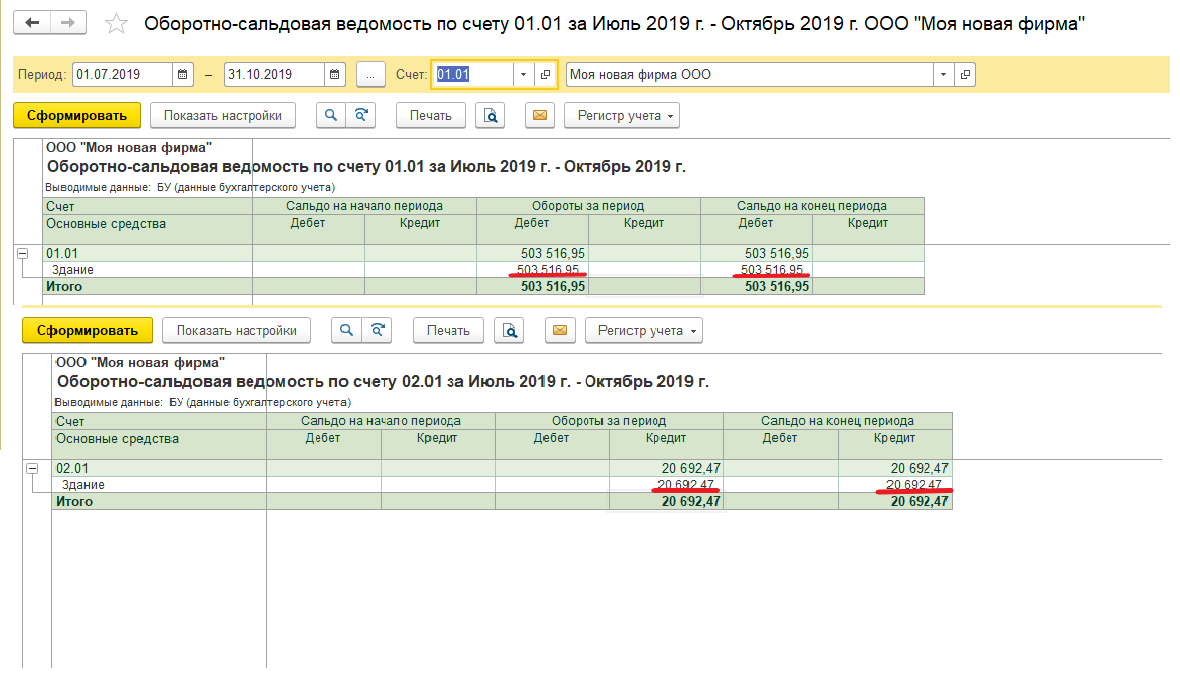

Чтобы узнать первоначальную стоимость ОС и сумму амортизации на дату переоценивания, рекомендовано использовать отчёт «ОСВ по счёту» по 01.01 и 02.01 (рис. 1).

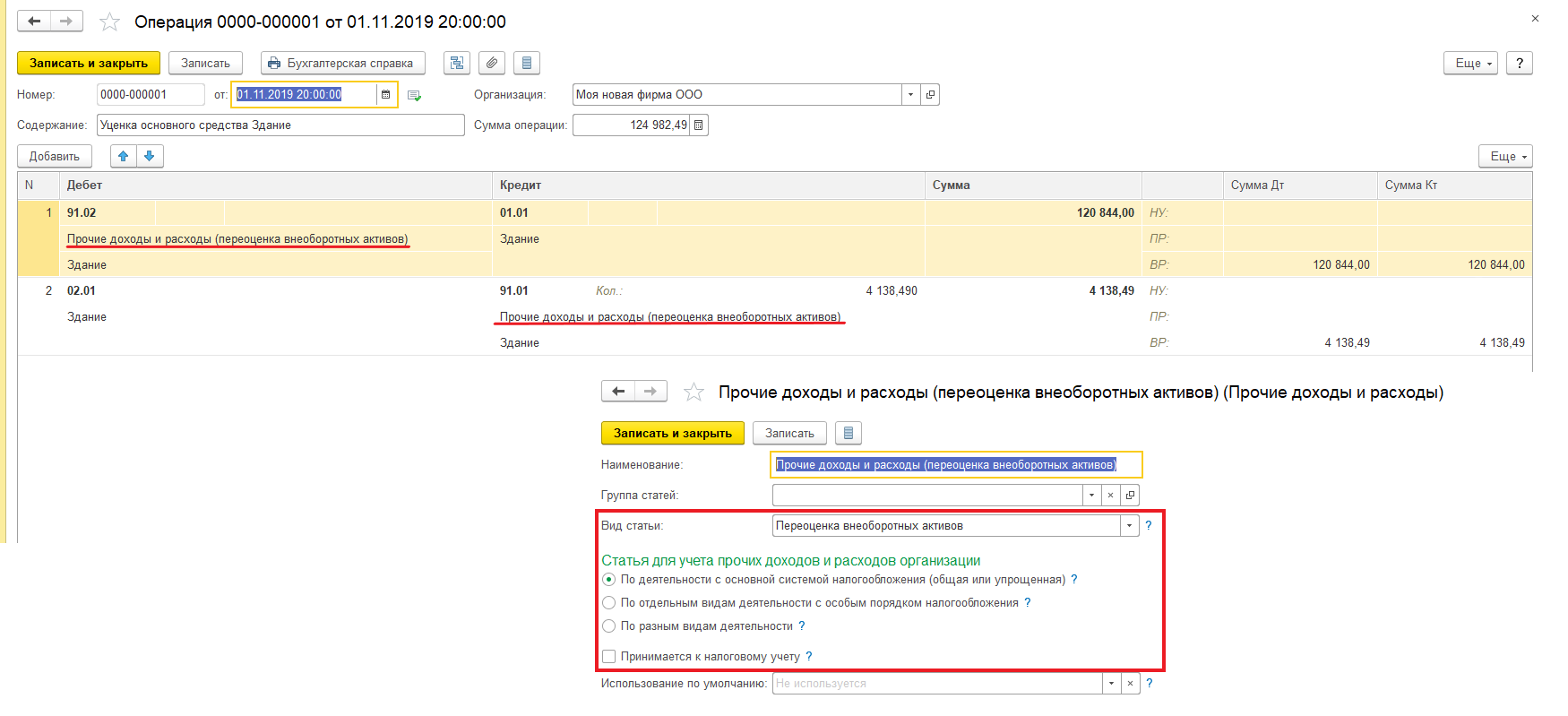

Провести переоценку необходимо через «Операции» – «Операции, введённые вручную» – «Создать» – «Операция». В шапке документа указывается дата и содержание проводимого документа.

Первым действием будет изменение первоначальной стоимости ОС.

Если речь идёт об уценке, мы должны сделать проводку: Дт 91.02 (с указанием аналитики: статья прочих доходов и расходов с видом «Переоценка внеоборотных активов» со снятым флажком «Принимается к налоговому учёту» и объект переоценки), Кт 01.01, т. е. счёт, на котором учитывается основное средство и также объект переоценки. В колонках «Сумма», «Сумма Дт и Кт» (по строке «ВР») указывается сумма уценки (рис. 1).

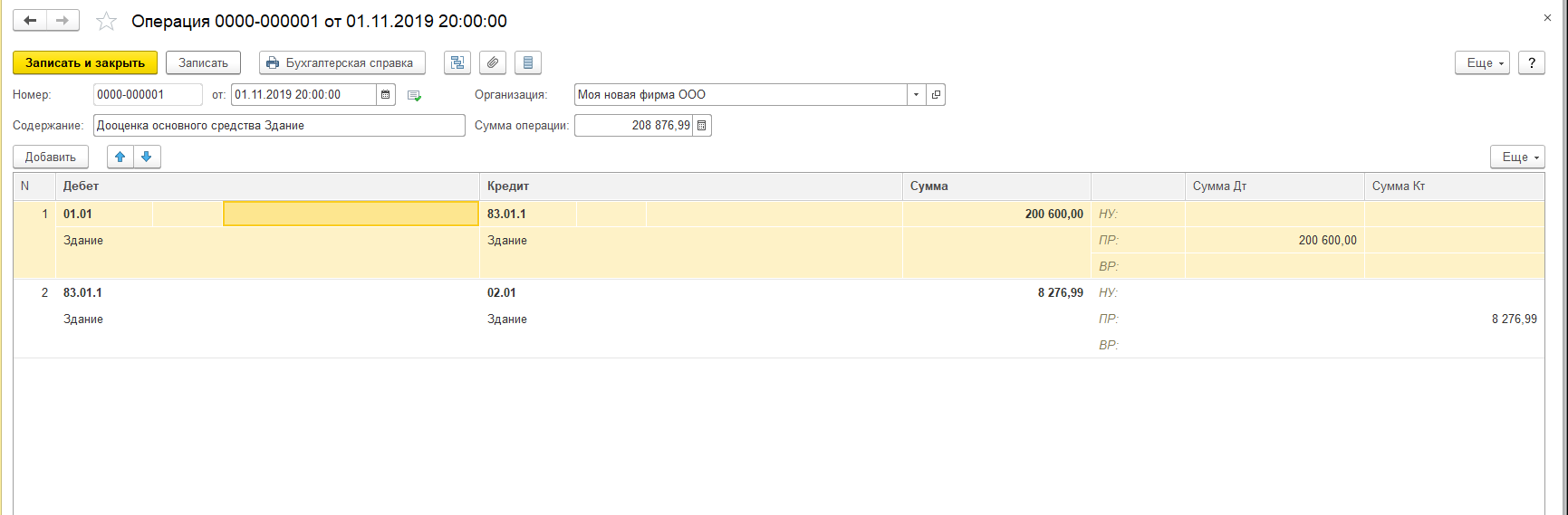

При дооценке даётся проводка Дт 01.01 Кт 83.01.1 («Прирост стоимости основных средств») с той же аналитикой объекта. В графе «Сумма» проставляется сумма дооценки. Нужно заметить, что в обеих операциях результаты учитываются только в бухгалтерском учёте (БУ), поэтому будут образованы разницы, в этом случае постоянная (рис. 2).

Следующей операцией мы должны изменить начисленную амортизацию по объекту.

При переоценке амортизации (уценке) требуется сделать запись Дт 02.01 Кт 91.01 с той же аналитикой, как и в первой проводке, а в поле «Сумма» указать сумму корректировки накопленной амортизации объекта. Также суммы по налоговому учёту (НУ) необходимо отразить по строке временных разниц.

При дооценке следует оформить проводку Дт 83.01.1 Кт 02.01 с указанием объекта переоценки. В графе «Сумма» указать корректировку накопленной амортизации, а в НУ по кредиту указать сумму в «ПР».

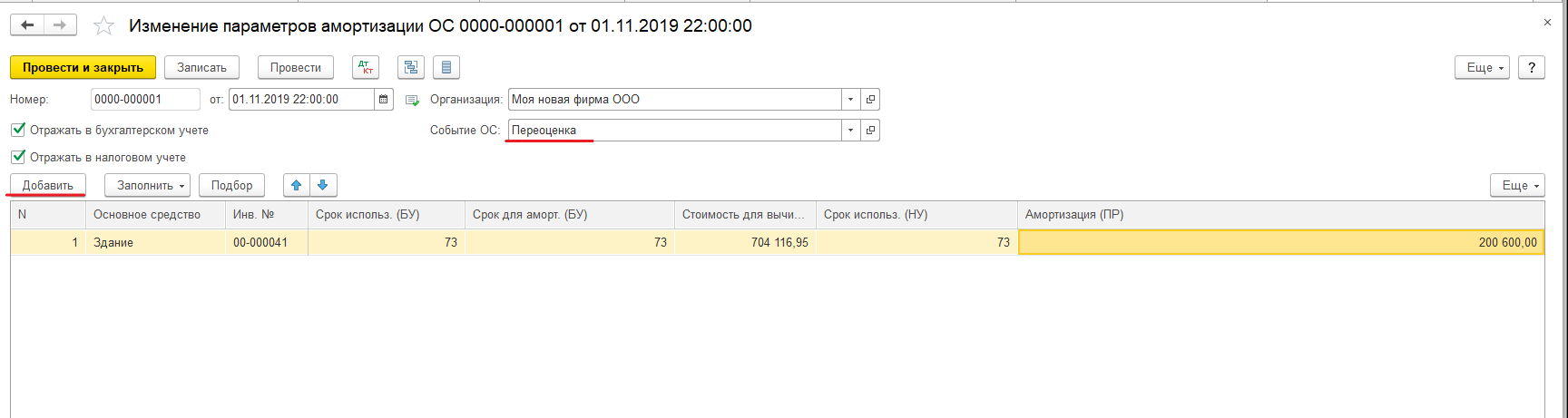

Для того чтобы в будущем амортизация по объекту считалась с учётом переоценки ОС, нам необходимо создать документ «Изменение параметров амортизации ОС» (раздел «ОС и НМА» – «Параметры амортизации ОС» – «Создать»). В графах «Срок для аморт. (БУ)», «Срок использ. (НУ)» указывается срок полезного использования (СПИ), который при переоценке не меняется. А реквизит «Стоимость для вычисления аморт. (БУ)» заполняется новой стоимостью для вычисления амортизации с учётом переоценки. В поле «Амортизация (ПР)» сумма при уценке будет со знаком минус, а при дооценке со знаком плюс.

После заполнения документа провести его, он проводок формировать не будет. Соответствующие записи отражаются в регистрах, как видно на следующих рисунках.

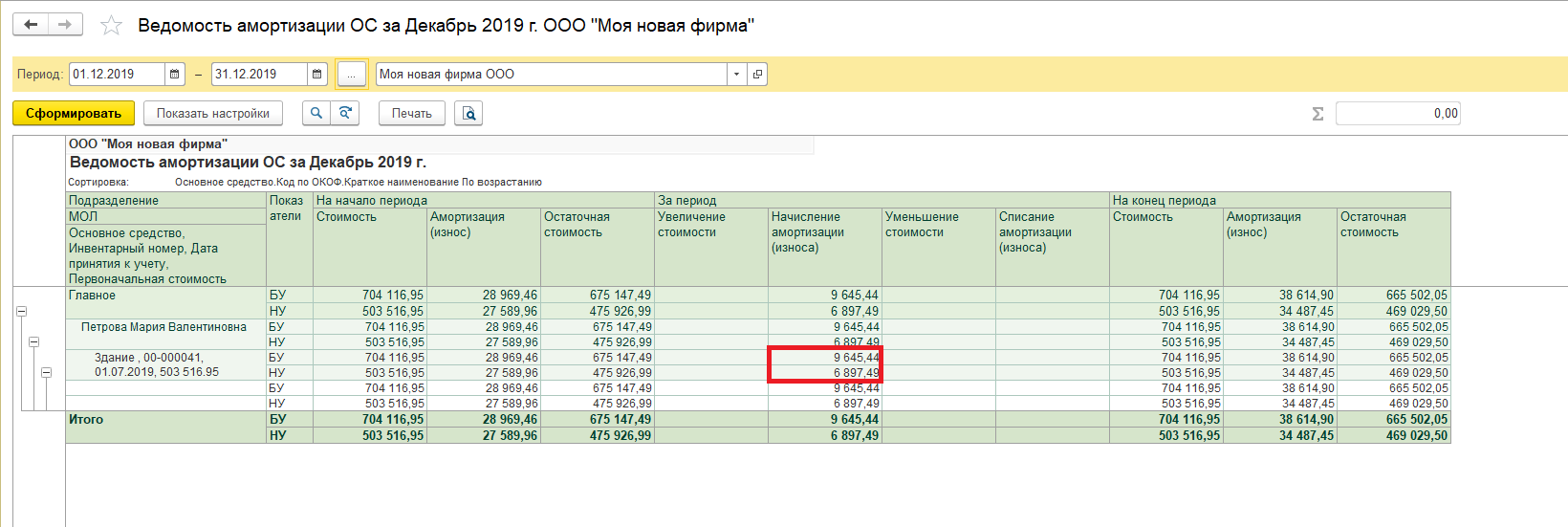

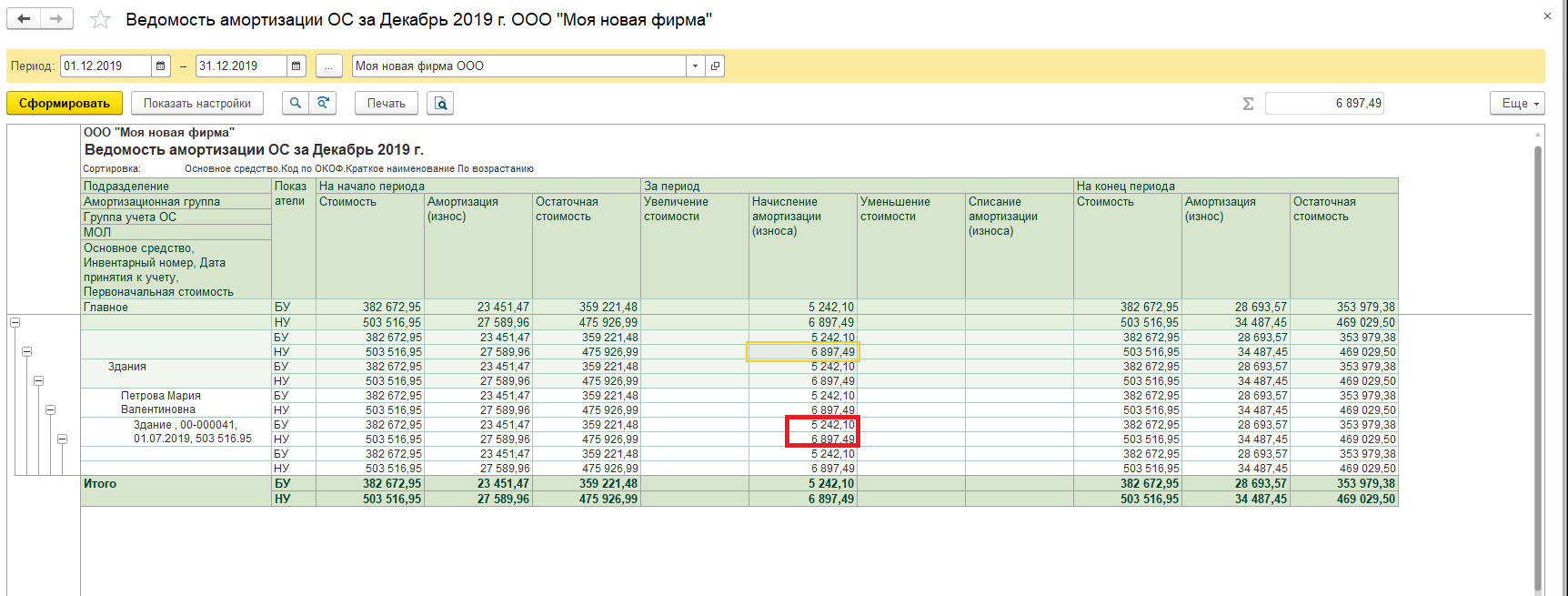

Начисленную амортизацию и остаточную стоимость до и после переоценки можно посмотреть в отчёте «Ведомость амортизации ОС». Также проанализировать сумму переоценки ОС можно в отчёте «Анализ счёта» по счёту 91.02.

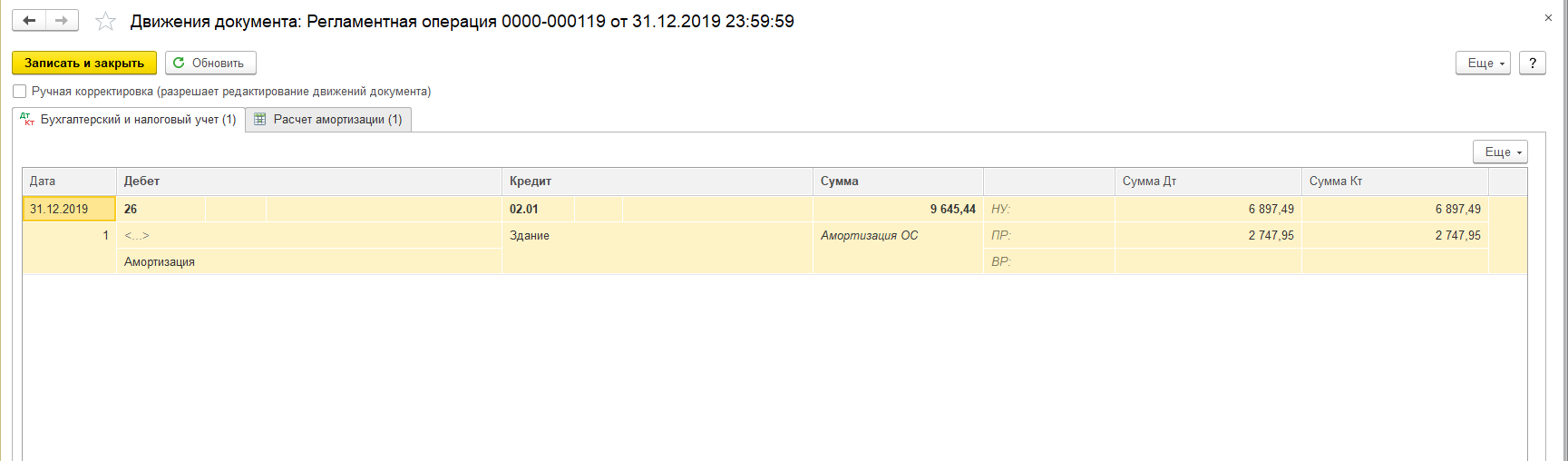

Результатом всех внесённых изменений является регламентная операция «Амортизация и износ ОС» в «Закрытии месяца» в разделе «Операции», где необходимо выбрать «Показать проводки» и посмотреть результат переоценки. Со следующего месяца после изменения стоимости сумма ежемесячной амортизации также изменится. При дооценке в закрытии месяца при выполнении операции «Расчёт налога на прибыль» будет формироваться проводка в виде постоянного налогового обязательства, так как есть постоянные разницы.

Таким образом, в результате переоценки возрастает стоимость амортизационных отчислений, которые могут быть направлены на капитальные вложения, частичное восстановление основных средств.

Рассмотрев возможности переоценки в программе, можно сказать, что для её реализации требуется создание двух документов. При правильном и последовательном проведении основное средство будет переоценено после закрытия месяца.

Если у вас остались вопросы по этой или какой-либо другой теме, вы можете обратиться на нашу Линию консультаций 1С. С радостью вам поможем. Первая консультация совершенно бесплатно!

Суть переоценки основных фондов

Имущество предприятия с течением времени меняет свою стоимость в результате износа (физического и/или морального). Параллельно протекают рыночные процессы, с разной скоростью изменяющие цену различных активов: недвижимости, оборудования, инструментов, транспортных средств и т.п. Переоценка проводится как раз для того, чтобы привести эти данные к единому показателю.

Динамика рыночной стоимости активов очень неравномерна, ее трудно оценить с точки зрения определенных факторов, поэтому стоимость имущества в каждый отдельно взятый момент не отражает его реальной цены в современных условиях рынка. Отсюда возможны существенные искажения в разных параметрах активов:

- себестоимости;

- амортизационных отчислений;

- рентабельности фондов;

- базы для налогообложения.

Итак, переоценка основных фондов организации – это уточняющие мероприятия по приведению остаточной стоимости активов к уровню фактической их цены на рынке, то есть установление полной цены, которая понадобилась бы на их восстановление или реновацию до первоначального состояния в современных реалиях.

НАПРИМЕР. Два года назад предприятие приобрело новое оборудование, стоившее 50 000 руб. За два года оно утратило в результате амортизации 7 тыс. руб. Таким образом, его остаточная стоимость по бухгалтерским документам составит 43 тыс. руб. Но в результате определенных рыночных процессов (производитель выпустил усовершенствованную модель) реальная стоимость такого оборудования данного уровня износа на рынке составляет только 35 тыс. руб. Это значит, что на сегодняшний день его можно продать именно за эту сумму. Необходимо произвести переоценку, в результате которой на бухгалтерском балансе это оборудование будет отражено по стоимости 35 тыс. руб., что является его реальной рыночной ценой, достоверной при финансовом учете.

Основные правила проведения переоценки основных средств

Переоценка основных средств проводится по текущей (восстановительной) стоимости путем индексации или прямого пересчета по подтвержденным рыночным ценам.

Если предприятие решит однажды переоценить объекты основных средств, то в последующем придется проводить переоценку объектов основных средств на регулярной основе для того, чтобы стоимость, по которой объекты основных средств отражаются в бухгалтерском учете и бухгалтерской отчетности, существенно не отличалась от текущей (восстановительной) стоимости объектов основных средств.

Переоценку объектов основных средств можно проводить не чаще 1 раза в год на конец отчетного года.

Переоцениваться должны все объекты основных средств, которые включены в группу однородных объектов основных средств.

Однородной группой основных средств могут быть вычислительная техника, здания и сооружения, оборудование, транспортные средства и т.д.

Правила пересчета амортизации при переоценке

Если после проведенной переоценки изменяется первоначальная или восстановительная стоимость основного средства, то бухгалтер должен пересчитать амортизацию по состоянию на 31 декабря того расчетного периода, в котором переоценивался имущественный объект.

Представим пошаговые действия специалиста в таблице:

| Шаг | Формула | Расшифровка |

|---|---|---|

| 1 | КП = ВС по результатам переоценки / восстановительная (первоначальная) стоимость до процедуры | Определяем коэффициент пересчета |

| 2 | Пересчет амортизации = начисленная на 31.12 сумма амортизации × КП | Пересчитываем амортизацию на 31 декабря |

| 3 | Сумма изменения амортизации = пересчитанная амортизации – амортизация на 31.12 | Вычисляем сумму изменения (увеличения или уменьшения) амортизации |

Величина изменения проводится по счету 02 «Амортизация основных средств» в корреспонденции со следующими счетами:

- 83 «Добавочный капитал»;

- 91.2 «Прочие доходы и расходы».

Если сумма изменения увеличивает начисленную ранее амортизацию, то снижается величина добавочного капитала. Если амортизационные начисления после переоценки уменьшаются, то растет значение прочих доходов.

Способ проведения переоценки.

Переоценивать группы однородных объектов основных средств по текущей (восстановительной) стоимости можно (п. 43 Методических указаний по бухгалтерскому учету ОС):

- путем индексации;

- путем прямого пересчета по документально подтвержденным рыночным ценам.

Для этого могут быть использованы данные на аналогичную продукцию, полученные от организаций-изготовителей, сведения об уровне цен, имеющиеся у органов государственной статистики, торговых инспекций и организаций, сведения об уровне цен, опубликованные в средствах массовой информации и специальной литературе, оценка бюро технической инвентаризации, экспертные заключения о текущей (восстановительной) стоимости объектов основных средств.

Что организация может сделать, чтобы установить реальную стоимость ОС, и как часто проводится их переоценка

Стоимость ОС по балансу часто отличается от рыночной вследствие колебаний цен на рынке. Чтобы установить реальную стоимость ОС и зафиксировать ее в бухучете, организации проводят переоценку.

Подробнее о роли переоценки можно прочитать в этой статье.

Тот факт, что переоценка будет проводиться регулярно, предприятие указывает в учетной политике. Для старта процедуры выпускается приказ с приведением планируемых к переоценке активов и списка сотрудников, которым доверен пересмотр стоимости (п. 45 Методуказаний, введенных в действие приказом Минфина РФ от 13.10.2003 № 91н). Итоги мероприятия отражаются в инвентарной карточке ОС-6, а также в акте по форме, созданной и утвержденной компанией.

Бланк и образец ОС-6 можно скачать бесплатно, кликнув по картинке ниже:

С 2022 года обязательным к применению станут 2 новых ФСБУ 6/2022 «Основные средства» и ФСБУ 26/2022 «Капитальные вложения». ПБУ 6/01 утратит силу.

Как провести переоценку основных средств и учесть ее результаты при применении ФСБУ 6/2020, подробно разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

У начинающих бухгалтеров довольно часто возникает вопрос: как часто проводится переоценка основных средств? Рекомендации вытекают из деловой практики. В соответствии с ней рядовую процедуру по пересмотру стоимости ОС проводят в конце календарного года — 31 декабря. Внеочередные переоценки стоит проводить только в случае возникновения существенных разбросов между стоимостью ОС по балансу и рыночной.

ВАЖНО! Компания имеет право на установление в учетной политике критериев, которые определяют существенность колебаний стоимости ОС (например, 3% — несущественные отклонения, а 16 % — значительные).

Переоценка имущества: учет и налогообложение результатов

Оценка объектов основных средств при принятии их к бухгалтерскому учету производится по первоначальной стоимости. В определенных случаях у организации может возникнуть необходимость в переоценке объектов основных средств для того, чтобы отразить в отчетности их реальную стоимость. Скажем, с появлением на рынке новых видов более эффективно работающего оборудования основное средство организации может морально устареть. Это в свою очередь скажется на изменении его стоимости в сторону снижения. С другой стороны, высокие темпы роста инфляции, характерные для нашей экономики, могут влиять на изменение стоимости основных средств в сторону ее повышения. Российское законодательство о бухгалтерском учете не обязывает организации осуществлять переоценку основных средств. В то же время закон о бухгалтерском учете содержит требование о формировании в бухгалтерском учете и отчетности полной и достоверной информации о деятельности организации и ее имущественном положении, необходимой пользователям бухгалтерской отчетности. Для выполнения этой задачи коммерческой организации следует воспользоваться правом регулярно переоценивать основные средства по текущей (восстановительной) стоимости, предоставленным ПБУ 6/01. Переоценке подвергаются основные средства, числящиеся на балансе организации. Положение ПБУ 6/01 применяется и в отношении доходных вложений в материальные ценности, принятые к бухгалтерскому учету на одноименном счете 03. В данном случае имеются в виду, в частности, ценности, переданные по договору финансовой аренды (лизинга). Переоцениваются и являющиеся собственностью арендодателя объекты основных средств, переданные по договору аренды арендатору. Переоценка перечисленных объектов может стать основанием для последующего уточнения сумм причитающихся лизинговых платежей или арендной платы. О чем необходимо помнить, принимая решение о переоценке? Во-первых, переоценке подлежат “группы однородных объектов основных средств” (п. 15 ПБУ 6/01). Это означает, что можно не переоценивать все основные средства, числящиеся на балансе организации. В то же время недопустимо выбирать для этой цели отдельные объекты основных средств, не подвергая переоценке все объекты соответствующей группы. Во-вторых, принятие решения о переоценке определенных групп объектов основных средств означает, что впредь она должна осуществляться регулярно (ежегодно), что становится элементом учетной политики организации и должно быть отражено в соответствующем организационно-распорядительном документе. Эта норма действует с 2001 года. Как же следует формировать группы однородных объектов основных средств? ПБУ 6/01 не содержит ответа на этот вопрос. Его можно найти в пункте 3 Методических указаний по бухгалтерскому учету основных средств (утв. приказом Минфина России от 20.07.98 № 33н). Из этого документа следует, что при определении состава и группировки основных средств необходимо руководствоваться Общероссийским классификатором основных фондов (ОК 013-94) (утв. постановлением Госстандарта России от 26.12.94 № 359; далее – ОКОФ). Классификатор содержит пять уровней группировки объектов: по разделам, подразделам, классам, подклассам и видам. Группировки объектов в ОКОФ образованы в основном по признакам назначения, связанным с видами деятельности, осуществляемыми с использованием этих объектов и производимыми в результате этой деятельности продукцией и услугами. Последний уровень, как указано во введении к ОКОФ, обеспечивает детализацию объектов классификации, необходимую для выполнения учетных функций, без перехода на конкретные типы объектов. Таким образом, формировать группы однородных объектов основных средств следует по признаку принадлежности объекта к тому или иному виду по ОКОФ.

Методы переоценки

Каким же образом следует производить переоценку? ПБУ 6/01 содержит указание на два метода проведения переоценки основных средств: путем индексации и путем прямого пересчета по документально подтвержденным рыночным ценам. Однако метод индексации коммерческими организациями в настоящее время неприменим. Он предполагает использование индексов пересчета стоимости основных средств, которые являются нормативными показателями и могут устанавливаться только в централизованном порядке. На сегодняшний день таких индексов не установлено. Таким образом, коммерческая организация может использовать лишь метод прямого пересчета стоимости объектов по рыночным ценам. При этом рыночные цены подлежат документальному подтверждению, которым могут являться публикации в средствах массовой информации, справки от предприятий – изготовителей, торгующих организаций либо экспертное заключение оценщика. Что же касается бюджетных учреждений, то они должны осуществить переоценку основных средств, а также нематериальных активов по состоянию на 1 января 2003 года в соответствии с распоряжением Правительства РФ от 15.11.02 № 1611-р. Согласно этому распоряжению, бюджетные учреждения проводят переоценку не только основных средств, но и нематериальных активов. Переоценка проводится путем индексации балансовой стоимости объектов с использованием коэффициентов, разработанных Госкомстатом России. Переоценка имущества бюджетных учреждений осуществляется не по правилам ПБУ 6/01, а в порядке, который разрабатывают совместно Минэкономразвития, Минфин, Минимущество и Госкомстат России. Принятие решения о проведении переоценки соответствующих групп однородных объектов основных средств коммерческой организации оформляется приказом ее руководителя. Для проведения переоценки путем прямого пересчета коммерческая организация определяет рыночную стоимость соответствующих объектов на дату переоценки, которая является полной восстановительной стоимостью после переоценки. Далее корректируется сумма начисленной амортизации и определяется остаточная стоимость переоцененного объекта. С этой целью определяется коэффициент пересчета как отношение рыночной цены объекта к его балансовой стоимости. Пример 1 По состоянию на 01.01.03 первоначальная стоимость объекта, подлежащего переоценке, составляет 30 000 руб. Сумма начисленной амортизации на ту же дату – 18 000 руб. Остаточная стоимость объекта до переоценки – 12 000 руб. Рыночная стоимость такого объекта на дату переоценки – 36 000 руб. Коэффициент пересчета равен 1,2 (36 000 руб. : 30 000 руб.). Сумма амортизации после переоценки составит 21 600 руб. (18 000 руб. х 1,2). Остаточная восстановительная стоимость составит 14 400 руб. (36 000 – 21 600). Конец примера

Оформление результатов переоценки

В бухгалтерском учете результаты переоценки оформляются бухгалтерской справкой. Она составляется по правилам, установленным статьей 9 Закона “О бухгалтерском учете”. Справка помимо обязательных реквизитов должна содержать расчет остаточной стоимости объектов в результате переоценки. К справке прилагаются документы, подтверждающие рыночную стоимость объектов. Результаты проведенной по состоянию 1 января 2003 года переоценки подлежат отражению в бухгалтерском учете обособленно (абз. 4 п. 15 ПБУ 6/01). Это значит, что в отчетности за 2002 год они не отражаются. Результаты переоценки отражаются в бухгалтерском учете в январе 2003 года и учитываются в бухгалтерской отчетности при формировании данных на начало 2003 года (п. 20 Методических рекомендаций о порядке формирования показателей бухгалтерской отчетности организации, утв. приказом Минфина России от 28.06.2000 № 60н). При этом в балансе остаточная стоимость основных средств по состоянию на 1 января 2003 показывается с учетом результатов переоценки. В связи с этим возникает вопрос: каким образом следует отражать результаты переоценки в бухгалтерском учете с тем, чтобы не возникло противоречия между данными учета и отчетности, с одной стороны, и показатели отчетности были достоверны и корректно раскрыты – с другой? Прежде всего отметим, что изменение стоимости объектов в результате переоценки должно найти отражение в аналитическом учете основных средств. Иначе говоря, по каждому объекту, подвергнувшемуся переоценке, должны быть отражены суммы: – дооценки (уценки) первоначальной (восстановительной) стоимости; – измененной амортизации. Кроме того, должен быть отражен соответствующий источник списания результата переоценки. Это необходимо для целей учета последующих переоценок и выбытия объектов основных средств. Обособление учета результатов переоценки означает, что все проводки, связанные с данной операцией, должны быть выделены в самостоятельную группу и отражены в специальном сводном регистре. Целесообразно на всех счетах, задействованных по операциям переоценки, ввести отдельные субсчета. В связи с несовпадением начальных остатков по счетам, на которых учитывается изменение стоимости основных средств, в бухгалтерском учете и отчетности, возникает необходимость в создании такого документа, где отражались бы суммы изменения сальдо на начало отчетного года по статьям учета стоимости основных средств, добавочного капитала, а также нераспределенной прибыли (непокрытого убытка). Данный документ составляется в виде бухгалтерской справки на основании ведомости учета переоценки и увязывает остатки по соответствующим счетам бухгалтерского учета и статьям отчетности на начало отчетного года. Порядок бухгалтерского учета результатов переоценки основных средств определен пунктом 15 ПБУ 6/01. В нем указано, что сумма дооценки объекта основных средств в результате переоценки зачисляется в добавочный капитал организации. Сумма дооценки объекта основных средств, равная сумме уценки его, проведенной в предыдущие отчетные периоды и отнесенной на счет прибылей и убытков в качестве операционных расходов, относится на счет прибылей и убытков отчетного периода в качестве дохода. Рассмотрим порядок отражения результатов переоценки в бухгалтерском учете. Пример 2 Воспользуемся условиями примера 1 и предположим, что рассматриваемый объект ранее не подвергался переоценке. Для целей учета результатов переоценки организация открыла по счету 01 “Основные средства” отдельный субсчет под названием “Изменение стоимости основных средств в результате переоценки”. В учете результаты переоценки отражены следующими записями: Дебет 01 субсчет “Основные средства в эксплуатации” Кредит 01 субсчет “Изменение стоимости основных средств в результате переоценки” – 6000 руб. – увеличена первоначальная стоимость объекта до рыночной цены; Дебет 01 субсчет “Изменение стоимости основных средств в результате переоценки” Кредит 02 “Амортизация основных средств” – 3600 руб. (21 600 – 18 000) – увеличена сумма начисленной амортизации в связи с переоценкой; Дебет 01 субсчет “Изменение стоимости основных средств в результате переоценки” Кредит 83 – 2400 руб. (6000 – 3600) – отражена сумма дооценки объекта за счет добавочного капитала. Конец примера Теперь рассмотрим порядок учета суммы дооценки объекта в случае, если имела место его уценка в предыдущем году, сумма которой была отнесена на счет прибылей и убытков. Пример 3 Вновь воспользуемся условиями примера 1, но предположим, что в результате переоценки в предыдущий отчетный период первоначальная стоимость объекта была снижена на 4000 руб., сумма амортизации в результате уценки изменилась на 1700 руб. На счете прибылей и убытков отразился убыток в сумме 2300 руб. (4000 – 1700). В таком случае результаты переоценки, проведенной на 1 января 2003 года, отражаются следующими проводками: Дебет 01 субсчет “Основные средства в эксплуатации” Кредит “Изменение стоимости основных средств в результате переоценки” – 6000 руб. – увеличена первоначальная стоимость объекта до рыночной цены; Дебет 01 субсчет “Изменение стоимости основных средств в результате переоценки” Кредит 02 “Амортизация основных средств” – 3600 руб. (21 600 – 18 000) – увеличена сумма начисленной амортизации в связи с переоценкой; Дебет 01 субсчет “Изменение стоимости основных средств в результате переоценки” Кредит 99 – 2300 руб. – отражена сумма дооценки за счет прибылей и убытков; Дебет 01 субсчет “Изменение стоимости основных средств в результате переоценки” Кредит 83 – 100 руб. – отражена сумма дооценки объекта за счет добавочного капитала. Конец примера На практике возможен и такой вариант, когда в предыдущем отчетном периоде стоимость объекта в результате переоценки была увеличена и соответственно отнесена на добавочный капитал. А в результате переоценки на 1 января 2003 года стоимость объекта уменьшилась. Тогда сумма уценки относится на добавочный капитал в пределах суммы дооценки, а сумма превышения – на счет учета нераспределенной прибыли (непокрытого убытка) отчетного периода.

Пример 4 В предыдущие годы в результате переоценки основного средства на счете 83 “Добавочный капитал” образовалась сумма 1500 руб. В отчетном периоде первоначальная стоимость объекта при переоценке снизилась на 5000 руб., соответственно сумма начисленной амортизации уменьшилась на 3000 руб. В бухгалтерском учете результаты переоценки отражаются следующими проводками: Дебет 01 субсчет “Изменение стоимости основных средств в результате переоценки” Кредит 01 субсчет “Основные средства в эксплуатации” – 5000 руб. – снижена первоначальная стоимость объекта до рыночной цены; Дебет 02 Кредит Дебет 01 субсчет “Изменение стоимости основных средств в результате переоценки” – 3000 руб. – уменьшена сумма начисленной амортизации; Дебет 83 Кредит 01 субсчет “Изменение стоимости основных средств в результате переоценки” – 1500 руб. – отражена сумма уценки за счет добавочного капитала; Дебет 84 “Нераспределенная прибыль (непокрытый убыток)” Кредит 01 субсчет “Изменение стоимости основных средств в результате переоценки” – 500 руб. – отражена сумма уценки за счет нераспределенной прибыли. Конец примера Сумма уценки объектов основных средств, отнесенная на нераспределенную прибыль (непокрытый убыток)”, должна быть раскрыта в бухгалтерской отчетности организации. При выбытии объекта основных средств сумма его дооценки переносится с добавочного капитала организации в нераспределенную прибыль организации. Для целей налогового учета результаты проведенной на 1 января 2003 года переоценки основных средств не принимаются. Это значит, что суммы дооценки не включаются в состав доходов, а суммы уценки – в состав расходов. Первоначальная (восстановительная) стоимость амортизируемых объектов основных средств не подлежит изменению. Однако восстановительная стоимость объектов основных средств, подвергавшихся переоценке до 1 января 2002 года, принимается для целей налогообложения с учетом проведенных переоценок. Порядок определения восстановительной стоимости по таким объектам изложен в статье 257 НК РФ. При определении восстановительной стоимости амортизируемых основных средств учитывается переоценка основных средств, осуществленная по состоянию на 1 января 2002 года и отраженная в бухгалтерском учете налогоплательщика после 1 января 2002 года. Указанная переоценка принимается в целях налогообложения в размере, не превышающем 30% от восстановительной стоимости соответствующих объектов основных средств, отраженных в бухгалтерском учете налогоплательщика по состоянию на 1 января 2001 года (с учетом переоценки по состоянию на 1 января 2001 года). При этом величина переоценки (уценки) по состоянию на 1 января 2002 года, отраженная налогоплательщиком в 2002 году, не признается доходом (расходом) налогоплательщика в целях налогообложения. В аналогичном порядке принимается в целях налогообложения соответствующая переоценка сумм амортизации.

Привет, Гость! У «Клерка» новый курс!

(ФСБУ 5/2019, ФСБУ 25/2018, ФСБУ 26/2020, ФСБУ 6/2020, ФСБУ 27/2021.)

Успейте записаться, пока есть места! Обучение онлайн 1 месяц. Старт курса уже 15 февраля, программа здесь.

Переоценка основных средств (дооценка и уценка)

В результате переоценки допускается как увеличение (дооценка), так и уменьшение (уценка) стоимости имущества.

Результаты переоценки отражаются в бухгалтерии на счетах 83 Добавочный капитал и 91 Прочие доходы и расходы. Результаты проведенной переоценки в бухгалтерском учете отражаются в начале нового отчетного периода.

Проводка при дооценке основных средств: Д01 К83 — стоимость увеличилась.

Проводка при уценке основных средств: Д91/2 К01 — стоимость уменьшилась.

При проведении переоценки основных фондов помимо пересчета стоимости объектов, нужно также проводить пересчет амортизации.

Для этого сначала считаем степень износа, то есть находим отношение начисленной амортизации к первоначальной стоимости ОС в процентах. Затем переоцененную стоимость объекта ОС умножаем на степень износа и получаем пересчитанную амортизацию.

В случае дооценки пересчет амортизации отражается проводкой: Д83 К02.

В случае уценки проводка выглядит следующим образом: Д02 К91/1.

ПЕРЕОЦЕНКА ОСНОВНЫХ СРЕДСТВ: НОРМАТИВНОЕ РЕГУЛИРОВАНИЕ

Основные средства принимаются к бухгалтерскому учету по первоначальной стоимости, которая не подлежит изменению, кроме случаев достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов основных средств[4].

Цель проведения переоценки основных средств — определить реальную стоимость объектов основных средств. Для этого первоначальная стоимость объектов основных средств приводится в соответствие с их рыночными ценами и условиями воспроизводства на дату переоценки[5].

Переоценка должна проводиться не чаще одного раза в год.

К сведению

Коммерческие организации могут проводить переоценку группы однородных объектов основных средств по текущей (восстановительной) стоимости в соответствии с учетной политикой[6].

При этом ни в ПБУ 6/01, ни в других нормативных актах по бухгалтерскому учету нет определения и критериев формирования групп однородных объектов основных средств, возможность переоценки которых предусмотрена. Определить такие группы организации должны самостоятельно[7]. Минфин рекомендует при их формировании исходить в первую очередь из назначения этих объектов.

Из определения цели переоценки (п. 14 Методических указаний), а также п. 15 ПБУ 6/01 следует, что:

• проведение переоценки — это право, а не обязанность организации. Поэтому сам факт ее проведения основан на решении исполнительного органа организации;

• итоги ее проведения, как правило, отражаются на счетах бухгалтерского учета на конец отчетного года. Исключение — случаи, когда итоги переоценки несущественны и/или их неотражение в учете основано на соответствующем решении организации;

• основная цель переоценки — определить реальную стоимость объекта на дату переоценки согласно рыночной стоимости аналогового имущества. Таким образом, после переоценки в балансе организации отражается реальная восстановительная (текущая) стоимость основных средств;

• если организация хотя бы один раз пересчитала стоимость по рыночному показателю, далее она обязана ежегодно проводить переоценку, чтобы в бухгалтерской отчетности отражалась текущая стоимость основных средств;

• переоцениваются группы однородных объектов, а значит, для переоценки необходимо распределить основные средства по этим группам (например, допускается переоценивать только здания, без проведения переоценки транспортных средств, но провести переоценку одного здания из нескольких нельзя).

УСН

На расчет налоговой базы организаций на упрощенке результаты переоценки основных средств не влияют. Объясняется это тем, что суммы дооценки (уценки) стоимости основных средств не включены в состав доходов (расходов), учитываемых для целей налогообложения (ст. 346.15 и 346.16 НК РФ). Аналогичная точка зрения отражена в пункте 1 письма Минфина России от 20 января 2006 г. № 03-11-04/2/9.

Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому суммы дооценки (уценки) стоимости основных средств на расчет налоговой базы не влияют.

Итак, решение о том, переоценивать на конец года основные средства или нет, принимает бухгалтер. Причем такое решение не может быть принято с бухты-барахты. Для того, чтобы отчетность была достоверна и последовательно показывала финансовое состояние организации от одного календарного года к другому, решение о том, что ОС будут переоценены (если ранее такая переоценка не проводилась), можно принять лишь в отношении приобретенных не так давно ОС. Почему? Предположим в 2003 году организацией была куплена недвижимость. По понятным причинам в 2015 году отраженная на балансе первоначальная стоимость не соответствует ее рыночной цене. Тем не менее начинать переоценивать ее в 2015 году, при том что и ранее этого не делалось, нецелесообразно.

ОСНО: налог на имущество

Результаты переоценки основных средств учтите при расчете налога на имущество. Связано это с тем, что налоговая база по налогу на имущество определяется как остаточная стоимость основного средства, сформированная по данным бухучета (п. 1 ст. 375 НК РФ). То есть с учетом его переоценок.

Ситуация: с какого момента нужно увеличить (уменьшить) остаточную стоимость основного средства после его переоценки для расчета налога на имущество?

Результаты переоценки учитывайте при расчете налога (среднегодовой стоимости имущества) отчетного года, в котором она была проведена (п. 4 ст. 376 НК РФ).

Это связано с тем, что остаточную стоимость основного средства для расчета налога на имущество нужно определять по правилам бухучета (п. 1 ст. 375 НК РФ). В бухучете стоимость основного средства переоценивается по состоянию на 31 декабря отчетного года (п. 15 ПБУ 6/01, п. 43 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н).

До 1 января 2011 года переоценка производилась на начало отчетного года. Новый порядок опубликован 28 марта 2011 года и распространяет свое действие с 1 января 2011 года (письмо Минфина России от 14 июня 2011 г. № 07-02-06/106). Каких-либо переходных положений в связи с внесением изменений в порядок переоценки основных средств в законодательстве не было предусмотрено. Поэтому при расчете налога на имущество за 2011 год нужно учесть результаты переоценки основных средств, проведенной по состоянию на 1 января и на 31 декабря 2011 года. При этом налоговую базу по налогу на имущество за предыдущие годы пересчитывать не нужно.

Аналогичные выводы содержит письмо Минфина России от 25 октября 2011 г. № 03-05-05-01/84.