При расчете сумм необходимо помнить, что день отъезда — это день отправления транспорта, на котором сотрудник поедет к месту работы. А день прибытия — день возвращения к месту основной работы.

Командировка работника

Рассмотрим, что такое командировка работника, какими они бывают, и как влияют на учет и налогообложение.

Почти во всех компаниях работники время от времени выезжают по служебной необходимости за пределы организации и своего населенного пункта. Такие поездки называют командировками. Правда, не всегда…

Учет командировочных расходов: расчет и оформление

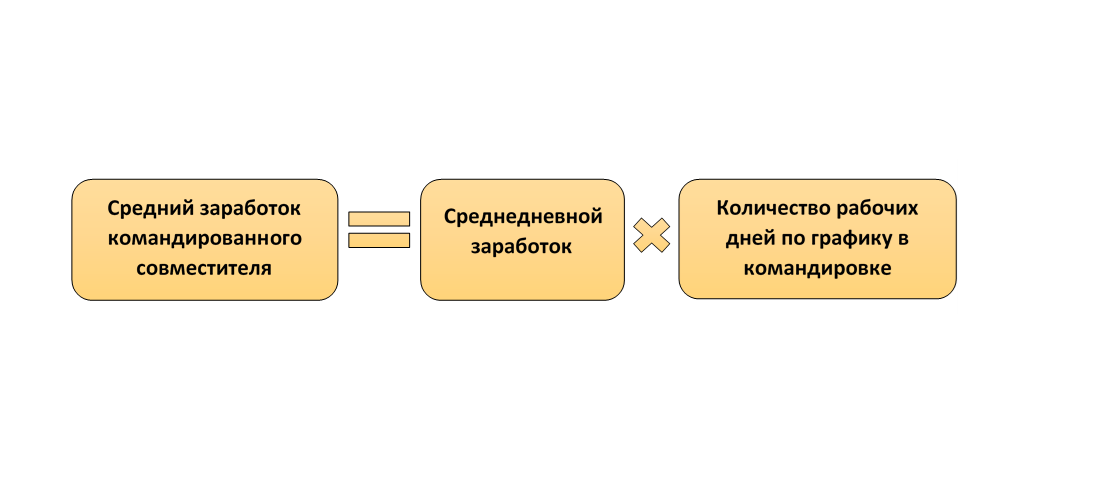

Многие компании и ИП в процессе своей деятельности сталкиваются с необходимостью отправить сотрудников в поездку вне места постоянной работы с целью выполнения определенных поручений. Такая поездка называется командировкой (ст. 161 ТК РФ). При этом работодатель обязан сохранить за командированным работником его рабочее место, средний заработок, а также возместить понесенные им издержки, перечень которых установлен законодательством.

Чтобы правильно и обоснованно учитывать командировочные расходы, бухгалтер должен иметь надлежащим образом оформленные документы, подтверждающие факт хозяйственной операции.

Учет командировочных расходов можно разделить на 2 основных этапа:

- предварительный расчет и выдача денег под отчет командированному лицу;

- утверждение авансового отчета сотрудника о потраченных суммах.

Для того чтобы выплатить аванс работнику на расходы для командировки, бухгалтеру нужно рассчитать его на основании внутренних документов:

-

о направлении работника компании в служебную командировку, в котором указываются Ф. И. О. сотрудника, срок и назначение поездки (для выполнения служебного задания);

- письменного решения руководителя о поездке сотрудника в командировку на служебном или личном транспорте (если таковое принято).

Исходя из того, что написано в этих двух локальных документах, а также положения о командировках, разработанного и принятого в компании, бухгалтер рассчитывает денежный аванс, в который входят:

- стоимость билетов за проезд до места командировки и обратно;

- оплата за проживание в гостинице;

- суточные на каждый день нахождения в командировке;

О том, платить ли работнику суточные за дни в пути, если билетом предусмотрено питание, читайте в материале «Билетом в командировку предусмотрено питание – платить ли работнику суточные за дни в пути?».

- другие траты, разрешенные руководством.

Можно ли учесть при налогообложении расходы командированного лица на такси читайте в статье «Отражаем расходы на такси в налоговом учете (нюансы)».

Размер суточных не зависит от затрат на проезд и жилье. Эта отдельная статья расходов определяется как денежные средства, необходимые для выполнения работы и проживания во время командировки (на питание).

Суточные не ограничены законодательством, и каждая коммерческая организация вправе установить их размер внутренним актом. При этом нужно помнить, что существует лимит, свыше которого необходимо рассчитывать НДФЛ и удерживать его с работника, а также начислять страховые взносы. В 2022-2022 годах этот лимит равен 700 руб. в сутки для командировок по России и 2 500 руб. — для загранкомандировок.

Выплачиваются суточные за все дни в командировке, в том числе за выходные и нерабочие праздничные, а также дни в пути и вынужденные остановки (п. 11 положения об особенностях направления работников в служебные командировки, утвержденного постановлением Правительства РФ от 13.10.2008 № 749). Отчитываться за использование суточных работнику не нужно.

Другими расходами могут быть траты на мобильную связь, интернет, оплата товаров и услуг, необходимых для работы.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы учли командировочные расходы при подсчете налога на прибыль. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Работник получает аванс в кассе организации или безналичным перечислением на карту и до окончания 3 дней после возвращения на постоянное место работы отчитывается в бухгалтерии за полученные деньги.

Билеты: как их отразить в учете

Чтобы выполнить задание работодателя, сотрудник должен доехать до места командировки и вернуться из нее. Расходы на проезд работодатель должен либо компенсировать сотруднику, либо оплатить сам.

Для бухгалтера проще всего, когда работник приобретает билеты самостоятельно. Тогда они указываются в авансовом отчете, а их стоимость после утверждения авансового отчета относится на командировочные расходы. В бухгалтерском учете в этом случае отражаются лишь расходы на основании авансового отчета.

Однако если работники ездят в командировки регулярно, для компании дешевле приобретать билеты от своего имени. Порядок учета в этой ситуации меняется. Приобретенный билет — это денежный документ, который уже в момент получения необходимо отразить в учете организации. При этом сразу отнести его стоимость на расходы нельзя: оплата билета — это фактически предоплата перевозчику за поездку в будущем.

Для осуществления поездки билет выдается сотруднику. В учете в этот момент стоимость билета нужно отнести на расчеты с сотрудником как с подотчетным лицом, так как билет также выдается работнику под отчет, а после возвращения из командировки включается в авансовый отчет. Расходы в этом случае признаются на дату утверждения авансового учета (в том числе в налоговом учете).

Данная схема применима и в отношении электронных билетов. Ведь это тоже документы, подтверждающие право пассажира на проезд. Более того, маршрут-квитанция и контрольный купон являются бланками строгой отчетности (ч. «а» пп. 2 п. 1 приложения к Приказу Минтранса России от 08.11.2006 № 134; п. 2 Приказа Минтранса России от 21.08.2012 № 322).

Изменится ли что-то, если билет приобретается через посредника? В этом случае отражение в учете самого билета остается таким, как описано выше. А вот расходы на оплату комиссии посредника, если они оплачиваются отдельно от стоимости билета, можно списать сразу после получения от посредника соответствующих документов.

Поскольку стоимость билета — это оплата по договору перевозки, она не может включаться в расходы раньше, чем перевозка состоялась. А услуги агента, через которого приобретен билет, будут считаться полностью оказанными уже в момент получения билета, значит, его вознаграждение можно сразу включить в состав расходов как в бухгалтерском, так и в налоговом учете.

Рассмотрим пример.

Работник направлен в командировку в период с 6 по 9 апреля. Для этого работодатель (торговая организация) приобрел через посредника электронные авиабилеты стоимостью 11 800 руб. (в том числе НДС 1 800 руб.), которые получил 30 марта и в тот же день передал работнику. Вознаграждение агента составило 590 руб. (в том числе НДС 90 руб.), отчет агента утвержден одновременно с получением билетов. НДС выделен в маршрут-квитанции каждого билета отдельной строкой, от агента получен счет-фактура на его вознаграждение. Авансовый отчет утвержден 10 апреля.

Как отразить ситуацию в бухучете, смотрите в таблице. В налоговом учете расходы на проезд признаются 10 апреля (на дату утверждения авансового учета), а расходы в виде вознаграждения агента — 30 марта (на дату оказания его услуг).

Как компенсируют командировочные расходы при однодневной командировке

Иногда подчиненных отправляют в недлительные командировки продолжительностью один день, а то и несколько часов. В таком случае компания компенсирует командировочные расходы на транспорт, а также на иные цели, если они согласованы.

Однако в таком случае суточные не выплачиваются, если работник поехал в другой населенный пункт по РФ. Взамен ему может быть выплачена компенсация, но ее размер оговаривается во внутренних документах компании. А если работодателем является бюджетное учреждение, то в нормативных актах правительства или иных органов власти.

Что касается заграничных однодневных командировок, то и для частных компаний, и для бюджетного сектора предусмотрен лимит суточных в половинном размере от предусмотренных норм. Об этом заявлено в п. 20 Постановления Правительства РФ от 13.10.2008 № 749 и п. 30 Указа Президента РФ от 18.07.2005 № 813.

Помимо этого, не компенсируются суммы, потраченные на аренду жилья, поскольку в однодневных командировках нет необходимости где-то останавливаться. Однако в исключительных случаях, когда объективные причины вынуждают работника провести какое-то время в гостинице, компании придется также заплатить за проживание.

Отметим сразу, что во время однодневной командировки работодатель по-прежнему обязан выплатить сотруднику средний заработок. Но если служебная поездка выпадает на выходной или праздничный день, то оплата должна производиться, в соответствии со ст. 153 ТК РФ , в двойном размере. Либо работник может получить дополнительный выходной день (отгул) и оплату в одинарном размере.

Возмещение проживания в командировке

Затраты на проживание в командировке также подлежат включению в состав расходов по УСН (объект «доходы минус расходы») и налогу на прибыль при условии их документального подтверждения. Эти командировочные расходы не облагаются и НДФЛ и страховыми взносами. В затраты на проживание также можно включить услуги, предоставляемые гостиницами, кроме саун и фитнес-центров, баров и обслуживания в номерах.

Документы, подтверждающие расходы сотрудника на проживание в командировке:

- кассовый чек или БСО — при проживании в гостинице;

- договор аренды квартиры, квитанция об уплате арендных платежей и иные подтверждающие документы — при проживании сотрудника в арендованной квартире.

При отсутствии подтверждающих документов принять к учету расходы на проживание не получится. На них также потребуется начислить НДФЛ и уплатить с них страховые взносы:

- НДФЛ начисляется на расходы, превышающие 700 руб. для командировок по России и 2 500 руб. — для загранкомандировок;

- страховые взносы необходимо начислить на всю сумму расходов.

Суточные расходы при заграничных командировках в 2022 году

Теперь о том, по каким правилам рассчитываются командировочные расходы за границу.

Размер суточных выплат устанавливается работодателем в коллективном договоре или локальном акте. Чаще всего лимит не превышает 2500 рублей. По суточным такого размера платить НДФЛ не придется, а вот с превышения бухгалтеру компании придется рассчитывать НДФЛ и страховые взносы. Такие положения содержит Налоговый кодекс в п. 3 ст. 217.

Дату выезда из России и въезда в страну обратно для загранкомандировки определяют согласно п. 18, 19 Положения, утв. Постановлением Правительства РФ от 13.10.2008 № 749:

- для командировок в страны СНГ, для въезда в которые не делают отметки в паспорте, — по проездным документам;

- для командировок в иностранные государства — по отметкам в загранпаспорте о том, что работник пересек границы.

Нередко перед выездом за границу сотруднику приходится перемещаться по территории РФ. В таком случае суточные выплачиваются по норме для командировок внутри России. А со дня пересечения границы используются нормы для заграничной поездки. День отправления из страны полностью оплачивается в иностранной валюте, а день прибытия в Россию — в рублях.

Как отразить командировочные расходы в налоговом учете

На сумму командировочных расходов можно уменьшить налог на прибыль и налог по УСН с объектом «доходы — расходы». Какие именно расходы можно принять к учету, зависит от системы налогообложения:

- При ОСНО — любые расходы на командировки, потому что перечень открытый. При методе начисления расходы принимаются на дату утверждения авансового отчета.

- При УСН — только расходы, перечисленные в НК РФ. К ним относятся суточные, расходы на проезд, аренду жилья, выдачу виз и паспортов, платежи и сборы за право въезда, транзита транспорта. Расходы, оплаченные сотруднику «авансом», принимаются на дату утверждения авансового отчета, перерасход по авансовому — на дату его выплаты сотруднику.

Уменьшить налоги можно на всю сумму командировочных расходов, если выполнены условия:

- Есть документальное подтверждение. Если сотрудник потерял билеты, вы можете возместить их стоимость на основании ЛНА или решения руководителя, но принять в расходы такое возмещение нельзя.

- Доказана обоснованность. Важно, чтобы командировка по всем документам имела деловую цель, при этом результат поездки не так важен. Например, можно принять расходы на командировку для переговоров с потенциальным клиентом, даже если по итогу договор не заключен. Доказательствами могут служить договор о намерениях, официальная переписка (приглашение на встречу с одной стороны и подтверждение встречи с другой), протокол встречи.

Компании и ИП на ОСНО могут принять к вычету НДС со стоимости билетов (счет-фактура не нужен) и стоимости проживания (нужен счет-фактура или УПД). Главное условие принятия к вычету НДС — эти расходы должны учитываться по налогу на прибыль.

НДФЛ и взносы

Командировочные расходы (кроме суточных), не облагаются НДФЛ и взносами в полной сумме, подтвержденной документами. Если документов нет, придется «обложить по полной».

Для суточных документальное подтверждение не требуется, но они не облагаются НДФЛ и взносами только в пределах лимитов:

- 700 рублей в день для командировок по России;

- 2500 рублей в день для загранкомандировок.

Командировочные документы

-

— направление сотрудника в командировку оформляется данным приказом, существуют унифицированные бланки: форма Т9 для одного сотрудника, форма Т9а для группы сотрудников. Скачать эти формы можно здесь, там же вы найдете образец заполнения приказа на командировку. — данный документ сдается работником по приезду из командировки и содержит информацию о потраченных им суммах (командировочных расходов) с подтверждающими факт затраты документами. Предъявить авансовый отчет работник обязан в течении 3-х дней с момента возвращения. Скачать бланк АО-1 можно в статье: Образец заполнения авансового отчета АО-1. — сдается также при возвращении из командировки вместе с авансовым отчетом, данным документом работник подтверждает факт нахождения по месту назначения, он содержит подписи и печати организаций, в которых работник побывал. Удостоверение имеет унифицированную форму Т-10, скачать его можно здесь.

Также в качестве командировочных документов может выступать отчет о командировке, составленный работником по его возвращении, а также служебное задание, составленное руководителем подразделения.

Изменения 2015 г.: Правительство РФ своим Постановлением от 29.12.2014 отменило обязательное оформление командировочного удостоверения и служебного задания. Подробности в этой статье.

Авансовый отчет является обязательным документом при оформлении командировки, к нему прилагаются также документы, подтверждающие произведенные расходы. При неправильном и ненадлежащем оформлении авансового отчета затраты нельзя будет принять к учету в качестве командировочных расходов и, соответственно, впоследствии нельзя учитывать при определении налоговой базы при налогообложении.

Приказ на командировку, служебное задание, отчет о командировке — это внутренние документы, они не обязательны для признания понесенных командировочных затрат.

Выдача подотчетному лицу из кассы

Денежные средства могут быть выданы под отчет на основании любого распорядительного документа или заявления сотрудника. Погашение задолженности по ранее выданным подотчетным суммам необязательно (п. 6.3 Указания ЦБ РФ от 11.03.2014 N 3210-У).

Подробнее о выдаче денежных средств под отчет

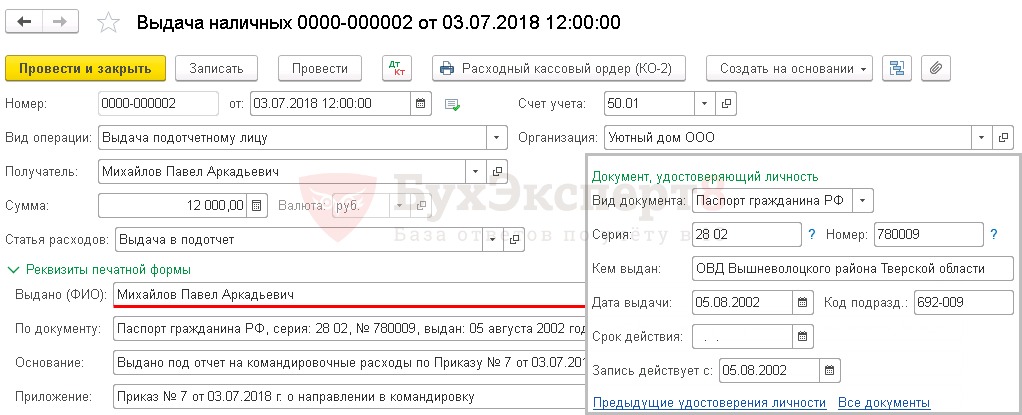

Выдача денежных средств подотчетному лицу оформляется документом Выдача наличных вид операции Выдача подотчетному лицу в разделе Банк и касса — Касса — Кассовые документы –кнопка Выдача .

Рассмотрим особенности заполнения документа Выдача наличных по нашему примеру.

- Получатель — сотрудник, которому выдаются денежные средства под отчет.

- Основание — нужды, на которые выдается подотчетная сумма: на командировочные расходы.

- Приложение — данные распорядительного документа или заявления сотрудника на выдачу денежных средств.

Для автоматического заполнения строки По документу в разделе Реквизиты печатной формы в справочнике Физические лица должны быть заполнены данные документа, удостоверяющего личность получателя, действительные на дату оформления документа Выдача наличных .

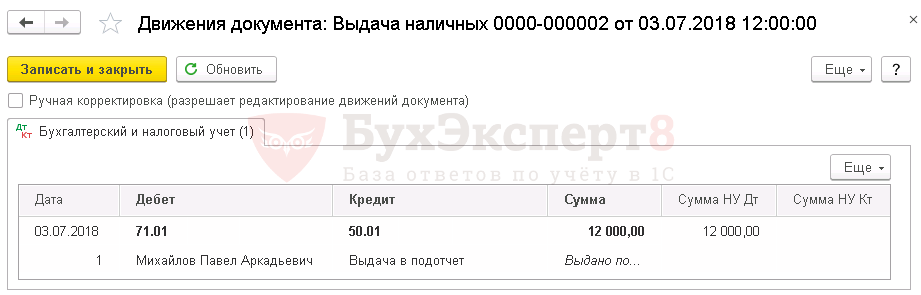

Проводки по документу

Документ формирует проводку:

- Дт 71.01 Кт 50.01 — выдача аванса сотруднику под отчет.

Документальное оформление

Для документального оформления выдачи денежных средств из кассы необходимо использовать унифицированную форму Расходный кассовый ордер (КО-2), утвержденную Постановлением Госкомстата РФ от 18.08.1998 N 88.

Бланк можно распечатать по кнопке Расходный кассовый ордер (КО-2) из документа Выдача наличных . PDF

Выдача подотчетных

сумм на командировку. Авансовый отчет

Перед поездкой работнику обязательно должен быть выдан аванс на командировочные расходы. Согласно письму ЦБР от 04.10.1993 N 18 “Об утверждении Порядка ведения кассовых операций в Российской Федерации” выдача наличных денег под отчет на расходы, связанные со служебными командировками, производится в пределах сумм, причитающихся командированным лицам на эти цели (п.11 Порядка).

Передача выданных под отчет наличных денег одним лицом другому запрещается.

Выдача наличных денег под отчет производится при условии полного отчета конкретного подотчетного лица по ранее выданному ему авансу.

Выдачей подотчетного аванса считается также передача работнику денежных документов: билетов, ваучера на гостиницу и т.п.из кассы организации. В этом случае со стороны компании не будет нарушением невыдача в дополнение к таким ценностям наличных денежных средств: согласно Порядку ведения кассовых операций подотчетный аванс считается выданным, а потраченные работником собственные денежные средства будут компенсированы ему по возвращении.

Если в кассе недостаточно средств для выдачи суммы в подотчет, работнику может быть вручен чек на получение их в кассе банка или выдана корпоративная карта с открытым на командировочные нужды лимитом.

Кроме того, с недавнего времени разрешено выдавать деньги на командировочные расходы непосредственно из сумм, поступивших в кассы юридических лиц и предпринимателей за проданные ими товары, выполненные ими работы и оказанные ими услуги, а также страховые премии без предварительной сдачи таковых в банк (указание ЦБР от 20.06.2007 N 1843-У “О предельном размере расчетов наличными деньгами и расходовании наличных денег, поступивших в кассу юридического лица или кассу индивидуального предпринимателя”).

Унифицированная форма АО-1

При загранкомандировке под отчет выдаются рубли, иностранная валюта, чеки, аккредитивы или совершается перевод средств в иностранной валюте на счет в стране командирования.

Федеральный закон от 10.12.2003 N 173-ФЗ “О валютном регулировании и валютном контроле” относит к разрешенным валютные операции при оплате и (или) возмещении расходов физического лица, связанных со служебной командировкой за пределы территории Российской Федерации, а также операции при погашении неизрасходованного аванса, выданного в связи со служебной командировкой (подп.9 ст.1 Закона N 173-ФЗ). Банки не препятствуют получению с валютного счета необходимых сумм. В то же время они имеют право требовать от клиентов предъявления копии приказа на командировку для проверки цели получения наличной валюты. В случае недостаточности денежных средств в иностранной валюте на своих счетах организации-резиденты могут приобретать иностранную валюту через уполномоченные банки (п.1 ст.11 Закона N 173-ФЗ).

По возвращении из командировки в организацию работником (подотчетным лицом) составляется авансовый отчет (форма N АО-1) с приложением документов, подтверждающих произведенные расходы.

Он составляется в одном экземпляре подотчетным лицом и работником бухгалтерии.

На оборотной стороне формы подотчетное лицо записывает перечень документов, подтверждающих произведенные расходы (командировочное удостоверение, квитанции, транспортные документы, чеки ККМ, товарные чеки и другие оправдательные документы), и суммы затрат по ним (графы 1 – 6). Документы, приложенные к авансовому отчету, нумеруются подотчетным лицом в порядке их записи в отчете.

В бухгалтерии проверяются целевое расходование средств, наличие оправдательных документов, подтверждающих произведенные расходы, правильность их оформления и подсчета сумм, а также на оборотной стороне формы указываются суммы расходов, принятые к учету (графы 7 –  (включая суммы суточных, не подтверждаемых первичными документами), и счета (субсчета), которые дебетуются на эти суммы (графа 9).

(включая суммы суточных, не подтверждаемых первичными документами), и счета (субсчета), которые дебетуются на эти суммы (графа 9).

Реквизиты, относящиеся к иностранной валюте (строка 1а лицевой стороны формы и графы 6 и 8 оборотной стороны формы), заполняются лишь в случае выдачи подотчетному лицу денежных средств в иностранной валюте в соответствии с установленным порядком согласно действующему законодательству Российской Федерации.

Не позднее трех рабочих дней со дня возвращения из командировки работник должен предъявить в бухгалтерию предприятия отчет об израсходованных суммах и произвести окончательный расчет по ним (п.11 Порядка ведения кассовых операций).

Отсчет трех рабочих дней ведется по табелю учета рабочего времени: это те дни, когда сотрудник находится на своем обычном рабочем месте. Если работник сразу после командировки ушел в отпуск, заболел или отправился в следующую служебную поездку, авансовый отчет он должен будет представить в течение трех рабочих дней по выходе на работу.

Проверенный авансовый отчет утверждается руководителем или уполномоченным на это лицом и принимается к учету. Именно на основании данных утвержденного авансового отчета бухгалтерией производится списание подотчетных денежных сумм. На дату утверждения авансового отчета списываются в расходы все затраты на командировку (подп.7 п.5 ст.272 НК РФ).

Таким образом, представляется, что от обоих документов можно вполне безопасно отказаться. В этом случае нужно внести изменения в положение о командировках или иной локальный нормативный акт, который определяет порядок направления работников в командировки. Поскольку формы первичных учетных документов утверждаются одновременно с учетной политикой (п. 4 ПБУ 1/2008 «Учетная политика организации»), нужно также внести изменения в утвержденный перечень форм и исключить из него командировочное удостоверение и служебное задание.

Документальное оформление командировки

При направлении в командировку следует оформить следующие документы:

– приказ (распоряжение) о направлении работника в командировку (форма N Т-9) или Приказ (распоряжение) о направлении работников в командировку (форма N Т-9а);

– командировочное удостоверение (форма N Т-10);

– служебное задание для направления в командировку и отчет о его выполнении (форма N Т-10а).

Их применение обязательно и является залогом того, что организации удастся отнести подтвержденные документально командировочные расходы в уменьшение налоговой базы по налогу на прибыль.

Приказы формы N Т-9 (Т-9а) применяются для оформления и учета направления работника(ов) в командировку(и). Приказ заполняется работником кадровой службы на основании служебного задания, подписывается руководителем организации или уполномоченным им на это лицом. В приказе о направлении в командировку указываются фамилия(ии) и инициалы, структурное подразделение, должность (специальность, профессия) командируемого(ых), а также цель, время и место(а) командировки.

При необходимости указываются источники оплаты сумм командировочных расходов, другие условия направления в командировку.

Командировочное удостоверение (форма N Т-10) является документом, удостоверяющим время пребывания в служебной командировке (время прибытия в пункт(ы) назначения и время убытия из него (них)).

В каждом пункте назначения делаются отметки о времени прибытия и выбытия, которые заверяются подписью ответственного должностного лица и печатью.

Унифицированная форма Т-9

Унифицированная форма Т-9а

Выписывается командировочное удостоверение в одном экземпляре работником кадровой службы на основании приказа (распоряжения) о направлении в командировку (форма N Т-9).

Если при загранкомандировке отсутствует командировочное удостоверение с отметками о дате прибытия и выбытия, факт пребывания в командировке подтверждают отметки в загранпаспорте о датах пересечения границ иностранного государства, а если нет и их, то документами, служащими основанием для учета командировки, будут являться приказ руководителя организации о командировании работника, билеты, посадочные талоны, счета за проживание в гостинице (письмо Минфина от 08.09.2006 N 03-03-04/1/660).

Минфин сформулировал свою позицию по поводу документального оформления служебных командировок в письмах от 06.12.2002 N 16-00-16/158, от 26.12.2005 N 03-03-04/1/442, от 24.10.2006 N 03-03-04/2/226: организация может издать приказ (иной распорядительный документ), в котором будет установлен перечень документов, являющихся основанием для направления работника в служебную командировку. В частности, это может быть приказ о командировании и (или) выдача ему командировочного удостоверения. Параллельное составление двух документов по одному факту хозяйственной деятельности, по мнению Минфина, является нецелесообразным (см. также письма УФНС России по г. Москве от 28.03.2006 N 20-12/25181 и Минфина России от 08.09.2006 N 03-03-04/1/660, от 17.05.2006 N 03-03-04/1/469).