Попал в ДТП без страховки и я виноват

Каждый водитель в РФ должен оформлять страховку. Если у виновника ДТП ее нет, пострадавший не сможет получить денежную компенсацию от страховой компании, и тогда имеет право истребовать ее у виновника аварии.

Каждый водитель в РФ должен оформлять страховку. Если у виновника ДТП ее нет, пострадавший не сможет получить денежную компенсацию от страховой компании, и тогда имеет право истребовать ее у виновника аварии.

Большинство споров по обстоятельствам происшествия без страховки приходится разрешать в суде. Согласно статье 12.37 КоАП РФ управление автомобилем без страхования гражданской ответственности грозит административным штрафом в размере 800 рублей.

Но штрафные санкции не так страшны, как отсутствие полиса. После аварии некоторые водители задаются вопросом: «Что делать, если попал в ДТП без страховки, и я виноват?».

Узнаем, как проходит процедура взыскания ущерба с виновника ДТП без ОСАГО. А также что делать в 2022 году, если виновник отказывается возмещать ущерб?

Каждый водитель в РФ должен оформлять страховку. Если у виновника ДТП ее нет, пострадавший не сможет получить денежную компенсацию от страховой компании, и тогда имеет право истребовать ее у виновника аварии.

Порядок действий при отсутствии страховки

Когда попал в ДТП без страховки, я виноват, признаваться нужно сразу. Инспектор ГИБДД в любом случае проведет необходимую проверку, поэтому отсутствие документов будет выявлено мгновенно. Существуют определенные этапы, подсказывающие, как справиться с ситуацией. Их последовательное выполнение дает возможность устранить возможные нарушения законодательства РФ.

Когда попал в ДТП без страховки, я виноват, признаваться нужно сразу. Инспектор ГИБДД в любом случае проведет необходимую проверку, поэтому отсутствие документов будет выявлено мгновенно. Существуют определенные этапы, подсказывающие, как справиться с ситуацией. Их последовательное выполнение дает возможность устранить возможные нарушения законодательства РФ.

- Получить справку в ГИБДД;

- Произвести осмотр поврежденного автомобиля;

- Получить оценку состояния потерпевшего;

- Поучаствовать в судебном разбирательстве.

Если попал в ДТП виновник без страховки, ему будет сложнее справиться с необходимыми действиями. Все-таки полис остается обязательным документом, поэтому в любом случае придется понести административную ответственность. Авария должна разбираться поэтапно, причем действия обоих сторон остаются одинаковыми. Существует незначительная разница, если нанесен вред здоровью при ДТП, но данный нюанс следует обсудить отдельно.

Когда попал в ДТП без страховки, я виноват, признаваться нужно сразу. Инспектор ГИБДД в любом случае проведет необходимую проверку, поэтому отсутствие документов будет выявлено мгновенно. Существуют определенные этапы, подсказывающие, как справиться с ситуацией. Их последовательное выполнение дает возможность устранить возможные нарушения законодательства РФ.

ДТП без ОСАГО, виновник или собственник авто – кто возместит ущерб?

Иногда в ДТП без полиса ОСАГО не сразу ясно с кого именно требовать возмещения ущерба через суд. Недавно мы столкнулись с ситуацией, когда вред автомобилю клиента причинил водитель, не имевший полиса ОСАГО и не являвшийся собственником или владельцем ТС. Сам автомобиль был взят «в аренду» и прибывший на место хозяин посоветовал нашему клиенту судиться с непосредственным виновником. При этом, сам виновник помимо прочего был гражданином одной из соседних с РФ республик, и было ясно что взыскать с него вряд ли что-то получится. По данной ситуации была проведена оценка ущерба и подан иск к собственнику ТС. Но обо всем по порядку.

И так вот что говорит ГК РФ. Статья 1079. Ответственность за вред, причиненный деятельностью, создающей повышенную опасность для окружающих

Юридические лица и граждане, деятельность которых связана с повышенной опасностью для окружающих (использование транспортных средств, механизмов, электрической энергии высокого напряжения, атомной энергии, взрывчатых веществ, сильнодействующих ядов и т.п.; осуществление строительной и иной, связанной с нею деятельности и др.), обязаны возместить вред, причиненный источником повышенной опасности, если не докажут, что вред возник вследствие непреодолимой силы или умысла потерпевшего. Владелец источника повышенной опасности может быть освобожден судом от ответственности полностью или частично также по основаниям, предусмотренным пунктами 2 и 3 статьи 1083 настоящего Кодекса.

Обязанность возмещения вреда возлагается на юридическое лицо или гражданина, которые владеют источником повышенной опасности на праве собственности, праве хозяйственного ведения или праве оперативного управления либо на ином законном основании (на праве аренды, по доверенности на право управления транспортным средством, в силу распоряжения соответствующего органа о передаче ему источника повышенной опасности и т.п.).

Из этого следует, что в данном случае виновник ДТП не имел прав собственности на автомобиль, и прежде чем, передавать управление автомобилем (источником повышенной опасности) владелец должен был позаботиться о законности такого управления (убедиться в наличии действительных водительских прав, пройти технический осмотр ТС, сделать страховку). Если владелец (собственник) этого не сделал, он незаконно передал управление третьему лицу и ответственность на самом собственнике.

Юридические лица и граждане, деятельность которых связана с повышенной опасностью для окружающих (использование транспортных средств, механизмов, электрической энергии высокого напряжения, атомной энергии, взрывчатых веществ, сильнодействующих ядов и т.п.; осуществление строительной и иной, связанной с нею деятельности и др.), обязаны возместить вред, причиненный источником повышенной опасности, если не докажут, что вред возник вследствие непреодолимой силы или умысла потерпевшего. Владелец источника повышенной опасности может быть освобожден судом от ответственности полностью или частично также по основаниям, предусмотренным пунктами 2 и 3 статьи 1083 настоящего Кодекса.

Существенные условия и их согласование

Законом определена необходимость согласования между участниками страховых отношений существенных условий договора, применимых для всех видов страховки. К их категории относятся параметры, определяемые в индивидуальном порядке для каждого страхователя. При их компетентном подборе, клиенту будет обеспечена гарантия максимальной страховой защиты. Основными условиями являются:

- Предмет договора, которым может быть имущество, имущественный интерес или субъект, являющийся страхователем;

- Обстоятельства страхового события;

- Сумма покрытия;

- Срок действия страховки.

В международной страховой практике применяется расширенный перечень страховых условий. В него входит необходимость обсуждения вопросов о нюансах события, которые могут быть интерпретированы страховым случаем, о графике платежей и их регламентированных размерах, а также о наличии и размере франшизы. Обсуждению подлежит порядок внесения корректировок в основной договор, правовых последствий неисполнения сторонами обязательств и принципы урегулирования споров.

Факт согласования существенных условий по договору участниками страховых отношений должен быть документально зафиксирован. Подписание сторонами страхового соглашения подразумевает, что ими были обсуждены все нюансы сотрудничества и оба участника отношений не имеют к ним претензий. Аргументирование страхователя в суде об его не уведомлении страховщиком о некоторых аспектах взаимоотношений, которые стали причиной невыплаты или занижения страхового покрытия, неэффективно. Считается, что если стороны подписали договор, то они его прочитали, и не имеют претензий к его параметрам.

Факт договорных отношений между страхователем и страховщиком подтверждают документы, которыми могут быть договор, полис, страховое свидетельство, сертификат или квитанции. Наличие подписи страхователя на них свидетельствует о его согласии сотрудничать на описанных в документе условиях.

В Гражданском кодексе РФ предусмотрен альтернативный способ фиксирования факта ознакомления страхователя с предложенными условиями сотрудничества. Он основан на предоставлении претенденту на страховку полиса или сертификата, подписанного страховщиком. Документ оформляется на основании поданного в страховую компанию заявления страхователя с отражением желания получения услуги.

Страхование считается специфической процедурой, требующей особого контроля в разрешительной сфере. Страховщик должен иметь лицензию, подтверждающую его право осуществлять страховую деятельность. Страхователь вправе оформить страховую защиту только на те объекты и риски, которые не запрещены законом. Страховое соглашение может быть заключено только после осуществления проверки, выявленные несоответствия которой могут придать страховке неактуальный статус. Процедура подписания страхового соглашения проводится в несколько этапов, которым предшествуют подготовительные мероприятия, направленные на ознакомление с параметрами, характеристиками и предлагаемыми условиями.

Законодательные основы

Порядок заключения страхового договора оговорен в 48 главе ГК РФ. Заключению договора предшествует соглашение сторон, достигаемое посредством переговоров. Основанием для их начала является письменное или устное заявление страхователя. В страховой практике РФ письменное заявление применяется не всегда, как правило, все ограничивается устным заявлением. Во множестве иных государств письменное заявление обязательно. Оно является тем документом, на базе которого страховая организация оформляет страховой договор, выписывает полис или свидетельство.

Задай вопрос специалистам и получи

ответ уже через 15 минут!

Объекты, субъекты и предмет договора страхования

Объекты договора страхования – это имущественные интересы связанные, например:

в страховании имущества – с владением имуществом;

в личном страховании – с жизнью, здоровьем или дожитием до определенного возраста;

в страховании предпринимательских рисков (бизнеса) – риски связанные с занятием предпринимательской деятельностью;

в страховании ответственности – с причинением вреда жизни и здоровью третьих лиц.

Субъектами договора страхования являются: страховщик, страхователь, выгодоприобретатель, застрахованное лицо.

Страховщик – это имеющее лицензию на осуществление страховой деятельности юридическое лицо.

Страхователь – дееспособное физическое лицо или юридическое лицо, зарегистрированное в установленном законом порядке.

Выгодоприобретатель – лицо, в пользу которого заключается договор страхования. Стать выгодоприобретателем лицо может, только дав согласие на это. Став выгодприобретателем по договору страхования оно имеет право на получение страховой выплаты по наступившему страховому случаю.

Застрахованный – физическое лицо в отношении которого заключен договор страхования. Им может быть и страхователь, и выгодоприобретатель, а также иное лицо при его согласии.

Предмет договора страхования – это услуга, которую оказывает страховая компания страхователю, страховой риск, который она на себя берет и обязательство по выплате страхового возмещения в случае наступления страхового случая.

Выгодоприобретатель – лицо, в пользу которого заключается договор страхования. Стать выгодоприобретателем лицо может, только дав согласие на это. Став выгодприобретателем по договору страхования оно имеет право на получение страховой выплаты по наступившему страховому случаю.

Как заключают договор страхования

Страхователь подает страховщику заявление и подписывает с ним договор. Потом страхователь оплачивает договор и получает документ о факте оплаты и страховую защиту человека или имущества. Обычно это полис. С этого момента договор считается заключенным.

Но есть случаи, когда страховщик может принять устное заявление страхователя. Это возможно, если условия страхования хорошо известны обеим сторонам. Так заключаются краткосрочные договоры страхования — например, при авиаперелетах.

Порядок заключения договора о страховании

Понятие договора страхования. Договор страхования, как и любой другой гражданско-правовой договор, представляет собой юридический факт, с которым нормы права связывают возникновение, изменение и прекращение гражданских правоотношений. Гражданское законодательство определяет договор страхования как соглашение сторон, в силу которого одна сторона (страхователь) обязуется уплатить установленный законом или договором взнос (страховую премию), а другая сторона (страховщик) обязуется при наступлении предусмотренного события (страхового случая) при имущественном страховании возместить страхователю или иному лицу, в пользу которого был заключен договор страхования либо перед которым по условиям договора страхователь должен был нести соответствующую ответственность, понесенные убытки в пределах обусловленной суммы (страховой суммы), а при личном страховании – выплатить соответствующую денежную (страховую) сумму.

Сведения о страховании предоставляются владельцем транспортного средства страховщику при осуществлении обязательного страхования в последующие периоды и учитываются страховщиком при расчете страховой премии по договору обязательного страхования.

Публичность договора страхования

Договоры страхования заключаются с учетом правила Гражданского Кодекса РФ (статья 426) о публичных договорах. Главное отличие публичного договора от иных гражданско-правовых договоров заключается в следующем:

- в обязательном порядке одним из субъектов договора страхования должно быть юридическое лицо, ведущее коммерческую деятельность (страховая компания);

- коммерческая организация должна входить в договорные правоотношения с любым юридическим или физическим лицом (страхователем);

- предметом публичного договора выступают обязанности коммерческой организации по выполнению работы, продаже товаров и оказанию услуг, относящихся по своему характеру к коммерческой деятельности организации. Предметом договора в страховании выступает обязанность страховщика защищать имущественные интересы страхователя.

После заключения договора страхования страховщик должен передать страхователю страховой сертификат (полис, свидетельство) с обязательным приложением правил страхования.

- предмет договора (страхуется имущество или имущественный интерес);

- объекты страхования;

- виды страховых рисков, на случай наступления которых заключается договор страхования;

- размер страховой суммы;

- срок действия договора страхования.

Порядок заключения договора страхования недвижимости

Договор страхования недвижимости заключается с целью обеспечить финансовую защиту владельца от возможного ущерба из-за наступления неблагоприятных событий. В статье расскажем о том, как заключить договор страхования квартиры или дома и что должно этому предшествовать.

Заключение договора страхования недвижимости – заключительный этап процедуры приобретения полиса. Страховка должна максимально соответствовать потребностям владельца недвижимости, его финансовым возможностям и угрозам, которые могут нанести ущерб имуществу

Заключение договора страхования недвижимости – заключительный этап процедуры приобретения полиса. Страховка должна максимально соответствовать потребностям владельца недвижимости, его финансовым возможностям и угрозам, которые могут нанести ущерб имуществу

Порядок заключения договора страхования

Порядок заключениядоговора. Заключению договора предшествует соглашение сторон, которое достигается путем переговоров. Основанием для их начала является устное или письменное заявление страхователя. В российской страховой практике письменное заявление используется не всегда, часто ограничиваются устным заявлением. Во многих странах письменное заявление обязательно. Оно служит тем документом, на основании которого страховая компания оформляет договор страхования, выписывает свидетельство или полис.

Использование письменного заявления удобно тем, что позволяет страховщику проверить обстоятельства дела и уже после этого принять или отклонить заявление клиента. Договор страхования при наличии письменного заявления вступает в силу через извещение заявителя страховщиком о том, что его заявление принято.

В ходе переговоров, предшествующих заключению договора, страховая компания обязана ознакомить страхователя с условиями страхования. Страхователь, в свою очередь, обязан предоставить страховщику всю информацию, необходимую для оценки риска.При заключении договора страхования существует своего рода асимметрия информации. Страхователь знает все о своих рисках, а страховщик – лишь то, что ему сообщат. Однако для правильной оценки риска важно знать все существенные обстоятельства. Это такие обстоятельства риска, которые способны оказать влияние на решение страховой компании заключить или не заключить договор страхования и на размер страхового взноса.

В соответствии с этим страхователю вменяется в обязанность предоставить правдиво и полно всю необходимую информацию по риску (ст. 944 ГК). Это называется принципом высшей добросовестности в страховании. Для того, чтобы обеспечить себе получение необходимой информации, страховщик использует два способа – прямой опрос в форме заявления, а также внесение в договор условия о том, что клиент должен самостоятельно сообщить страховщику о фактах, важных для оценки риска.

Невыполнение этого условия дает основание страховщику отказать клиенту в страховой защите при условии, что страхователь умышленно ввел страховщика в заблуждение. В ходе страхования клиент должен ставить страховую компанию в известность об изменениях в степени риска (ст. 944 ГК). Страховщик не может требовать признания договора не действительным, если обстоятельства, о которых умолчал страхователь, уже отпали.

Важная составная часть договора – собственное волеизъявление страхователя по поводу заключения договора. Это волеизъявление выражается текстом заявления или самого договора и подписью страхователя. Только наличие подписи является основанием для обязательств страхователя по данному договору. Фамилия, адрес (телефон) страхователя должны быть обозначены вполне ясно.

В договоре должна быть определена страховая сумма. Речь может идти либо об одной страховой сумме, как при страховании жизни, либо о различных суммах для разных видов возмещения ущерба. Например, при страховании от несчастного случая одна сумма может предусматриваться на случай смерти, другая – на случай инвалидности. Определение суммы важно для исчисления страховой премии, а также для ограничения обязательств страховщика при наступлении страхового случая. Сумма, в пределах которой страховщик обязуется выплатить страховое возмещение по договору имущественного страхования или которую он обязуется выплатить по договору личного страхования (страховая сумма), определяется соглашением страхователя со страховщиком в соответствии с нормами Гражданского кодекса. При страховании имущества или предпринимательского риска страховая сумма не должна превышать их действительную стоимость (страховой стоимости). Такой стоимостью считается:

• для имущества его действительная стоимость в месте его нахождения в день заключения договора страхования;

• для предпринимательского риска убытки от предпринимательской деятельности, которые страхователь, как можно ожидать, понес бы при наступлении страхового случая.

В договорах личного страхования и договорах страхования гражданской ответственности страховая сумма определяется сторонами по их усмотрению.

Страховая стоимость имущества, указанная в договоре страхования, не может быть впоследствии оспорена, за исключением случая, когда страховщик, не воспользовавшийся до заключения договора своим правом на оценку страхового риска, был умышленно введен в заблуждение относительно этой стоимости. В договоре обязательно указываются начало и продолжительность периода страхования (несения ответственности страховщика), величина страховой премии, вид и способ ее внесения (ежемесячно, поквартально, раз в год).

Размеры ответственности и условия выплаты, принимаемые на себя страховщиком, могут ограничиваться включением в текст договора оговорки по форс-мажорным обстоятельствам. Это чрезвычайные обстоятельства или обстоятельства непреодолимой силы, которые не могут быть предусмотрены, предотвращены или устранены какими-либо мероприятиями и которые исключаются из сферы ответственности сторон по договору. Согласно ст. 964 ГК страховщик освобождается от выплаты страхового возмещения и страховой суммы, если законом или договором страхования не предусмотрено иное, когда страховой случай наступил вследствие:

• воздействия ядерного взрыва, радиации или радиоактивного заражения;

• военных действий, а также маневров или иных военных мероприятий;

• гражданской войны, народных волнений всякого рода или забастовок.

Также, если договором не предусмотрено иное, страховщик освобождается от выплаты страхового возмещения за убытки, возникшие вследствие изъятия или уничтожения застрахованного имущества по распоряжению государственных органов.

Дополнительно правилами или договором страхования могут исключаться события, вызванные следующими обстоятельствами:

• совершением страхователем деяния, признанного судом как умышленное преступление, повлекшее за собой наступление страхового случая;

• совершением страхователем, застрахованным или выгодоприобретателем умышленных действий с целью получения возмещения по застрахованному риску, кроме случаев самоубийства при договоре личного страхования, если договор действовал не менее 2 лет (ст. 963 ГК).

Страхователь по договору страхования имеет право:

• на получение страховой суммы по договору страхования жизни, или страхового возмещения в размере ущерба в имущественном страховании, или на возмещение ущерба причиненного третьим лицам при страховании гражданской ответственности – в пределах страховой суммы и с учетом конкретных условий по договору;

• на изменение условий страхования в договоре в части изменения страховой суммы или объема ответственности, если иное не оговорено в правилах страхования;

• на досрочное расторжение договора страхования в порядке, установленном ст. 958 ГК или оговоренном правилами страхования.

Страховая стоимость имущества, указанная в договоре страхования, не может быть впоследствии оспорена, за исключением случая, когда страховщик, не воспользовавшийся до заключения договора своим правом на оценку страхового риска, был умышленно введен в заблуждение относительно этой стоимости. В договоре обязательно указываются начало и продолжительность периода страхования (несения ответственности страховщика), величина страховой премии, вид и способ ее внесения (ежемесячно, поквартально, раз в год).

ДОГОВОР СТРАХОВАНИЯ И ПОРЯДОК ЕГО ЗАКЛЮЧЕНИЯ

Установление гражданских прав и обязанностей в сфере страхования, как и в сфере других форм предпринимательской деятельности, осуществляется посредством сделок между гражданами и юридическими лицами. Основным юридическим фактом, из которого возникают обязательственные правоотношения участников сделки по поводу страхования, соответственно, является договор страхования.

Договор страхования, или страховой договор, — это соглашение между страхователем и страховщиком о том, что страховщик обязуется при страховом случае произвести страховую выплату страхователю или иному лицу, в пользу которого заключен договор страхования, а страхователь — уплатить страховые взносы (страховую премию) в установленные сроки.

Договор страхования, как и любой иной договор, совершается при взаимном согласии сторон. При этом соглашение должно быть достигнуто по всем существенным условиям договора и выражено в требуемой законодателем форме. Страховые компании при заключении договоров страхования со своими клиентами обычно применяют разработанные ими стандартные формы договоров по отдельным видам страхования. Такие договоры чаще всего отражают условия правил страхования, на основании которых страховщики вправе заключать страховые договоры в соответствии с выданной им лицензией.

Российское законодательство устанавливает специальные требования к форме договора страхования:

- • он должен быть заключен письменно (ст. 940 ГК РФ). Несоблюдение письменной формы влечет за собой недействительность договора страхования (за исключением договоров обязательного государственного страхования). Согласно ГК РФ письменная форма договора считается соблюденной, если на письменное предложение одной из сторон заключить договор (оферту) другая сторона вместо письменного ответа совершила действия, которые она должна была совершить в соответствии с предлагаемым ей договором: например, уплатила страховую премию и т.п. (ст. 434 и 438 ГК РФ);

- • он может быть заключен путем составления соответствующего документа, подписанного сторонами либо вручения страхователю (на основании его письменного или устного заявления) страхового полиса или страхового свидетельства (сертификата), подписанного страховщиком;

- • он может быть заключен путем обмена документами посредством почтовой, телеграфной, телетайпной, телефонной, электронной или иной связи, позволяющей достоверно установить, что документ исходит от стороны по договору страхования (ст. 434 ГК РФ).

Различный подход к формам заключения договора страхования объясняется, во-первых, особенностями видов страхования (так, туристу, заключившему договор страхования от несчастных случаев на время поездки, достаточно выдать только страховой полис, в то время как юридическому лицу — страхователю груза необходим подробный договор страхования), а во-вторых, традициями страховой компании либо потребностями самих страхователей. Однако, какими бы ни были комбинации всех указанных документов, договор страхования будет считаться заключенным только в том случае, когда стороны достигли соглашения по всем существенным условиям договора.

Существенными считаются те условия договора, которые признаются таковыми в соответствующих законодательных и нормативных актах. В международной страховой практике для договоров страхования существенными признаются следующие условия:

- • события, при наступлении которых страховщик обязан выплатить страховое возмещение;

- • территория, на которую распространяется действие договора страхования;

- • объект страхования;

- • страховая сумма;

- • порядок и сроки выплаты страхового возмещения;

- • срок действия договора страхования;

- • период ответственности страховщика по обязательствам;

- • размер и порядок уплаты страховой премии;

- • порядок внесения изменений в условия договора;

- • правовые последствия в случае неисполнения либо ненадлежащего исполнения сторонами обязательств по договору;

- • порядок урегулирования споров между сторонами по договору.

Российское законодательство в сфере страхования сужает перечень существенных условий договора страхования; так, в ст. 942 ГК РФ указано, что при заключении договора имущественного страхования между страхователем и страховщиком должно быть достигнуто соглашение:

- 1) об определенном имуществе либо ином имущественном интересе, являющемся объектом страхования;

- 2) характере события, на случай наступления которого осуществляется страхование (страхового случая);

- 3) размере страховой суммы;

- 4) сроке действия договора.

При заключении договора личного страхования между страхователем и страховщиком должно быть достигнуто соглашение:

- 1) о застрахованном лице;

- 2) характере события, на случай наступления которого, в жизни застрахованного лица осуществляется страхование (страхового случая);

- 3) размере страховой суммы;

- 4) сроке действия договора.

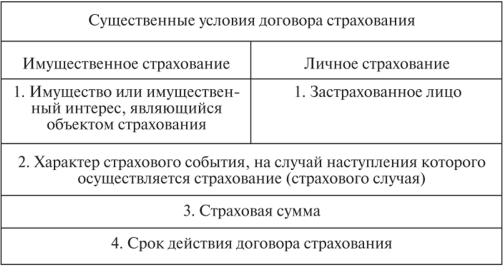

Таким образом, три из четырех существенных условий договора страхования являются общими для всех видов страхования (рис. 5.1).

Рис. 5.1. Существенные условия договора страхования

При недостижении соглашения между страховщиком и страхователем хотя бы по одному из перечисленных условий договор считается незаключенным. Наряду с существенными условиями в договоре страхования имеется и ряд обычных условий договора — это условия, которые включаются во все договоры и в соответствии с нормами законодательства должны быть согласованы сторонами, участвующими в договоре страхования. Типовая структура договора страхования включает в себя следующие разделы:

- • общие положения;

- • предмет и объект договора;

- • страховая сумма;

- • страховая премия;

- • характер страхового случая;

- • права и обязанности сторон;

- • условия и порядок выплаты страхового возмещения;

- • ответственность сторон;

- • порядок изменения договора;

- • срок действия договора;

- • окончание действия договора;

- • порядок разрешения споров;

- • дополнительные условия;

- • юридические адреса и подписи сторон.

Кроме этого, законодательством разрешено устанавливать в договоре страхования по взаимному соглашению сторон любые другие не противоречащие закону условия, что способствует максимальному учету интересов и пожеланий в первую очередь страхователей.

В текст договора страхования включается также перечень так называемых исключений, т.е. оснований для освобождения страховщика от выплаты страхового возмещения (исключения из объема страховой ответственности). Перечень общих исключений установлен законодательством РФ. Так, ГК РФ (ст. 964) определяет следующие исключения:

- • воздействие ядерного взрыва, радиации или радиоактивного заражения;

- • военные действия, а также маневры или иные военные мероприятия;

- • гражданская война, народные волнения всякого рода или забастовки.

Кроме того (если договором страхования не предусмотрено иное), страховщик освобождается от выплаты страхового возмещения за убытки, возникшие вследствие изъятия, конфискации, ареста или уничтожения имущества по распоряжению государственных органов. Договор страхования вступает в силу с момента уплаты страхователем первого взноса (если договором или законом не предусмотрено иное).

В случае заключения договора страхования страховщик обязан:

- • ознакомить страхователя с правилами страхования;

- • в случае проведения страхователем мероприятий, уменьшивших риск наступления страхового случая и размер возможного ущерба застрахованному имуществу, либо в случае увеличения его действительной стоимости перезаключить (по заявлению страхователя) договор с учетом этих обстоятельств;

- • при наступлении страхового случая обеспечить осмотр объекта страхования экспертом, составить акт о страховом случае при участии страхователя и произвести расчет ущерба;

- • при наступлении страхового случая произвести страховую выплату в срок, установленный договором страхования или законом;

- • при необходимости направить запрос в компетентные органы о предоставлении соответствующих документов и информации, подтверждающих факт и причину наступления страхового случая;

- • возместить расходы, произведенные страхователем при наступлении страхового случая для предотвращения или уменьшения ущерба застрахованному имуществу, если это предусмотрено правилами страхования;

- • не разглашать сведения о страхователе и его имущественном положении (за исключением случаев, предусмотренных законодательством РФ).

В рамках заключенного договора страхования страховщик имеет право:

- 1) участвовать в спасении и сохранении застрахованного объекта, принимая необходимые для этого меры или указывая страхователю на необходимость их принятия;

- 2) проверять состояние застрахованного объекта, а также соответствие сообщенных страхователем сведений об объекте страхования действительным обязательствам, независимо от того, изменились или нет условия страхования;

- 3) отказаться от исполнения договорных обязательств либо изменить условия в части возмещения ущерба или выплаты страховой суммы в тех случаях, когда страхователь:

- • сообщил неправильные, т.е. заведомо ложные или неполные сведения об обстоятельствах, имеющих существенное значение для оценки степени риска;

- • не известил страховщика о существенных изменениях в страховом риске;

- • не известил страховщика в установленном порядке о страховом случае или чинил препятствия представителю страховой компании в определении обстоятельств, характера и размера ущерба;

- • не представил документов, необходимых для определения размера ущерба;

- • не принял меры к предотвращению ущерба или сокращению его размеров, что привело к обратным результатам.

Если страховщик выплатил страховое возмещение страхователю, то к нему переходит право требовать возмещения ущерба в пределах выплаченной суммы от лица, виновного в причинении ущерба. Такой переход права требования на возмещение ущерба называется суброгацией.

В соответствии с действующим законодательством в случае заключения договора страхования страхователь обязан:

- • своевременно вносить страховые взносы, при этом обязанность уплачивать страховые взносы установлена и для выгодоприобретателя. Стороны договора могут определить, кто из двух участников страховых отношений должен выполнять данное обязательство;

- • при заключении договора страхования сообщить страховщику известные страхователю обстоятельства, имеющие существенное значение для определения вероятности наступления страхового случая и размера возможных убытков от его наступления (страхового риска), если эти обстоятельства не известны и не должны быть известны страховщику. Существенными признаются обстоятельства, определенно оговоренные страховщиком в стандартной форме договора страхования (страхового полиса) или в его письменном запросе;

- • в период действия договора страхования соблюдать специально согласованные или содержащиеся в правилах страхования обязанности, направленные на уменьшение риска или предотвращение опасности;

- • уведомить о наступлении страхового случая страховщика или его представителя, как только страхователю станет известно о его наступлении, если договором предусмотрен срок и (или) способ уведомления, оно должно быть сделано в условленный срок и указанным в договоре способом;

- • предоставить страховщику всю необходимую информацию об ущербе, а также документы для установления факта страхового случая и определения размера ущерба, если такой информации у него нет, то страхователь должен оказать содействие страховщику в получении необходимых документов;

- • предоставить страховщику возможность проводить осмотр и обследование застрахованного объекта, а также расследование в отношении причин страхового случая и размера убытков;

- • незамедлительно сообщать страховщику в период действия договора страхования о ставших ему известными значительных изменениях в обстоятельствах, сообщенных страховщику при заключении договора, если эти изменения могут существенно повлиять на увеличение страхового риска. Значительными признаются изменения, оговоренные в договоре страхования (страховом полисе) и в переданных страхователю правилах страхования. Страховщик, уведомленный об обстоятельствах, влекущих увеличение страхового риска, вправе потребовать изменения условий договора страхования или уплаты дополнительной страховой премии соразмерно увеличению риска;

- • принимать необходимые меры в целях предотвращения и уменьшения ущерба застрахованному имуществу при наступлении страхового случая.

Страхователь имеет право:

- • заключать со страховщиками договоры о страховании третьих лиц в пользу последних (застрахованных лиц);

- • при заключении договоров страхования назначать физических или юридических лиц (выгодоприобретателей) для получения страховых выплат по договорам страхования, а также заменять их по своему усмотрению, до наступления страхового случая;

- • получать страховую сумму по договору страхования жизни, или на возмещение ущерба в имущественном страховании, или на возмещение ущерба, причиненного третьим лицам при страховании гражданской ответственности — в пределах страховой суммы и с учетом конкретных условий по договору;

- • изменять условия страхования в договоре в части изменения страховой суммы или объема ответственности, если иное не оговорено в правилах страхования;

- • досрочно расторгать договора страхования в порядке, оговоренном правилами страхования.

Договором страхования могут быть предусмотрены также другие обязанности страховщика и страхователя.

По общему правилу договор страхования прекращается истечением срока, на который он был заключен, однако ГК РФ предусматривает возможность досрочного прекращения деятельности договора: в соответствии со ст. 958 страховой договор «прекращается до наступления срока, на который он был заключен, если после его вступления в силу возможность наступления страхового случая отпала и существование страхового риска прекратилось по обстоятельствам иным, чем страховой случай. К таким обстоятельствам, в частности, относятся:

- • гибель застрахованного имущества по причинам иным, чем наступление страхового случая;

- • прекращение в установленном порядке предпринимательской деятельности лицом, застраховавшим предпринимательский риск или риск гражданской ответственности, связанной с этой деятельностью».

При досрочном прекращении договора страхования по указанным обстоятельствам страховщик имеет право на часть страховой премии пропорционально времени, в течение которого действовало страхование. Остальную часть премии он должен возвратить страхователю.

Страховой договор может быть расторгнут досрочно по соглашению сторон. В таком соглашении стороны оговаривают условия досрочного расторжения договора, которые могут быть самыми различными (возврат части страховой премии и т.п.). Договор страхования может быть прекращен досрочно по требованию страхователя. Согласно ст. 958 ГК РФ страхователь (выгодоприобретатель) вправе отказаться от договора страхования в любое время, если к моменту отказа договор страхования не прекратил свое действие вследствие гибели застрахованного имущества или прекращения предпринимательской деятельности лица, застраховавшего свою связанную с такой деятельностью ответственность либо предпринимательский риск.

Страховой договор, как и любая сделка, может быть признан недействительным, если согласно действующему законодательству Российской Федерации имеются основания признать его таковым:

- • договор страхования не соответствует закону или иным правовым актам;

- • договор заключен с целью, заведомо противной основам правопорядка и нравственности;

- • договор заключен недееспособным (либо ограниченно дееспособным) гражданином либо под влиянием заблуждения, обмана, насилия, угрозы и т.д.

Последствия признания страхового договора недействительным бывают различными, в зависимости от оснований признания сделки недействительной могут наступать следующие последствия:

- • стороны должны вернуть друг другу все полученное по сделке;

- • все полученное сторонами (либо одной стороной) по сделке взыскивается в доход Российской Федерации;

- • одна из сторон возвращает другой стороне все полученное ею по сделке. Имущество, полученное другой стороной от первой стороны (а также причитавшееся ей), обращается в доход Российской Федерации;

- • в случае если договор страхования заключен с недееспособным в силу возраста или вследствие психического расстройства страхователем (либо со страхователем, ограниченным судом в дееспособности), каждая из сторон возвращает другой стороне все полученное по сделке, а страховая компания, кроме того, возмещает страхователю нанесенный последнему реальный ущерб (если таковой обнаружится).

Помимо установленных законом общих оснований признания сделок недействительными, законодательством о страховании установлены следующие специальные основания признания недействительным страхового договора:

- • страховщик вправе потребовать признания страхового договора недействительным если после заключения договора страхования будет установлено, что при заключении договора страхователь сообщил страховщику заведомо ложные сведения об обстоятельствах, имеющих существенное значение для определения вероятности наступления страхового случая и размера возможных убытков от его наступления (страхового риска), когда эти обстоятельства не были известны (и не должны были быть известными) страховщику. Однако страховщик не может требовать признания договора страхования недействительным, если обстоятельства, о которых умолчал страхователь, уже отпали;

- • страховщик может потребовать признать договор страхования недействительным, если вследствие обмана со стороны страхователя в договоре была указана завышенная страховая сумма (в том числе, когда превышение — результат двойного страхования: страхования одного и того же объекта у двух или нескольких страховщиков). Кроме того, страховщик вправе требовать возмещения причиненных ему этим убытков в размере, превышающем сумму полученной им от страхователя страховой премии (ч. 3 ст. 951 ГК РФ).

Российское законодательство в сфере страхования сужает перечень существенных условий договора страхования; так, в ст. 942 ГК РФ указано, что при заключении договора имущественного страхования между страхователем и страховщиком должно быть достигнуто соглашение:

Порядок заключения договора страхования

Закон предусматривает письменную форму заключения договора. Несоблюдение письменной формы влечет недействительность договора страхования, за исключением договора обязательного государственного страхования.

Договор страхования (как добровольного, так и обязательного) может быть заключен путем составления одного документа (пункт 2 статьи 434 ГК РФ), либо путем вручения страховщиком страхователю на основании его письменного или устного заявления страхового полиса (свидетельства, сертификата, квитанции), подписанного страховщиком. Принятие страхователем этих документов является согласием заключить договор на предложенных страховщиком условиях. Для страховщиков заключение договора страхования на предложенных страхователем условиях не является обязательным.

Как страхователь, так и страховщик должны иметь правоспособность и дееспособность для вступления в страховые правоотношения. Для страховщика это, прежде всего, наличие лицензии и соответствующих учредительных документов, зарегистрированных надлежащим образом. Для страхователя — общие правила правоспособности и дееспособности согласно ГК РФ.

На договоры личного страхования распространяется правило о публичных договорах, содержащееся в статье 426 Гражданского Кодекса. Публичный договор отличается от других гражданско-правовых договоров следующими характерными чертами:

- в качестве одного из субъектов такого договора должна выступать коммерческая организация (то есть страховая компания — страховщик);

- коммерческие организации должны вступать в договорные отношения с любыми физическими и юридическими лицами, которые к ним обращаются (то есть страхователями);

- предметом договора, определяемого как публичный, должны выступать обязанности по продаже товаров, выполнению работ или оказанию услуг, по сути своей составляющие содержание именно той деятельности, которая по своему характеру должна осуществляться коммерческой организацией в отношении каждого, кто к ней обратится. В страховании предметом договора выступают обязанности страховщиков по защите соответствующих имущественных интересов страхователей.

Для заключения договора страхования страхователь представляет страховщику письменное заявление по установленной форме, либо иным допустимым способом заявляет о своем намерении заключить договор страхования.

Факт заключения договора страхования должен удостоверяться передаваемым страховщиком страхователю страховым свидетельством (полисом, сертификатом) с приложением правил страхования.

Страховой полис (свидетельство) должен содержать:

- наименование документа;

- наименование, юридический адрес и банковские реквизиты страховщика;

- фамилию, имя, отчество или наименование страхователя и его адрес;

- указание объекта страхования;

- размер страховой суммы;

- указание страхового риска;

- размер страхового взноса, сроки и порядок его внесения;

- срок действия договора;

- порядок изменения и прекращения договора;

- другие условия по соглашению сторон, в том числе дополнения к правилам страхования либо исключения из них;

- подписи сторон.

Таким образом, основными документами страхования, подтверждающими заключение на определенных условиях договора страхования, являются общие условия, правила страхования и страховой полис.

Иногда к договору страхования может прикладываться дополнение – аддендум.

- наименование документа;

- наименование, юридический адрес и банковские реквизиты страховщика;

- фамилию, имя, отчество или наименование страхователя и его адрес;

- указание объекта страхования;

- размер страховой суммы;

- указание страхового риска;

- размер страхового взноса, сроки и порядок его внесения;

- срок действия договора;

- порядок изменения и прекращения договора;

- другие условия по соглашению сторон, в том числе дополнения к правилам страхования либо исключения из них;

- подписи сторон.

§7. ПОРЯДОК ЗАКЛЮЧЕНИЯ ДОГОВОРА СТРАХОВАНИЯ. ПРАВА И ОБЯЗАННОСТИ СТОРОН

7.1.1. Одновременно с заявлением о страховании Страхователь предоставляет опись имущества, предполагаемого к страхованию, с указанием конкретных объектов (категорий, групп) имущества, единицы измерения, количества, их действительной стоимости и желаемой страховой суммы.

При заключении договора страхования Страхователь обязан заявить Страховщику все известные ему обстоятельства, которые имеют существенное значение для определения степени риска. При преднамеренном искажении Страхователем сведений, предоставляемых Страховщику для заключения договора страхования, Страховщик имеет право, если он получит достоверные доказательства таких действий Страхователя, в течение месяца расторгнуть заключенный договор страхования.

Извещение о расторжении договора страхования высылается Страховщиком Страхователю в срок не менее, чем за 15 дней до предполагаемой даты расторжения договора страхования. При этом Страховщик возвращает Страхователю часть уплаченного им страхового взноса за оставшийся срок страхования за вычетом расходов на ведение дела.

После представления заявления о страховании Страхователь не имеет права увеличивать степень риска или допускать ее увеличение без письменного извещения Страховщика. Под увеличением степени риска по настоящим Условиям понимается всякое перепрофилирование производства, проведение реконструкции либо иных действий, связанных с увеличением мощности, заменой оборудования, персонала и т.п.

7.4.1. Страхователь обязан незамедлительно письменно извещать Страховщика о каждом случае увеличения степени риска, как только он уз- нает о таковом, даже если увеличение степени риска происходит не по воле Страхователя.

Договор страхования может быть заключен на любой срок по соглашению сторон.

Договор страхования вступает в силу (при условии урегулирования всех расчетов по страховому взносу) в 00 часов местного времени числа, указанного в страховом полисе, и оканчивается в 24 часа местного времени числа, указанного в страховом полисе.

Если Страхователь страхует имущество, уже застрахованное в других страховых организациях, то он должен в письменном виде сообщить Страховщику об условиях такого страхования, страховых суммах и прочих обстоятельствах заключенного договора. Если Страхователь по грубой неосторожности или преднамеренно нарушит это обстоятельство, то Страховщик вправе расторгнуть договор страхования в порядке, изложенном в пункте 7.3 параграфа 7 настоящих Условий.

7.7.1. Если в момент наступления страхового случая в отношении застрахованного имущества действовали какие-либо иные договоры страхования, возмещение убытка производится Страховщиками пропорционально отношению страховых сумм, в которых имущество застраховано каждым Страховщиком, и каждый Страховщик выплачивает страховое возмещение лишь в части, приходящейся на его долю.

Договор страхования заключается с обязательным осмотром Страховщиком страхуемого имущества.

Страхователь имеет право на:

Получение страхового возмещения в случаях, предусмотренных настоящими Условиями;

Заключение договора страхования в пользу третьих лиц;

Возврат части страхового взноса в соответствии с пунктами, 5.6, 7.3 и 7.7 параграфов 5 и 7 настоящих Условий и иными условиями, предусмотренными договором страхования;

Скидку со страхового тарифа и месячный льготный срок в случаях, предусмотренных договором страхования;

Досрочное расторжение договора страхования, если возникают обстоятельства, препятствующие исполнению договора страхования, с письменным уведомлением Страховщика за 15 дней до даты предполагаемого расторжения;

7.9.6. Предъявление штрафных санкций к Страховщику в случае задержки выплаты страхового возмещения в соответствии с пунктом 8.7 параграфа 8 настоящих Условий.

Соблюдать в отношении застрахованного имущества меры безопасности, предписанные органами власти и надзора и/или договором страхования;

Вести учет объектов страхования или специально согласованных в договоре страхования предметов и хранить данные учета таким образом, чтобы при наступлении страхового случая формы учета не могли быть утеряны, повреждены или испорчены вместе с застрахованным имуществом;

Уплачивать причитающиеся суммы страхового взноса в соответствии со сроками, указанными в страховом полисе;

Принимать все меры разумной предосторожности для предотвращения наступления убытка и увеличения степени страхового риска;

Соблюдать иные положения или обязательства, изложенные в настоящих Условиях или указанные в страховом полисе.

Страховщик имеет право:

Проверять состояние застрахованного имущества, а также соответствие сообщенных ему Страхователем сведений об условиях страхования действительным обстоятельствам, независимо от того, изменялись ли эти обстоятельства или нет в течение срока страхования;

Участвовать в спасании и сохранении застрахованного имущества, а также давать письменные рекомендации по уменьшению убытка, являющиеся обязательными для Страхователя.

На досрочное расторжение договора страхования в соответствии с пунктами 5.6, 7.3 и 7.7 параграфов 5 и 7 настоящих Условий;

7.П.4. Совершать иные действия в целях выполнения своих обязательств по договору страхования.

При заключении договора страхования ознакомить Страхователя с условиями страхования, по просьбе Страхователя предоставить ему информацию о размере активов и финансовой устойчивости за предыдущий и текущий годы и иные документы, не содержащие сведений, являющихся коммерческой тайной;

Перезаключать по заявлению Страхователя договор страхования с учетом оговоренных условий;

Произвести страховую выплату в установленный договором страхования срок;

Не разглашать сведения о Страхователе и его имущественном положении, за исключением случаев, предусмотренных законодательством Российской Федерации.

Страхователям, заключившим договоры страхования как всего имущества, так и отдельных его категорий, в размере полной стоимости подряд в течение двух, трех, четырех и более лет без перерыва и за это время не получавшим страхового возмещения, при заключении нового договора страхования на тех же самых условиях предоставляется скидка со страхового тарифа соответственно в размере 5 %, 10 %, 15 %.

Страхователю после 2-х лет непрерывного страхования может быть предоставлен льготный месяц для заключения нового договора. Новый договор, заключенный в указанный льготный срок, вступает в силу с момента окончания действия предыдущего договора. Если в течение льготного срока произойдет страховой случай, а новый договор не будет заключен, то страховое возмещение не выплачивается.

При заключении договора страхования Страхователь и Страховщик могут договориться об изменении или исключении отдельных положений Общих условий страхования и о дополнении Общих условий.

Соблюдать в отношении застрахованного имущества меры безопасности, предписанные органами власти и надзора и/или договором страхования;

Условия и порядок заключения договора страхования

Заключение договора является одной из самых сложных и ответственных процедур в страховании. От качества договора напрямую зависят объем, сроки и условия страховой выплаты, поэтому договору страхования и условиям его заключения уделяется особое внимание.

Форма договора страхования согласно ст.940 ГК может быть только письменной. Несоблюдение письменной формы договора влечет его недействительность. Договор считается заключенным в письменной форме и в случае, когда он оформляется выдачей страхователю страхового полиса и принятием этого полиса страхователем. Договор страхования может быть заключен и путем составления одного документа, однако в любом случае в письменной форме. Исключение составляют договоры обязательного государственного страхования, где письменная форма не обязательна.

Документарное оформление договора страхования может быть различным: договор, подписанный двумя сторонами, либо страховой полис (свидетельство, сертификат, квитанция), подписанный страховщиком и страхователем. В нем должны быть отражены основные условия страхования. Обычно они подразделяются на общие (общие правила для определенных типов договоров, описывающие условия действительности страхового договора и страховые гарантии) и частные условия, адаптирующие общие правила к конкретной ситуации (наименование страхователя, объект страхования, страховая премия, страховая сумма, срок действия, дополнения к правилам страхования или исключения из них). В соответствии со ст.930 ГК возможно оформление страховых полисов на предъявителя.

Договор страхования может заключаться по поводу страхования стандартного пакета (набора) рисков, по конкретному виду страхования, по специальному риску или на особых условиях.

По продолжительности действия договоры страхования делятся на срочные (краткосрочные, среднесрочные и долгосрочные) и генеральные.

Генеральный договор (генеральный полис) применяется как один договор страхования при систематическом страховании разных партий однородного имущества (товаров, грузов и т.п.) на сходных условиях в течение определенного времени. Обычно это страхование перевозок и грузов. В генеральном полисе или договоре определены все условия страхования, кроме страховой суммы и платежа. Объект страхования в генеральном полисе описывается общими признаками, так как на этом этапе он еще не может быть индивидуально определен. Страховая сумма, платеж и индивидуальная характеристика объекта страхования определяются дополнительными полисами или свидетельствами, которые выдаются на каждую партию.

По срочным договорам риск объявляется и оплачивается заранее – независимо от того, имеет ли он место в действительности, поэтому невозможна ситуация, когда страховых премий «не хватит». Срочный договор будет продолжать действовать (если специально не оговорена возможность его расторжения или изменения условий) и в случае исчезновения или уменьшения риска (например, при установке современной противопожарной сигнализации). Страховое право: Учебное пособие для Вузов. Ростов н/Д: Феникс, 2004.-С.101-103

Обязательность правил страхования для страховщика установлена ст.943 ГК, в которой страхователю и выгодоприобретателю предоставлено право ссылаться на правила, если на них есть ссылка в договоре страхования. Кроме того, сторонам позволено согласовывать в договоре изменение отдельных положений правил.

Публичный характер договора личного страхования определен ст.927 ГК. Это означает, что страховщик, имеющий лицензию на какой-либо из видов личного страхования, обязан заключать этот договор с любым, кто к нему обратиться, «при наличии возможности» (ст.426 ГК). Следует также отметить, что срок исковой давности по договорам личного страхования составляет три года (по имущественному страхованию 2 года). Публичным является и договор обязательного страхования гражданской ответственности владельца транспортного средства.

Если страховщик, имеющий соответствующую лицензию, отказал в заключении публичного договора страхования, его все же можно заставить заключить договор в судебном порядке со ссылкой на ст.426 и 445 ГК.

Условия договора страхования составляет совокупность его пунктов, выражающих волю сторон. В юридической практике условия договора принято делить на существенные, обычные, обязательные и индивидуальные.

Существенные условия являются необходимыми для договоров страхования. Договор считается заключенным при наличии соглашения сторон по всем существенным пунктам.

Статья 942 ГК устанавливает четыре существенных условия договора страхования, три из которых общие для имущественного и личного страхования:

– характер страхового случая;

– срок действия договора страхования.

Четвертым условием для имущественного страхования является имущество или имущественный интерес, который страхуется, для личного страхования – застрахованное лицо. В международной страховой практике перечень существенных условий гораздо шире.

Обычные условия договора есть во всяком договоре. Это сведения о месте заключения договора, форме договора и др.

Обязательные условия договора предписываются сторонам законодательством для согласования. В договорах страхования это, например, реквизиты сторон, условия оплаты, срок начала страховой защиты и т.д. Договор вступает в силу с момента поступления страховой премии на расчетный счет (в кассу) страховщика, если в нем не предусмотрено иное.

В отличие от обязательных индивидуальные условия вносятся в договор по желанию сторон. Индивидуальные соглашения в договорах страхования обычно касаются отдельного конкретного риска. На практике в таких случаях рекомендуется пользоваться следующим правилом: условия, выработанные на основе индивидуального соглашения, предшествуют типовым.

Наряду с обязательными предписаниями и нормами по поводу договоров страхования, содержащимися в законодательных актах, в мировой страховой практике существует понятие обычного права, так называемого неписаного права. То есть общественно признанные и повсеместно применяемые нормы, которые не включены ни в один закон в силу своей очевидности, например доверие страхователя разъяснениям агентов страховой компании относительно содержания и объема страховой защиты. Соответствующий пункт в российской практике обычно включается в страховой договор. Корнеев А.С. Договор страхования в России // Гражданское право. -2007. – № 3. – С. 18- 21

Порядок заключения договора страхования регулируется гл.48 ГК РФ. Заключению договора предшествует соглашение сторон, которое достигается путем переговоров. Основанием их начала является письменное заявление страхователя установленной формы, которая определяется и разрабатывается страховой компанией. Обычно это набор вопросов, позволяющих оценить страховые риски страхователя. Страхователь обязан дать ответы на все содержащиеся в заявлении вопросы, а также сообщить обо всех известных ему обстоятельствах, которые могут иметь значение для оценки риска. Заявление страхователя может быть сделано и в устной форме.

В российской страховой практике письменное заявление используется не всегда, часто ограничиваются устным заявлением.

В ходе переговоров, предшествующих заключению договора, страховая компания обязана ознакомить страхователя с условиями страхования. Страхователь, в свою очередь, обязан предоставить страховщику всю информацию, необходимую для оценки риска, несет ответственность за полноту и достоверность сообщаемых им сведений. Это называется принципом наивысшей добросовестности в страховании. Невыполнение этого условия дает основание страховщику отказать клиенту в страховой защите при условии, что страхователь умышленно ввел страховщика в заблуждение.

Страховщик имеет право в любое время проверить полноту и достоверность сведений, содержащихся в заявлении, а также состояние застрахованного объекта.

Важная составная часть договора – собственное волеизъявление страхователя по поводу заключения договора. Это волеизъявление выражается текстом заявления или самого договора и подписью страхователя. Фамилия, адрес (телефон) страхователя должны быть обозначены вполне ясно.

В договоре должна быть определена сумма, в пределах которой страховщик обязуется выплатить страховое возмещение по договору имущественного страхования или которую он обязуется выплатить по договору личного страхования (страховая сумма), определяется соглашением страхователя со страховщиком в соответствии с нормами ГК.

При страховании имущества или предпринимательского риска страховая сумма не должна превышать их действительную стоимость.

В договоре обязательно указываются начало и продолжительность периода страхования (несения ответственности страховщика), величина страховой премии, вид и способ ее внесения (ежемесячно, поквартально, раз в год).

Размеры ответственности и условия выплаты, принимаемые на себя страховщиком, могут ограничиваться включением в текст договора оговорки по форс-мажорным обстоятельствам (чрезвычайные обстоятельства или обстоятельства непреодолимой силы), а также изъятию или уничтожению застрахованного имущества по распоряжению государственных органов. Страховщик в этих случаях освобождается от выплаты страхового возмещения.

По договору страхования страхователь имеет право:

– на получение страховой суммы по договору страхования жизни или страхового возмещения в размере ущерба в имущественном страховании либо на возмещение ущерба причиненного третьим лицам при страховании гражданской ответственности – в пределах страховой суммы и с учетом конкретных условий по договору;

– на изменение условий страхования в договоре в части изменения страховой суммы или объема ответственности, если иное не оговорено в правилах страхования;

– на досрочное расторжение договора страхования в порядке, установленном ст.958 ГК или оговоренном правилами страхования.

Наряду с правами страхователь несет определенные обязанности по договору страхования. Первая правовая обязанность страхователя – уплата страховых премий в размере и порядке, которые определены в договоре. Эта обязанность страхователя является правовой, потому что ее можно обжаловать через суд.

Остальные обязанности страхователя подразделяются на преддоговорные и имеющие место в период действия договора. Преддоговорные обязанности заключаются в предоставлении информации о риске. В период действия договора страхователь обязан при страховании ущерба сообщить страховой компании о факторах увеличения риска, о заключении других договоров страхования по поводу того же объекта, о фактах отчуждения застрахованного имущества, об изменении места жительства.

Кроме того, в период действия договора страхователь обязан соблюдать специально согласованные или содержащиеся в правилах страхования обязанности, направленные на уменьшение риска или предотвращение опасности, например, установить охранную сигнализацию в помещении, противоугонное устройство в автомобиле и т.д.

При наступлении страхового случая страхователь обращается к страховщику с претензией о выплате страхового возмещения. При этом страхователь обязан:

– принять необходимые меры для предотвращения и устранения причин, способствующих возникновению дополнительного ущерба;

– в течение установленного срока поставить в известность страховщика о происшествии;

– подать в письменном виде заявление установленной формы о выплате страхового возмещения;

– предоставить страховщику всю необходимую информацию об ущербе, а также документы для установления факта страхового случая и определения размера ущерба;

– дать страховщику возможность проводить осмотр и обследование застрахованного объекта, а также расследование в отношении причин страхового случая и размера убытков.

На практике страхователю следует обращать внимание на то, как в договоре и в правилах страхования определены срок и способ уведомления страховщика о наступлении страхового случая. В соответствии со ст.961 ГК уведомление должно быть сделано незамедлительно после того, как стало известно о страховом случае. Если в договоре установлены срок и способ уведомления, их следует соблюдать. Об этом нужно позаботиться и выгодоприобретателю, поскольку, как и в случае с уплатой взноса, закон возлагает эту обязанность также и на него, если ему стало известно о заключении договора страхования (ст.961 ГК).

Сообщать о страховом случае необязательно самому страховщику. Статья 961 ГК обязывает уведомить страховщика или его представителя. Поэтому следует обращать внимание на то, чтобы в договоре был точно указан представитель страховщика.

В Гражданском кодексе РФ содержится ряд норм, позволяющих возложить определенные обязанности на выгодоприобретателя. В частности ст. 939 ГК гласит, что «страховщик вправе требовать от выгодоприобретателя…выполнения обязанностей по договору страхования, включая обязанности, лежащие на страхователе, но не выполненные им, при предъявлении выгодоприобретателем требования о выплате».

Обязанность уплачивать взносы установлена законом не только для страхователя, но и для выгодоприобретателя (ст.954 ГК). Стороны договора могут выбрать, кто из двух участников страховых отношений должен ее исполнять.

Страховая компания, в свою очередь, в соответствии с договором страхования имеет многочисленные обязанности и права. Обязанности страховщика разделяются на обязанности по несению риска и по выплате страхового возмещения (страховой суммы).

При описании риска страховщик обязан указать исключения, которые не охватываются страховой защитой. По заключенным договорам страховая компания гарантирует надлежащее исполнение принятых на себя обязательств и отвечает по ним всем принадлежащим ей имуществом. Со своей стороны страховщик обязан также обеспечивать неразглашение информации, которая стала ему известна в связи с заключением, исполнением или прекращением договора страхования и которая содержит коммерческую тайну страхователя.

При получении заявления страхователя о выплате страхового возмещения страховщик обязан:

– обеспечить осмотр объекта страхования, составить акт о страховом случае при участии страхователя;

– провести расчет ущерба;

– произвести страховую выплату.

Наряду с обязанностями страховщик имеет определенные права. Так, при несении риска он имеет право проверять состояние застрахованного объекта, а также соответствие сообщенных ему страхователем сведений об объекте страхования действительным обстоятельствам, независимо от того, изменились или нет условия страхования (ст.945 ГК).

В ряде случаев страховщик имеет право отказаться от исполнения договорных обязательств либо изменить условия в части возмещения ущерба или выплаты страховой суммы. Это возможно в тех случаях, когда страхователь:

– сообщил неправильные, т.е. заведомо ложные или неполные, сведения об обстоятельствах, имеющих существенное значение для оценки степени риска;

– не сообщил страховщику о существенных изменениях в риске, не известил его в установленном порядке о страховом случае или чинил препятствия представителю страховой компании в определении обстоятельства характера и размера ущерба;

– не представил документы, необходимые для определения размера ущерба;

– не принял меры к предотвращению ущерба или сокращению его размеров, что привело к увеличению ущерба.

Однако страхователь имеет право через суд потребовать от страховщика исполнения обязательств по договору.

Если страховщик выплатил страховое возмещение страхователю, то к нему переходит право требовать возмещения ущерба в пределах выплаченной суммы от лица, виновного в причинении ущерба (суброгация).

Основания для досрочного прекращения договора страхования приведены в ст.958 ГК: «Договор страхования прекращается до наступления срока, на который он был заключен, если после его вступления в силу возможность наступления страхового случая отпала, и существование страхового риска прекратилось по обстоятельствам иным, чем страховой случай». К таким обстоятельствам, в частности, относятся: гибель застрахованного имущества по причинам иным, чем страховой случай; прекращение в установленном порядке предпринимательской деятельности лицом, застраховавшим предпринимательский риск или риск гражданской ответственности, связанной с этой деятельностью.

Безусловное право страховщика досрочно прекратить договор в Гражданском кодексе РФ не предусмотрено, кроме случая неуплаты страхователем страховых взносов.

Страхователь (выгодоприобретатель) по ст. 958 ГК вправе отказаться от договора страхования в любое время. Если причина такого отказа состоит в том, что возможность страхового случая отпала по причинам, иным, чем страховой случай (например, продажа застрахованного имущества), то страховщик имеет право удержать часть страховой премии, пропорциональную времени, в течение которого действовал договор страхования (страховщик нес ответственность). Если причина отказа иная, то страховая премия не возвращается (если иное не оговорено договором страхования).

Недействительность договора страхования устанавливается судом. Все условия, ничтожность которых прямо не установлена в нормах главы 48 ГК РФ, признаются недействительными только в судебном порядке, а до судебного решения продолжают действовать. Страховое право: учебник для студентов вузов. Обучающихся по специальности 021100 «Юриспруденция»/ Под ред. В.В.Шахова, В.Н.Григорьева, А.П.Архипова.- 2-е изд., перераб. и доп.- М.:ЮНИТИ-ДАНА: Закон и право, 2007.С-86-95

– не принял меры к предотвращению ущерба или сокращению его размеров, что привело к увеличению ущерба.