Структура ИОК разделяется по видам основных фондов. Наибольший объем денежных вложений направляется на сферу строительства (около 60%), а остальные — на покупку готовых зданий (сооружений), приобретение оборудования, автомобилей и прочих материальных ценностей, необходимых для деятельности предприятия.

Инвестиции в основной капитал — как сделать капитальные вложения: поэтапное руководство для новичков + 5 полезных советов по привлечению прямых иностранных инвестиций

Что такое объем капитальных вложений и какие основные фонды входят в основной капитал? Как ведется статистика основного капитала? Где получить помощь в привлечении прямых иностранных инвесторов?

Успешное развитие любого предприятия – будь то крупный нефтедобывающий комплекс или кофейня на 10 персон – зависит от грамотных финансовых вложений в основные фонды компании. Чтобы получить максимальную прибыль завтра, нужно позаботиться об этом сегодня.

Достижение этой цели реализуется через инвестиции в основной капитал. О том, что собой представляют такие вложения и как делать их грамотно, я, Денис Кудерин, эксперт по инвестированию, расскажу в новой публикации.

В конце статьи вас ждёт обзор профессиональных компаний, которые помогут инвестировать средства с выгодой, плюс советы по привлечению инвесторов.

Начнем, дорогие друзья!

Что такое инвестиции в основной капитал

Под инвестициями в основной капитал понимаются (раздел II приказа Росстата от 25.11.2016 № 746):

- затраты на создание, реконструкцию (модернизацию) объектов, покупку машин, оборудования, инвентаря, классифицируемых с точки зрения учета в качестве внеоборотных активов;

- вложения в интеллектуальную собственность;

- инвестиции в биологические ресурсы.

Инвестиции в основной капитал могут быть произведены как за счет собственных, так и за счет заемных (или поступивших в порядке помощи) средств, в рамках договоров мены, договоров долевого участия.

В состав инвестиций в основной капитал не включаются затраты на приобретение активов, цена которых — менее 40 000 рублей, за исключением случаев, когда данные активы отражаются в бухгалтерском учете как основные средства.

Не признаются инвестициями в основной капитал организации:

- покупка основных фондов, ранее находившихся на балансе сторонних организаций;

- затраты на приобретение квартир в многоквартирных жилых домах;

- покупка земельных участков, объектов природопользования;

- заключение договоров аренды, покупка лицензий, приобретение гудвилла, маркетинговых связей (относящихся в соответствии с системой национальных счетов к непроизведенным активам).

Синоним понятия «инвестиции в основной капитал» — «капитальные вложения» (ст. 1 закона «Об инвестиционной деятельности» от 25.02.1999 № 39-ФЗ).

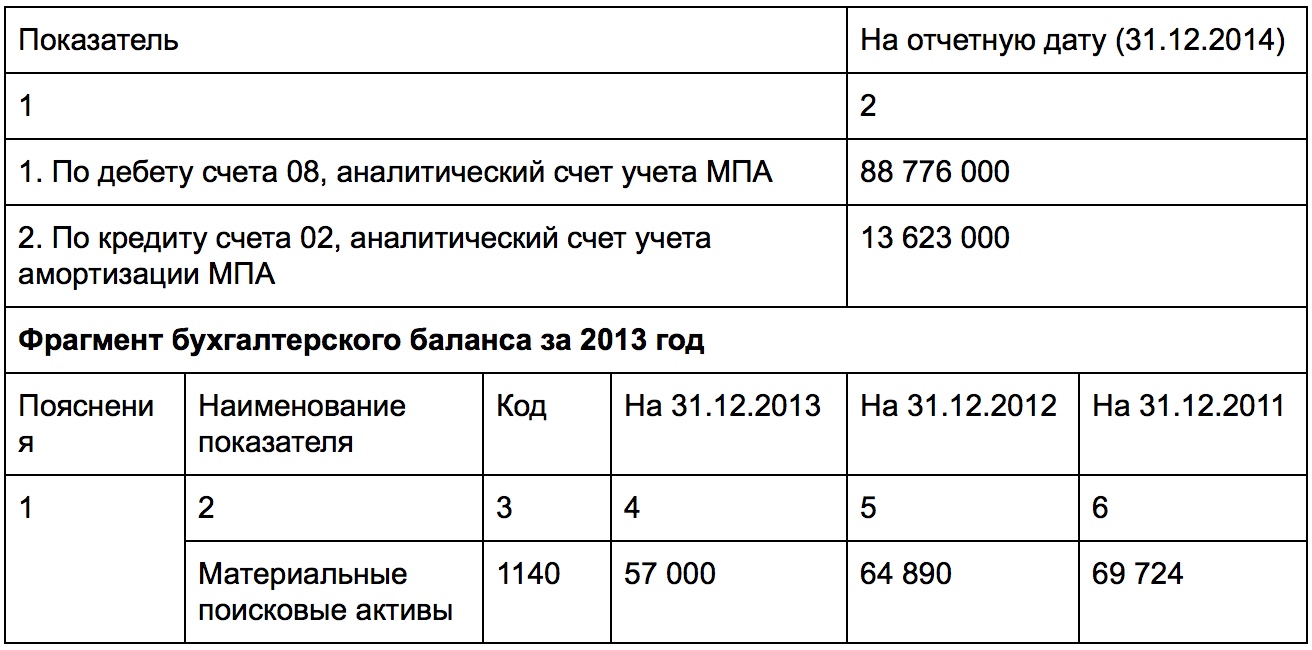

Следует отметить, что инвестиции в основной капитал (в отличие от, собственно, основного капитала) находятся за пределами юрисдикции главных источников права, регулирующих учет основных средств, — приказа Минфина от 13.10.2003 № 91н, а также ПБУ 6/01. Какие же нормы права следует рассматривать как руководящие при учете капитальных вложений?

Что такое инвестиции в основной капитал?

II. Основные понятия и определения

2.1. Инвестиции в основной капитал представляют собой совокупность затрат, направленных на строительство, реконструкцию (включая расширение и модернизацию) объектов, которые приводят к увеличению их первоначальной стоимости, приобретение машин, оборудования, транспортных средств, производственного и хозяйственного инвентаря, бухгалтерский учет которых осуществляется в порядке, установленном для учета вложений во внеоборотные активы, на формирование рабочего, продуктивного и племенного стада (расходы на приобретение взрослого скота, включая стоимость его доставки, и затраты на выращивание в хозяйстве молодняка продуктивного и рабочего скота, переводимого в основное стадо), насаждение и выращивание многолетних культур и т.д.; инвестиции в объекты интеллектуальной собственности: произведения науки, литературы и искусства, программное обеспечение и базы данных для ЭВМ, изобретения, полезные модели, промышленные образцы, селекционные достижения; произведенные нематериальные поисковые затраты.

В состав инвестиций в основной капитал включаются затраты на создание новых и поступивших по импорту основных средств, осуществляемые за счет всех источников финансирования, включая средства бюджетов на возвратной и безвозвратной основе, кредиты, техническую и гуманитарную помощь, договор мены, а также затраты, осуществленные за счет денежных средств граждан и юридических лиц, привлеченных организациями-застройщиками для долевого строительства на основе договоров, оформленных в соответствии с Федеральным законом от 30 декабря 2004 г. N 214-ФЗ “Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости”.

В инвестиции в основной капитал включается стоимость лизингового имущества, если по условиям договора лизинга лизингополучатель учитывает это имущество на балансе организации. Стоимость лизингового имущества, учтенного лизингополучателем на забалансовом счете, в инвестиции в основной капитал не включается.

Данные по инвестициям в основной капитал отражаются в текущих ценах.

Не учитываются в объеме инвестиций в основной капитал затраты на приобретение зданий, сооружений, машин, оборудования, транспортных средств, производственного и хозяйственного инвентаря, объектов, не завершенных строительством, и квартир в объектах жилого фонда (зачисляемых на баланс организации и учитываемых на счетах учета основных средств), числившихся ранее в основных фондах (средствах) у других юридических и физических лиц – резидентов экономики России , а также затраты на приобретение у застройщика вновь построенных основных средств.

На практике невозможно выделить сделки по приобретению инвестиционных товаров между резидентами и нерезидентами субъектов Российской Федерации. Поэтому инвестиции в основной капитал по субъектам Российской Федерации, в целях исключения двойного счета, оцениваются только в части создания и приобретения новых основных средств.

Формирование показателя “Инвестиции в основной капитал” осуществляется по полному кругу хозяйствующих субъектов: крупным и средним организациям, малым и микропредприятиям, индивидуальным предпринимателям без образования юридического лица, физическим лицам, на базе информации текущего статистического наблюдения и с учетом оценки объема инвестиций, не наблюдаемых прямыми статистическими методами.

2.2. Объем инвестиций в основной капитал за счет бюджетных средств определяется на основе информации об источнике финансирования инвестиций в основной капитал за счет бюджетных средств всех уровней, представленной респондентами на формах федерального статистического наблюдения: по крупным и средним организациям – N П-2 “Сведения об инвестициях в нефинансовые активы”, N П-2 (инвест) “Сведения об инвестиционной деятельности”, по малым предприятиям – N ПМ “Сведения об основных показателях деятельности малого предприятия”, по микропредприятиям – N МП (микро) “Сведения об основных показателях деятельности микропредприятия”.

По малым и микропредприятиям итоги по инвестициям в основной капитал за счет бюджетных средств определяются как сумма данных, полученных от респондентов, представивших отчеты по формам N ПМ и N МП (микро) без распространения на генеральную совокупность объектов статистического наблюдения.

Источники финансирования

В процессе деятельности компания сама определяет источники инвестиций в основной капитал. Принятие решений во многом зависит от показателей и основных факторов деятельности предприятия. В основе источников ИОК лежат активы предприятия, его отчисления (доходные и амортизационные), а также другие производственные инструменты, среди которых патенты на выпускаемые товары, марки на продукцию, а также ПИФы.

Отдельного внимания заслуживают акции предприятия (если они имеются). Наличие ценных бумаг играет ключевую роль во многих случаях, как для отдельных предприятий, так и для экономики страны в целом. Что касается отчислений, они поступают в виде банковских займов от частных лиц или компаний, инвестиций из-за границы, а также формируются за счет бюджетных средств.

Инвесторы часто возлагают надежду на индекс инвестиций в основной капитал. Чаще всего именно он воспринимается как основной параметр, сигнализирующий об эффективности вложений и перспективах для инвестора. Но стоит учесть, что на результат инвестиций влияет и ряд других параметров:

- Текущая политика государственных органов власти.

- Прогнозы, которые предоставляют инвесторы.

- Качество и удобство налоговых реформ для людей.

- Благоприятность финансовой среды для привлечения средств со стороны.

Если рассматривать конкретные регионы страны или отдельно взятые компании, тогда на объем ИОК может влиять:

- Правильность применения ресурсов, которые участвуют в обороте.

- Эффективность проектов, направленных на инвестирование средств.

- Уровень конкурентоспособности товара.

В случае, когда правительство или компания осуществляют непродуманные вложения, объем ОИК снижается к минимуму. При этом инфляция показывает, как перемещаются привлеченные и личные средства.

Источники формирования средств условно делятся на следующие категории:

- Для собственных средств компании это амортизационные отчисления и доход.

- Для привлеченных денег — кредиты, оформленные в банке, вложения из-за рубежа, кредиты у других компаний, внебюджетные деньги, бюджетные средства и другие источники.

Особенности учета

Учет инвестиций осуществляется за вычетом НДС. Из этого правила согласно Налоговому кодексу РФ (ст. 170 ч. 2) есть исключения:

- если основной капитал освобожден от налогообложения, учитывается по заявленной стоимости;

- е сли купленные станки производят продукцию на экспорт .

Поскольку весь учет ведется в рублях, то вложения в основной капитал в иностранной валюте пересчитываются по курсу Банка России по факту осуществления сделки.

Кроме того, оценка инвестиций привязана к ценам того периода, по которым составляется отчетность. Поэтому при учете инвестиций в основной капитал рекомендую использовать официал ь ную методику (Приказ Росстата № 746 от 25.11.2016 с изменениями и дополнениями).

Пошаговая инструкция инвестиций в основной капитал

Несколько шагов, которые необходимы для получения инвестиций:

- Определите объем требуемых средств.

- Оцените ОФ, чтобы понимать, какими суммами оперирует компания, и какую прибыль приносят.

- Составьте инвестиционный план.

- Определите методы учета и контроля за исполнением проекта.

Если компания принимает решение о привлечении инвестиций, нужно:

- Разработать бизнес-план, который покажет выгоду от размещения средств в основной капитал компании.

- Обозначить плату за вложения – размер доли в бизнесе или процент отчислений с дохода и т.п.

- Проинформировать заинтересованных участников рынка – брокеров, инвестиционные фонды и т.д.

- Организовать встречу с потенциальным инвестором и грамотно провести переговоры.

- Подписать инвестиционный договор.

Разработка проекта договора – важный пункт проведения инвестиционных мероприятий. В нем нужно учесть права и обязанности сторон. Обратите внимание на пункты, что при неполучении планируемых выгод вы не несете за это ответственность.

Как привлечь нужный объем инвестиций в основной капитал

Владелец проекта сам определяет объем необходимых инвестиций в бизнес, а инвестор оценивает вложения по следующим пунктам:

- Польза для предприятия, технико-экономическое обоснование, цель.

- Общий размер и инвестиции в каждое направление в отдельности.

- Сроки для достижения цели и возврата вложенных денег.

- Предполагаемая прибыль участников договора.

Люди, имеющие деньги, инвестируют их с целью получения дохода. Чтобы привлечь капиталы в свой бизнес, вы должны составить бизнес-план, который покажет путь повышения доходности предприятия при помощи инвестиций. Целесообразно сделать свой проект привлекательным для инвесторов, предложив им особые преференции, льготы.

Если вы планируете развиваться при помощи инвестиций, опишите проект так, чтобы инвесторы им заинтересовались. Наведите порядок в компании: создайте прозрачную понятную схему управления, погасите крупные дебиторские задолженности и т.п. Это повысит доверие к компании и поможет заключить выгодные контракты.

Используйте все доступные средства, чтобы вызвать интерес к предприятию у потенциальных инвесторов: участвуйте в отраслевых, городских, международных конференциях, семинарах в качестве спикера или посетителя, заводите контакты на выставках по специальности и смежным направлениям.

Обратитесь к фирмам, которые подбирают инвесторов для разных отраслей – их услуги стоят денег, но у них есть клиентская база, посредники найдут надежного инвестора быстрее.

Как снизить риски

При инвестировании есть риск потерять капитал. Чем выше доходность у инструмента, тем выше риски. Поэтому при высоких процентах избежать рисков не получится.

Риски могут быть разными. Например, некоторые возникают, когда невозможно продать актив низкого спроса или высокой разницы между курсом покупки и продажи. Другие относятся к возможному банкротству компании, которая выпускает ценные бумаги. А еще есть внешние риски — это инфляция, риски падения валюты или процентных ставок. Есть несколько способов снизить риски.

Следовать стратегии. При длительных инвестициях ситуация на рынке может меняться. Важно не поддаваться панике, а следовать стратегии и помнить, что в долгосрочной перспективе фондовые рынки растут.

Учитывать риски, которые известны заранее. Некоторые активы имеют заранее определенный уровень риска. Можно сравнить разные инструменты по риску и выбрать те, что имеют наиболее выгодное соотношение риска и доходности.

Не инвестировать в то, что непонятно. Если не знаете, как устроен финансовый инструмент, лучше не вкладывать в него деньги.

Проверять портфель. Со временем некоторые активы в портфеле могут стать более рискованными. Чтобы риски не росли, советуем время от времени выполнять ребалансировку портфеля и приводить процентное содержание активов к первоначальным значениям.

Если вы торгуете через брокера, он должен отчитываться о состоянии вашего портфеля согласно условиям договора или по вашему письменному запросу в течение 10 дней со дня получения запроса. Если у брокера есть личный кабинет, вы можете проверять состояние портфеля там.

Как эффективнее накопить на старость: сдавая квартиру или покупая фонды?

Инвесторы часто путают пассивный доход и пассивные инвестиции, хотя в реальности одинаково желают и того, и другого. Пассивный доход может приносить регулярную ренту для тех, у кого капитал уже есть, а пассивные инвестиции — для тех, кто еще в стадии накопления. Рассмотрим оба случая.

Две наиболее популярные в мире стратегии для пассивных инвесторов, с помощью которых можно подготовиться к выходу на пенсию — это вложения в недвижимость, либо в рынок ценных бумаг . Обычно первый вариант подразумевает покупку жилья под сдачу в аренду, а второй — инвестиции в фонды акций и облигаций.

Инвестиции в жилье допускают вариант с ипотекой, что превращает их в подобие регулярных накоплений: часть платежа — банку на погашение процентов, часть — себе на выкуп квартиры. Инвестиции в фонды обычно не предполагают выплату ренты, зато из них можно регулярно выводить любую сумму, создавая себе пенсию любого размера.

Получение ренты за ипотечную квартиру — инвестиции в «однушку» с двузначной доходностью

На этом можно было бы и закрыть вопрос, ведь дешевле и удобнее копить с помощью фондов, то есть стратегия вырисовывается следующая: собираем капитал в ценных бумагах, чтобы не тратиться на дорогие займы. А собрав нужную сумму, покупаем жилье и сдаем его в аренду.

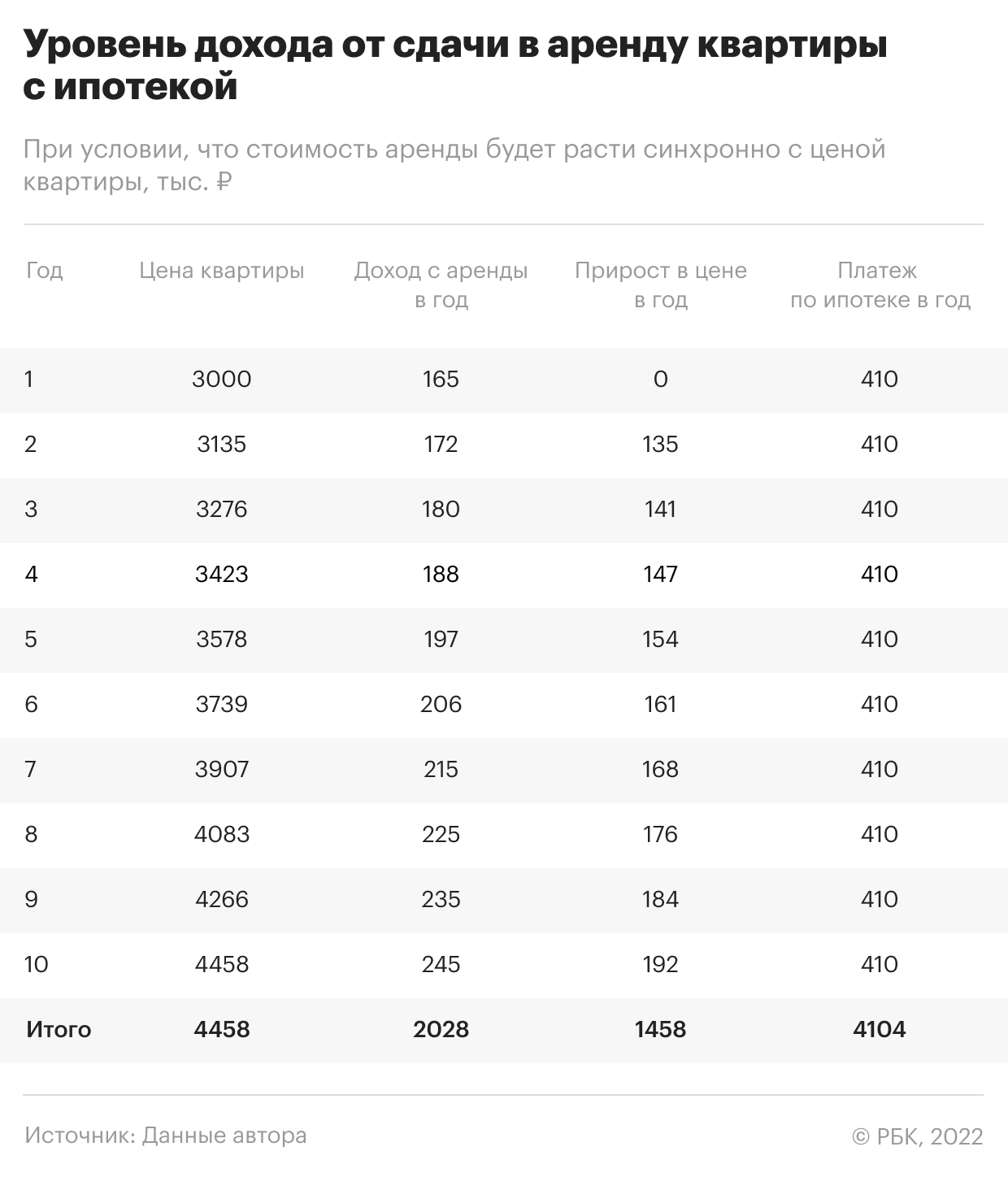

Однако существуют некоторые нюансы. На 1 января 2022 года ипотечная ставка на вторичное жилье составляла 9%, средняя ставка аренды квартиры — 5,5% годовых, а среднегодовой рост цены кв. метра за 10 лет — 4,5%. Получается, что совокупная доходность жилья перебивает банковскую ставку, а значит, с высокой вероятностью такой актив с годами отобьет затраты.

На конкретном примере это может выглядеть так. Берем в ипотеку готовую к проживанию квартиру площадью до 40 кв. метров. Ее стоимость сейчас составляет около ₽3 млн — это средний для России показатель. При минимальном взносе в ₽300 тыс. кредит составит ₽2,7 млн, общая выплата за 10 лет — ₽4,1 млн, вместе с первым взносом — ₽4,4 млн.

Если предположить, что стоимость аренды будет расти синхронно с ценой квартиры, то есть ставка доходности 5,5% не будет сильно уменьшаться или расти, то сдача в аренду квартиры за 10 лет ипотечных выплат (без учета налогов, коммунальных платежей и ремонтов) принесет ₽2 млн, помимо того, что сама недвижимость подорожает до ₽4,5 млн.

В итоге получается, что собственных средств было вложено ₽4,4 млн, а накоплено около ₽6,5 млн. Если мы направляли доходы от аренды целиком на погашение ипотеки, то денежные потоки выглядят иначе: вложили — ₽2,4 млн, а получили актив стоимостью ₽4,5 млн. В любом случае средняя годовая доходность с учетом реинвестирования (IRR) составила 11% годовых, что весьма неплохо.

Портфель из бумаг индексных фондов — спокойный вариант с удвоением результата

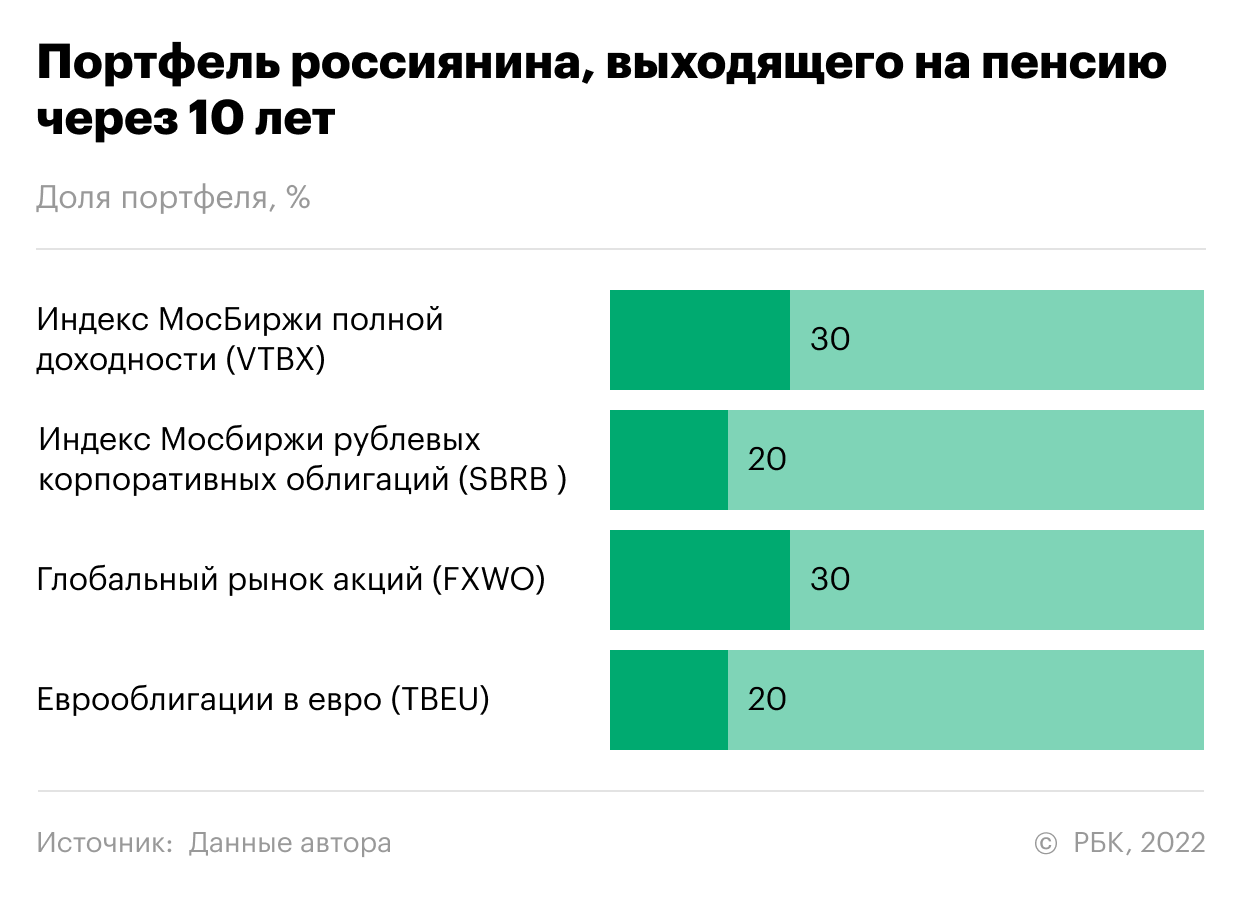

Теперь посмотрим на классическую стратегию индексного инвестирования в фонды, которую используют западные пенсионные управляющие. Стратегия основана на регулярной покупке паев (акций), следующих за крупными индексами. Для тех, кому на пенсию через 10 лет или чуть более того, в мировой практике используется пропорция: около 60% в фонды акций и 40% — в фонды облигаций.

В России похожий по структуре портфель можно собрать из биржевых фондов (ETF и БПИФ). Для диверсификации по странам — из фондов на индексы акций США, Европы и Азии, по валютам — на российские и зарубежные евробонды. Желательно брать самые дешевые фонды с минимальными комиссиями — это ключевое правило в пассивных стратегиях. Мы можем охватить почти все основные рынки ценных бумаг, если возьмем всего четыре БПИФ и ETF . Например, из тех фондов, что торгуются на российских площадках, самые дешевые из самых диверсифицированных фондов (с наибольшим числом ценных бумаг в портфелях): VTBX (российские акции), SBRB ( облигации в рублях), FXWO (зарубежные акции), TBEU (еврооблигации).

Для простоты разделим портфель ровно пополам на рублевые и валютные активы. Получим по 30% в двух фондах акций (VTBX и FXWO) и по 20% в фондах облигациях (SBRB и TBEU). Годовая доходность индексов, которые лежат в их основе, составляет 8–10% в облигациях и около 17% в акциях. В среднем такой портфель будет приносить 14% в год.

В конкретных цифрах это выглядит так: приобретаем весь российский рынок одной акцией (VTBX) по ₽140 за штуку, затем ровно на ту же сумму приобретаем глобальные акции (FXWO) и оставшуюся сумму делим пополам между фондами SBRB и TBEU. Минимальная сумма, которая для этого потребуется, — ₽465. При ставке 14% годовых через 10 лет они превратятся в примерно ₽1 700.

Если провести прямое сравнение с описанной выше «однушкой», то вкладываем ₽300 тыс. в такой портфель на старте и далее ежемесячно докладываем ₽34,2 тыс. За 10 лет будут вложены все те же ₽4,4 млн, а получено — ₽9,1 млн, поэтому итоговый результат индексных фондов в 1,5 раза выше, чем вложения в квартиру.

Какой доход принесут оба варианта вложений и как правильно управлять капиталом?

Теперь посмотрим, как два вида инструментов справляются с задачей пассивного дохода. С квартирой все относительно просто: есть ставка найма, которая приносит около 5,5% стоимости квартиры в год, и она растет в рублях вслед за самой квартирой (ориентир — 4,5% годовых). Для квартиры стоимостью ₽3 млн ежемесячный доход составит более ₽13 тыс. (₽165 тыс. в год) сегодня и чуть более ₽21 тыс. через 10 лет. Однако в нынешних деньгах доход, очевидно, сократится. Динамика цен на жилье (4,5% в год) проигрывает даже средней за последние 10 лет инфляции (6,6%). И через 10 лет рантье будет получать уже не ₽13 тыс., а эквивалент сегодняшних ₽10 тыс.

С фондами все немного сложнее. Они не приносят дивидендов и купонов, а реинвестируют их, поэтому единственный способ извлечения ренты из них — регулярная продажа акций. В международной практике применяют «правило 4%» — именно такую долю долгосрочного портфеля можно продавать ежегодно, не рискуя, что средства в нем закончатся либо обесценятся из-за инфляции.

Если взять портфель, сопоставимый в цене с однокомнатной квартирой (все те же ₽3 млн) и вложить его консервативным образом: не 60/40, как было в период накопления, а наоборот — 40/60 в пользу облигаций для снижения риска влияния на портфель рыночных коррекций, то его доходность составит 12,4% годовых, или 5,4% реальной доходности.

Получается, мы можем продавать ежегодно часть портфеля, равную 5,4% вложенных средств, и получать с первоначально вложенных ₽3 млн, ровно те же ₽13 тыс. в месяц, что имели бы с аренды однокомнатной квартиры. Однако в данном случае мы можем так делать бесконечно долго. В реальном выражении наш портфель ничего не потеряет, и даже через 10 лет будет приносить сегодняшние ₽13 тыс.

Если бы мы изначально копили в фондах, то результат был бы еще интереснее. Рисковый портфель (60/40 в пользу акций) при вложенных в него за 10 лет ₽4,4 млн вырастает до ₽9,1 млн. Сегодня с поправкой на инфляцию это ₽4,6 млн, что соответствует стоимости 1,5 «однушкам», и он может приносить пропорционально больший доход — ₽19 тыс. в месяц.

Если переложиться по выходу на пенсию в более консервативный портфель (40/60 в пользу облигаций) и выводить из него по 5% ежегодно (0,4% в месяц), то можно получать все те же ₽19 тыс. неизмеримо долго и оставить потомкам средства, на которые они смогут купить не одну квартиру, поскольку сумма на счете будет расти быстрее, чем цена квадратного метра.

Главный риск ипотечного варианта — промахнуться с циклом роста цен на недвижимость

В случае с инвестициями в ипотечную квартиру большую роль играет соотношение ставок: стоимость займа, доходность аренды и рост стоимости квадратного метра. Например, покупка квартиры на пиках цен в 2010 года следующие 10 лет приносила только 2% в год. Доходность вложений в квартиру с учетом ипотечного плеча может колебаться от 3% до 7% годовых в среднем, то есть она может очень сильно отставать от инфляции, поэтому в такие годы обычный банковский депозит может оказаться выгоднее, чем второе жилье.

Возможная коррекция цен на недвижимость зависит от региона, но обычно она происходит по всей стране синхронно. По данным Росстата, три наиболее значимых периода падения цен за последние годы пришлись на конец 2009 года (на 8% вниз от тогдашних максимумов), начало 2011 года (-23%) и середину 2017 года (-11%).

На фондовом рынке падения активов более привычны и более скоротечны. Так, в марте 2022 года на пике страхов из-за пандемии портфель из акций и облигаций, составленный в пропорции 40/60 (в пользу консервативной части), терял около 12% — в то время как весь рынок проседал вдвое сильнее. Уже к маю того же года портфель полностью восстановился.

Сдача квартиры в аренду — временное решение. Фонды более эффективны в долгосрочной перспективе

В период накопления на пенсию ипотечная однокомнатная квартира и фонды ценных бумаг показывают двузначную доходность в рублях, обыгрывая среднюю инфляцию по стране, однако недвижимость проигрывает фондам порядка 3 п.п. в год на промежутке в 10-летний период. Жилье требует кратно больших вложений, чем рынок ценных бумаг. Даже средняя по регионам «однушка» (₽3 млн) принесет ₽20 тыс. отчислений в месяц (на 10 лет за вычетом дохода с аренды) и, чтобы безболезненно платить по такому графику (при норме сбережений 10–20%), нужно иметь ежемесячный доход ₽100–200 тыс. в месяц.

Сдача в аренду ипотечной квартиры показывает солидный прирост в основном за счет кредитного плеча. Даже небольшая разница между доходностью жилья и стоимостью ипотеки кратно увеличивает отдачу от вложения собственных денег. Преимущество фондов в другом — в наличии в их составе акций, которые на длинном горизонте перебивают и инфляцию, и девальвацию рубля.

В период пассивного дохода, то есть после выхода на пенсию, арендная квартира теряет свой самый сильный козырь — ипотечный рычаг. Рост арендных платежей не успевает за инфляцией, а рост цены самой квартиры никак это не компенсирует: продавать ее частями нельзя. Иначе говоря, если дохода с «однушки» вам мало уже сейчас, то в отдаленном будущем его вам тем более не будет хватать.

Фонды справляются с выплатой ренты не хуже, а в ряде комбинаций даже лучше, чем арендное жилье. Имея в портфеле 40% акций и 60% облигаций, можно индексировать себе выплаты по инфляции бесконечно долго и оставить весь накопленный капитал потомкам. За 20 лет (10 накоплений и 10 выплат) разница в доходах с «однушки» и с фондов вырастает в 2 раза (при одинаковых вложениях): ₽10 тыс. в месяц против ₽19 тыс. в нашем примере.

Арендная квартира — лишь временное решение пенсионного вопроса. Платежи не защищены от инфляции, их невозможно индексировать быстрее, чем растет весь рынок недвижимости. Уже в первые 10 лет после выход на пенсию рента в реальных ценах сократится на 20%.

Фонды позволяют зафиксировать нужную сумму в реальном выражении, получать ее бесконечно долго и при этом продолжать приумножать свой капитал быстрее, чем это делает жилая недвижимость. Простейший портфель обойдется всего в ₽465 (при сегодняшних ценах на акции). Это самый демократичный способ сформировать себе пенсию.

В идеале стоит использовать оба инструмента, поскольку у них принципиально разные риски: они снижаются в цене в разные годы и месяцы, бывают простои и крупные затраты на ремонт, случаются периоды долгого отсутствия роста на рынке ценных бумаг. Но, чтобы копить поровну в двух корзинах, доход должен быть еще больше: от ₽200 тыс в месяц (при стандартной норме сбережений до 20%).

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Вывод

Конечно, инвестиции в основной капитал можно определить, как кропотливый и хлопотный способ расширения бизнеса, привлечения новых партнеров, увеличения доходности предприятия. Для благоприятного исхода, получив денежные средства, нужно грамотно распределить вложения. Но предварительно целесообразно провести тщательный анализ всех аспектов сделки и только после этого принять взвешенное решение.

Интересно узнать, а какие способы увеличить доход знаете вы? Обязательно напишите об этом в комментариях и оцените нашу работу! А если у вас есть кто-то, кому будет полезна эта статья, поделитесь ей! И этот человек обязательно скажет вам: «Спасибо!» ?

В процессе производства (вне зависимости от его направления) компания расходует разные ресурсы, в результате чего рынок получает новую продукцию. Потребляемые ресурсы могут иметь различный характер — деньги, а также нематериальные и материальные активы. Упомянутые выше факторы обеспечиваются основным капиталом. Вот почему своевременные инвестиции в этот сектор важны для поддержания предприятия «на плаву» и повышения его конкурентоспособности.

Где и как найти инвесторов

Финансовую поддержку предприятие может найти у кредитных организаций, в инвестиционных фондах, у частных инвесторов.

Главным условием успеха является грамотное привлечение желающих вложить деньги в конкретное предприятие.

Для этого важно, что инвестиционный проект обладал определенной привлекательностью, чего можно достичь высоким уровнем эффективности.

Итак, главной задачей становится поиск людей, которые охотно вложат деньги в основной капитал компании. Для этого нужно уметь рекламировать свою организацию, обратить внимание потенциальных вкладчиков на все преимущества сотрудничества с вашей фирмой:

- Представить прозрачный бизнес-план с указанием нынешнего состояния дел и тенденций развития в будущем. При этом он должен содержать детальное описание всех этапов.

- Обратите внимание на важность правильно оформленного пакета документов. Инвесторам также потребуется текущая отчетность предприятия.

- Создайте привлекательные условия сотрудничества. Это может быть предложение принять участие в управлении компанией, обеспечение дополнительных привилегий.

- Проведите интересную презентацию, наглядно продемонстрируйте выгоды вашего проекта.

После успешного поиска заинтересованных в финансовых вливаниях, можно смело утверждать о положительных тенденциях дальнейшего развития предприятия.