Оспаривание кадастровой стоимости: судебная практика

Автор: Елена Орлова, Налоговый консультант АКГ «ДЕЛОВОЙ ПРОФИЛЬ»

Опубликовано в журнале “Расчет”

В настоящий момент налог на имущество в отношении офисной и торговой недвижимости исчисляется по кадастровой стоимости, которая максимально приближена к рыночной. Однако встречаются случаи, когда кадастровая превышает рыночную. Такие ошибки в расчете влияют на налоговую нагрузку организаций, и предприниматели все чаще обращаются в суды для оспаривания завешенной кадастровой стоимости. Какие аргументы позволят налогоплательщикам отстоять свою позицию в судебном споре, а какие доказательства будут признаны недостаточными, журналу «Расчет» рассказала Елена Орлова, налоговый консультант АКГ «ДЕЛОВОЙ ПРОФИЛЬ».

Примеры положительной судебной практики

Апелляционное определение ВС РФ от 6 июля 2018 г. N 46-АПГ18-11

Верховный суд РФ поддержал организацию, в качестве обоснования своей позиции суд указал, что судом первой инстанции не учтено, что в отношении данного объекта недвижимости ранее не проводились мероприятия по обследованию имущественного комплекса с целью определения вида его фактического использования и включения в Перечень на следующий год.

Также не может являться доказательством и основной вид деятельности организации, указанный в ЕГРЮЛ.

Отстоять свою позицию организации помог акт кадастрового инженера, подтверждающий, что помещения занимает сама организация.

Также аргументом в пользу позиции организации послужил тот факт, что нежилой комплекс расположен на земельном участке, вид разрешенного использования которого (под производственную базу) не предусматривает размещение офисных зданий делового, административного и коммерческого назначения.

Апелляционное определение ВС РФ от 26 июня 2018 г. N 18-АПГ18-15

По мнению судебных органов первой инстанции, спорные здания обоснованно включены в оспариваемый перечень объектов недвижимого имущества, поскольку эти здания сдаются в аренду, и в их помещениях располагаются вспомогательные службы арендаторов.

Доказательств тому, что на момент включения указанных зданий в оспариваемый перечень объектов недвижимого имущества 20 и более процентов от общей площади данных зданий предусматривали размещение офисов и сопутствующей офисной инфраструктуры, а также фактически использовались в этих целях, не представлено.

Верховный суд РФ указал, что отнесение помещения к офисному только на основании технических паспортов не допустимо. Необходимо установить фактический характер его использования.

Апелляционное определение ВС РФ от 20 июня 2018 г. N 71-АПГ18-6

Причиной включения спорных объектов в Перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, послужили их названия: «Питьевая галерея «Фитобар», «Сауна, котельная», «Административно-приемный корпус», «Столовая», «Клуб-столовая», «Клуб-столовая», «Столовая».

Верховный суд поддержал позицию суда первой инстанции, что само по себе наименование здания без оценки иных фактических обстоятельств по делу не свидетельствует о правомерности его отнесения к объектам, указанным в статье 378.2 НК РФ.

Использование этих зданий санаторием связано непосредственно с осуществлением основной деятельности по организации оздоровительного отдыха и связанного с этим сервисного обслуживания.

Апелляционное определение ВС РФ от 20 июня 2018 г. N 18-АПГ18-13

Суд первой инстанции установил, что спорное здание расположено на земельном участке, вид разрешенного использования которого указан следующий – «предприятие продовольственного снабжения».

Вид разрешенного использования земельного участка размещение офисных зданий делового, административного и коммерческого назначения не предусматривает.

Исходя из экспликации к поэтажному плану здания, содержащейся в техническом паспорте, находятся помещения со следующими назначениями: «кабинет».

Иных сведений, позволяющих определить принадлежность указанных помещений к офисам и сопутствующей офисной инфраструктуре, в материалах административного дела не содержится.

Верховный суд полагает, что помещения, исходя только лишь из технического паспорта на здание, не могут быть однозначно отнесены к офисам, поскольку термин «кабинет» равным по значению с термином «офис» не является.

Апелляционное определение ВС РФ от 20 июня 2018 г. N 5-АПГ18-41

Суть спора- налоговый орган определил налоговую базу в соответствии со статьей 378.2 НК РФ в отношении трансформаторных подстанций.

Основание – трансформаторные подстанции расположены на земельном участке, имеющем вид разрешенного использования «для объектов общественно-делового значения; земельные участки, предназначенные для размещения объектов торговли».

Судебные органы указали, что здание трансформаторной подстанции не относится к объектам недвижимого имущества, в отношении которых налоговая база определяется как их кадастровая стоимость, поскольку с экономической точки зрения такой объект недвижимости не приносит самостоятельного дохода и его использование возможно исключительно по функциональному назначению.

Кроме того, трансформаторные подстанции относятся к объектам электросетевого хозяйства и размещение в них офисов, объектов торговли, общественного питания и (или) бытового обслуживания, прямо запрещено действующим законодательством РФ.

Примеры отрицательной судебной практики

Апелляционное определение ВС РФ от 6 июля 2018 г. N 58-АПГ18-7.

Организация полагала, что оснований для исчисления налоговой базы из кадастровой стоимости у нее нет, поскольку площадь размещаемых объектов не превышает указанный в статье 378.2 НК РФ критерий.

Ошибка организации состояла в том, что при расчете занимаемой площади она не учитывала площади, занятые коридорами, туалетами, тамбурами, гардеробными, вестибюлем, холлами.

Апелляционное определение ВС РФ от 6 июля 2018 г. N 46-АПГ18-12

Спорное здание расположено на земельном участке, вид разрешенного использования которого «центры обслуживания туристов».

Согласно технической документации, данное здание имеет наименование «Центральный универсальный магазин «Самара», в котором расположены торговые помещения, общая площадь которых составляет 31,04% от общей площади здания.

Организация ошибочно полагала, что в Перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, должно быть включено не все здание, а только расположенные в здании торговые помещения.

Судебный орган встал указал, фактическое использование помещений могло иметь правовое значение только в том случае, если эти помещения находились в здании, не имеющем торгового предназначения.

Апелляционное определение ВС РФ от 18 июля 2018 г. N 5-АПГ18-49

Спорное здание, включенное в Перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, расположено на земельном участке с видом разрешенного использования «эксплуатация станции технического осмотра автомобилей».

Несмотря на то, что этот вид разрешенного использования не предусматривает размещение объектов бытового обслуживания в значении, придаваемом пунктом 1.2.5 Методических указаний по государственной кадастровой оценке земель населенных пунктов, утвержденных приказом Министерства экономического развития и торговли Российской Федерации от 15 февраля 2007 года N 39, суд пришел к выводу, что оно фактически используется 100% для размещения офисов, объектов технического обслуживания и ремонта транспортных средств.

В качестве доказательства предоставили фототаблицу, показывающую, что это здание используется в качестве автосервиса, на фасаде имеется вывеска «техцентр».

Судебные органы посчитали, что включение в Перечень было правомерным, поскольку согласно Общероссийскому классификатору услуг населению ОК 002-93 (ОКУН), утвержденный постановлением Госстандарта России от 28 июня 1993 года N 163 (действовавший на момент включения здания в Перечень) техническое обслуживание легковых автомобилей включено в группу бытовых услуг.

Апелляционное определение ВС РФ от 6 июля 2018 г. N 58-АПГ18-7

Спорное здание фактически использовалось в целях размещения торговых объектов, объектов общественного питания (ресторан, спорт бар), бытового обслуживания (сауна и помещения 4 этажа гостиницы.

Организация полагала, что оснований для исчисления налоговой базы из кадастровой стоимости у нее нет, поскольку площадь размещаемых объектов не превышает указанный в статье 378.2 НК РФ критерий.

Ошибка организации состояла в том, что при расчете занимаемой площади она не учитывала площади, занятые коридорами, туалетами, тамбурами, гардеробными, вестибюлем, холлами.

Апелляционное определение ВС РФ от 1 февраля 2018 г. N 33-АПГ17-13

Общество полагало, что спорное здание является пристройкой, а не отдельно стоящим зданием, соответственно, не может быть признано торговым центром. Поэтому оснований для исчисления налоговой базы из кадастровой стоимости у нее нет.

Суд установил, что спорное здание не является пристройкой к расположенным рядом с ним жилыми домами, поскольку они находятся на отдельных земельных участках с самостоятельными кадастровыми номерами и разными адресами, каждый объект недвижимости имеет собственные стены, что на кадастровом учете спорный объект стоит именно как здание. Он является отдельно стоящим зданием, следовательно, его расположение вплотную к жилым домам не имеет правового значения для применения положений статьи 378.2 НК РФ и не свидетельствует о том, что спорное здание незаконно отнесено к объекту налогообложения, в отношении которого налоговая база определяется как кадастровая стоимость имущества, утвержденная в установленном порядке.

В заключении, хотелось бы еще раз обратить внимание на те аргументы и доказательства, которые позволили налогоплательщикам выиграть судебные споры:

1. Основной вид деятельности организации, указанный в ЕГРЮЛ, не является доказательством использования недвижимости. Необходимо проанализировать фактическое использование спорного имущества. Доказательством послужил акт кадастрового инженера.

2. Отнесение помещения к офисному только на основании технических паспортов не допустимо, необходимо установить фактический характер его использования.

3. Включение имущества в Перечень только по виду разрешенного использования земельного участка не всегда правомерно, необходимо доказать фактический характер использования имущества.

А также те факты, которые препятствовали принятию решения в пользу организации:

1. Ошибки в расчете площади для отнесения недвижимости к объектам, указанным в статье 378.2 НК РФ. При расчете занимаемой площади площадь вспомогательных помещений не учитывали.

2. Неправильное толкование и применение норм законодательства.

Верховный суд разъяснил, как уменьшить кадастровую стоимость

В 2017 году кадастровую стоимость оспаривают почти на 25% чаще, по сравнению с предыдущим годом, и в 97% случаев заявления удовлетворяются. Такую судебную статистику привел в начале 2018 года Верховный суд. Налог на недвижимость с 2015–2016 значительно вырос, потому что его начали рассчитывать исходя из кадастровой стоимости объекта. Но если она выше рыночной цены – это повод её пересмотреть и снизить размер налога. Кадастровая стоимость жилых объектов (квартир, домов) обычно соответствует рыночной, говорит руководитель практики недвижимости и строительства юрфирмы Клифф Клифф Федеральный рейтинг группа Налоговое консультирование группа Интеллектуальная собственность 12 место По количеству юристов 25 место По выручке на юриста (Больше 30 Юристов) 36 место По выручке × Анжела Полторак. По её наблюдениям, если говорить о коммерческой недвижимости и земле под ней в городе Москве, более чем в половине случаев кадастровая стоимость завышается.

Это выгодно городу, потому что налог является региональным, но невыгодно предпринимателям, которые идут оспаривать данные оценок.

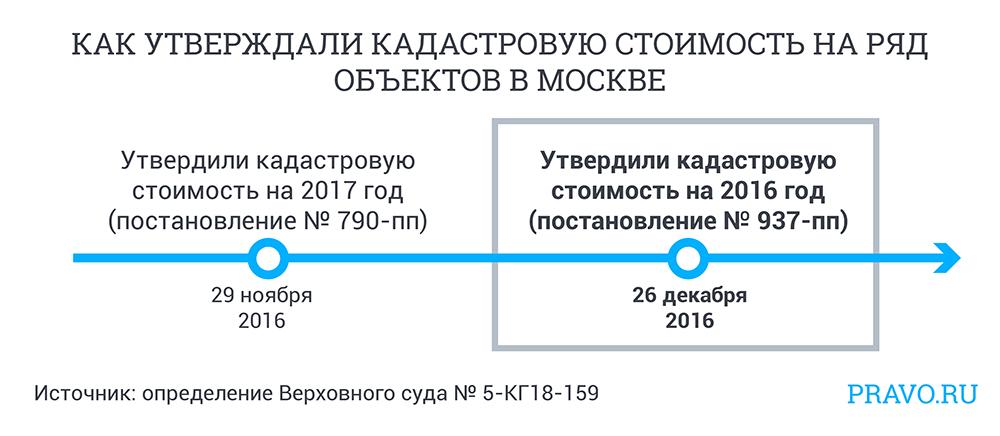

До Верховного суда дошли девять компаний, которые обжаловали установление кадастровой стоимости своих объектов, по сути, «задним числом». Повышением налогов на недвижимость были недовольны НПО «Центр», НПО «Технология-Центр», НПО «Технология-Запад», НПО «Технология», НПО «Запад», «Московский шёлк», «Перевал», НПО «Технология-Восток», «Бизнес-Центр Замоскворечье». В конце 2016 года, а именно 26 декабря, правительство Москвы утвердило постановление № 937-ПП, которое изменило кадастровую стоимость за весь предыдущий 2016 год. Представитель департамента городского имущества объяснял это технической ошибкой Росреестра. Из-за неё элитные офисные и торговые объекты в центре столицы (например, ТЦ «Европейский» или «Наутилус» на Лубянской площади) учитывались как социальные объекты или объекты неизвестного назначения, а их кадастровая стоимость была занижена во много раз и составляла 18 000 руб. за 1 кв. м, сообщали «Ведомости». Власти «спохватились» и скорректировали показатели за 2016 год 26 декабря. Например, кадастровая стоимость ТЦ «Европейский» поднялась с 3 до 24 млрд руб., что увеличило налог на 277 млн руб. в 2016 году, говорит представитель компаний, управляющий партнер Consul Group Сергей Пивоварчик.

Девять компаний решили обжаловать в суде постановление № 937-ПП 26 декабря 2016 года, установившее кадастровую стоимость за 2016 год. Но Моcгорсуд отказался рассматривать их заявление, потому что счел, что права компаний не нарушены. Дело в том, что декабрьский акт вскоре перестал действовать, потому что вступил в силу ноябрьский, который установил кадастровую стоимость на 2017 год (постановление № 790-ПП от 29 ноября 2016 года).

Девять компаний решили обжаловать в суде постановление № 937-ПП 26 декабря 2016 года, установившее кадастровую стоимость за 2016 год. Но Моcгорсуд отказался рассматривать их заявление, потому что счел, что права компаний не нарушены. Дело в том, что декабрьский акт вскоре перестал действовать, потому что вступил в силу ноябрьский, который установил кадастровую стоимость на 2017 год (постановление № 790-ПП от 29 ноября 2016 года).

Иного мнения оказался Верховный суд. Он обратил внимание, что декабрьское постановление увеличило налог на имущество компаний за 2016 год, а камеральная налоговая проверка выявила занижение налоговой базы. Таким образом, декабрьское постановление затрагивает права истцов, а суд напрасно отказался рассматривать их требования. Что касается ноябрьского постановления, оно устанавливает кадастровую стоимость на другой период (2017 год), поэтому не имеет отношения к предмету иска, следует из определения № 5-КП 8-159.

Мосгорсуд отказал по формальным основаниям. Но у компаний не было другой возможности оспорить кадастровую стоимость. Пивоварчик, представляющий интересы компаний, доволен решением Верховного суда. По его словам, оппоненты стали говорить, что взяли кадастровую стоимость из решения комиссии, но Верховный суд напомнил о постановлении правительства Москвы и указал, что оно нарушает права истцов. В то же время решение ВС исключительно процессуальное, он не касался сути спора. Поэтому последнее слово остается за Мосгорсудом, куда дело направилось на пересмотр. Если посмотреть на арбитражную практику по спорам вокруг постановления от 26 декабря 2016 года, она складывается не в пользу налогоплательщиков, говорит партнер юрфирмы Мозго и партнеры Мозго и партнеры Федеральный рейтинг группа ВЭД/Таможенное право и валютное регулирование группа Международные судебные разбирательства группа Коммерческая недвижимость/Строительство Профайл компании × Антон Шаматонов.

Арбитражная практика складывается так, что суды допускают пересмотр кадастровой стоимости. Они отклоняют ссылки на ст. 5 Налогового кодекса, которая запрещает ухудшать положение налогоплательщика с обратной силой.

НДС и кадастровая стоимость

Кадастровая стоимость устанавливается в размере рыночной. Довольно часто туда включают налог на добавленную стоимость, говорит Полторак из «Клиффа». Но рассчитывать кадастровую стоимость с учетом НДС незаконно, если собственник хочет дальше его использовать, а не продавать. Такое разъяснение сделал недавно Верховный суд в деле № 5-КГ18-96. В нем ООО «Аксиома» оспаривало кадастровую стоимость торгового центра на окраине Москвы, которая составляла 275,2 млн руб. Компания настаивала, что НДС нужно исключить и тогда получится 233,2 млн. Мосгорсуд отклонил требования «Аксиомы». По его мнению, налог необходимо учесть, потому что рыночная стоимость – это наиболее вероятная цена, по которой можно продать объект. В этом случае НДС будет в неё включен. И это не означает двойного налогообложения, посчитал Мосгорсуд. Налог на имущество платят, когда пользуются объектом, а налог на добавленную стоимость начисляется в случае реализации.

НДС действительно уплачивается в случае продажи, но не тогда, когда недвижимость продолжают использовать, напомнил Верховный суд. А значит, учитывать НДС в кадастровой стоимости неправомерно и не основано на законе. Дело направилось на пересмотр.

НДС надо исключать из кадастровой стоимости, если недвижимость не хотят продавать, решил Верховный суд.

Верховный суд приходил к подобному выводу еще в феврале 2018 года (определение № 5-КГ17-258), но Мосгорсуд по-прежнему отказывается уменьшать кадастровую стоимость на сумму налога, утверждает старший юрист “Содружества земельных юристов” Ксения Сочеева. По её словам, судьи МГС понимают февральскую позицию ВС так: «Вывод судебной экспертизы в деле оспаривания кадастровой стоимости не должен содержать в себе фраз «с учетом НДС» или «без учета НДС». Шаматонов опасается, что судебные эксперты будут по-прежнему учитывать налог, но не будут упоминать о нем в заключении. «Но ВС четко дал понять: решение отменят, если будет доказано, что НДС включён в кадастровую стоимость», – подытоживает Шаматонов.

Когда есть смысл звать юристов

Кадастровая стоимость редко до копейки совпадает с рыночной, поэтому, формально говоря, легко добиться её пересмотра, но это не всегда выгодно, говорит Сочеева. Поэтому сначала юристы рекомендуют заказать первичный аудит (экспресс-оценку) объекта недвижимости. Есть смысл браться за дело при шансе снизить стоимость хотя бы на 20%, говорит исполнительный директор HEADS Consulting HEADS Consulting Федеральный рейтинг × Никита Куликов. Также он рекомендует оспаривать кадастровую стоимость дорогих объектов, когда экономия сможет перекрыть затраты на оценщиков. Компенсировать судебные расходы, скорее всего, не получится, поэтому надо быть готовым оплатить не только дорогостоящий досудебный отчет, но и судебную экспертизу, предупреждает Сочеева. По словам Куликова, одна оценка без сопровождения в суде обходится в 80 000–100 000 руб.

Оспорить кадастровую стоимость можно в Комиссии по рассмотрению споров о результатах определения кадастровой стоимости (создаются при Росреестре) и в суде. Граждане могут сразу идти в суд, но для организаций досудебный этап обязателен. В Москве он чаще всего формальный, поскольку Комиссия отказывает в пересмотре кадастровой стоимости, делится наблюдениями Полторак. По её словам, суд, как правило, подходит к делу более детально и обоснованно.

Главный недостаток определения кадастровой стоимости в том, что она слишком субъективна и относительна, жалуется Полторак. Такие понятия, как «рыночная стоимость», сложно поддаются точному анализу, объясняет она. Один объект может стоить по-разному при затратном, сравнительном и доходном методе оценки, подтверждает Куликов.

Исход дела зависит от эксперта, и его достаточно сложно предугадать. Нередко он называет цифру меньше, чем изначально просил заказчик. Наоборот тоже часто бывает.

Судебная практика оспаривания кадастровой стоимости

25 Октября 2016

Прихожан Михаил, юрист направления «Юридическая практика», Группа компаний SRG

Постановление Пленума Верховного суда от 30.06.2015 № 28 «О некоторых вопросах, возникающих при рассмотрении судами дел об оспаривании результатов определения кадастровой стоимости объектов недвижимости» и вступивший в силу Кодекс административного судопроизводства во многом определили существующую судебную практику по рассмотрению споров об оспаривании кадастровой стоимости. Указанные документы регламентировали как порядок подачи документов суд, так и порядок рассмотрения указанной категории споров. При том, что многие возникшие вопросы были урегулированы в рамках принятия Кодекса и Постановления, имеются особенности в практике рассмотрении судами данной категории дел.

Прежде всего следует отметить, что при приеме к производству дел по оспариванию кадастровой стоимости в части перечня необходимых документов суды руководствуются Кодексом административного судопроизводства, принятым 8 марта 2015 г. Исходя из чего при подаче заявлений об установлении кадастровой стоимости равной рыночной на основании отчета об оценке рыночной стоимости необходимо предоставление в электронном виде данного отчета и экспертного заключения саморегулируемой организации оценщиков о соответствии этого отчета требованиям законодательства. Однако требования о предоставлении указанных документов не содержится в Постановлении Пленума Верховного суда от 30.06.2015 № 28. Данное Постановление установило возможность определения кадастровой стоимости как на основании представленного отчета об оценке рыночной стоимости, так и на основании проведения судебной экспертизы.

На практике суды, при незначительном отклонении кадастровой стоимости от рыночной в отчете об оценке, принимают решение о пересмотре кадастровой стоимости без назначения судебной оценочной экспертизы.

При рассмотрении споров, в которых административными истцами являются юридические лица, для которых установлен обязательный досудебный порядок урегулирования споров в специализированных комиссиях, при их отрицательном решении возможно обращение в суд. Как правило, при рассмотрении таких споров в Московской области замечания комиссии более конкретны, чем созданной в городе Москве. В данном случае суд на рассмотрение получает отчет об оценке рыночной стоимости объекта, отклоненный комиссией по причинам несоответствия отчета требованиям законодательства об оценочной деятельности. Суду для принятия решения по данному спору требуется получить мнение оценщика, проводившего государственную кадастровую оценку и (или) составившего отчет о рыночной стоимости или эксперта саморегулируемой организации оценщиков, давшего положительное заключение на соответствующий отчет. Для этого данные лица вызываются в суд в качестве свидетелей, и на основании их опроса суд принимает решение об установлении рыночной стоимости объекта.

Конечно, шансов на получение положительного решения суда об установлении кадастровой стоимости объекта равной его рыночной стоимости на основании отчета об оценке, больше у производственных компаний, которые используют объекты недвижимости по целевому назначению, а не в целях передачи в аренду под офис объекты общественного питания.

В случае если отклонение кадастровой стоимости от рыночной значительны, суду для принятия решения требуется проведение судебной оценочной экспертизы. В рамках экспертизы обычно ставится вопрос о соответствии отчета, представленного административным истцом, требованиям законодательства и, в случае, если указанный отчет не соответствует данным требованиям, об определении реальной рыночной стоимости объекта. Как правило, суд назначает экспертизу по ходатайству административного истца. При этом кандидатуры экспертов выбираются судом по своему усмотрению, а предложенные административным истцом и ответчиком кандидатуры не принимаются, за исключением случаев назначения эксперта, по которому нет возражений у административного истца и ответчика.

Исходя из практики, по итогам судебной оценочной экспертизы, рыночная стоимость объекта увеличивается на 20-50%. В судебной практике также имеются случаи, в которых по итогам экспертизы устанавливалась рыночная стоимость объекта ниже, чем была указана в отчете об оценке, с которым производилось обращение в комиссию по оспариванию кадастровой стоимости.

Встречаются также случаи, когда эксперты рассчитывают рыночную стоимость практически равную кадастровой. Это возможно в тех случаях, когда отчет об оценке рыночной стоимости был составлен за минимальную плату оценщиком, не имеющим авторитета в оценочном сообществе. Исходя из этого, не следует доверять оценщикам, не имеющим деловой репутации на рынке, и предлагающим возможность снижения кадастровой стоимости на значительные величины за минимальную плату.

После проведения судебной экспертизы, суды устанавливают кадастровую стоимость объекта исходя из рыночной стоимости, полученной по итогам судебной оценочной экспертизы. Даже при наличии существенных противоречий в экспертных заключениях суды почти никогда не идут на проведение дополнительной или повторной экспертизы. Таким образом оспорить результаты судебной экспертизы становиться практически невозможно.

Региональные особенности судебного оспаривания кадастровой стоимости объектов недвижимости

Разрешение вопросов, связанных с установлением кадастровой стоимости объектов недвижимости, приобретает в настоящее время большую актуальность с учетом тех целей, для которых государством указанная стоимость устанавливается, а это цели налогообложения, что наиболее актуально для граждан нашей страны в целом и нашего региона в частности, это определение кадастровой стоимости передаваемых в собственность или аренду гражданам либо предпринимателям государственными или муниципальными органами объектов недвижимости, от размера кадастровой стоимости которых напрямую зависит арендная плата за данные объекты либо их выкупная стоимость. Данные цели кадастрового учета наиболее близко связаны с интересами наших граждан, и именно в связи с данными правоотношениями и возникают судебные споры. Следует отметить, что в связи с установленным государством порядком оспаривания кадастровой стоимости объекта недвижимости, в Дальневосточном регионе, как и в целом по стране, данный вид судебных споров, на мой взгляд, нельзя отнести к наиболее распространенным или часто возникающим ввиду разрешения значительного количества возникающих споров по оценке объектов недвижимости на досудебной стадии.

Так, в соответствии с положениями ст. 24.18 ФЗ № 135 «Об оценочной деятельности в Российской Федерации» результаты определения кадастровой стоимости недвижимости могут быть оспорены юридическими и физическими лицами, а также органами государственной власти и местного самоуправления в отношении объектов, находящихся в их собственности, в комиссии по рассмотрению споров о результатах определения кадастровой стоимости, а также в суде. Причем для граждан стадия обращения в указанную комиссию для оспаривания кадастровой стоимости объекта недвижимости не является обязательной, и они могут сразу обратиться в суд. Однако с учетом качества работы указанных комиссий, с точки зрения разрешения спорных вопросов о кадастровой стоимости объектов и недостаточной квалификации служб органов кадастрового учета, устанавливающих кадастровую стоимость объектов, статистика показывает, что указанными комиссиями довольно успешно разрешаются возникающие споры, связанные с установлением кадастровой стоимости объектов, причем в большинстве своем в пользу граждан.

Согласно официальной статистике по Российской Федерации, за последние полгода 61% решений указанных комиссий принят в пользу граждан. В нашем регионе такие споры рассматриваются комиссией по рассмотрению споров о результатах определения кадастровой стоимости при Управлении Росреестра по Хабаровскому краю.

Мои рекомендации как адвоката гражданам, в том числе индивидуальным предпринимателям: обращаться в случае несогласия с установленной кадастровой стоимостью объекта, в отношении которого вы являетесь правообладателем, в указанную комиссию, а уже затем, если решение комиссии вас не удовлетворит – в суд.

Чтобы разъяснить гражданам понятие «правообладатели», следует указать, что таким понятием закон объединил всех граждан и юридических лиц, которые имеют право оспаривать установленную кадастровую стоимость объекта недвижимости.

Это юридические и физические лица, владеющие объектом недвижимости на праве собственности, постоянного (бессрочного) пользования или пожизненного наследуемого владения, а также лица, если результатами определения кадастровой стоимости затронуты их права и обязанности; органы государственной власти, местного самоуправления – в отношении объектов государственной или муниципальной собственности; федеральный орган исполнительной власти – в отношении земельных участков, государственная собственность на которые не разграничена; бывший собственник объекта недвижимости, если результатом кадастровой оценки затрагиваются права и обязанности такого лица, как налогоплательщика, в налоговом периоде, в котором подано заявление; участник долевой собственности на недвижимое имущество (независимо от согласия других сособственников недвижимости); арендаторы недвижимого имущества, находящегося в государственной или муниципальной собственности, когда арендная плата исчисляется исходя из кадастровой стоимости объекта кадастровой недвижимости; лицо, имеющее исключительное право выкупа или аренды земельного участка, находящегося в государственной или муниципальной собственности, если выкупная цена такого участка исчисляется исходя из его кадастровой стоимости; прокурор – в защиту прав, свобод и законных интересов граждан, интересов Российской Федерации, субъектов Российской Федерации и муниципальных образований.

При этом следует отметить, что закон предусматривает возможность оспаривания кадастровой стоимости объекта недвижимости, только если указанная оценка нарушает права гражданина или юридического лица, а также затрагивает их права.

Об этом стоит помнить при решении вопроса о способе защиты своих прав. Например, в одном из дел, рассмотренных в Хабаровском крае, в котором, по мнению заявителя, недостоверность кадастровой стоимости объекта была связана с неверным отражением в реестре недвижимости характеристики объекта. При этом объект недвижимости был ранее принят на кадастровый учет как объект – производственное помещение, а по утверждениям заявительницы и фактически объект являлся гаражом.

Действительно, если рассуждать логически, кадастровая, да и рыночная стоимость гаража и производственного помещения значительно отличаются, однако прежде чем обратиться с требованием об оспаривании кадастровой стоимости указанного объекта, необходимо было доказать, что указанный объект на момент оценки либо подвергся изменению, в связи с чем изменил свое функциональное назначение и изменились его технические характеристики, либо незаконно был постановлен на кадастровый учет с указанным в кадастре назначением объекта. Как результат, в удовлетворении иска гражданке было отказано.

Понятие «правообладатели» в отношении объектов недвижимости применительно к спорам об оспаривании кадастровой стоимости объектов, исключая собственников, чьи права очевидны, хорошо иллюстрируется судебной практикой Хабаровского краевого Арбитражного суда, в котором рассматриваются споры, опосредованно связанные с оспариванием кадастровой стоимости объектов недвижимости. В частности, кадастровая стоимость земельного участка может применяться для определения арендной платы за земельный участок, находящийся в государственной или муниципальной собственности (п. 5 ст. 65 Земельного кодекса Российской Федерации). Следовательно, арендаторы недвижимого имущества, находящегося в государственной или муниципальной собственности, вправе обратиться с названным заявлением в случаях, когда арендная плата исчисляется исходя из кадастровой стоимости объекта недвижимости. В арбитражном суде Хабаровского края рассматриваются споры арендаторов с департаментом муниципальной собственности о взыскании сумм неосновательного обогащения, пересчете сумм арендной платы, а также споры лиц, приобретающих в собственность объекты недвижимости, находящиеся в муниципальной собственности, основанные на том, что в результате оспаривания ими кадастровой стоимости передаваемых или переданных им объектов недвижимости устанавливается рыночная стоимость данных объектов ниже кадастровой. Как правило, такие решения о снижении кадастровой стоимости объектов до их рыночной стоимости принимаются теми же комиссиями, а иногда и судами. В результате муниципальный орган обязан произвести перерасчет арендной платы, возвратить излишне полученные денежные средства в счет уплаты за муниципальное имущество. Это показывает, что не только собственники заинтересованы в оспаривании кадастровой стоимости объектов недвижимости, но и лица, хотя и не являющиеся собственниками имущества, но имеющие интересы с использованием данного имущества или имеющие возможность получения права на имущество в будущем.

Теперь необходимо рассмотреть основания, по которым можно оспорить кадастровую стоимость объекта недвижимости и формы защиты нарушенных прав в судебном порядке.

В силу вышеуказанной статьи 24.18 ФЗ № 135 основанием для пересмотра кадастровой стоимости являются:

•недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости;

•установление в отношении объекта недвижимости его рыночной стоимости на дату, по состоянию на которую установлена его кадастровая стоимость.

Практическое применение данных оснований к оспариванию кадастровой стоимости приведено мною выше. Из первого примера следует, что не любая недостоверность сведений об объекте является основанием для пересмотра его кадастровой стоимости, а второй пример показывает, как установление рыночной стоимости объекта в рамках оспаривания кадастровой стоимости влияет на дальнейшие права заявителей.

Примером положительного судебного разрешения обращения граждан по первому основанию для пересмотра кадастровой стоимости следует считать разрешение спора гражданина об оспаривании кадастровой стоимости жилого дома в 2015 году районным судом. При определении кадастровой стоимости принадлежащего ему жилого дома не были учтены его технические характеристики на момент установления кадастровой стоимости, значительный износ и разрушение части конструкций, а главное – недостоверность сведений о принадлежности всего дома заявителю, поскольку после принятия дома на кадастровый учет его характеристики, конфигурация изменились, да и дом был поделен на две части с образованием двух различных объектов недвижимости. Суд первой инстанции удовлетворил заявленные требования и обязал органы кадастрового учета установить кадастровую стоимость объекта с учетом новых характеристик объекта.

Следует указать, что в настоящее время данную категорию споров у нас в крае разрешает Хабаровский краевой суд, поскольку данные споры относятся к его подсудности.

Требования об оспаривании кадастровой стоимости объекта недвижимости рассматриваются в рамках административного производства в соответствии с положениями Кодекса административного судопроизводства путем подачи административного искового заявления.

При этом, при разрешении указанной категории споров судебные органы руководствуются Постановлением Пленума Верховного Суда Российской Федерации от 30 июня 2015 г. ФЗ № 28 «О некоторых вопросах, возникающих при рассмотрении судами дел об оспаривании результатов определения кадастровой стоимости объектов недвижимости».

Согласно разъяснениям, содержащимся в указанном Постановлении Пленума Верховного Суда РФ, административным истцом в суд могут быть заявлены следующие требования:

•об установлении в отношении объекта недвижимости его рыночной стоимости;

•об изменении кадастровой стоимости в связи с выявлением недостоверных сведений об объекте оценки, использованных при определении его кадастровой стоимости, в том числе об исправлении технической и (или) кадастровой ошибки;

•об оспаривании решения или действия (бездействия) Комиссии.

То есть высшей судебной инстанцией в указанном постановлении определены способы защиты нарушенных прав граждан. А какой способ защиты нарушенного права изберет гражданин, индивидуальный предприниматель или юридическое лицо, зависит в первых двух случаях от оснований, являющихся поводом к обращению в суд, а в третьем случае такой способ защиты, как оспаривание решения или действий (бездействий) комиссии по разрешению споров об оспаривании кадастровой стоимости недвижимости, применяется гражданами и юридическими лицами в случае, если результат их обращения в указанную комиссию их не удовлетворил, или комиссия не рассмотрела в предусмотренном законом порядке и сроки его обращения либо после принятия решения не направила его для исполнения в регистрационный орган.

Следует отметить, что при обращении в суд с указанными требованиями закон не позволяет их совмещать с иными, пусть и связанными с установлением кадастровой стоимости на объект, но непосредственно их не касающимися. Вышеуказанные примеры это наглядно иллюстрируют. Первый пример – требование о кадастровой стоимости объекта, опосредованно или зависит от внесения изменений в сведения кадастрового учета, во втором примере изменение кадастровой стоимости послужило самостоятельным основанием к обращению в суд с требованиями, вытекающими из измененной кадастровой стоимости объектов. В случае же если обратившееся лицо в своих требованиях ссылается на одновременное рассмотрение судом требований в части пересмотра кадастровой стоимости объекта и необходимости в рамках данных требований рассмотреть связанные с этим требования, суд либо отказывает в принятии такого административного искового заявления, либо его возвращает заявителю без рассмотрения, со ссылкой на необходимость устранения данных недостатков.

Отказ в заявленных требованиях об оспаривании кадастровой стоимости недвижимости по основаниям пропуска установленного законом срока на обращения в суд практически не встречается, поскольку в силу ч. 3 ст. 245 КАС РФ административное исковое заявление об оспаривании результатов определения кадастровой стоимости может быть подано в суд не позднее пяти лет с даты внесения в государственный кадастр недвижимости оспариваемых результатов определения кадастровой стоимости, если на момент обращения в суд в государственный кадастр недвижимости не внесены результаты определения кадастровой стоимости, полученные при проведении очередной государственной кадастровой оценки, либо сведения, связанные с изменением качественных или количественных характеристик объекта недвижимости, повлекшим изменение его кадастровой стоимости. Поскольку указанный в норме закона срок значителен, а споры, связанные с оспариванием кадастровой стоимости объектов недвижимости стали возникать в период менее указанного срока, то и таких оснований для отказа в исках пока практически нет.

Решения и действия (бездействие) Комиссии могут быть оспорены в течение трех месяцев со дня, когда гражданину, организации, иному лицу стало известно о нарушении их прав, свобод и законных интересов.

Исходя из судебной практики и способа защиты нарушенного права в рамках административного судопроизводства, следует указать, что обязательно гражданам или юридическим лицам необходимо указывать в административном исковом заявлении о том, какие права или законные интересы лица были нарушены или какие могут быть нарушены, иначе суд потребует устранить недостатки заявления, оставив его без движения и установив срок для устранения недостатков, а с учетом того, что устанавливаемый судом Хабаровского края срок, как правило, незначителен, и с учетом работы наших почтовых организаций есть риск, что определение суда об оставлении поданного заявления без движения обратившийся получит за пределами установленного судом срока, а в этом случае суд по истечении установленного им срока для устранения недостатков просто оставит заявление без рассмотрения. В данном случае гражданину или юридическому лицу необходимо будет вновь обращаться в суд с аналогичным требованием.

Среди документов, прилагаемых к административному исковому заявлению об оспаривании кадастровой стоимости, ранее требовалось прилагать отчет об оценке, составленный на дату, по состоянию на которую была определена кадастровая стоимость объекта недвижимости, а также подготовленное экспертом или экспертами саморегулируемой организации оценщиков положительное экспертное заключение. Однако следует отметить, что решением Верховного Суда РФ от 26 апреля 2018 года признан недействующим со 2 июня 2016 года абзац второго пункта 20 Порядка создания и работы комиссии по рассмотрению споров о результатах определения кадастровой стоимости, утвержденного Приказом Минэкономразвития России от 4 мая 2012 года № 263 в части обязательного предоставления в указанную комиссию, при оспаривании кадастровой стоимости объекта, вышеуказанного заключения экспертов, при принятии решения о пересмотре стоимости объекта. Учитывая, что такое заключение также не имеет обязательной силы для суда, рассматривающего дело, дабы избежать повторного несения расходов при назначении экспертизы в рамках рассмотрения дела, я бы рекомендовала при обращении в суд предоставлять отчет об оценке и просить суд назначить в рамках рассмотрения дела вышеуказанную экспертизу.

Судебная практика нашего региона в части разрешения споров, связанных с определением кадастровой стоимости объектов недвижимости, практически не отличается от общероссийской. По данной категории споров у судей нашей краевой судебной инстанции, с учетом разъяснений Высшей судебной инстанции, сложился единый подход.

Относительно же развития указанной практики, перспективы возникновения большего количества споров, мои предположения не столь однозначны, поскольку, как отмечает Росреестр, на сегодняшний момент принимаются меры к наведению порядка в указанной деятельности по оценке объектов недвижимости, тем более, что принят специальный закон «О государственной кадастровой оценке», где установлением кадастровой стоимости объектов недвижимости будут заниматься государственные чиновники – государственные кадастровые оценщики.

В связи с чем предвижу возникновение большего количества споров, связанных с кадастровой оценкой, и неоднозначное разрешение споров судебной практикой в различных регионах, с чем сталкиваешься при анализе практики судебных инстанций в различных регионах страны при разрешении споров, связанных с вложением федеральных или бюджетных средств. Тем более увеличение указанной категории споров предвижу с вносимыми изменениями в налоговое законодательство страны.

СВЕТЛАНА АВЕРЬЯНОВА, АДВОКАТ НОКА «ХАБАРОВСКИЙ КРАЕВОЙ ЮРИДИЧЕСКИЙ ЦЕНТР»

Источник публикации: информационный ежемесячник «Верное решение» выпуск № 09 (191) дата выхода от 20.09.2018.

Статья размещена на основании соглашения от 20.10.2016, заключенного с учредителем и издателем информационного ежемесячника «Верное решение» ООО «Фирма «НЭТ-ДВ»

Как оспорить кадастровую стоимость недвижимости

1. Кто может оспорить кадастровую стоимость?

Оспорить кадастровую стоимость может любой гражданин, чьи права и обязанности затрагивают результаты такой оценки.

2. В каких случаях и как можно оспорить кадастровую стоимость?

Оспорить можно только ту кадастровую стоимость недвижимости, которая установлена на момент обращения. Вы можете потребовать пересмотра кадастровой стоимости только в сторону уменьшения.

Пересмотреть кадастровую стоимость можно по двум основаниям:

- при определении кадастровой стоимости объекта недвижимости были использованы недостоверные сведения о нем (например, при оценке были использованы неверные данные о площади объекта недвижимости либо о материале стен дома и тому подобное);

- кадастровая стоимость объекта недвижимости превышает рыночную стоимость этого объекта (на момент установления кадастровой стоимости).

В первом случае при положительном решении кадастровая оценка проводится заново, во втором случае кадастровая стоимость устанавливается в размере рыночной. В обоих случаях нужно собирать доказательства.

Оспорить кадастровую стоимость можно двумя способами — в комиссии по рассмотрению споров о результатах определения кадастровой стоимости Росреестра либо в суде. При этом физические лица при обращении в суд предварительно обращаться в комиссию не обязаны.

Процедура оспаривания кадастровой стоимости в комиссии Росреестра считается более простой и быстрой. К тому же, если она завершится неудачей и комиссия откажет в пересмотре кадастровой стоимости, вы также сможете обратиться в суд и оспорить решение комиссии. Если в пересмотре кадастровой стоимости откажет суд, обратиться в комиссию вы уже не сможете.

3. Как узнать, какие сведения использовались для проведения кадастровой оценки?

Сведения о том, как, когда, кем и по чьему заказу была установлена кадастровая стоимость объекта недвижимости вместе с отчетами о проведении кадастровой оценки хранятся в Фонде данных государственной кадастровой оценки. Получить их можно онлайн на сайте Росреестра или на официальном сайте Мэра Москвы mos.ru.

Чтобы воспользоваться сервисом, вам необходимо знать кадастровый номер объекта недвижимости.

С запросом о предоставлении сведений, использованных при определении кадастровой стоимости, вы также можете обратиться лично:

- если кадастровая стоимость была определена в ходе проведения государственной кадастровой оценки — к заказчику работ по определению кадастровой стоимости (в отношении московской недвижимости в роли заказчика обычно выступает Департамент городского имущества, но уточнить эту информацию вы можете в Управлении Росреестра по Москве);

- если кадастровая стоимость была определена при постановке объекта на кадастровый учет (или в результате внесения изменений в него) — в отделение Росреестра по месту расположения объекта недвижимости.

4. Как доказать, что кадастровую стоимость определили по недостоверным сведениям?

При кадастровой оценке объекта недвижимости кадастровый инженер должен опираться на множество факторов, таких как размер объекта недвижимости, местоположение, нахождение объекта в границах санитарно-защитных зон и других зон с особыми условиями использования территории, целевое назначение и другие. В случае если оценивается помещение, здание или постройка, также учитывается материал стен, износ здания, аварийное состояние объекта и так далее.

Если хотя бы один из этих факторов не учтен либо учтен неверно (имела место, например, техническая ошибка), вы можете направить обращение об исправлении ошибок, допущенных при определении кадастровой стоимости. Сделать это можно с помощью официального сайта Мэра Москвы mos.ru. Результатом станет решение о пересчете кадастровой стоимости.

В качестве доказательств факта ошибки для суда вы можете использовать ранее внесенные в Единый государственный реестр недвижимости сведения, документы технического учета (документы БТИ) и другие документы.

5. Как доказать, что кадастровая стоимость выше рыночной?

Вам нужно оценить недвижимость, установив ее рыночную стоимость. Юридическую силу имеет только оценка недвижимости, проведенная профессиональными оценщиками. Это могут быть как частнопрактикующие лица, так и оценщики, работающие на основании трудового договора с юридическими организациями. Но в любом из этих случаев оценщик должен быть членом саморегулируемой организации оценщиков, застраховавшим свою ответственность.

Оценка недвижимости должна быть проведена с соблюдением всех федеральных стандартов, а также с учетом норм и требований саморегулируемой организации оценщиков.

Для проведения оценки обязательно заключается договор . По результатам ее проведения составляется отчет об оценке объекта недвижимости. Услуга платная.

Также вам может понадобиться экспертиза отчета об оценке. Это не повторная оценка, а проверка экспертом саморегулируемой организации оценщиков правомерности действий оценщика и соответствия оценки всем стандартам. При обращении в суд экспертиза обязательна, в комиссию Росреестра — только если рыночная стоимость отличается от кадастровой более чем на 30%.

6. Как оспорить кадастровую стоимость в комиссии Росреестра?

Для того чтобы пересмотреть кадастровую стоимость вашего объекта недвижимости, вам понадобятся документы:

- заявление (заполняется во время личного визита);

- выписка из Единого государственного реестра недвижимости о кадастровой стоимости объекта недвижимости, содержащая сведения об оспариваемых результатах определения кадастровой стоимости;

- нотариально заверенная копия правоустанавливающего или правоудостоверяющего документа на объект недвижимости;

- документы, подтверждающие недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости (если вы считаете, что при определении кадастровой стоимости были использованы недостоверные сведения).

Подавать документы нужно в комиссию по рассмотрению споров о результатах определения кадастровой стоимости Росреестра по месту нахождения объекта недвижимости. Заявление должно быть рассмотрено комиссией в течение месяца со дня его регистрации в Росреестре. Извещение о том, когда именно заявление будет рассматриваться, должен прислать секретарь комиссии в течение 7 рабочих дней с момента регистрации заявления, но не позже чем за 5 рабочих дней до заседания комиссии.

Каждое заседание считается правомочным, если на нем присутствуют не менее половины членов комиссии. Голосование по всем вопросам проводится открыто. Мнение членов комиссии выражается словами «за» или «против». Воздерживаться от голосования или передавать свои голоса членам комиссии запрещено. Решение комиссии по всем вопросам считается принятым, если за него проголосовало более половины присутствующих на заседании членов комиссии либо если при равенстве голосов членов комиссии председательствующий на заседании голосовал за принятие решения. Заявитель вправе присутствовать на заседании комиссии.

По результатам заседания комиссия может отказать в пересмотре кадастровой стоимости либо установить кадастровую стоимость в размере рыночной / обязать орган исполнительной власти, отвечающий за установление кадастровой стоимости (в Москве это Департамент городского имущества), провести новую государственную оценку имущества.

Решение комиссии направляется заявителю в течение 2 рабочих дней после проведения заседания.

7. Как оспорить кадастровую стоимость через суд?

Прежде чем подать иск о пересмотре кадастровой стоимости соберите документы:

- исковое заявление ;

- выписку из Единого государственного реестра недвижимости о кадастровой стоимости объекта недвижимости, содержащую сведения об оспариваемых результатах определения кадастровой стоимости;

- нотариально заверенную копию правоустанавливающего или правоудостоверяющего документа на объект недвижимости;

- отчет об определении рыночной стоимости объекта недвижимости, составленный на бумажном носителе и в форме электронного документа, и экспертизу отчета о рыночной оценке объекта недвижимости (если вы хотите оспорить кадастровую стоимость, опираясь на рыночную);

- документы, подтверждающие недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости (если вы считаете, что при определении кадастровой стоимости были использованы недостоверные сведения);

- доверенность или другие документы, удостоверяющие полномочия вашего представителя в суде, а также документ, подтверждающий наличие у представителя высшего юридического образования либо ученной степени по юридической специальности (если иск вы будете подавать через представителя);

- сведения об уплате госпошлины (подача административного искового заявления о признании ненормативного правового акта недействительным и о признании решений и действий (бездействия) государственных органов, органов местного самоуправления, иных органов, должностных лиц незаконными);

- иные документы и материалы, подтверждающие ваши требования.

Дела о пересмотре кадастровой стоимости рассматривает в качестве суда первой инстанции Верховный суд республики, краевой, областной суд, суд города федерального значения, суд автономной области и суд автономного округа. Таким образом, в отношении недвижимости, расположенной в Москве, вам необходимо направить иск в Московский городской суд.

Подать административный иск вы можете лично либо онлайн на сайте Мосгорсуда (для этого требуется быть зарегистрированным пользователем портала gosuslugi.ru). Также с помощью сервиса вы можете отслеживать движение поданных вами обращений и получить результаты их рассмотрения.

Административные дела рассматриваются и разрешаются Верховным судом РФ в течение 3 месяцев, всеми остальными — в течение 2 месяцев. По сложным делам председатель суда может продлить срок рассмотрения дела, но не более чем на месяц. Таким образом, если вы будете требовать пересмотра кадастровой стоимости недвижимости, расположенной в Москве, Мосгорсуд будет рассматривать дело в течение 2, максимум 3 месяцев.

О дате и времени судебного заседания всех участников извещает суд. Неявка лиц, участвующих в деле и надлежащим образом извещенных о времени и месте судебного заседания, не является препятствием для рассмотрения и разрешения дела.

Шансы оспорить кадастровую стоимость

Завышенная цена по кадастру приводит к росту размера налога на объект недвижимого имущества. В подобной ситуации владелец имеет право оспорить её в досудебном порядке, обратившись в территориальную комиссию Росреестра, или же проигнорировать данный этап и направить иск сразу в судебные органы. Подобный порядок действует и для индивидуальных предпринимателей.

Кадастровой принято называть стоимость, определённую путем проведения процедуры комиссионной оценки реальной цены на недвижимость. Для ее определения часто применяется способ массовой оценки.

Узнать, как снизить кадастровую стоимость дома, квартиры и любой другой недвижимости, а также разобраться в особенностях процедуры в целом вы сможете, прочитав данную статью.

Необходимость оспорить цену по кадастру возникает в том случае, когда выявлено несоответствие кадастровой и реальной стоимости имущества на рынке, необходимой для совершения, к примеру, честной сделки на обоюдовыгодных условиях или формирования налоговой базы.

Для выполнения этого действия нужно получить точные данные, которые предоставляет сервис «КТОТАМ.ПРО». Все, что вам потребуется сделать, — это заполнить форму на нашем сайте. После чего вы моментально получите доступ ко всем официальным данным в режиме онлайн.

Общие понятия о кадастровой стоимости

Главным изменением в законодательстве России, так или иначе касающемся недвижимости, является дополненный Гражданский Кодекс РФ. Также это имеет огромное значение для построения и развития правовой системы.

Кадастровые цены довольно давно начали использоваться в России для расчета размера налогов на земельные участки. Хотя современная система оценки подобной стоимости была введена в 1968 году, кадастровые значения использовались для аналогичных целей еще с 10-го века. Несмотря на нестабильность цены по кадастру, во многих городах России уже с 2006 года, она была близка к рыночной. В связи с этим существует обширная судебная практика, которая связана со снижением кадастровой стоимости.

В ноябре 2013 года в Налоговый кодекс РФ были внесены поправки, согласно которым владельцы определенных видов недвижимых объектов с 1 января 2014 года рассчитывают налог на собственность компании с использованием кадастровых стоимостей, а не номинальных балансовых значений.

Новые налоговые правила применяются к собственности (включая здания и помещения), предназначенной для служебных или торговых целей, а не, например, для складов и производственных объектов. Чтобы прийти к ответу о том, почему новые правила применяется только к офисам и торговой недвижимости, стоит учитывать, что большая часть такой офисной и торговой недвижимости сосредоточена в крупных городах, что позволяет технически легче оценивать кадастровые ценности в совокупности. Как только новые правила начали применять для различных офисных зданий, они распространились и на другие виды недвижимых объектов, находящихся во владении.

Основания для пересмотра стоимости

Новые правила ввели нормы, которые обязывают оценщиков определять стоимость по кадастру, исходя из функциональности зданий и наличия всех систем, зарезервированных отдельно для целей учета. Все это включается в кадастровую оценку здания. В то же время владелец будет платить налог, отталкиваясь от балансовой стоимости систем, отдельно зарезервированных в качестве основных средств.

Обратите внимание, что эта ситуация может возникнуть только относительно движимых активов, забронированных до 2013 года (движимое имущество, зарегистрированное на балансе, после того, как это не будет облагаться налогом на имущество).

Существует два основных способа оспаривания и уменьшения кадастровой стоимости:

Судебное разбирательство может начаться в течение всего срока исковой давности (три года), хотя возможные возражения со стороны государственных органов тоже необходимо учитывать, поскольку такие вопросы требуют для их урегулирования длительного периода времени.

Процесс решения конфликта, связанного со снижением кадастровой стоимости через комиссию, призван ускорить этот процесс. Но у владельца есть только шесть месяцев, чтобы прийти в данное учреждение после оглашения действующей цены объекта недвижимости, находящегося во владении физического или юридического лица.

Существует только два законных основания, дающих право пересмотреть кадастровую стоимость объекта:

- обнаружение некорректных сведений касаемо оцениваемого объекта недвижимости;

- кадастровая и рыночная цена для определенного имущества определялись в одно время.

Некорректными сведениями считаются ошибки, которые совершены специалистом по оценке в ходе проведения работ. В их число также попадает и неверное установление характеристик недвижимости, оказывающих прямое влияние на определяемую стоимость.

Следует знать: Верховный Суд России в ПП № 28 указывает, что недостоверными можно считать:

1. неправильно определенные условия, указанные специалистом по оценке, прямо влияющие на цену недвижимости:

- месторасположение;

- цель эксплуатации;

- аварийное состояние жилого имущества;

- разрешение на использование определенного участка земли;

- расположение объекта в санитарной зоне и т.д.

2. неверно прописанные сведения, нуждающиеся в оценке;

3. игнорирование информации об аварийности состояния объекта оценки;

4. неверное применение информации, используемой при расчете кадастра.

Определить требование для пересмотра оценки можно, запросив у заказчика информацию о конкретном объекте, которая использовалась для осуществления процедуры кадастровой оценки. Эти данные должны предоставляться просителю в недельный срок по Закону № 135-ФЗ (ст. 24.18).

Прямые последствия для рынка включают увеличение налоговой нагрузки на владельцев офисной и торговой недвижимости, что, несомненно, повлияет на арендные ставки. Следует также отметить, что законодательство, касающееся Москвы и Московской области, предусматривает постепенное увеличение налоговой ставки в течение 2014-2018 годов. Это означает, что налоговая нагрузка будет нарастать с каждым годом все больше.

Законы для пересмотра кадастровой стоимости

Согласно законодательству, производить процедуру оценки кадастровой стоимости недвижимого объекта можно лишь один раз в пять лет. Однако цены на жилье постоянно меняются, а вместе с ними и кадастровая стоимость соответственно. Это в корне меняет стратегию налогообложения, так как ранее использовавшиеся балансовые значения, как правило, со временем уменьшались с использованием методов амортизации, что привело к снижению налогов.

Во время проведения процедуры оценки кадастровой стоимости любых недвижимых объектов так же важно учитывать предписания местных законодательных органов, в которых указан средний ценовой уровень в определенном муниципальном районе (ст. 66 Земельного кодекса РФ).

Регулируется вся оценочная деятельность соответствующими законами РФ, которые регламентируют процесс проведения оценки кадастра комиссией или судом, а также содержат в себе требования, актуальные для оценочной деятельности (Законы № 237-ФЗ, 135-ФЗ).

Досудебный порядок

Оспорить кадастровую стоимость, соблюдая досудебный порядок разрешения спора, можно следующим образом:

1. Составить и отправить заявление в комиссию Росреестра с указанием результатов определения кадастра.

Владелец имеет право оспорить выведенную кадастровую стоимость в течение 5 лет после внесения подобных данных в базу ЕГРН. Однако такое право будет действовать только до того момента, пока не будет определена новая цена данного объекта недвижимости (ст. 24.18 Закона N 135-ФЗ).

Для обращения в комиссию нужно написать и направить заявление с требованием пересмотреть кадастровую стоимость жилой собственности. Также в нем необходимо указать личную информацию, адрес прописки и проживания, основание, послужившее причиной для обращения в вышестоящие органы.

Заявление о снижении или увеличении кадастровой стоимости, согласно правилам, прописанным в Законе N 135-ФЗ, не принимается в следующих случаях:

- не приложены указанные ранее документы;

- выявлено нарушение срока подачи заявления;

- оспариваемая кадастровая стоимость ранее была установлена по размеру рыночной стоимости.

Ответ, данный уполномоченным органом, должен содержать мотивированный отказ. Направляется такое уведомление почтой заявителю.

Для справки: технической считается ошибка, которую сотрудники комиссии или суда допустили при государственном учете по кадастру. Либо при регистрации прав, если такие данные ведут к искажению информации в ЕГРН и тем сведениям, которые представлены в документах, послуживших основанием для занесения информации в ЕГРН. Также сюда относятся: опечатка, вычислительная или грамматическая ошибка и т.п.

2. Второй этап — участие в заседании комиссии и ожидание результатов. Членам комиссии отводится один месяц на изучение и рассмотрение заявление со дня его подачи. Об этой дате сообщается дополнительно для того, чтобы заявитель имел возможность спланировать дела и явиться на заседание. В итоге рассмотрения комиссией может быть вынесен вердикт о необходимости проведении повторной оценки кадастровой стоимости, либо о мотивированном отказе. Её членам отводится пять рабочих дней на направление копии результата в Росреестр, а также в ФГБУ ФКП.

Судебная процедура оспаривания кадастровой стоимости

Если требование о перерасчете данного показателя было отклонено, или заявление вообще не подавалось, применяется судебная процедура регулирования конфликта.

1. Составляется и подается административный иск, а также готовятся все необходимые для этого документы.

В случае оспаривания кадастровой стоимости в иске указываются следующие требования: «пересмотреть кадастровую стоимость по причине обнаружения недостоверных сведений об определенном объекте, если эти данные использовались во время процедуры оценки» Другой вариант: «определить действительную рыночную стоимость объекта недвижимости». Подобные требования выдвигаются и при необходимости исправления технической ошибки.

В качестве оснований для подачи иска могут выступать:

- оспаривание решения, а также действий или бездействия комиссии, которая рассматривает споры об итогах расчета кадастровой стоимости;

- оспаривание результатов выведенной кадастровой стоимости.

Необходимо знать о сроках подачи иска. Они устанавливаются положениями, прописанными в ст. 219, 245 КАС РФ; ст. 72 Закона N 218-ФЗ; п. п. 4, 8 Постановления N 28.

2. В приложении к административному иску должны прикрепляться документы общей юрисдикции на уровне субъекта РФ, а именно Верховного Суда Республики или суд краевой, городской, областной, автономной области либо автономного округа.

Также важно помнить, что административный иск должен соответствовать всем требованиям, которые устанавливают положения ст. 125, 220, 246 КАС РФ.

Оспорить результаты определения стоимости нужно успеть в пятилетний срок со времени внесения в ЕГРН результатов определения стоимости. Если сроки нарушены, суд не имеет право отказать в принятии заявления.

Если по прошествии 5 лет в ЕГРН не вносились очередные сведения о результатах определения кадастровой стоимости, то судом срок будет восстановлен.

3. Необходимо принять участие в судебном производстве дела.

Его рассмотрение, когда оспариваются результаты определения кадастровой стоимости, проводится в двухмесячный срок с момента подачи иска. Иногда судом этот срок продлевается еще на месяц. Когда же нужно оспорить действия или решения комиссии, такой срок законодателем сокращен до одного месяца.

Выиграть в суде дело, которое касается снижения кадастровой стоимости земельного участка или другой недвижимости, можно при наличии неоспоримых доказательств.

Сведения об обновленной кадастровой стоимости

Если кадастровая стоимость недвижимости в течение года изменялась, это не должно учитываться в процессе определения налоговой базы.

Онлайн-сервис «КТОТАМ.ПРО» поможет своевременно определить кадастровую стоимость и получить другие данные по объектам недвижимости.

Таким образом, законодатель установил несколько причин, по которым заявитель-собственник недвижимости или земельного участка может оспорить кадастровую стоимость. Процедура оспаривания является многоэтапной и сложной. Сбор документов, своевременная их подача и грамотное составление иска — основа получения положительного результата в суде. Грамотная подготовка к судебному процессу исключает риск получить отказ в судебной инстанции либо комиссии.

Если вы не обладаете должным уровнем правовой грамотности, такие задачи лучше поручать представителям, которые хорошо разбираются в юридических нюансах и имеют опыт правоприменительной практики в этой сфере отношений.