В современном учете немало вопросов, которые напрямую властными предписаниями не регулируются. Вопрос оформления автомобильных грузоперевозок характеризует способность бухгалтера к профессиональному суждению. Рекомендуем видеосеминары по этой непростой теме, которые это суждение помогут сформировать:

Транспортные расходы в бухгалтерском учете: проводки и примеры

Транспортные расходы — это затраты предприятия непосредственно связанные с доставкой купленного товара контрагенту. Порядок учета транспортных затрат на доставку в бухгалтерии отражают в учетной политике. Сумма транспортных расходов может входить в стоимость товара или оформляться как отдельно оказанная услуга. В зависимости от способа учета транспортных расходов формируются соответствующие проводки.

К транспортным расходам (иначе говорят, транспортно-заготовительные расходы) можно отнести следующие затраты:

- Оплата транспортных расходов за доставку товара;

- Оплата за погрузочно-разгрузочные работы;

- Плата за временное хранение.

Варианты оплаты стоимости услуг по доставке товара:

- Стоимость доставки предприятие включает в цену товара;

- Возврат потраченной суммы продавцом согласно заключенному договору с покупателем;

- Покупатель оплачивает транспортные расходы отдельной суммой;

- Оплачивают услуги согласно заключенному договору на доставку товара с транспортной компанией.

Что включают в себя транспортные расходы?

Суть ТР зависит от деятельности организации. К примеру, компания производит оборудование, технику, сырье, различные товары. Все единицы продукции предназначены для продажи клиентам. При заключении договора с покупателем нужно транспортировать продукцию из точки А в точку Б. Обычно это ответственность именно продавца. Также компания может приобретать сырье для производства своей продукции. Его доставка тоже потребует средств. Итак, к транспортным расходам относятся:

- Траты на доставку покупаемых объектов (продукции, сырья, ОС).

- Траты на доставку продукции клиентам.

- Затраты на обслуживание собственного автопарка (к ним относятся траты на аренду авто, бензин, ремонт и диагностику машин).

Вопрос: Может ли покупатель потребовать от поставщика возместить убытки в виде оплаты транспортных расходов на возврат некачественного товара и оплаты его хранения по цене, превышающей рыночную?

Посмотреть ответ

Транспортные расходы могут быть очень большими. В этом случае они немедленно привлекают к себе внимание управляющего состава компании, налоговых органов. Поэтому бухгалтеру нужно уделять время именно учету трат, связанных с транспортировкой.

ВАЖНО! Обычно затраты на перевозку включаются в стоимость итоговой продукции. Если менеджерский состав принимает решение о снижении стоимости товаров, то имеет смысл оптимизировать транспортные расходы. Выполняется этот процесс на основании информации о тратах, которую можно получить из бухучета. Все данные тщательно анализируются, после чего принимается решение об исключении некоторых источников трат.

К примеру, предприятие содержит собственный автопарк, но машины используются относительно редко. Однако их редкая эксплуатация не исключает сопутствующие траты. Поэтому менеджер принимает решение о расформировании автопарка. Доставка продукции будет осуществляться по договору со сторонней компанией.

Вопрос: Требуется ли для подтверждения транспортных расходов в налоговом учете транспортная накладная, если покупатель для доставки груза заключил договор с экспедитором?

Посмотреть ответ

На какой счет относить транспортные расходы и издержки, связанные с перемещением основных средств

В соответствии с положениями, закрепленными в рамках восьмого пункта Правил, определяющих порядок ведения бухучета, указанная категория трат приравнивается к приобретению или созданию предприятием продукции. Данный подход применяется к ОС следующих типов:

- Созданные непосредственно организацией.

- Купленные на основании соответствующего договора (в том числе применительно к соглашениям бартерного типа, когда взаиморасчеты не предусматривают перевод денежных средств).

- Полученные на безвозмездной основе.

Все указанные варианты транспортных расходов в учетной политике рассматриваются как капитальные вложения, фактически увеличивающие базовую себестоимость товарных единиц. Для отражения используются соответствующие дебетовые, а в рамках корреспонденции — расходные счета.

Важно учитывать, что указанный порядок актуален не для всех ситуаций. Так, траты, связанные с перемещением в рамках территории предприятия объектов, не требующих монтажных работ для последующей эксплуатации, относятся к категории производственных. Это актуально не только для автотранспорта, но и для различных видов оборудования, включая крупногабаритную технику, используемую в строительных работах — от экскаваторов и бульдозеров до бетономешалок и катков для укладки асфальта. В случае с транспортировкой оборудования, предусматривающего монтаж и демонтаж, возникающие издержки рассматриваются в качестве эксплуатационных.

Транспортные расходы, связанные с поставкой закупаемых товаров:

Если в документах поставщика стоимость доставки отражена отдельно, то ТЗР следует включить в себестоимость товаров.

Способы учета ТЗР в себестоимости товаров:

- включить ТЗР в стоимость товаров;

- отразить ТЗР на счете 44 в виде отдельной статьи расходов на продажу.

Способ 1: включить ТЗР в стоимость товаров.

Следует отметить, что этот способ, довольно трудоемкий и зачастую противоречит требованю рациональности, однако, в некоторых организациях применяется. Его суть состоит в том, что приобретенный товар приходуется на склад с учетом стоимости ТЗР, для этого общая величина ТЗР распределяется пропорционально между стоимостью полученных партий товара. В дальнейшем учет товаров ведется в оценке, включающей ТЗР.

Пример 1.

1 партия: Стол руководителя 100 шт. по цене 1000 руб., стоимость партии 100000 руб.

2 партия: Стоик компьютерный 50 шт. по цене 800 руб., стоимость партии 40000 руб.

Общая стоимость полученных товаров 140000 руб.

Транспортно-заготовительные расходы = 10000 руб.

Как принять этот товар на склад?

Считаем расходы на доставку каждой партии пропорционально её стоимости:

Расходы на поставку 1-й партии: 10000 * 100000 / 140000 = 7143 руб.

Стоимость 1-й партии с учетом доставки = 107143 руб., по этой стоимости и будет приходоваться эта партия, при этом цена одного стола руководителя с учетом ТЗР: (100000 + 7143) / 100 = 1071,43 руб.

Аналогичные расчеты проводим для второй партии:

Расходы на поставку 2-й партии: 10000 * 40000 / 140000 = 2857 руб.

Стоимость 2-й партии с учетом доставки = 42857 руб.

Цена компьютерного столика с учетом ТЗР: (40000 + 2857) / 50 = 857,14 руб.

Проводки по учету полученного товара с учетом доставки:

| Сумма | Дебет | Кредит | Содержание операции |

|---|---|---|---|

| 107143 | 41.1 | 60 | Оприходована партия столов руководителя |

| 43857 | 41.2 | 60 | Оприходована партия компьютерных столиков |

Если поставщик выделил НДС и выставил счет-фактуру (вместе с отгрузочными документами), то из стоимости партий товаров вычитаем сумму НДС и ставим ее к вычету (д19 д60 и д68.НДС д19).

Далее, при продаже товара, списывается его себестоимость: д90.2 к41.1(2). При этом стоимость транспортных расходов будет включена в себестоимость товаров, направленных на продажу.

Способ 2: отразить ТЗР на счете 44 в виде отдельной статьи расходов на продажу

ТЗР можно учитывать обособленно на счете 44 «Расходы на продажу», для чего на этом счете открывается отдельный субсчет, его, например, можно назвать «44/ТР». В конце месяца транспортные расходы, накопленные на счете 44/ТР, списываются пропорционально себестоимости проданных товаров за месяц.

Пример учета ТЗР на счете 44:

В течении месяца были закуплены товары. При этом стоимость ТЗР поставщик выделил отдельно.

1 партия: Стол руководителя 100 шт. по цене 1 000 руб., стоимость партии: 100 000 руб.

2 партия: Стоик компьютерный 50 шт. по цене 800 руб., стоимость партии: 40 000 руб.

Общая стоимость полученных товаров: 140 000 руб.

Транспортно-заготовительные расходы: 10 000 руб.

Помимо этого организация сама закупала товары и доставляла их на свой на склад.

ТЗР по самостоятельным закупкам (за месяц):

Бензин: 2 000 руб.

Ремонт автомобиля: 4 000 руб.

Заработная плата водителя: 15 000 руб.

Начисленные страховые взносы на зарплату водителя (30%): 5 000 руб.

Амортизация автомобиля: 1 000 руб.

Проводки по учету ТЗР за месяц:

| Сумма | Дебет | Кредит | Содержание операции |

|---|---|---|---|

| 100000 | 41.1 | 60 | Оприходована партия столов руководителя |

| 40000 | 41.2 | 60 | Оприходована партия компьютерных столиков |

| 10000 | 44/ТР | 60 | Учтены расходы на доставку |

| 2000 | 44/ТР | 10 | Списаны расходы на бензин |

| 4000 | 44/ТР | 76 | Учтены расходы на ремонт автомобиля на СТО |

| 15000 | 44/ТР | 70 | Начислена заработная плата водителю |

| 5000 | 44/ТР | 69 | Начислены страховые взносы на зарплату водителя |

| 1000 | 44/ТР | 02 | Отражена амортизация автомобиля |

Важно помнить, что в конце месяца списываются не все ТЗР, а только их часть, пропорциональная отгруженным товарам.

Порядок определения величины ТЗР подлежащих списанию

Чтобы определить величину ТЗР подлежащих списанию, необходимо проанализировать счет 41 «Товары» и счет 44/ТР «Расходы на продажу».

Анализ счета 41:

Например, на начало месяца у организации было товара на сумму 300 000 руб. (начальное сальдо счета 41), в течении месяца поступил еще товар на общую сумму 700 000 руб. (дебетовый оборот счета 41), было продано товара в течении месяца на общую сумму 500 000 руб. (кредитовый оборот счета 41).

Анализ счета 44/ТР:

Например, начальное сальдо по дебету составляет 30 000 руб. В течении месяца по дебету счета 44/ТР были отражены расходы в размере 70 000 руб.

Таким образом, товарам на сумму 1 000 000 руб. (начальное сальдо плюс оборот за месяц по дебету счета 41) соответствуют транспортно-заготовительные расходы в размере 100 000 руб. (начальное сальдо плюс затраты за месяц по дебету счета 44/ТЗР).

Cумма ТЗР, которую нужно списать с кредита счета 44/ТР (соответствующая проданным товарам) составит:

ТЗР по проданным товарам = 100 000 * 500 000 / 1 000 000 = 50 000 руб.

Отгруженным товарам на сумму 500 000 руб соответствуют транспортные расходы на сумму 50 000 руб. Именно эту сумму и нужно будет списать в конце месяца одной проводкой.

| Сумма | Дебет | Кредит | Содержание операции |

|---|---|---|---|

| 50000 | 90.2 | 44/ТР | Списана сумма расходов на доставку приобретенных товаров в связи с его реализацией. |

Общая формула для расчета ТЗР, подлежащих списанию за месяц = (начальное сальдо по дебету счета 44/ТР + оборот по дебету за месяц счета 44/ТР) * оборот по кредиту счета 41 / (начальное сальдо по дебету счета 41 + оборот по дебету за месяц счета 41).

Организация выбирает один из указанных выше способов учета ТЗР (включать ТЗР в стоимость товаров либо отражать ТЗР в виде отдельной статьи расходов на счете 44), отражает свой выбор в учетной политике.

Транспортные расходы у покупателя: налоговый учет

В соответствии со ст. 320 Налогового кодекса РФ (далее – НК РФ), налогоплательщики, осуществляющие торговую деятельность, формируют расходы на реализацию (далее – издержки обращения) следующим образом. В сумму издержек обращения, в числе прочего, включаются расходы налогоплательщика – покупателя товаров на доставку этих товаров, если они не учтены в стоимости приобретения товаров.

Следует учесть, что стоимость приобретения товаров, реализованных в данном отчетном (налоговом) периоде, и суммы расходов на доставку покупных товаров до склада налогоплательщика – покупателя товаров учитываются, в соответствии со ст. 320 НК РФ в составе прямых расходов.

При этом ст. 320 НК РФ устанавливает, что порядок формирования стоимости приобретения товаров определяется налогоплательщиком в учетной политике для целей налогообложения. Это означает, что налогоплательщик вправе самостоятельно решить, будет ли он учитывать транспортные расходы в целях налогового учета в составе стоимости приобретенных товаров, либо отдельно в качестве прямых расходов.

Отметим, что, вне зависимости от выбранного способа учета, результат будет единым – транспортные расходы будут учитываться в составе затрат в целях налогообложения прибыли в момент реализации товара.

При этом, в случае, если транспортные расходы учитываются не в составе стоимости товара, а как прямые расходы, порядок их списания в случае возникновения ситуации, когда на конец отчетного (налогового) периода у налогоплательщика остается нереализованный товар, должен соответствовать требованиям, предусмотренным ст. 320 НК РФ в части распределения транспортных расходов, относящихся к остаткам нереализованных товаров.

Признание транспортных затрат в полном объеме в составе расходов на продажу в конце месяца

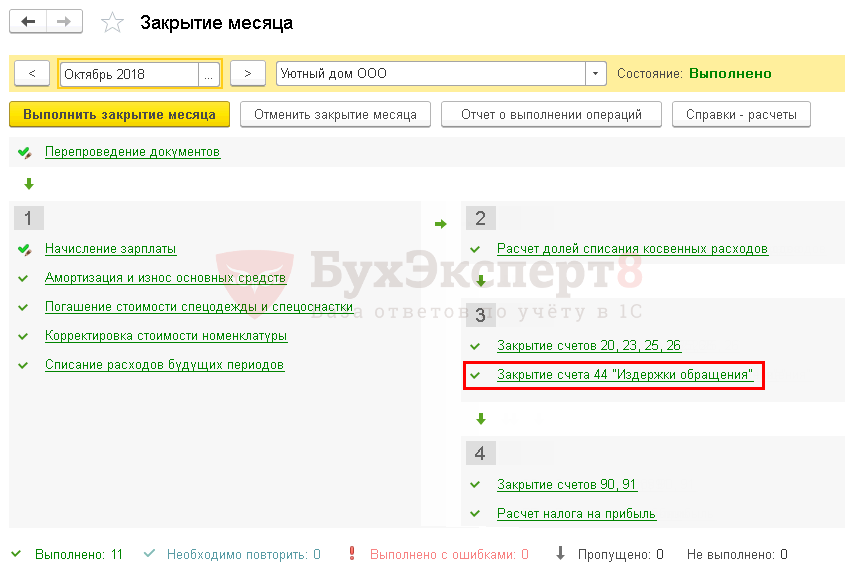

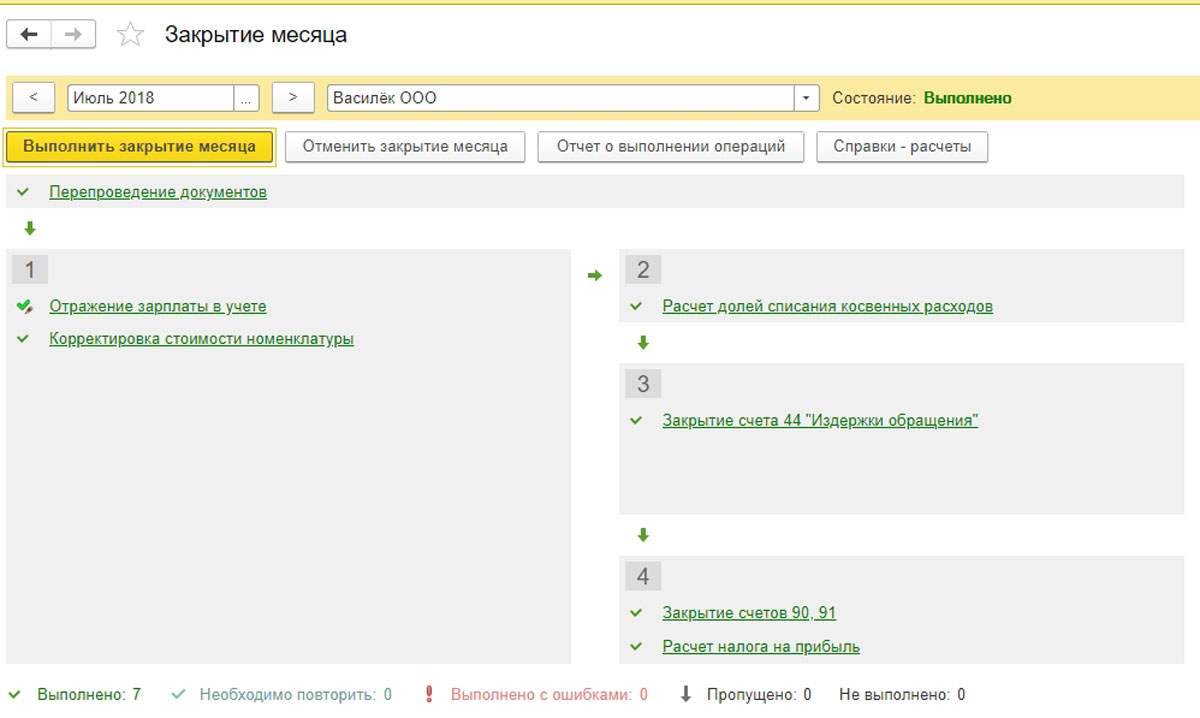

При закрытии каждого месяца издержки обращения на счете 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» списываются полностью в Дт счета 90.07.1 «Расходы на продажу по деятельности с основной системой налогообложения»(план счетов 1С).

Для того чтобы транспортные расходы отразились в составе расходов на продажу по счету 90.07.1, необходимо запустить процедуру Закрытия месяца операция Закрытие счета 44 «Издержки обращения» в разделе Операции – Закрытие периода – Закрытие месяца .

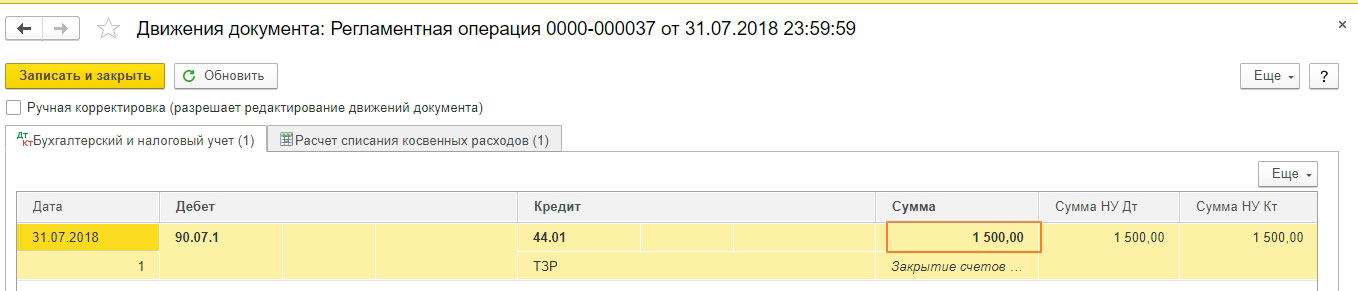

Проводки по документу

Документ формирует проводку:

- Дт 90.07.1 Кт 44.01 — признание транспортных затрат в составе расходов на продажу.

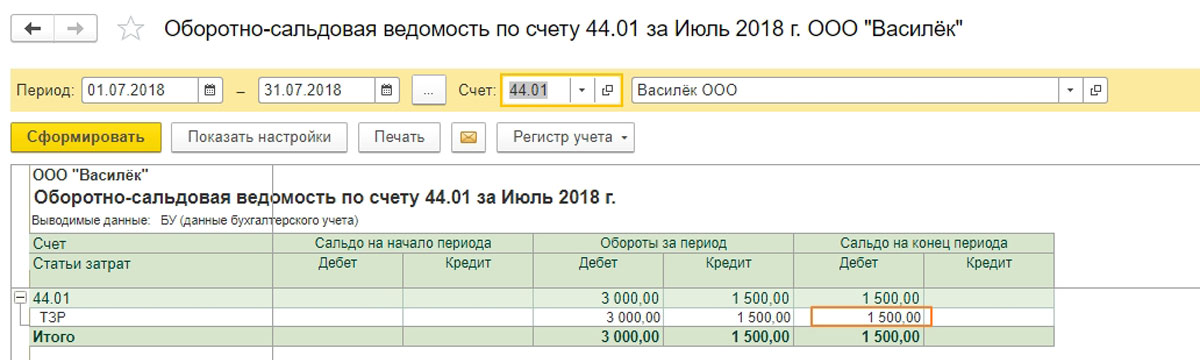

Контроль

Осуществить проверку списания транспортных расходов можно с помощью отчета Оборотно-сальдовая ведомость по счету 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» в разделе Отчеты – Стандартные отчеты – Оборотно-сальдовая ведомость по счету .

На конец отчетного периода (октябрь) не должно быть конечного сальдо по статье затрат Расходы на доставку до покупателя.

Из отчета Оборотно-сальдовая ведомость видно, что все транспортные расходы на доставку товара до покупателя списаны в полном объеме и по БУ и по НУ, следовательно, операция по отражению расходов на доставку товаров до покупателя отражена верно.

Декларация по налогу на прибыль

- Лист 02 Приложение N 2 стр. 040 «Косвенные расходы — всего».

Проверьте себя! Пройдите тест на эту тему по ссылке >>

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

..Транспортно-заготовительные расходы связаны с заготовкой и доставкой материальных ценностей: сырья..

Карточка публикации

| Разделы: | |

|---|---|

| Рубрика: | Расходы на продажу / Реализация |

| Объекты / Виды начислений: | Счет 19.04 – НДС по приобретенным услугам, Счет 44.01 – Издержки обращения в организациях, осуществляющих торговую деятельность, Счет 60.01 – Расчеты с поставщиками и подрядчиками, Счет 68.02 – Налог на добавленную стоимость, Счет 90.07.1 – Расходы на продажу по деятельности с основной системой налогообложения |

| Последнее изменение: | 11.11.2020 |

ID задана и содержит ID поста $termini = get_the_terms( $post->ID, ‘post_tag’ ); // так как функция вернула массив, то логично будет прокрутить его через foreach() foreach( $termini as $termin )< echo '' . $termin->name . ”; > /* * Также вы можете использовать: * $termin->ID – понятное дело, ID элемента * $termin->slug – ярлык элемента * $termin->term_group – значение term group * $termin->term_taxonomy_id – ID самой таксономии * $termin->taxonomy – название таксономии * $termin->description – описание элемента * $termin->parent – ID родительского элемента * $termin->count – количество содержащихся в нем постов */ –>

(7 оценок, среднее: 4,57 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Грузоперевозки и ведение учета

Основа бухгалтерского учета — документирование фактов хозяйственной жизни. Представить себе хозяйственную деятельность без автомобильных грузоперевозок невозможно. Поэтому практически не найдется бухгалтера, которого бы не интересовали проблемы оформления документов при транспортировке грузов.

Владелец транспорта

Чтобы разобраться в принципах учета, сначала следует определить, кто является владельцем транспорта, перевозящего груз. Таким лицом может быть грузоотправитель. Следовательно, плату за перевозку он не вносит.

Автотранспорт может принадлежать грузополучателю. При таких обстоятельствах он осуществляет самовывоз груза.

В перевозке могут участвовать три разных лица — грузоотправитель, грузополучатель и перевозчик, привлеченный для оказания услуги по транспортировке на возмездной основе. При этом отношения с перевозчиком регламентирует гражданское законодательство. Если договор на перевозку заключает грузоотправитель, то применяется глава 40 «Перевозка» ГК РФ и Федеральный закон от 08.11.2007 № 259-ФЗ «Устав автомобильного транспорта и городского наземного электрического транспорта».

Если же заказчиком перевозки выступает грузополучатель, то он заключает с перевозчиком договор транспортной экспедиции (п. 2 ст. 801 ГК РФ). В таком случае надлежит руководствоваться главой 41 «Транспортная экспедиция» и Федеральным законом от 30.06.2003 № 87-ФЗ «О транспортно-экспедиционной деятельности». К названным федеральным законам изданы подзаконные акты:

- Правила перевозок грузов автомобильным транспортом (утв. постановлением Правительства РФ от 15.04.2011 № 272).

- Правила транспортно-экспедиционной деятельности (утв. постановлением Правительства РФ от 08.09.2006 № 554).

Наконец, грузоотправитель и грузополучатель могут совпадать в одном лице. В этом случае с владельцем транспорта заключается договор перевозки груза (ст. 785 ГК РФ). Такая перевозка не сопровождается изменением собственника перевозимых ТМЦ.

Переход права собственности

Следующий момент, который необходимо уяснить бухгалтеру для организации правильного документооборота, — о переходе права собственности на груз. Очевидно, у перевозчика или у экспедитора груз числится в забалансовом учете — на счете 002 «Товарно-материальные ценности, принятые на ответственное хранение».

Передача ТМЦ от грузоотправителя грузополучателю (через перевозчика) не обязательно сопровождается переходом права собственности на активы. Например, к грузополучателю товары могут поступать для последующей реализации по договору комиссии, материалы — в качестве давальческого сырья для дальнейшей переработки. А объекты основных средств могут транспортироваться для передачи в аренду. Иными словами, нужно уяснить характер отношений (вид сделки) между отправителем и получателем груза.

Если между отправителем и получателем заключен договор купли-продажи, то в результате ТМЦ сменит собственника. Однако момент перехода права собственности может быть определен по-разному. Статья 458 (п. 2) ГК РФ гласит: в случаях, когда из договора не вытекает обязанность продавца по доставке товара или передаче товара в месте его нахождения покупателю, обязанность продавца передать товар покупателю считается исполненной в момент сдачи товара перевозчику для доставки покупателю, если договором не предусмотрено иное.

С точки зрения учета это означает: если право собственности на товар перешло к покупателю-грузополучателю при передаче товара перевозчику, то соответствующие ТМЦ подлежат списанию с баланса продавца-грузоотправителя в этот же момент. Одновременно продавец может признать затраты на доставку, перевозку он не контролирует.

Если же право собственности на ТМЦ переходит к покупателю при их вручении (п. 1 ст. 223, п. 1 ст. 224 ГК РФ), то для списания активов с баланса продавцу необходимо документальное подтверждение такого вручения. Исходя из всех этих обстоятельств определяется надлежащий документооборот.

Учет грузоперевозок: признание расходов

Оформление первичных документов интересует бухгалтеров в первую очередь в целях налогообложения (абз. 2 п. 1 ст. 172, абз. 9 ст. 313 НК РФ). Затраты производственной организации на перевозку грузов внутри организации и доставку готовой продукции покупателям в соответствии с условиями договоров относятся к материальным расходам (пп. 6 п. 1 ст. 254 НК РФ). Они отражаются в налоговом учете на основании акта приемки-передачи услуг, подписанного налогоплательщиком (п. 2 ст. 272 НК РФ). А вот что это за акт — ни налоговое, ни гражданское законодательство не проясняют…

Торговые организации руководствуются другой нормой. А именно: при реализации имущества продавец вправе уменьшить доходы от таких операций на сумму расходов, непосредственно связанных с такой реализацией, в частности на расходы по транспортировке реализуемого имущества (п. 1 ст. 268 НК РФ). Однако из письма МНС РФ от 17.06.2004 № 22-1-14/1058@ следует, что затраты на транспортировку в торговле материальными расходами не считаются. Поэтому их правомерно классифицировать как прочие расходы, связанные с производством и (или) реализацией (пп. 49 п. 1 ст. 264 НК РФ). Такие затраты принимаются в расходах на дату расчетов в соответствии с условиями заключенных договоров перевозки или на дату предъявления налогоплательщику документов, служащих основанием для произведения расчетов (пп. 3 п. 7 ст. 272 НК РФ).

Что касается расходов на реализацию ТМЦ, то они признаются на дату реализации, то есть перехода права собственности к покупателю (п. 1 ст. 39, пп. 1 и пп. 3 п. 1 ст. 268, п. 2 ст. 318 НК РФ). Разумеется, такой переход требует документального подтверждения (п. 1 ст. 252 НК РФ).

Вправе ли организация-поставщик при реализации товаров одним покупателям учитывать транспортные расходы на их доставку в цене товара, а при реализации товаров другим покупателям – выделять их в качестве отдельной услуги? Вправе ли организация-поставщик закрепить данный подход в своей учетной политике?

2. Вправе ли организация-поставщик при реализации одних товаров учитывать транспортные расходы на их доставку в цене товара, а при реализации других – выделять транспортные расходы отдельно? Вправе ли организация-поставщик закрепить данный подход в своей учетной политике?

3. Какие могут быть негативные последствия в случае нарушения организацией-поставщиком своей учетной политики? Права ли бухгалтерская служба, которая утверждает, что разных способов отражения транспортных расходов в договорах с контрагентами быть не может, организация выбирает один способ, указывает его в учетной политике и следует ему?

Рассмотрев вопрос, мы пришли к следующему выводу:

Организация-поставщик вправе при реализации товаров одним покупателям учитывать транспортные расходы на их доставку в цене товара, а другим – выделять их в качестве отдельной услуги. Аналогично по разным товарам: организация-поставщик вправе при реализации одних товаров учитывать транспортные расходы на их доставку в цене товара, а при реализации других – выделять транспортные расходы отдельно.

Этот вопрос регулируется условиями заключенных договоров. Стороны могут согласовать любые условия в силу принципа свободы договора (ст. 421 ГК РФ). Бухучет ведется на основании первичных документов. Первичный документ нужно составлять при совершении каждого факта хозяйственной жизни. А факт хозяйственной жизни происходит с учетом условий, определенных договоренностью сторон. В законодательстве отсутствует примат бухгалтерского права над гражданским правом.

Учетная политика не регулирует вопрос о том, выставляются ли транспортные расходы контрагенту или нет. В учетной политике не прописывается, какие именно товары и каким контрагентам включают стоимость доставки, а какие – не включают.

В учетной политике прописываются, в частности, следующие моменты по учету транспортных расходов:

– выручку от транспортных услуг организация относит на счет 90 или 91;

– расходы на транспортировку учитываются на счете 44, 20 или 23;

– в налоговом учете расходы по доставке товаров относятся к прямым расходам или косвенным;

– и т.п.

Обоснование вывода:

Согласно положениям п. 1 ст. 421 ГК РФ граждане и юридические лица свободны в заключении договора.

В соответствии со ст. 506 ГК РФ по договору поставки поставщик-продавец, осуществляющий предпринимательскую деятельность, обязуется передать в обусловленный срок или в сроки производимые или закупаемые им товары покупателю для использования в предпринимательской деятельности или в иных целях, не связанных с личным, семейным, домашним и иным подобным использованием. Исходя из п. 1 ст. 510 ГК РФ, доставка товаров осуществляется поставщиком путем отгрузки их транспортом, указанным в договоре поставки, и на определенных в договоре условиях.

Из приведенных норм ГК РФ следует, что договор поставки может быть заключен как с условием доставки товара поставщиком покупателю, так и с условием получения товара в месте нахождения поставщика (выборка товаров). Также по выбору сторон договора стоимость доставки товара может быть как включена в цену товара, так и определена отдельно.

Пунктом 3 ст. 421 ГК РФ установлено, что стороны могут заключить договор, в котором содержатся элементы различных договоров, предусмотренных законом или иными правовыми актами (смешанный договор). К отношениям сторон по смешанному договору применяются в соответствующих частях правила о договорах, элементы которых содержатся в смешанном договоре, если иное не вытекает из соглашения сторон или существа смешанного договора.

В связи с этим с учетом согласованных сторонами условий договор может быть квалифицирован как смешанный, включающий элементы договора поставки и иного договора (договора оказания услуг, договора транспортной экспедиции, посреднического договора и т.д.). В зависимости от условий договора на практике отношения с покупателями оформляются одним из способов:

– расходы на доставку включены в стоимость товаров;

– расходы на доставку несет покупатель, а организует доставку поставщик по посредническому договору, договору транспортной экспедиции или договору оказания услуг. Могут заключаться отдельные договоры либо основной договор является смешанным.

В соответствии с ч. 1 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ “О бухгалтерском учете” (далее – Закон N 402-ФЗ) каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. Обязательные реквизиты первичных учетных документов перечислены в ч. 2 ст. 9 Закона N 402-ФЗ.

В силу ч. 4 ст. 9 Закона N 402-ФЗ формы первичных учетных документов определяет руководитель экономического субъекта по представлению должностного лица, на которого возложено ведение бухгалтерского учета.

Фактом хозяйственной жизни, подлежащим оформлению первичным учетным документом, является сделка, событие, операция, которые оказывают или способны оказать влияние на финансовое положение экономического субъекта, финансовый результат его деятельности и (или) движение денежных средств (п. 8 ст. 3, ч. 1 ст. 9 Закона N 402-ФЗ).

Иными словами, в бухгалтерском учете должно отражаться все, что произошло с экономическим субъектом (как внутри него, так и извне, как по его воле, так и помимо нее), при условии, что это оказывает или способно оказать влияние на его финансовое положение, финансовые результаты его деятельности и (или) движение денежных средств. Влияние это может выражаться в уменьшении или увеличении активов или их цен, в изменении обязательств, прибылей и убытков, а также других показателей, характеризующих финансовое состояние субъекта.

Под учетной политикой понимается принятая субъектом совокупность способов ведения бухгалтерского учета – первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности (ч. 1 ст. 8 Закона N 402-ФЗ, п. 2 ПБУ 1/2008). Учетная политика для целей бухгалтерского учета применяется последовательно из года в год (ч. 5 ст. 8 Закона N 402-ФЗ). Это одно из основных допущений, в соответствии с которым формируется учетная политика (п. 5 ПБУ 1/2008). Однако внесение изменений или дополнений в учетную политику возможно.

В п. 10 ПБУ 1/2008 приведен перечень случаев, которые влекут изменение учетной политики организации. При этом не считается изменением учетной политики утверждение способа ведения бухгалтерского учета фактов хозяйственной деятельности, которые отличны по существу имевшихся ранее или возникли впервые в деятельности организации (п. 10 ПБУ 1/2008).

Поэтому, если в работе организации возникает новая операция или факт хозяйственной жизни, учетная политика дополняется. Следует отличать изменения в учетной политике от ее дополнения. При дополнении учетной политики отсутствуют требования о ретроспективном пересчете, а также отсутствует требование о том, что новая учетная политика действует лишь с начала следующего отчетного года.

Из изложенного следует вывод, что организация-поставщик вправе при реализации товаров одним покупателям учитывать транспортные расходы на их доставку в цене товара, а другим – выделять их в качестве отдельной услуги. Аналогично по разным товарам: организация-поставщик вправе при реализации одних товаров учитывать транспортные расходы на их доставку в цене товара, а при реализации других – выделять транспортные расходы отдельно. Этот вопрос регулируется условиями заключенных договоров, а не учетной политикой. Бухучет ведется на основании первичных документов. Первичный документ нужно составлять при совершении каждого факта хозяйственной жизни. А факт хозяйственной жизни происходит с учетом условий, определенных договоренностью сторон.

Рекомендуем также ознакомиться с материалами:

– Энциклопедия решений. Факты хозяйственной жизни для целей бухгалтерского учета;

– Вопрос: Договором поставки продукции в адрес юридических лиц определено, что при необходимости таковой доставка товаров осуществляется поставщиком путем отгрузки транспортом, предусмотренным договором поставки, и на определенных в договоре условиях. Отдельного договора доставки с покупателем при этом не составляется, но оплачиваемая покупателем стоимость доставки формируется отдельно от стоимости поставляемой продукции. Если организация является производителем продукции и нанимает сторонний транспорт для доставки продукции и перевыставляет эти услуги с небольшой наценкой, то выручку необходимо относить на счет 90 или 91? (ответ службы Правового консалтинга ГАРАНТ, январь 2015 г.)

– Вопрос: Прямыми или косвенными расходами являются транспортные расходы по доставке товара от склада поставщика до склада организации (вид деятельности – оптовая торговли) наемным транспортом, а также собственным транспортом (затраты по ГСМ)? (ответ службы Правового консалтинга ГАРАНТ, июль 2022 г.)

– Вопрос: Поставщик (кирпичный завод) выписывает УПД на товар (кирпич) и отдельно УПД на доставку этого товара. Отдельного договора на перевозку груза не заключено. Есть договор поставки. Стоимость доставки не включена в цену товара (кирпича). Поставщик выдает организации следующие документы: счет (где определяется отдельно цена товара и доставки) и УПД со статусом 1. Правомерно ли разделять на два разных документа (УПД) кирпич и доставку? (ответ службы Правового консалтинга ГАРАНТ, май 2019 г.)

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член РСА Хрусталева Анастасия

Ответ прошел контроль качества

18 января 2022 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Учет ТЗР в торговых организациях

В организациях, которые занимаются торговлей, значительная часть затрат приходится на расходы за доставку. Если мы говорим о бухучете торговых организаций, согласно п. 13 ПБУ 5/01, организации имеют право учитывать ТЗР в расходах на продажу или в стоимость товаров. В последнем случае расходы оформляются теми же документами, как и по учету с доставкой сырья. То есть «Поступление (акты, накладные)» и «Поступление допрасходов», но в отличие от учета материалов, счет учета товаров 41.01.

В составе на продажу расходы учитываются на счете 44.01. Суммы ТЗР списываются на счет 90.07.1. Данный метод используется, если допрасходы на продажу требуется выделить отдельно.

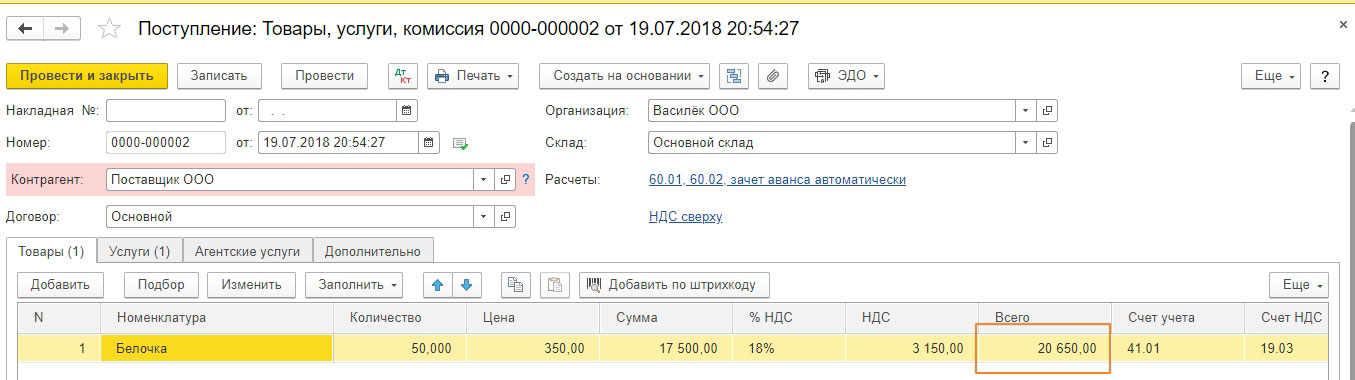

Например, когда поставщик товаров и услуг один, чтобы провести ТЗР применяем учет документов в следующем порядке:

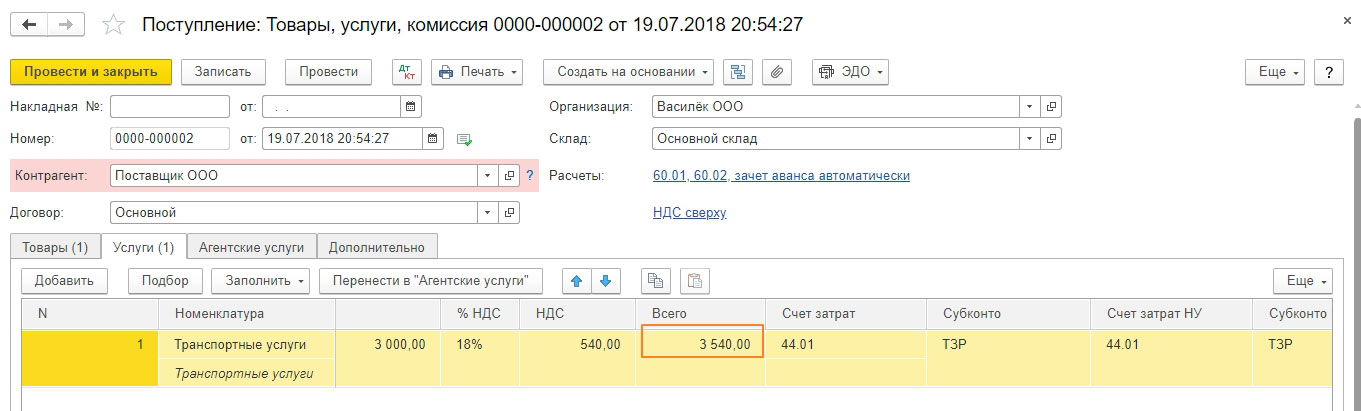

- «Поступление (Акты, Накладные)» – «Товары, услуги, комиссия»;

- «Счет-фактура (полученный)»;

- «Реализация (Акты, Накладные)»;

- «Счет-фактура (выданный)».

При создании поступления должна быть выбрана операция «Товары, услуги, комиссия». Заполняем поля, которые нужны для работы. На закладке для заполнения товаров добавляем те, которые требуется закупить.

Рис.7 Операция «Товары, услуги, комиссия»

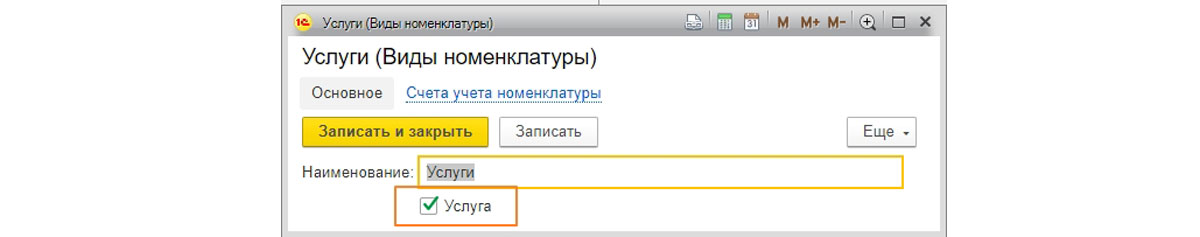

На закладке «Услуги» вносим номенклатуру с видом, в котором установлен одноименный флаг.

Рис.8 «Услуги»

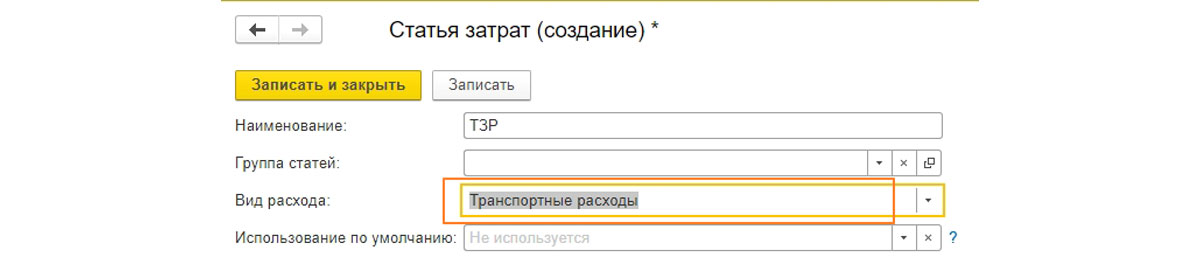

Заполняем таблицу документа поступления услуг. Статья затрат создается из поля субконто для выбора в документ. При этом вид расхода в налоговом учете – «Транспортные расходы».

Рис.9 Заполняем таблицу документа поступления услуг

В субконто выбираем нужную статью затрат и указываем счет затрат 44.01.

Рис.10 В субконто выбираем нужную статью затрат и указываем счет затрат 44.01

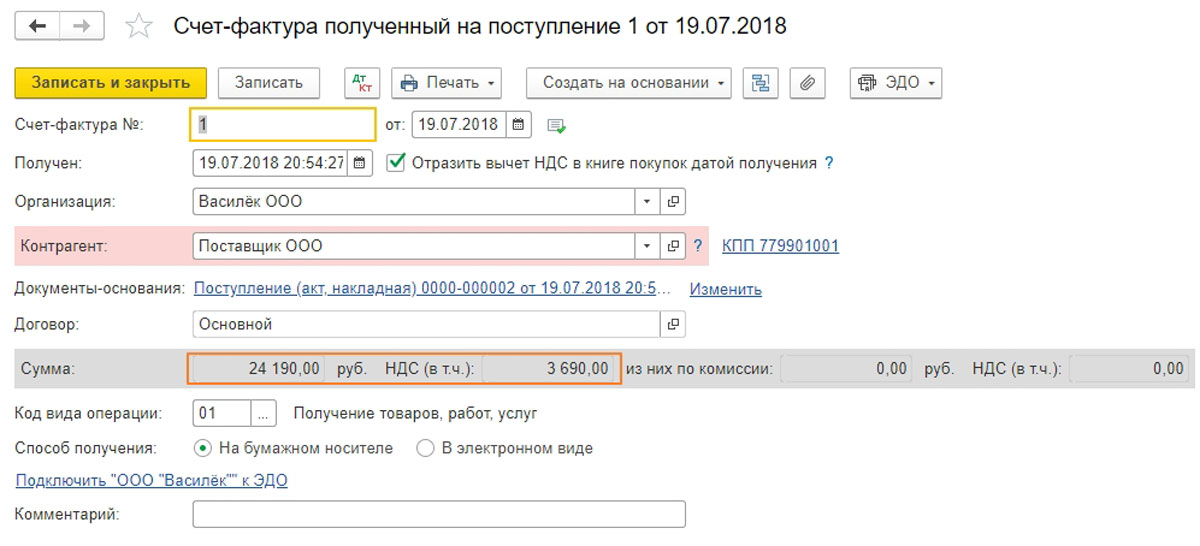

Оформляем счет-фактуру на основании проведенного документа. В открытом окне счет-фактуры мы видим, что отражена сумма с учетом допрасходов.

Рис.11 Оформляем счет-фактуру на основании проведенного документа

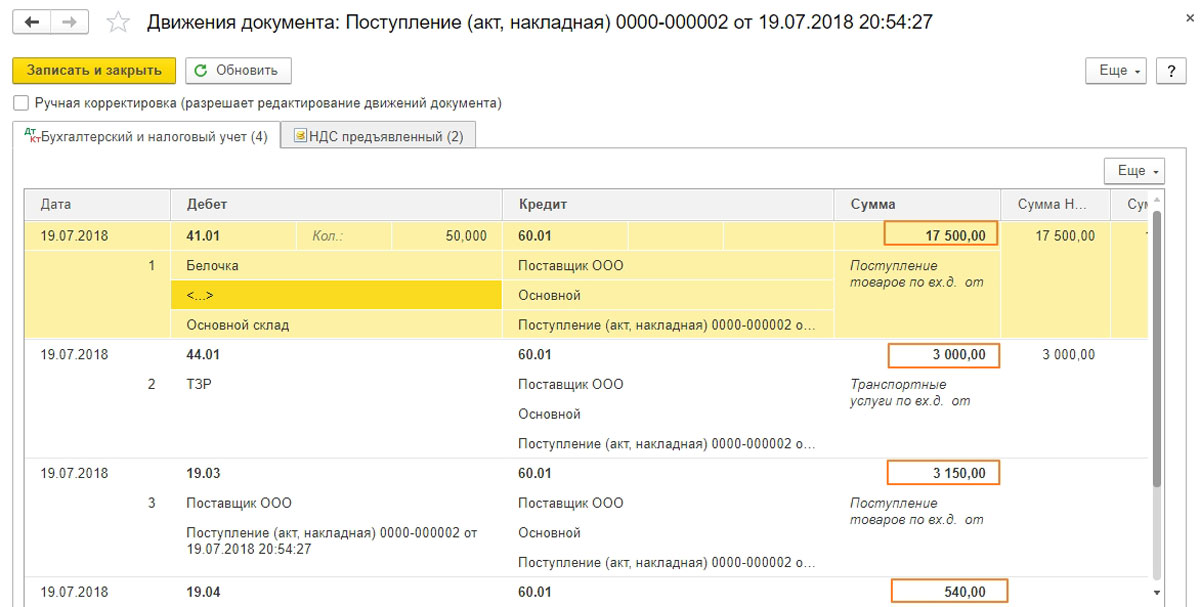

Посмотрим движения по документу поступления. В проводках показаны суммы по купленному товару и услуге.

Рис.12 Движения по документу поступления

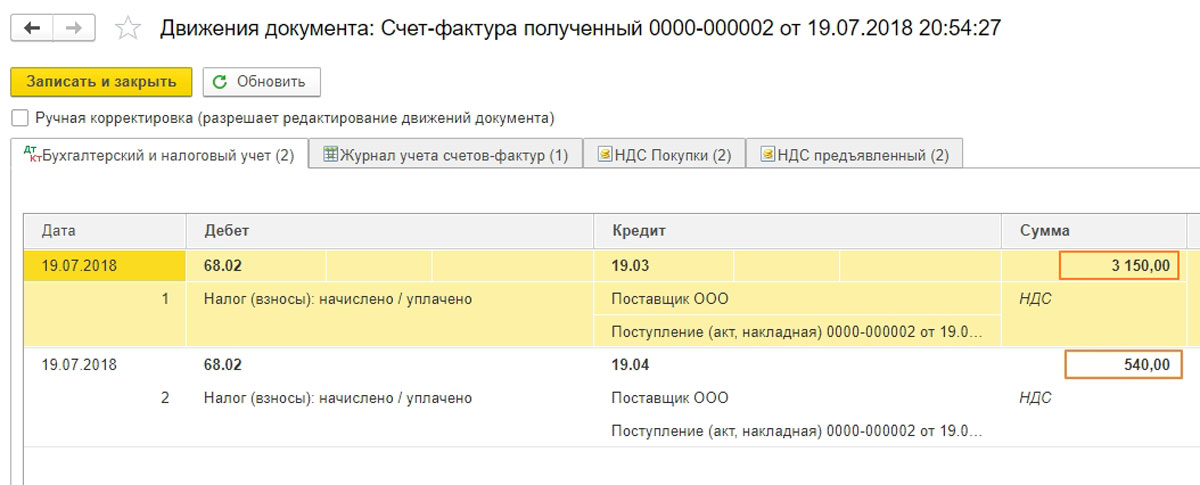

Ниже отмечены движения по счет-фактуре, в которых отражен НДС от стоимости товаров и ТЗР.

Рис.13 Движения по счет-фактуре, в которых отражен НДС от стоимости товаров и ТЗР

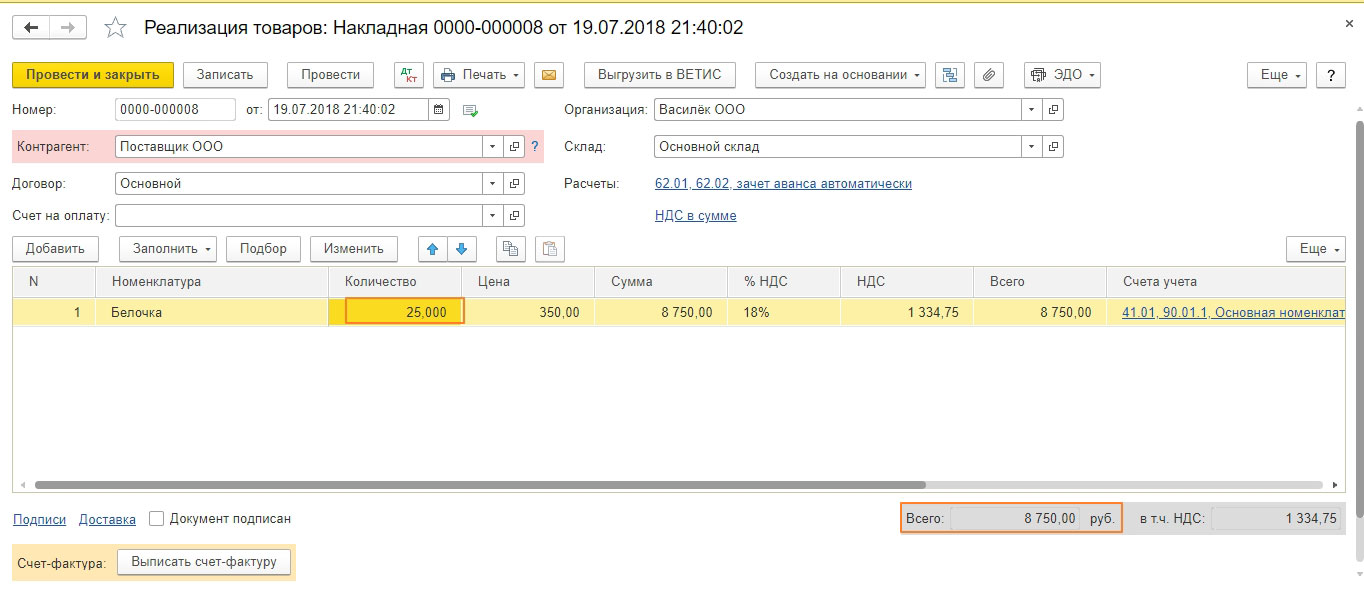

Чтобы продать товары, выполнить учет выручки и отразить НДС, на основании документа поступления формируем «Реализация (Акты, Накладные)». Укажем количество реализуемых товаров наполовину меньше, чем закупили. Проводим документ.

Рис.14 Проводим документ

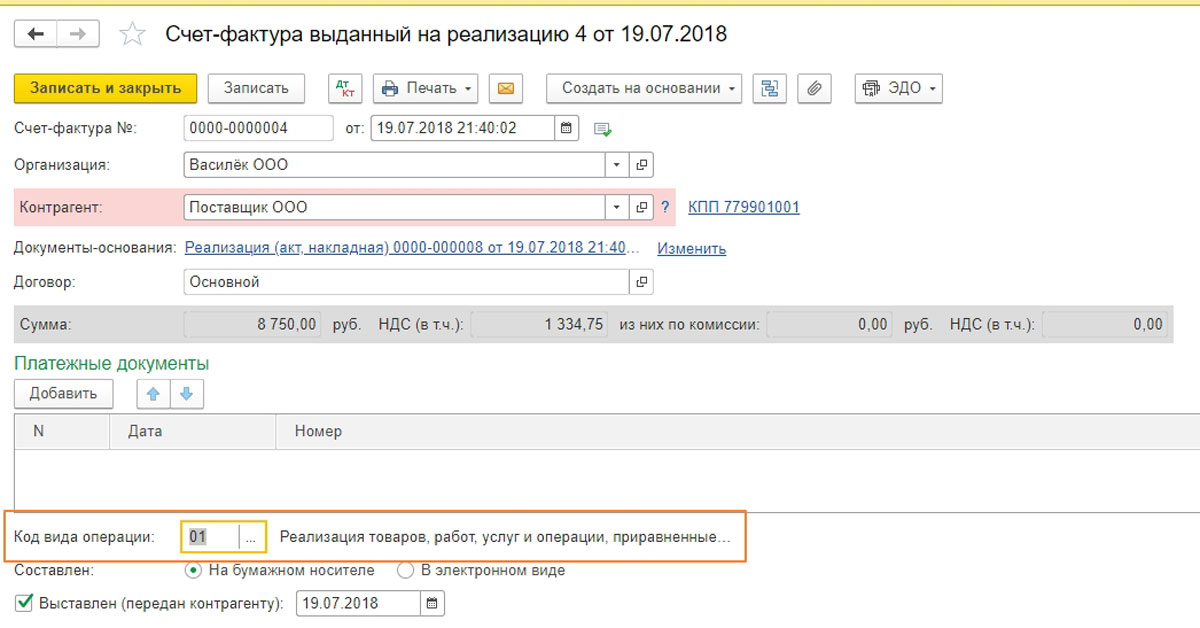

Оформляем и проводим счет-фактуру. Обращаем внимание на код вида операции.

Рис.15 Оформляем и проводим счет-фактуру

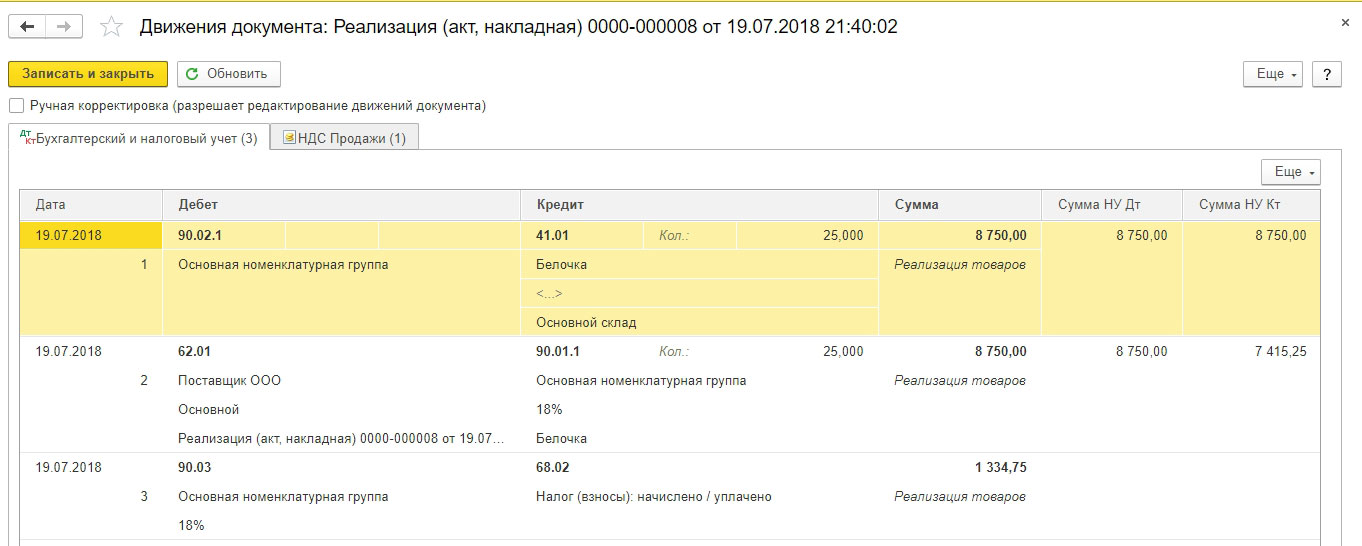

В движениях документа продажи имеются верные проводки.

Рис.16 В движениях документа продажи имеются верные проводки

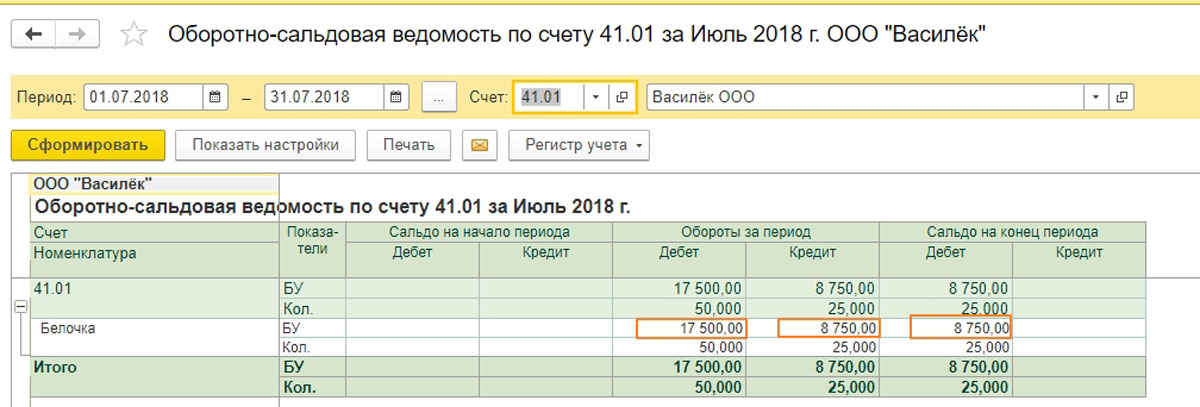

В оборотно-сальдовой ведомости по счету 41.01 мы видим движение товаров.

Рис.17 Движение товаров

Для выполнения распределения ТЗР по итогам месяца необходимо выполнить операции по закрытию месяца.

Рис.18 Выполнение операций по закрытию месяца

После проведения операций по закрытию месяца переходим по ссылке «закрытого» 44 счета.

В окне движения документа есть информация о том, в какой доли произошло списание транспортных расходов текущего месяца с учетом проданных товаров.

Рис.19 Доля списания транспортных расходов текущего месяца с учетом проданных товаров

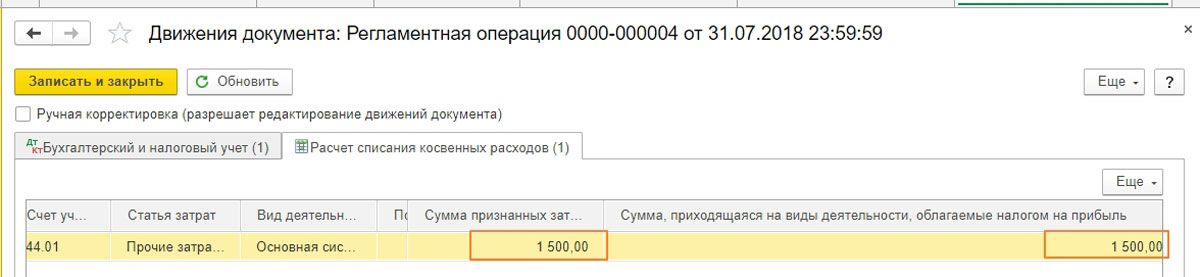

На закладке «Расчет списания косвенных расходов» отражена подробная информация по регистру.

Рис.20 Расчет списания косвенных расходов

Остатки дополнительных расходов, которые будут распределены в следующем отчетном периоде, бухгалтер увидит из ОСВ по счету 44.01, сформированной за текущий месяц.

Рис.21 Остатки дополнительных расходов

Мы рассмотрели пример учета расходов на доставку в составе стоимости материалов, товаров и издержек обращения.

Универсальный рецепт выдать затруднительно. Ситуация усугубляется еще и тем, что в связи с изменением законодательства о бухгалтерском учете с 1 января 2013 г. пришлось пересмотреть требования к оформлению «первички». Такой тезис может удивить читателя — ведь базовые требования к первичным документам федеральных законов «О бухгалтерском учете» — от 21.11.1996 № 129-ФЗ и от 06.12.2011 № 402-ФЗ — сохранились в прежнем виде.

Пошаговая инструкция учета ТЗР материалов для производства

Для примера возьмем способ учета на доставку из п. 1: создадим в определенном порядке документы для наглядности учета транспортных услуг в составе МПЗ:

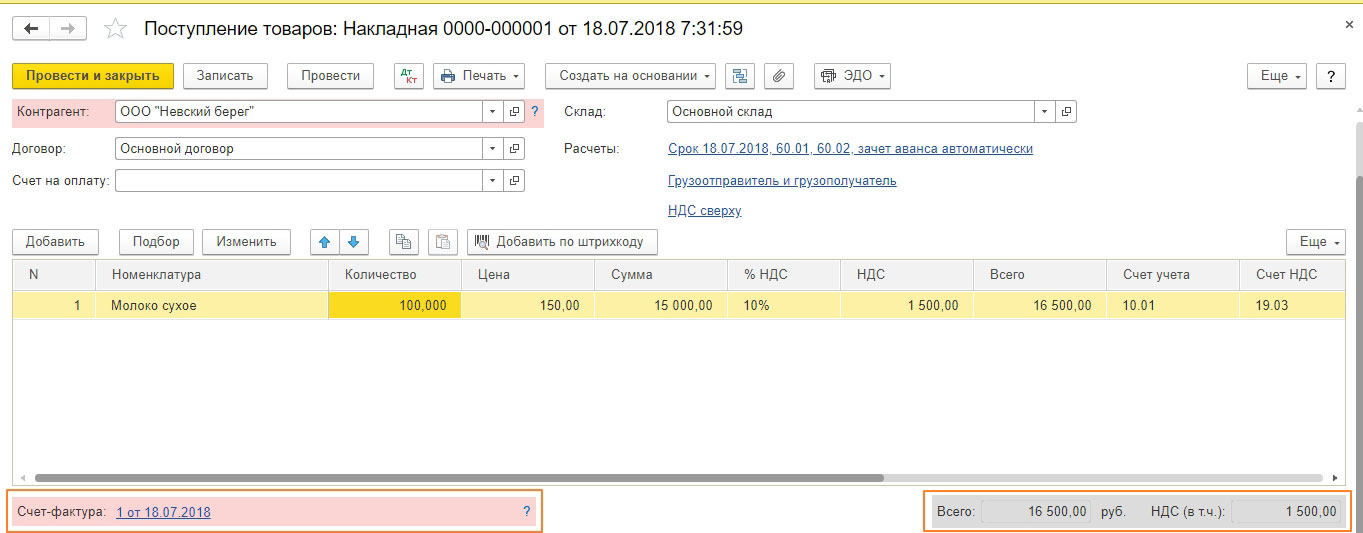

- «Поступление (акты, накладные)», операция «Товары (накладная)»;

- Регистрация счет-фактуры;

- «Поступление допрасходов»;

- Регистрация счет-фактуры (налог по услугам доставки материалов).

Начнем с закупки материалов для производства готовой продукции. Из раздела «Покупки» открываем «Поступление». В том же окне, в нижней части документа, создаем счет-фактуру.

Рис.1 Начнем с закупки материалов для производства готовой продукции

Мы закупили сырье для кондитерского производства на сумму 16 500 р. с НДС. Далее, нам нужно отразить расходы доставки материалов.

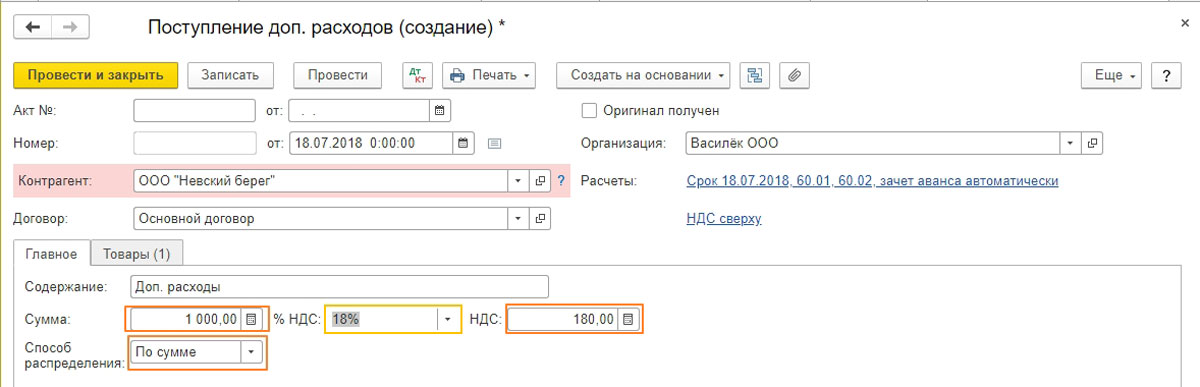

Формируем «Поступление допрасходов». В нем допускается указать любого поставщика, в том числе и транспортную компанию. На первой закладке заполняем сумму с НДС. ТЗР распределяются:

- По сумме;

- По количеству.

Для нашего варианта мы берем распределение «по сумме».

Рис.2 Распределение «по сумме»

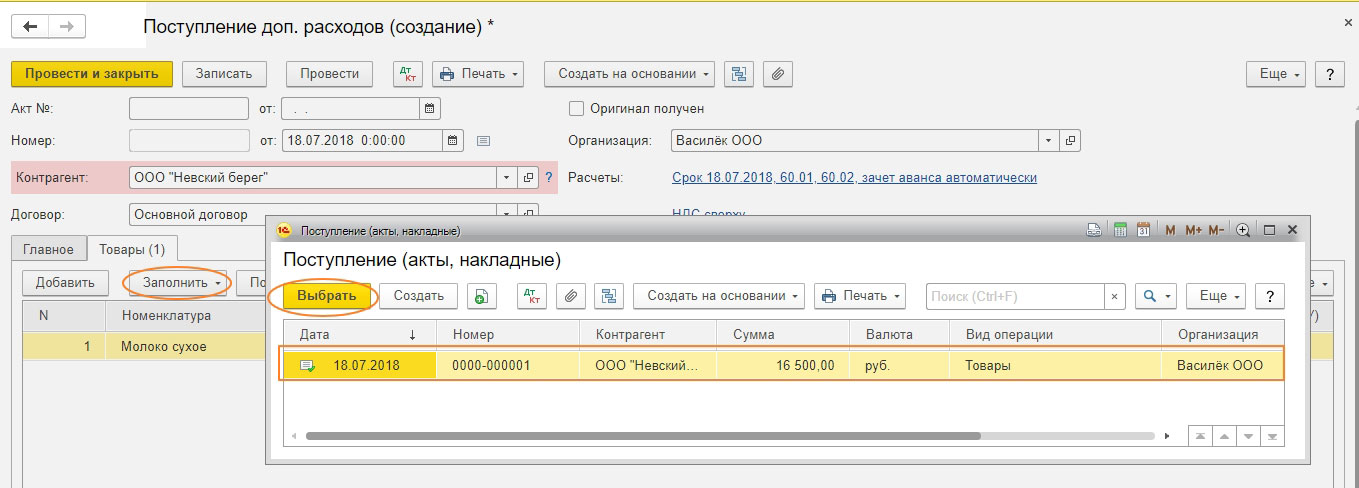

Для заполнения таблицы на вкладке «Товары» жмем «Заполнить» и выбираем документ поступления сырья.

Рис.3 Выбираем документ поступления сырья

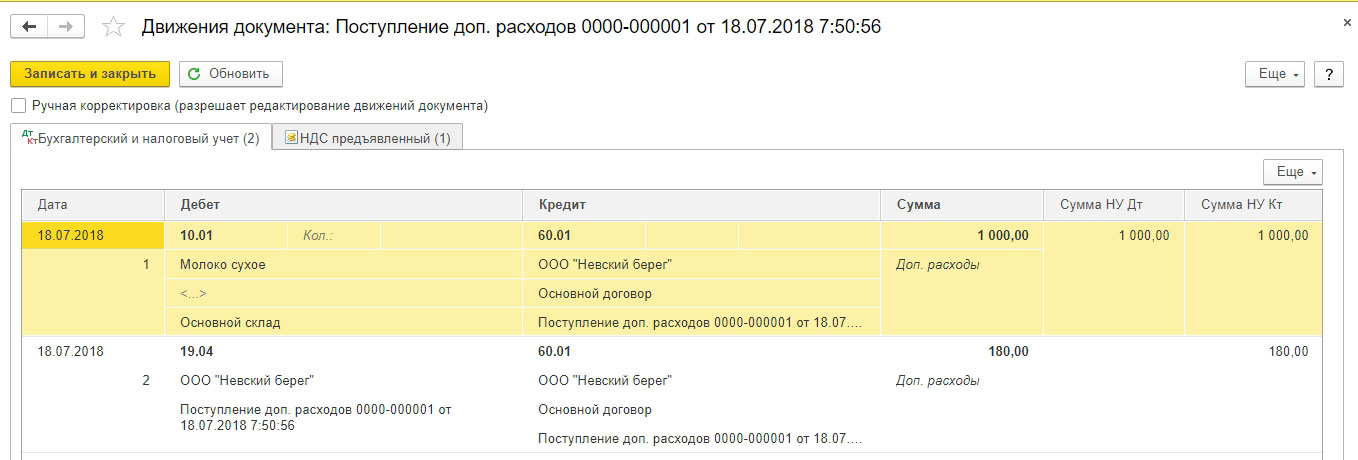

В документе «Поступление допрасходов», который уже проведен, регистрируем счет-фактуру в нижнем поле открытого окна.

По движению документа отражены проводки на сумму дополнительных расходов с НДС.

Рис.4 По движению документа отражены проводки

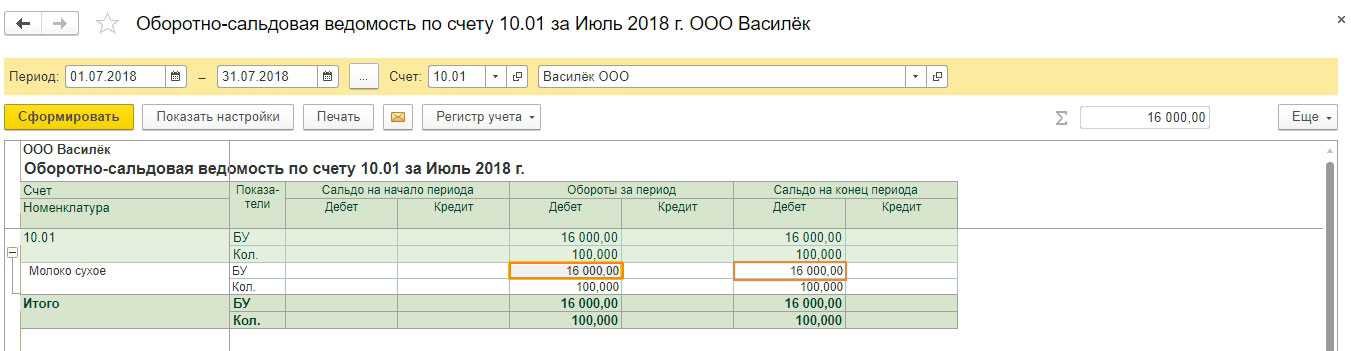

В отчете «Оборотно-сальдовая ведомость по счету» 10.01 бухгалтер видит отражение стоимости МПЗ и доставки на сумму 16 000 р. без НДС.

Рис.5 Оборотно-сальдовая ведомость по счету

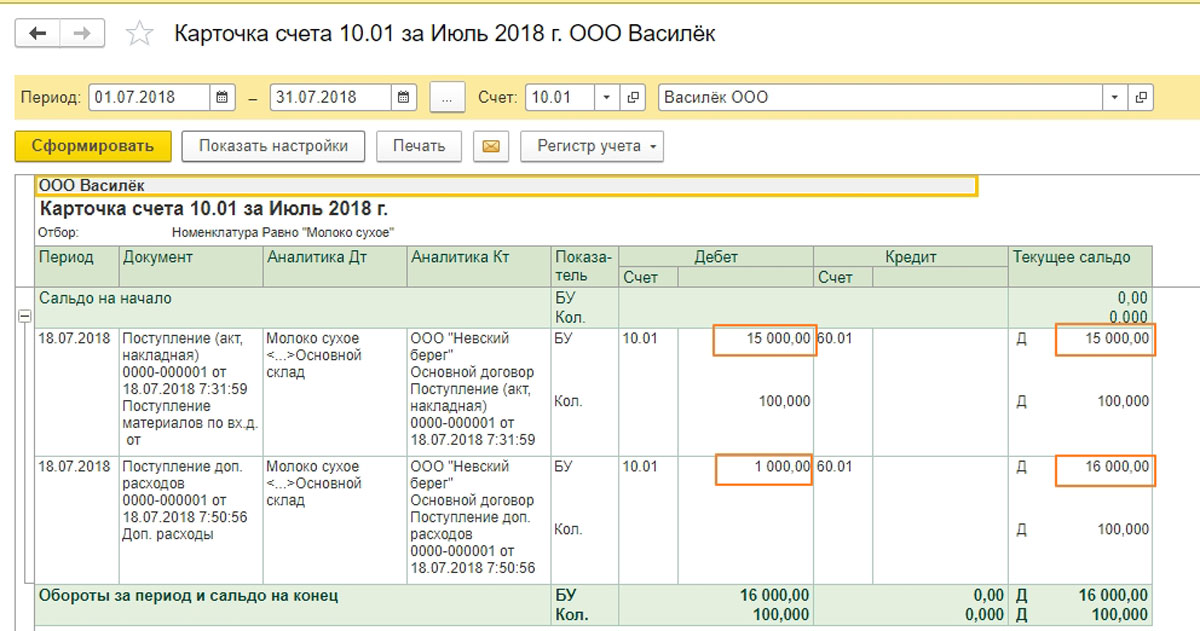

Для расшифровки отчета, нажав двойным кликом мыши на сумму, открываем карточку счета.

Рис.6 Открываем карточку счета

Если бы в нашем случае было закуплено несколько разных позиций материалов с разной стоимостью, то сумма ТЗР распределилась бы на стоимость каждого материала пропорционально общей сумме каждой позиции. Существует возможность распределения затрат на несколько документов «Поступление (акты, накладные)».