Если Николай отнесет в бухгалтерию заявление на вычет, то за первого и второго ребенка его вычет составит по 1400 рублей, а за третьего — 3 тысячи рублей. С января по ноябрь Николай заработает 330 тысяч рублей и получит на руки на 8294 рубля больше, чем если бы не было детей:

Налог на бездетность

В целях стимуляции рождаемости в 1941 году введен обязательный сбор для граждан с небольшим количеством детей или не имеющих их вовсе. Налог принят на основании Указов Президиума ВС СССР от 21.10.41 г. По закону тех лет мужчины от 20 до 50 лет и женщины до 45, признанные малодетными, отчисляли процент дохода в государственную казну.

Согласно указу президиума налог на бездетность составлял 5%. При этом женщина платила сбор, если состояла в законном браке. С бездетного мужчины-холостяка налог удерживался.

Существовала в советском союзе система льгот для отдельных категорий граждан. От рассматриваемой повинности освобождались:

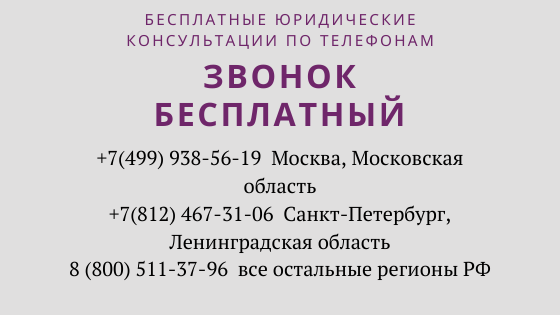

Внимание, если у вас возникли вопросы вы можете их задать юристу по социальным вопросам по телефону 8 804 333 16 88 или задать свой вопрос в чате дежурному юристу. Звонки принимаются круглосуточно. Звонок бесплатный! Позвоните и решите свой вопрос!

- военные и их супруги;

- учащиеся граждане до 25 и 23 лет с возрастом соответственно для мужчин и женщин;

- получатели пенсионного обеспечения;

- лица, признанные врачебной комиссией не способными воспитывать и содержать детей.

Закон о налоге предусматривал скидки. Если заработок составлял менее 150 рублей, сбор снижался до 5 рублей. Население села, входящее в состав колхозов отчисляло по 100 рублей в год за одного налогоплательщика. С неработающих и лиц, чей доход было невозможно установить, взималось 60 рублей в год.

В дальнейшем процентная ставка по налогу поднялась до 6%. Льготы остались для лиц с доходом ниже 91 рубля. Если гражданин зарабатывал менее 70 рублей, пошлина не уплачивалась. В 1949 сбор был увеличен для сельских жителей. Теперь, бездетный гражданин выплачивал 150 руб. в год. Если есть один ребенок, платил 50 руб. Если два – 25.

Существовали отдельные особенности налогообложения. Потерявшие в ходе ВОВ детей от налога освобождались. Иные лица после смерти ребенка продолжали отчислять процент заработной платы до момента повторных родов или усыновления.

Будут ли россияне платить за бездетность

Президенту РФ представили проектный вариант концепции ФЗ «О статусе многодетных семей». Помимо всего прочего такой нормативный акт предполагает ввести в нашем государстве налог на малодетность .

По сведениям газеты «Известия», главой Института демографии, миграции и регразвития Ю. Крупновым президенту РФ был направлен проект модернизированного федерального законодательства, который предлагает целый комплекс мер, направленных на поддержку многодетных семей.

По мнению разработчиков такой нормотворческой инициативы, дополнительным налогом следует облагать бездетных не по медицинским критериям семейные пары, а также семьи, у которых всего лишь один ребенок .

Конкретные размеры предполагаемого к введению налога никто до сих пор не озвучивал.

Кто обязан платить налог за бездетность в России в 2022 году

Сейчас формально налог на бездетность не существует. Правительство вместо запретов стимулирует рождаемость предоставлением обзаведшимся детьми семьям налоговых вычетов. Если в советское время бездетные платили больше, то теперь поводов для недовольства нет. Зато есть возможность сохранить заработанное и продолжить род.

При оплате НДФЛ россиянам предоставляют следующие скидки:

- 1 400 рублей – семьям, воспитывающим до 2 малышей;

- 3 000 рублей – за ребенка-инвалида;

- 3 000 рублей – после рождения трех или более детей.

Получается, что бездетные перечисляют в государственный бюджет на 400 рублей больше. Эту сумму, хоть и с натяжкой, можно считать размером современного налога.

Пример расчёта налогового вычета

Ещё раз повторим, что налоговый вычет — сумма, на которую уменьшается налогооблагаемая база. Налогооблагаемая база в нашем примере — зарплата до вычета НДФЛ (возврат можно сделать с любого дохода, облагаемого налогом на доходы физических лиц).

Больше детей — больше счастья и выше вычет. Фото: yandex.ru

Юрий Юрьевич — счастливый отец троих детей 14, 8 и 5 лет. Его зарплата — 30 000 рублей в месяц до вычета НДФЛ.

Ему полагаются следующие налоговые вычеты: 1 400+1 400+3 000 рублей. Итого: 5 800 рублей. С января по ноябрь Юрий Юрьевич заработает 330 000, значит вычет будет полагаться только за 11 месяцев.

Считаем. Налогооблагаемая база — 30 000 рублей уменьшается на сумму налогового вычета на всех детей — 5 800. Получается, что бухгалтерия будет рассчитывать НДФЛ не со всей суммы 30 000 рублей, а с разницы — 24 200 рублей. Экономию Юрий Юрьевич получит как прибавку к зарплате.

Без детей он бы платил налог государству 3 900 рублей. С детьми — 3 146. Остальное он получит на руки. Без детей его зарплата после уплаты НДФЛ была бы 26 100 рублей. С детьми — 26 854 рубля.

Считаем экономию: 5 800 (сумма вычета за всех детей)*0,13 (налоговая ставка)=754 рублей. За год — 8 294 рубля.

У Юрия Юрьевича есть жена. Она тоже имеет право вернуть часть налога. Если её зарплата 30 000 рублей, то в общей сложности за год семья сэкономит на налоговом вычете 16 588 рублей.

Новости Клерк.Ру

Сайт Клерк.Ру поменял главную страницу. Очередные изменения главной страницы сайта стали предметом обсуждения на форуме в теме “Внешний вид сайта klerk.ru”.

“Я понимаю, что сайт обязательно должен меняться. Но не до такой же степени! Я сегодня открыла – обомлела – все в одной куче: и новости, и объявления, огромное пространство экрана реклама эта съела. Реклама, конечно, двигатель торговли, но не в таких же объемах! Много лет предпочитаю ваш сайт всем другим, он профессионален и удобен. Но, видимо, теперь про удобство придется забыть..”, – пишет наш пользователь с десятилетним стажем Тамри.

Клерк.Ру проводит проект «Внедрение» вместе с компанией Synerdocs. В ходе проекта читатели узнают о том, как подключиться к оператору электронного документооборота, перевести документы в электронный вид, убедить контрагентов и справиться с отправкой отчетности в контролирующие органы. Только для партнеров и читателей Клерк.Ру – два месяца бесплатного ЭДО и интеграция с 1С.

Налог на бездетность в Советском Союзе.

В конце 1941 года был введен налог на бездетность в СССР, который предусматривал дополнительные сборы для тех, у кого не было детей.

Изначально предполагалось, что совершеннолетние женщины и мужчины, если не родили или не усыновили ребенка, должны были платить дополнительно 6% от официального дохода.

Данная ставка действовала для тех, кто получал 92 рубля и выше. Граждане, получающие ежемесячно меньше 70 рублей, ничего не оплачивали.

Не платили налог на бездетность:

- студенты до 25 лет;

- герои Советского Союза;

- граждане, награжденные Орденом Славы;

- семьи, где дети умерли или пропали без вести во время ВОВ.

Льготой пользовались и женщины, которые не рожали из-за состояния здоровья. Послабление вводилось для военнослужащих.

Налог снимался, пока мужчине не исполнялось 50 лет, а женщине – 45 лет.

Представительницы прекрасного пола должны были платить только, если они официально замужем. С мужчин взимался сбор, независимо от того, были они женаты или холостые.

С 1949 года сбор был временно увеличен для жителей села. Если гражданин не имел сына или дочь, то он ежегодно уплачивал в казну 150 рублей.

В случае, когда у него был один несовершеннолетний, то ставка понижалась до 50 рублей, если два – до 25 рублей.

В конце 80-х годов льгота предоставлялась молодоженам. Им давался год после регистрации для зачатия и рождения ребенка.

В 1990 году сбор снизился для тех, чей доход не достигал 150 руб.

Сборы были полностью отменены после распада Союза.

Что такое налоговый вычет на детей

Самый популярный вид налогового вычета — стандартный вычет на детей. Каждый месяц работодатель отнимает от зарплаты сотрудника сумму вычета на ребенка и с оставшейся суммы платит 13% НДФЛ. После вычета сумма налога к уплате становится меньше и работающие родители получат больше денег на руки.

Получить налоговый вычет могут граждане, которые платят НДФЛ с доходов:

- родные и приемные родители;

- мачеха и отчим;

- усыновители;

- опекуны;

- попечители;

- разведенные родители;

- родители лишенные родительских прав, участвующие в обеспечении ребенка (Письмо ФНС РФ от 13.01.2014 № БС-2-11/13@).

Цель вычета — поддержка семей с детьми. Но закон установил ограничение по доходу. Как только с начала года доход сотрудника превысит 350 000 рублей, больше не придётся применять вычет.

Вычет на ребенка можно получать до тех пор, пока ему не исполнится 18 лет. Если ребенок обучается на очной форме, например, в университете, то планка возрастет до 24 лет (п. 1 ст. 218 НК РФ).

Претендовать на вычет не могут лица, у которых нет налогооблагаемого дохода. Это безработные, студенты, пенсионеры и индивидуальные предприниматели на УСН, ЕСХН, ЕНВД или патенте, мамы в декрете. При этом ИП на ОСНО право на вычет сохраняет, так как он платит НДФЛ.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Кому положен

Детский вычет положен родителям, усыновителям, опекунам и попечителям с момента рождения ребенка. Претендовать на вычет могут оба родителя, главное условие — работать и платить с зарплаты НДФЛ.

Детский вычет можно получить даже при сдаче в аренду квартиры, гаража или другого имущества, но только если платите с этих доходов 13% НДФЛ.

Налог на холостяков

Готовясь к очередному судебному заседанию, я перелопачивал нормативно-правовую базу, изучал судебную практику и вот на какой наткнулся Указ Президиума Верховного Совета СССР от 21 ноября 1941 года «О налоге на холостяков, одиноких и бездетных граждан СССР».

Им было установлено, что налогом облагаются одинокие и семейные, не имеющие детей, граждане: мужчины в возрасте свыше 20 до 50 лет и женщины в возрасте свыше 20 до 45 лет.

Освобождались от обложения налогом:

– военнослужащие и их жены;

– учащиеся средних и высших учебных заведений мужчины в возрасте до 25 лет и женщины в возрасте до 23 лет;

– лица обоего пола, если им или их супругам по состоянию здоровья, в соответствии с решением врачебной комиссии, противопоказано деторождение.

Сумма налога была следующая:

– с рабочих и служащих при месячном заработке до 150 руб. — в размере 5 руб. в месяц;

– с рабочих и служащих при месячном заработке свыше 150 руб. — в размере 5% заработка;

– с литераторов и работников искусства – 5% их заработной платы;

– с граждан, привлекаемых к обложению подоходным налогом, – 5% их дохода;

– с граждан, входящих в состав хозяйств колхозников и единоличных крестьянских хозяйств, — в размере 100 руб. в год;

– с граждан, не привлекаемых к обложению подоходным налогом и не входящих в состав облагаемых сельхозналогом хозяйств, — в размере 60 руб. в год.

В дальнейшем был издан Указ Президиума Верховного Совета СССР от 8 июля 1944 года «Об увеличении государственной помощи беременным женщинам, многодетным и одиноким матерям, усилении охраны материнства и детства, об установлении высшей степени отличия – звания «Мать – героиня» и учреждении ордена «Материнская Слава» и медали «Медаль материнства», который вносил уточнения в Налог на холостяков.

В преамбуле данного Указа прописано, для каких целей он издан, – это забота о детях и матерях и об укреплении семьи всегда являлась одной из важнейших задач советского государства. Охраняя интересы матери и ребенка, государство оказывает большую материальную помощь беременным женщинам и матерям на содержание и воспитание детей. Во время войны и после войны, когда для многих семей имеются более значительные материальные затруднения, требуется дальнейшее расширение мероприятий государственной помощи. В целях увеличения материальной помощи беременным женщинам, многодетным и одиноким матерям, поощрения многодетности и усиления охраны материнства и детства.

Четвертая глава Указа посвящена как раз Налогу на холостяков, одиноких и малосемейных граждан СССР.

Привожу его содержание:

Во изменение Указа Президиума Верховного Совета СССР от 21 ноября 1941 года «О налоге на холостяков, одиноких и бездетных граждан СССР» установить, что налог уплачивают граждане, не имеющие детей, мужчины в возрасте свыше 20 и до 50 лет и женщины в возрасте свыше 20 и до 45 лет.

Налог взимать в следующих размерах:

а) с граждан, облагаемых подоходным налогом, при отсутствии детей – 6% от их дохода.

б) с колхозников, единоличников и других граждан, входящих в состав хозяйств, подлежащих обложению сельскохозяйственным налогом, при отсутствии детей – 150 рублей в год, при наличии одного ребенка – 50 рублей, при наличии двух детей – 25 рублей в год;

Освободить от обложения налогом:

а) военнослужащих рядового, сержантского и старшинского состава;

б) военнослужащих офицерского состава войсковых частей и учреждений, входящих в состав Действующей армии и Действующего флота;

в) жен военнослужащих, указанных в пунктах “а” и “б” настоящей статьи;

е) учащихся средних и высших учебных заведений – мужчин и женщин в возрасте до 25 лет;

ж) инвалидов I и II групп инвалидности;

з) Героев Советского Союза и лиц, награжденных орденом Славы трех степеней.

Последнее изменение к данному Указу датировано от 13.08.1984.

Представляете, как долго в нашей стране существовал данный налог?!

Налог на холостяков, это сейчас кажется чем-то необычным.

Но в то время, в начале ужасной и страшной войны, это было оправдано.

Помимо моральной пропаганды, руководство нашей страны «рублем» способствовало заключению брака между мужчиной и женщиной.

Нашей стране нужны были люди! Ведь ни для кого не секрет, что любая война сеет смерть на земле, тем более та, которая была с 1941-1945 г. Демографической ямы, после окончания войны, нужно было избежать.

Вводя Налог на холостяков, не только решалась задача с численностью населения, но и моральная составляющая ее часть.

Государство стремилось отношения мужчины и женщины «узаконить», чтобы избежать множества внебрачных отношений.

Вот такая есть страничка истории в нормативно-правовой базе нашего государства.

Налог на бездетность сегодня

На данный момент в 2015 году налога на бездетность в России не существует. Однако де-факто он есть и скрыт в обычном подоходном налоге. Так, для людей имеющих детей предоставляются льготы (вычеты):

- 1400 рублей на одного или двух малышей в семье (уменьшение базы для отчисления налога);

- 3000 на третьего (следующего) ребенка или ребенка с инвалидностью.

Такой вычет, представляющийся в виде льготы, на самом деле является освобождением от так называемого налога на бездетность в современном налогообложении. Сколько же составляет фактический «налог на бездетность» сегодня? Те, кто не имеет детей и льготами не пользуется, отчисляет со своей заработной платы в среднем на 200–400 рублей больше. Конечно, это не ежемесячные 6-процентные удержания в бюджет, как во времена СССР, но по факту тот же сбор на отсутствие детей.

Первые предложения о возрождении такой традиции, как налог на бездетность, поступили еще в 2003 году от депутата Алексея Чуева. Он предложил взимать такой налог со всех мужчин и женщин, находящихся в детородном возрасте и имеющим «подходящее» для рождения малышей здоровья. Ставка планировалась в размере 3–5% от зарплаты.

Чуть позже было выдвинуто альтернативное предложение – удерживать по 2% от доходов граждан 22–25 лет, зарплата которых составляет более 100 тысяч рублей ежемесячно. При этом не учитывалось, состоят ли такие налогоплательщики в браке или нет. Главным критерием необходимости отчисления являлась только бездетность.

Следующая попытка возродить сбор состоялась в 2006 году. Заместитель председателя комитета по охране здоровья Николай Герасименко выдвинул очередную инициативу о введении налога на отсутствие детей. Свои мысли он подкрепил статистическими данными, согласно которым в РФ официально считаются холостяками более 21 миллиона мужчин в возрасте от 18 до 65 лет.

Все попытки возродить сбор не привели к успеху. Почти 68% россиян такой сбор был признан крайне дискриминационным, нарушающим конституцию и просто бессмысленным. Согласно статистике, сегодня 87% семей в России имеют одного ребенка, только 3% – трое и более. Права малообеспеченных слоев населения и вовсе будут нарушены: не имея возможности содержать детей финансово, таким налогоплательщиком пришлось бы еще и уплачивать сбор за бездетность.

Специалисты по демографической ситуации считают, что введение налога не только не увеличит рождаемость (главная задача налога на бездетность), но и приведет к обратному эффекту. Куда более эффективным является начало выплат материнского капитала, выделение жилья молодым семьям, различные субсидии и льготы многодетным.

Президент РФ подписал закон, который ужесточает ответственность за нарушение требований к бухгалтерскому учету и отчетности. Федеральный закон № 77-ФЗ от 30.03.2016 излагает в новой редакции статью 15.11 КоАП. Грубое нарушение требований к бухгалтерскому учету и отчетности будет караться штрафом от 5 тысяч до 10 тысяч рублей. Повторное нарушение повлечет наложение штрафа в сумме от 10 тысяч до 20 тысяч рублей или дисквалификацию от 1 года до 2 лет.

Нет детей? Заплати

Налог на бездетность начал действовать с 21 ноября 1941 года. Он являлся дополнительным сбором к НДФЛ. Сколько процентов от зарплаты составлял налог на бездетность в период СССР? Ставка по данному сбору равнялась 6%. Отчислять его должны были:

- мужчины в возрасте 20–60 лет, не имеющие детей;

- женщины в возрасте 20–45 лет.

Налог по современным меркам более чем дискриминационный. Во-первых, противоречива сама подоплека сбора: обязанность иметь детей вне зависимости от желания, уровня дохода, семейных обстоятельств и наличия собственной жилплощади налогоплательщика. Во-вторых, даже возрастная планка (для мужчин на 15 лет выше) дискриминирует сотрудников-женщин.

В некоторых случаях полагались льготы. Например, если сотрудник представляет справку о том, что по состоянию здоровья детей он иметь не может, налог разрешалось не уплачивать. Если зарплата в месяц была ниже 91 рубля, по налогу предоставлялись определенные льготы – уменьшенная в сравнении со стандартной (6%) ставка. Если же зарплата была ниже 70 рублей, сбор не удерживался вовсе. Льготы в виде уменьшенной ставки или полного освобождения полагались:

- учащимся вузов до 25-летнего возраста;

- героям СССР;

- орденоносцам;

- военнослужащим и членам их семьи;

- родителям, чьи дети погибли во Второй мировой войне.

Налог начинался взиматься, как только сотрудник достигал определенного возраста или его единственный ребенок умирал. В то же время после рождения или усыновления малыша сбор прекращали вычитать из заработной платы.

Начиная с 80-х годов, налог продолжал трансформироваться. К примеру, молодожены могли в первый год после свадьбы получить льготы по налогу на бездетность. В те годы в народе даже ходила шутка о том, что дети должны появляться в семье на следующий день после свадьбы.

Когда же отменили налог на бездетность для холостяков? Налог на бездетность постепенно уменьшался: в 1990 году его не взимали с тех налогоплательщиков, чья зарплата не дотягивала до планки в 150 рублей. С начала 1991 года сбор не применялся к женщинам, которые состояли в браке, пусть и бездетном. Планировалось полностью исключить сбор в 1993 году, но он прекратил свое существование сразу почти на 2 года раньше сразу после распада СССР.