Как вернуть оплаченную госпошлину: заявление, сроки, документы, порядок возврата

Для совершения многих юридически значимых действий (госрегистрация сделок на жилье, получение паспорта или водительских прав, подача искового заявления) в государственный бюджет необходимо внести обязательный платеж – госпошлину. Размер такого взноса устанавливается НК РФ. Пошлина переводится по специальным реквизитам, которые можно получить либо в самом учреждении оказания услуги, либо на его официальном сайте. Нередко возникают случаи, когда требуется выполнить возврат госпошлины (за оплаты в суде, в налоговой, в ГИБДД) из-за ошибочной или излишней уплаты.

Можно ли вернуть оплаченные в бюджет деньги

Нередко при уплате обязательного платежа возникают ошибки, при которых плательщик может сделать запрос на возврат госпошлины.

Согласно п. 1 ст. 333.40 НК РФ, вернуть деньги из госбюджета возможно также в случае:

- внесения средств в большем размере, чем необходимо за госуслугу;

- непринятия заявления на рассмотрение судебным органом;

- отказа нотариуса удостоверять договор или иной документ;

- прекращения рассмотрения заявления в суде, либо оставление такового без рассмотрения;

- отсутствия обращения за услугой после ее оплаты;

- отказа госоргана в выдаче загранпаспорта или удостоверения личности беженца;

- отзыва заявления обладателя смежных прав на базы данных, компьютерных программ и топологии интегральной микросхемы до их регистрации.

Возврат пошлины, уплаченной в суд

Судебные споры довольно непредсказуемы. При оплате госпошлины за судебное разбирательство никогда нельзя предполагать, чем обернется рассмотрение дела. Например, оно может закончиться, даже не начавшись, либо размер пошлины может меняться в ходе рассмотрения иска.

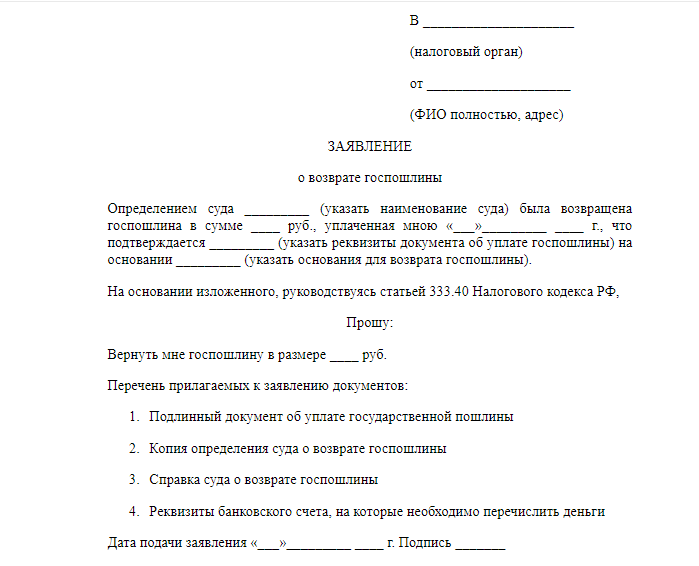

Бланк заполнения заявления о возврате госпошлины за исковое заявление в суде

Возврат государственной пошлины понадобится в случаях, предусмотренных ГПК РФ и АПК РФ:

- если ответчик исполняет требование добровольно сразу после направления документов в суд;

- если заявитель не соблюдает правила подведомственности судебных учреждений;

- если сумма требований изменяется в процессе рассмотрения дела.

Возврат госпошлины при возврате искового заявления судом производится тогда, когда у судьи будут отсутствовать основания для принятия спора. Согласно ст. 135 ГПК РФ, вернуть документы суд может по следующим основаниям:

- заявитель не выполнил все действия, необходимые для урегулирования разногласия;

- истец неверно определил порядок рассмотрения требования (например, подал исковое заявление вместо заявки о выдаче судприказа) или не подписал его;

- заявитель не имеет прав на обращение (в силу возраста или психического состояния);

- обратившийся с иском просит вернуть требование до его рассмотрения;

- спор должен быть рассмотрен иным судом либо уже рассматривается данным судебным учреждением.

Направленное в арбитражный суд требование возвращается судом обратно заявителю с возможностью вернуть оплаченную госпошлину, если в порядке ст. 129 АПК РФ оно будет оставлено без рассмотрения. Это происходит, когда заявитель:

- подает иск не в тот суд;

- оформляет требование без подписи уполномоченного лица;

- дважды не является в заседание и не просить о его отложении;

- игнорирует досудебное разрешение спора;

- направляет заявление в судебное учреждение повторно.

Государственная пошлина подлежит возвращению и тогда, когда в судебное учреждение подается требование, которое не может быть рассмотрено в выбранном заявителем порядке, либо у суда нет оснований для его рассмотрения.

Пример: При обращении индивидуального предпринимателя по спору к контрагенту в суд общей юрисдикции, последует отказ суда в принятии иска.

Также судья откажет в принятии заявления в случаях:

- обращения неправомочного субъекта;

- разрешение этого же спора ранее;

- наличии решения иного суда по тому же делу.

Независимо от основания возвращения сбора из суда, этот процесс регламентируется в НК РФ.

Возвращение средств, оплаченных за услуги иных госорганов

ГИБДД

Необходимость возврата проведенных платежей может возникнуть при обращении за любой государственной услугой. Так, возврат пошлины, оплаченной в ГИБДД, может понадобиться при отказе сторон регистрировать сделку по продаже машины, либо при нежелании обращаться за выдачей прав на вождение.

Росреестр

Для возврата госпошлины, уплаченной в Росреестр, достаточно отказа одной из сторон от регистрации перехода прав на недвижимость. Иногда бдительные граждане оплачивают все обязательные платежи в органы госреестра заранее, чтобы не задерживать процесс регистрации. Но в процессе сбора документов оказывается, что они не имеют достаточных прав для оформления имущества, поэтому им приходится возвращать переведенные в бюджет сбережения.

Налоговая

Возврат госпошлины может быть осуществлен и из налоговой инспекции. Это может произойти в случаях:

- отказа плательщика от регистрационных действий, за которые был произведен платеж;

- оплате денег по неверным реквизитам;

- перечисление пошлины в большем размере, чем было необходимо.

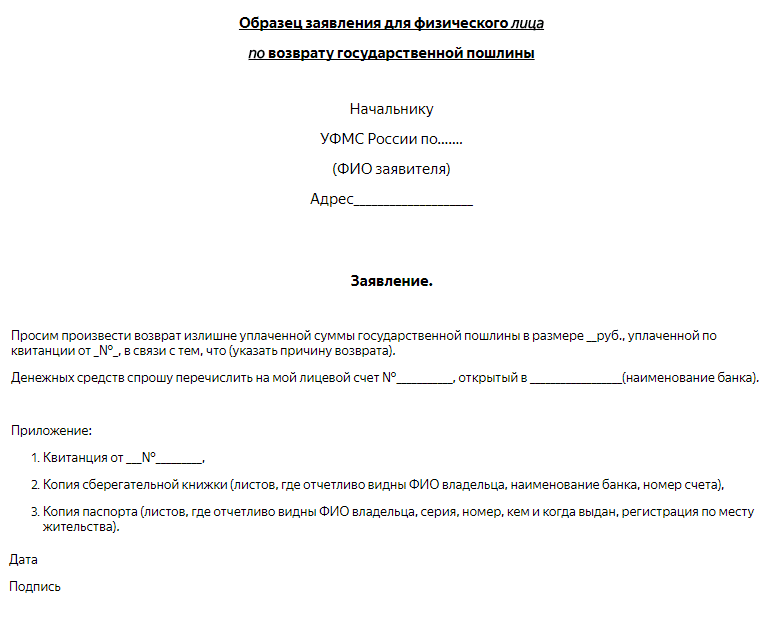

Образец заполнения заявления, чтобы вернуть уплаченную пошлины в налоговой

При осуществлении ввоза или вывоза товаров через границу, госпошлина должна быть оплачена на счет таможенных органов. При отказе от перевозки товаров, внесенные в таможню платежи также подлежат возвращению.

При отсутствии оплаты обязательного сбора или его возвращении, в предоставлении услуги госорганом будет отказано. Поэтому возврат пошлины необходимо осуществлять только при наличии веских оснований.

Ошибки оплаты

Госпошлина уплачивается строго по счету того учреждения, которое будет осуществлять услугу. Поэтому прежде, чем произвести платеж, необходимо досконально уточнить все реквизиты получателя:

- полное наименование;

- номер счета;

- необходимый размер оплаты;

- учреждение, в котором открыт л/с;

- код услуги и т.д.

Важно. Даже при ошибке в одной цифре денежные средства уйдут не по назначению, и их нужно будет возвращать.

При переводе большей суммы пошлины, чем необходимо для оказания услуги, госорган не может отказать в осуществлении всех необходимых операций. Возврат ошибочно уплаченной госпошлины, равно как и возврат излишне уплаченной госпошлины, осуществляется в строго регламентированном порядке.

Как писать заявление на получение ошибочно (излишне) уплаченной государственной пошлины для физического лица

Порядок возврата средств

Согласно п. 3 ст. 333.40 НК РФ, возврат госпошлины производится по заявлению лица, от имени которого происходила оплата. По общему правилу, заявка подается в тот орган, который должен был оказать услугу плательщику. Для получения назад денежных средств из судебного учреждения, заявление подается в налоговый орган по месту его нахождения.

В заявлении на возврат денежных средств необходимо указать:

- ФИО плательщика;

- дата оплаты, номер подтверждающего документа;

- основания возврата (переплата, ошибка, отсутствие необходимости в услуге и т.д.);

- данные о счете, на который необходимо зачислить деньги;

- число и подпись заявителя.

В остальном, заявка может быть написана в произвольной форме. Образцы заявления о возврате госпошлины в суд можно скачать на официальных сайтах судебных учреждений, либо на интернет-форумах. Примерные образцы заявления на возврат госпошлины в налоговую инспекцию доступны в личных кабинетах налогоплательщиков.

Важно. К ходатайству о возврате плательщику необходимо приложить копию чека об оплате госпошлины либо заверенное в банке платежное поручение. При возврате пошлины в полном объеме необходимо приложить оригинал документа об оплате.

Подписать заявление может только лицо, которое указано в платежном документе в графе «плательщик», либо его представитель по нотариальной доверенности. Нотариус не нужен, если заявление оформляется от имени юрлица на фирменном бланке компании.

При возвращении судебной госпошлины помимо документа с подтверждением перевода в ИФНС подается доказательство получения судом денежных средств. Это может быть определение суда о возврате, либо справка о возврате госпошлины из арбитражного суда. Для получения пошлины из таможни, предоставляется таможенное свидетельство о возврате.

Непосредственно деньги плательщику возвращает Федеральное казначейство.

Через Госуслуги

С развитием системы электронного документооборота, госпошлины можно оплачивать через ЕСИА Госуслуги. Для этого плательщику необходимо зарегистрироваться в системе и пройти авторизацию. После подтверждения личности, плательщик сможет направлять заявления в ведомства и оформлять необходимые документы.

На сегодняшний день возврат госпошлины, уплаченной в ГИБДД через Госуслуги, либо за загранпаспорт, заявка на который была также направлена через Госуслуги, возможен только если платеж находится в обработке. Для этого необходимо связаться с техподдержкой сайта и отменить оплату. Подробности: Замена загранпаспорта при смене фамилии.

Сроки

Подавать заявление на возврат госпошлины можно сразу же после их оплаты. Однако, вернуть денежные средств спустя три года после даты совершения платежа будет уже невозможно.

В статье 333.40 НК РФ установлен максимальный срок возврата госпошлины из налоговой: он ограничен одним месяцем с даты получения госорганом соответствующего заявления.

Отказ в возвращении пошлины

Оплачивать необходимые взносы в государственные органы следует внимательно не только ввиду непростого порядка их возврата, но и из-за возможного отказа в возвращении такого платежа. Даже если заявитель не воспользовался госуслугой, НК РФ устанавливает ограничения на получение назад платежа за следующие услуги:

- регистрация брачного союза в ЗАГСе;

- изменение имени.

Не вернут платежи за оформление недвижимости или обременения прав на него, изменения о налогоплательщике или его учредительных документов, если госорган откажет в госрегистрации таких действий.

Исключением также является возврат государственной пошлины при отказе от иска. Согласно АПК РФ, возврат госпошлины в случае отказа заявителя от требований не возможен, если заявление уже принято к производству.

Возвращение госпошлины довольно небыстрый и непростой процесс. Поэтому при осуществлении платежа в бюджет необходимо досконально проверить все реквизиты, убедиться в правильности оформления запроса на услугу и в случае судебного спора – лишний раз уточнить позицию контрагента.

Заявление на возврат госпошлины в налоговую – образец

Для чего нужно заявление в ИФНС о возврате госпошлины в налоговую

В соответствии с положениями ст. 333.40 НК РФ физлица или юрлица, уплатившие государству пошлину, вправе вернуть либо зачесть ее (в счет последующих аналогичных платежей).

Процедура возврата возможна, если:

- пошлина уплачена в большем размере, чем требуется;

- юридически значимые действия, за которые уплачена пошлина, не произведены;

- уплатившее пошлину лицо фактически не обратилось в государственные органы;

- пошлина уплачена за паспорт или документ беженца, но в их выдаче заявителю отказано;

- заявитель отозвал заявку на госрегистрацию предметов интеллектуальной собственности в порядке, регулируемом п. 1 ст. 330.30 НК РФ;

- суд прекратил производство по административному делу или оставил административное исковое заявление без рассмотрения.

Пошлина не возвращается, если она уплачена:

- за невостребованные услуги органов ЗАГС;

- услуги Росреестра, но ведомство отказало в регистрации объекта недвижимости.

Возврат пошлины оформляется посредством направления в ИФНС заявления на возврат госпошлины по форме, утвержденной в приложении 8 к приказу ФНС РФ от 14.02.2017 № ММВ-7-8/182@. С 09.01.2019 эта форма применяется в редакции приказа ФНС от 30.11.2018 № ММВ-7-8/670@.

Заявление о возврате государственной пошлины налогоплательщик должен успеть представить в ФНС в течение 3 лет с момента уплаты пошлины в бюджет.

Изучим особенности заполнения этого заявления.

Возврат ошибочно или излишне уплаченной госпошлины: какие документы и сведения требуются для заявления

В форме заявления на возврат госпошлины, утвержденной ФНС, указывается:

- адресат подачи заявления (наименование территориальной структуры ФНС);

- название фирмы или Ф. И. О. предпринимателя, подающих заявление;

- статус плательщика (с 09.01.2019);

- статья НК РФ, в соответствии с которой осуществляется возврат пошлины;

- была пошлина излишне уплачена или взыскана;

- что пошлина является сбором;

- дата, когда была уплачена пошлина;

- КБК, по которому платилась пошлина;

- ОКТМО муниципалитета, где осуществлялась уплата пошлины;

- размер переплаченной пошлины;

- реквизиты счета, на который ФНС будет перечислять возврат пошлины;

- дата составления документа.

Заявление на возврат госпошлины подписывается налогоплательщиком.

Если заявление о возврате государственной пошлины пишет физическое лицо, не являющееся индивидуальным предпринимателем и не указавшее в заявлении свой ИНН, ему необходимо будет заполнить дополнительный лист заявления с указанием реквизитов документа, удостоверяющего личность. С 09.01.2019 адрес места жительства физлица в Российской Федерации в заявлении не указывается.

Письмо на возврат госпошлины в налоговую: где скачать бланк заявления и его образец

Для корректного оформления заявления на возврат госпошлины в налоговую образец вы можете скачать на нашем портале. Вам доступен документ, полностью соответствующий законодательным требованиям.

Помимо самого заявления, в качестве подтверждения произведенных расходов следует направлять в ИФНС дополнительные документы. Если судами или мировыми судьями принимались решения или определения по возврату государственной пошлины, то обязательно прикладываются платежные документы.

По платежным поручениям или квитанциям банка есть одна особенность, которую следует учитывать при подготовке пакета: если заявитель намерен вернуть полную сумму госпошлины, то отсылаются подлинники платежек, если в частичном размере, разрешается направлять копии поручений, поскольку оригиналы потребуются для истребования остальной части госпошлины.

Итоги

Уплаченную в бюджет госпошлину по основаниям, прописанным в ст. 333.40 НК РФ, налогоплательщик вправе вернуть из бюджета. Для этого ему нужно направить в ФНС составленное по установленной форме заявление о возврате государственной пошлины в течение 3 лет с момента уплаты пошлины.

Ознакомиться с другими полезными сведениями о государственных пошлинах вы можете в материалах:

Как вернуть оплату госпошлины?

Государственная пошлина является обязательным платежом для оформления таких документов, как национальный паспорт, загранпаспорт или водительское удостоверение. Для совершения данного платежа необходима квитанция с реквизитами. Именно по этим реквизитам и осуществляется оплата на необходимый расчетный счет. Однако не редкостью является ситуация, когда оплата госпошлины поступает на неправильный номер счета. Это может быть обусловлено ошибкой кассира или плательщика при заполнении реквизитов для платежного поручения. Кроме того, ошибка при оплате госпошлины зачастую возникает из-за наличия устаревших реквизитов, которые сегодня можно повсюду встретить в интернете.

Пример заявления о возврате госпошлины

Если такая ситуация произошла, то перед плательщиком возникает вопрос: «как вернуть оплату госпошлины?». Для этого необходимо составить письмо на имя начальника налогового органа, на территории действия которого была совершена платежная операция. Это письмо должно быть передано в канцелярию налоговой инспекции под расписку. Помимо письма, плательщик должен предоставить оригинал чека, подтверждающего совершение платежа. Стоит добавить, что подобные действия можно совершить только лишь в течении трех лет после совершения оплаты.

Процедура возврата оплаты госпошлины

В первую очередь, следует выяснить по каким причинам может быть осуществлен возврат оплаты государственной пошлины. Следует сказать, что госпошлина возвращается далеко не всегда. Поэтому плательщикам, которые хотят вернуть свои денежные средства, необходимо соответствовать ряду требований.

Во-первых, полный или частичный возврат государственной пошлины может быть осуществлен только лишь в том случае, если плательщик направит заявление о возврате уплаченной суммы госпошлины в орган, который уполномочен совершать юридически значимые действия. Это означает, что плательщику также необходимо направить заявление в ФМС (в случае оформления паспорта или загранпаспорта), ГИБДД (в случае оформления водительского удостоверения), ЗАГС (в случае заключения брака) и т.д.

Во-вторых, к заявлению необходимо приложить документы, которые подтверждают факт излишне уплаченной суммы. При этом для возврата всей суммы необходимо предоставить оригиналы платежных документов. Если же требуется частичный возврат денежных средств, то плательщик может обойтись предоставлением копий документов, подтверждающих совершение оплаты. В качестве таких документов выступают квитанции и платежные чеки.

Заявление на возврат оплаты госпошлины

Говоря о заявлении на возврат оплаты госпошлины, необходимо вернуться к теме причин и оснований для совершения возврата. В качестве оснований для подачи заявления могут послужить следующие случаи:

- уплата государственной пошлины в размере большем, чем необходимо;

- отказ от обращения в данный государственный орган;

- прекращение делопроизводства;

- оставление заявления без внимания.

Заявление о возврате денежных средств из Федерального казначейства следует направлять именно в тот государственный орган, в котором осуществлялось оказание услуги плательщику. Как говорилось выше, это может быть подразделение ГИБДД, региональное отделение ФМС, районный ЗАГС и т.д. Правильная подача заявления предусматривает приложение ряда документов. В частности, плательщику, планирующему вернуть часть или все деньги, необходимо предоставить судебное решение, в котором описываются обстоятельства, служащие основанием для возврата госпошлины. Также должны быть предоставлены все имеющиеся квитанции. Что касается самого заявления, то оно может быть написано как вручную, так и напечатано. В заявлении должно обязательно содержаться ФИО и адрес заявителя, а также данные учреждения, в которое оно подается.

Срок для возврата оплаты госпошлины

Возможность возврата оплаты государственной пошлины актуальна только лишь в течении трех лет со дня ее уплаты. При этом плательщик имеет возможность восстановить пропущенный срок. Для этого ему необходимо подать исковое заявление в суд.

Однако чаще всего плательщики не теряют возможности вернуть свои денежные средства в 3-летний срок. В течении этого срока плательщик может вполне законно обратиться в налоговые органы с требованием вернуть денежные средства, которые были ошибочно уплачены в пользу какой-либо государственной инстанции.

Возврат излишне уплаченных денежных средств, как правило, осуществляется в течении одного месяца после подачи соответствующего заявления. Причем решение о целесообразности и возможности совершения такой операции принимается уже через 10 дней после получения заявления от плательщика.

Необходимо сказать, что налоговые органы обычно соблюдают указанные сроки. Это обусловлено тем, что несоблюдение сроков, требуемых законодательством нашей страны, предусматривает возврат денежных средств из бюджета с насчитанными процентами. Такая ситуация не может устроить налоговые органы, поэтому плательщики могут рассчитывать на оперативное решение по возврату оплаты госпошлины.

Необходимые документы для возврата оплаты госпошлины

Возврат оплаты государственной пошлины возможен только лишь в том случае, если у плательщика есть на руках все необходимые документы. Прежде всего, плательщик должен предоставить заявление, в котором будут указаны основания и причины возврата средств. Этот пункт является чрезвычайно важным, так как именно от обоснованности претензий заявителя и будет зависеть его успех. Поэтому заявление должно быть составлено максимально грамотно. Заявитель должен указывать четкие формулировки причин возврата средств. Кроме того, основания для возврата должны быть актуальными на данный момент.

Заявитель может указать несколько причин, по которым он требует возврат уплаченных средств. Однако не стоит делать из заявления роман на несколько страниц. Это может привести к затягиванию вынесения решения по данному вопросу. Заявление должно быть датировано и подписано плательщиком. За счет этого сотрудники государственного учреждения, в которое оно направлено, не будут терять время на поиск необходимой информации.

Для подтверждения обоснованности своих претензий плательщик должен приложить чек или квитанцию об оплате. В целом, чем больше документов будет представлено, тем больше шансов на положительный исход данного процесса.

Исключения из правил возврата оплаты пошлины

Существует ряд исключений из правил процесса возврата оплаты государственной пошлины. Прежде всего, возврат не может быть осуществлен в том случае, если ответчик добровольно удовлетворил требования истца после того, как тот обратился в Арбитражный суд. Подобное обращение может быть совершенно для вынесения определения о принятии иска к делопроизводству. Помимо этого, обращение в Арбитражный суд необходимо для утверждения мирового соглашения судебной инстанцией общей юрисдикции.

Возврат госпошлины не может быть осуществлен и в том случае, если она уплачена за официальное заключение или расторжение брака, изменение имени, а также внесение каких-либо изменений в акты гражданского состояния. При этом даже, если вышеописанные события не состоялись или не были внесены в записи актов гражданского состояния, госпошлина не подлежит возврату.

Исключением также может быть ситуация, в которой госпошлина была уплачена за государственную регистрацию или ограничений прав на недвижимость. Однако данные процессы по какой-либо причине не состоялись.

В целом возврат госпошлины является сложным процессом, который имеет множество нюансов. Поэтому, если плательщик все-таки столкнулся с подобной проблемой, ему необходимо подойти к ее решению с максимальной ответственностью.

Заявление о возврате госпошлины

В законодательстве предусмотрена возможность подачи заявления о возврате госпошлины. При этом для возврата государственной пошлины, уплаченной при обращении в суд, необходимо сначала получить определение и справку суда, а потом обратиться в налоговый орган.

Следует учитывать, что уплаченная плательщиком госпошлина может быть возвращена только в установленных Налоговым кодексом РФ случаях. Если суд откажет в иске, удовлетворит его частично или будет заключено мировое соглашение, уплаченная при обращении в суд государственная пошлина возврату не подлежит.

Основания для возврата госпошлины

Заявление о возврате госпошлины в суд можно подать в следующих случаях:

- если плательщик отказался от обращения в суд

- отказ в принятии искового заявления судом (статья 134 ГПК РФ)

- возвращение искового заявления судом (статья 135 ГПК РФ)

- прекращение производства по делу (статья 220 ГПК РФ)

- оставление заявления без рассмотрения (статья 222 ГПК РФ)

- излишняя оплата госпошлины в суд

То есть должны возникнуть юридически значимые обстоятельства, которые послужат основанием для возврата, которые нужно будет указать в своем заявлении и подкрепить документами.

Рассмотрение заявления о возврате госпошлины

Заявление о возврате госпошлины подается в тот же суд, который рассмотрел гражданское дело. Если заявление судом возвращено или в его принятии отказано, если гражданин передумал обращаться в суд с иском, заявление все равно подается в этот суд.

Срок для возврата госпошлины ограничивается 3 годами со дня ее уплаты. Пропущенный срок можно восстановить (Восстановление процессуального срока).

К заявлению о возврате госпошлины необходимо приложить подлинный документ об уплате, либо указать, что документ находится в материалах дела. Кроме разрешения вопроса о возврате госпошлины необходимо просить суд выдать справку – без нее налоговый орган деньги не вернет.

Заявление о возврате госпошлины рассматривается судьей единолично, судебное заседание по этому поводу не проводится, заявитель в суд не вызывается, поэтому в заявлении должны быть максимально подробно описаны все обстоятельства, чтобы судья все правильно понял.

После вынесения определения (обычно в течение 5 дней) и вступления его в законную силу (15 дней) необходимо получить заверенную копию определения, справку и подлинник документа об уплате госпошлины (если вопрос о возврате госпошлины решен частично, то выдается заверенная копия платежного документа) в канцелярии суда. Эти документы вместе с заявлением подаются в налоговый орган по месту оплаты государственной пошлины.

Возврат госпошлины в налоговом органе происходит в течение 1 месяца с момента обращения.

Образец заявления о возврате госпошлины в суд

Заявление о возврате госпошлины

Мной оплачена госпошлина «___»_________ ____ г. в размере ____ руб. при обращении в суд с заявлением _________ (указать, при необходимости, с каким заявлением обращался в суд, было ли оно принято, какие действия совершил суд, какие судебные постановления вынесены, № гражданского дела и наименование лиц, участвующих в деле).

Госпошлина подлежит возврату поскольку _________ (указать обстоятельства, которые служат основанием для возврата госпошлины, перечислить документы, которыми это подтверждается).

На основании изложенного, руководствуясь статьей 333.40 Налогового кодекса РФ,

- Произвести возврат госпошлины в размере ____ руб., уплаченных мною «___»_________ ____ г. согласно _________ (указать реквизиты документа об уплате госпошлины).

- Выдать справку о возврате госпошлины для налогового органа.

Перечень прилагаемых к заявлению документов:

- Подлинный документ об уплате государственной пошлины

- Копия определения суда (об отказе в принятии, о возвращении заявления и др.)

Дата подачи заявления «___»_________ ____ г. Подпись _______

Скачать образец заявления:

Заявление о возврате госпошлины в суд

Заявление о возврате госпошлины в суд

Образец заявления о возврате госпошлины в налоговый орган

Заявление о возврате госпошлины

Определением суда _________ (указать наименование суда) была возвращена госпошлина в сумме ____ руб., уплаченная мною «___»_________ ____ г., что подтверждается _________ (указать реквизиты документа об уплате госпошлины) на основании _________ (указать основания для возврата госпошлины).

На основании изложенного, руководствуясь статьей 333.40 Налогового кодекса РФ,

Вернуть мне госпошлину в размере ____ руб.

Перечень прилагаемых к заявлению документов:

- Подлинный документ об уплате государственной пошлины

- Копия определения суда о возврате госпошлины

- Справка суда о возврате госпошлины

- Реквизиты банковского счета, на которые необходимо перечислить деньги

Дата подачи заявления «___»_________ ____ г. Подпись _______

Скачать образец заявления:

Заявление о возврате госпошлины в налоговый орган

Заявление о возврате госпошлины в налоговый орган

29 комментариев к “ Заявление о возврате госпошлины ”

Минфин России: для возврата госпошлины платежные документы могут быть представлены как на бумажном носителе, так и в электронном виде

|

| belchonock / Depositphotos.com |

К заявлению о возврате излишне уплаченной (взысканной) суммы государственной пошлины прилагаются платежные документы (платежное поручение, инкассовое поручение, платежное требование, платежный ордер, банковский ордер): подлинные – при возврате госпошлины в полном размере, копии – при частичном ее возврате (письмо Минфина России от 2 августа 2019 г. № 03-05-06-03/58166).

Указанные документы, сообщается в письме, могут быть представлены как на бумажном носителе, так и в электронном виде.

По мнению специалистов ведомства, исходя из положений ГОСТа Р 7.0.8-2013, Федерального закона от 27 июля 2006 г. № 149-ФЗ “Об информации, информационных технологиях и о защите информации”, информационных технологиях и о защите информации и Федерального закона от 6 апреля 2011 г. № 63-ФЗ “Об электронной подписи”, подлинником электронного документа для целей возврата государственной пошлины будет признаваться электронный документ:

- подписанный квалифицированной электронной подписью организации (банка)

- либо подписанный простой электронной подписью или неквалифицированной электронной подписью организации (банка), в случаях, установленных федеральными законами, принимаемыми в соответствии с ними НПА или соглашением между участниками электронного взаимодействия.

Таким образом, резюмируют специалисты Минфина России, к заявлению о возврате излишне уплаченной (взысканной) суммы госпошлины при его подаче через личный кабинет налогоплательщика-физлица прилагаются:

- копии платежных документов, если госпошлина подлежит возврату частично;

- подлинник электронного документа, если она подлежит возврату в полном размере.

Также в письме Минфин России вновь напомнил, что в случае, если государственная пошлина уплачена за ее плательщика иным лицом, с заявлением о возврате излишне уплаченной госпошлины вправе обратиться только сам плательщик (т. е. лицо, в отношении которого должно быть совершено юридически значимое действие).

К сведению: что касается ФНС России, то еще в июне текущего года специалисты Службы указывали, что к подаваемому заявлению о возврате судебной госпошлины, подлежащей возврату в полном размере, заявитель должен приложить подлинный экземпляр решения суда (справки суда) и подлинные платежные документы на бумажном носителе. Эта позиция выражена в решении ФНС России от 28 июня 2019 г. № СА-4-9/12698@ по жалобе заявителя на действия сотрудников налоговой инспекции, отказавшихся возвращать уплаченную за подачу обращения в Конституционный Суд Российской Федерации госпошлину на основе сканированных образов документов (чека-ордера банка и справки КС РФ), направленных заявителем через размещенный на сайте налоговой службы сервис интернет-обращений.

ФНС России признала отказ инспекции обоснованным, поскольку:

- во-первых, заявление о возврате госпошлины было представлено в инспекцию с нарушением установленного порядка (через официальный сайт Службы, а не через личный кабинет налогоплательщика), соответственно, оно не содержит собственноручной подписи заявителя, а также его квалифицированной или неквалифицированной электронной подписи, в связи с чем такое заявление не подлежит рассмотрению налоговым органом,

- а во-вторых, к заявлению были приложены сканированные образы чека-ордера банка и справки КС РФ, в то время как необходимо было приложить подлинный экземпляр решения суда и подлинные платежные документы на бумажном носителе. При этом, если у налогоплательщика имеется подлинный экземпляр решения суда только на бумажном носителе , то к заявлению о возврате излишне уплаченной (взысканной) суммы государственной пошлины по делам, рассматриваемым судами, нужно было приложить именно его.

Заявление на возврат госпошлины — образец, порядок оформления и сроки возврата

Осуществление многих юридических операций, например, подача иска или оформление паспорта, не обходится без уплаты госпошлины, регулируемой НК РФ. Возврат государственной пошлины может потребоваться в случае ошибочной оплаты, переплаты, возвращения заявления без рассмотрения. Как это сделать — читайте далее, скачивайте образец заявления и возвращайте свои деньги!

Основания возврата или зачета государственной пошлины, уплаченной в суд

Исход судебных споров бывает сложно предугадать. Нередко ведение дела завершается, едва начавшись, или размер оплаты изменяется. В подобных ситуациях вернуть госпошлину можно на основаниях, указанных в ст. 134, 135, 220,222 ГПК РФ и ст. 129 АПК РФ.

Ошибочно оплаченная госпошлина

При оплате госпошлины финансы должны поступить на счет организации, которая оказывает нужную услугу. Перед совершением оплаты надо внимательно проверить все реквизиты получателя: код услуги, номер счета, сумму платежа и т. д. Даже если всего одна цифра будет заменена другой, деньги уйдут не по назначению и их придется возвращать.

Излишне оплаченная

Если пошлина оплачена в большем объеме, чем это требовалось, ответственные органы не могут отказать гражданину в возврате излишков. Процедура перевода финансов осуществляется в стандартном порядке.

Возврат при оставлении иска без рассмотрения

Пошлина возвращается истцу в таких случаях:

- иск передан не в тот орган правосудия;

- в заявлении отсутствует подпись уполномоченного лица;

- истец два раза не явился на заседание и не попросил его перенести;

- не было попыток урегулировать отношения в досудебном порядке;

- заявление направлено повторно;

- истец не обладает нужными полномочиями;

- данное требование не может быть рассмотрено в порядке, который выбрал истец или у суда отсутствуют основания для его принятия.

Судья вернет истцу заявление и государственную пошлину, если это дело было уже рассмотрено ранее. Вне зависимости от причины, по которой иск был оставлен без движения, процедура возврата финансов контролируется положениями НК РФ.

Порядок возврата средств

Госпошлина переводится обратно плательщику в порядке, установленном законодательством. Чтобы этот процесс не затянулся, следует правильно указать свои реквизиты и личные данные.

Через Госуслуги

Использование электронного документооборота избавляет от необходимости стоять в очередях. Быстро оплатить пошлину можно через портал Госуслуги. Для этого требуется пройти процедуру регистрации и авторизоваться в системе. После идентификации личности можно приступать к отправке заявок и документации в ведомства.

Вернуть госпошлину, заплаченную через Госуслуги, возможно только, если платеж еще обрабатывается. Обратитесь в техподдержку с просьбой отменить операцию.

Заявление о возврате госпошлины

Из п.3 ст. 333.40 НК РФ следует, что для возврата пошлины надо составить заявление. Заявка направляется в орган, который должен был оказать услугу. Если требуется получить назад средства из суда, надо обратиться в филиал налоговой по месту жительства.

В заявлении должны присутствовать:

- Ф. И. О. плательщика;

- номер квитанции, подтверждающей оплату;

- дата перечисления денег;

- основания для возврата (ошибочный платеж, переплата и т. д.);

- реквизиты, на которые должны быть переведены финансы;

- число и подпись плательщика или его официального представителя.

Можно составить заявление на возврат госпошлины в суд в свободной форме или воспользоваться этим образцом с сайта ФНС:

В случае отмены перечисления судебной госпошлины, дополнительно нужно предоставить доказательство того, что органы правосудия получили денежные средства. Это может быть справка или постановление о возврате, взятые в суде. Чтобы получить деньги, ошибочно переведенные таможне, необходимо таможенное свидетельство о возврате.

Сроки

Приступать к написанию заявления на отмену платежа можно сразу же после перечисления денег. Если с момента оплаты госпошлины прошло три года и более, получить назад финансы будет уже нельзя.

Как указано в ст. 333.40 НК РФ, денежные средства из Федерального казначейства должны быть перечислены заявителю в течение 30 дней со дня получения государственным органом соответствующего запроса.

Отказ в возвращении пошлины

Внимательно относиться к оплате госпошлины необходимо не только из-за непростой процедуры ее возврата, но и по причине возможного отказа в компенсации средств. Согласно ст. 333.40 НК РФ, нельзя получить назад деньги за следующие неиспользованные услуги:

Не подлежат возврату платежи, внесенные за оформление недвижимости, занесение в реестр обременений прав на нее или за изменение сведений об налогоплательщике, если в госрегистрации этих действий было отказано.

Еще одно исключение – возврат пошлины истцу, забравшему свое заявление. При отказе от требований, указанных в уже принятом документе, финансы получить назад не удастся.

Возврат своих денег, оплаченных в качестве государственной пошлины, процесс непростой. Поэтому перед тем, как перевести деньги в бюджет, надо тщательно перепроверить все реквизиты организации и удостовериться в том, что запрос оформлен правильно.