Российское ООО «Весна» приобрело товары на сумму 2 400 000 руб., включая НДС 20% — 400 000 руб. НДС к вычету при покупке продукции не принимался.

Когда применяется ставка НДС 0 процентов

Основная ставка НДС с 01.01.2019 года повышена до 20% (ранее применялись 18%). Нововведение по тарифам взимания налога затронуло только обычную ставку, пониженные ставки сохранили свои прежние значения (10% и 0%). Случаи, в которых субъект хозяйствования вправе рассчитывать и платить НДС в бюджет по нулевому тарифу, перечислены в Налоговом кодексе в п. 1 ст. 164.

Нововведением в отношении нулевого тарифа налогообложения по НДС в 2019 году станет появление с 1 июля в перечне операций, облагаемых по ставке 0%, набора услуг, реализуемых на территории международного аэропорта (сейчас они освобождены от НДС). Норма актуальна только для случаев с осуществлением международных авиаперевозок. Виды услуг, попадающих под действие ставки, должны быть определены Правительством РФ.

Без права выбора

Но вернемся к нашему примеру – делу № А40-271540/18. Общество обратилось в суд с требованием к налоговикам признать недействительным отказ в возмещении «входного» НДС. Счета-фактуры, по которым отказали, были выставлены ОАО «РЖД» на услуги по перевозке груза железнодорожным транспортом.

Налоговики решили, что услуги ОАО «РЖД» должны были облагаться НДС по нулевой ставке как подпадающие под действие пп. 2.1 п. 1 ст. 164 НК РФ.

Компания же посчитала, что раз во всех перечисленных счетах-фактурах, выставленных ОАО «РЖД», был указан НДС по ставке 18% (дело было еще до увеличения ставки налога), суммы предъявленного НДС можно было учесть в составе налоговых вычетов.

Это не внутреннее дело

Общество оказывало услуги по международной и внутренней перевозке грузов, для чего привлекало ОАО «РЖД» и некоторые другие компании. ОАО «РЖД» по заявкам общества осуществляло внутреннюю и международную перевозку грузов, составляло внутренние и международные железнодорожные накладные, акты оказания услуг, а также выставляло счета-фактуры.

Причиной спора стали поставки из Китая. На территории КНР груз до границы перевозила местная китайская компания, а уже от границы – ОАО «РЖД». Помимо него услуги по перевозки китайских грузов на территории России обществу оказывали и другие российские компании.

Суд, рассмотрев предъявленные ему договоры о перевозке и сопутствующие ей договоры о транспортно-экспедиторских услугах, однозначно решил, что эти услуги имели место в рамках единой международной перевозки и, строго говоря, применять здесь базовую ставку налога ОАО «РЖД» не имело права.

Ноль – значит ноль!

В соответствии с п. 2, пп. 10 п. 5 ст. 169 НК РФ в счете-фактуре, которая на основании ст. 172 НК РФ является основным документом, подтверждающим налоговые вычеты, в обязательном порядке должна быть указана налоговая ставка, соответствующая операциям, отраженным в п. 1 – 4 ст. 164 НК РФ. При этом счет-фактура, составленный с нарушением порядка, установленного п. 5, 6 ст. 169 НК РФ, не может являться основанием для принятия предъявленных покупателю продавцом сумм НДС к возмещению.

Налогоплательщик (в силу положений ст. 164, 168, 169 НК РФ), выставляющий покупателю счет-фактуру, не вправе по своему усмотрению изменять установленную налоговым законодательством ставку налога.

Согласно пп. 2.1 п. 1 ст. 164 НК РФ рассматриваемые в данном деле операции должны облагаться НДС по ставке 0%.

В соответствии с п. 18 Постановления Пленума ВАС РФ № 33 оказание услуг по международной перевозке несколькими лицами само по себе не препятствует применению налоговой ставки 0% всеми участвовавшими в их оказании лицами. В связи с этим нулевую ставку применяют также перевозчики, оказывающие услуги по международной перевозке товаров на отдельных этапах перевозки, и лица, привлеченные экспедитором для оказания отдельных транспортно-экспедиционных услуг.

Эти правила распространяются на транспортно-экспедиционные услуги, оказываемые в отношении товаров, являющихся предметом международной перевозки, вне зависимости от того, выступает ли организатором международной перевозки сам экспедитор, или заказчик транспортно-экспедиционных услуг, или иное лицо.

Международная накладная

При проведении железнодорожной перевозки в соответствии с Федеральным законом от 10.01.2003 № 18-ФЗ «Устав железнодорожного транспорта Российской Федерации» и Соглашением о международном железнодорожном грузовом сообщении (СМГС) от 01.11.1951 в обязательном порядке составляется железнодорожная накладная (внутренняя или международная). В ней в том числе указываются пункт отправления и пункт назначения груза.

Такая накладная с отметками таможенников о ввозе товара на территорию РФ или о вывозе товара за ее пределы в силу пп. 3 п. 3.1 ст. 165 НК РФ представляется налоговикам для подтверждения правомерности применения ставки 0% по данным услугам. Следовательно, подтверждением оказания услуг международной перевозки грузов будет являться международная железнодорожная накладная СМГС с указанием пункта погрузки за пределами территории РФ и пункта доставки в пределах территории РФ.

В данном деле налоговики установили, что по спорным операциям к актам оказания услуг и счетам-фактурам были приложены международные железнодорожные накладные СМГС с пунктом отправления из КНР и пунктом назначения в России. Это прямо подтверждает то, что спорные операции должны облагаться НДС по нулевой ставке, а применение базовой ставки НДС незаконно.

«Здесь вам не тут!»

На что все же надеялась компания? А надеялась она на п. 5 ст. 173 НК РФ и Постановление Пленума ВАС РФ № 33. Однако суд отклонил ее аргументы.

В указанных норме и документе речь идет о возможности применения вычетов НДС, предъявленных по товарам, работам, услугам, реализация которых не подлежит налогообложению в силу ст. 146, 148, 149 НК РФ, но по которым контрагентом дополнительно в цену товара был включен НДС. В силу п. 5 ст. 173 НК РФ контрагент в таком случае обязан исчислить и уплатить НДС.

При реализации товаров, работ, услуг, подлежащей налогообложению, налогоплательщик обязан начислить на цену товара налог по определенной ставке (нулевой, пониженной, базовой), менять которую сам он не вправе. Поэтому в случае, если контрагент выставил налогоплательщику счет-фактуру по реализации услуг, облагаемых в силу закона по ставке 0%, указав в ней незаконно иную ставку налога, такой налогоплательщик не вправе учитывать в составе вычетов НДС, незаконно предъявленный по иной ставке.

Такую трактовку поддержали КС РФ в Определении от 15.05.2007 № 372-О-П и Президиум ВАС, например, в постановлениях от 19.06.2006 № 1964/06 и от 19.06.2006 № 16305/05. Так что ОАО «РЖД» незаконно применило к стоимости своих услуг ставку НДС в размере 18%. Общество – заказчик услуг не имело права предъявить этот незаконно начисленный налог к вычету из бюджета.

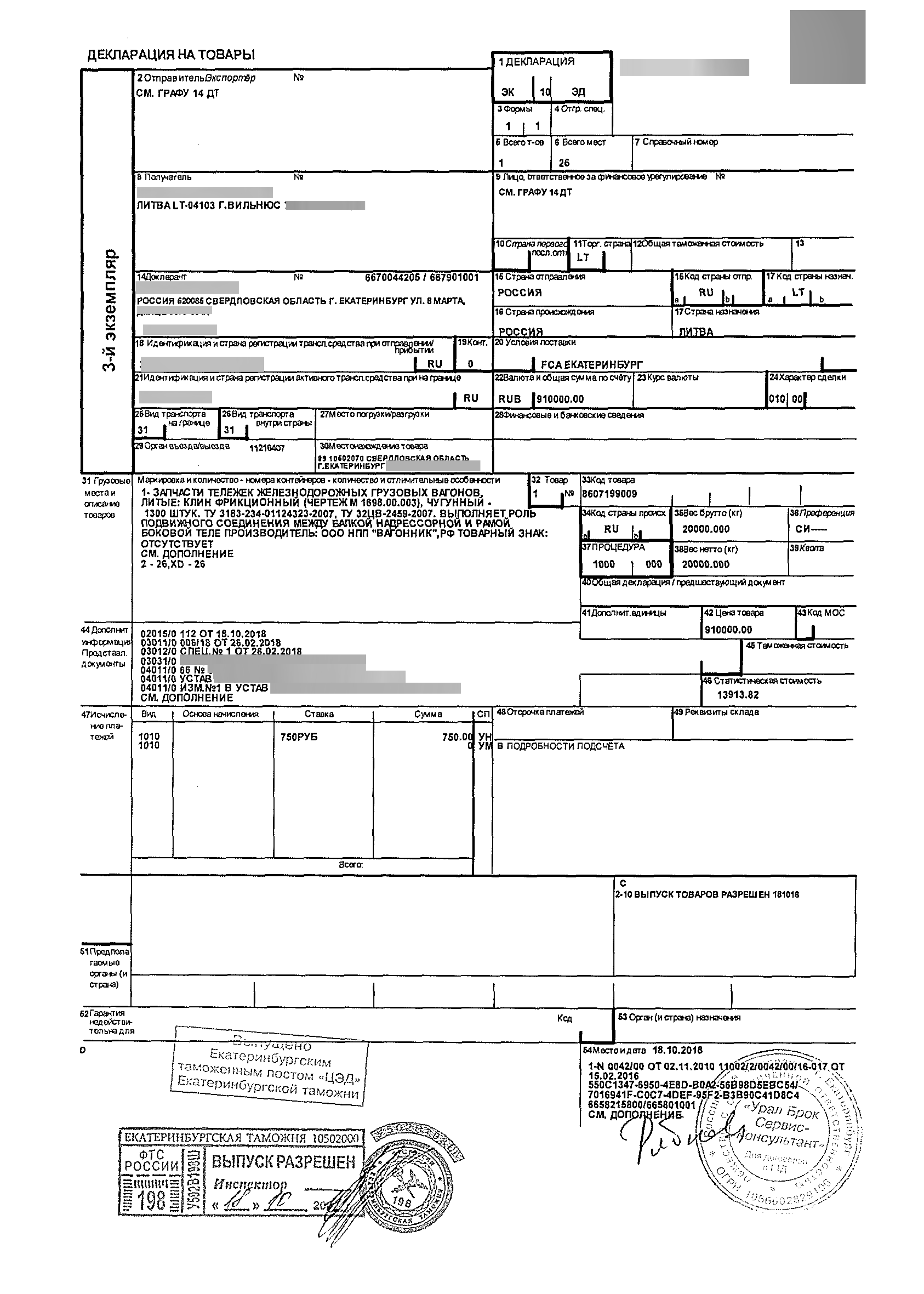

Как заполнить таможенную декларацию

Для таможенной декларации на экспорт используют бланк декларации на товары. Так выглядит заполненная декларация с отметками таможни:

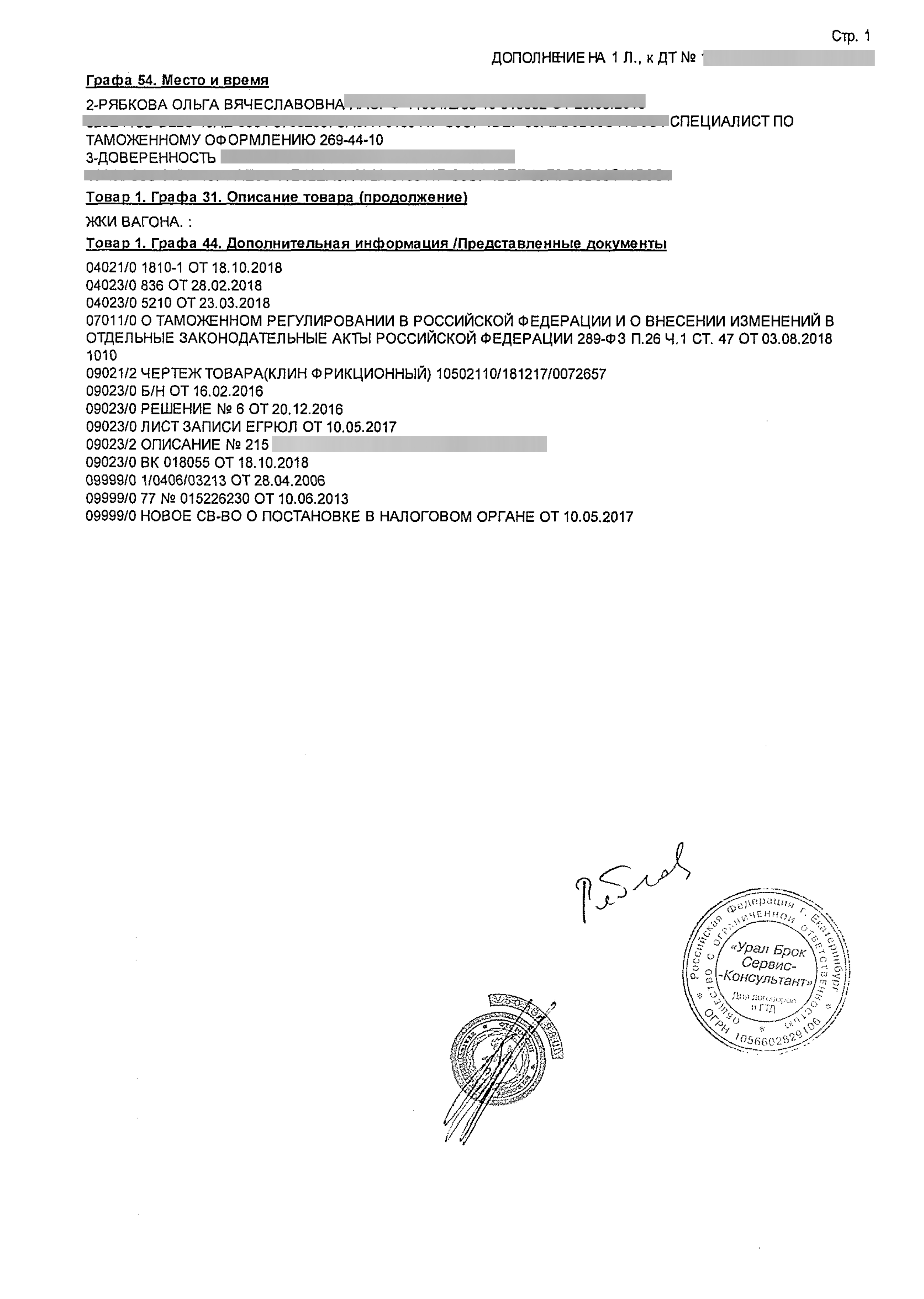

В таможенной декларации 54 пункта. Чтобы объяснить, как заполнить каждый, нам потребовалось четыре листа, поэтому мы сделали отдельный документ. Сохраните его у себя и поделитесь с другими.

Декларацию отправляют на таможню в электронном виде. Инспектор проверит ее и поставит отметку о выпуске товара из страны. После этого декларацию нужно скачать и подписать. Вместе с договором эта декларация и станет обоснованием нулевой ставки НДС.

По опыту, налоговая внимательно изучает документы на нулевые ставки. Отказать могут из-за любой мелочи: ошиблись в декларации; покупатель оплатил товар частично; деньги поступили не на тот счет, что указан в договоре. Еще налоговая может запросить дополнительные документы. Если их не предоставить, тоже могут отказать.

В этом случае есть два пути: заплатить НДС в размере 20% или исправить все замечания налоговой и подать документы повторно.

Если не хочется возиться с декларацией, заполнить ее может таможенный брокер. Обычно за это берут 13 000 рублей.

Итоги

Ставка 0% по НДС представляет собой одну из трех ставок, установленных для этого налога. Она используется главным образом при реализации, связанной с вывозом за пределы РФ. Полный список таких операций приведен в п. 1 ст. 164 НК РФ.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Право на ставку НДС 0 %

Подходит ли вашей компании нулевая ставка НДС, можно узнать из статьи 164 Налогового кодекса РФ. Для вашего удобства мы подготовили таблицу по льготируемым товарам, работам и услугам. В нее включены наиболее распространенные варианты.

Таблица. Типичные случаи применения ставки НДС 0%

Что подпадает под льготу

Особенности

Где упоминается в статье 164 НК РФ

Право на применение льготной ставки необходимо подтверждать, не дожидаясь требований от «камеральщиков». Таким образом, общение с налоговой будет очень плотным, либо необходимо будет заявить об отказе от льготы.

Возмещение, возврат или вычет НДС при экспорте

В интернете часто встречаются все три термина, означающие уменьшение или освобождение от налоговых платежей, и их легко спутать:

- вычет относится к вычислению суммы налога (ст. 171), определяется самим предприятием при подаче декларации;

- возмещение или возврат НДС при экспорте из России — общее понятие для зачета и возврата (ст. 176), вопрос о нем решает ФНС на основании поданных документов: деклараций и заявлений.

Уплата налогов зачастую приводит к ситуации, кода из-за вычетов сумма налога станет отрицательной. Дальнейшие действия по возмещению налога:

- Предприятие подает декларацию и заявление о зачете или возврате НДС. Зачет по декларации — сумма идет на штрафы, недоимки или будущие платежи; если по документам возврат — сумма перечисляется на банковский счет.

- Налоговая проверяет сведения в отчетных декларациях в течение трех месяцев, как предусматривает 88 статья НК РФ о ставке 0 процентов НДС при экспорте. Налоговики уполномочены запросить дополнительные документы, например, копии счетов-фактур, книгу продаж или уточняющие декларации.

- Затем она в течение семи дней принимает решение о полном, частичном возмещении или отказе в нем. Форма возмещения — зачет или возврат — определяется либо ФНС для покрытия недоимок в бюджет, либо согласно заявлению.

- Федеральная инспекция отправляет платежные документы в Казначейство на следующий день после принятия решения о возврате. Деньги перечисляются Казначейством в течение пяти дней.

Подведём итоги

Опираясь на действующее законодательство, мы делаем вывод, что в случае ведения компанией ВЭД, ей необходимо предоставлять в ФНС документы для подтверждения ставки НДС 0%, даже в том случае, если у компании нет намерений получить льготную ставку по налогу.

Во-первых , предоставление документов будет для ФНС знаком того, что фирме «нечего скрывать» и все ее торговые операции – прозрачны.

Во-вторых , после получения положительных результатов проверки, организация имеет возможность вернуть практически 5-ю часть стоимости товаров обратно на расчетные счета, что изначально должно быть выгодно. Товарооборот при экспортных операциях исчисляется миллионами рублей, в виду чего, возврат части денег с таких внушительных сумм станет только на пользу поставщикам товаров.

При всей «двоякости» позиции государства по данному вопросу, юридические лица могут извлечь двойную выгоду из этой «вилки», что мы и желаем нашим читателям. Помните, что удовлетворение требований государства и соответствие всем действующим законам – залог благоприятного будущего. В особенности, это касается тем, кто помимо внешнеэкономической деятельности работает и на внутренний рынок – участвует в государственных торгах.

Нужно ли восстанавливать НДС при экспортной отгрузке товаров?

Если на экспорт отгружаются несырьевые товары, принятые к учету с 01.07.2016 г. и позднее, то восстанавливать НДС или каким-либо образом вести раздельный учет входного НДС не нужно. Минфин РФ также разъясняет, что суммы входного НДС по «новым» товарам (работам, услугам), принятым к вычету на момент их приобретения, восстановлению в налоговом периоде, на который приходится момент определения налоговой базы по экспортируемым несырьевым товарам, не подлежат (Письма Минфина России от 12.12.2016 N 03-07-08/73930, от 12.10.2017 N 03-07-08/66748).

При экспорте сырьевых товаров или по «старым» приобретениям, относящимся к экспорту несырьевых товаров, как уже говорилось, налогоплательщик обязан вести раздельный учет входного НДС, т.е. такие вычеты производятся только на момент определения налоговой базы по НДС. Поэтому в случае, когда налогоплательщик не предполагал использовать такие товары в экспортных операциях и принял к вычету НДС, НДС, ранее принятый к вычету, придется восстановить при отгрузке товаров на экспорт, в том числе после истечения трехлетнего срока, исчисляемого с момента принятия к учету приобретенных товаров (работ, услуг) (Письма Минфина России от 28.05.2022 г. N 03-07-08/44851, от 15.03.2018 N 03-07-08/16129).Принять его к вычету можно будет только при определении налоговой базы (п.3 ст.172 НК РФ).

Пример:

В 4-м квартале 2022 года налогоплательщик отгрузил на экспорт несырьевые товары. Причем часть отгруженных товаров была приобретена им еще в мае 2016 года, а часть в 2019 году. НДС по ним был принят к вычету. В этом случае при отгрузке товаров на экспорт в 4-м квартале 2022 налогоплательщик должен восстановить НДС по части экспортированных товаров, которые были приняты им к учету в мае 2016 года. А по экспортированным товарам, которые были приобретены в 2019 году восстанавливать НДС не нужно. Если, например, продавец соберет пакет документов в 1-м квартале 2022 года, налог, восстановленный в 4-м квартале, продавец заявит к вычету, отразив его сумму в Разделе 4 декларации по НДС.

Как подтвердить нулевую ставку при экспортной операции

Перечень таможенной документации, прилагаемой к декларации по НДС и обосновывающий правомерное применение нулевой налоговой ставки, зависит от направления экспортных операций:

- вывоз товаров в страны Евразийского экономического союза (бывшие республики СССР);

- отгрузка в прочие страны, находящиеся за пределами ЕАЭС.

Экспорт в страны ЕАЭС

При перемещении товаров в Евразийский экономический союз (ЕАЭС) – Белоруссию, Армению, Казахстан или Киргизию – применяется упрощенный таможенный регламент, поэтому перечень документов, необходимых для обоснования применения ставки в 0%, достаточно ограничен. Продавец должен предъявить в налоговую службу следующие бумаги:

- транспортные и товарные документы на экспортный груз;

- заявительные документы на ввоз товаров и подтверждение уплаты покупателем косвенных налоговых платежей;

- контракт между российским продавцом и покупателем из стран ЕАЭС.

Поскольку между таможенной и налоговой службами налажен двусторонний электронный обмен данными о ввозе/вывозе товаров, предъявление документов в бумажном варианте не обязательно. Фирме-экспортеру достаточно сформировать реестр необходимой документации в электронном виде и передать его в налоговую инспекцию.

Экспорт в другие иностранные государства

При экспорте товаров в страны, не входящие в ЕАЭС, подтвердить применение 0%-й ставки НДС можно соответствующими документами:

- копия внешнеторгового контракта либо, при его отсутствии, акцепт или оферта;

- договор оказания посреднических услуг – если экспорт осуществляется через третье лицо (поверенного, агента, посредника);

- таможенная декларация (копия либо реестр в электронном виде);

- товарные и транспортные документы (коносамент, грузовая накладная CMR, авиа- или комбинированные накладные).

Все предъявляемые документы должны иметь официальные пометки таможенных служб, свидетельствующие о фактическом вывозе товара с территории России.

Налоговые органы при камеральной проверке могут затребовать банковские выписки или счета-фактуры по экспортной сделке, поэтому продавцу целесообразно подготовить копии документов для приложения к декларации по НДС.

Что будет, если не уплатить НДС

Если компания не уплатила НДС вовремя, то по закону ей начислят пени. А если она неправильно рассчитала налог в меньшую сторону, то будут пени и штраф. Если затянуть с оплатой или вовсе отказаться платить, налоговая снимет деньги с расчетного счета в принудительном порядке.

Пени и штраф начисляются на сумму недоимки. Если компания уплатила часть налога, процент рассчитают только на остаток.

Пени начисляются за каждый день просрочки. Размер ставки — 1/300 от ключевой ставки. Сейчас ставка — 7%, а значит, пени — 0,023% от суммы неуплаты в день. Для ИП эта ставка действует всегда, для ООО — до 30 дней. После 30 дней процент становится в 2 раза больше — 1/150 от ключевой ставки в день.

Штраф грозит, если компания неправильно посчитала НДС и этот факт обнаружил инспектор во время проверки. Если предприниматель посчитал в декларации правильно, но не уплатил вовремя, штрафа не будет, только пени.

Размер штрафа зависит от того, специально предприниматель скрыл налоги или ошибся в расчетах. Если это случайная ошибка, то штраф — 20% от суммы недоимки. Если налоговая докажет, что предприниматель скрыл налоги умышленно, штраф увеличится до 40%.

Блокировка счета. Если компания не платит вовремя, налоговая выставляет требование, в котором указан точный срок, до которого надо успеть погасить долг.

Если не исполнить требование, налоговая выставляет инкассовое поручение — присылает в банк требование списать сумму долга и блокирует расчетный счет, пока на нем не будет достаточно денег.

Если не погасить инкассовое, налоговая передает долг судебным приставам. Они найдут способ забрать деньги: продадут недвижимость, оборудование, машины и другое ценное имущество.

Если забирать нечего, компанию или предпринимателя признают банкротом. До таких крайностей лучше никогда не доводить.

Чтобы не применять нулевую ставку НДС необходимо представить соответствующее заявление в налоговую инспекцию, причем сделать это нужно заранее — не позднее 1-го числа квартала с которого налогоплательщик хочет отказаться (п.7 ст.164 НК РФ). Т.е. если у налогоплательщика «случайно» возникла разовая экспортная операция, а он заранее не отказался от применения нулевой ставки НДС, ему придется применять ставку 0 %.

Как не попасть под подозрения налоговой

Налоговая не объявляет точных критериев, когда считает сделку подозрительной. Но вот несколько правил, которые помогут себя обезопасить.

Не пользоваться услугами компаний, которые предлагают заключить фиктивные сделки. Некоторые компании предлагают заключить сделку на бумаге, как будто поставляли товар или оказывали услугу. По ней можно принять НДС к вычету. Но это незаконно. И если налоговая обнаружит такую сделку, будут проблемы.

Проверить контрагента перед сделкой. Соберите информацию о партнере перед началом работы: как давно работает компания, настоящий ли директор, совпадает ли юридический адрес с реальным. Если нет, то не находится ли по этому адресу много других юрлиц. На юридическом языке это называется «проявить должную осмотрительность».

Сохраните все документы, которые могут подтвердить факт проверки контрагента. Сделайте скрины с сайтов, на которых видно дату и время. Если придется доказывать свою правоту через суд, вам надо будет показать, что вы проверяли контрагента перед сделкой и не нашли ничего подозрительного.

Бывают случаи, когда компании выигрывают суд, доказав, что проявили должную осмотрительность.

Проверка контрагента по картотеке арбитражных дел, чтобы выяснить, в каких судебных разбирательствах он участвует