В казенных и бюджетных организациях при поступлении ОС безвозмездно, необходимо учитывать, какой бюджетный распорядитель у того учреждения, которое передает активы. Таким образом, будет меняться только кредит счета в бухгалтерской записи:

Как оприходовать основные средства в 1С 8.3: пошаговая инструкция

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

В 1С есть два варианта оформления приобретения и принятия к учету ОС:

Стандартный, при котором используется два документа:

- оприходование ОС — документ Поступление (акт, накладная) вид операции Оборудование ;

- ввод в эксплуатацию ОС — документ Принятие к учету О С.

Упрощенный, при котором используется единый документ:

- оприходование и ввод в эксплуатацию ОС — документ Поступление (акт, накладная) вид операции Основные средства .

Когда ввод в эксплуатацию ОС осуществляется одновременно с оприходованием ОС, то, конечно, удобнее отражать все операции в одном документе: использовать Упрощенный вариант. Но он имеет некоторые ограничения.

Упрощенный вариант нельзя использовать, если в первоначальную стоимость ОС необходимо включить дополнительные расходы при его приобретении.

Проводки у принимающей стороны при передаче ОС в безвозмездное пользование

В п. 12 ФСБУ 6/2022 «Основные средства», действующиий с 2022 года, п.23 Методических указаний по учету ОС, утвержденных приказом Минфина РФ от 13.10.2003 № 91н, действующих до конца 2022 года, указано, что основные средства, поступающие в организацию, отражаются в учете по первоначальной стоимости. Одним из вариантов поступления данных активов на предприятие является их безвозмездное получение от других учреждений. Для таких ОС первоначальной стоимостью является рыночная цена на дату их отражения на счетах фирмы.

С 2022 года ПБУ 6/01 и Методческие рекомендации по учету ОС утратили силу. Вместо него действуют ФСБУ 6/2022 «Основные средства» и ФСБУ 26/2022 «Капитальные вложения». Как правильно учитывать изменение первоначальной стоимости ОС при применении новых стандартов, детально разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Затраты, связанные с безвозмездным поступлением ОС, аккумулируются на счете 08, составляется проводка:

Дополнительные издержки (расходы на доставку или приведение ОС в рабочее состояние) тоже включают в дебет счета 08:

Дт 08 Кт 60 (10, 23, 26, 76).

ВАЖНО! Безвозмездная передача основных фондов у дарителя облагается НДС. А вот организация, получающая ОС, не может данный налог принять к возмещению и не отражает информацию о нем в учете. Подробности см. в материале “Уплачивается ли НДС при безвозмездной передаче имущества?”.

НДС по дополнительным расходам отражают на счетах:

Ввод объекта в эксплуатацию отражается корреспонденцией:

Так как активы, полученные безвозмездно, признаются прочими доходами, по мере начисления амортизации их стоимость списывают в кредит 91. При этом делается две бухгалтерские записи — одна отражает сумму начисленного износа, вторая — величину доходов будущих периодов, включаемых в прочие доходы:

О нюансах учета безвозмездно полученного имущества читайте в типовой ситуации от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Чтобы подробнее узнать об операциях с ОС, читайте статью «Учет основных средств — бухгалтерские проводки».

Как учесть ОС, приобретенные за счет госпомощи

Приобрести основные средства организация может не только за счет средств, полученных безвозмездно от физических лиц и НКО, но и от государственных и муниципальных органов. Учитывать их нужно на основании ПБУ 13/2000, которое действует в редакции приказа Минфина от 4 декабря 2018 года № 248н.

Алгоритм учетных действий такой.

1. Сумма субсидии, выделенная на финансирование капвложений, принимается к учету в качестве целевого финансирования в момент получения.

2. После ввода объекта в эксплуатацию вся сумма субсидии на финансирование списывается на счет 98.

3. Далее в течение срока его полезного использования по мере начисления амортизации суммы, относящиеся к объекту, зачисляют в финансовые результаты организации.

Центр обучения «Клерка» приглашает на бесплатный вебинар о том, как проходят полицейские проверки бизнеса в 2022 году. Подробнее тут.

Пример. Поступление основных средств за счет госпомощи

Фирма получила от органа местного самоуправления субсидию на приобретение и монтаж оборудования в сумме 1 200 000 руб.

Зарплата рабочих с социальными отчислениями на нее составила 200 000 руб.

Средства целевого финансирования фирма израсходовала в установленный срок по назначению.

Бухгалтер сделал записи:

- Дебет 51 Кредит 86 — 1 200 000 руб. — получена государственная помощь;

- Дебет 60 Кредит 51 — 1 200 000 руб. — произведена предоплата за оборудование;

- Дебет 08-4 Кредит 60 — 1 000 000 руб. (1 200 000 — 200 000) — поступило оборудование (без учета НДС);

- Дебет 19-1 Кредит 60 — 200 000 руб. — предъявлен поставщиком НДС;

- Дебет 68 Кредит 19-1 — 200 000 руб. — принят НДС к вычету;

- Дебет 08-4 Кредит 71, 69 — 200 000 руб. — отражены расходы на монтаж оборудования;

- Дебет 01, субсчет ОС в запасе Кредит 08-4 — 1 200 000 руб. (1 000 000 200 000) — оборудование включено в состав основных средств;

- Дебет 01, субсчет ОС в эксплуатации Кредит 01, субсчет ОС в запасе — 1 200 000 руб. — оборудование введено в эксплуатацию;

- Дебет 86 Кредит 98-2 — 1 200 000 руб. — в связи с вводом оборудования в эксплуатацию отражено целевое использование бюджетных средств.

В последующем счет 98 списывается на прочие доходы (счет 91) по мере начисления амортизации оборудования, как и в случае безвозмездного поступления основных средств.

В балансе «Актива» по строке 1150 должна быть отражена первоначальная стоимость оборудования в сумме 1 200 000 руб. за минусом начисленной амортизации.

Привет, Гость! У «Клерка» новый курс!

(ФСБУ 5/2019, ФСБУ 25/2018, ФСБУ 26/2020, ФСБУ 6/2020, ФСБУ 27/2021.)

Успейте записаться, пока есть места! Обучение онлайн 1 месяц. Старт курса уже 15 февраля, программа здесь.

КОСГУ и проводки при безвозмездных передачах: правила, исключения, нюансы

Без преувеличения можно сказать, что с операциями по безвозмездной передаче или получению активов и обязательств сталкивался каждый бухгалтер бюджетной сферы. Ведь к числу таких операций, в частности, относятся:

- обеспечение органом-учредителем своих учреждений имуществом;

- передача НФА между учреждениями одной или разной подведомственности;

- передача НФА другим организациям и физлицам;

- межбюджетные передачи имущества и денежных средств;

- передача дебиторской/ кредиторской задолженности при реорганизации учреждений, и др.

Нередки и сложности с отражением таких операций в учете.

Мы поможем вам разобраться в нюансах применения КОСГУ, бухгалтерских проводок и кодов для 1-17 разрядов номеров счетов.

При отражении операций по безвозмездной передаче и получению активов и обязательств применяются разные счета учета и КОСГУ — в зависимости от:

- вида передаваемых объектов: финансовые активы, НФА, обязательства;

- типа передачи: текущего или капитального характера;

- подведомственности и уровня бюджета: внутриведомственные, внутрибюджетные, межбюджетные, между обособленными подразделениями и/ или головной организацией ;

- статуса передающей/ принимающей стороны: ПБС, АУ, БУ, организации, не относящиеся к сектору госуправления, физические лица.

Общее правило применения КОСГУ при безвозмездных передачах НФА:

- при получении имущества — коды статьи 190 “Безвозмездные неденежные поступления в сектор государственного управления”;

- при передаче:

- в рамках одного публично-правового образования — коды статей 240 “Безвозмездные перечисления текущего характера. ” и 280 “Безвозмездные перечисления капитального характера. “,

- учреждениям другого ППО — подстатью 251 “Перечисления другим бюджетам. “.

Передача/ получение нефинансовых активов

Учреждения в рамках одного публично-правового образования/ один уровень бюджета

Учреждения в разных публично-правовых образованиях / бюджеты разных уровней

Другие контрагенты/ НЕ сектор госуправления

Однако из любого правила всегда есть исключения, и на них стоит обратить особое внимание:

1. Отличный от вышеизложенного порядок применения КОСГУ используется при отражении межбюджетных трансфертов:

- при получении денежных средств: — коды статьи 250 “Безвозмездные перечисления бюджетам”;

- при передаче — коды статей 150 “Безвозмездные денежные поступления текущего характера” и 160 “Безвозмездные денежные поступления капитального характера”.

2. Получение денежных документов принимающая сторона должна показать по КОСГУ 189 . Для передающей стороны здесь исключений нет — это текущая передача, значит, отражается по КОСГУ 241 — при передаче внутри одного бюджета, либо по КОСГУ 251 — при межбюджетной передаче.

3. Безвозмездные передачи и поступления в учете отражаются в корреспонденции со счетами 0 401 20 000 и 0 401 10 000соответственно. И здесь есть исключение: безвозмездные передачи НФА между ПБС, подведомственными одному учредителю, или так называемые внутриведомственные передачи отражаются с применением счета 1 304 04 000″Внутриведомственные расчеты”.

Кроме того, есть ряд нюансов, связанных с формированием 1-17 разрядов номеров счетов.:

1. В частности, для ПБС специальная норма Порядка N 132н указывает при безвозмездных поступлениях НФА использовать код вида доходов бюджетов 000 2 07 00000 00 0000 000 “Прочие безвозмездные поступления”. В то же время при межбюджетных безвозмездных передачах применяются статьи и подстатьи доходов кода вида доходов бюджетов 000 2 02 00000 00 0000 000 “Безвозмездные поступления от других бюджетов. “. Поэтому применение КБК следует согласовать с финорганом.

2. Безвозмездное получение НФА — это неденежные поступления, для них с 2019 года введена новая статья КОСГУ 190. Но аналитическая группа подвида доходов предусматривает код только для денежных безвозмездных поступлений — статья 150. Так можно ли ее применять с подстатьями кода КОСГУ 190? Сопоставительная таблица АнКВД и КОСГУ такой увязки не содержит, что вполне объясняется целью ее составления — она нужна для корректного применения КБК при исполнении бюджета по доходам. До уточнения Инструкций по ведению учета возможно указание в 15-17 разрядах номера счета нулей. По сути, такой подход соответствует позиции Минфина в отношении подстатьи КОСГУ 189, применявшейся для отражения подобных операций в 2018 году.

В помощь вам мы подготовили подробные аналитические таблицы по применяемым корреспонденциям, включая КОСГУ, и формированию 1-17 разрядов номеров счетов при безвозмездных передачах:

«1С:Бухгалтерия 8» (ред. 3.0): как учитывать ОС, безвозмездно полученное от единственного участника (акционера) общества (+ видео)?

Законодательством не запрещена безвозмездная передача имущества между материнской и дочерней компаниями, представляющими с экономической точки зрения единый хозяйствующий субъект (постановление Президиума ВАС РФ от 04.12.2012 № 8989/12).

Для целей бухгалтерского учета первоначальной стоимостью безвозмездно полученного основного средства (ОС) признается его текущая рыночная стоимость на дату принятия к бухгалтерскому учету в качестве вложений во внеоборотные активы (п. 10 ПБУ 6/01, утв. приказом Минфина России от 30.03.2001 № 26н, п. 29 Методических указаний по бухгалтерскому учету основных средств, утв. приказом Минфина России от 13.10.2003 № 91н, далее – Методические указания). Доходы в виде стоимости основных средств, полученных безвозмездно, признаются ежемесячно по мере начисления амортизации (п. 29 Методических указаний, Инструкция по применению Плана счетов, утв. приказом Минфина России от 31.10.2000 № 94н).

Для целей налогообложения прибыли согласно подпункту 11 пункта 1 статьи 251 НК РФ доходы от безвозмездно полученного имущества не учитываются, если уставный капитал:

- получающей стороны более чем на 50 % состоит из доли передающей стороны (организации или физического лица);

- передающей стороны более чем на 50 % состоит из доли получающей организации, и на день передачи имущества получающая организация владеет на праве собственности указанным вкладом (долей) в уставном капитале. Если передающей имущество стороной является иностранная организация, то она не должна быть зарегистрирована в офшорной зоне.

При этом полученное имущество не признается доходом, если в течение одного года со дня его получения указанное имущество (за исключением денежных средств) не передается третьим лицам.

Таким образом, если организация безвозмездно получает ОС от единственного участника (акционера) общества, то стоимость такого имущества в доходах не учитывается и формирует нулевую первоначальную стоимость объекта для целей налогового учета (п. 1 ст. 257 НК РФ), которая не подлежит амортизации (письмо Минфина России от 27.07.2012 № 03-07-11/197).

Поскольку первоначальная стоимость безвозмездно переданного имущества в бухгалтерском и налоговом учете различается, для регистрации поступления такого ОС следует использовать документ Операция. В регистр бухгалтерии нужно ввести запись по дебету счета 08.04.1 «Приобретение объектов основных средств» с соответствующей аналитикой в корреспонденции со счетом 98.02 «Доходы будущих периодов» на документально подтвержденную рыночную стоимость ОС. Если организация применяет положения ПБУ 18/02, то в специальных ресурсах для целей налогового учета Сумма ПР Дт 08.04.1 и Сумма ПР Дт 98.02 необходимо отразить постоянную разницу.

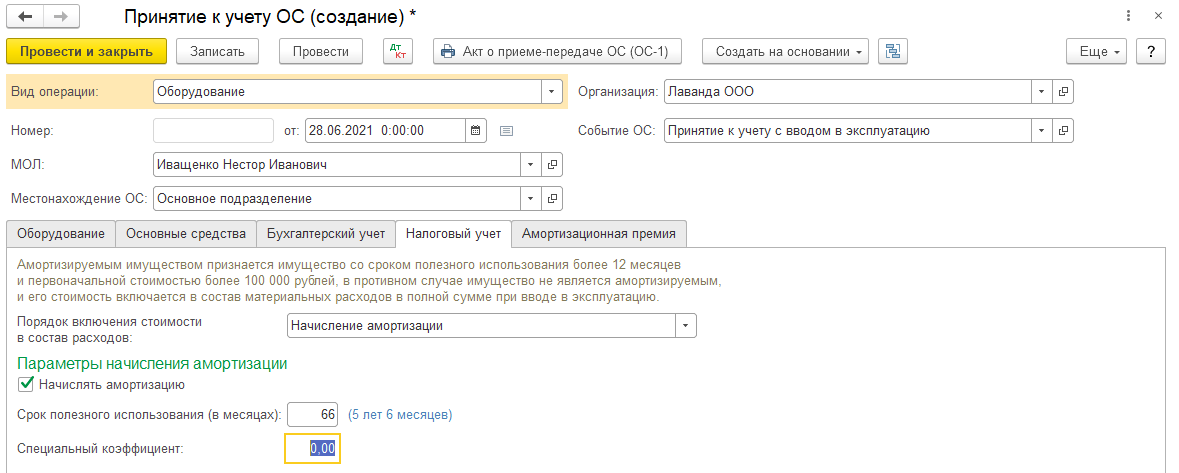

Далее объект ОС, переданный в качестве дара и отраженный на счете 08.04.1, принимается к учету документом Принятие к учету ОС (раздел ОС и НМА). На закладке Налоговый учет документа в поле Порядок включения стоимости в состав расходов следует выбрать значение Стоимость не включается в расходы.

После проведения документа признается постоянная разница в размере стоимости безвозмездно полученного имущества. Поскольку в месяце принятия к учету ОС не признаются ни доходы от безвозмездно полученного ОС, ни расходы от его амортизации, то отложенные налоговые активы и обязательства (ОНА и ОНО) также не признаются.

Со следующего (после принятия к учету) месяца объект начинает амортизироваться только в бухгалтерском учете. После выполнения регламентной операции Амортизация и износ основных средств, входящей в обработку Закрытие месяца, сформируется бухгалтерская проводка по начислению амортизации, отражается постоянная разница.

С этого же месяца в бухгалтерском учете должен ежемесячно отражаться доход на сумму амортизации безвозмездно полученного имущества проводкой: Дебет 98.02 Кредит 91.01.

В программе такую операцию надо отражать вручную каждый месяц до полного погашения стоимости ОС. Поскольку в налоговом учете доход не признается, то в специальных ресурсах для целей налогового учета Сумма ПР Дт 98.02 и Сумма ПР Кт 91.01 нужно отразить постоянную разницу.

После выполнения регламентной операции Расчет налога на прибыль, входящей в обработку Закрытие месяца, будет ежемесячно признаваться постоянное налоговое обязательство (ПНО) и одновременно с этим – постоянный налоговый актив (ПНА).

Когда объект признается основным средством?

При поступлении безвозмездно имущества необходимо убедиться, что данный объект действительно можно оприходовать как основное средство. Следует проверить одновременное выполнение трех условий:

- Долгосрочное применение – сроком свыше одного года.

- Полученный актив не будет перепродаваться в ближайший году.

- Применение в деятельности, цель которой – получение экономической выгоды.

Безвозмездное поступление основных средств

Безвозмездно получить основные средства организация может лишь в двух случаях, предусмотренных Гражданским кодексом Российской Федерации (далее ГК РФ).

В первом случае организация получает основное средство по договору дарения. В соответствии со статьей 572 ГК РФ по договору дарения одна сторона (даритель) безвозмездно передает или обязуется передать другой стороне (одаряемому) вещь в собственность.

В том случае, когда дарителем является юридическое лицо и стоимость дара превышает пять установленных законом минимальных размеров оплаты труда, договор дарения должен быть совершен в письменной форме. Эта норма установлена пунктом 2 статьи 574 ГК РФ.

Договор дарения недвижимого имущества на основании пункта 3 статьи 574 ГК РФ подлежит государственной регистрации.

Другим случаем безвозмездного получения основного средства является пожертвование. На основании статьи 582 ГК РФ пожертвованием признается дарение вещи в общеполезных целях. Пожертвования могут делаться гражданам, лечебным, воспитательным учреждениям, учреждениям социальной защиты, благотворительным, научным и учебным учреждениям, а также другим субъектам гражданского права.

Одним из условий пожертвования имущества юридическим лицам является использование этого имущества по определенному назначению. Юридическое лицо, принявшее пожертвование, для использования которого установлено определенное назначение, должно вести обособленный учет всех операций по использованию такого имущества.

Если по каким-либо обстоятельствам использование имущества по назначению становится невозможным, оно может быть использовано по другому назначению только с согласия лица, это имущество пожертвовавшего.

В соответствии с пунктом 4 ПБУ 6/01 имущество со сроком полезного использования свыше 12 месяцев, предназначенное для производственного процесса, принимается к учету в качестве объекта основных средств.

Первоначальной стоимостью основных средств, полученных организацией по договору дарения (безвозмездно), в соответствии с пунктом 10 ПБУ 6/01 признается их текущая рыночная стоимость на дату принятия к бухгалтерскому учету.

На основании пункта 12 ПБУ 6/01 в первоначальную стоимость объектов основных средств, полученных безвозмездно, включаются также фактические затраты организации на доставку объектов и приведение их в состояние, пригодное для использования.

Согласно пункту 8 ПБУ 9/99 активы, полученные организацией безвозмездно, являются внереализационными доходами. На основании Плана счетов рыночная стоимость безвозмездно полученных основных средств отражается по кредиту счета 98 «Доходы будущих периодов», субсчет 98-2 «Безвозмездные поступления» в корреспонденции со счетом 08 «Вложения во внеоборотные активы», субсчет 08-4 «Приобретение отдельных объектов основных средств». По мере признания в отчетном периоде внереализационных доходов, в данном случае по мере начисления амортизации по безвозмездно полученному имуществу, в бухгалтерском учете производится запись по дебету счета 98, субсчет 98-2 и кредиту счета 91 «Прочие доходы и расходы», субсчет 91-1 «Прочие доходы».

Амортизация по объектам основных средств начисляется одним из способов, указанных в пункте 18 ПБУ 6/01, и в соответствии с учетной политикой организации. Суммы начисленной амортизации отражаются согласно Плану счетов по кредиту счета 02 «Износ основных средств» в корреспонденции со счетами учета затрат на производство (расходов на продажу).

В целях налогового учета в соответствии с пунктом 8 статьи 250 Налогового кодекса Российской Федерации (далее НК РФ) доходы организации в виде безвозмездно полученного имущества признаются внереализационными доходами, при этом оценка доходов осуществляется исходя из рыночных цен, но не ниже остаточной стоимости полученного имущества. Рыночные цены должны быть подтверждены получателем имущества документально или путем проведения независимой оценки.

В соответствии с пунктом 11 статьи 40 НК РФ при определении и признании рыночной цены товара, работы или услуги используются официальные источники информации о рыночных ценах и биржевых котировках.

Независимая оценка рыночной цены основного средства, получаемого безвозмездно, может быть произведена оценщиком, имеющим лицензию на осуществление оценочной деятельности в соответствии с Федеральным законом от 28 июля 1998 года №135-ФЗ «Об оценочной деятельности в Российской Федерации».

В соответствии с подпунктом 1 пункта 4 статьи 271 НК РФ датой получения внереализационного дохода признается дата подписания сторонами акта приема-передачи безвозмездно полученного имущества, то есть в целях исчисления налога на прибыль организация признает внереализационный доход единовременно при получении этого дохода. В целях же бухгалтерского учета внереализационный доход будет признаваться по мере начисления амортизации, то есть с 1-го числа месяца, следующего за месяцем ввода этого объекта в эксплуатацию. Таким образом, возникает разница между суммой дохода, признаваемой в целях бухгалтерского и налогового учета, а, следовательно, между величиной бухгалтерской прибыли и прибыли налогооблагаемой.

В соответствии с пунктом 8 ПБУ 18/02 доходы и расходы, которые формируют бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по налогу на прибыль в другом или других отчетных периодах, представляют собой временные разницы.

В данном случае возникнут вычитаемые временные разницы, которые образуют отложенный налог на прибыль, который приводит к уменьшению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или следующих отчетных периодах. Вычитаемые временные разницы приводят к тому, что в данном отчетном периоде налог, рассчитанный на бухгалтерскую прибыль, будет меньше налога на прибыль, рассчитанного в налоговом учете.

Согласно пункту 14 ПБУ 18/02 та часть отложенного налога на прибыль, которая должна привести к уменьшению налога на прибыль, подлежащего уплате в бюджет в следующем или в последующих отчетных периодах, признается отложенным налоговым активом. Отложенные налоговые активы появляются только тогда, когда возникают вычитаемые временные разницы, и они есть не что иное, как произведение вычитаемых временных разниц на ставку налога на прибыль, установленную законодательством Российской Федерации на определенную дату.

Отложенный налоговый актив согласно пункту 17 ПБУ 18/02 должен отражаться в бухгалтерском учете записью:

Кредит 68 «Расчеты по налогам и сборам» субсчет «Расчеты по налогу на прибыль».

В следующем или следующих отчетных периодах, когда будет происходить уменьшение суммы вычитаемых временных разниц, соответственно будет уменьшаться и сумма отложенного налогового обязательства. Суммы, на которые уменьшаются отложенные налоговые активы, должны быть отражены по кредиту счета учета отложенных налоговых активов в корреспонденции с дебетом счета расчетов по налога и сборам, то есть:

Дебет 68 субсчет «Расчеты по налогу на прибыль»

В бухгалтерском балансе отложенные налоговые активы согласно пункту 23 ПБУ 18/02 следует отражать в активе баланса в 1 разделе как внеоборотные активы.

При безвозмездном получении объектов основных средств их первоначальная стоимость формируется согласно пункту 8 статьи 250 НК РФ как сумма дохода, признанного налогоплательщиком в составе внереализационных доходов, и расходов налогоплательщика, связанных с доведением этого объекта до состояния, пригодного к эксплуатации.

Начисление амортизации производится одним из способов, предусмотренных пунктом 1 статьи 259 НК РФ, либо линейным, либо нелинейным. Сумма амортизации определяется налогоплательщиком ежемесячно. Начисление амортизации начинается с 1-го числа месяца, следующего за месяцем, в котором объект был введен в эксплуатацию и прекращается с 1-го числа месяца, следующего за месяцем, когда объект основных средств выбыл из состава амортизируемого имущества либо когда произошло полное списание его стоимости.

Обратите внимание!

Федеральным законом №58-ФЗ в статью 259 НК РФ введено новое положение, с 1 января 2006 года налогоплательщик имеет право включать в состав расходов отчетного (налогового) периода расходы на капитальные вложения в размере не более 10 %:

· первоначальной стоимости основных средств (за исключением основных средств, полученных безвозмездно);

· расходов, понесенных в случаях достройки, дооборудования, модернизации, технического перевооружения, частичной ликвидации основных средств.

Суммы указанных расходов определяются в соответствии со статьей 257 НК РФ.

Налогоплательщиком при расчете суммы амортизации не учитываются вышеприведенные расходы на капитальные вложения.

Сумма амортизации для целей налогообложения определяется налогоплательщиками ежемесячно в порядке, установленном статьей 259 НК РФ. Амортизация начисляется отдельно по каждому объекту амортизируемого имущества.

Начисление амортизации по объекту амортизируемого имущества начинается с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию. Начисление амортизации по амортизируемому имуществу в виде капитальных вложений в объекты арендованных основных средств, которое в соответствии с настоящей главой подлежит амортизации, начинается у арендодателя с 1-го числа месяца, следующего за месяцем, в котором это имущество было введено в эксплуатацию, но не ранее месяца, в котором арендодатель произвел возмещение арендатору стоимости указанных капитальных вложений, у арендатора – с 1-го числа месяца, следующего за месяцем, в котором это имущество было введено в эксплуатацию.

Начисление амортизации по объекту амортизируемого имущества прекращается с 1-го числа месяца, следующего за месяцем, когда произошло полное списание стоимости такого объекта либо когда данный объект выбыл из состава амортизируемого имущества налогоплательщика по любым основаниям.

В состав расходов ежемесячно будет включаться та же сумма, что и в бухгалтерском учете.

Пример.

Организация получила безвозмездно (в качестве пожертвования) объект основных средств, требующий ремонта. Рыночная стоимость объекта составляет 18 000 рублей. Полученное основное средство предполагается использовать в основном производстве. Срок полезного использования в целях бухгалтерского и налогового учета установлен 4 года. Амортизация в соответствии с принятой учетной политикой начисляется линейным способом. Ремонт объекта основных средств выполнен сторонней организацией, стоимость ремонта составила 4 012 рублей (в том числе НДС 612 рублей).

Безвозмездно полученное имущество БП 3.0

Обратите внимание! По правилам пп. 1 п. 2 ст. 171 НК РФ к вычету принимаются суммы НДС, предъявленные налогоплательщику при приобретении на территории РФ товаров для операций, облагаемых НДС. В случае же безвозмездного получения имущества сумма НДС, хотя и перечисляется в бюджет передающей стороной, но получателю к оплате (как это предусмотрено п. 1 ст. 168 НК РФ) не предъявляется. Поэтому и права на вычет этого налога у организации или ИП, получивших имущество, не возникает. На эти нюансы обратил внимание Минфин России в письме от 06.04.2022 № 03-07-11/25037.

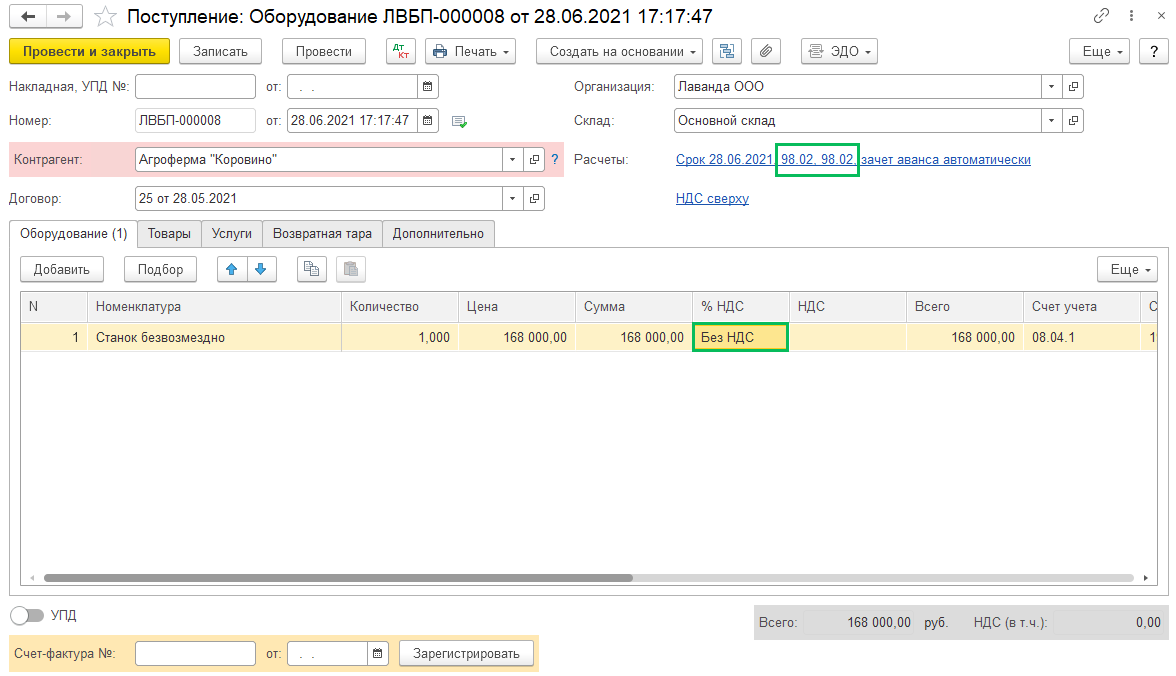

При поступлении ОС безвозмездно, в 1С Бухгалтерия Предприятия 3.0 оформляется документ Поступление оборудования (ОС и НМА – Поступление оборудования – Создать). В шапке документа в поле Расчеты укажите счет учета 98.02 «Безвозмездные поступления» и в поле счета расчета с контрагентом, и в поле счета расчетов по авансам.

Во вкладке Оборудование заполните табличную часть, где указывается полученное безвозмездно основное средство (указывается элемент из справочника Номенклатура с видом номенклатуры «Оборудование (объекты основных средств)»). В колонке Цена указывается цену принятия к учету ОС. В колонке % НДС выбираем «Без НДС». Счет учета – 08.04.1 «Приобретение компонентов основных средств».

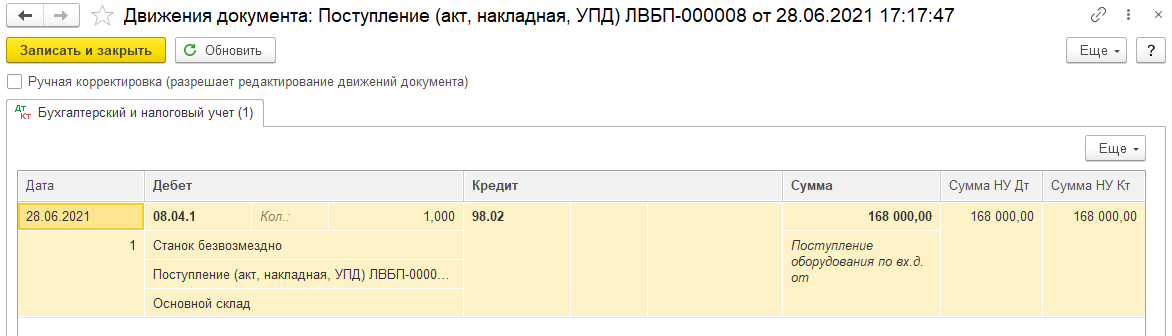

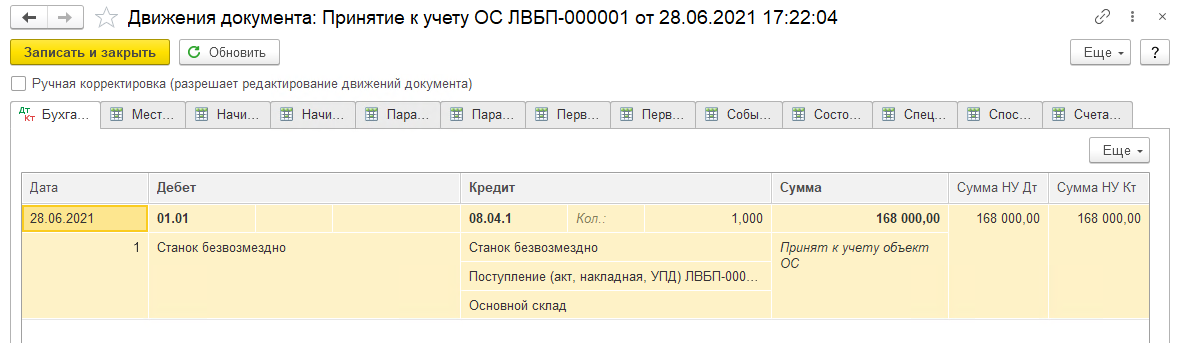

После проведения документа формируются следующие проводки:

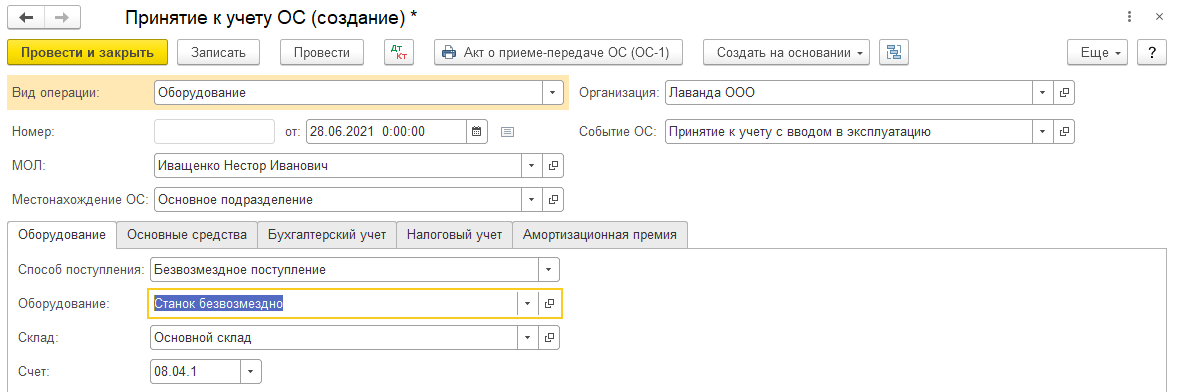

Далее для принятия к учету полученного безвозмездно основного средства оформляется документ Принятие к учету ОС (ОС и НМА – Принятие к учету ОС – Создать) с видом операции Оборудование. Событие – Принятие к учету с вводом в эксплуатацию. МОЛ – материально-ответственное лицо, выбирается из справочника Физические лица. Местонахождение ОС – подразделение, в котором будет находиться и эксплуатироваться ОС.

На закладке Внеоборотный актив указывается способ поступления (Безвозмездное поступление), оборудование из справочника Номенклатура и счет (08.04.1).

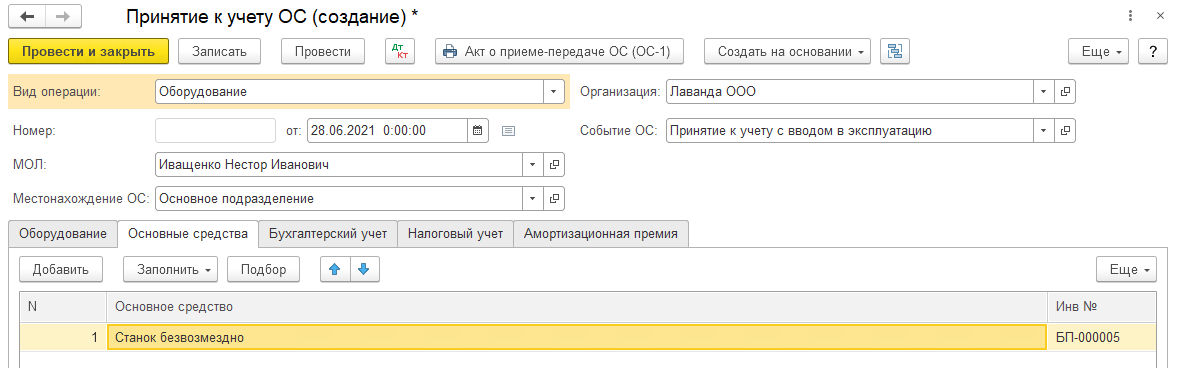

Вкладка Основные средства можно заполнить по кнопке Добавить (единичное добавление), Заполнить и Подбор (массовое добавление). В данной вкладке указывается элемент справочника Основные средства. Не забудьте заполнить в карточке ОС Код по ОКОФ для того, чтобы автоматически заполнилась амортизационная группа.

На закладке Бухгалтерский учет указывается вся информация по амортизации ОС в БУ: порядок учета, способ начисления амортизации, счет учета амортизации (02), способ отражения расходов по амортизации и срок полезного использования ОС (СПИ ОС).

На закладке Налоговый учет укажите данные для амортизации в НУ: порядок включения стоимости в состав расходов, СПИ ОС.

Закладка Амортизационная премия по безвозмездно полученному имуществу не заполняется.

Проводки по документу принятия к учета ОС:

Для признания дохода от безвозмездно полученного имущества оформите Операцию (Операции – Операции, введенные вручную – Создать – Операция): Дт 98.02 Кт 91.01 без заполнения суммы в колонке Сумма. По Кт заполните первое субконто статьей расходов с видом «Безвозмездное получение имущества, работ, услуг, имущественных прав». Колонки Сумма Дт и Сумма Кт по НУ заполните первоначальной стоимостью, по которой ОС принималось к учету. Если в базе ведется учет по ПР и ВР, то в строке ВР укажите эту же сумму с минусом.

Безвозмездное поступление основных средств

В процессе деятельности любой компании бывают случаи, когда имущество или имущественные права организация получает безвозмездно. Рассмотрим в качестве примера безвозмездное поступление ОС.

1. Безвозмездное поступление ОС, нормативная база

2. Безвозмездное поступление ОС

3. Безвозмездное поступление ОС примеры

1.Безвозмездное поступление ОС, нормативная база

Согласно Гражданскому кодексу РФ (ГК РФ) в общем случае безвозмездное поступление имущества — это поступление, не подразумевающее оплату, другое какое-либо встречное поступление (обменные операции). С юридической точки зрения безвозмездное поступление — это дарение (п. 1 ст. 572 ГК РФ). Дарение могут осуществлять и физические и юридические лица.

ГК РФ содержит запрет на дарение между коммерческими организациями подарков стоимостью более 3 тысяч рублей. Если такая сделка все же будет зафиксирована, она может быть признана недействительной. Но признать сделку недействительно можно только в суде. При признании сделки недействительной полученное имущество придется вернуть.

Маловероятно, что стороны, заключившие сделку по безвозмездной передаче ОС, сами обратятся в судебные органы. Хотя сделать это могут и любые заинтересованные лица. Например, участники, акционеры компании.

2. Безвозмездное поступление ОС

В отношении основных средств обычно рассматривают четыре случая, когда может фиксироваться безвозмездное поступление ОС:

поступление ОС в качестве вклада в уставный капитал (УК). Признавать безвозмездным такое поступление не совсем верно. Это скорее оплата УК неденежными средствами. Дохода при этом не возникает.

поступление ОС в качестве вклада в имущество организации. Тоже по сути не безвозмездное поступление, вклад в капитал.

Например, участники общества с ограниченной ответственностью по решению общего собрания (и если это предусмотрено уставом общества) могут быть обязаны вносить вклады в имущество общества. Как денежными средствами, так и вещами. В этом случае увеличиваются экономические выгоды и капитал общества (счет 83 «Добавочный капитал»). Но дохода не возникает.

Поступление ОС, «подаренных» другой организацией или физическим лицом.

Отражение в учете ОС, «обнаруженного» во время проведения инвентаризации. Не смотря на анекдотичность ситуации, такие случаи зафиксированы бухгалтерской практикой.

2.1. Безвозмездное поступление ОС БУ

В бухгалтерском учете безмездное поступление ОС должно отражаться по текущей рыночной стоимости. Такое правило прописано в ПБУ 6/01 «Основные средства» (п. 10 ПБУ).

Напомним, что под текущей рыночной стоимостью понимается сумма, за которую можно продать основной средство в момент его оприходывания на счетах бухгалтерского учета.

Текущая рыночная стоимость определяется либо по данным сторонних источников (данные завода-изготовителя, информация из сборников цен по региону, статистическая информация и т.п.), либо по экспертной оценке. В любом случае определение такой стоимость должно быть документально подтверждено.

Амортизация по таким ОС начисляется в общем порядке. Если нет возможности подтвердить срок использования (СПИ) ОС, бывших в употреблении, прежним собственником, СПИ может быть определен комиссией.

Документы, используемые для оформления операции безвозмездного поступления, те же, что и при любом другом поступлении ОС.

Если в организации используются унифицированные формы по учету ОС, то оформляется акт формы ОС-1. С 2013 года можно использовать другие формы, предусмотренные учетной политикой компании и содержащие обязательные реквизиты.

2.2. Безвозмездное поступление ОС проводки

При безвозмездном поступлении ОС обычно используется подход, отраженный в п. 29 Методических указаний по учету ОС (Приказ Минфина РФ от 13.10.2003 г. № 91н «Об утверждении Методических указаний по бухгалтерскому учету основных средств»).

Он заключается в следующем. Прочий доход от безвозмездного поступления ОС признается по мере начисления амортизации. До начисления амортизации отражается доход будущих периодов.

Сегодня в отношении отражения данного факта хозяйственной жизни возможны два варианта.

Безвозмездное поступление ОС проводки вариант 1 (с использованием счета 98):

1.Дебет 08.04.2* «Приобретение основных средств»

Кредит 98.02 «Безвозмездное поступление» — поступление ОС по рыночной стоимости.

* здесь и далее счета и субсчета приведены в соответствии с типовой настройки плана счетов в программе 1С.

2. Если принимающая сторона несет затраты по доставке полученного ОС и доведению его до состояния, пригодного к использованию, то такие затраты включаются в первоначальную стоимость ОС.

Дебет 08.04.2 Кредит 60.01 (20, 26 и др.) — отражены прочие расходы, связанные с доставкой и подготовкой к вводу в эксплуатацию ОС.

Дебет 01.01 Кредит 08.04.2 — ввод в эксплуатацию ОС

Дебет 20 (26,44 и т.п.) Кредит 02.01 — ежемесячное начисление амортизации.

Дебет 98.02 Кредит 91.01 «Прочие доходы» — ежемесячное признание прочего дохода в БУ по мере начисления амортизации ОС.

Безвозмездное поступление ОС проводки вариант 1 (без использования счета 98)

Такой вариант возник после внесения изменений в Положение по бухгалтерскому учету и отчетности в 2011 году.

Из положения был исключен пункт 81, который касался доходов будущих периодов. Этот факт можно трактовать в том смысле, что такие доходы теперь не предусмотрены нормативными документами (в плане счетов, утв. приказом Минфина РФ от 31.10.2000 № 94н, счет 98 остался).

В этом случае безвозмездное поступление ОС сразу отражается в качестве прочего дохода на счете 91.01:

1) Дебет 08.04.2 Кредит 91.01 — безвозмездное поступление ОС по рыночной стоимости.

2) Дебет 01.01 Кредит 08.04.2 – ввод в эксплуатацию ОС

3) Дебет 20 (26, 44 и т.п.) Кредит 02.01 — ежемесячное начисление амортизации.

При таком варианте не будет разницы с налоговым учетом.

Организация должна самостоятельно определить, какой способ учета будет использовать, закрепив его в учетной политике по бухгалтерскому учету.

При использовании ПБУ 18/02

В случаях, когда в бухгалтерском учете доход от безвозмездного поступления возникает, а в налоговом учете — нет, ежемесячно, по мере начисления амортизации формируется налоговый актив (ПНА):

Дебет 69.04 Кредит 99.01 — сформирован ПНА.

Если доходы фиксируется и в бухгалтерском и налоговом учете, то, учитывая разный порядок признания доходов (в НУ единовременно, в БУ — по мере начисления амортизации), формируется отложенный налоговый актив:

Дебет 09.01 Кредит 68.04 — сформирован ОНА, который постепенно, по мере фиксирования дохода в БУ ежемесячно погашается.

2.3. Безвозмездное поступление ОС НУ

Безвозмездное поступление ОС в НУ имеет свои особенности.

Налог на прибыль

Такое поступление не включается в доход в целях налога на прибыль в следующих случаях:

При оплате УК имуществом :

доля передающей или принимающей стороны в уставном капитале другой стороны составляет более 50 % уставного капитала,

доля физического лица в уставном капитале принимающей стороны составляет более 50% уставного капитала,

когда ОС поступает в качестве вклада в имущество организации, в соответствии с установленным в организации порядком.

Обратите внимание, по первым двум пунктам речь идет именно о «более 50%». Если, например, в ООО два учредителя, уставный капитал распределен в равных долях, т.е. ровно по 50 %, то безвозмездно поступление ОС от любого участника всегда будет образовывать доход в целях налога на прибыль.

Во всех остальных случаях образуется налогооблагаемый доход. Первоначальная стоимость безвозмездно полученного основного средства, признаваемого амортизируемым имуществом, включается в доход на дату приема-передачи.

Первоначальная стоимость ОС формируется исходя из рыночной цены. В целях налогового учета такая цена определяется по правилам статьи 105.3 НК РФ, и должна быть не ниже остаточной стоимости ОС, зафиксированной в учете передающей стороны.

И рыночная, и остаточная стоимости должны быть подтверждены документально. В налоговом учете могут использоваться те же документы для подтверждения рыночной стоимости ОС, что и в бухгалтерском учете.

Амортизация по полученным безвозмездно ОС начисляется в общем порядке, если его стоимость включена во внереализационные доходы.

Если стоимость в доходы не включена, то и амортизация не начисляется (Письмо Минфина России от 30.08.2017 № 03-07-08/55630).

Амортизационная премия не начисляется в любом случае.

В отношении НДС сформировалось устойчивое мнение, что НДС, начисленный при безвозмездной передаче ОС, даже при наличии счета-фактуры у принимающей стороны принять к вычету нельзя.

Об этом неоднократно напоминали налогоплательщикам контролирующие органы в своих письмах (Письма ФНС от 26.05.2015 № ГД-4-3/8827@, Минфина от 13.12.2016 № 03-03-05/74496).

к вычету принимается НДС, предъявленный передающей стороной. В случае безвозмездной передачи к оплате ничего не предъявляется.

По правилам ведения книги покупок (п. 19 Правил, утв. Постановлением Правительства от 26.12.2011 № 1137) счета-фактуры по безвозмездной передаче в книге покупок не фиксируются.

Учтем, что включать в стоимость ОС выделенный НДС тоже не рекомендуется, т.к. такой случай не содержится в закрытом перечне вариантов, когда НДС можно учесть в стоимости товаров, работ, услуг (п. 2 ст. 170 НК РФ).

Все же отметим, что прямого запрета в НК РФ на принятие НДС к вычету по безвозмездной передаче нет, и при наличии счета-фактуры принимающей стороной формально соблюдены все условия отражения НДС к вычету. Но такая позиция однозначно вызовет возражение со стороны ФНС, ее придется отстаивать в суде. И положительный вариант при этом маловероятен.

При применении УСН действует те же правила, что и при общей системе налогообложения.

В бухгалтерской программе автоматически внереализационный доход от безвозмездного поступления ОС не будет отражен, придется сделать это дополнительной ручной проводкой.

В расходах стоимость полученного имущества не учитывается, т.к. одним из условий принятия к учету расходов по УСН является оплата таких расходов.

Дополнительные расходы, связанные с доставкой ОС и доведением его до состояния, пригодного к использованию, учесть в расходах УСН можно после их оплаты. Учесть по правилам, установленным для ОС на УСН.

3. Безвозмездное поступление ОС примеры

Учредитель (физическое лицо, владеющее 80% долей в УК общества), внес станок, стоимость 210 тыс. рублей. Компания на ОСНО. Отразить поступление станка в бухгалтерском и налоговом учете. ПБУ 18 не используется.

Предположим, организация использует счет 98.

На дату передачи:

Дебет 08.04.2 Кредит 98.01 — 210 000,00 — поступление ОС (отражены доходы будущих периодов).

Дебет 01.01 Кредит 08.04.2 — 210 000,00 ввод станка в эксплуатацию

Ежемесячно, со следующего месяца после ввода в эксплуатацию и до даты окончания амортизации. Срок амортизации в БУ определяем исходя из СПИ по правилам ПБУ 6/01. Например, комиссия определила СПИ — 60 месяцев.

Дебет 20.01 Кредит 02.01 — 3 500,00 (2100 000 / 60) начислена ежемесячная амортизация.

Дебет 98.01 Кредит 91.01 — 3 500,00 отражен прочий доход в БУ (и так далее, ежемесячно).

В НУ доход не отражается, амортизация не начисляется.

Учредитель (физическое лицо, владеющее 30% долей в УК общества), внес станок, стоимость 210 тыс. рублей в октябре 2022 года. Компания на ОСНО. СПИ определен как 60 месяцев. Отразить поступление станка в бухгалтерском и налоговом учете. ПБУ 18 используется, балансовый метод.

Бухгалтерские проводки по безвозмездному поступлению ОС аналогичны проводкам примера 1.

В НУ отражается внереализационный доход в сумме 210 000,00. Амортизация начисляется в том же размере, что и в бухгалтерском учете.

На конец октября признается отложенный налоговый актив

Дебет 09.01 Кредит 68.04 — 42 000, 00 (210 000,00 * 20 %)

С ноября 2022 и до конца срока полезного использования, происходит корректировка ОНА сторнировочной проводкой на сумму 700,00 (3 500,00 * 20%)

Сторно Дебет 09.01 Кредит 68.04 — 700,00

Учредитель (физическое лицо, владеющее 40% долей в УК общества), внес станок, стоимость 200 тыс. рублей в апреле 2022 года. Отразить поступление станка в бухгалтерском и налоговом учете. Компания применяет УСН. Стоимость доставки станка — 6 тыс. руб., в т.ч. НДС — 1 тыс. руб.

Бухгалтерские проводки по безвозмездному поступлению ОС аналогичны проводкам примера 1.

Дополнительно стоимость доставки включается в стоимость внеоборотного актива:

Дебет 08.04.2 Кредит 60.01 — 6 000,00 — услуги по доставке ОС.

В налоговом учете вся сумма доставки, включая НДС, будет равномерно в течение 3-х кварталов в последний день каждого квартала отражаться равными долями в составе налоговых расходов

30 июня 2022 — 6 000,00 / 3 = 2 000,00

30 сентября — 2 000,00

31 декабря — 2 000,00

Мы с вами рассмотрели тонкости отражения безвозмездного поступления ОС при разных системах налогообложения. Если у вас остались вопросы, задавайте их в комментариях ниже.

Подписывайтесь на наш инстаграм и телеграм

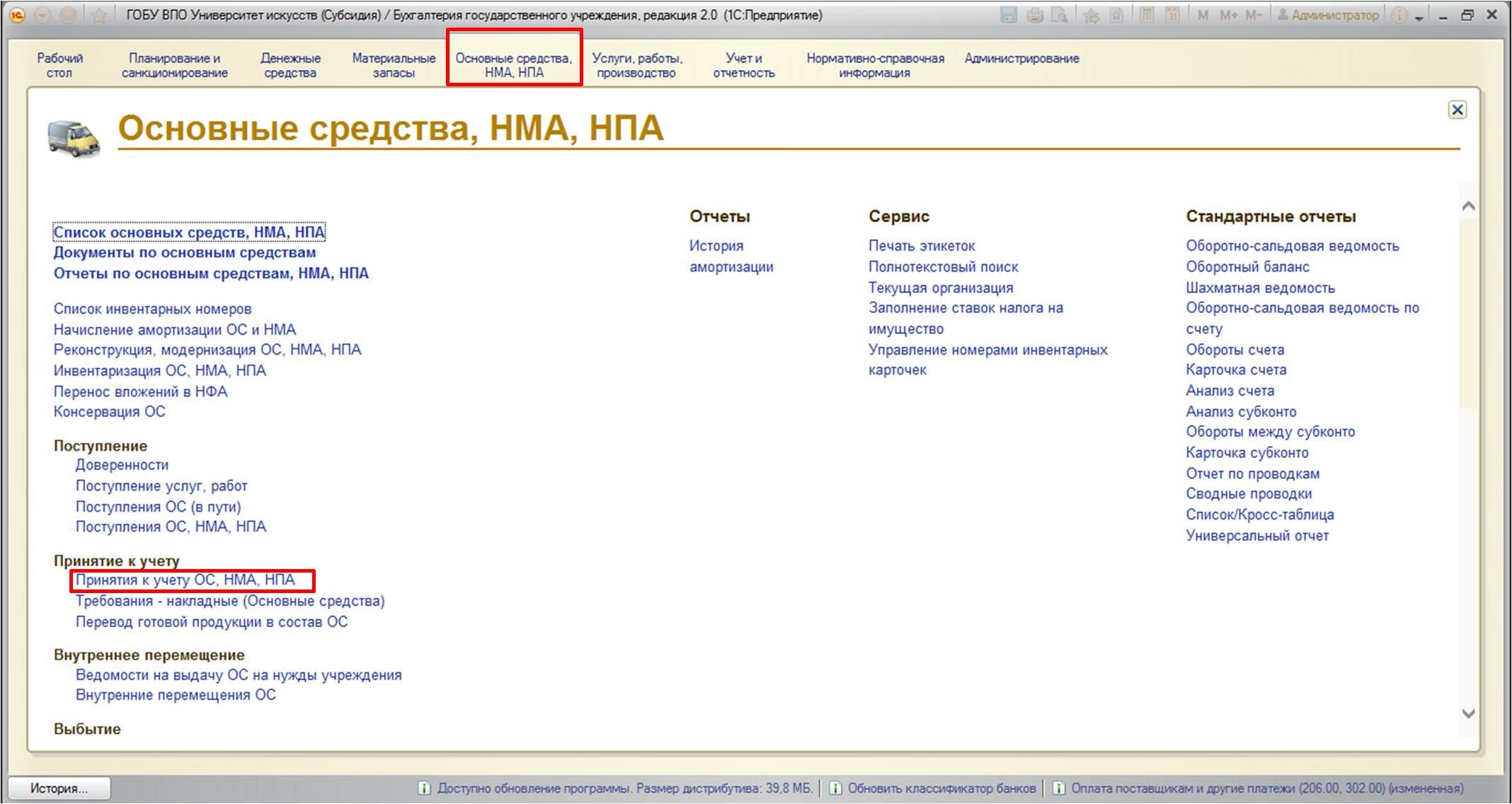

Безвозмездное поступление ОС в 1С: Бухгалтерии государственного учреждения 8 редакции 2.0

Основные средства могут поступать в учреждение не только посредством приобретения за плату, но и безвозмездно. В этой статье рассмотрим отражение безвозмездного поступления ОС в программе “1С:Бухгалтерия государственного учреждения 8,редакция 2.0”.

Поступление основных средств на безвозмездной основе можно условно разделить на три вида:

1. безвозмездное получение от учреждения, подведомственного тому же ГРБС (внутриведомственное перемещение);

2. поступление основных средств от учредителя;

3. поступления основных средств из других бюджетов (от учреждений, подведомственных другим ГРБС).

Рассмотрим все ситуации последовательно.

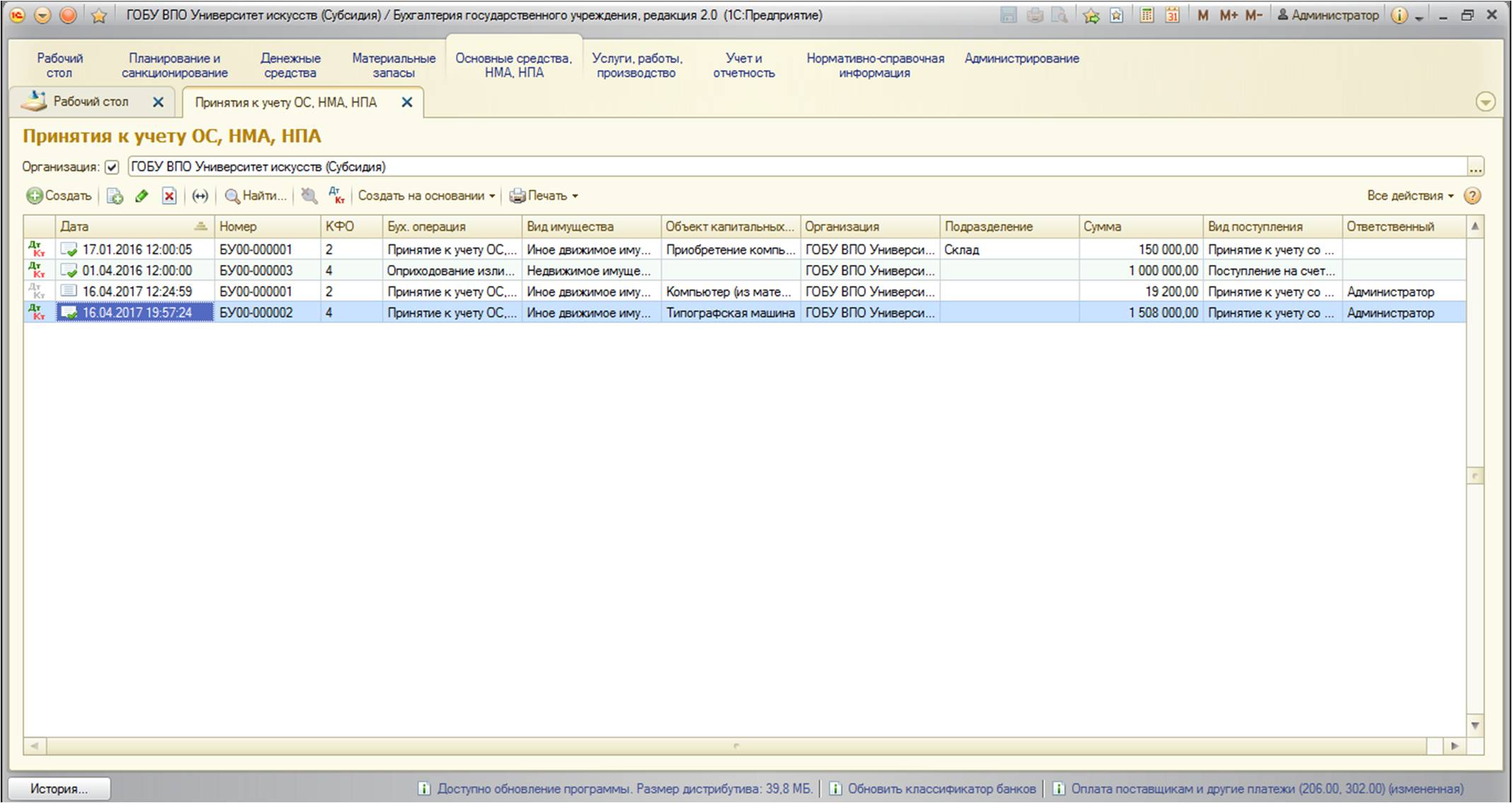

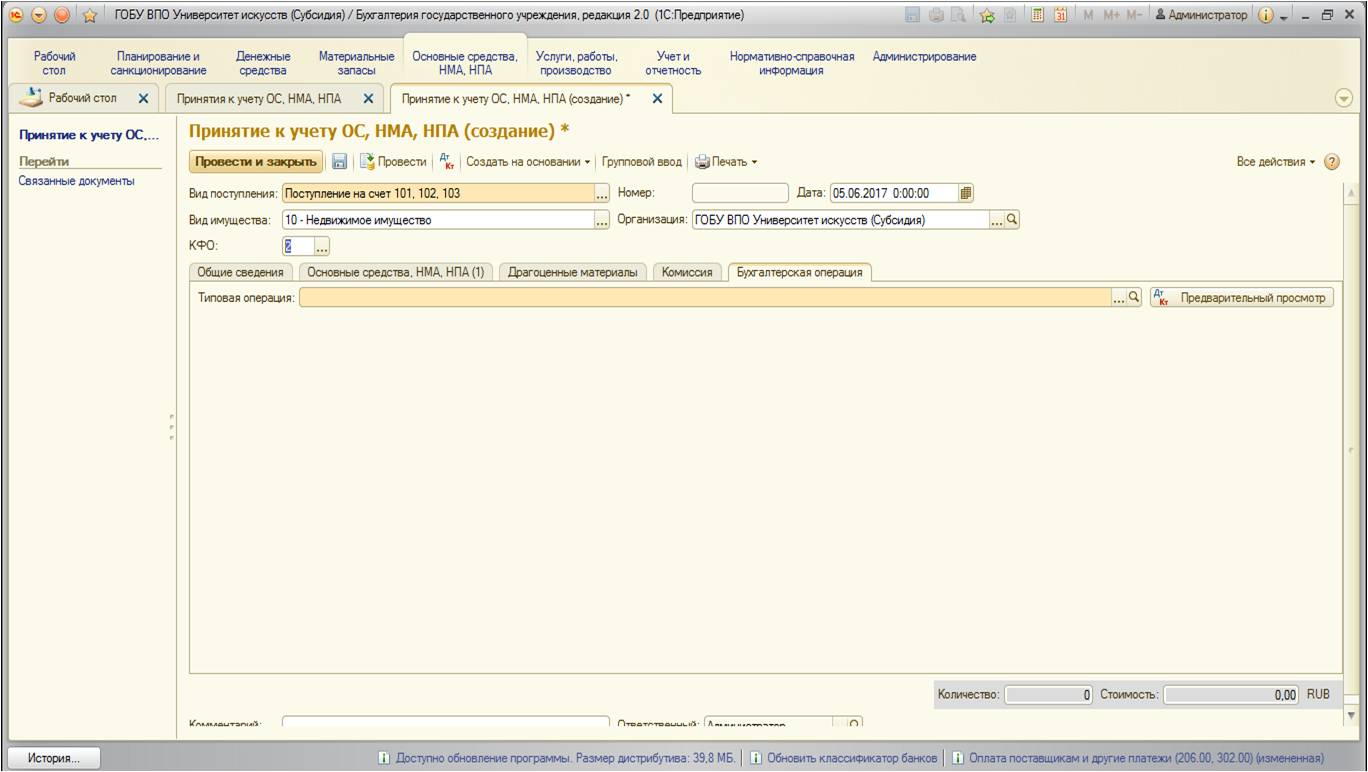

Отражение безвозмездного поступления основных средств в учете производится с помощью документа «Принятие к учету ОС, НМА, НПА». Найти его можно:

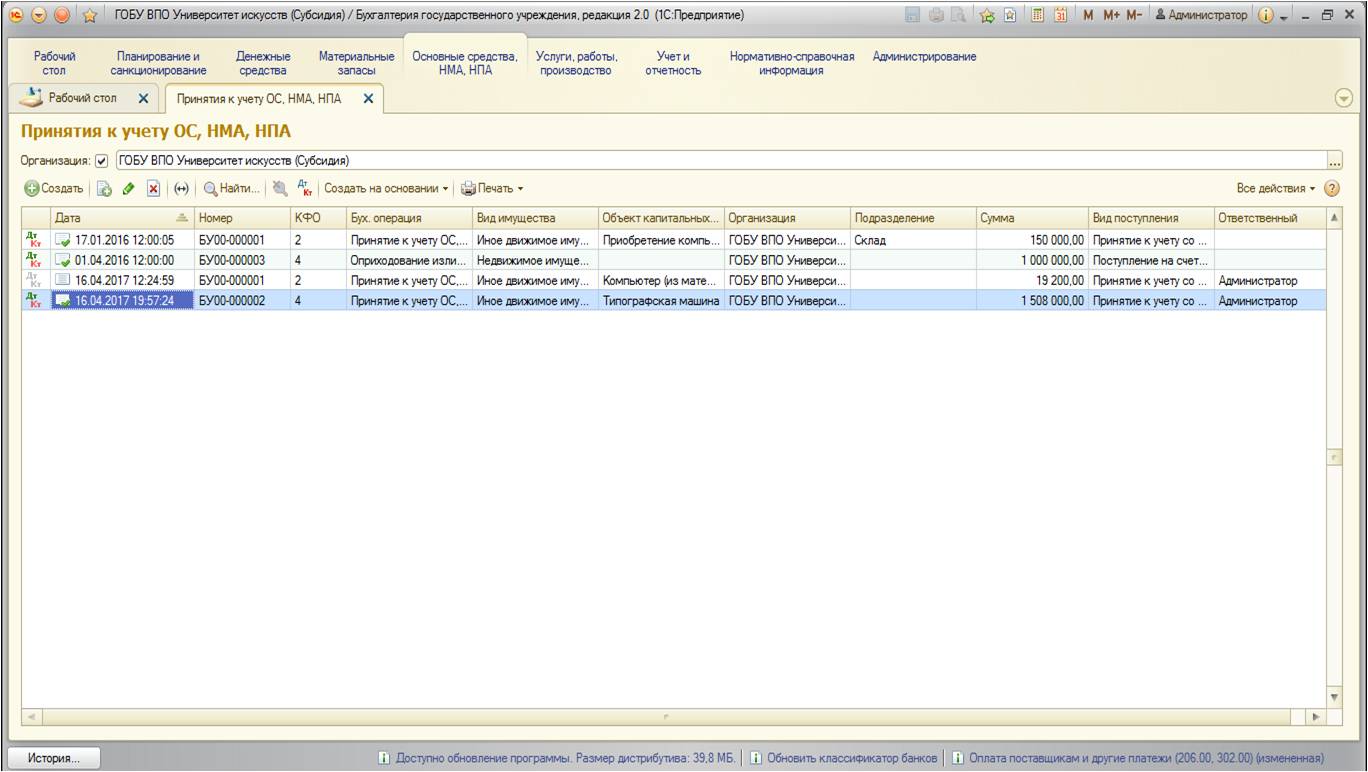

Открывается список документов:

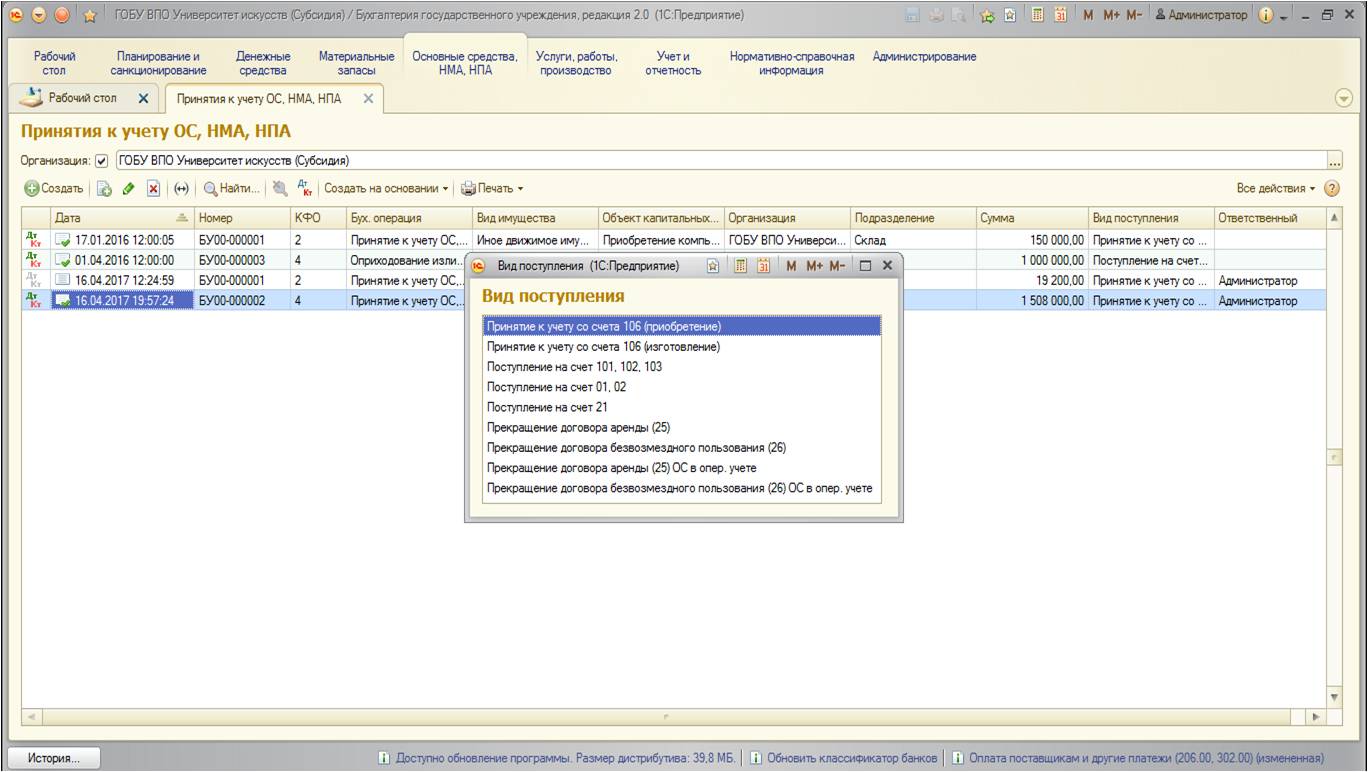

По кнопке «Создать» добавляем новый документ:

Открывается специальное окно с перечнем видов поступления основных средств:

Вид поступления со счета 106 используется в том случае, когда стоимость основного средства была предварительно аккумулирована на этом счете как капитальное вложение.

Вид поступления на счета 101,102,103 используется, если поступает готовое основное средство.

Остальные виды поступлений – по забалансовым счетам, для упрощенного учета и хранения.

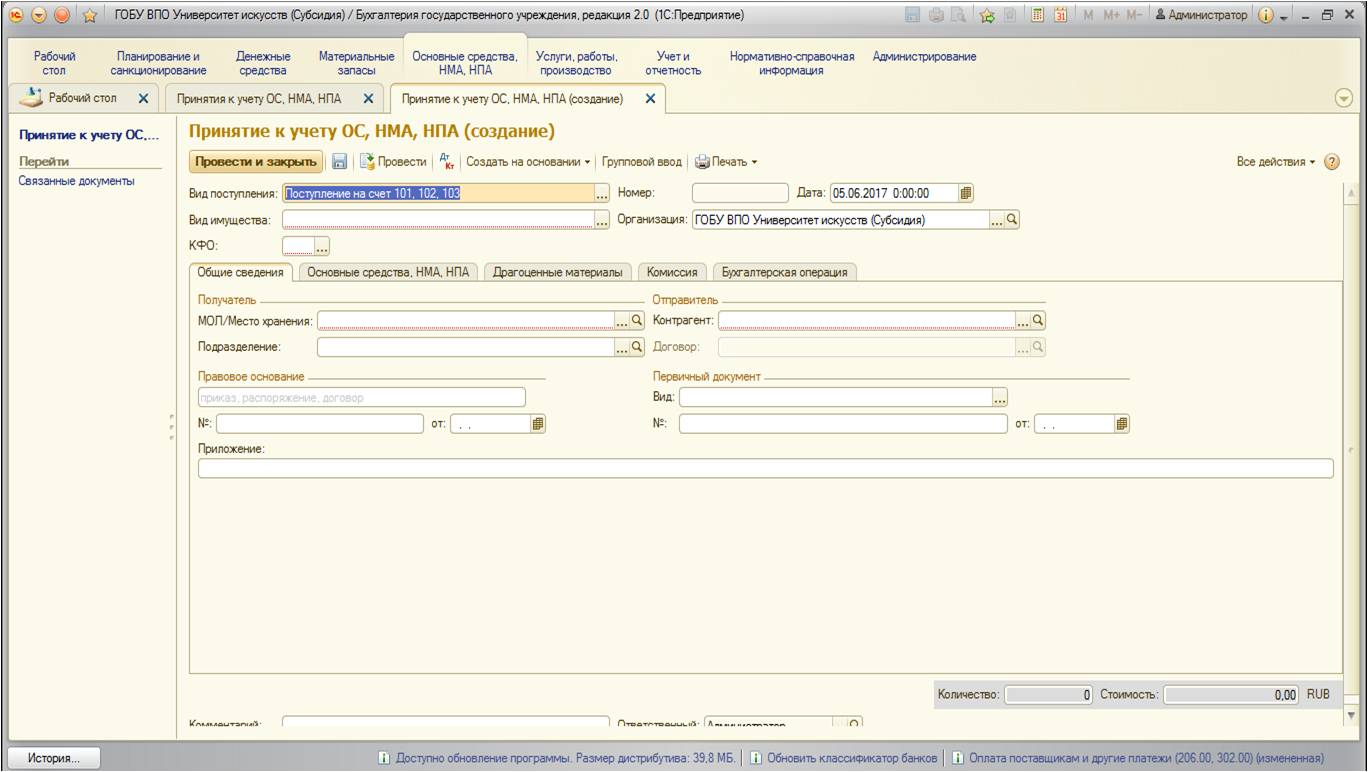

В нашем случае необходимо выбрать вид «Поступление на счет 101,102,103»:

Реквизиты документа заполняются стандартным образом. Но хотелось бы заострить внимание именно на реквизите «Код финансового обеспечения»: по какому КФО принимать к учету основное средство, полученное безвозмездно?У казенных учреждений используется КФО 1 – «Деятельность, осуществляемая за счет средств соответствующего бюджета». А для автономных и бюджетных учреждений возможны варианты КФО – 2 «Приносящая доход деятельность (собственные доходыу чреждения)», 4«Субсидии на выполнение государственного (муниципального) задания» или 7 «Средства по обязательному медицинскому страхованию». В целом, можно сказать, что в выборе КФО играют роль два фактора:

-с помощью каких средств принимаемое основное средство будет содержаться (то есть, если вы принимаете безвозмездно основное средство, например, автотранспорт, то необходимо учитывать, из каких средств будет осуществляться обслуживание этого автотранспорта);

-и второй момент касается безвозмездной передачи внутри бюджета (среди учреждений, подчиненных одному ГРБС): здесь стоит учитывать, скакого КФО выбывает основное средство, обычно в этом случае ОС принимается на этот же КФО. Это обусловлено тем, что «хозяйство» одного ГРБС при безвозмездной передаче среди подчиненных учреждений не должно измениться (то есть, общая сумма основных средств на каждом из КФО не изменяется, передача должна быть под одним и тем же КФО).

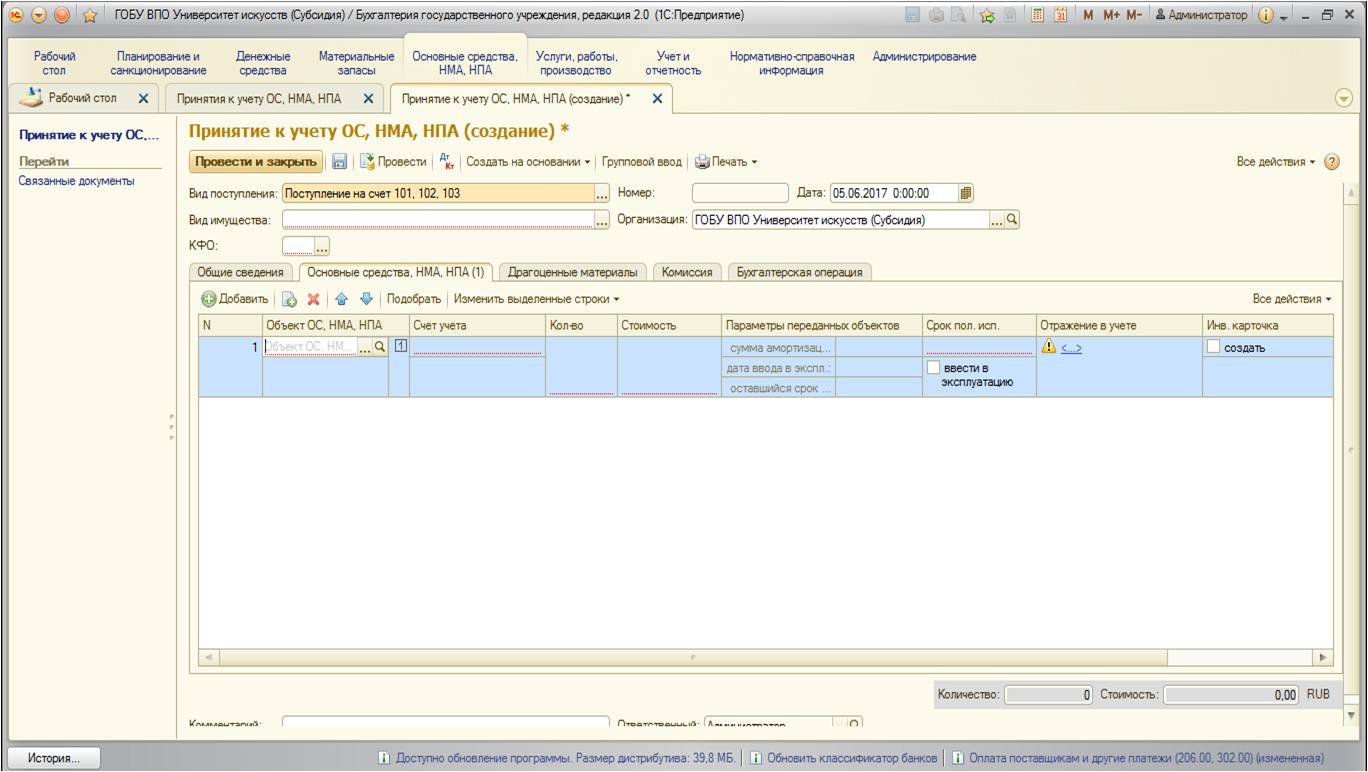

Далее на вкладке «Основные средства, НМА, НПА» заполняются исходные данные принимаемого к учету основного средства:

Если основное средство передается с амортизацией –данные амортизации указываются на этой вкладке.

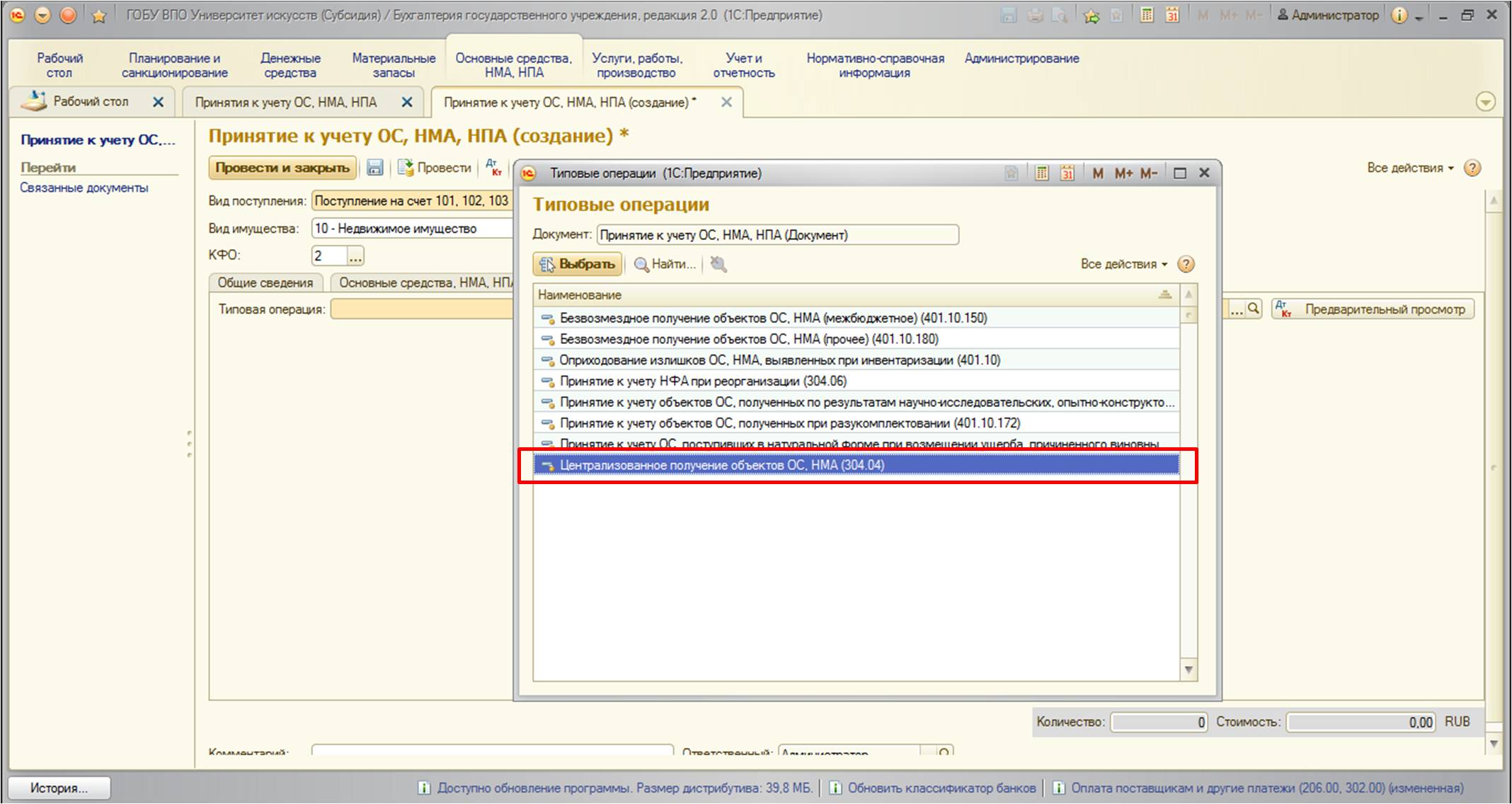

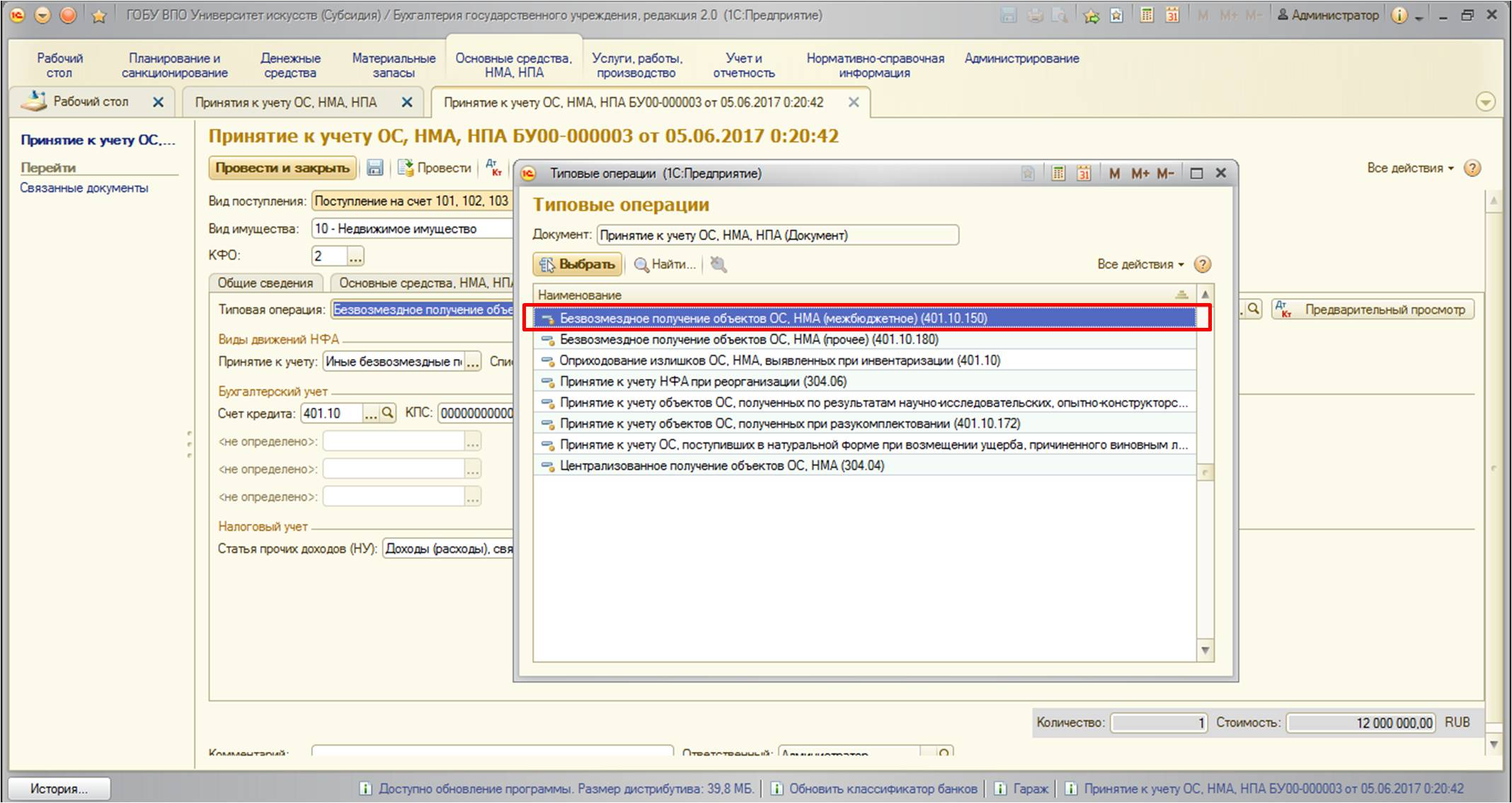

После того, как основная информация по основному средству заполнена, переходим на вкладку «Бухгалтерская операция»:

Данные основного средства при всех трех видах безвозмездного получения не отличаются. Отличия появляются только в типовой бухгалтерской операции, которая будет использоваться.

1.Безвозмездное получение от учреждения, подведомственного тому же ГРБС(внутриведомственное перемещение)

В случае безвозмездного получения основного средства в порядке внутриведомственного перемещения от другого учреждения используется следующая типовая операция:

В данной типовой операции корреспондирующим счетом будет являться счет 304.04.

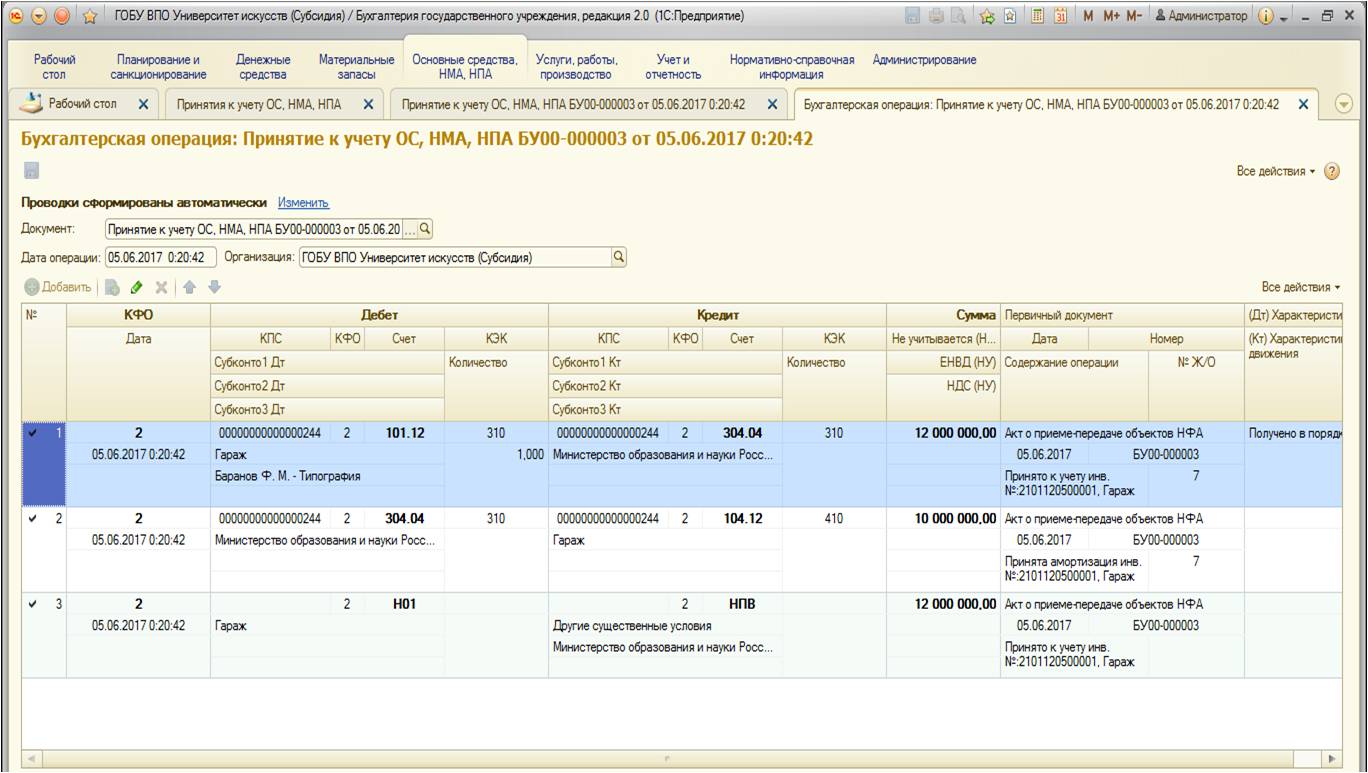

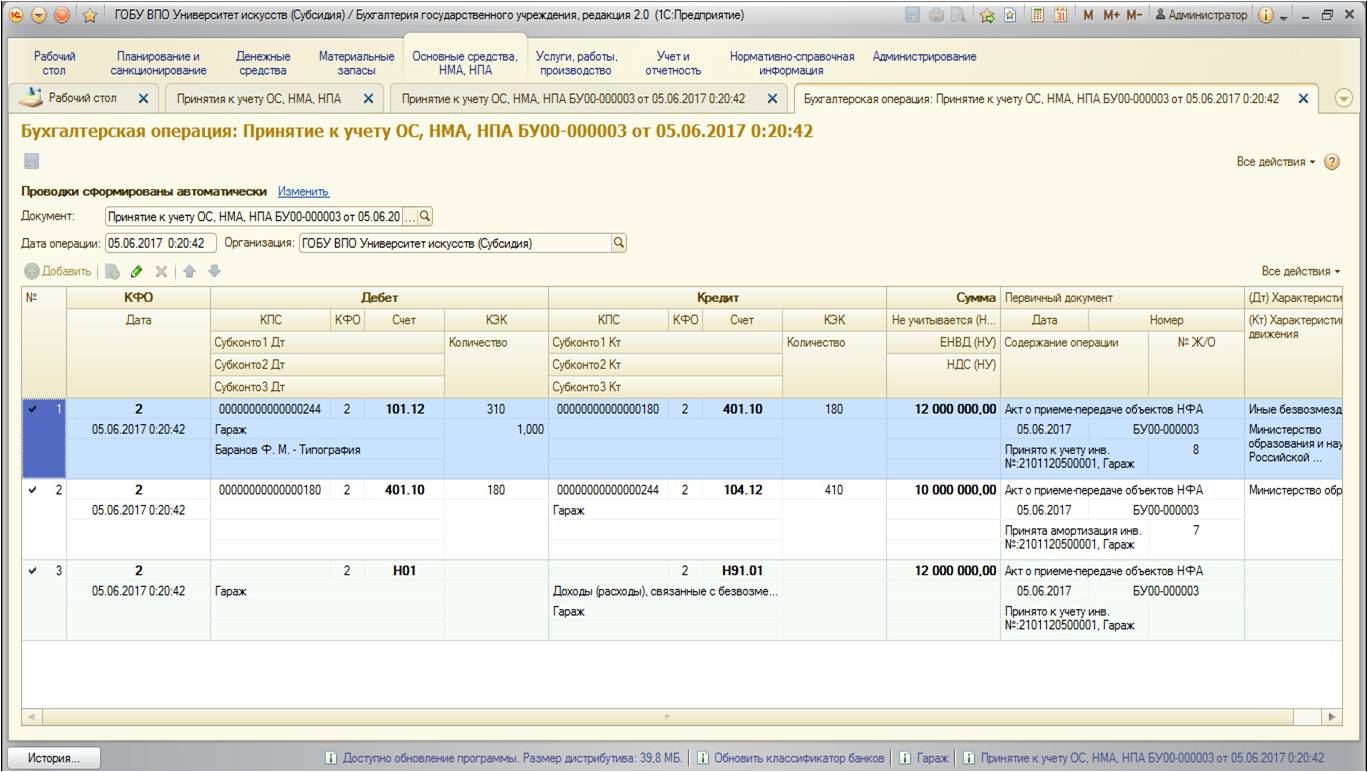

После проведения документ формирует следующие движения по счетам:

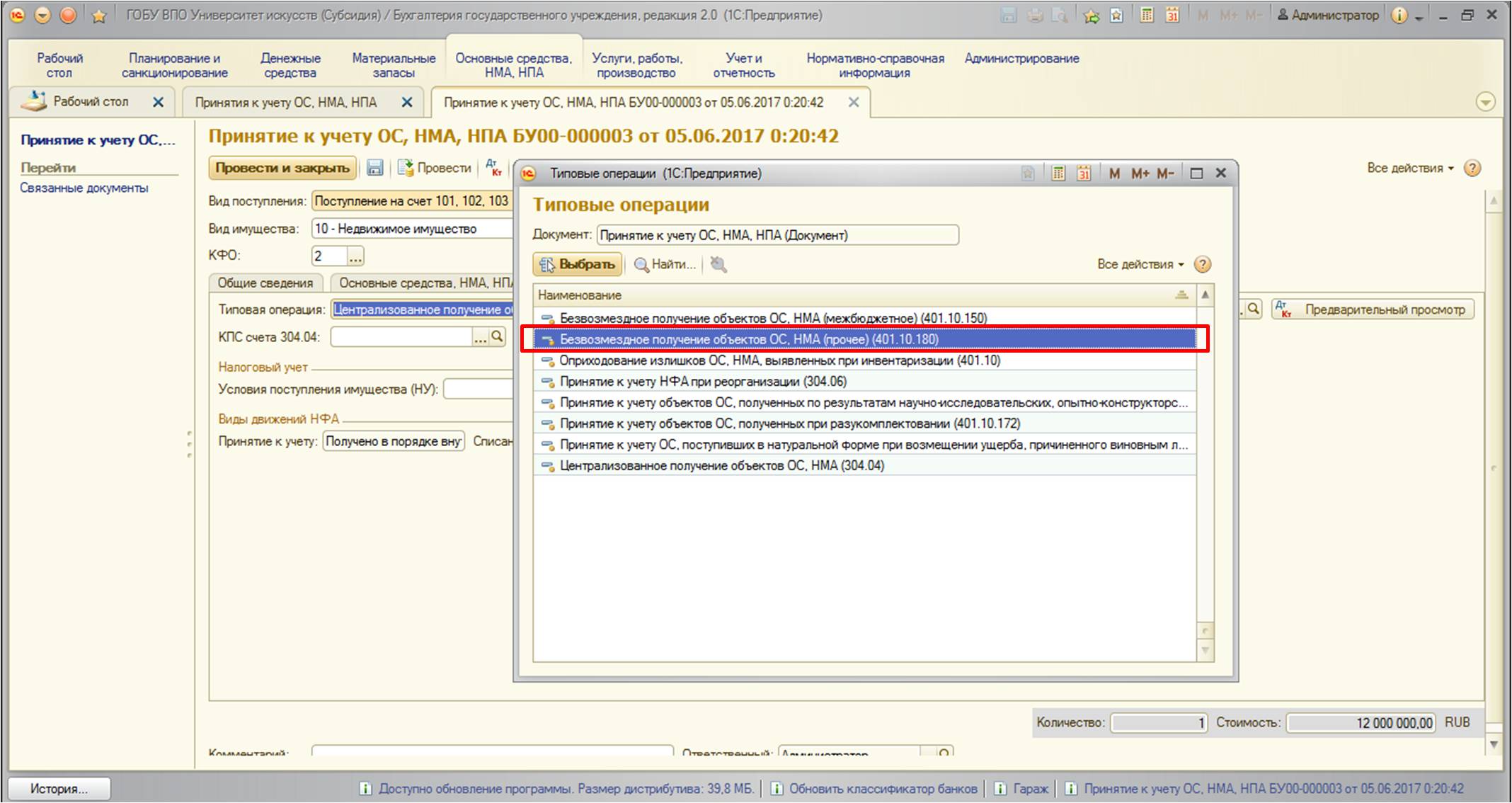

2.Поступление основных средств от учредителя

Может быть от учредителя (централизованное получение) и от учреждений, подведомственных тому же ГРБС.

В случае безвозмездного получения основного средства от учредителя используется следующая типовая операция:

В данной типовой операции корреспондирующим счетом будет являться счет 401.10.

После проведения документ формирует следующие движения по счетам:

3.Поступления основных средств из других бюджетов (от учреждений, подведомственных другим ГРБС)

При поступлении имущества от других бюджетов используется следующая операция:

В данной типовой операции корреспондирующим счетом также будет являться счет 401.10. Отличием от предыдущей операции является КЭК: в предыдущей операции –это КОСГУ 180 «Прочие доходы», в этой – КОСГУ группы 150 «Поступления от. »:

Рассматриваемый метод приобретения основного средства избавляет получателя от уплаты стоимости актива поставщику. Процедура приема-передачи в дар регулируется соглашением дарения, который подписывают две стороны – первая именуется дарителем, вторая — одаряемым. При этом даритель по договорному соглашению имеет обязанность передать актив второй стороне, которая, в свою очередь, никаких обязательств не несет. Одаряемый вправе согласиться или отказаться от подарка.

(1).jpg)