Дебетовые карты – это «пластик», привязанный к депозитному текущему счету. Это наиболее распространенный вид банковских карт – все зарплатные, «пенсионные», расчетные карты принадлежат именно к такому роду.

Какие бывают банковские карты и можно ли выбрать одну карту для всего

Мы все реже используем бумажные деньги, постепенно их вытесняют пластиковые карты — удобные, многофункциональные и дающие большой выбор бонусов. В чем их схожесть и различия, рассмотрим в этой статье.

Сегодня практически все операции с перечислением денег — от заработной платы до пенсии — осуществляют при помощи пластика. И это неудивительно: удобный платежный инструмент надежно хранит личные средства, избавляет от необходимости носить с собой стопку купюр и надоедливую мелочь, а также открывает ряд возможностей получить дополнительный доход. Например, кешбэк или процент на остаток по счету.

Но до сих пор многие не понимают разницу между дебетовой и кредитной картами, опасаются, что при блокировке карты они потеряют деньги и что все накопления хранит именно этот пластиковый носитель.

Сама карточка привязана к банковскому счету, оформленному на имя клиента, где хранятся все средства. Она всего лишь ключ к вашим деньгам, ее блокировка никак не отразится на состоянии счета: накопления надежно защищены кредитной организацией. Исключение составляет ситуация, когда карта попала в руки мошенников. Зная ПИН-код или cvv/cvc-код, указанный на ее обороте, они могут украсть деньги со счета. В этом случае ее нужно как можно скорее заблокировать.

Карта используется для покупки товаров и услуг в магазинах или интернете, для перевода денег другим людям или погашения долгов по ЖКХ.

На первый взгляд может показаться, что оплата в магазине происходит мгновенно: поднес пластик к терминалу, и аппарат тут же выдал чек с информацией о списании средств, а на телефон пришло уведомление. Но на самом эта операция выполняется в несколько этапов.

- Вы подносите карту к терминалу, который проверит ее действующий статус (если она просрочена, то не будет принята к оплате) и наличие денег на счете.

- Финансовая организация, проводящая все транзакции по данному терминалу (эквайер), подает запрос в платежную систему, к которой привязана карта (например, Visa) только при отсутствии несоответствий в базе данных.

- Платежная система обращается в банк, который выпустил карту (эмитент), запрашивая нужную сумму для покупки.

- Если на счете есть деньги, они списываются и перечисляются продавцу.

В настоящее время нет необходимости носить с собой и карту: ее можно подключить к телефону, часам или даже кольцу. Но вся информация о состоянии счета и его владельце все равно будет доступна в том же объеме, в каком она представлена при использовании пластика. Для бóльшей надежности и защиты современные карты снабжены биометрической защитой — идентификацией по отпечатку пальца и сканированию радужки глаз.

Предки современных пластиковых карт были введены в обиход в Америке в середине прошлого столетия. Нам тот момент они позволяли покупать что-то в долг в ограниченном количестве магазинов и ресторанов. Нынешние карточки позволяют копить бонусы, использовать рассрочку и получать процент на остаток по счету. Основные виды современного пластика в основном схожи, но имеют и различия:

| Критерий | Разновидности |

| Проводимые операции | Покупки в кредит или рассрочку, дебетовый счет, предоплата, овердрафт |

| Территория, на которой используется | Внутри банка, внутри страны, по всему миру, только в виртуальном пространстве |

| Способ хранения персональных данных | Бесконтактная, с чипом, с магнитной полосой |

| Платежная система | «Мир», Visa, Mastercard и другие |

| Престижность | Стандарт, золото, платина |

- предоставляет лимит до 350 тысяч рублей;

- работает в заемном и дебетовом режимах;

- позволяет снять наличные с заемного счета за небольшой процент;

- помогает покупать в рассрочку без переплат более чем в 250 000 магазинах;

- до 10% годовых на остаток личных средств;

- возвращает до 6% кешбэка за любые покупки.

Основные виды банковских карт

Хотя общепринятой классификации платежных карт не существует, при желании их можно разделить на три основные группы:

- по типу средств на счете;

- по виду платежной системы;

- по дополнительным параметрам — принципу защиты данных, наличию кэшбэка или программ лояльности, времени выпуска карты.

Основные виды банковских карт

Несмотря на кажущееся многообразие банковских карт, которые сегодня предлагают своим клиентам финансовые учреждения, все они имеют в базе схожие характеристики и разновидности. Отличие идет только в тарифах, комиссиях, предлагаемых дополнительных услугах и бонусах – но до того как сравнивать финансовые выгоды от карт разных банков, нужно определиться с видом «пластика», который вам подходит наилучшим образом. Как правило, деление карт можно производить по нескольким параметрам:

- По владельцу средств на счете – дебетовые, кредитные, с овердрафтом, предоплаченные;

- По территории использования – локальные, международные, внутрибанковские, виртуальные;

- По платежной системе – Visa, MasterCard, Золотая корона, American Express и т.д.

- По уровню лояльности к клиенту и объему услуг – электронные, стандартные, золотые, платиновые и т.д.

- По методу хранения данных – чиповые, с магнитной лентой, комбинированные.

Сочетание разных параметров из этого списка и дает тот огромный ассортимент «пластика», который сегодня можно видеть в рекламных предложениях банков. Но именно это изобилие и приводит к растерянности будущих владельцев карт – как же выбрать нужный вид и не ошибиться. Расскажем подробнее о самых популярных категориях банковского «пластика».

Как оформить банковскую карту?

Прежде чем оформить карту, определитесь, какая вам нужна: дебетовая или кредитная. Посмотрите предложения на сайтах банков, узнайте сколько стоит обслуживание, какие есть условия. На агрегаторах «Банки.ру» и «Сравни.ру» удобно сравнить карты разных банков.

У многих банков можно заказать карту прямо на сайте. Заполните заявку и дождитесь звонка. Когда карта будет готова, курьер ее вам привезет.

Если в банке нельзя оформить карту на сайте, берите с собой паспорт и отправляйтесь в отделение. Там вы заполните заявку, а сотрудник банка сориентирует, когда забирать готовую карту.

Виды дебетового пластика по техническим характеристикам

Согласно техническим характеристикам дебетовые карты бывают:

Отличить чиповые карты от магнитных легко даже неспециалисту по внешнему виду. У первого вида пластика встроен прямоугольный микропроцессор. На него записываются все данные. Каждая операция шифруется благодаря индивидуальному коду, который генерирует процессор.

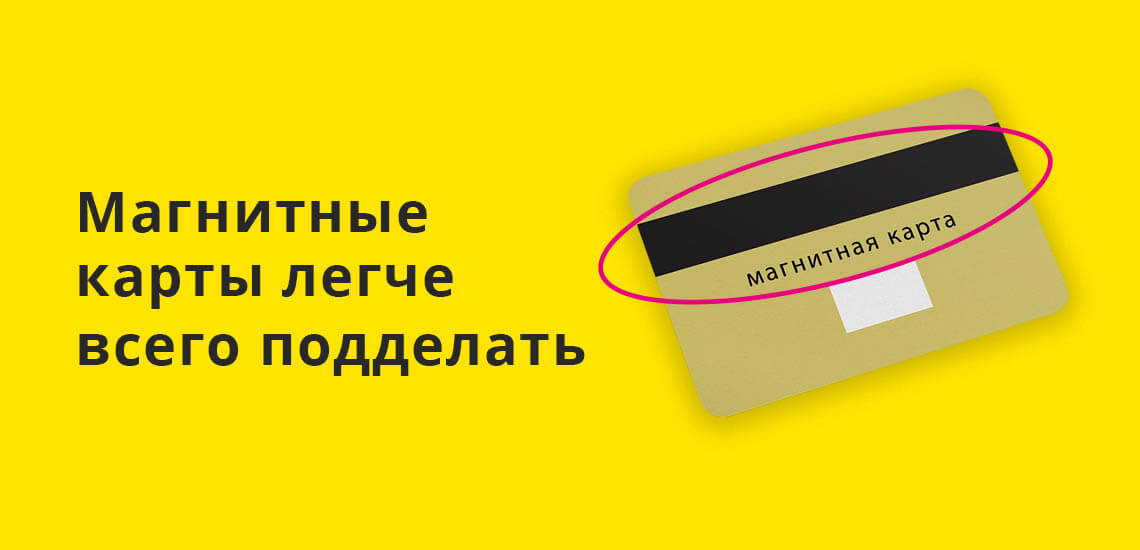

У магнитных карт вся информация хранится на магнитной полосе. Карты этого типа легче подделать, и средства с них могут стать доступны мошенникам.

Минус чиповых карт в том, что операции по ним фиксируются на несколько секунд дольше. Зато банкоматы обслуживают их даже при перебоях в электронной связи с банком.

Виды банковских карт

Официальной системы классификации банковских карточек на сегодняшний день не существует. Но условно их можно разделить на несколько групп:

- По типу платежной системы.

- По спектру доступных функций.

- По времени их оформления.

Какие дебетовые карты наиболее привлекательны

Это не рейтинг, а список, поэтому порядок предложений не имеет значения.

1. «Альфа‑карта» от «Альфа‑Банка»

- Стоимость обслуживания: бесплатно.

- Платёжная система: Visa или MasterCard на выбор.

- Снятие наличных: бесплатно в банкоматах банка и партнёров. В других банкоматах по всему миру — бесплатно до 50 тысяч рублей в месяц, больше — с комиссией 1,99%, но не менее 199 рублей.

Среди преимуществ «Альфа‑карты» — и начисление процентов на остаток по счёту, и кешбэк. Получить последний можно, если вы тратите по карте не менее 10 тысяч в месяц. В этом случае вам вернётся 1,5% от расходов. Если сумма ваших покупок превысит 100 тысяч, кешбэк составит 2%. При покупках у компаний-партнёров обещают возвращать до 33%. Максимально возможный кешбэк — 5 тысяч рублей.

Кому подойдёт: тем, кто не хочет заморачиваться.

Это хороший вариант для тех, кто хочет бесплатно пользоваться картой без дополнительных условий. Процент на остаток выглядит привлекательно, если у вас есть привычка держать на счёте, привязанном к карте, крупные суммы. Кешбэк при ближайшем рассмотрении может быть не таким выгодным, как кажется. Например, при трате 101 тысячи в месяц он составит всего 2 020 рублей. Зато при его расчёте учитываются все покупки, что удобно, если в ваших расходах нет никакой системы.

2. Tinkoff Black от «Тинькофф»

- Стоимость обслуживания: бесплатно, если остаток на счетах, вкладах, инвестициях в течение месяца не падает ниже 50 тысяч, или на счёт выдан кредит, или у вас тариф 6.2 (проценты начисляются только на остаток больше 100 тысяч), или счёт в иностранной валюте. Если ни одно из условий не выполняется, то 99 рублей в месяц.

- Платёжная система: Visa, MasterCard или «Мир» на выбор.

- Снятие наличных: бесплатно в банкоматах Tinkoff — до 500 тысяч в месяц, в других банках — от 3 тысяч за раз и до 100 тысяч в месяц. Иначе — комиссия 2%, но не меньше 90 рублей.

На остаток до 300 тысяч (на тарифе 6.2 — от 100 до 300 тысяч) начисляются проценты, но только при тратах от 3 тысяч рублей в месяц. С подпиской Tinkoff процент выше, чем без неё. Кешбэк тоже есть: от 2 до 15% за покупки в любимых категориях и местах, которые можно выбрать в приложении, и 1% на всё остальное. По спецпредложениям возврат может достигать 30%.

Кому подойдёт: тем, кто хочет заморачиваться ради выгоды.

Кешбэк с Tinkoff Black может быть по‑настоящему выгодным для тех, кто готов разбираться с любимыми категориями и планировать покупки так, чтобы получить максимальный возврат. Если это не для вас, опция вас вряд ли впечатлит.

3. «Умная карта» от Газпромбанка

- Стоимость обслуживания: бесплатно.

- Платёжная система: Visa.

- Снятие наличных: в банкоматах Газпромбанка бесплатно, в других банкоматах — бесплатно три раза в месяц до 100 тысяч, затем 1,5% от суммы, но не менее 200 рублей.

В качестве преимущества карты банк предлагает кешбэк или мили. Раз в месяц можно менять свой выбор и переключаться между бонусами.

Количество начисляемых миль зависит от трат по карте. Минимальный порог — 5 тысяч рублей. Если тратить 5–30 тысяч, за каждые израсходованные 100 рублей начислят одну милю, 30–75 тысяч — две мили, от 75 тысяч — четыре мили. Дополнительно они начисляются на покупки в сервисе «Газпромбанк — Travel».

Кешбэк тоже выглядит довольно интересно: 1% на всё и до 10% на категорию, в которой вы больше всего тратите. Она определяется банком автоматически. Максимум тоже зависит от трат: 10% начислят при расходе от 75 тысяч в месяц; при 5–30 тысячах он равен 3%; при 30–75 тысячах — 5%. Вернут в любом случае не больше 3 тысяч рублей.

Впрочем, если минимальный остаток на счёте в месяц не достигает 30 тысяч, на каждые 100 рублей начисляется не более одной мили вне зависимости от трат. Если выбран кешбэк, то он считается только для категории, в которой вы больше всего тратите.

Кому подойдёт: тем, кто много тратит на одно и то же.

Кешбэк будет выгоден при больших однообразных расходах. Например, если у вас тратятся большие суммы на детские товары. Имейте в виду, что максимальный процент начислят только на расходы, не превышающие 20% от общих трат. Всё сверх этого пойдёт по общей статье.

4. «Прибыль» от Уралсиба

- Стоимость обслуживания: бесплатно при тратах от 1 тысячи в месяц или если остаток на счетах и вкладах не опускается ниже 5 тысяч. Иначе 49 рублей в месяц.

- Платёжная система: Visa.

- Снятие наличных: бесплатно в банкоматах банка. В сторонних бесплатно, если сумма превышает 3 тысячи. До 3 тысяч — с комиссией в 99 рублей.

Уралсиб начисляет процент на остаток, если расходовать от 10 тысяч в месяц. У банка также есть бонусная система, по которой за каждые 50 рублей начисляется 1 балл — но только при тратах больше 10 тысяч в месяц. Эти баллы потом можно обменять на кешбэк от 1 до 3%.

Кому подойдёт: тем, кто не много зарабатывает и мало тратит.

У Уралсиба очень щадящие лимиты, так что получить бесплатное обслуживание и повышенный процент на остаток довольно просто. Впрочем, при больших доходах процент на остаток на счёте порадует, а кешбэк, хоть и не головокружительный, тоже будет.

5. «Польза» от «Хоум Кредит Банка»

- Стоимость обслуживания: бесплатно.

- Платёжная система: Visa.

- Снятие наличных: бесплатно до 100 тысяч рублей в месяц, затем комиссия 1%, но не менее 100 рублей.

Если тратить в месяц от 7 тысяч, то на остаток по счёту менее 300 тысяч начислят проценты. При расходах от 30 тысяч в месяц процент увеличивают. Кешбэк равен 1%, в выбранных категориях можно получить 5%, а на покупки у партнёров — до 30%. Максимально вернут 3 тысячи рублей.

Кому подойдёт: тем, кто не много получает и мало тратит.

Здесь те же преимущества, что и у карты «Прибыль» от Уралсиба. Лимиты невысокие, и процент есть. Так что с такой картой можно выгодно копить — если вы не нашли инструмент с более высокой доходностью.

6. «Пора» от Уральского банка реконструкции и развития

- Стоимость обслуживания: бесплатно в первые полгода. Далее это условие сохраняется, если тратить от 15 тысяч в месяц или хранить на счёте от 100 тысяч рублей. Иначе плата составит 99 рублей в месяц.

- Платёжная система: Visa.

- Снятие наличных: в своих банкоматах бесплатно всегда, в чужих — до 20 тысяч рублей в месяц при покупках от 15 тысяч, иначе 1%, но не менее 120 рублей.

Небольшой процент на остаток по счёту до 300 тысяч начисляют при расходах от 30 тысяч в месяц. Цифра ощутимо растёт, только если тратить от 60 тысяч. Кешбэк тоже зависит от расходов: при тратах от 5 до 25 тысяч в месяц он равен 1–3%, от 25 тысяч — 6%. Эти условия действуют только для выбранной рубрики — её можно менять каждый месяц. За траты вне приоритетной категории вернут 1%, но всего не более 4 тысяч.

Кому подойдёт: тем, кто много тратит или много откладывает.

Заработать получится только при выполнении условий. Впрочем, без этого карта тоже вполне справляется со своими основными функциями.

7. «Кешбэк карта» от «Райффайзенбанка»

- Стоимость обслуживания: бесплатно.

- Платёжная система: MasterCard.

- Снятие наличных: в своих банкоматах бесплатно, в чужих — 1%, но не менее 100 рублей.

Кешбэк в 1,5% начисляется на все покупки и возвращается рублями на карту.

Кому подойдёт: тем, кто любит простоту.

Бесплатная карта без нюансов, которая подходит для онлайн‑покупок, — почему бы и нет.

8. «Мультикарта» от ВТБ

- Стоимость обслуживания: бесплатно.

- Платёжная система: большой выбор — от стандартных Visa и MasterCard до хитроумных кобрендинговых вариаций «Мира».

- Снятие наличных: бесплатно до 2 миллионов в месяц в банкоматах ВТБ и банков-партнёров; иначе 1% от суммы операции, минимум 300 рублей.

Бонус можно выбрать самостоятельно. Например, получать кешбэк: 1% при сумме операций до 30 тысяч в месяц, 1,5% при тратах от 30 до 75 тысяч. За покупки у партнёров программы банка «Мультибонус» возврат может достигать 20%. Ещё вариант — мили, на тех же условиях, что и кешбэк. По этой же схеме можно получить бонусы баллами. Расходовать их предлагают в программе лояльности «Мультибонус».

Наконец, можно выбрать дополнительные проценты в плюс к открытому в банке накопительному или брокерскому счёту или в минус — к кредиту. Опцию можно менять каждый месяц.

Кому подойдёт: тем, кто любит всё просчитывать.

Большой выбор не только преимущество, но и недостаток. Чтобы не заблудиться в опциях или не попасть на довольно большой ежемесячный платёж, придётся считать и планировать. Но эта карта определённо хороший вариант для тех, кто взял кредит в ВТБ и хочет снизить проценты.

9. «Твой Кешбэк» от Промсвязьбанка

- Стоимость обслуживания: бесплатно, если тратить ежемесячно не менее 5 тысяч. Иначе 149 рублей в месяц.

- Платёжные системы: MasterCard и «Мир».

- Снятие наличных: бесплатно в банкоматах банка и его партнёров, а ещё в сторонних банкоматах при снятии от 3 до 30 тысяч. Иначе 1% от суммы, но не менее 299 рублей.

Привилегии можно выбирать ежемесячно из трёх опций:

- Кешбэк до 5% в трёх выбранных категориях (одну из них можно заменить процентом на остаток) и 1% на всё остальное.

- Кешбэк в 1,5% на всё.

- Начисление процентов на остаток по карте.

Чтобы получить привилегию, надо тратить от 5 тысяч в месяц.

Кому подойдёт: тем, кто не много тратит или зарабатывает.

Это карта с конкурентоспособными бонусами и низкими лимитами, так что претендовать на привилегии просто. При небольших доходах можно оплачивать картой необходимое и получать кешбэк. При значительных поступлениях на счёт, но низких тратах — претендовать на процент на остаток. А ещё платёжная система «Мир» подходит бюджетникам и получателям пособий: с некоторых пор государство перечисляет деньги только на такие карты.

10. Opencard от «Открытия»

- Стоимость обслуживания: бесплатно. За выпуск карты возьмут 500 рублей, которые вернутся после суммарных трат по карте в 10 тысяч.

- Платёжные системы: Visa, MasterCard и «Мир».

- Снятие наличных: бесплатно в банкоматах банка и его партнёров, в сторонних — 1% от суммы, но не менее 299 рублей.

Раньше у «Открытия» была не самая простая система кешбэка. Сейчас всё гораздо понятнее: 1% со всех приобретений, ещё дополнительный 1% за каждую покупку, оплаченную офлайн или онлайн с помощью телефона или других смарт-устройств. Если на счетах банка лежит суммарно более 500 тысяч, на последнюю категорию положено ещё 0,5% кешбэка. То есть всего 2,5%. За покупки у партнёров обещают возвращать до 20% трат.

Кому подойдёт: любителям гаджетов.

Если всё равно везде расплачиваетесь смартфоном, получится извлечь из этого дополнительную пользу. А возможность выбора системы «Мир» делает карту привлекательной для бюджетников.

Эта статья была опубликована 11 августа 2022 года. В августе 2022-го мы обновили текст.

Оформить дебетовую карту в банках России

Дебетовые карты – банковские карточки, где размещены только средства клиента. С их помощью можно оплачивать товары или услуги, а также делать переводы через онлайн-банкинг. На сайте можно сравнить условия предоставления платежных продуктов в российских банках. А затем выбрать выгодную карточку с кэшбэком и бонусами и подать онлайн-заявку.

Это удобный платежный инструмент для управления собственными финансами. Для большинства людей такое расчетное средство остается стереотипным продуктом, которое нужно только для двух задач. Первая – получение зарплаты, вторая – оплата товаров. Но возможности современных платежных продуктов гораздо шире:

- экономия средств за счет услуги кэшбэка – часть потраченных денег возвращается на счет;

- накопление – некоторые банки начисляют проценты на остаток средств на счете;

- получение скидок и бонусов от партнеров кредитно-финансовой организации;

- возможность распоряжаться не только своими деньгами, но и банковскими – за счет овердрафта. При подключенном овердрафте при нулевом балансе можно делать покупки и совершать оплату – на сумму, оговоренную в письменном соглашении.

Предложения месяца

Заключение

Мы перечислили основные виды банковских пластиковых карт, их отличия и особенности. Практически каждый банк предлагает с десяток разных вариантов, один из которых точно подойдёт. Классификация банковских обширна, но при этом достаточно проста и рассчитана на то, чтобы клиенту было максимально удобно пользоваться своим счётом, при этом получая необходимый сервис и не тратя лишних средств на обслуживание.

Автор: Вадим Бон

Инвестор, предприниматель, трейдер, автор и создатель финансового блога internetboss.ru

Карты с овердрафтом представляют собой нечто среднее между кредитными и дебетовыми. Обычно на овердрафтной карте хранятся те деньги, которые вы заранее внесли на счет. Но если вдруг вам понадобится потратить больше, чем есть у вас на остатке, вы сможете это сделать в рамках овердрафта — то есть суммы, которую ваш банк готов вам занять без предварительного согласования. К примеру, если у вас на карте есть 5 тысяч рублей, а банк предоставил вам овердрафт в 10 тысяч рублей, то вы можете купить на 15 тысяч рублей, а затем просто вернуть банку занятые у него деньги с процентами или без.

Банковские карты по уровню престижа

Ни для кого не секрет, что разные виды банковских платежных и иных карт предполагают разный комплекс услуг.

Всего можно выделить 3 основных:

- Электронные. Самый простой вариант, от клиента не требуется большого количества документов, открытие происходит быстро. Лимиты обычно маленькие, далеко не всё можно оплачивать. Выбирают такие карты те, кто использует их, например, для покупки игр в интернете или же просто получать зарплату и тратить её на продукты, одежду и так далее. Ключевое – низкая стоимость обслуживания .

- Обычные. Это те карты, которое оформляет большинство из нас. Они отличаются программами, которые предполагают участие в акциях, кэшбеки и так далее. Плата за обслуживание выше, чем у электронных. Представляют интерес как раз разнообразием возможностей по подбору оптимальных параметров.

- Привилегированные. Здесь речь идёт о золотых, платиновых и прочих видах банковских карт. Это так называемый премиум, который стоит значительно дороже обычных классических карт. Обычно отличаются наличием особых сервисов, сниженными или вообще отсутствующими комиссиями по определённым операциям, расширенными лимитами и так далее . При активном пользовании банковским счётом иногда получается так, что заказать премиум карту даже выгоднее, чем простую как раз из-за экономии на некоторых аспектах.