В настоящее время среди юридических лиц, осуществляющих продажу товаров или оказание услуг, наиболее распространены два вида эквайринга:

Эквайринг в 1С 8.3 Бухгалтерия 3.0 — оплата банковскими картами

Под эквайрингом в 1С 8.3 подразумевается не что иное, как обычная оплата покупки банковской карточкой.

Организация – продавец заключает с каким-либо банком договор эквайринга и открывает в данном банке расчетный счет. Банк в свою очередь предоставляет терминал для считывания данных о балансе на карте покупателя и списывает сумму покупки. Данные терминалы могут предоставляться как платно, так и в безвозмездную аренду. Так же за услуги эквайринга банк берет определенный процент в качестве вознаграждения с каждой покупки.

Обратите внимание, что при оплате покупки денежные средства поступают не на счет продавца, а в сам обслуживающий банк. Нецелесообразно обрабатывать каждую покупку. Далее банк, с которым заключен договор, перечисляет денежные средства сразу за несколько покупок, тем самым погашая свою задолженность перед организацией – продавцом.

Для учета тех денежных средств, которые уже списаны с карточки покупателя, но нам еще не зачислены, предназначен специальный счет 57.03. Деньги отражаются на этом счете, пока мы не получим подтверждения фактического зачисления денег на наш расчетный счет банковской выпиской.

Эквайринг и ККТ: использовать или нет?

Расчеты с покупателями с использованием платежных карт посредством банковских терминалов (POS-терминалов) не освобождают организацию от обязанности применять контрольно-кассовую технику с выдачей покупателю кассового чека или бланка строгой отчетности (пп. 1, 2 ст. 1.2 Закона № 54-ФЗ; письма Минфина России от 20.11.2013 № 03-01-15/49854, ФНС России от 31.12.2013 № ЕД-4-2/23721, от 01.02.2012 № АС-4-2/1503) (исключение составляют случаи, указанные в ч. 7-9, 11 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ, когда организации и индивидуальные предприниматели вправе не применять ККТ в период до 01.07.2018, а также случаи, перечисленные в ст. 2 Закона № 54-ФЗ).

Как указал Минфин России (письмо Минфина России от 11.06.2009 № 03-01-15/6-311), при осуществлении денежных расчетов с использованием банковских карт безналичные денежные средства должны пробиваться на иную по отношению к наличным денежным средствам секцию. Поэтому в ККТ целесообразно выделить специальный отдел “Оплата платежными картами”. После снятия кассы в Z-отчете отражается общая фактическая сумма выручки, полученная как наличными, так и по платежным картам.

Полученные суммы кассовой выручки ежедневно отражают в журнале кассира-операциониста (форма № КМ-4) (утв. пост. Госкомстата России от 25.12.1998 № 132), справке-отчете кассира-операциониста (форма № КМ-6) (утв. пост. Госкомстата России от 25.12.1998 № 132), сведениях о показаниях счетчиков ККМ и выручке организации (форма № КМ-7) (утв. пост. Госкомстата России от 25.12.1998 № 132) и учитывают в кассовой книге организации.

Так как деньги по картам поступают в конечном итоге на расчетный счет, а не в кассу организации, в приходный ордер эти суммы не включают, однако обязательно отражают в журнале кассира-операциониста: заполняют графы 12 и 13 “Оплачено по документам”. В графе 13 указывают сумму, полученную по расчетам посредством кредитных карт, а в графе 12 – количество чеков, по которым прошли безналичные платежи (письма УФНС России по г. Москве от 20.01.2011 № 17-15/4707, от 28.03.2005 № 22-12/19995).

Порядок возврата покупателю денежных средств в случае возврата им товара, оплаченного с использованием платежной карты через банковский терминал, может быть урегулирован договором эквайринга (письмо УФНС России по г. Москве от 15.09.2008 № 22-12/087134).

Если POS-терминал не обладает функциями ККТ, его использование должно сопровождаться применением контрольно-кассовой техники, за исключением установленных законом случаев. Регистрировать такой POS-терминал в налоговом органе не требуется.

Эквайринг при УСН «доходы»

Компании и ИП на «упрощенке» для налогового учета ведут КУДиР – книгу учета доходов и расходов.

Как в данном регистре отражают операции по эквайрингу при УСН «доходы»:

в доходы суммы включают по дате зачисления средств на расчетный счет получателя (п. 1 ст. 346.17 НК РФ, письмо Минфина России № 03-11-06/2/36926 от 28.07.2014);

доходами считаются и авансы, полученные от контрагентов;

в выручке показывают, сколько перечислил покупатель – до удержания комиссии эквайером (письмо Минфина России № 03-11-11/54526 от 19.09.2016).

Обычно на расчетный счет продавца денежные средства поступают уже за минусом банковской комиссии. Отражение в доходах только полученной суммы занизит налоговую базу. А расходы при объекте «доходы» не учитываются (п. 1 ст.346.18 НК РФ). В облагаемую налогом выручку «упрощенца» надо включать всю сумму, заплаченную контрагентом в счет реализации товаров, работ, услуг.

Бухгалтерский учет

В соответствии с п. 80, 81 Инструкции № 183н, а также разъяснениями, приведенными в письмах Минфина РФ от 01.07.2015 № 02-07-07/38257 (пример 3),от 16.10.2014 № 02-07-10/52197, операции по приему платы за оказанные услуги с банковских карт потребителей и расчеты с банком-эквайрером отражаются автономными учреждениями следующими бухгалтерскими записями:

Содержание операции

Дебет

Кредит

Прием оплаты услуг (товаров, работ) с использованием банковской карты получателя услуг (товаров, работ) через платежный терминал, установленный в учреждении

Увеличение забалансового счета 17

Зачисление на лицевой счет учреждения сумм полученных оплат с банковских карт потребителей (с удержанием комиссии за услуги банка)

Увеличение забалансового счета 17

Увеличение забалансового счета 18

Отражены расчеты с банком-эквайрером на сумму комиссии

Уменьшение забалансового счета 17

Начислена задолженность перед банком на сумму оказанных услуг по приему платежей

Погашена задолженность по оплате банковских услуг по приему платежей зачетом встречного однородного требования

* Согласно Указаниям о порядке применения бюджетной классификации РФ, утвержденным Приказом Минфина РФ от 01.07.2013 № 65н, расходы на оплату услуг банка-эквайрера (комиссия) по переводу денежных средств с использованием пластиковых карт следует относить на подстатью 226 «Прочие работы, услуги» КОСГУ.

Основанием для составления расчетных и иных документов для отражения сумм операций, совершаемых с использованием платежных карт, в бухгалтерском учете является реестр операций или электронный журнал. Такой журнал (реестр) формируется в конце дня с помощью терминала и передается в банк. Списание или зачисление денежных средств по операциям, совершаемым с использованием платежных карт, осуществляется не позднее рабочего дня, следующего за днем поступления в кредитную организацию реестра операций или электронного журнала (п. 2.9 Положения № 266-П).

Пример.

Автономное учреждение оказывает платные услуги. Оплатить услугу в кассе учреждения можно как наличными денежными средствами, так и банковскими картами. Операции по приему платежей с банковской карты осуществляются через POS-терминал. По договору эквайринга указанный терминал передан учреждению банком в безвозмездное пользование. Согласно акту приема-передачи стоимость терминала составляет 13 000 руб.

Комиссия банка за оказание услуг по приему платежей с использованием пластиковых карт и переводу денежных средств на счет учреждения по условиям договора эквайринга составляет 2% суммы платежа.

За июль 2017 года с банковских карт посетителей учреждения через POS-терминал поступило платежей на сумму 50 000 руб.

Все операции осуществляются в рамках деятельности, приносящей доход.

В бухгалтерском учете указанные операции отразятся следующим образом:

Содержание операции

Дебет

Кредит

Сумма, руб.

Оприходован по акту приема-передачи принятый в безвозмездное пользование от банка POS-терминал

Увеличение забалансового

счета 01*

Начислены доходы от оказания платных услуг

Списана со счетов банковских карт посетителей учреждения с применением POS-терминала плата за оказанные услуги

2 201 23 000

Увеличение забалансового

счета 17 (130)

Зачислены на лицевой счет учреждения денежные средства, поступившие от бан-ка-эквайрера за вычетом комиссии

(50 000 руб. – (50 000 руб. x 2%))

2 201 11 000

Увеличение забалансового

счета 17 (510)

2 201 23 000

Увеличение забалансового

счета 18 (610)

Отражены расчеты с банком-эквайрером на сумму комиссии

2 201 23 000

Уменьшение забалансового

счета 17 (130)

Отражена задолженность перед банком на сумму оказанных услуг по приему платежей

Погашена задолженность по оплате банковских услуг по приему платежей зачетом встречного однородного требования

* В соответствии с п. 333 Инструкции № 157н имущество, полученное учреждением в безвозмездное пользование, подлежит отражению на забалансовом счете 01 «Имущество, полученное в пользование».

К сведению: помимо правил бухгалтерского учета операций по приему платежей с использованием банковских карт, в Письме Минфина РФ № 02-07-07/38257 также приводится порядок отражения этих операций в бухгалтерской отчетности, а именно в отчете об исполнении учреждением плана его финансово-хозяйственной деятельности (ф. 0503737).

В целях приема платы за услуги с банковских карт населения (плательщиков) автономные учреждения заключают договоры эквайринга с кредитными организациями. Обычно по такому договору банк безвозмездно предоставляет учреждению платежные терминалы (программное обеспечение в рамках интернет-эквайринга), другое необходимое оборудование и расходные материалы к нему, обучает сотрудников учреждения приему платежей с банковских карт. Банк взимает комиссию за услуги эквайринга.

Безналичные расчеты с применением эквайринга обладают рядом преимуществ по сравнению с наличными денежными расчетами:

1) исключение риска приема фальшивых денег;

2) экономия на инкассации;

3) снижение вероятности ошибок при работе с деньгами;

4) привлечение новых потребителей, для которых возможность оплаты банковской картой имеет решающее значение;

5) получение дополнительных привилегий от банка. Договор эквайринга открывает возможности дисконтных программ и льготного обслуживания в банке-эквайрере.

Как организуются платежи и сколько это стоит

Для клиента, покупателя оплата картой происходит безвозмездно. Комиссию оплачивает продавец. В среднем она составляет не более 3% от суммы покупки. Свою долю в комиссии имеют: эквайер, эмитент, международная платежная система (у нее самая малая доля в общем объеме комиссии).

Особенности расчетов таковы, что комиссию системе в конечном итоге компенсирует либо эмитент, либо эквайер. Объем доли эмитента определяется многими факторами: расположением кредитных учреждений, участвующих в операции, безопасностью платежа, видом товара (учитывается, насколько велика вероятность его возврата) и некоторыми другими.

На заметку! Комиссия эмитента в значительной мере зависит от статуса карты. Чем он выше («платинум», «премиум»), тем выше процент комиссионных. Дебетовая карта имеет более низкую комиссию, по сравнению с кредитовой.

Эквайер берет комиссию в зависимости от текущих целей, акций и стратегии развития компании, с тем чтобы за счет получаемых средств реализовать эти цели.

Организация эквайринга начинается с заключения договора между продавцом (торговой точкой) и эквайером.

- передает оборудование на условиях купли-продажи либо аренды;

- настраивает необходимое ПО;

- предоставляет расходные материалы, например, необходимые для печати;

- обучает сотрудников партнера работе с техническими или (и) программными средствами; если имеет место интернет-эквайринг, подключает к техподдержке.

- размещает необходимые техсредства так, чтобы обеспечить их беспрепятственное использование;

- организует прием средств через терминалы или интернет-ресурс.

В случае некорректной работы оборудования продавец обязан сообщить об этом банку немедленно. Такое условие обязательно прописывается в договоре.

Последовательность операций при оплате картой такова:

- от покупателя, вставившего или приложившего карту к считывающему устройству, поступают первичные сведения в банк-эквайер. Они передаются платежной системе, идет проверка законности использования карты, выдается отказ или разрешение на использование пластикового средства платежа;

- если нарушений нет, сведения отправляются эмитенту;

- проверяется пин-код, сальдо по карте, другие данные, необходимые для использования;

- если нарушений нет, следует разрешение на снятие денег;

- разрешение направляется эквайеру.

Платеж для клиента завершен.

Торговая организация получит свои деньги за товар или услуги не сразу. Промежуток между совершением платежа и поступлением денег на счет может составлять до 3-х дней. По общему порядку сначала эквайер перечисляет деньги своему клиенту, продавцу. Сведения, подтверждающие платеж, предоставляются и банку-эмитенту. Тот списывает деньги с карточного счета покупателя и рассчитывается с эквайером. Не будем забывать и о необходимости уплатить банку комиссию за услуги. Указанные особенности находят отражение в бухгалтерском учете торговой организации.

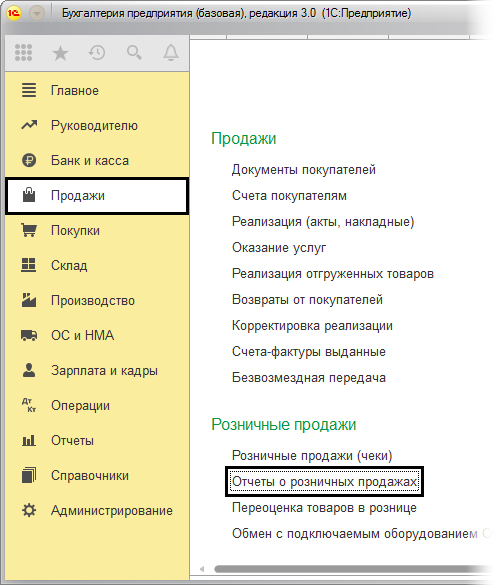

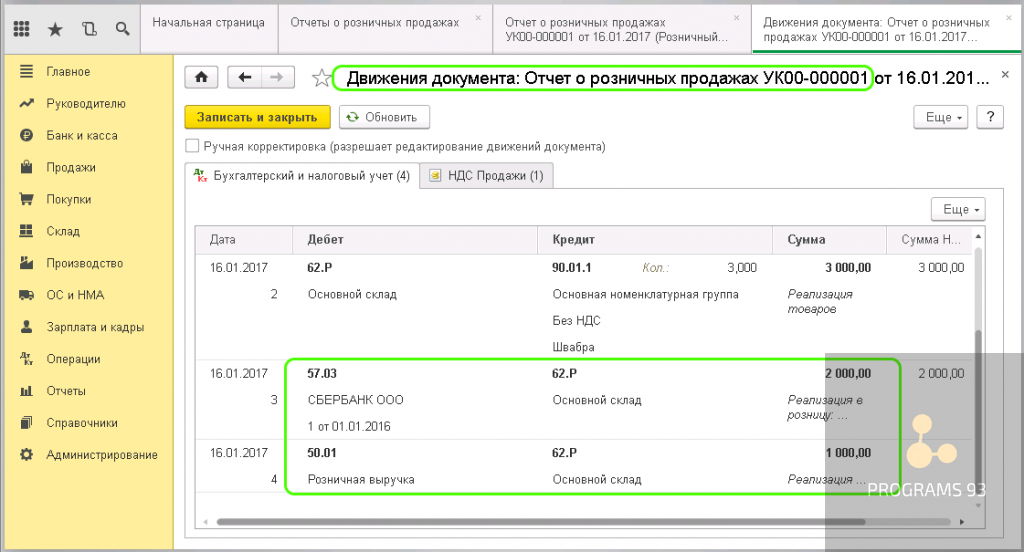

Отчет о розничных продажах

Если нужно отразить продажи в розницу, то используется документ с соответствующим названием из раздела “Продажи-Розничные”.

Здесь отображается информация и по проданным вещам, и по доходам.

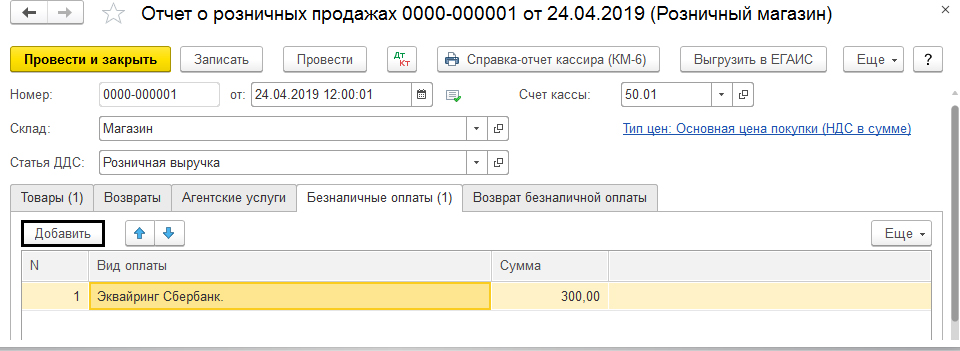

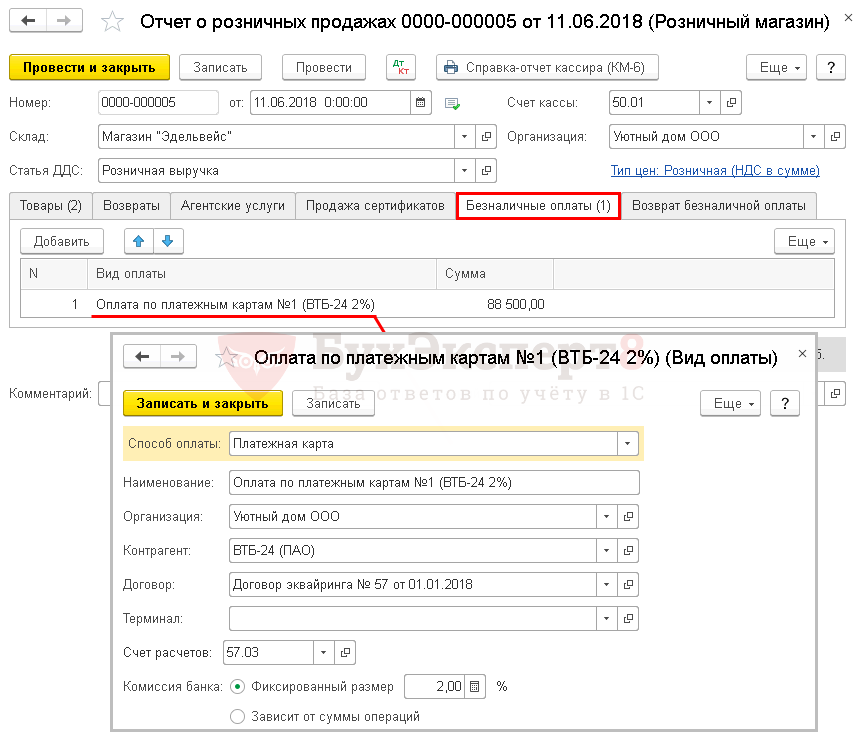

Чтобы отметился именно факт оплаты платёжной картой, нужно заполнение закладки с названием “Безналичные оплаты”, отметив оплату картой.

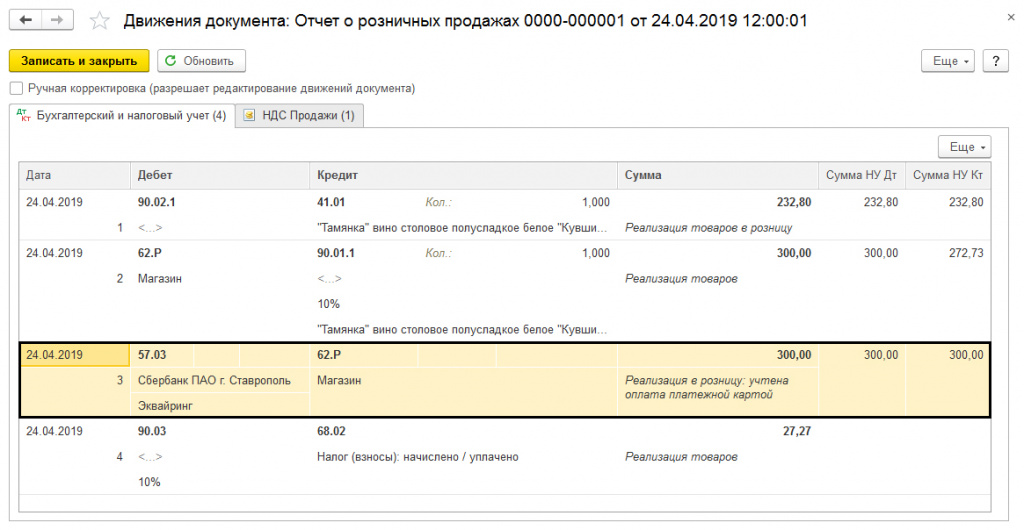

Проводится документ и информируется о таких финансовых операциях:

- списана цены товара – дебет 62.Р, кредит 90.01.1;

- отражается доход от продажи – дебет 57.03, кредит 62.Р;

- отмечается оплата платёжными картами – дебет 90.03, кредит 68.02;

- учитывается НДС – см. счёт 57.03.

Отражение эквайринга в 1С 8 3 для автоматизированной торговой точки

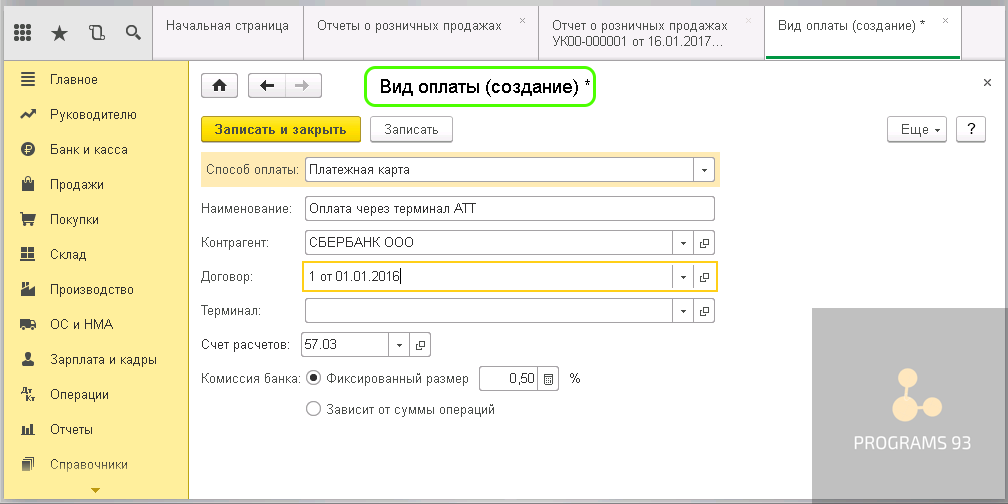

Шаг 1. Создание вида оплаты.

В разделе «продажи» выбираем пункт «отчет о розничных продажах». Выбираем отчет, к которому будем привязывать оплату картой и переходим на вкладку «Безналичные оплаты». Нажимаем на кнопку «добавить» и создаем новую строку, в первом столбце которой создаем новый вид оплаты.

Поля заполняем следующим образом:

- «Способ оплаты» — платежная карта;

- «Наименование» — указываем информацию о том, что оплата идет через терминал АТТ;

- «Контрагент» — указываем банк, с которым заключен договор;

- «Договор» — заполняем из реквизитов контрагента;

- «Счет расчетов» — по умолчанию стоит 57.03

- «Банковская комиссия» — указываем %, который платим банку за каждую операцию.

После создания вида оплаты, необходимо указать сумму, которая была оплачена картами, после чего провести документ. Проводки, которые сформировались по итогам операции, будут выглядеть так:

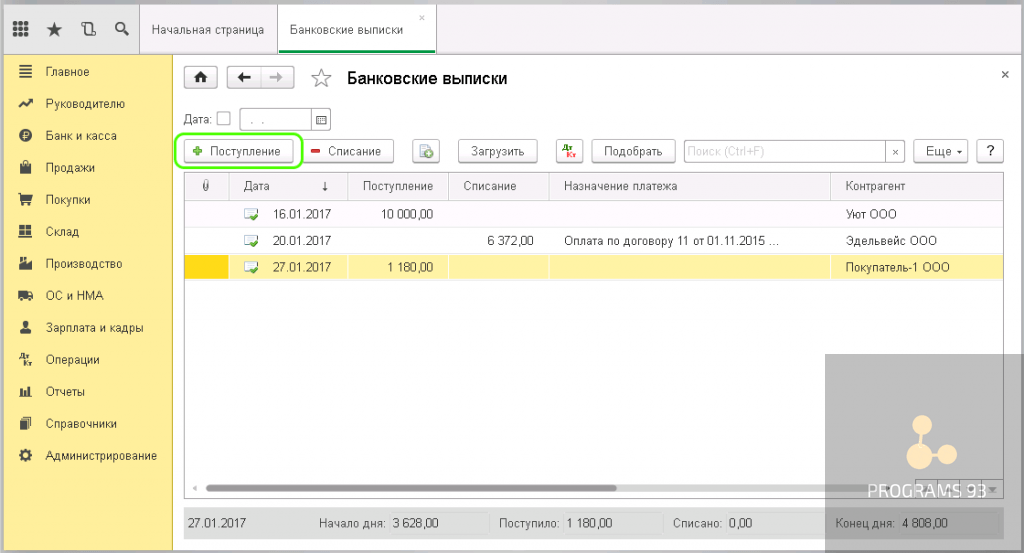

Шаг 2. Отражение поступления через загрузку банковской выписки.

С карты покупателя деньги уже спишутся, но в программе не будет отражено поступление на расчетный счет. Для того чтобы это сделать необходимо зайти в раздел «Банк и касса» и оформить новое поступление.

Форму заполняем так:

- «Вид операции» — поступление от продаж по платежным картам и банковским кредитам;

- «Плательщик» — банк, с которым заключен договор;

- Счета учетов и затрат подставятся по умолчанию;

- «Сумма» — указываем, сколько должно поступить на счет за вычетом комиссионных банка;

- «Сумма услуг» — торговая уступка в пользу банка;

- «Статья ДДС» — оплата от покупателей.

Шаг 3. Проверка.

Проверяем проводки, чтобы убедиться в том, что операция отражена верно.

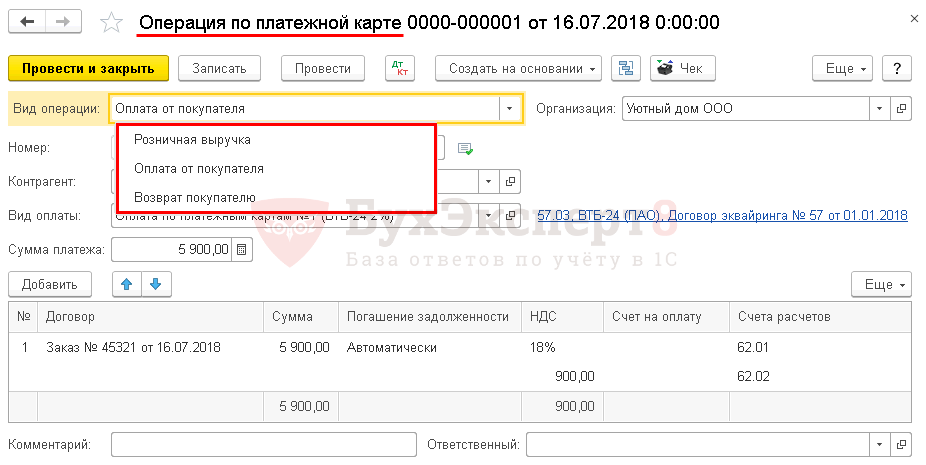

Операции по платежным картам и банковским кредитам в 1С 8.3

Оформление оплаты по платежной карте и банковскому кредиту зависит от того, в какой момент произошла оплата.

Если отражаете предоплату (например, при покупке в интернет-магазине) или приходуете розничную выручку от НТТ по платежным картам, используйте документ Операция по платежной карте в разделе Банк и касса — Касса — Операции по платежным картам .

Операция по платежной карте в 1С 8.3.

При этом Вид операции выберите по следующему принципу:

- Оплата от покупателя — при получении аванса (даже от розничного покупателя);

- Розничная выручка — оприходование выручки от НТТ.

Если осуществляется оплата в момент покупки, укажите ее на вкладке Безналичные оплаты документа Отчет о розничных продажах (раздел Продажи – Розничные продажи – Отчеты о розничных продажах ).

В каждом из предложенных способов нужно настроить справочник Вид оплаты :

- Способ оплаты :

- Платежная карта — оплата осуществляется банковскими картами;

- Банковский кредит — покупка приобретена в кредит;

- Подарочный сертификат собственный и Подарочный сертификат сторонний — покупка оплачена сертификатом или подарочной картой;

Как правило, оплата по платежной карте поступает не сразу на расчетный счет организации, а спустя 1-3 дня, поэтому она учитывается по счету 57.03 «Продажи по платежным картам».

- Счет расчетов — 57.03 «Продажи по платежным картам»;

- Комиссия банка — размер комиссии банка, за минусом которой поступит оплата от покупателя на счет:

- Фиксированный размер — фиксированный процент комиссии;

- Зависит от суммы операции — задается интервал суммы и размер комиссии для каждого интервала.

Рассмотрим пошагово, как оформлять эти две операции по эквайрингу в 1С 8.3 на примерах, как проводить эквайринг в 1С 8.3 Бухгалтерии.

Оплата на кассе

Рассмотрим, как отражать поступления по банковской карте при розничной продаже, то есть когда оплата происходит в момент продажи. Для этого воспользуемся другой операцией в 1С.

На главной странице в левом желтом поле выбираем Продажи.

В блоке Розничные продажи выбираем Отчет о розничных продажах.

Розничную продажу создаем кнопкой Отчет (Розничный магазин).

Начинаем заполнять документ. Выбираем Склад и Статью ДДС (Поступление от продажи товаров…)

Заполняем вкладку Товары кнопкой Добавить.

Товары выбираем из общего перечня товаров. Вносим цену, количество. Отражаем НДС при необходимости. Переходим во вкладку Безналичные оплаты.

Кнопкой Добавить вносим операцию оплаты и выбираем Вид оплаты – Операции эквайринга (этот функционал мы внесли на прошлом шаге). Если такого Вида оплаты как эквайринг еще нет, то делаем его в этой операции аналогичным образом, как и в прошлом шаге.

Вносим сумму оплаты и проводим документ кнопкой Провести и закрыть.

Продажа попала в перечень розничных продаж. Проверим проводки кнопкой Дт/Кт.

Теперь рассмотрим, как отразить операции эквайринга, когда сумма по банковским картам попадает непосредственно на расчетный счет. Будем рассматривать только поступление денег, отраженных нами при розничной продаже.

На главной странице в желтом поле слева выбираем Банк и касса.

В блоке Банк выбираем Банковские выписки.

Создаем новое поступление денежных средств кнопкой Поступление.

Выбираем Вид операции – Поступление по платежным картам.

Вносим номер и дату операции из банковской выписки. Плательщиком ставим банк-эквайер. Договор в табличную часть подтягивается автоматически.

Вносим сумму оплаты без учета комиссии банка. В табличной части сумма оплаты и размер комиссии банка заполняются после этого автоматически.

Во вкладке Учет услуг банка при заполнении Вид операции сумма комиссии встанет автоматически. Счет затрат (91.02) и Статья доходов и расходов (расходы на услуги банков) также заполняются автоматически.

Вписываем в Назначение платежа расшифровку оплаты в произвольном виде и проводим документ кнопкой Провести и закрыть.

Документ попал в общий перечень банковских документов. Проверим проводки кнопкой Дт/Кт.

Проводки сформированы. Учтено поступление по сч 57 и списана на сч 91.02 комиссия банка.

Проверим формирование проводок по эквайрингу. Для этого посмотрим карточку счета 57. Счет закрыт, все проводки сформированы корректно.

Эквайринг – прием платежных карт в качестве средства оплаты товара (работ, услуг). Осуществляется уполномоченным банком-эквайрером путем установки у продавцов товаров (услуг) платежных терминалов (так называемых POS-терминалов) или соответствующего программного обеспечения (в случае интернет-продаж). Могут ли автономные учреждения заключать договоры эквайринга? Как отразить в бухучете прием платежей через платежный терминал и расчеты с банком-эквайрером?

Оплата по договору

Начинаем вводить оплату, прошедшую по эквайрингу. Отгрузку товаров или услуг к этой оплате необходимо делать отдельно документом реализации. Останавливаться подробно на этом в нашей статье мы не будем. Для ввода оплаты на главной странице в левом желтом поле выбираем Банк и касса.

В блоке Касса выбираем Операции по платежным картам.

Создаем новую операцию кнопкой Создать.

Заполняем документ. Вводим Вид операции – выбираем из предложенного выпадающего списка подходящий нам вариант – Оплата от покупателя. Как вводить оплату банковской картой при розничной торговле, опишем ниже.

Далее выберем Контрагента (если его нет в списке, то вносим) и заполним данные о банке-эквайере и о виде оплаты.

Кнопкой Создать формируем Вид оплаты.

Выбираем Способ оплаты – платежная карта. И даем название операции – вносим его вручную.

В поле Контрагент выбираем банк-эквайер, в поле Договора – договор эквайринга. Банк-эквайер и договор эквайринга должны быть уже внесены в перечень контрагентов. Как это делать, мы описывали в другом нашем материале — Как внести контрагента в 1С.

Выбираем Подключаемое оборудование – терминал, через который работает программа.

Выбираем счет бухгалтерского учета, куда будем относить операции по платежным картам и устанавливаем банковский процент за эквайринговые операции согласно договору с банком.