Попросить о налоговом послаблении можно тоже через «Личный кабинет»: «Объекты налогообложения» → «Заявление о предоставлении льготы по имущественным налогам».

Как написать заявление в налоговую: общие правила и частные случаи

Чтобы получить ИНН, оформить налоговый вычет или льготу по имущественным налогам, нужно подать правильно составленное заявление.

Заявление в Федеральную налоговую службу (ФНС) является видом официального обращения граждан. В отличие от жалобы, в заявлении не говорится о нарушениях, а содержится запрос на реализацию прав.

Заявление — просьба гражданина о содействии в реализации его конституционных прав и свобод или конституционных прав и свобод других.

Документация фискальных органов отличается формализмом, поэтому большинство заявлений в ФНС подаются на специальных бланках и заполняются по инструкции.

Почему налоговая выставляет требование о предоставлении документов?

Фискалы, проводящие мероприятия налогового надзора имеют право требовать документы как у проверяемого субъекта, так и у его контрагентов. Запросить информацию могут и у третьих лиц, которые, по мнению инспекторов, обладают необходимыми сведениями.

Таким образом, налоговики проверяют полноту и правильность начисления и уплаты налогов, отслеживают реальность и экономическую целесообразность сделок, анализируют возможность извлечения налогоплательщиками необоснованной налоговой выгоды.

Важно!

Требование составляется на бланке установленной формы (приложение № 17 к приказу ФНС от 07.11.2018 № ММВ-7-2/628@) и должно содержать все необходимые сведения, чтобы налогоплательщик мог четко идентифицировать, какие именно документы нужно представить и по какой причине.

Правила составления

Унифицированная форма сопровождения законодательно не установлена, но существуют правила его составления, выработанные на практике. В шапке оно должно содержать следующие реквизиты:

- наименование налоговой инспекции и, при необходимости, Ф.И.О. сотрудника, которому направляются документы;

- наименование и адрес отправителя;

- номер и дату запроса, в ответ на который высылается пояснение;

- заголовок.

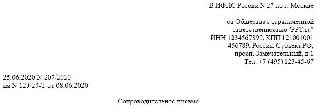

Предлагаем разработанный с экспертами образец шапки письма в налоговую, соответствующий правилам подготовки деловой документации.

- обращение к конкретному сотруднику ИФНС или к инспекции;

- текст;

- перечень приложенных материалов с количеством листов и экземпляров;

- должность отправителя, его фамилию и инициалы, подпись;

- Ф.И.О., телефон и электронную почту составителя.

Ниже представлен образец, как написать сопроводительное письмо в налоговую в ответ на требование, с учетом требований ИФНС.

В ИФНС России № 27 по г. Москве

от Общества с ограниченной

ИНН 1234567890, КПП 121001001

456789, Россия, Субъект РФ,

просп. Замечательный, д. 1

Тел. +7 (495) 123-45-67

на № 123/20-Т от 08.06.2020

Общество с ограниченной ответственностью «PPT.ru» в ответ на требование ИФНС России № 27 по г. Москве от 08.06.2022 № 123/20-Т направляет следующие документы:

Договор подряда № 12-C/2019 от 17.12.2019 (копия)

Акт о приемке выполненных работ № 1 от 30.03.2022 к договору подряда № 12-C/2019 от 17.12.2019 (копия)

Счет-фактура от 05.03.2022 № 45 (копия)

Счет-фактура от 16.03.2022 № 60 (копия)

Счет-фактура от 19.03.2022 № 64 (копия)

Счет-фактура от 23.03.2022 № 67 (копия)

Счет-фактура от 25.03.2022 № 71 (копия)

Счет-фактура от 27.03.2022 № 86 (копия)

Общее количество листов документов

Копии документов, предоставляемых по требованию от 08.06.2022 № 123/20-Т, на 14 листах.

Генеральный директор ООО «PPT.ru» Петров /П.П. Петров/

Текст послания составляется в зависимости от того, с какой целью оно готовится. Например, если в нем содержится опись документов, рекомендуется начать его с фраз: «По вашему запросу направляем …», «Направляем в ваш адрес…» и т. п.

Если обращение направляют конкретному сотруднику налоговой службы, слова «Вам», «Вашему» пишутся с заглавной буквы. Если направляется уточненная декларация, то в послании стоит пояснить причину уточнений. Например, ошибка в расчетах.

В ответе на запросы о пояснении каких-либо спорных моментов, выявленных в ходе камеральной проверки, стоит доходчиво, но кратко дать ответы на вопросы, заданные налоговиками.

Структура документа

Структура письма стандартная. Документ должен иметь шапку и основную часть. В шапке необходимо указать адресата:

- должность получателя и его ФИО;

- наименование компании или ведомства;

- адрес компании или ведомства.

Далее должны следовать исходящий номер письма и дата его отправки. Затем — наименование документа: «Сопроводительное письмо».

После этого начинается основная часть. Она должна содержать обращение, причину отправки документов, сроки возврата и т.д.

Далее указывают перечень отправляемых документов, расписывается отправитель и размещают контактные данные.

Какие документы нуждаются в сопроводительном письме, а какие – нет?

Сопровождаться письмом должна практически вся официальная документация, отправляемая в ИФНС. Действует общее правило, согласно которому письмо необходимо прикреплять ко всем документам, в которых не указана информация об отправителе и получателе.

Без письменного сопровождения можно отправлять такие документы:

первичную налоговую декларацию (без приложений);

жалобы на действия или принятые решения сотрудников ИФНС (при отправлении в вышестоящие инстанции);

экземпляры исковых заявлений.

Если налоговая декларация отправляется с подтверждающими документами – к ней следует приложить сопроводительное пояснение.

Представление копий документов в ответ на требования налоговых органов

Истребование документов – наиболее распространенное мероприятие налогового контроля. Для налогоплательщика исполнение требования достаточно затратная процедура: необходимо найти оригиналы документов, изготовить копии, заверить, отправить их в налоговый орган.

Представлению копий документов по требованию налогового органа, а также изменениям в порядке представления документов на бумажном носителе посвящено интервью с Сергеем Разгулиным, действительным государственным советником РФ 3 класса.

Можно ли в ответ на требование представить подлинники документов?

Налоговым кодексом РФ не предусмотрено исполнение требования о представлении документов посредством выдачи подлинников документов.

Изъятие подлинников документов регламентируется статьей 94 НК РФ. Форма постановления о производстве изъятия документов и предметов утверждена приложением № 23 к приказу ФНС от 07.11.2018 № ММВ-7-2/628@.

Вместе с тем, если запрашиваемые документы представлены в виде оригиналов в установленный срок, то основания для привлечения налогоплательщика к ответственности за неисполнение требования отсутствуют.

Но исполнять требование подобным образом не нужно.

Из пункта 5 статьи 93 НК РФ следует, что документы, ранее представленные в налоговый орган в виде подлинников, должны быть возвращены проверяемому лицу. При этом НК РФ не содержит срока возврата таких документов.

После возврата подлинников налоговый орган вправе вновь их истребовать у налогоплательщика, так как запрет на повторное истребование документов в данном случае не применяется.

Что означает представление документов в виде заверенных копий?

Пункт 2 статьи 93 НК РФ включает следующие формы представления истребуемых документов:

— на бумажном носителе;

— в электронной форме, если они составлены по установленным ФНС форматам.

Представление документов на бумажном носителе производится в виде заверенных проверяемым лицом копий. Заверенной копией документа является копия документа, на которую в соответствии с установленным порядком проставлены необходимые реквизиты, придающие ей юридическую силу (подпункт 25 пункта 3.1 Национального стандарта Российской Федерации ГОСТ Р 7.0.8-2013 «Система стандартов по информации, библиотечному и издательскому делу. Делопроизводство и архивное дело. Термины и определения», утвержденного приказом Росстандарта от 17.10.2013 № 1185-ст).

Нотариальное удостоверение копий документов не требуется, если иное не предусмотрено законодательством.

Для процедуры заверения копий документов используются положения ГОСТ, что подтверждается судебной практикой (в частности, обзор судебной практики Верховного Суда за первый квартал 2012 года, утвержденный Президиумом Верховного Суда 20.06.2012).

В соответствии с приказом Росстандарта от 08.12.2016 № 2004-ст с 1 июля 2018 года введен в действие новый «ГОСТ Р 7.0.97-2016. Национальный стандарт Российской Федерации. Система стандартов по информации, библиотечному и издательскому делу. Организационно-распорядительная документация. Требования к оформлению документов».

Отметка о заверении копии оформляется для подтверждения ее соответствия (выписки из документа) подлиннику. Отметка о заверении копии проставляется под реквизитом «подпись» и включает:

— слово «Верно»;

— наименование должности лица, заверившего копию;

— его собственноручную подпись;

— расшифровку подписи (инициалы, фамилию);

— дату заверения копии (выписки из документа).

В ГОСТе сказано, что отметка о заверении копии дополняется надписью о месте хранения документа, с которого была изготовлена копия («Подлинник документа находится в (наименование организации) в деле N . за . год») и заверяется печатью организации.

Для проставления отметки о заверении копии может использоваться штамп.

Как заверить документ, в котором больше одной страницы?

Изготовленную копию многостраничного документа целесообразно прошить, пронумеровать и заверить в целом. Для этого на оборотной стороне последнего листа помимо прочих реквизитов проставляется надпись: «Всего пронумеровано, прошнуровано _____ листов» (количество листов указывается словами).

Из копий заверенных документов можно сформировать подшивку. При этом должна сохраниться возможность свободного чтения текста документа, возможность свободного копирования каждого отдельного листа документа в пачке.

Налогоплательщик мог получить налоговые претензии в случае, если была заверена подшивка, а не копия каждого документа. Поскольку только при заверении каждого отдельного документа его допустимо использовать в качестве подтверждения обстоятельств по делу о налоговом правонарушении (постановление ФАС Московского округа от 05.11.2009 № КА-А41/11390-09).

Однако отметим, что Минфином было выпущено письмо от 29.10.2015 № 03-02-РЗ/62336, из которого, при желании, можно сделать вывод о допустимости представления документов в виде сшива документов.

Кроме того, есть примеры судебных актов, в которых признавалось, что действия налогоплательщика по своевременному представлению подшивки документов не образуют состава правонарушения, так как не являются отказом от представления документов (непредставления документов). Такой подход отражен в частности, в постановлении ФАС Центрального округа от 01.11.2013 по делу № А54-8663/2012, постановлении ФАС Западно-Сибирского округа от 24.08.2012 по делу № А75-10184/2011.

Что изменилось в порядке изготовления копий документов?

В 2016 году ФНС было наделено полномочием по утверждению требований к нумерации и сшиву листов документов, представляемых на бумажном носителе (пункт 2 статьи 93 НК РФ).

В настоящее время требования к документам, представляемым в налоговый орган на бумажном носителе, утверждены приложением № 18 к приказу ФНС от 07.11.2018 № ММВ-7-2/628@.

С учетом статьи 5 НК РФ требования к оформлению документов, представляемых в налоговый орган на бумажном носителе в виде заверенных копий, подлежат применению с 25 января 2019 года.

Именно Требованиями, а не ГОСТом нужно руководствоваться при представлении копий документов в налоговые органы.

Как с указанной даты нужно представлять копии документов на бумажном носителе?

Требования предусматривают, что листы документов объединяются в том, объем которого не более 150 листов. При большем количестве листов формируется следующий том и так далее. Исключением является документ, содержащий более 150 листов. Такой документ составляет отдельный том (независимо от количества листов).

Каждый лист документа нумеруется сплошным способом арабскими цифрами, начиная с единицы.

Нужно ли заверять каждый отдельный документ?

В Требованиях говорится о том, что прошивается и заверяется каждый том документов, то есть заверять отдельно каждый документ в сшиве не нужно.

На оборотной стороне последнего листа (сшива) размещается наклейка, заклеивающая место связки нитей прошива. Заверительная надпись на этой наклейке включает должность лица в организации, личную подпись, ФИО, количество листов (цифрами и прописью), дату.

Нужно ли заверять копии документов печатью?

В Требованиях отсутствует указание на проставление печати на заверительной надписи.

Это объясняется, в том числе тем, что общество с ограниченной ответственностью вправе иметь печать (статья 2 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью»). Обязанность общества использовать печать может быть предусмотрена федеральным законом. Сведения о наличии печати должны содержаться в уставе общества.

Аналогичный подход отражен и в законе «Об акционерных обществах».

Положения Указа Президиума ВС СССР от 04.08.1983 № 9779-X, предметом регулирования которого является порядок выдачи и свидетельствования предприятиями, учреждениями и организациями копий документов, касающихся прав граждан, не могут рассматриваться в качестве обязанности общества иметь и использовать печать во взаимоотношениях с налоговыми органами.

Таким образом, если правом иметь печать общество не воспользовалось, то изготовление копий документов может проводиться без заверения их печатью.

Документы, представляемые в налоговые органы, с 7 апреля 2015 года принимаются вне зависимости от наличия (отсутствия) печати в них (письмо ФНС от 05.08.2015 № БС-4-17/13706).

Обязательно ли налогоплательщиком должно составляться сопроводительное письмо к представляемым документам?

Минфин рекомендовал представлять копии документов с сопроводительным письмом и описью представляемых документов (письмо от 07.08.2014 № 03-02-РЗ/39142).

Положения пункта 5 статьи 93 НК РФ в редакции Федерального закона от 03.08.2018 № 302-ФЗ фактически закрепили наличие письма налогоплательщика, которое сопровождает представление копий документов.

В требованиях, утвержденных приказом ФНС от 07.11.2018 № ММВ-7-2/628@, наличие сопроводительного письма указывается как обязательное условие. В таком письме указываются дата и номер требования о представлении документов, количество листов (с учетом всех томов).

Также в самом сопроводительном письме или в отдельной описи должны быть перечислены представляемые документы.

В наличии такого сопроводительного письма заинтересован сам налогоплательщик, поскольку оно позволит ему подтвердить первоначальное представление документов при получении требования об их повторном представлении.

А если копии будут не заверены?

Риск привлечения к ответственности существует, если налогоплательщик в нарушение требований законодательства, предписывающих представлять заверенные копии, представит незаверенную. В том числе, например, если заверит документ не личной подписью, а факсимиле. Заверенные таким образом документы не будут рассмотрены налоговым органом как надлежащие копии (постановление Арбитражного суда Дальневосточного округа от 19.01.2015 № Ф03-5752/2014).

В случае представления незаверенных копий налогоплательщик может столкнуться с тем, что налоговый орган составит акт об обнаруженном правонарушении, предусмотренном статьей 126 НК РФ, повторно запросит документы (особенно, если в представленных незаверенных копиях им найдены ошибки).

Как представляются копии документов на бумажном носителе?

Способами представления истребуемых документов являются личное представление, представление через представителя, направление документов по почте заказным письмом.

Налогоплательщику также рекомендуется сохранять доказательства представления документов (информации). Это может быть:

— расписка налогового органа в получении истребуемых документов по описи;

— почтовая документация в соответствии с Правилами оказания услуг почтовой связи, утвержденными приказом Минкомсвязи от 31.07.2014 № 234.

При представлении документов в электронной форме по ТКС таким документом является квитанция о приеме, подписанная электронной подписью должного лица налогового органа.

В случае истребования документов в ходе проверки, которая проводится на территории налогоплательщика, может ли налогоплательщик, изготовив копии, предоставить их в распоряжение налогового органа на своей территории?

Строго говоря, такого способа исполнения требования в НК РФ не содержится.

Судебная практика исходит из системного толкования статей 89 и 93 НК РФ: истребованные документы должны быть представлены по месту проведения проверки. Данное условие выполняется:

— при проведении проверки на территории налогоплательщика;

— при представлении документов по месту проведения проверки, где согласно статье 89 НК РФ должны находиться должностные лица налогового органа;

— при получении инспекцией письма налогоплательщика о готовности истребуемых документов.

При наличии этих обстоятельств обязанностью проверяемого лица является обеспечение для налогового органа возможности своевременного получения документов (постановление ФАС Волго-Вятского округа от 18.02.2013 по делу № А29-4831/2012, постановление ФАС Московского округа от 05.06.2013 № А40-78313/12-91-433).

Но информирование налогового органа о подготовке копий документов и их нахождении на территории налогоплательщика не является надлежащим исполнением требования о представлении документов, если проверка приостановлена (определение Верховного Суда от 09.02.2015 № 304-КГ14-7880).

В письме ФНС от 07.08.2015 № ЕД-4-2/13892@ сказано, что в период приостановления проверки налогоплательщик должен представить документы в тот налоговый орган, который указан в требовании о представлении документов (информации).

Обязательно ли представлять на бумаге документы, которые были составлены в электронном виде?

Если истребуемые документы составлены в электронной форме по установленным ФНС форматам, налогоплательщик вправе направить их в налоговый орган по ТКС в порядке, установленном приказом ФНС от 17.02.2011 № ММВ-7-2/168@.

Когда истребуемый документ составлен в электронной форме не по установленным ФНС форматам, представление документа на бумажном носителе производится в виде заверенной налогоплательщиком копии с отметкой о подписании оригинала документа электронной подписью.

Для каких документов утверждены форматы?

Возможность представления документов в xml-формате установлена для следующих документов:

— счет-фактура, корректировочный счет-фактура, журнал учета полученных и выставленных счетов-фактур, книга покупок, дополнительный лист книги покупок, книга продаж, дополнительный лист книги продаж (форматы утверждены приказами ФНС от 04.03.2015 № ММВ-7-6/93@, от 13.04.2016 № ММВ-7-15/189@, от 24.03.2016 № ММВ-7-15/155@);

— документ о передаче товаров при торговых операциях (формат утвержден приказом ФНС от 30.11.2015 № ММВ-7-10/551@);

— документ о передаче результатов работ, документ об оказании услуг (формат утвержден приказом ФНС от 30.11.2015 № ММВ-7-10/552@);

— акт приемки-сдачи работ (услуг), товарная накладная (ТОРГ-12), счет-фактура и документ об отгрузке товаров (выполнении работ), передачи имущественных прав (документ об оказании услуг), включающий в себя счет-фактуру, корректировочный счет-фактура и документ об изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, включающий в себя корректировочный счет-фактуру.

В виде сканированных образов могут быть представлены:

— договор (соглашение, контракт), в том числе дополнения (изменения);

— спецификация (калькуляция, расчет) цены (стоимости);

— акт приемки-сдачи работ (услуг);

— счет-фактура, в том числе корректировочный;

— товарно-транспортная накладная;

— товарная накладная (ТОРГ-12);

— грузовая таможенная декларация/транзитная декларация, в том числе добавочные листы к ним.

В одном комплекте документов могут быть направлены как xml-файлы, так и скан-образы (письмо ФНС от 23.12.2016 № ЕД-4-15/24784).

Документы, представляемые в электронной форме по ТКС, должны быть заверены усиленной квалифицированной электронной подписью.

Электронный документооборот между налогоплательщиками и налоговыми органами значительно расширен.

На практике прием документов в виде скан-образов по ТКС в электронной форме осуществлялся налоговой инспекцией с использованием типа документооборота «Обращение».

С 15 января 2018 года приказом ФНС от 27.12.2017 № ММВ-7-6/1096@ введен формат документа, необходимого для обеспечения электронного документооборота в отношениях, регулируемых законодательством о налогах и сборах (утвержден приказом ФНС от 18.01.2017 № ММВ-7-6/16@).

Данный формат обеспечивает направление в электронной форме документов как в виде xml-файлов, так и в виде скан-образов документов в ответ на требование налогового органа о представлении документов (письмо ФНС от 03.04.2018 № ЕД-4-15/6280@).

Код вида документа указывается в соответствии со Справочником, утвержденным приказом ФНС от 27.10.2016 № ММВ-7-6/583@.

Какие документы могут потребовать инспекторы налоговой службы

В налоговом кодексе РФ нет упоминаний о том, какие именно виды документов могут требовать инспекторы у налогоплательщиков. Все формулировки несколько размыты и нет конкретных указаний. Это дает контролерам право самостоятельно решать, какие виды документов запрашивать в каждом отдельном случае.

Например, камеральная проверка декларации НДС с заявленным возмещением проводится с предоставлением счета-фактуры и других документов, подтверждающих правомерность вычетов.

Во время выездной проверки сотрудники налоговой службы могут потребовать любые виды документов, относящиеся к определенному периоду, например: регистры учета, первичную документацию и т.д.

В случае если фискалам понадобится информация о контрагенте и определенной сделке, налогоплательщику понадобится предъявить договор о сотрудничестве с конкретным субъектом и доп. соглашения к нему. В список могут войти: счета-фактуры, товарные накладные, таможенные декларации и прочие документы.

Чек-лист. Что проверить и как действовать

Шаг 1. Убедитесь, что требование направлено именно вам

Откройте электронное требование и прочтите его. Убедитесь, что, во-первых, электронный документ открывается, файл не «битый» и читаем, а во-вторых, что требование направлено не ошибочно и в адрес именно вашей компании.

Шаг 2. Оценка правомерности и законности

Нормы налогового права дают возможность налоговикам затребовать у компании или индивидуального предпринимателя документы как в рамках проведения налоговых проверок, так и вне рамок проверок.

Оцените в рамках какой контрольной процедуры выставлено требование.

Как в отношении вашей компании, так и в отношении контрагентов документы могут быть истребованы:

1) непосредственно в ходе проверки, 2) при проведении доп.мероприятий, 3) вне рамок налоговой проверки. При этом вне рамок налоговой проверки могут быть затребованы документы или информация по конкретной сделке.

От вида контрольной процедуры зависит и срок представления документов:

- если документы истребованы в рамках камеральной или выездной проверки, вы должны представить документы в налоговую не позднее 10 рабочих дней с даты получения требования;

- если проверяется консолидированная группа – в срок не позднее 20 рабочих дней;

- при проверке “иностранцев” – 30 рабочих дней;

- если документы затребованы в рамках встречной проверки – срок представления 5 рабочих дней;

- для предоставления документов по конкретной сделке – срок 10 дней.

Шаг 3. Узнайте, кто под прицелом

Уточните в отношении кого налоговая проводит налоговый контроль – в отношении вашей компании или вашего контрагента (встречная проверка).

В случае встречной проверки вы получите требование из своей инспекции ( по месту учета вашей компании) с приложением копии поручения из инспекции контрагента, в которой указана причина запроса с перечнем документов. Этот порядок определен п.3, 4 статьи 93.1 Налогового кодекса: чужая инспекция должна направить в ИФНС по месту учета вашей компании поручение об истребовании документов, и уже ваша ИФНС пришлет вам требование с копией поручения.

Обратите внимание – какая инспекция прислала запрос. Если требование по встречной проверке пришло в обход вашей инспекции – из инспекции контрагента – отправьте мотивированный письменный отказ. Копию отказа вместе с копией требования от чужой инспекции отправьте для сведения в свою ИФНС по месту учета.

Не лишним будет сверить перечень документов, указанных в поручении и требовании, направленном вам. Почему? Ваша налоговая может схитрить и расширить перечень, полученный из чужой налоговой, – и запросить у вас интересующие их документы, не имеющие отношения к запросу. В пояснении напишите, что «документы … не могут быть представлены, так как не указаны в поручении, на основании которого выставлено требование…». Если наоборот, в поручении запрошено документов больше, исполняйте требование своей инспекции – ведь вы получили для исполнения именно его.

При встречной проверке обязательно свяжитесь с контрагентом, уточните детали и обсудите действия. Это важно! Можете узнать много неожиданного и полезного.

Если у вас нет документов или сведений, запрошенных по контрагенту или сделке, – не позднее следующего дня после получения требования отправьте об этом уведомление в свою инспекцию.

Особенно внимательно отнеситесь к исполнению требования, если оно направлено вне рамок налоговой проверки и не касается «встречки»!! Высокая вероятность, что в отношении вашей компании налоговая проводит предпроверочный анализ. Вы – в разработке.

Шаг 4. Пояснение или документы

Уточните – что от вас требуется – пояснение или представление документов. Быть может и то и другое. Но если в требовании не указан перечень документов – значит, достаточно пояснений.

Пояснения требуются, как правило, в рамках камеральной проверки при обнаружении в отчетности ошибок или противоречий. В этом случае в требовании должны быть указаны те ошибки и несоответствия, которые вам следует прояснить. Особый порядок пояснений установлен для НДС.

Шаг 5. Обратная связь – обязательна!

Сформируйте квитанцию о получении и отправьте в налоговую.

Срок подтверждения, что требование вами получено – 6 рабочих дней со дня отправки требования налоговым органом. Если этого не сделать – могут заблокировать счет.

Если требование пришло ошибочно и адресовано не вашей компании – в этот же срок отправьте в налоговую электронное уведомление в отказе от получения. Игнорировать нельзя, счет тоже могут закрыть.

Датой получения требования, направленного по почте заказным письмом, считается шестой день со дня отправки указанного письма.

Шаг 6. Оцените «масштаб бедствия»

Определите состав и объем истребованных документов. Это важно для определения реальной возможности представить их в налоговую в установленный срок и действий вашего реагирования.

Как правило, весь перечень затребованных документов можно разделить на четыре группы:

Первая: документы, которые вы ранее представляли в налоговую по запросам.

Неважно в какую инспекцию – в налоговую по месту учета, или в налоговую по месту нахождения обособленных подразделений, или вдруг в иную инспекцию. Важно, что представляли в налоговый орган и они должны попасть в информационную систему. И у вас остались сопроводительные письма, описи или реестры документов, которые вы представляли? Обязательно – со следами налоговой о получении?

Отлично! Потому что запрашивать их повторно инспектор не вправе. Эта новая норма работает с 3 сентября 2018 года.

Сообщите инспекторам реквизиты сопроводительного письма, к которому прилагались копии, и наименование ИФНС, куда документы направляли.

Из этого правила есть два исключения. Инспекторы вправе снова запросить документы, если: 1) раньше вы сдавали подлинники документов, и инспекция их вернула; 2) если ранее представленные в инспекцию копии, были утрачены из-за форс-мажорных обстоятельств или действий непреодолимой силы. (например, случился пожар!!).

Вторая: документы, которыми вы уже обменивались с налоговой.

Это обязательная отчетность, квитанции, протоколы о ее приеме – те, которые хранятся как в вашей базе данных, так и в информационном ресурсе налогового органа. Зачастую налоговая запрашивает и их, не утруждая себя поиском. Их инспектор может найти самостоятельно.

Об этом тоже следует указать в сопроводительном письме. «Документы…. были своевременно направлены в ИФНС по ТКС ( или заказным письмом от…) и приняты налоговым органом в установленном порядке.» Как-то так.

Третья: налоговики могут включить в требование представление так называемых пояснений – в виде громоздких массивов данных или аналитических таблиц. Эта работа по сути не сложная, но трудоемкая. И для вас ненужная.

Кроме того, есть опасность, что заполненные вами таблицы будут приобщены к материалам проверки (выездной, камеральной, углубленной, тематической), могут даже быть включены в виде фрагмента в акт проверки, использованы как доказательство нарушения или вашей неблагонадежности. Для какой цели эти таблицы? Каким смыслом наполнено их содержание и какие выводы будут сделаны по представленным вами показателям? Правильно ли вы их поняли и заполнили? Вы верно истолковали запрос? А может это негативная информация? Опасное соотношение или отрицательная динамика? Проводили такую оценку? А оспорить эти сведения, собранные самими вами, будет практически невозможно. Подумайте об этом.

Вы не обязаны заполнять специальные аналитические формы – инспектор перекладывает на вас часть своей работы. По указанным в таблице показателям распечатайте учетные регистры – за тот период, который указан в таблице – укажите их в реестре к сопроводительному письму об исполнении требования. Мы делали так. Знали, что может быть не все так однозначно. Опасались подвоха. И специальных таблиц не заполняли.

Четвертая. Это непосредственно те документы, которые вам действительно нужно приготовить и передать в налоговую.

ФНС призывает нижестоящие инспекции не возлагать излишнюю и неоправданную нагрузку на бизнес. И запрашивать документы с учетом реальной потребности в них. С учетом возможности компании их в затребованном объеме подготовить и возможности инспектора их в этом объеме изучить. Но, к сожалению, далеко не все инспекции утруждают себя составлять обоснованные запросы с учетом конкретной ситуации – и зачастую требования «выгружаются из компьютера» с одинаковым часто применяемым или типовым списком запрошенных документов, и даже с ошибками.

Шаг 6. Обращайтесь за отсрочкой

Оцените объем документов, которые следует представить. Если объем существенный – попросите отсрочку о продлении срока представления документов и отправьте его в инспекцию по установленной электронной форме. Срок уведомления о продлении срока ограничен – его следует направить в течение дня, следующего за днем получения требования.

В письме опишите причины, по которым вы не сможете представить документы в срок – объем документов – количество бумаг в тыс. штук, отсутствие ответственного сотрудника (болезнь, отпуск, командировка), ремонт офиса, поломка техники. Обязательно укажите реальный срок, к которому вы сможете подготовить истребованные документы.

Инспекция не обязана представлять вам отсрочку. Даже если вам не пойдут навстречу – это уведомление поможет уменьшить штраф в случае судебного спора. Признав смягчающими ответственность вами перечисленные обстоятельства.

В течение двух дней со дня получения вами уведомления руководитель инспекции вынесет решение – продлить срок или вашу просьбу отклонить. Мотив отказа вам сообщать не будут. Налоговым кодексом это не предусмотрено.

Шаг 7. Позвоните инспектору

В любом случае – даже если вам согласовали отсрочку – позвоните по телефону инспектору, который направил вам требование. Познакомьтесь с ним, предупредите, что объем запрошенных документов немыслимо огромен, уточните – можно ли документы подвозить частями, какие целесообразно представить в первую очередь.

Из разговора с умным инспектором вы поймете в чем интерес налоговой. Можно уточнить, каких документов будет предостаточно. Он бережет свое время – переступать через горы папок в тесном кабинете, выискивать три договора и документы их сопровождающие в тоннах бумаг или в потоке сканкопий ему тоже не очень хочется.

Строгий инспектор вам ответит, что все указано в требовании. Ну что ж. Готовьте документы. Начинайте с самых общих и очевидных (учетная политика, книги покупок, книги продаж, нейтральные приказы, учетные регистры …) и самых безобидных, но впечатляющих своим объемом -томами договоров займа, актами приема-передачи векселей и прочими. Инспектор, – даже и нелюбезный- в итоге, осознает ненужность гигантского объема бумаг и сложность работы с ними, и озвучит операции, сделки, или события, которые его заинтресовали.

Шаг 7. Готовьте сопроводительное письмо и реестр документов

О том, что все документы передаются в налоговую с сопроводительным письмом, с описью или реестром документов – вы итак все знаете.

К составлению описи подключаются все – помощники, курьеры, кассиры, секретари. Если у вас это не так – советую подгрузить директора этой темой. Требования из налоговой – это не запрос по ошибкам бухгалтерии, как часто понимается. А одна из процедур налогового контроля. Причем, с самыми разными – и в том числе негативными – последствиями. А весь процесс взаимодействия с налоговой – в целях безопасности бизнеса – руководитель должен держать под своим контролем.

Сопроводительное письмо, пояснения, реестры документов готовьте в двух экземплярах – один из которых с отметкой налоговой о приеме забирайте и храните.

Если документооборот у вас в электронном виде – не надейтесь, что все сохранится в базе – распечатайте и храните. Как и всю переписку с налоговой – и входящие и исходящие документы.

Про электронный и бумажный формат представления вы тоже полагаю все знаете. Про то, что компании с небольшой численностью персонала до 100 человек могут без всяких последствий не реагировать на электронные послания. Если электронный ответ не придет от компании в 6-тидневный срок, инспектор обязан продублировать запрос заказным письмом. Тогда у компании будет еще срок ( 5 или 10 дней), чтобы его исполнить. Но если компания сдает отчетность в электронном виде – отвечать на требования она также обязана в электронном формате. Это способ, на мой взгляд, более удобный, быстрый и экономичный.

Из недавних новостей – с 4 января 2019 года правила оформления бумажных документов для ИФНС приведены в приложении 18 к приказу ФНС от 07.11.2018 № ММВ-7-2/628. В приложении № 17 к этому приказу обновлена форма требования о представлении документов (информации).

Создание дубликата

Перед подачей документа в налоговую необходимо изготовить дубликат. Как составить копию, в том числе письма по требованию предоставления документов? Обычно исполнитель печатает письмо в двух экземплярах, одно для подачи, второе – для проставления отметки о принятии сотрудником налогового органа. Копия письма остается у исполнителя на сохранении до получения результата обращения в ИФНС.

Налогоплательщик самостоятельно выбирает форму подачи документов. Существует два варианта – подача в бумажной форме в налоговый орган по месту учета гражданина или объекта налогообложения или направление в электронном виде через личный кабинет портала налог.ру.

Документооборот между налоговым органом и заявителями регулируется подзаконными актами:

- Приказ Минфина России от 02.07.2012 № 99н (ред. от 26.12.2013) “Об утверждении Административного регламента Федеральной налоговой службы по предоставлению государственной услуги по бесплатному информированию (в том числе в письменной форме) налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также по приему налоговых деклараций (расчетов).

- Методические рекомендации по организации электронного документооборота при представлении налоговых деклараций (расчетов) в электронном виде по телекоммуникационным каналам связи (утверждены приказом ФНС РФ от 13.06.2013 № ММВ-7-6/196@).

Сопроводительное письмо – это документ универсального назначения, который может играть роль пояснительной записки или ответа на полученный запрос от ИФНС. Его структура довольно проста, и исполнителем по нему без труда сможет стать любое заинтересованное лицо.

из положений налогового кодекса не следует, что у налогоплательщика есть право отказать в представлении документов, поскольку предъявленное требование кажется ему необоснованным. Полномочий для проверки оснований направления инспекций требования об истребовании документов налоговым кодексом налогоплательщику не предоставлено. Налоговые органы не обязаны давать контрагенту проверяемого лица пояснения относительно причин, по которым они посчитали истребуемую информацию относящейся к конкретной сделке (это, к примеру, Постановление АС СЗО от 21.05.2018 N Ф07-4963/2018 по делу N А21-5988/2017).

Пошаговое инструкция по заполнению

Сопроводительная записка к доверенности должна выглядеть таким образом:

- В правом верхнем углу листа пишется номер ИФНС, город, инициалы и фамилия руководителя, занимаемая должность. Если письмо составляется не на фирменном бланке, указываются также реквизиты отправителя.

- В левом верхнем углу указывается исходящий номер и дата составления. Если письмо является ответным, то обязательно указание номера запроса и даты его составления.

- По центру листа указывается наименование документа. Название должно выражать суть письма. В данном случае письмо нужно назвать «О направлении доверенности».

- Отступив несколько строк от названия, необходимо написать текст-пояснение. Первые слова должны быть «Направляем в Ваш адрес» или «Предоставляем Вам доверенность». Далее нужно указать все реквизиты доверенности и информацию о доверенном лице.

- Отступив несколько строк от основного текста, слева нужно указать должность уполномоченного лица. На той же строке посередине листа необходимо поставить подпись лица и печать организации. Справа должна находиться расшифровка подписи.

- В левом нижнем углу письма размещается информация об исполнителе.

Пункты 1, 2, 5 и 6 едины для всех видов сопроводительных писем.

К декларации

Назвать документ нужно «О направлении декларации».

Текст сопровождения можно написать так: «Направляем в Ваш адрес декларацию 3-НДФЛ за 2017 год».

Декларация 3-НДФЛ за 2017 год – на 6 листах в 1 экз.».

- Скачать бланк сопроводительного письма в ИФНС к декларации

- Скачать образец сопроводительного письма в ИФНС к декларации

О сопроводительных письмах к декларациям мы подробно писали в этих материалах, а о том, обязательно ли составлять данный документ к декларации по НДФЛ, вы можете узнать здесь.

К уточненной декларации

Назвать документ нужно «О направлении уточненной декларации».

Текст письма можно написать так: «Направляем в Ваш адрес уточненную декларацию 3-НДФЛ за 2017, составленную в связи с арифметической ошибкой, содержащейся в первичной декларации (указать свою причину).

Уточненная декларация 3-НДФЛ за 2017 год – на 6 листах в 1 экз.».

К ответу на требование

Назвать документ нужно «О направлении документов».

Пример письма к ответу на требование:

«Направляем в Ваш адрес, согласно требованию о предоставлении документов от _ № _, следующие документы в целях проверки правильности исчисления налоговой базы по НДС за второй квартал 2017 года:

- Выставленные счета-фактуры – на 5 листах в 1 экз.

- Полученные счета-фактуры – на 5 листах в 1 экз.

- Книга покупок – на 8 листах в 1 экз.

- Книга продаж – на 8 листах в 1 экз.

- Выписка с расчетного счета – на 3 листах в 1 экз.».