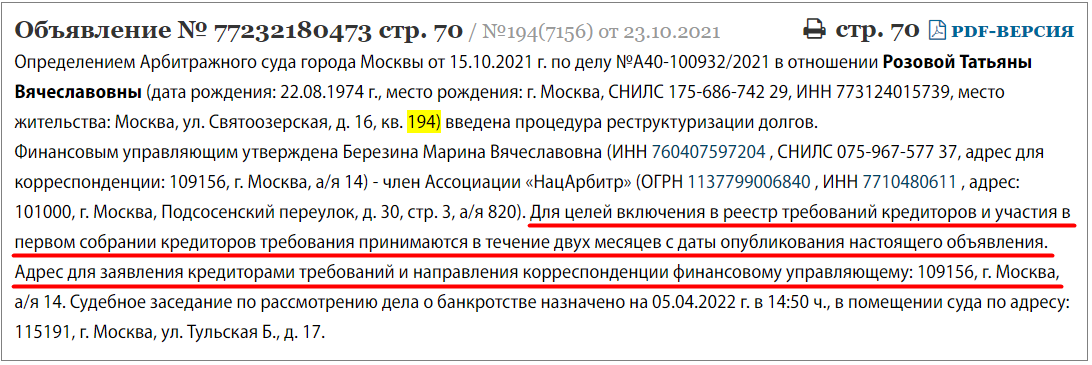

Все адреса указанных лиц, кстати, можно найти в этом же объявлении, но адрес суда я бы все-таки рекомендовала перепроверить из более надежных источников.

Порядок включения требования кредитора в реестр требований кредиторов должника (банкрота)

Первой стадией банкротства юридического лица является процедура наблюдения.

После введения в отношении должника процедуры наблюдения, требования кредиторов по денежным обязательствам (за исключением текущих платежей) предъявляются к должнику только с соблюдением порядка, установленного ФЗ «О несостоятельности (банкротстве)».

Необходимо иметь ввиду, что если компания для взыскания задолженности направит исковое заявление вне рамок дела о банкротстве, а не заявление о включении в реестр требований кредиторов, то суд оставит его без движения.

В связи с этим, перед подачей иска в суд, лучше проверить в Картотеке арбитражных дел наличие дела о банкротстве должника.

Включение требований компании в реестр требований кредиторов осуществляется путем подачи заявления в Арбитражный суд по местонахождению должника, поскольку дело о признании должника банкротом рассматривается арбитражным судом по местонахождению должника.

Заявление подается в 30-дневный срок после публикации сообщения о введении процедуры наблюдения.

Если компания не успеет подать заявление в этот срок, она не лишается возможности включить свои требования в реестр позднее, но она не сможет направить своего представителя для участия в первом собрании кредиторов, на котором принимаются важнейшие решения о дальнейшей процедуре банкротства, об образовании комитета кредиторов (ст. 72, 73 ФЗ «О несостоятельности (банкротстве)»).

Если размер ваших требований к должнику составляет незначительную долю в общем объеме требований кредиторов, то неучастие в собрании кредиторов может и не иметь существенного значения, поскольку ваш голос, скорее всего, не будет решающим (количество голосов на общем собрании определяется пропорционально размеру требований кредиторов: кредитор, имеющий требование к должнику на 1 000 рублей будет иметь в 10 раз больше голосов, чем кредитор, имеющий требование на 100 рублей).

И напротив, если размер ваших требований достаточно большой, чтобы ваш голос имел существенное значение на собрании кредиторов, то неподача заявления о вступлении в дело о банкротстве в течение 30 дней с даты введения наблюдения может негативным образом сказаться на сумме, которую удастся получить по итогам банкротства.

Необходимо учитывать, что по истечении двух месяцев с даты опубликования сведений о признании должника банкротом и об открытии конкурсного производства происходит закрытие реестра требований кредиторов (абз. 3 п. 1 ст. 142 ФЗ «О несостоятельности (банкротстве)»).

Требования, заявленные по истечении этого срока, в реестр не попадают и удовлетворяются за счет имущества должника, оставшегося после удовлетворения требований, включенных в реестр.

Необходимо отметить, что требования кредиторов удовлетворяются в определенной очередности.

Так, в первую очередь производятся расчеты по требованиям граждан, перед которыми должник несет ответственность за причинение вреда жизни или здоровью, а также расчеты по некоторым другим требованиям, во вторую – расчеты по выплате выходных пособий, оплате работникам по трудовым договорам и по выплате вознаграждений авторам результатов интеллектуальной деятельности, в третью же очередь производятся расчеты с другими кредиторами, в том числе кредиторами по нетто-обязательствам (п. 4 ст. 134 закона № 127-ФЗ).

Зачастую долги, возникшие вследствие взаимоотношений между компаниями представляют собой требования третьей очереди.

Приняв к производству заявление о включении в реестр требований кредиторов, суд проверяет обоснованность предъявленных должнику требований исходя из документов, приложенных к заявлению, по сути как и в обычно исковом производстве.

Если суд решит, что заявитель не доказал наличие задолженности, во включении в реестр будет отказано.

Поэтому лучше сразу приложить копии всех подтверждающих долг документов, такими могут являться: договора, акты, накладные, справки и иные документы обосновывающие задолженность.

Если суд удовлетворяет заявление о включении в реестр требований кредиторов, то с этого момента вы считаетесь участвующим в деле о банкротстве, можете принимать участие в собрании кредиторов, возражать против включения в реестр требований других кредиторов, получаете право на получение денег, вырученных от продажи имущества должника в ходе конкурсного производства, в счет погашения его долга перед вами.

Важным является тот факт, что активные действия в ходе процедуры банкротства необходимы для увеличения суммы итоговой выплаты, поскольку в противном случае вы рискуете, что имущество должника будет «уведено» и до расчетов с вами дело не дойдет.

Что такое реестр требований

Кредитором в банкротном деле может быть предприятие, ИП или физическое лицо, перед которым у должника есть какие-либо имущественные (или денежные) обязательства.

- банк, перед которым возникла просрочка по кредиту;

- МФО, которому заемщик не вернул микрозайм;

- Инспекция ФНС, если речь идет о взыскании долгов по налогам, сборам, штрафным санкциям;

- физические лица, требующие взыскать задолженность по алиментам, по возмещению вреда или ущерба;

- другие кредиторы, если обязательства перед ними подтверждены договорами, судебными актами, иными документами. Например, расписками о выдаче денег в долг.

Что должник должен сообщить суду

для формирования реестра требований?

Финансовый управляющий, который ведет банкротное дело, не обязан знать, кому и сколько должен потенциальный банкрот. Общие сведения о структуре и размере обязательств должник указывает в заявлении на банкротство. Но только от активных действий кредитора зависит, будет ли долг перед ним учтен при проведении дела, при расчетах после реализации имущества.

Чтобы учесть все требования, возникшие у должника, управляющий будет вести реестр. Это документ, который содержит сведения:

- о кредиторах, перед которыми есть обязательства, и которые заявили о них в ходе банкротства;

- о датах возникновения обязательства;

- о размере задолженности, процентов, штрафных санкций;

- другие данные, которые имеют значение для банкротного дела.

Закон № 127-ФЗ предусматривает ведение реестра кредиторов физического лица и организации. От статуса должника зависит, в какой срок нужно заявить о своих обязательствах. Например, специальные сроки предусмотрены для такого этапа банкротства, как внешнее управление. Но эта стадия применяется только в отношении должника-организации, а не гражданина.

Для чего нужен реестр требований кредиторов при банкротстве

Ведение списка кредиторов гражданина или фирмы в банкротном деле — это не прихоть управляющего.

Документ ведется со следующими целями:

- чтобы систематизировать все обязательства должника, о которых заявили его кредиторы;

- чтобы устранить злоупотребления при распределении конкурсной массы и определить очередность погашения долгов;

- чтобы защитить интересы должника от необоснованных требований, для контроля за действиями управляющего.

Могут ли кредиторы перемещаться

в очереди в ходе банкротства?

Спросите юриста

В банкротном деле может быть несколько разнородных обязательств. Например, одновременно могут заявляться долги по кредитам, налогам и алиментам. Для всех видов задолженностей в 127-ФЗ есть определенная очередность погашения. Поэтому по сведениям реестра будут распределяться все обязательства по группам очередей. В данном случае документ позволит избежать необоснованного повышения или понижения в очереди, нарушения интересов участников дела.

Где можно посмотреть реестр требований кредиторов при банкротстве? Есть два способа. Первый — попросить управляющего предоставить реестр по запросу. Конечно, этот вариант возможен, если вы подали свои требования к должнику в порядке включения в себя в этот список. Второй путь — это посетить официальный сайт, который содержит всю информацию обо всех банкротствах в России — Федресурс.

Цель создания реестра требований

Главная цель создания реестра – учет кредиторов и их финансовых претензий. На основании этого перечня устанавливается очередность выплаты задолженностей. В целом существует три очереди кредиторов. Для расплаты с долгами распродается имущество банкрота. Полученными деньгами погашают долги перед представителями первой очереди. Потом идет вторая очередь. Если деньги остаются, они направляются кредиторам 3-ей очереди.

Создание реестра позволяет управляющему учесть все требования к организации. Но этот перечень выгоден и для кредиторов. Лица, не входящие в реестр, сталкиваются с рядом проблем:

- Они не могут влиять на принятие решений в рамках признания несостоятельности.

- Они лишаются права голоса на общем собрании.

- Их финансовые требования не удовлетворяются.

Кредитор должен позаботиться о включении в реестр даже в том случае, когда до процедуры признания несостоятельности было принято судебное решение о покрытии обязательств.

Какие существуют требования к банкам

В случае банкротства кредитной организации, клиенты, вкладчики также имеют право заявить о внесении требований в реестр. Когда вводится в банк временная администрация, может так случиться, что вкладчика не внесут в реестр кредиторов. Поэтому клиентов банка волнует вопрос, как включить требования в реестр требований кредиторов, еще на этапе нормальной работы. Ведь о банкротстве банка вряд ли они узнают заранее. Сделать это можно, подав заявку конкурсному управляющему. Сведения заносятся в форму или на основании решения суда, или по данным о наличии текущих и депозитных счетов данного клиента.

Таким образом, включение в реестр подтвержденных требований, является необходимым для повышения шанса вернуть свои деньги вкладчику, или кредитору юридического лица, признанного банкротом. Возврат денежных средств при нахождении контрагента на стадии банкротства, крайне важная и сложная процедура. Поэтому, успешно ее пройти можно только заручившись поддержкой профессионалов.

Полезные советы: как кредитору попасть в реестр и обойти конкурентов

Независимому кредитору непросто в банкротстве. Приходится противостоять соперникам и выстраивать отношения с управляющим. Эксперты советуют за ним следить, но не конфликтовать без особой надобности. Надо помнить о сроках. Не надо опаздывать, но иногда не следует и торопиться. Например, слишком рано подавать заявление о привлечении к «субсидиарке». Рассказываем, как обогнуть острые углы и сохранить свой законный (хоть и небольшой) шанс вернуть деньги.

Главная опасность для независимого кредитора – это аффилированные с банкротом «коллеги», которые тоже претендуют на деньги из конкурсной массы. При этом «дружественный кредитор», включившись в реестр требований кредиторов должника, еще и получает право голоса на собрании кредиторов, равное размеру его требования, и может использовать это право для назначения «лояльного» арбитражного управляющего.

Поэтому независимому кредитору нужно сохранять бдительность, изучить материалы споров о включении в реестр других требований и поискать связь между кредиторами и должником. А если возникнут сомнения в обоснованности требования кредитора, то можно заявить возражение относительно их включения в реестр.

Возможность оспаривания сомнительных требований других кредиторов недавно подтвердил и Верховный суд. Оспаривание не должно быть повсеместным, но если сторона занимает активную процессуальную позицию, представляет доказательства, опровергает позиции других участников процесса и последовательно обжалует решения, такое оспаривание нельзя признать формальными (дело № А40-240735/2015).

Нужно критически относиться к включению требований аффилированных кредиторов в реестр, даже если они подтверждены судебными решениями, советует партнер Независимой юридической группы Стрижак и партнеры Стрижак и партнеры Федеральный рейтинг. группа Арбитражное судопроизводство (средние и малые споры – mid market) группа Банкротство (включая споры) (high market) Профайл компании × Александр Симонов. В качестве примера он приводит недавнее решение Верховного суда по делу № А50-23227/2018. Дружественный кредитор сперва не смог включиться со своим требованием в реестр, но не сдался и «просудил» долг через суд общей юрисдикции. Но и тогда другие кредиторы не дали включить подтвержденное судом требование в реестр – помогла ссылка на первоначальную позицию арбитражного суда.

Бывает, что кредитор допускает ошибки из-за неправильно выбранной стратегии. Пример приводит Сергей Королев, руководитель практики «Банкротство» АБ Казаков и партнеры Казаков и партнеры Федеральный рейтинг. группа Банкротство (включая споры) (high market) группа Экологическое право группа Антимонопольное право (включая споры) группа Природные ресурсы/Энергетика группа Земельное право/Коммерческая недвижимость/Строительство группа Уголовное право 12 место По выручке на юриста (более 30 юристов) 25 место По количеству юристов 27 место По выручке Профайл компании × . Контролирующие лица пытаются до возбуждения дела о банкротстве выкупить большую часть требований независимых кредиторов, чтобы получить контроль за потенциальным банкротством. Они не учитывают, что требования новых аффилированных кредиторов подлежат субординации.

Аналогично и в противоположном случае: независимый кредитор может выкупить права требования у аффилированной компании, но на такие требования также будет распространяться режим субординации.

Одна из главных задач управляющего – наполнение конкурсной массы. Но даже профессионалы могут ошибаться. Более того, в «контролируемом» банкротстве управляющий может намеренно не принимать мер по поиску имущества должника, отказаться от оспаривания сделок должника и от привлечения руководства и собственников бизнеса к субсидиарной ответственности, отмечает управляющий партнер юридической группы PARADIGMA PARADIGMA Федеральный рейтинг. группа Международные судебные разбирательства группа Арбитражное судопроизводство (крупные споры – high market) группа Корпоративное право/Слияния и поглощения (mid market) группа Налоговое консультирование и споры (Налоговое консультирование) группа Уголовное право Профайл компании × Климент Русакомский.

К счастью, у кредиторов есть целый набор инструментов, которые позволят не допустить ошибок или недобросовестного поведения управляющего.

В первую очередь кредитору следует отслеживать и контролировать действия арбитражного управляющего по выявлению и возврату в конкурсную массу активов должника. По мнению Русакомского, для контроля за деятельностью арбитражного управляющего кредиторам нужно:

- ознакомиться с отчетами арбитражного управляющего о деятельности и о движении денежных средств;

- изучить документы финансово-хозяйственной деятельности должника;

- отслеживать запросы управляющего на получение сведений о должнике: о его имуществе, контрагентах и обязательствах. Проверять ответы на эти запросы.

Если кредитор обнаружит, что управляющий допустил ошибку, можно подать жалобу и отстранить управляющего или даже потребовать возмещения убытков.

Недоработки управляющего кредитор может исправить самостоятельно. Он может проверить, есть ли основания для оспаривания сделок и для привлечения к субсидиарной ответственности контролирующих должника лиц, и подать соответствующие заявления.

Следить за действиями управляющего необходимо. Но не стоит усердствовать и доводить до прямой конфронтации, считает Павел Кирсанов, руководитель практики «Реструктуризация и банкротство» КА Регионсервис Регионсервис Федеральный рейтинг. группа Семейное и наследственное право группа Уголовное право группа Экологическое право группа Арбитражное судопроизводство (крупные споры – high market) группа Природные ресурсы/Энергетика × .

Часто кредиторы сосредоточены на том, чтобы «заставить работать» арбитражного управляющего, отмечает эксперт. «В его адрес поступают запросы с требованием предоставить документы в огромных объемах, оспаривать абсолютно все платежи», – рассказывает Кирсанов.

Такие требования часто заявляют не в конструктивных целях, а лишь для для того, чтобы признать незаконными действия управляющего. Но в конечном итоге кредитора заставят компенсировать судебные расходы, если он будет проигрывать. Так что подходить к оспариванию нужно с умом.

«Необходимо стараться, даже несмотря на возможные разногласия, более конструктивно и взаимовыгодно сотрудничать с арбитражным управляющим», – советует Кирсанов.

Банкротное законодательство строго относится к процессуальным срокам. У кредитора не будет возможности восстановить пропущенный двухмесячный срок на подачу заявления о включении требования в реестр (если речь идет не о банкротстве гражданина). После того как реестр закроется, попасть в него уже не получится. В таком случае требование опоздавшего кредитора вынесут «за реестр».

Это существенно ограничит права кредитора. Такие «зареестровые» кредиторы не участвуют в голосовании на собраниях кредиторов, то есть лишены всякой возможности влиять на принятие решений о судьбе должника. И самое главное – они получают удовлетворение лишь после того, как будут удовлетворены требования всех реестровых кредиторов.

Русакомский дал несколько советов, как не попасть «за реестр». Для этого нужно:

- отслеживать информацию о должнике, содержащуюся на портале арбитражных судов kad.arbitr.ru и на сайте газеты «Коммерсант»;

- своевременно подать заявление о включении в реестр требований кредиторов должника после публикации в «Коммерсанте» сведений о введении в отношении должника соответствующей процедуры банкротства.

Хорошим советом для кредитора будет «постоянный ненавязчивый мониторинг» должников на официальном ресурсе ЕФРСБ, говорит Алина Леонова, юрист правового бюро Олевинский, Буюкян и партнеры Олевинский, Буюкян и партнеры Федеральный рейтинг. группа Банкротство (включая споры) (high market) 25 место По выручке на юриста (менее 30 юристов) 45 место По выручке Профайл компании × .

Нередко кредиторы слишком торопятся и совершают ошибку, рассказывает Александра Улезко, руководитель группы по банкротству Качкин и Партнеры Качкин и Партнеры Федеральный рейтинг. группа ГЧП/Инфраструктурные проекты группа Земельное право/Коммерческая недвижимость/Строительство Профайл компании × .

Например, уже несколько лет можно подавать заявления о привлечении к субсидиарной ответственности в процедуре наблюдения и не дожидаться открытия конкурсного производства. Кроме того, закон о банкротстве допускает привлечение к субсидиарной ответственности контролирующих лиц за совершение сделок, недействительных согласно законодательству о банкротстве, без судебного акта о признании таких сделок недействительными.

Но иногда лучше сначала все же инициировать споры о признании сделок недействительными, чтобы доказывать все элементы привлечения к субсидиарной ответственности было проще.

В качестве примера эксперт приводит недавнее постановление окружного суда по делу № А56-75596/2018. Кредитор обратился с заявлением о привлечении к «субсидиарке» еще в наблюдении. Но суды отказали, ведь в материалах дела еще не было доказательств причастности лиц к совершению сделок, на которые указывали заявители.

Как включиться в реестр кредиторов при банкротстве?

Перечень шагов, которые нужно сделать кредитору, чтобы принять участие в банкротстве своего должника, зависит от типа должника. Если банкротится юридическое лицо — одни нюансы, если физическое — другие. Ниже мы рассмотрим и тот и другой вариант, дадим пошаговую инструкцию, что делать, чтобы не пролететь.

Если у Вас есть вопрос по банкротству, субсидиарке или защите личных активов, подпишитесь на рассылку

Раз в месяц разбираем одно обращение, даем подробную консультацию и высылаем руководство к действию на e-mail. Только для подписчиков.

Но прежде ответим на вопрос «А зачем тратить время и усилия на то, чтобы включиться в реестр требований кредиторов должника (кто бы он ни был)»?

Все просто: если вы не получили официальной бумажки о том, что ваши требования учтены в реестре банкрота, то обязательств у должника перед вами как бы и нет. Даже если сам должник признает долг и кричит о нем на каждом углу или, как вариант, долг был вами просужен и даже получен исполнительный лист, закон все равно исходит из того, что вы должны предпринять усилия и официально заявиться в банкротство.

Если вы этого не сделаете, то будет как минимум два последствия.

Во-первых, вы не будете считаться участником дела о банкротстве, а значит не сможете знакомиться с его ходом, участвовать в собраниях, подавать судебные иски об оспаривании сделок должника или о привлечении к субсидиарке и т.д.

Во-вторых, вы не получите денег от должника по итогам распределения выявленных у него активов. В общем случае, ваш долг просто спишется вместе с окончанием процедуры банкротства.

Так что основная задача кредитора — попасть в реестр требований. Для этого надо как минимум подать документы вовремя. О перечне документов и куда их подавать чуть позже, а сейчас — о сроках.

Если вы собираетесь активно воевать с должником и другими кредиторами, то вам желательно включиться в реестр к первому собранию кредиторов. Это позволит принять в нем участие и повлиять на выбор кандидатуры арбитражного управляющего и другие не менее важные вопросы.

Для этого надо подать заявление о включении в реестр:

– должников — юридических лиц: в течение 30 дней с момента публикации в СМИ сообщения о введении процедуры наблюдения;

– должников — физических лиц: в течение 2 месяцев с момента размещения в СМИ публикации о введении процедуры реструктуризации задолженности.

Если же воевать вы не планируете и ваша задача — лишь вяло дожидаться получения хоть каких-то денег от банкрота, то дедлайны запомнить легко:

для банкротов — юридических лиц: заявление о включении в реестр требований можно подавать в любой момент пока идет процедура наблюдения и в течение 2 месяцев после введения конкурсного производства. Если говорить совсем точно, то двухмесячный дедлайн отсчитывается с момента размещения публикации в СМИ о том, что в отношении компании введено конкурсное производство;

для банкротов — физических лиц: аналогичная ситуация: пока идет процедура реструктуризации можно не нервничать и подавать свои требования, когда душе заблагорассудится, а вот если введена финальная стадия банкротства — процедура реализации имущества, то у вас будут те же 2 месяца. Отсчитываться они будут аналогично: с момента публикации в СМИ сообщения о введении процедуры реализации.

Как вы уже поняли, ключевое значение в определении дедлайнов играют публикации в СМИ. Где их искать?

Глобально информация о банкротствах размещается в двух источниках: на сайте ЕФРСБ и в газете «Коммерсантъ».

Но для целей определения сроков нас интересует только «Коммерсантъ». Размещенные там публикации считаются официальными и исходя из дат опубликования отсчитываются все сроки.

Для поиска информации о своем банкроте вам потребуется его ФИО или название юрлица/ОГРН/ИНН. Ссылка на сервис здесь.

После того как нашли публикацию по своему должнику и внимательно ее прочитали, у вас может сложиться впечатление, что теперь все ясно и понятно:

Вы радостно строчите письмо арбитражному управляющему, прикладываете к нему судебный акт о взыскании долга и даже, о боже, исполнительный лист. И на этом успокаиваетесь. А ваши оппоненты ликующе потирают руки, потому что нет лучшего подарка для должника, чем лопух, который не направил свои требования в суд.

Универсальное правило: за исключением небольшого количества определенных видов долгов (по текущим обязательствам, по зарплате и т.д.), все требования подаются в Арбитражный суд, где рассматривается дело о банкротстве.

Да, по закону надо направить аналогичный пакет документов и арбитражному управляющему, и самому должнику, но если вы этого не сделаете, в самом худшем случае суд оставит ваше заявление без движения до момента пока вы не направите документы в адрес указанных лиц. Обычно суд с этим не заморачивается, потому что участники дела о банкротстве имеют полное право прийти и самостоятельно ознакомиться с вашими требованиями.

Но, чтобы сделать все без сучка и задоринки, готовьте 3 пакета документов: один направляйте заказным письмом в адрес арбитражного управляющего, второй — в адрес самого должника, а к третьему прикладывайте копии почтовых чеков об отправке вышеуказанных писем и отсылайте в Арбитражный суд. Все документы должны быть направлены с описью вложения (как а/у, так и в суд), чтобы при их утере можно было доказать их направление.

Все адреса указанных лиц, кстати, можно найти в этом же объявлении, но адрес суда я бы все-таки рекомендовала перепроверить из более надежных источников.

Пакет документов одинаков и для должника — юридического лица, и для должника-гражданина и состоит из 3 пунктов:

1. самого заявления о включении ваших требований в реестр требований кредиторов;

2. судебных актов о взыскании долга с отметкой о вступлении в законную силу (актуально только если вы успели просудить требование);

3. первичных документов, подтверждающих наличие долга (договоры, акты выполненных работ/оказанных услуг, товарные накладные, платежные поручения/расписки и т.д.).

С пунктом №1 все просто — заявление о включении в реестр требований кредиторов должника до безобразия элементарное. Вы можете его скачать, оставив свой имейл в форме ниже и заполнить по образцу:

Кстати, госпошлину за рассмотрение заявления о включении в реестр требований платить не нужно. Не тратьте деньги зря.

Основные проблемы, по нашим наблюдениям, вызывает обычно пункт №3. Особенно это касается тех, кто справился с пунктом №2 и просудил свой долг: зачем снова тащить первичку в суд, если другой суд ее уже исследовал и вынес судебный акт, вступивший в законную силу?

На самом деле практика с повторным исследованием первички (а по факту это пересмотр уже имеющегося судебного акта о взыскании) началась после того, как законодатель стал активно бороться с «дружественными» кредиторами: требования таких «друзей» обычно просуживаются без всякого сопротивления со стороны самого должника, и, чтобы хоть как-то ограничить их в аппетитах, Верховный Суд рекомендовал нижестоящим судам повторно исследовать вопрос о реальности имеющихся требований. Так что наличие просуженного долга уже давным-давно не дает 100% гарантии, что он будет включен в реестр.

Как делаются долги перед «дружественными» кредиторами и как они «ломаются» мы подробно разбирали в своих статьях. Начать можно с этой: «Как контролировать банкротство через поручительство».

Но есть еще одна категория кредиторов, которая даже при наличии всех необходимых доказательств может легко пролететь мимо реестра. Количество этих взыскателей многочисленно, поэтому не можем не уделить им пару абзацев.

Достаточно типовая ситуация, когда один из участников/акционеров компании кредитует юрлицо, но сам не принимает участие в операционной деятельности.

Когда такая компания уходит в банкротство, естественно, что у человека, потерявшего все инвестиции, возникает желание вернуть хоть что-то. Он достает договор займа с юрлицом, распечатывает платежки о переводе денег с личного счета на счет организации и идет в суд включаться в реестр. И вот тут его ждет сюрприз.

Во-первых, суд будет исходить из того, что аффилированное лицо может быть заведомо «дружественным», поэтому такому кредитору будет применен повышенный стандарт доказывания требований. На практике это означает, что любые сомнения в реальности обязательства будут трактоваться не в пользу кредитора и ему придется хорошо попотеть, чтобы суд признал его требования.

Во-вторых, даже признав реальность требований аффилированного лица к должнику, суд может их включить не В реестр, а ЗА реестр или, говоря юридическим языком, субординировать (понизить в приоритете). На практике это означает, что такой кредитор хоть и получит усеченные права на участие в банкротном деле, но денег ему, с вероятностью 99%, не видать — зареестровые требования погашаются в самую последнюю очередь, только после того, как рассчитались со всеми кредиторами, включенными в реестр. А много ли вы видели банкротных процедур, где денег хватило на всех кредиторов, включенных в реестр? Мы — нет.

Логика законодателя здесь следующая — лица, аффилированные с должником, заведомо имели больше доступа к внутренней информации компании, в том числе и о ее финансовом состоянии, а значит, вступая с ней во взаимоотношения, они действовали на свой страх и риск, понимая все последствия. Поэтому аффилированные лица не должны быть в той же очереди погашения требования, что и обычные кредиторы, которые не могли предполагать печального исхода. Исходя из такой логики приоритет требований аффилированных лиц понижают и выводят за реестр (привет всем инвесторам!).

Но это в целом по больнице. А если посмотреть судебную практику по конкретным кейсам, то можно увидеть достаточно разношерстную картину, когда схожие ситуации суды трактуют совсем по-разному. В общем, для аффилированных кредиторов пока все еще не так безнадежно, как может показаться на первый взгляд, но побороться придется.

Судебная практика по данному вопросу приведена в обзоре Верховного Суда. Скачать его можно здесь:

Тут бы нам рассказ и завершить, но, как показывает опыт, куча кредиторов проспят сроки для подачи требований в реестр. И прибегут с вопросом: «Что же нам теперь делать? Мы объявление не увидели… не туда письмо отправили… вот этого не заметили… и вот тут проморгали… Волшебники из «Игумнов Групп» сделайте что-нибудь!»

Рассказываю, что можно сделать, если вы пропустили срок на подачу требований в реестр. Для каждого из двух типов должников будет своя ситуация.

Должник — юридическое лицо. Ни-че-го! Ничего вы сделать не сможете. По должникам — юридическим лицам восстановление срока на подачу требования не предусмотрено. О чем есть куча судебной практики. Так что если вы проспали двухмесячный дедлайн в конкурсном производстве, то теперь вы можете претендовать только на звание зареестрового кредитора (шансы на получение денег указаны выше).

Должник — физическое лицо. А вот тут ситуация интереснее. Для должников-физиков сроки восстановить можно, но для этого потребуется грамотное обоснование. Например, можно сослаться на вводящий в заблуждение текст публикации арбитражного управляющего (картинка выше по тексту как раз иллюстрирует пример подобного сообщения). Также можно сослаться на ненадлежащее уведомление кредитора финансовым управляющим.

Покажу на примере, как это делала я.

Алексей был кредитором на сумму 6,8 млн руб. Узнав о том, что должник Юлия банкротится, он направил требование финансовому управляющему, как это было написано в публикации. Требования в суд не направлял.

Позднее Алексей понял, что совершил ошибку и финансовый управляющий не имеет полномочий, чтобы принять решение об установлении требований в реестре и их размере. Алексей побежал в суд, но к тому времени прошло уже 4 месяца с момента публикации сведений в «Коммерсанте» и реестр уже закрылся. Суд рассмотрел ходатайство о восстановлении пропущенного срока, но не счел его обоснованным. Алексей был включен за реестр.

Такое положение дел его не устроило, и он обратился ко мне. Моя задача была отменить судебный акт первой инстанции в апелляции.

Основной упор я сделала на то, что финансовый управляющий не выполнил свою обязанность и не уведомил кредитора о введении процедуры реализации, хотя достоверно знал об этом, т.к. исполнительное производство о взыскании долга в пользу Алексея было прекращено и документы направлены судебными приставами в адрес финансового управляющего.

Логика моя была проста: кредитор возбудил исполнительное производство, сидел и ждал его результатов. У него нет обязанности бегать по сайтам и отслеживать, ушел в банкротство его должник или нет. Поэтому сроки на включение в реестр должны считаться с момента, когда добросовестный финансовый управляющий уведомил его о прекращении исполнительных производств. Таких действий в нашем случае сделано не было.

Кроме того, публикация содержала вводящую в заблуждение фразу о направлении требований в адрес финансового управляющего, что непрофессиональным участником банкротной отрасли было воспринято дословно.

Апелляция (а затем и кассация) с моими доводами согласилась: судебный акт первой инстанции был отменен, срок на включение восстановлен и Алексей включен в реестр требований на всю сумму долга.

Чтобы скачать судебные акты по моему делу (и аналогичным делам), оставьте свой имейл здесь:

Резюмируем, что делать кредитору:

Шаг 1. Проверяем сведения о банкротстве должника на сайтах ЕФРСБ и газеты «Коммерсантъ».

Шаг 2. Собираем документы.

Готовим 3 пакета: для суда, арбитражного управляющего (в заверенных копиях) и для должника (в копиях):

1. Заявление о включении требования в реестр (оригинал).

2. Судебные документы, подтверждающие наличие задолженности (если долг был просужен): решения судов (все инстанции), исполнительный лист, постановление о возбуждении исполнительного производства.

3. Документы, подтверждающие наличие задолженности: расписки, договоры, акты выполненных работ, акты сверок взаимных расчетов, платежные поручения, претензии и т.п.

Шаг 3. Подаем документы в суд.

Сначала кредитор направляет документы должнику и арбитражному управляющему. Затем копии почтовых описей и квитанций прикладывает к заявлению о включении в реестр требований и подает его в суд.

Документы в суд можно подать через канцелярию, в электронном виде через систему «Мой Арбитр» (рекомендую этот вариант) или направить почтой с описью вложения (менее рекомендуемый вариант в связи с тем, что он занимает больше времени).

Если по теме остались вопросы или требуется наша помощь, обращайтесь в «Игумнов Групп», поможем. Наши контакты здесь.

Специализация: защита от субсидиарной ответственности в сфере кредитных организаций. Разработка комплексной стратегии и реализация мер, направленных на обеспечение безопасности активов руководителей и бенефициаров бизнеса

Внесение в реестр кредиторов – инструкция

Включение в реестр кредиторов осуществляется на основании соответствующего судебного постановления. Поэтому первое, что требуется сделать – подать в арбитраж, ведущий дело о банкротстве, прошение о включении требований в реестр кредиторов, доказав, с помощью документов, наличие долга.

Такое же заявление необходимо отправить банкроты. Общая форма заявления отсутствует. Документ оформляется с учетом норм Федерального Закона №128 «О банкротстве» в свободной форме. Обязательно указание следующих данных:

- Для юридического лица – наименование и месторасположение предприятия;

- Для частного гражданина – ФИО и реквизиты паспорта;

- Общее – банковские реквизиты для перечисления суммы долга.

Общий перечень документации для предоставления в суд:

- Для юридического лица – копии протокола об избрании руководителя, устав в последней редакции, ИНН свидетельства ОГРНИП;

- Для индивидуального предпринимателя – копия паспорта, выписки из ЕГРИП, ИНН, свидетельства ЕГРИП;

- Для частного гражданина – копия паспорта;

- Заявление о внесении в реестр требований кредиторов;

- Документы, доказывающие направление заявлений о внесении в реестр банкроту и арбитражному управляющему.

- Копии исполнительных листов, справки ФССП об итогах исполнительного производства с указанием оставшихся сумм задолженности (если ранее принимались попытки взыскания задолженности);

- Копии бумаг, доказывающих обоснованность требований к банкроту. Обычно, судебное постановление. При отсутствии решения суда- договоры займа, первичная бухгалтерская документация – платежные поручения, товарные накладные, света на оплату.

Если кредитор намерен действовать через представителя, оформляется и нотариально заверяется доверенность, в которой указывается, для чего выдан данный документ.

Какова процедура включения требований, заявленных после закрытия реестра требований кредиторов, на основании п. 4 ст. 142 Закона о банкротстве? Заявление нужно направить в суд или конкурсному управляющему?

Рассмотрев вопрос, мы пришли к следующему выводу:

Процедура включения требований, заявленных после закрытия реестра требований кредиторов, осуществляется в общем порядке, установленном для установления размера требований кредиторов, подлежащих включению в реестр. Заявление направляется в арбитражный суд, рассматривающий дело о банкротстве, а также конкурсному управляющему.

Обоснование вывода:

В соответствии с абзацем седьмым п. 1 ст. 126 Федерального закона от 26.10.2002 N 127-ФЗ “О несостоятельности (банкротстве)” (далее – Закон N 127-ФЗ) после введения в отношении должника конкурсного производства все требования к нему могут быть заявлены только в ходе данной процедуры. В п. 27 постановления Пленума ВАС РФ от 22.06.2012 N 35 разъяснено, что с даты введения конкурсного производства требования кредиторов по денежным обязательствам и об уплате обязательных платежей, за исключением текущих платежей, могут быть предъявлены только в рамках дела о банкротстве в порядке ст.ст. 71 или 100 Закона N 127-ФЗ.

В силу абзаца третьего п. 1 ст. 142 Закона N 127-ФЗ реестр требований кредиторов подлежит закрытию по истечении двух месяцев с даты опубликования сведений о признании должника банкротом и об открытии конкурсного производства. Согласно п. 4 ст. 142 Закона N 127-ФЗ требования конкурсных кредиторов, заявленные после закрытия реестра требований кредиторов, удовлетворяются за счет оставшегося после удовлетворения требований кредиторов, включенных в реестр требований кредиторов, имущества должника (п. 4 ст. 142 Закона N 127-ФЗ). Никаких особенностей по установлению так называемых “зареестровых” требований Законом N 127-ФЗ не установлено. Пунктом 1 ст. 142 Закона N 127-ФЗ определено, что установление размера требований кредиторов в рамках конкурсного производства осуществляется в порядке, предусмотренном ст. 100 Закона N 127-ФЗ. Таким образом, установление требований кредиторов, заявленных после закрытия реестра, осуществляется в общем порядке, установленном для установления реестровых требований.

Как следует из п. 1 ст. 100 Закона N 127-ФЗ, требования кредиторов направляются в арбитражный суд и конкурсному управляющему с приложением судебного акта или иных подтверждающих обоснованность указанных требований документов. Дела о банкротстве рассматриваются по правилам АПК РФ с особенностями, предусмотренными законодательством о несостоятельности (ч. 1 ст. 223 АПК РФ). Госпошлина за рассмотрение требования конкурсного кредитора не установлена. Согласно п. 8 ст. 100 Закона N 127-ФЗ требования кредиторов рассматриваются судом в течение тридцати дней с даты истечения срока предъявления возражений, установленного п. 3 ст. 100 Закона N 127-ФЗ.

Требования кредиторов, заявленные после закрытия реестра, не подлежат включению в реестр, а вносятся в отдельные тетради, которые ведутся арбитражным управляющим в порядке, предусмотренном для ведения реестра (п. 9 Общих правил ведения арбитражным управляющим реестра требований кредиторов, утвержденных постановлением Правительства РФ от 09.07.2004 N 345, постановление АС Поволжского округа от 04.02.2022 N Ф06-57527/20, постановление АС Поволжского округа от 17.03.2022 N Ф06-58479/20, постановление АС Северо-Кавказского округа от 19.03.2022 N Ф08-1646/20, постановление Девятого ААС от 27.08.2019 N 09АП-43861/19, постановление АС от 26.01.2017 N Ф05-5961/16).

Рекомендуем также ознакомиться с материалом:

– Примерная форма искового заявления о включении в реестр требований кредиторов, заявленных после закрытия реестра требований кредиторов (подготовлено экспертами компании ГАРАНТ).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Данилова Наталья

Ответ прошел контроль качества

5 ноября 2022 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО “НПП “ГАРАНТ-СЕРВИС”, 2022. Система ГАРАНТ выпускается с 1990 года. Компания “Гарант” и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО “НПП “ГАРАНТ-СЕРВИС”. Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО “НПП “ГАРАНТ-СЕРВИС”, 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Подведем итог

Обращайтесь в суд с заявлением о включении ваших требований в реестр кредиторов вовремя. Сделать это можно в онлайн-формате с помощью сервиса «Мой Арбитр» или по классической почте (во втором случае нужно описать все копии документов и квитанций). Если мы ответили не на все вопросы, имеющиеся у вас по этой теме, обращайтесь к нам, в «Игумнов Групп», — проконсультируем .

P.S. Полную версию статьи вы можете найти по ссылке. Там же можно скачать судебную практику и другую полезную информацию по теме статьи. Переходите!

Информация в статье актуальна на дату публикации на сайте igumnov.group.

Чтобы быть в курсе последних трендов по субсидиарке, банкротству и защите личных активов — приезжайте в гости.

__

Белая Анастасия

юрист-судебник «Игумнов Групп»,

профи в разрешении споров в судах арбитражной юрисдикции

Специализация: защита от субсидиарной ответственности в сфере кредитных организаций. Разработка комплексной стратегии и реализация мер, направленных на обеспечение безопасности активов руководителей и бенефициаров бизнеса

В реестровом документе по делу банкрота отображается информация о самом кредиторе, наличии подтвержденных обязательств со стороны предприятия. Если отсутствует фиксация в реестре долга, то возможность в будущем вернуть просроченную задолженность, у такого кредитора ничтожно малы. Он не может претендовать и на компенсацию убытков, если эта сумма не зафиксирована в реестре. Вот почему включение в реестр требований кредиторов – обязательная процедура для получения кредитором невыполненного финансового обязательства от банкротящегося юридического лица.

Пример для наглядности

Кредитор, давший в долг около 7 млн рублей, узнал, что его должник начал процедуру банкротства, и написал письмо с требованием о возврате средств финансовому управляющему (ФУ), как последний и указал в публикации в СМИ. В суд кредитор не обратился. А спохватился он слишком поздно — по истечении 4 месяцев со дня публикации нужных данных в «Коммерсанте» — поезд на тот момент уже ушел и опоздавшего ожидаемо вынесли за пределы реестра.

Для решения проблемы человек обратился в «Игумнов Групп». В апелляции мы акцентировали внимание на неисполнении финансовым управляющим своих обязанностей, ведь он не поставил нашего клиента в известность о начале процедуры реализации имущества должника, несмотря на то, что прекрасно знал о существовании нашего клиента, ведь исполнительное производство по исполнительному листу кредитора уже прекратилось и все бумаги были на руках финансового управляющего.

Наша позиция : кредитор, который возбудил исполнительное производство, не обязан отслеживать ход дела о банкротстве своего должника по всем городам и весям. Поэтому сроки на подачу заявления о включении в реестр мы требовали отсчитывать со дня, когда финансовый управляющий уведомил нашего клиента об окончании исполнительного производства в связи с началом банкротной процедуры. А именно этого управляющий не сделал. Вдобавок, в объявлении он использовал формулировку «направлять требования в адрес финансового управляющего», допускающую неоднозначное трактовку, что и произошло в случае с нашим клиентом.

Результаты : судебный акт первой инстанции отменили, восстановив срок на включение в реестр требований кредиторов. Долг нашего клиента был учтен в реестре в полном объеме.