Не лишним будет обращение в полицию по факту мошенничества и/или кражи. Хотя в законе это требование не отражено, на практике дело обстоит именно так: многие банки пытаются избежать выплат, возвращения средств клиенту, если нет постоянного давления со стороны правоохранительных органов и прессы.

Квалификация преступления по п. г, ч.3 ст. 158 УК РФ

Коллеги , наверное многие из вас уже сталкивались с тем , что следствие квалифицирует действия обвиняемого , который совершил хищение банковской карты потерпевшего не по п.в ч.2 ст 158 УК РФ , а по п. г, ч.3 ст. 158 УК РФ.

До наступления 2022 г. деяния связанные с хищением денежных средств способом , когда у потерпевшего крадут банковскую карту и снимают от туда деньги квалифицировались как кража в значительном размере ( самый распространенный состав), но теперь следствие стало квалифицировать эти действия, как кража совершенная с банковского счета, а равно в отношении электронных денежных средств.

Естественно защита в этой ситуации с такой квалификацией не согласна , поскольку мы лишаемся возможности прекратить уголовное преследование в порядке ст. 25 УПК , а также с применением судебного штрафа, т.к это уже тяжкое преступление.

Следователь поясняет в свою очередь, что прокуратура вернет дело обратно , если изменят квалификацию на п.в ч.2 ст 158 УК

Изучив судебную практику я делаю вывод, что вменение квалифицирующего признака кража совершенная с банковского счета, а равно в отношении электронных денежных средств в подобных случаях излишняя и необоснованная

Например:

Государственный обвинитель, просил переквалифицировать действия подсудимого Беляева Ю.А. с п. «г» ч. 3 ст. 158 УК РФ на п. «в» ч. 2 ст. 158 УК РФ в связи тем, что по смыслу закона, квалифицирующий признак хищения – «с банковского счета, а равно в отношении электронных денежных средств» может иметь место только при хищении безналичных и электронных денежных средств путем их перевода в рамках применяемых форм безналичных расчетов в порядке, регламентированном ст. 5 Федерального закона от 27 июня 2011 г. N 161-ФЗ «О национальной платежной системе». В соответствии с п. 19 ст. 3 вышеуказанного Федерального закона от 27 июня 2011 года № 161-ФЗ «О национальной платежной системе», электронное средство платежа – это средство и (или) способ, позволяющие клиенту оператора по переводу денежных средств составлять, удостоверять и передавать распоряжения в целях осуществления перевода денежных средств в рамках применяемых форм безналичных расчетов с использованием информационно-коммуникационных технологий, электронных носителей информации, в том числе платежных карт, а также иных технических устройств. Принимая во внимание, что Беляев каких-либо действий по переводу денежных средств в рамках применяемых форм безналичных расчетов не совершал, т.е. не совершал незаконного воздействия на программное обеспечение серверов, компьютеров или на сами информационно-телекомунникационные сети путем ввода, удаления, блокирования или модификации компьютерной информации, а похитил денежные средства потерпевшей путем получения наличных денежных средств через банкомат и оплачивая покупки в магазине зная пин-код банковской карты, в его действиях отсутствует квалифицирующий признак хищения чужого имущества «с банковского счета». Таким образом, считаю, что действия Беляева, выразившиеся в краже денежных средств путем снятия их в банкомате с банковской карты потерпевшей и оплаты данной картой покупок в магазине на общую сумму 21 352 рубля, необходимо квалифицировать по п. «в» ч. 2 ст. 158 УК РФ, кража, то есть тайное хищение чужого имущества, совершенное с причинением значительного ущерба гражданину.

Согласно действующему закону, квалифицирующий признак хищения – «с банковского счета, а равно в отношении электронных денежных средств» может иметь место только при хищении безналичных и электронных денежных средств путем их перевода в рамках применяемых форм безналичных расчетов в порядке, регламентированном ст. 5 Федерального закона от 27 июня 2011 г. № 161-ФЗ «О национальной платежной системе».

В соответствии с п. 19 ст. 3 вышеуказанного Федерального закона от 27 июня 2011 года № 161-ФЗ «О национальной платежной системе», электронное средство платежа – это средство и (или) способ, позволяющие клиенту оператора по переводу денежных средств составлять, удостоверять и передавать распоряжения в целях осуществления перевода денежных средств в рамках применяемых форм безналичных расчетов с использованием информационно-коммуникационных технологий, электронных носителей информации, в том числе платежных карт, а также иных технических устройств.

Беляев каких-либо действий по переводу денежных средств в рамках применяемых форм безналичных расчетов не совершал, т.е. не совершал незаконного воздействия на программное обеспечение серверов, компьютеров или на сами информационно-телекомунникационные сети путем ввода, удаления, блокирования или модификации компьютерной информации, а похитил денежные средства потерпевшей путем получения наличных денежных средств через банкомат и оплачивая покупки в магазине зная пин-код банковской карты, в его действиях отсутствует квалифицирующий признак хищения чужого имущества «с банковского счета».

Таким образом, действия Беляева, выразившиеся в краже денежных средств путем снятия их в банкомате с банковской карты потерпевшей и оплаты данной картой покупок в магазине на общую сумму 21 352 рубля, необходимо квалифицировать по п. «в» ч. 2 ст. 158 УК РФ, кража, то есть тайное хищение чужого имущества, совершенное с причинением значительного ущерба гражданину

При этом для исключения из квалификации действий Беляева квалифицирующего признака «хищения чужого имущества с банковского счета» не требуется исследования собранных по делу доказательств, поскольку необходимость изменения квалификации следует из предъявленного обвинения и фактические обстоятельства при этом не изменяются.

Преступление, предусмотренное п. «в» ч. 2 ст. 158 УК РФ согласно ст. 15 УК РФ относится к категории средней тяжести.

В судебном заседании установлено, что Беляев Ю.А. впервые привлекается к уголовной ответственности, имущественный вред, причиненный преступлением, возмещен в полном объеме путем возврата похищенного имущества, потерпевшая Б. не возражает против прекращения уголовного дела, в связи с применением меры уголовно-правового характера в виде судебного штрафа.

Ссылаясь на положения ст. 5 Федерального закона от 27 июня 2011 года № 161-ФЗ «О национальной платёжной системе» судебная коллегия указала, что соответствующий квалифицирующий признак совершения хищения с банковского счёта может иметь место только при хищении безналичных и электронных денежных средств путём их перевода в рамках применяемых форм безналичных расчётов в порядке, регламентированном указанной правовой нормой. Неотъемлемым признаком объективной стороны такого преступления – хищения с банковского счёта, будет обязательное оказание незаконного воздействия на программное обеспечение серверов, компьютеров или на сами информационно-телекоммуникационные сети. В противном случае, учитывая тайный способ хищения, действия должны быть квалифицированы как кража, даже если снятие денежных средств совершено путём использования учётных данных собственника, полученных путём обмана последнего или использования его мобильного телефона. Не образует состава указанного преступления хищение чужих денежных средств именно с банковского счёта путём использования заранее похищенной или поддельной платёжной карты для выдачи наличных денежных средств посредством банкомата.

Равно как не усмотрел суд апелляционной инстанции указанного признака при краже денежных средств с банковского счёта ПАО Сбербанк, принадлежащего С., с использованием ошибочно подключённой на абонентский номер телефона, находящегося в пользовании виновного, услуги «мобильный банк», в связи с чем, действия Г. по похищении денежных средств на общую сумму 1000 рублей расценены как мелкое хищение, влекущее административную ответственность.

Обвинительный приговор суда первой инстанции отменён с вынесением оправдательного приговора в отношении Г., в виду отсутствия в его действиях состава уголовного преступления с признанием за ним права на реабилитацию (дело № 22-7617/2018).

Уважаемые коллеги , приглашаю к обсуждению. Были ли у вас в практике подобные случаи ? Как вы решали вопрос с квалификацией ?

ЦБ предложил ввести обязательную сумму возврата при кражах со счетов

ЦБ разработал предложения по увеличению возврата гражданам похищенных через банки денег: сейчас это меньше 8% от украденного. Регулятор хочет ввести сумму возмещения и изменить порядок списания средств по мошенническим операциям

Банк России планирует определить сумму денежных средств, которую банки должны возвращать клиентам-физлицам, ставшим жертвами мошенников, в упрощенном порядке, следует из материалов ЦБ о планах внести изменения в 161-ФЗ «О национальной платежной системе». Они были разосланы участникам банковского рынка от имени директора департамента информационной безопасности ЦБ Вадима Уварова.

С предложениями ознакомился РБК, их подлинность подтвердили три источника на финансовом рынке. Получение материалов подтвердили представители Росбанка и Альфа-банка. О разработке соответствующих изменений в 161-ФЗ Уваров рассказал 2 декабря на международном форуме по борьбе с мошенничеством в сфере высоких технологий AntiFraud Russia.

«Основными предпосылками для внесения изменений в закон являются: наблюдаемая картина по доле возврата денежных средств клиентам, необходимость существенной модернизации механизма противодействия хищению денежных средств и возврата списанных со счетов клиентов денежных средств», — отмечал Уваров. За третий квартал 2022 года мошенники похитили у банковских клиентов путем несанкционированных денежных переводов 3,2 млрд руб., при этом банки вернули клиентам только 7,7% похищенных средств, или меньше 250 млн руб.

Широко распространенное сейчас мошенничество, связанное с добровольной передачей физическим лицом данных (например, номеров платежных карт, кодов, паролей), которые используются преступниками для кражи средств с помощью методов социальной инженерии, «является одной из острых проблем, отрицательно влияющих на уровень доверия населения к дистанционным платежным сервисам и, как следствие, к кредитно-финансовой системе в целом», говорится в справке к поправкам в закон.

Что предлагает ЦБ

Планируется ввести упрощенный порядок возврата денежных средств гражданам, пострадавшим от мошеннической операции, в размере суммы, которую определит Банк России. Для этого гражданин должен уведомить банк о мошенничестве не позднее следующего дня после получения уведомления от банка о проведенной операции. Точную методологию расчета этой суммы ЦБ не раскрывает, отмечая лишь, что она будет посчитана, «исходя из целевого возврата денежных средств гражданам в среднем в 80–90% всех случаев социальной инженерии». Согласно исследованию группы «Тинькофф», в 2022 году мошенники похищали у россиян в среднем 13,9 тыс. руб. за один раз.

Возврат средств в пределах установленной суммы распространяется на все банки, но если у банка низкий уровень антифрода (механизма по предотвращению хищений), то ему придется вернуть клиенту всю похищенную денежную сумму, даже если она превышает этот размер. К низкому уровню будут относиться случаи, когда банки не могут выявить операции, совершенные без согласия клиента, несмотря на получение необходимой информации от ЦБ о мошеннических транзакциях.

Из документа не ясно, в какой степени на процедуре возврата отразится поведение самого клиента банка, когда он под воздействием мошенников самостоятельно переводит им средства. Сейчас по закону банки должны возвращать средства только в тех случаях, когда они не украдены по вине клиента. Два источника РБК в банках также говорят о том, что у рынка пока нет ответа на этот вопрос.

- Одновременно с вводом суммы возврата ЦБ предлагает значительно изменить процедуру подтверждения банками операций, если они видят признаки того, что они совершаются в целях мошенничества. В частности, регулятор хочет дать банкам право списывать деньги по ним по истечении одного-двух рабочих дней, даже несмотря на согласие клиента. «Как правило, за два дня клиент осознает, что деньги перечисляются мошеннику, у него появляется возможность отклонить перевод», — объясняется в материалах ЦБ.

- Обязанность проверять операции на признаки мошенничества, включая сверку с базой о переводах без согласия клиента, ЦБ предлагает возложить не только на банк гражданина или компании, которые являются инициатором операции по переводу или оплате, но и на банк, где обслуживается получатель этих денег.

- ЦБ планирует наделить банки правом блокировать на пять рабочих дней все расходные операции по счету получателя средств, информация о котором содержится в базе данных (ее ведет сам ЦБ) о случаях и попытках осуществления переводов денежных средств без согласия клиента. «Указанный срок необходим клиенту-потерпевшему, правоохранительным органам для обращения в суд для получения законного основания дальнейшего ареста денежных средств и получения судебного решения о возврате денег», — объясняет ЦБ. Блокировать операции банки смогут только на основании сведений о возбуждении уголовных дел.

Помогут ли новые правила

Банк России провел первый раунд консультаций с участниками рынка, по итогам которых получил значительное количество предложений и уточняющих вопросов, рассказал РБК представитель ЦБ: «По результатам обсуждения готовится очередная редакция законопроекта, которая пройдет еще один раунд обсуждения. Пока о конкретных мерах или инструментах говорить преждевременно. Полагаем необходимым максимально учесть мнение участников рынка».

По мнению руководителя направления по противодействию онлайн-мошенничеству Group-IB Павла Крылова, из предложенных ЦБ инициатив поможет увеличить возвраты только мера по установлению их суммы. Директор департамента информационной безопасности Росбанка Михаил Иванов считает, что обязательные возмещения не окажут положительного эффекта на динамику роста мошеннических операций. «В случае принятия данного изменения потенциально возможны случаи злоупотребления со стороны недобросовестных клиентов, которые будут оспаривать ранее совершенные операции и требовать возмещения. Дополнительно проект изменений никак не описывает то, кто и каким образом определяет уровень зрелости «антифрода», — рассуждает Иванов.

Сейчас проблема с возвратами в том, что банк не обязан возмещать средства, если доверчивый клиент поверил мошенникам и выполнил их указания, отмечает советник по специальным проектам коллегии адвокатов А1 Сергей Демкин, при этом похищенные средства выводятся со счетов быстрее, чем клиент приходит в себя и начинает их поиск, а МВД неохотно работает по таким делам. По мнению юриста, ЦБ необходимо сосредоточиться на выработке общих правил и рекомендаций для банков по идентификации потенциальных мошенников. «Также особое внимание надо обратить на перевод денег за рубеж, особенно на Украину», — подчеркнул Демкин.

Эффективна ли заморозка операций

По действующему законодательству банк может заморозить сомнительную операцию максимум на два дня до связи с клиентом. Если он не вышел на связь, то операция возобновляется. Но далеко не все банки этим правом пользуются, говорит директор по методологии и стандартизации Positive Technologies Дмитрий Кузнецов. Также уже сейчас банки могут приостановить расходные операции по счету на срок до пяти рабочих дней, если клиент сообщает в свой банк о мошеннической операции, напомнил эксперт.

«На практике встречаются случаи, когда при временной приостановке системой мониторинга подозрительного платежа/перевода, имеющего признаки операции без согласия, клиент под влиянием мошенников подтверждает легитимность операции и просит осуществить перевод. Только спустя несколько дней приходит осознание, что клиент стал жертвой мошенников», — отмечает Иванов. Пяти рабочих дней, на которые ЦБ предлагает замораживать счет, недостаточно, чтобы потерпевший клиент успел обратиться в правоохранительные органы, полагает он: «Считаем, что данный срок должен быть увеличен до 30 рабочих дней».

Останавливать перевод на один-два дня, несмотря на согласие клиента, — это хорошая идея с точки зрения антифрода, но у добросовестных клиентов могут появиться проблемы, предупреждает Крылов: «Внедряя подобные меры по предотвращению хищений, банки могут столкнуться с ошибочными блокировками. Тем, у кого стоят хорошие антифрод-системы, беспокоиться не стоит, у них будет низкий процент жалоб, а вот остальные могут получить вал жалоб и обращений».

Раскроем карты

Пленум Верховного суда России сделал принципиально важное разъяснение: тайное снятие денег с чужой банковской карты приравнивается к краже в крупном размере. А значит, наказание должно быть строже. Согласно Уголовному кодексу – до 6 лет лишения свободы.

Соответствующие поправки внесены в постановление пленума “О судебной практике по делам о краже, грабеже и разбое”. Как рассказал председатель правления Ассоциации юристов России Владимир Груздев, сейчас пленум Верховного суда России прояснил важные детали, связанные с привлечением к уголовной ответственности за хищение денег с чужих банковских карт.

Он напомнил, что еще в 2002 году пленум Верховного суда России принял постановление “О судебной практике по делам о краже, грабеже и разбое”. Там говорилось, конечно, о старых добрых (точнее – недобрых) кражах, образно говоря, из кармана. Но с тех пор изменилось многое. Мы все реже расплачиваемся наличными, а кражи все чаще становятся электронными. Преступники уже не лезут за мелочью в наши карманы, а достают из рукава крапленые карты. Банковские. При этом преступления совершают – вольно или невольно – не только закоренелые уголовники.

“Даже обычный человек, тайно снявший деньги с карты знакомого или родственника, становится преступником. Это надо понимать”, – подчеркивает председатель правления Ассоциации юристов России Владимир Груздев. Например, жительница Нюксенского района Вологодской области 33-летняя Марина К. тайком сняла несколько тысяч рублей со счета матери.

“Осенью 2022 года К. трижды переводила с телефона матери деньги с ее счета на свою карту и счет своего мобильного телефона. Общая сумма похищенного составила 3150 рублей, – рассказывают в объединенной пресс-службе судов Вологодской области. – Подсудимая вину признала. По ее словам, она знала, что на банковскую карту матери приходит заработная плата и у нее подключен интернет-банкинг. При этом на телефоне матери никаких защитных паролей не установлено. Своим телефоном мать разрешала пользоваться только в ее присутствии для того, чтобы звонить кому-либо. Деньги дочь потратила на личные цели, так как сама нигде не работает и получает только детское пособие”.

Мама в суде рассказала, что узнала о пропаже, когда попыталась снять деньги с карты. Накануне ей должна была быть зачислена заработная плата, также и взрослый сын перечислял деньги на ее счет.

“Она позвонила оператору и выяснила, что с карты производилось списание. Дочь отрицала, что переводила деньги, но после обращения в полицию призналась, – продолжают в пресс-службе. – В настоящее время ущерб дочь ей возместила. На строгом наказании потерпевшая не настаивала, просила дочь свободы не лишать, поскольку она занимается воспитанием маленького сына”.

Иными словами, если бы дочь нашла силы честно признаться во всем матери, то обошлась бы просто материнской головомойкой. Хотя кража от этого не перестала бы быть кражей. После же того, как в дело вступила полиция, то даже по маминой просьбе процесс не остановить. Суд назначил Марине К. наказание в виде 9 месяцев лишения свободы условно.

Сейчас пленум Верховного суда России дополнил старое постановление специальными пунктами, разъясняющими особенности привлечения к уголовной ответственности за электронные кражи. Еще в 2018 году в УК были внесены изменения, согласно которым кража денег с банковского счета, а равно в отношении электронных денежных средств, приравнивается к краже в крупном размере. Особое разъяснение: даже если человек каким-то образом узнал пароли чужой карты, снять деньги с нее без спроса – преступление.

Подготовка к хищению с карт — это уже преступление

Хищение с карт и электронных кошельков — это теперь тяжкое преступление. Его подготовка — это уже статья УК . А раньше за такое было сложно привлечь к ответственности: иногда вообще сделать было ничего нельзя. Теперь оперативники могут начать работать, если деньги еще не похитили, но есть информация, что это могут сделать.

Мошенники становятся изобретательными. Каждый год они похищают с карт обычных людей миллиарды рублей. Иногда мошенники не особо боятся наказания, потому что за мошенничество с картами их даже не сажали в тюрьму, а штраф мог быть сильно меньше похищенных сумм. Теперь наказывать будут строже, а у оперативников будет больше инструментов для поиска преступников.

Пока непонятно, как это повлияет на самих мошенников. Возможно, продвинутые хакеры и не испугаются. Но те, кто ищет телефоны на сайтах, форумах и в соцсетях, чтобы похищать данные карт и личных кабинетов, как минимум задумаются: стоит ли обманывать пенсионера, чтобы получить 50 тысяч рублей и попасть на несколько лет за решетку.

Порядок действий при хищении денег с карты

Использовать в расчетах банковскую карту обычно удобнее, чем носить с собой пачку купюр и горсть мелочи, но не стоит забывать о том, что украсть могут не только наличные, но и деньги с карточного счета.

В соответствии с ч. 12 ст. 9 Федерального закона от 27 июня 2011 г. № 161-ФЗ “О национальной платежной системе” банк обязан вернуть деньги, списанные с карты без согласия клиента. Однако это правило действует только в случае, если причиной списания денег не является нарушение правил использования карты самим клиентом. Еще одно необходимое для возврата денег условие заключается в том, что клиент должен уведомить банк о случившемся не позднее дня, следующего за днем получения от банка уведомления о совершенной операции. Способ информирования клиента об операциях с банковской картой согласовывается банком и клиентом в договоре, при этом банк обязан предоставить бесплатный способ такого информирования. Однако им может стать, например, размещение соответствующей информации в личном кабинете клиента на сайте банка, направление электронного письма и т. д. Своевременно узнать о краже денег в такой ситуации бывает затруднительно. Поэтому следует внимательно изучить договор с банком и при необходимости оформить услугу СМС-информирования об операциях по карте. Следует помнить, что каждая секунда, прошедшая с момента хищения денег с банковской карты, снижает вероятность их возврата, а преступления лучше всего раскрываются по горячим следам.

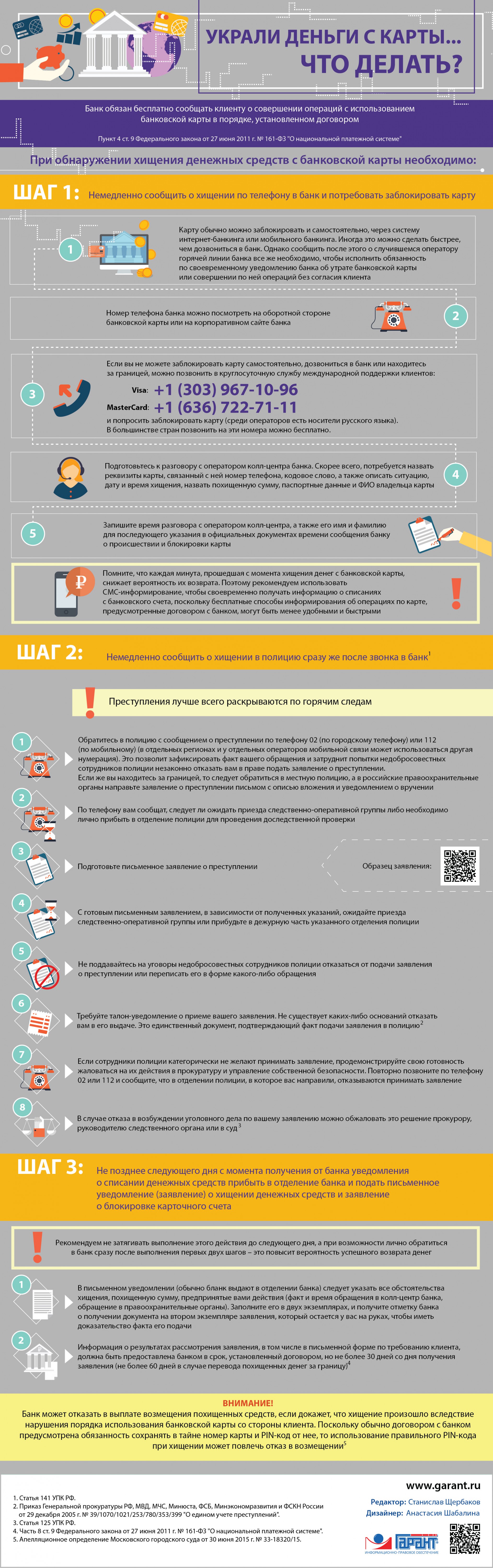

Мы рекомендуем в таких случаях действовать в следующей последовательности:

- незамедлительно сообщить о хищении по телефону в банк и потребовать заблокировать карту (оставшиеся на карточном счете денежные средства можно получить в отделении банка даже при заблокированной карте) либо заблокировать карту в личном кабинете самостоятельно;

- заявить о хищении в полицию по телефону или лично;

- не позднее дня, следующего за днем получения от банка уведомления о списании денег, прибыть в отделение банка и подать письменное уведомление о хищении и о блокировке карточного счета.

Подробнее о первых действиях, которые нужно предпринять при хищении денег с банковской карты, – в инфографике.

-

– ГАРАНТ.РУ, 12 августа 2015 г. – ГАРАНТ.РУ, 11 августа 2015 г. – ГАРАНТ.РУ, 28 апреля 2014 г. – ГАРАНТ.РУ, 18 апреля 2014 г. – ГАРАНТ.РУ, 7 апреля 2014 г. – ГАРАНТ.РУ, 25 марта 2014 г.

Материалы по теме:

Побег в виртуальную реальность, или Как правильно использовать электронные деньги

В конце декабря 2013 года Банк России опубликовал официальные разъяснения по поводу использования электронных денег. Узнайте, в чем разница между персонифицированными и неперсонифицированными средствами платежа, вправе ли кредитная организация взимать плату за информирование клиента об операциях с электронными деньгами, распространяется ли на них требование о страховании вкладов и какие изменения правил расчета с использованием электронных денежных средств могут произойти в ближайшее время.

Возврат денег по несанкционированным транзакциям: что изменится с 1 января 2014 года

1 января 2014 года вступит в силу статья 9 Федерального закона от 27 июня 2011 г. № 161-ФЗ “О национальной платежной системе”, которая касается правил возмещения денежных средств, украденных со счета держателя банковской карты. Нововведение вызвало широкий резонанс как среди кредитных организаций, так и среди их клиентов. О том, какие правила установлены для информирования клиентов о совершенных транзакциях и компенсации ущерба в случае мошенничества, как урегулированы вопросы возмещения денег по несанкционированным операциям в западных странах, что такое скимминг и “дружеский фрод” и как могут измениться положения статьи 9 до вступления ее в силу, читайте в нашем материале.

Как воруют деньги с пластиковых карт: основные способы

Чаще всего действия злоумышленников, охотившихся за легкой наживой, связаны с кражей непосредственно пластиковой банковской карты. Если это произошло, владельцу необходимо максимально быстро среагировать на сложившуюся ситуацию и заявить об этом в банк-эмитент для блокировки карт-счета. Насколько оперативно сработает держатель карты, настолько у злоумышленника снижаются риски проведения незаконных финансовых операций.

Злоумышленники используют несколько способов кражи денежных средств:

- Прослеживают действия владельца карты и вычисляют цифры пин-кода в момент снятия наличных средств, затем используют свои оригинальные методы кражи самой пластиковой карты.

- Нередки случаи хранения владельцами пластиковой карты и пин-кода вместе, запись пин-кода на самой карте, что, несомненно, является преимуществом для воров и мошенников.

- В случаях кражи пластиковой карты велика вероятность расчета в торговых точках через терминалы, которые не требуют идентификации личности в виде подписи или введения пин-кода, о которых злоумышленники знают наверняка.

- Незаконное списание денежных средств с банковской карты возможно также, если в руки злоумышленникам попал непосредственно номер карты и сведения, указанные на магнитной полосе (CVV-код). Как правило, такие данные используются для совершения покупок через интернет сервисы.

Несмотря на действующее законодательство, требующее уведомлять держателей карт о проведении каких-либо операций с их карточным счетом, в некоторых банках такая система срабатывает не так оперативно, как должно быть.

В первую очередь, это SMS-оповещения, ввиду того, что такая услуга является платной, многие картодержатели, стараясь сэкономить хоть на чем-то, просто отказываются от ее подключения, тем самым существенно повышая риски несанкционированного доступа к счету и снятия денежных средств посторонними лицами. В таком случае клиент банка сможет узнать о том, что произошла кража с его счета только в момент попытки произвести оплату или операцию по снятию наличных.

Итоги

Итак, мошенничество с использованием банковских карт — весьма узкий состав преступления, под который подпадают хищения лишь с банковских дебетовых или кредитных карт и только путем предъявления этих карт злоумышленниками в банк или торговую организацию для расчетов. Все прочие «схемы» мошенников, в которых фигурируют пластиковые карты, являются либо кражей (ст. 158 УК РФ), либо иными видами мошенничества.

Что делать, если мошенники получили данные карты и списали деньги?

Если мошенниики каким-то образом смогли получить доступ к карте и списали с нее денежные средства, то потерпевшему следует:

- Обратиться в банк и заблокировать карту.

- В офисе банка написать заявление о том, что указанная операция не была совершена потерпешим.

- Написать заявление в полицию о краже денежных средств с карты.

Что делать, если звонят из банка и просят реквизиты карты, кода доступа?

Ни в коем случае не сообщайте никому реквизиты своей карты, а также CVC код, расположенный с обратной стороны карты. Представители банка знают на кого зарегистрирована карта и видят сведения клиента.

Так же мошенники используют смс рассылку с сообщением о том, что карта заблокирована. Клент перезванивает по указанному номеру, а мошенники сообщают, что на сервере произошел сбой и просят номер карты и пин-код, который был выслан на телефон потерпевшего. Как только эти сведения сообщаются, мошенники могут управлять счетом жертвы.

Что такое фишинг?

Фишинг – кража данных карты посредством создания сайтов зеркал. То есть мошенники создают сайт-зеркало один в один похожий на оригинал. Разница может быть в одной букве доменного имени. Далее клиент вводит персональные данные, оплачивает покупку и остается без услуги и без денег. Как правило, мошенники подделывают сайты авиакомпаний, страховых компаний и самих банков.

Если вы вошли в онлайн-банк, а смс о входе не поступили, рекомендуем незамедлительно обратиться в банк и заблокировать счет. Разблокировать его можно будет обратвшись в банк с паспортом и обязательной сменой пароля.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Тайное хищение денежных средств: что делать?

Денежные кражи многообразны, наиболее популярным преступлением является хищение денег из кармана, кошелька, сумки. Какова реакция на кражу у большинства граждан? Паника из-за незнания, что делать.

Даже при совершении онлайн-покупок или расчетах банковскими картами никто не застрахован от мошеннических действий.

Куда обращаться, если украли деньги? В первую очередь, необходимо обратиться:

- в правоохранительные органы – пишите заявление в полицию, не в прокуратуру, чтобы не терять время. Полиция обязана принимать от граждан заявления о любых преступлениях. Отказ от приема сообщения о преступлении заявитель вправе обжаловать в суд;

- с заявлением в банк или кредитную организацию, если украдены деньги со счета. Банки могут считать, что они не отвечают за хищение денег, поскольку оно совершено с помощью карты потерпевшего, а сомнений в законности пользования картой у банка не имеется. Закон обязывает банк вернуть клиенту сумму, выбывшую из его владения без наличия на то воли владельца. Нынешняя судебная практика такова, что суды не только взыскивают украденные средства, но и компенсируют моральный вред по законодательству о защите прав потребителей;

- в суд с гражданским иском в рамках уголовного дела в отношении предполагаемого преступника. Гражданский иск рассматривается судом при вынесении приговора. Если преступник найден и приговорен, а иск удовлетворен, можно приступать к следующему пункту;

- к судебным приставам и направить им исполнительный лист с целью принудительного взыскания. С судебными приставами-исполнителями работать непросто, поскольку их действия и бездействия часто необходимо обжаловать в суде, включая отказ от наложения ареста на счета виновника кражи, отказ в розыске имущества.

Потерпевший может запросить у налоговой инспекции информацию о счетах виновного лица. Федеральная налоговая служба отказать не может. После получения информации потерпевший вправе, не обращаясь к приставам, предъявить исполнительный лист банку, обслуживающему счета вора, подав заявление об их аресте, удержании сумм по исполнительному документу.

если карточка стоила менее 2 000 рублей

если карточка стоила менее 2 000 рублей, то такое деяние может быть признано не кражей, а мелким хищением и тогда, оно подпадает под действие Кодекса Российской Федерации об административных правонарушениях, что не влечет за собой судимости.

При этом решающее значение имеет факт того, был ли совершены сопутствующие действия, которые влекут за собой уголовную ответственность независимо от стоимости карточки. Список таких действий смотрите по этой ссылке.

Административная ответственность за кражу карточки

- штраф в размере до пятикратной стоимости похищенного имущества, но не менее одной тысячи рублей;

- либо административный арест на срок до пятнадцати суток;

- либо обязательные работы на срок до пятидесяти часов.

- штраф в размере до пятикратной стоимости похищенного имущества, но не менее трех тысяч рублей;

- либо административный арест на срок от десяти до пятнадцати суток;

- либо обязательные работы на срок до ста двадцати часов.

Законодательное регулирование

Статья 7.27 КОАП РФ мелкое хищение (редакция актуальная на 2018 год)

1. Мелкое хищение чужого имущества, стоимость которого не превышает одну тысячу рублей, путем кражи, мошенничества, присвоения или растраты при отсутствии признаков преступлений, предусмотренных частями второй, третьей и четвертой статьи 158, статьей 158.1, частями второй, третьей и четвертой статьи 159, частями второй, третьей и четвертой статьи 159.1, частями второй, третьей и четвертой статьи 159.2, частями второй, третьей и четвертой статьи 159.3, частями второй, третьей и четвертой статьи 159.5, частями второй, третьей и четвертой статьи 159.6 и частями второй и третьей статьи 160 уголовного Кодекса Российской Федерации, за исключением случаев, предусмотренных статьей 14.15.3 настоящего Кодекса, — (в ред. Федерального закона от 05.02.2018 N 13-ФЗ)

наказание: влечет наложение административного штрафа в размере до пятикратной стоимости похищенного имущества, но не менее одной тысячи рублей, либо административный арест на срок до пятнадцати суток, либо обязательные работы на срок до пятидесяти часов.

2. Мелкое хищение чужого имущества стоимостью более одной тысячи рублей, но не более двух тысяч пятисот рублей путем кражи, мошенничества, присвоения или растраты при отсутствии признаков преступлений, предусмотренных частями второй, третьей и четвертой статьи 158, статьей 158.1, частями второй, третьей и четвертой статьи 159, частями второй, третьей и четвертой статьи 159.1, частями второй, третьей и четвертой статьи 159.2, частями второй, третьей и четвертой статьи 159.3, частями второй, третьей и четвертой статьи 159.5, частями второй, третьей и четвертой статьи 159.6 и частями второй и третьей статьи 160 уголовного Кодекса Российской Федерации, за исключением случаев, предусмотренных статьей 14.15.3 настоящего Кодекса, — (в ред. Федерального закона от 05.02.2018 N 13-ФЗ)

наказание: влечет наложение административного штрафа в размере до пятикратной стоимости похищенного имущества, но не менее трех тысяч рублей, либо административный арест на срок от десяти до пятнадцати суток, либо обязательные работы на срок до ста двадцати часов.

Как не дать мошенникам украсть денежные средства с банковских карточек?

Конечно, все вышеописанные действия в случае хищения средств с карточки обязательны и, как показывает практика, вполне действенны, но рассчитывать на стопроцентную снисходительность банка все же не следует. Рекомендуется самому проявлять внимательность и осторожность, чтобы не допустить пропажу денежных средств. В половине случаев мошенничества по карте основная вина лежит именно на владельце пластика.

- Никому не сообщайте ПИН-код карты, логин и пароль для входа в интернет-банкинг, а также личные данные электронной почты и страниц в социальных сетях. Помните, что даже сотрудники банка никогда не спрашивают у клиентов пароли и ПИН-коды.

- Не записывайте ПИН-коды в телефоне или на бумаге, не храните их в кошельке вместе с карточками, поскольку при утере сумки вы не просто лишитесь своего пластика, но и предоставите все коды от него нашедшему.

- Не передавайте карты третьим лицам (продавцам, официантам и другому обслуживающему персоналу в заведениях).

- Используйте антивирус и фаервол на компьютере, смартфоне и других гаджетах, с которых осуществляется пользование интернет-банкингом. Применяйте надежные механизмы шифрования и способы защиты, которыми не сможет воспользоваться злоумышленник. Например, используйте отпечаток пальца или авторизацию через Face ID вместо обычного ПИН-кода или графического ключа.

- При использовании карты в магазине или при снятии с нее денежных средств в банкомате вводите ПИН-код таким образом, чтобы его нельзя было видеть посторонним.

- Обращайте внимание на терминалы и банкоматы, которыми пользуетесь. Сегодня все более распространенным становится способ мошенничества путем клонирования банковских карточек. Оборудование для считывания (малозаметные накладки на клавиатуру, ридеры и камеры) устанавливается на банкоматы.

- Не совершайте покупки в подозрительных интернет-магазинах, не вводите платежные реквизиты на сайтах, которым не можете полностью доверять. Для совершения интернет-покупок рекомендуется использовать виртуальные карты, которые можно пополнять на сумму одного платежа.

- Устанавливайте лимиты на безналичные операции, оплату и снятие денежных средств.

- Подключите SMS-информирование обо всех операциях по картам, чтобы не пропустить совершение несанкционированных транзакций.

- Старайтесь минимизировать операции по карточке, используя альтернативные платежные системы, например, через смартфон. В силу их особенностей они лучше защищены от мошенничества, особенно, если гаджет имеет дактилоскопический датчик.

Помните, что никакие инструменты защиты не дают абсолютной гарантии защиты. Если на карточке находятся крупные средства, лучше подстраховаться дополнительно. Сегодня многие банки предлагают услугу страхования банковской карты, которая предусматривает возврат средств в рамках страхового лимита (устанавливается при заключении соглашения), если деньги были похищены из-за утери, кражи, разбойного нападения и т.д. Имея страховку, компенсировать похищенные средства полностью или хотя бы частично достаточно просто. Однако банками устанавливаются ограничения на количество компенсационных выплат, которых не должно быть более трех за страховой период. Так что осторожность и в этом случае не будет лишней.

Еще один надежный способ защиты инструментов безналичной оплаты – специальные экранированные кошельки, бумажники и холдеры. Эти приспособления актуальны в первую очередь для бесконтактных карт, с которых можно списывать деньги, используя мощные POS-терминалы или красть данные с помощью грабберов. Внутри защищенных кошельков располагается экранирующий материал, работающий по принципу клетки Майкла Фарадея, что экранирует радиосигналы и не дает взаимодействовать с RFID-модулем.

Такие защитные аксессуары в ассортименте есть на сайте Оптекс. Предлагаем варианты для женщин, мужчин, для молодежи, для туристов, стильные подарки. Наша продукция не только стильная, красивая и актуальная, но и гарантированно защищает сохранность данных.

В последнее время значительно участились случаи хищения средств с карты в результате различных мошеннических действий, ее утери, доверчивости и невнимательности владельца. Связано это и с распространенностью инструментов безналичной оплаты, и с развитием технологий (в том числе мошеннических), и с несовершенством отечественного законодательства. По статистике, как минимум один россиянин в день становится жертвой злоумышленников. Что делать, если у вас украли деньги с карты? Можно ли вернуть похищенные средства? Об этом мы расскажем в этой статье.

Почему банк может отказать в удовлетворении требований клиента?

Происходит это чаще всего по одной причине – клиент нарушил рекомендуемые правила безопасного пользования карточкой: передал ее в чужие руки, сообщил кому-то ПИН-код, не уведомил банк об утере карточки и т.д. Банки чаще всего пытаются доказать виновность самого пострадавшего. Поэтому рекомендуется строго соблюдать правила пользования и быть готовым к обращению в суд и предоставлению доказательств своей невиновности.

Вторая распространенная причина отказа – нарушение сроков обращения по факту пропажи денег. Напомним, что он составляет не более 24 часов с момента совершения несанкционированной транзакции.

Следует подробно рассмотреть еще один момент, когда держатель банковской карты становится жертвой телефонных мошенников, которые представились сотрудниками банка. В договоре и правилах пользования картой прописано, что конфиденциальные данные (ПИН-код, логин и пароль для входа в онлайн-банкинг, одноразовые коды на совершение операций) нельзя передавать даже сотрудникам банка. Если денежные средства пропали из-за того, что клиент сам сообщил все сведения, будучи обманутым, банк не несет за это никакой ответственности. По закону требовать возмещения украденных средств можно лишь с самих мошенников после их поимки.