Можно ли официально работать и открыть ИП

Для формирования документов на регистрацию ИП вы можете воспользоваться бесплатным онлайн-сервисом непосредственно на нашем сайте. С его помощью вы сможете оформить пакет документов, соответствующий всем требованиям по заполнению и законодательству РФ.

Что выбрать — карьерный рост или собственное дело? Работа по найму — более надежный вариант, однако многим хочется попробовать свои силы в бизнесе. На первых порах было бы здорово совместить предпринимательскую деятельность и работу. Правомерно ли это? Другими словами, можно ли открыть ИП, если официально трудоустроен? Рассмотрим, что сказано об этом в законодательстве.

Что такое ИП

Индивидуальный предприниматель (ИП) — это не форма компании, не должность, а особый статус гражданина. Получив его, можно легально заниматься бизнесом. Так что быть предпринимателем и одновременно работать по трудовому договору — это абсолютно законно для большинства граждан.

Почему для большинства, а не для всех? Дело в том, что ограничение, связанное с профессиональной деятельностью, все же есть. Оно установлено для тех, чья работа связана со службой государству. В первую очередь это военнослужащие, но не только они. Можно ли, например, госслужащему открыть ИП? Нет, это запрещено законом о государственной гражданской службе. Госслужащий не может заниматься предпринимательской деятельностью ни лично, ни через доверенных лиц. Также он не вправе участвовать в управлении коммерческой организацией.

Аналогичный запрет на ведение бизнеса установлен для военнослужащих любых должностей и званий — он установлен соответствующим законом об их статусе. Есть законодательные ограничения для депутатов, а также руководителей муниципальных образований.

Часто возникает сомнение, можно ли открыть ИП и вести бизнес гражданину, если он официально трудоустроен в бюджетной организации. Это зависит от того, является ли он госслужащим. Если нет, то может. Сам по себе факт работы в бюджетной сфере ограничений не накладывает.

Уведомлять ли работодателя

Закон не обязывает предпринимателя сообщать нанимателю о своем новом статусе, и никакой необходимости в этом нет. Работа по найму и в рамках своего ИП документально никак не пересекается. Иначе говоря, предпринимателю не нужно делать запись в собственной трудовой книжке, поскольку он не может работать в «своем» ИП. Ведь по закону гражданин не может заключить договор сам с собой.

Но узнав о том, что работник стал предпринимателем, работодатель может предложить ему переоформить отношения, то есть вместо трудового договора заключить гражданско-правовой. Нанимателю это гораздо выгоднее — меньше обязательных платежей.

Выгода будет и для самого ИП — он сможет немного сэкономить на налоге. Ведь с заработной платы, которую начисляет ему работодатель, удерживается НДФЛ по ставке 13%. Если же ИП перейдет на льготный режим налогообложения, например, на УСН с объектом «Доходы», то с той же суммы он будет платить 6% налога.

Приведем пример. Работник Иванов И.И. получал заработную плату в размере 56 500 рублей, в том числе НДФЛ 13%. То есть на руки ему выдавали 50 000 рублей. Если он станет ИП на УСН 6% и вместо трудового договора заключит со своей компанией гражданско-правовой, то при той же стоимости услуг его доход после налогообложения составит 53 110 рублей (56 500 — 56 500 * 6 / 100).

Риски для предпринимателя

Но рассчитанная выше выгода очевидна лишь на первый взгляд. Дело в том, что при сотрудничестве с предпринимателем его бывший работодатель перестанет перечислять за него страховые взносы. ИП будет платить их сам, но в гораздо меньшем размере. Это приведет к тому, что его страховой стаж и пенсионный коэффициент будет накапливаться медленнее, и пенсия будет небольшой.

Есть еще и другие гарантии, которые обеспечивает работа по трудовому договору. Например, ежегодный оплачиваемый отпуск, пособие по временной нетрудоспособности (больничный), декретные и другие выплаты. Некоторые работодатели компенсируют использование личного автомобиля, транспортные расходы, затраты на мобильную связь, на занятия спортом. Но все это закончится с прекращением трудовых отношений.

Кроме того, проверяющие органы могут заподозрить подмену типа договора. Это может быть расценено, как желание работодателя сэкономить на обязательных платежах. Если отношения между фирмой и ИП имеют признаки работы по найму, договор могут переквалифицировать в трудовой, доначислив все налоги и взносы.

Например, если в договоре с ИП работодатель пропишет, что тот должен исполнять правила внутреннего распорядка, которые приняты в компании, то это будет явным признаком трудовых отношений. То же самое касается установления в договоре с предпринимателем выплат, которые относятся к трудовым, — компенсаций, премий, расчета заработной платы на основе оклада и так далее.

Отличие работы по найму и сотрудничества с компанией в статусе ИП заключается еще и в том, кто должен обеспечить условия труда. Если человек работает по найму, то это обязанность работодателя. Если же он нанят на выполнение определенной работы как предприниматель, то обеспечить условия труда он должен сам. Это значит, например, что он должен использовать собственный инструмент, технику и прочее. Вместе с тем он вправе не соблюдать установленный в компании распорядок дня, равно как и не подчиняться каким-то иным внутренним документам.

Можно ли наняться в компанию, будучи ИП

Бывает, что гражданин открыл свой бизнес, но пока не получил желаемого результата либо ему поступило выгодное предложение о работе. Может ли он снова устроиться в компанию со статусом ИП? Конечно, никаких препятствий для этого нет. Важно лишь помнить о том, что индивидуальный предприниматель все время, пока он зарегистрирован в этом статусе, платит за себя взносы на пенсионное и медицинское страхование. Это не зависит от того, ведет он деятельность или нет. Если предприниматель решил полностью покончить с бизнесом и работать по найму, ему нужно сняться с регистрации.

Может ли руководство узнать об ИП

Многие работники опасаются того, что руководство их компании узнает про их предпринимательскую деятельность. Может ли такое произойти? Да, узнать о том, что человек зарегистрирован предпринимателем, очень просто. Ведь эта информация не является конфиденциальной. Наоборот, данные о каждом ИП открыто содержатся в Едином государственном реестре индивидуальных предпринимателей (ЕГРИП). Получить информацию из него может любое заинтересованное лицо прямо на сайте налоговой службы.

Так что узнать о бизнесе работодатель может. Будет ли это иметь негативные последствия? Скажем так — закон позволяет быть ИП и работать по трудовому договору, поэтому претензии работодателя будут необоснованными. Основанием для увольнения факт ведения бизнеса также быть не может. Если такое происходит, есть повод обратиться в Трудовую инспекцию.

Как открыть ИП работающему человеку

Теперь рассмотрим, как открыть ИП, если работаешь по найму официально. Процедура регистрации для тех, кто работает, не отличается от стандартной. Вот что нужно сделать:

- Выбрать орган, в который будут подаваться документы. Инспекцию можно найти на сайте ФНС по своему адресу. Кроме того, документы можно подать в некоторые МФЦ.

- Определиться с тем, как будут подаваться документы — лично, через представителя, почтой или через интернет. Последний вариант возможен при наличии электронной подписи.

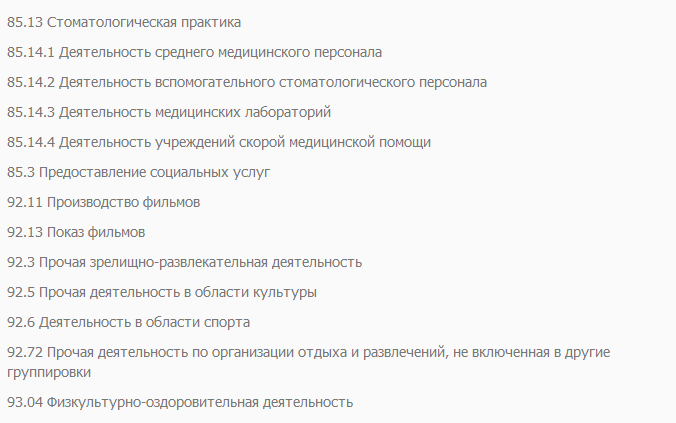

- Выбрать коды статистики для своей деятельности из Общероссийского классификатора ОКВЭД. Подойдут коды длиной не менее 4 цифр. Один из них должен стать основным, другие будут дополнительными.

- Оплатить госпошлину в сумме 800 рублей на реквизиты регистрирующей ИФНС. Если документы будут подаваться в электронной форме, пошлина не платится.

- Заполнить заявление по форме Р21001 (приказ ФНС № ММВ-7-6/25@). На последней странице нужно обязательно указать e-mail — на него придет результат регистрации. А вот подпись ставить не нужно!

- Посетить нотариуса, если будущий ИП сам не пойдет в МФЦ или налоговую инспекцию. Нотариус удостоверяет его подпись на заявлении, а также копию паспорта. Если документы на регистрацию понесет представитель, дополнительно нужно будет оформить доверенность.

- Отвезти документы в налоговый орган или направить их иным выбранным способом.

- Через 3 рабочих дня получить на e-mail лист выписки из ЕГРИП. При обращении в МФЦ срок может быть больше. Это будет означать, что ИП зарегистрирован.

- Если пришел отказ из-за проблем с документами, переделать заявление без ошибок и подаваться на регистрацию снова. Если уложиться в 3 месяца, госпошлину второй раз платить не нужно.

Налоги и взносы ИП, работающего по найму

Итак, мы ответили на вопрос, можно ли работать официально по найму и открыть ИП одновременно с этим. Теперь разберемся, что в такой ситуации будет с налогами.

По отношению к работнику компания является налоговым агентом и страхователем. Это значит, что она удерживает из полагающихся ему сумм НДФЛ по ставке 13%. Помимо этого, работодатель платит в бюджет взносы на пенсионное, медицинское и социальное страхование работника, причем из собственных средств. Как быть со всеми этими платежами, если гражданин получил статус ИП?

Ответ простой — все эти выплаты сохранятся. То есть в части сумм, которые гражданин зарабатывает по найму, ничего не поменяется. А вот с доходов от бизнеса все перечисления ИП делает сам в соответствии с той системы налогообложения, которую выбрал.

И еще один популярный вопрос: можно ли, открыв ИП, не платить страховые взносы, если официально трудоустроен? Ведь работодатель продолжает это делать. Нет, сэкономить не получится. С тех сумм, которые ИП получает от своего бизнеса, он обязан уплатить взносы на пенсионное и медицинское страхование сам.

Подведем итоги

Мы выяснили, что человек, трудящийся по найму, может одновременно заниматься бизнесом. Стоит ли ему увольняться, покажет время. Практика показывает, что индивидуальная предпринимательская деятельность редко оказывается прибыльной на старте.

Официально работающий человек, открыв ИП, сохраняет право на все гарантии, которые должен обеспечить ему работодатель. Налоги и взносы они платят вместе: наниматель — с заработной платы, предприниматель — с доходов от бизнеса.

Процесс постановки на учет для работника по найму никаких особенностей не имеет. Уведомлять работодателя о том, что сотрудник стал предпринимателем, необходимости нет. При желании гражданин может уволиться, а после наняться на другую работу — статус ИП этому не помеха. Важно лишь помнить, что, если деятельность не ведется, обязанность платить взносы не приостанавливается.

Совмещение статуса ИП с основной работой: тонкости законодательства

Для многих из нас действующая отметка в трудовой книжке является гарантом некого благополучия и стабильности в жизни. Сегодня подавляющее большинство трудоспособного населения России где-то трудоустроено, каждый день ходит на работу и зарабатывает на жизнь. Неприятность, выходящая за рамки этой гармоничной картины, сводится к тому, что средний заработок в силу разных обстоятельств многих из нас не устраивает. Ввиду этого возникает потребность в дополнительном источнике доходов. Найдется не так много обремененных обязанностями людей, которые способны бросить свой небольшой, но стабильный доход в пользу частного предпринимательства. Собственно, поэтому, а может, и по каким-то другим причинам, новоиспеченные индивидуальные предприниматели и те, кто только хочет ими стать, не стремятся сразу оставить наемную работу, а ищут способы и лазейки в законодательстве для того, чтобы умело научиться совмещать статус ИП с основной работой. Возможно ли такое в принципе, на что будет не лишним обратить внимание и стоит ли игра свеч – об этом мы расскажем нашим клиентам по услуге «облачный сервис 1С» далее в нашей статье.

Правовое обоснование

Прежде, чем вести ход размышлений дальше, мы должны определить степень законности такого совмещения. Хорошо то, что ни Трудовой, ни Гражданский Кодексы не чинят в этом существенных препятствий. Для получения статуса ИП гражданину будет вполне достаточно соответствовать следующим критериям:

Быть совершеннолетним дееспособным гражданином РФ;

Или же быть несовершеннолетним гражданином, имеющим разрешение на занятие предпринимательской деятельностью от родителей или опекунов;

Или быть иностранцем, при наличии временной или постоянной регистрации по месту жительства в РФ;

(исключение составляют только действующие муниципальные и государственные служащие – для них предпринимательская деятельность будет закрыта до тех пор, пока они сохраняют за собой эти должности. Также недопустимо вести предпринимательскую деятельность сотрудникам силовых ведомств, в том числе работникам полиции).

Других требований к лицам, пожелавшим стать индивидуальными предпринимателями, российское законодательство не предъявляет. Следовательно, нам достаточно быть дееспособными и не являться «депутатами», чтобы совмещать статус ИП с основной работой, не выходя за рамки действующего законодательства.

Между прочим, мы сейчас говорим о двух разных субъектах с точки зрения налогообложения. Работник – это физическое лицо, а индивидуальный предприниматель – юридическое. Оба лица подлежат отличному друг от друга налогообложению и налоговая база у них тоже разная.

С точки зрения работодателя

Предположим, ИП Вы открыли. Но у Вас не возникал вопрос, как на это посмотрит работодатель по основному месту работы? Собственно, это не должно Вас сильно беспокоить и на это есть ряд причин:

«Новоиспеченный» индивидуальный предприниматель не обязан предоставлять никаких сведений в компанию о смене статуса. Он может это сделать по своему желанию ;

С точки зрения Гражданского Кодекса, Вы вправе заниматься предпринимательской деятельностью наравне с другими гражданами РФ, следовательно, работодатель не имеет права чинить Вам преграды. Зачем же тогда себе их создавать?

В трудовую книжку вносятся исключительно сведения о работе по найму (как раз Ваш случай), а сведения об образовании юридического лица – в ЕГРЮЛ. Это совершенно разные сферы, которые не соприкасаются в данном случае друг с другом. Более того, эти сведения будут доступны только на основании официального запроса, а это значит, что Ваш статус не обязательно должен быть достоянием общественности.

Директору организации, в которой Вы работаете, может «не понравится» только качество работы, которую Вы выполняете на его территории. Представьте, Вы работаете в классическом случае 5 дней в неделю с 9 до 18 часов с перерывом на обед, скажем, с 13 до 14 часов. Отрыв от работы в течение этого промежутка времени (9 часов) едва ли возможен. Следовательно, на предпринимательскую деятельность у Вас остается совсем немного времени и это при условии, что со здоровьем у Вас проблем нет (а оно уж пригодится, когда стараешься «усидеть на двух стульях»). Если это затруднение преодолимо, то работодатель может только порадоваться за Вас и за свой бюджет. Дело в том, что индивидуальный предприниматель обязан самостоятельно платить за себя страховые взносы и оплачивать больничные, что существенно снижает «стоимость» сотрудника для фирмы.

С точки зрения себя

По нашему мнению, совмещение индивидуальной предпринимательской деятельности с основной работой – это очень хлопотная, но дающая хорошие возможности для человека перспектива. Вот, что мы можем сказать о преимуществах:

Возможность вести самостоятельную предпринимательскую деятельность позволит человеку в некоторой степени «вырасти» как профессионалу и упрочить свои деловые качества;

Успешная предпринимательская деятельность, так или иначе подразумевает получение прибыли и хорошо, если «чистая» доля будет удовлетворять;

Свое, пускай даже небольшое дело, позволит подчиненному работнику почувствовать себя в роли директора, что позволит на несколько шагов приблизиться к пониманию своего руководства в некоторых ситуациях;

Не стоит забывать и про опыт найма персонала, который пригодится в дальнейшем хотя бы на бытовом уровне (умение разбираться в людях);

Осознание того, что именно от твоих усилий зависит твой доход – дорогого стоит.

Достаточны ли эти доводы в пользу совмещения? На этот вопрос сложно ответить, не разобрав негативные стороны вопроса:

Предпринимательская деятельность, в особенности на раннем этапе, займет колоссальные временные, финансовые и физические затраты – откуда брать ресурсы?

Не каждый способен совмещать основную работу со своим делом. В худшем случае, ни то, ни другое просто не получится;

В случае, если бизнес «не пойдет» с одной или нескольких неудачных попыток, то придется понести определенные финансовые потери. Здесь вспоминаем о стабильности по основному месту работы ;

Как следствие, из пункта «3» – хлопоты по закрытию ИП ;

Кто-то должен вести бухгалтерию. Если можете справиться самостоятельно – отлично, правда, придется с периодичностью посещать ИФНС и отделение ПФР. Вам будет это удобно?

Сравнивая приведенные нами «за» и «против», смеем высказать свое субъективное суждение о том, что попробовать открыть ИП и начать работать «на себя» все же стоит при соблюдении допустимых условий (личная жизнь, время, деньги и здоровье). В противном случае, все Ваши начинания могут пойти крахом и тогда придется «испить чашу сию до дна».

Разница в НДФЛ

Еще одной интересной стороной вопроса является размер НДФЛ. В дополнение к выгодам для работодателя, за сотрудника, который зарегистрирован в Реестре в качестве индивидуального предпринимателя, нужно уплачивать подоходный налог в размере 6%, а не 13%, рассчитанный на «обычных» физических лиц. Однако, есть важное примечание: данное правило будет действовать, если ИП применяет УСН 6%. Стоит отметить, что это самый популярный режим налогообложения у предпринимателей, т. к. весьма выгоден.

Как открыть ИП в два широких шага?

Если мы сделали выбор в пользу открытия ИП, не лишним будет сказать о процедуре получения этого статуса. Опишем процесс:

Шаг №1 Подготовить необходимые документы

В список требуемых бумаг входят: а) паспорт гражданина РФ или же паспорт иностранного гражданина (с нотариально заверенным переводом его на русский язык); б) квитанция об оплате государственной пошлины в размере 800 рублей; в) заявление (по форме Р21001) на получение статуса ИП и его нотариально заверенная копия; г) СНИЛС.

Шаг №2 Идем в налоговую инспекцию

По прибытии в ИФНС от заявителя потребуется предоставить заведомо подготовленные документы, а далее определить ОКВЭД для своей предпринимательской деятельности. Также от нового индивидуального предпринимателя потребуется выбрать режим налогообложения, который он будет применять в дальнейшем. По завершении всех юридических процедур, физическое лицо получает свидетельство ОГРНИП и с этого момента может приступать к работе.

Подробнее о видах деятельности

Мы с вами уже затронули вопрос о недостатках одновременного совмещения предпринимательской деятельности с основной работой. Помочь или же наоборот навредить этому сможет выбранный вид деятельности. Желательно, чтобы одна работа могла помогать другой, чтобы благодаря каждой из них обе развивали Вас как профессионала. Приведем пример: Человек работает ландшафтным дизайнером в одной из крупнейших компаний города. Он имеет достаточный опыт проектирования, художественного иллюстрирования проектов и т. д. Он решил открыть свой бизнес и заняться частным изготовлением проектов, не выходя за рамки закона (уплачивая налоги). Если сил и времени у него на это хватит, то такому дизайнеру работа должна пойти только в плюс. Во-первых, он совершенствует свои профессиональные качества, во-вторых, он приобретает опыт самостоятельного взаимодействия с клиентами, что позволяет ему самостоятельно назначать определять сотрудничества. В точности, да наоборот может сложиться ситуация, если тот же дизайнер захочет открыть, к примеру, салон красоты и в нем же работать мастером. Возможно, он справится, но с большей долей вероятности, заработает немного, т. к. он сможет принимать клиентов только вечерами, после работы. Хорошо, когда есть своя клиентская база, которая готова пойти на уступки и прийти к Вам в удобное время. Но эту клиентскую базу еще нужно наработать, а это долго. И если сложить воедино все хлопоты, нервы и траты на данное предприятие, то ненароком возникает вопрос: «А оно надо»? При таком раскладе все положительные стороны вопроса стремительно теряют свою привлекательность.

Общие выводы

По результатам нашего небольшого исследования, мы приходим к трем простым и очевидным выводам:

Совмещение статуса ИП с основной работой не только законно, но и может быть выгодно для работодателя;

Открыть ИП несложно, но перед тем, как приступить работать, следует взвесить все «за» и «против». Только после этого рекомендовано начинать свое дело;

Если Вы пока не готовы оставить свою основную работу, то лучше выбрать для предпринимательской деятельности удобную для совмещения сферу.

Желаем нашим читателям успешного совмещения и больших успехов в своих начинаниях!

Можно ли оформить ИП если официально трудоустроен

Нередки ситуации, когда официально работающие граждане начинают задумываться об открытии собственного дела. Оправданно опасаясь рисков «прогореть » не все могут позволить себе прервать трудовые отношения. В таких случаях возникает вопрос: может ли человек, работающий по трудовому договору зарегистрировать ИП.

Ограничения при регистрации ИП

При принятии решения начать свое дело и зарегистрировать себя в качестве индивидуального предпринимателя нужно определить свое соответствие требованиям, установленным для открытия ИП.

- Гражданин, желающий открыть ИП должен быть совершеннолетним.

- Он должен иметь российское гражданство.

- Немаловажное условие – полная дееспособность. Ее ограничение устанавливается судом и может быть наложено на лиц, имеющих расстройства психики или страдающих от алкогольной, наркотической и игровой зависимости.

- Будущий предприниматель не должен иметь запретов на осуществление подобной деятельности.

Ограничение на возраст и дееспособность наложено потому, что предпринимательская деятельность связана с риском и бизнесмен должен хорошо это понимать.

Можно ли работающему оформить ИП

Достаточно часто возникает вопрос: можно ли открыть ИП если работаешь официально. В требованиях, выдвигаемых для регистрации предпринимателей, нет условия, по которому бизнесмен должен являться безработным.

ИП, в отличие от ООО или ОАО, это не правовая форма организации, а особый статус физического лица. Гражданин, получивший статус ИП, может осуществлять коммерческую деятельность на законных основаниях. Помимо этого права, статус ИП накладывает на своего обладателя ряд обязанностей. К ним относятся:

- уплата обязательных отчислений в ПФР и ФНС;

- ведение отчетности для предоставления в госорганы;

- несение ответственности по возложенным на себя обязательствам.

После регистрации в качестве ИП предприниматель по-прежнему остается физическим лицом и не теряет прав и обязанностей рядового гражданина РФ. За ним сохраняется право на осуществление трудовой деятельности.

Работающий является сотрудником бюджетного или государственного учреждения

Иногда оформить ИП работающему человеку действительно невозможно. Такая ситуация возникает если человек официально трудоустроен в государственных или муниципальных учреждениях и является государственным служащим.

Необходимо понимать, что сам факт работы в подобных организациях не делает гражданина госслужащим по умолчанию.

Перечень должностей, относящихся к государственной службе, составляется и подписывается президентом РФ. При необходимости расширить круг лиц, не имеющих права заниматься предпринимательством, в определенном субъекте РФ, составляется дополнительный акт на уровне регионального законодательства. Если при устройстве на работу сотрудник получает статус государственного служащего, то этот факт отражается в трудовом договоре.

Общий перечень должностей, которые не могут получить статус ИП:

- депутаты государственного и федерального уровня;

- чиновники;

- представили Вооруженных Сил и МВД;

- адвокаты, судьи и нотариусы;

- главы муниципальных структур.

Бухгалтер, работающий в детском саду, не является госслужащим, и запрет на ведение ИП на него не распространяется. Педагог бюджетной организации также может зарегистрировать себя в качестве ИП. Главный врач муниципальной больницы является представителем здравоохранения России и считается государственным служащим. Он не имеет права на получение статуса индивидуального предпринимателя.

Представителей государственной власти ограничили в праве на ведение предпринимательской деятельности для осуществления продуктивной работы. Ведение ИП может отнимать много времени, а человек, представляющий государство, должен все силы отдавать службе.

Может ли ИП работать по трудовому договору

Законом не запрещено совмещение трудовой и предпринимательской деятельности. Права ИП, как физического лица, охраняются Конституцией РФ. Статья 37 дает подробное объяснение, что каждый человек имеет право свободно распоряжаться своим трудом. Отталкиваясь от этого документа, физлицо, имеющее статус индивидуального предпринимателя, имеет право на заключение трудового договора со сторонней организацией.

ИП, в отличие от ООО даже с одним учредителем, не может оформить трудовые отношения между собой и своей фирмой.

Влияние индивидуального предпринимательства на трудовые отношения

Часто работающего человека волнует вопрос: как отразится открытие ИП на уже оформленные трудовые отношения. Ведение ИП регулируется нормами Гражданского Кодекса РФ, а трудовых взаимодействий – ТК РФ. Эти законодательные направления никак не пересекаются между собой. Следовательно, индивидуальное предпринимательство не влияет на выполнение работы, оформленной по ТК РФ.

За работника по-прежнему будут вноситься обязательные страховые выплаты и налоговые перечисления. Ему также полагается оплачиваемый ежегодный отпуск и больничный лист. Все эти условия соблюдаются при оформлении трудового договора с физическим лицом. Если владелец собственного дела желает устроиться на работу именно как ИП, то между ним и работодателем заключается договор гражданско-правового подряда (ГПД ). В таком случае соц. пакет, а также налоговые и пенсионные отчисления за работником не сохраняются. Такой схемой часто пользуются работодатели, желающие сэкономить на уплате налогов.

Если предприниматель работает по трудовому договору, в качестве физлица, то он не освобождается от выплаты страховых и налоговых взносов. Он должен производить выплаты даже в том случае, если у ИП нулевой доход.

Сообщать или нет нанимателю о регистрации ИП – решать самому предпринимателю. Факт открытия и ведения предпринимательской деятельности не отражается в трудовой книжке.Отчеты по своему предприятию, никак не пересекаются с теми, которые сдаются за наемных работников. Сведения о предпринимателях содержатся в ЕГРИП и свободный доступ к ним не предоставляется. Если ИП не будет использовать рекламу в СМИ, то наниматель может не узнать об особом статусе работника.

Как оформить ИП работающему

Процедура оформления ИП для трудоустроенных и безработных граждан идентична. Для получения законного разрешения на ведение собственного бизнеса надо собрать комплект документов.

- Паспорт гражданина РФ.

- ИНН заявителя.

- Заполненная форма Р21001.

- Квитанция об оплате госпошлины. В 2018 году для открытия ИП ее размер составляет 800 рублей. Потребуется оригинал и копия платежного документа.

- Заявления о переходе на УСН в 2-х экземплярах. 1 из них вернется обратно после регистрации ИП с пометкой ФНС.

Бумаги необходимо предоставить в отделение ФНС или МФЦ по месту регистрации. По истечении 3-х рабочих дней необходимо явиться в отделение для получения документов. В качестве подтверждения существования ИП выдается свидетельство о регистрации и выписка из ЕГРИП.

Как можно совмещать ИП с официальной работой

Совмещать ИП и основную работу можно, но довольно проблематично. Бизнес, особенно на стадии развития, требует постоянного контроля над происходящим. Если ИП ведет свое дело и имеет трудовые отношения одновременно, то нужно планировать свое время так, чтобы не страдала производительность на основной работе. В противном случае могут возникнуть трудности с начальством.

Удобно совмещать ИП и основную работу тем, кто имеет свободный или посменный график труда. Если предприниматель в официальных трудовых отношениях занят полный рабочий день, то ему целесообразно трудоустроить у себя человека, который будет вести отчетность. Альтернатива этому варианту – поиск удаленного бухгалтера.

Когда оформление ИП необходимо

В некоторых случаях можно заниматься своим делом с целью получения дополнительного заработка без оформления ИП. К таким ситуациям можно отнести частный извоз, пошив одежды или оказание косметологических услуг на дому. Не целесообразно регистрировать ИП при малом доходе, потому что отчисления в ПФР и ФОМС являются обязательными и не зависят от размера доходов. В 2018 году минимальный размер этих выплат составляет 32385 рублей. При доходе свыше 300000 рублей эта сумма увеличивается.

После регистрации ИП можно не оформлять работников, а самостоятельно выполнять всю работу. Если принять человека на работу по трудовому договору, то ИП должен совершать страховые перечисления не только за себя, но и за рабочего. Дополнительные взносы составляют порядка 30% от оклада работника.

Регистрация ИП необходима если:

- для осуществления деятельности требуется получение лицензии;

- имеется необходимость в рекламе;

- нужно открыть расчетный счет.

Закон разрешает совмещать предпринимательскую и трудовую деятельность. При решении получить статус ИП без последующего увольнения с основного места работы нужно оценить возможные риски. Если времени для ведения собственного дела достаточно, то можно смело собирать документы и отправляться в ФНС. В случае отсутствия достаточного внимания новому бизнесу он рискует принести владельцу убытки вместо ожидаемой прибыли.

Можно ли работать официально и быть ИП одновременно

Системный администратор Василий хочет работать на себя и открыть ИП. Но он не может сразу уволиться, ведь есть обязательства перед семьей. Альтернативный вариант — оставаться сотрудником на основной работе и зарегистрироваться как индивидуальный предприниматель. Так Василий не теряет стабильный доход и пробует себя реализовать в новом деле. В этой статье мы ответим: можно ли работать официально и быть ИП одновременно, можно ли ИП работать на другой работе, а также рассмотрим потенциальные риски, ограничения и другие нюансы.

Можно ли работать и открыть ИП

Подробнее смотрите видео ниже:

Чтобы зарегистрировать предпринимательскую деятельность, не обязательно отказываться от работы по трудовому договору. Совмещать работу в организации с бизнесом можно за некоторыми исключениями.

Индивидуальный предприниматель имеет двойственный статус: субъекта предпринимательской деятельности и физлица. Закон не предусматривает ограничений для сотрудника в том, чтобы он зарегистрировался в качестве ИП и начал оказывать услуги в рамках гражданско-правовых договоров. Основные нормы действующего законодательства с соответствующими положениями представлены в таблице ниже.

| Нормативный акт | Суть |

|---|---|

| Ст.18 ГК РФ | Любой совершеннолетний гражданин имеет право заниматься предпринимательством, если эта деятельность не запрещена законом |

| Ст.23 п.1 ГК РФ | Право заниматься предпринимательской деятельностью возникает с момента регистрации ИП |

| Ст. 22.1 ФЗ №129 от 08.08.01 | В статье прописано, когда нельзя зарегистрировать ИП. Запретов на совмещение статуса ИП и наемного работника не предусмотрено. |

Основные нормы действующего законодательства

Пример. Системный администратор Василий работает по найму, но хочет еще иметь ИП, чтобы оказывать услуги по ремонту компьютеров и зарабатывать больше. Он имеет право зарегистрироваться как ИП и продолжать работать по найму.

Для регистрации ИП нужно выполнить условия:

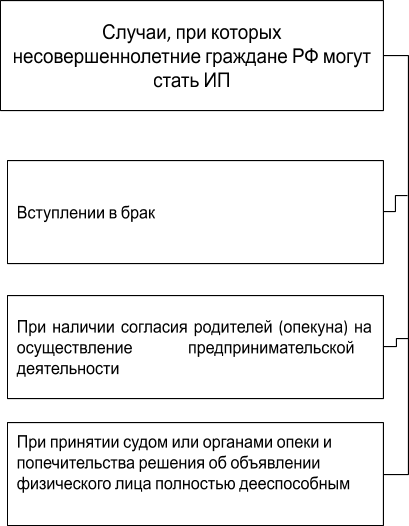

1) Быть совершеннолетним. Гражданский Кодекс определяет полную дееспособность с 18 лет. С 16 лет несовершеннолетний может работать или совершать сделки только с письменного согласия родителей. Но есть случаи, когда несовершеннолетние граждане РФ могут стать ИП. Они показаны на рисунке ниже

Случаи, когда несовершеннолетние граждане РФ могут стать ИП

Случаи, когда несовершеннолетние граждане РФ могут стать ИП

2) Быть гражданином России. Нерезиденты РФ, проживающие на ее территории, могут зарегистрироваться как ИП без гражданства только с разрешения ФМС.

3) Быть дееспособным.

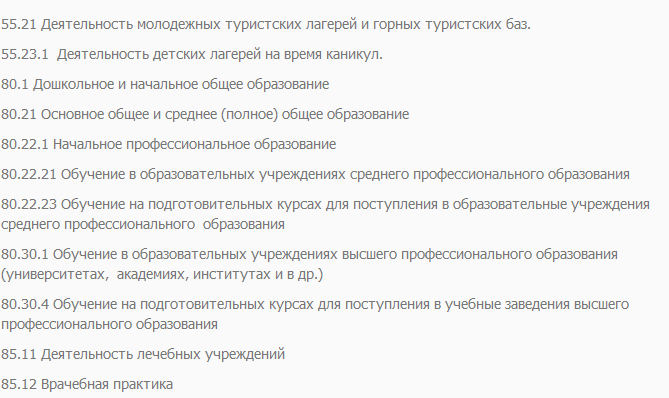

4) Для некоторых видов деятельности не иметь судимости. Перечень видов деятельности, которые запрещены для лиц судимостью, указан в Постановлении Правительства РФ№285 от 16.04.2011 г. и на рисунке ниже. Этот список распространяется на осужденных по определенным статьям, касающихся здоровья, жизни, свободы, чести и достоинства личности, половой неприкосновенности, общественной нравственности и безопасности, здоровья населения.

Виды деятельности, запрещенные лицам с судимостью

Виды деятельности, запрещенные лицам с судимостью

Пример. Человек с судимостью может заниматься ремонтом автомобилей, но он не может быть репетитором, если у него судимость за развратные действия в отношении несовершеннолетних.

5) Не быть банкротом в течение года до момента отправки заявки на получение статуса ИП.

6) Не иметь ограничений на предпринимательскую деятельность, наложенную судом.

Иногда из-за технических сбоев в базе данных налоговой может «висеть» запись о регистрации в качестве ИП, хотя человек уже снялся с учета. В этом случае обратитесь к специалистам из налоговой с просьбой исправить ошибку.

Не могут заниматься заниматься собственным бизнесом:

- госслужащие и персонал муниципалитетов.

Пример 1. Учитель химии в государственной или частной школе может работать и заниматься бизнесом одновременно.

Но если он параллельно устроился в местное управление образования, то он приравнивается к гос.служащему. Следовательно, он не может быть ИП. И тогда ему придется решить: уволиться с дополнительной работы ради статуса ИП или совмещать основную работу с работой в местном управлении.

Пример 2. Бухгалтер в больнице или частной фирме имеет право зарегистрировать ИП.

Если же он работает бухгалтером в органах местного управления, ему нельзя быть индивидуальным предпринимателем. Но ему можно совмещать основную работу с дополнительной (например, в частной фирме).

Если он уволится с гос.службы, тогда он сможет быть ИП и работать параллельно у другого работодателя (например, частной фирме).

- люди на избранных должностях (губернаторы, депутаты, главы администраций);

- силовики (работники ФСБ, Прокуратуры, полицейские, военные);

- адвокаты или нотариусы. Это вопрос профессиональной этики.

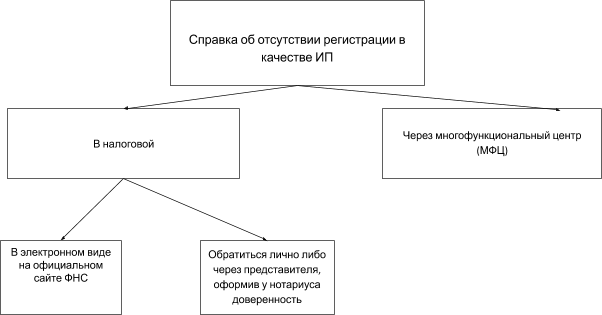

При устройстве на работу на гос.службу сотрудник предоставляет справку о том, что он не является предпринимателем. Способы получения справки об отсутствии регистрации в качестве ИП показаны на рисунке ниже.

Способы получения справки об отсутствии регистрации в качестве ИП

Способы получения справки об отсутствии регистрации в качестве ИП

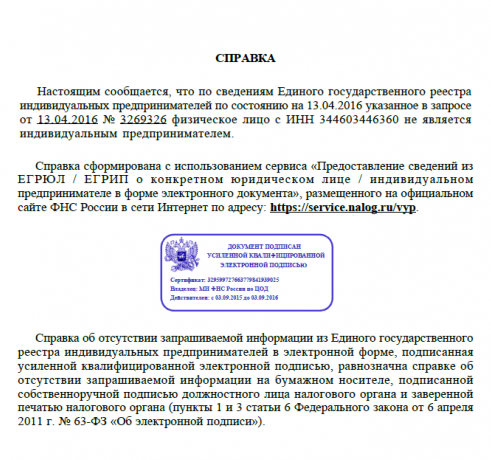

Для того, чтобы получить справку в электронном виде, достаточно зарегистрироваться на сайте, ввести свой ИНН. На следующий день на электронную почту приходит справка. Образец документа показан на рисунке ниже.

Справка об отсутствии регистрации ИП в электронном виде

Справка об отсутствии регистрации ИП в электронном виде

Несмотря на отсутствие живой подписи этот документ приравнивается к оригиналу на бумажном носителе, т.к он подписан электронной цифровой подписью.

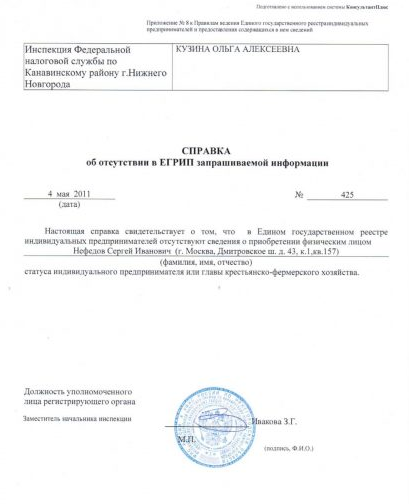

Образец справки в бумажном виде показан на рисунке ниже:

Справка об отсутствии регистрации ИП в бумажном виде

Справка об отсутствии регистрации ИП в бумажном виде

Срок действия такой справки на бумажном или электронном носителе не установлен. Поэтому этот документ действующий, если работодатель не назначил период, за который должна быть получена эта справка сотрудником.

Например, не раньше, чем за 2 последних 2 месяца.

Пристальное внимание контролирующих органов привлечет индивидуальный предприниматель-соучредитель или владелец одной из нескольких компаний. Потому что такой человек может использовать схемы уклонения от уплаты налогов.

Можно ли оформить ИП и не сообщать об этом работодателю

Цель работодателя — получить качественно выполненную работу, поэтому для него новость о том, что сотрудник открыл ИП, может означать возможное снижение производительности труда. И здесь мы видим конфликт интересов сторон.

Ситуация 1. Иван Алексеевич много раз отказывался повышать оклад бухгалтеру Татьяне. Когда он узнал, что Татьяна оформила ИП, он испугался, что компания потеряет ценного сотрудника. Он стал давать дополнительные задания, придираться к мелочам, хотя ранее его устраивала работа сотрудницы. Все действия руководителя были в рамках трудового законодательства: переработки оплачивались, но Татьяна не успевала заниматься своим бизнесом из-за загрузки на основной работе. Работа в организации не позволила Татьяне развить собственное дело.

Ситуация 2. Руководитель Марья Ивановна с пониманием относилась к стремлению сотрудников одновременно работать еще где-то, кроме основного места работы. Она шла навстречу работникам вплоть до создания индивидуального рабочего графика. Сотрудница Алла злоупотребляла добротой начальницы. Она стала чаще допускать ошибки и халтурить, отпрашиваться, заниматься другой работой. В этой ситуации ее производительность снизилась. Последствия совмещения деятельности ИП и работы по найму отрицательно сказывались на делах компании. Руководитель поставила сотруднице ультиматум: либо она успевает выполнить текущие обязанности, либо с ней расторгают контракт.

Ситуация 3. Внезапный уход заслуженного педагога, классного руководителя выпускного класса Альбины Петровны удивил директора. Благодаря гибкому графику учительница совмещала не только подработку репетитором, но и открыла свой бизнес. И как только он начал приносить доход, Альбина Петровна решила прекратить работать по трудовой книжке.

Следовательно, вы можете смело оформлять ИП, не отчитываясь перед начальством.

Может ли ИП работать в другой организации по трудовой книжке

ИП может совмещать работу по трудовому договору (основное место или совместительство) в качестве физлица. И терять предпринимательский статус ради получения должности соискателю необязательно, если это не касается гос.службы.

Рассмотрим особенности трудоустройства сотрудников со статусом ИП. У этой ситуации может быть 2 варианта:

- Организация заключает трудовой договор с сотрудником, имеющим статус ИП.

- Компания заключает гражданско-правовой договор (ГПД) с сотрудником на выполнение работ (оказание услуг). В этом случае он выступает не как сотрудник, а как контрагент.

Обсудим первую ситуацию. Для работодателя трудоустроенный сотрудник ничем не отличается от остальных, ведь договор заключен с физлицом. Поэтому оформление в штат такого сотрудника регулируется действующим законодательством: Трудовым Кодексом России. В трудовой книжке делается запись о найме с даты приема на работу.

Нанимающая сотрудника организация начисляет зарплату, отпускные, больничные и удерживает налоги в общем порядке. Никакой дополнительной отчетности или отчислений в связи с предпринимательством работника предприятию делать не нужно. Работодатель отчисляет налоги и взносы с зарплаты работника, а он самостоятельно платит взносы с доходов, которые получает как ИП.

Можно ли одновременно работать в штате организации и оказывать работодателю услуги в качестве ИП?

Законодательство не запрещает работать в штате организации и оказывать работодателю услуги в качестве ИП.

Пример. Василий работает системным администратором. Как ИП он оказывает дизайнерские услуги. Одним из его клиентов может быть фирма, в которой он работает.

Иногда работодателю в целях экономии бюджета выгодно заключить договор ГПД с предпринимателем. Так компания минимизирует уплату налогов.

Но договор ГПД не должен содержать признаков трудовых отношений (режима работы, требования проходить медкомиссию, оплата больничного и отпуска и другие), иначе попадет под пристальное внимание налоговой.

Если с действующим сотрудником компания заключит ГПД, то такие действия также не вызовут сомнений.

Пример. В автомобильной компании сотрудник Васечкин числится сторожем. Одновременно он ИП и оказывает услуги по ремонту автомобилей. Поэтому руководитель может на основании ГПД нанять Васечкина. Такие отношения законны.

Нельзя заключать договор ГПД со своим работником на те же функции, что он выполняет как наемный сотрудник. Иначе это сочтут схемой ухода от налогов.

Пример. Работающий официально бухгалтер не может заключить договор как ИП со своим же работодателем на бухгалтерские услуги.

Если руководитель убедил вас прекратить работу по ТК РФ и предложил оформить ГПД, он не имеет права требовать от вас больше, чем прописано в договоре.

Если бывший работодатель загружает вас прежними рабочими обязанностями, вы вправе обратиться в суд, чтобы он переквалифицировал эти отношения в трудовые. Тогда работодателю придется заплатить штраф и доплатить налоги.

Возможные риски и трудности при совмещении ИП и основной работы

При регистрации ИП и параллельном совмещении основной работы предприниматель сталкивается с такими трудностями и рисками:

1) Нехватка времени. Работая на основном месте , учитывайте ответственность за развитие собственного дела и выполнение должностных обязанностей.

Охраннику в магазине, работающему сутки через трое, легче уделять время бизнесу даже в телефонном режиме, чем учителю, бухгалтеру.

2) Отсутствие соц.пакета за предпринимательство. Работая в организации, вы получаете оплачиваемый работодателем соц.пакет. Вы получите больничные, отпускные, декретные только с основного места работы.

3) Ответственность. ИП несет ответственность за убытки, несвоевременную уплату и неправильную уплату налогов с предпринимательской деятельности. Работника можно привлечь к дисциплинарной и материальной ответственности за убытки.

4) Налогообложение. Работа на себя и по совместительству по найму предполагает, что вы будете платить налоги и взносы со всех доходов. Как предприниматель вы будете самостоятельно платить ежегодную фиксированную сумму взносов в ПФР, ФОМС (даже если не было деятельности и дохода) + налоги в зависимости от системы налогообложения (на ОСНО — НДФЛ и НДС, на УСН — единый налог). Работодатель в свою очередь с вашей зарплаты будет удерживать НДФЛ и платить страховые взносы.

5) Неблагоприятные факторы, влияющие на развитие бизнеса (снижение покупательской способности, рост курса валюты).

Можно ли работать и быть ИП одновременно

Работающие граждане время от времени задумываются о собственном бизнесе, ведь лучше работать на себя, чем на других. Многие так и начинают своё дело, не спешат первое время увольняться с основной работы, пока будут пробовать свои силы, оценивать риски. Заняться открытием ИП вполне возможно работающему человеку, в этом нет ничего противозаконного. Однако есть важные нюансы, о которых нельзя забывать: ограничения для ИП, оплата страховых взносов. Можно ли совмещать ИП и основную работу, кому подходит, выгодно ли это вообще?

Можно или нет: какие есть ограничения?

Занятие предпринимательством накладывает на человека двойственный правовой статус. Закон рассматривает его как физическое лицо со всеми правами, и хозяйствующий субъект с другой стороны. Поэтому нельзя ограничить гражданина, работающего по официальному трудовому договору, в том, чтобы он зарегистрировался в качестве индивидуального предпринимателя, и начал оказывать услуги в рамках гражданско-правовых договоров.

Однако некоторым категориям должностей заниматься собственным бизнесом нельзя. В основном это сотрудники госструктур:

- госслужащие и персонал муниципалитетов;

- силовики: военные, полицейские, сотрудники Прокуратуры и ФСБ;

- люди на избранных должностях: депутаты, главы администраций, губернаторы.

Важно! Особняком стоит категория лиц, занимающихся частной практикой. Нотариусы и адвокаты не относятся к индивидуальным предпринимателям, хотя также платят налоги, и могут нанимать рабочих. Совмещать бизнес и занятие частной практикой невозможно.

Обязан ли сотрудник сообщать работодателю об открытии ИП?

Любой работодатель хочет получить от своих рабочих качественное выполнение задания за минимальную плату. Поэтому, если он будет знать, что его работник открыл ИП, вряд ли это его обрадует. Для него это будет означать, что производительность труда работника снизится, так как новому предпринимателю теперь придётся направлять свои силы не только на основную работу, но и на собственный бизнес.

Важно! Нигде не сказано, что официальное трудоустройство является препятствием для ведения своего дела (за исключением отдельных должностей). Также никто не обязывает бизнесмена-совместителя оповещать своего начальника, о том, что он основал предприятие. В интересах нового ИП будет промолчать об этом.

Однако перед тем как начать дело, нужно всё продумать: определить, сколько примерно часов в день придётся ему посвящать, нужно ли будет отлучаться с рабочего места. Удобнее будет совмещать свое дело и основную работу при свободном графике или на сменном режиме, чем с пятидневной рабочей неделей. Если бизнес пойдёт в гору, прибыль будет отличаться стабильностью и приростом, можно будет посвятить новому начинанию всего себя, и уйти, наконец, с официального трудоустройства.

Внимание! Работодатель не будет заниматься внесением в трудовую книжку записи о начале предпринимательской деятельности одного из своих рабочих, его это никак не касается, и этого нет в его полномочиях. ИП тоже не должен заводить трудовую книжку на себя, а только на своих рабочих. Сведения о начале и окончании предпринимательской деятельности и так содержатся в государственном реестре ЕГРИП.

Может ли ИП устроиться на работу?

Как уже отмечалось, первая ситуация: официально трудоустроенный человек решает завести собственный бизнес – вполне реальна и законна, если речь не идёт о госслужащих и чиновниках. Обратная ситуация: опытный коммерсант принимает решение устроиться на работу и заключает трудовой договор – тоже вполне имеет место, с точки зрения закона. Однако, если бизнесмен хочет пойти на военную службу по контракту, стать нотариусом, адвокатом, или получить депутатский мандат, ему придётся продать или подарить весь свой бизнес.

Стать работником какой-нибудь частной фирмы, вернуться на работу может человек, у которого открыто ИП. Проверять наличие предпринимательства, или отказывать такому гражданину в трудоустройстве у работодателя нет оснований. При этом сотрудник ИП сможет наслаждаться всеми благами социальных гарантий трудоустроенных граждан: получать оплату больничных листов, ходить в оплаченный отпуск, уйти в декрет или в отпуск по уходу за ребёнком. В частном бизнесе прибыль целиком зависит от усилий бизнесмена, поэтому они часто пренебрегают положенным отдыхом.

Страховые взносы ИП в 2018 году

Одной из самых распространённых ошибок совместителя ИП является оплата страховых взносов, о которой они часто забывают. Дело в том, что законодательством не предусмотрено совмещение предпринимательской деятельности и основной работы, хотя это и не запрещено. Поэтому за такого гражданина взносы в фонды уплачиваются с обеих сторон: со стороны его работодателя, так и с его собственной персоны.

Внимание! Официально работающих бизнесменов не освобождают от уплаты страховых взносов за себя. При этом сумма этих взносов получается в двойном размере, она никуда не девается, поступает на лицевой счёт одного и того же человека, и учитывается для расчёта будущей пенсии.

Минимальный размер обязательных страховых взносов в 2018 году для бизнесмена, работающего в одиночку, составил 26545 рублей на пенсионное страхование, и 5840 рублей на медицинское страхование. А если его годовой доход превысит отметку в 300 тыс. рублей, то к этой сумме будет прибавляться 1% от разницы превышающего дохода, вплоть до максимально размера: восьмикратного минимального взноса. А если у предпринимателя ещё есть наёмный персонал, платить взносы нужно и за них тоже: 30% от их дохода. В целом получается довольно затратно.

Однако законом предусмотрены специальные льготные периоды, когда бизнесмен может быть освобождён от страховых взносов за себя:

- прохождение срочной службы в рядах российской армии;

- уход за ребёнком до полутора лет.

Кроме этого, страховые взносы не уплачивают лица:

- 80-летнего возраста;

- в статусе супругов военнослужащих или дипломатов, которые не могли трудоустроиться более 5 лет подряд;

- Остальные же предприниматели совместители от 16 до 80 лет платят в фонды в обычном режиме.

Кроме страховых взносов, существуют ещё и обязательные виды отчётности для ИП, такие, как декларация по выбранному налоговому режиму (если это не патент), расчёт страховых взносов и статистическая отчётность (если обяжут). Этому тоже придётся уделить какое-то свободное от работы время. Некоторые ИП предпочитают доверить составление отчётов профессионалам, пользуются услугами различных бухгалтерских фирм, а это тоже дополнительные расходы.

Как ни странно, для некоторых работодателей появление в штате ИП может стать настоящим подарком. Они могут хорошо сэкономить на этом, если выведут такого человека из официального персонала, расторгнут с ним трудовой договор, а вместо него составят договор оказания услуг. Экономия будет выражаться в том, что, по сути, работа будет выполняться в том же режиме и объёме, но за человека не нужно будет уплачивать взносы в фонды (он сделает это сам), а также пропадёт обязанность оплачивать ему больничный лист и 28 дней отпуска.

Однако отсутствие социальных гарантий трудящегося человека немного компенсируется ИП размером налога с его дохода. Если с каждого работающего гражданина удерживается НДФЛ по ставке 13%, то по УСН предприниматель должен отдать только 6% своей прибыли. А с другой стороны, уплата НДФЛ предполагает получение какого-нибудь вычета: стандартного на детей, социального на лечение и образование, имущественного при покупке жилья, что бизнесменам на спецрежимах не доступно.

Таким образом, заниматься совмещением бизнеса и работы целесообразно в переходном периоде, когда нужно время решить, кем лучше быть, ИП или работающим гражданином. У того и другого статуса есть свои плюсы и минусы, решение в пользу чего-то одного будет зависеть не только от рентабельности бизнеса, но и от способностей самого человека: готов ли он пойти на риски, но получить прибыль, или ему важнее стабильность и социальные гарантии.

Можно ли открыть ИП если официально трудоустроен по книжке

Многих людей интересует вопрос: можно ли открыть ИП, если официально трудоустроен? Каждый россиянин может стать индивидуальным предпринимателем, сохранив при этом статус физического лица. Благодаря этому ИП может официально трудоустроиться и получать за свою работу заработную плату. В соответствии с регламентом ТК и Налогового Кодекса РФ (в ст. 11 указано может ли ИП работать официально на другой работе), физические лица, являющиеся субъектами предпринимательства, должны осуществлять профессиональную деятельность на основании трудовых соглашений.

Возможно ли открытие ИП при трудоустройстве

Прежде чем подавать документы для государственной регистрации ИП, гражданин должен узнать, к чему его обяжет приобретенный статус.

Став субъектом предпринимательской деятельности физическое лицо получает возможность на законных основаниях развивать собственный бизнес. При этом ему необходимо вести документооборот, разносить данные из первичных документов по учетным регистрам, формировать налоговую отчетность.

Регистрация индивидуального предпринимателя

В обязательном порядке индивидуальные предприниматели уплачивают в бюджет налоги и страховые взносы, несут ответственность по всем взятым на себя обязательствам перед кредиторами, деловыми партнерами.

Важно! Пройдя процедуру государственной регистрации и получив статус индивидуального предпринимателя, человек остается гражданином, имеющим определенные обязанности и права, в частности касающиеся трудоустройства.

Если субъект предпринимательской деятельности планирует официально трудоустроиться, то он должен узнать, может ли ИП работать в другой организации по трудовой книжке, или он потеряет стаж. После зачисления в штат он автоматически приобретет ряд обязательств перед начальством и государством. При невыполнении поставленных задач физическое лицо будет нести ответственность в судебном порядке.

Если гражданин не знает, можно ли работать по трудовой книжке и быть ИП одновременно ему следует ознакомиться с минусами такого совмещения:

- индивидуальный предприниматель привязан к месту жительства, которое указывается в регистрационных документах;

- по месту регистрации, где находится офис, необходимо своевременно сдавать отчетность, делать перечисления в бюджет;

- при организации командировок в другие населенные пункты могут возникать проблемы;

- отсутствует возможность уменьшить базу налогообложения.

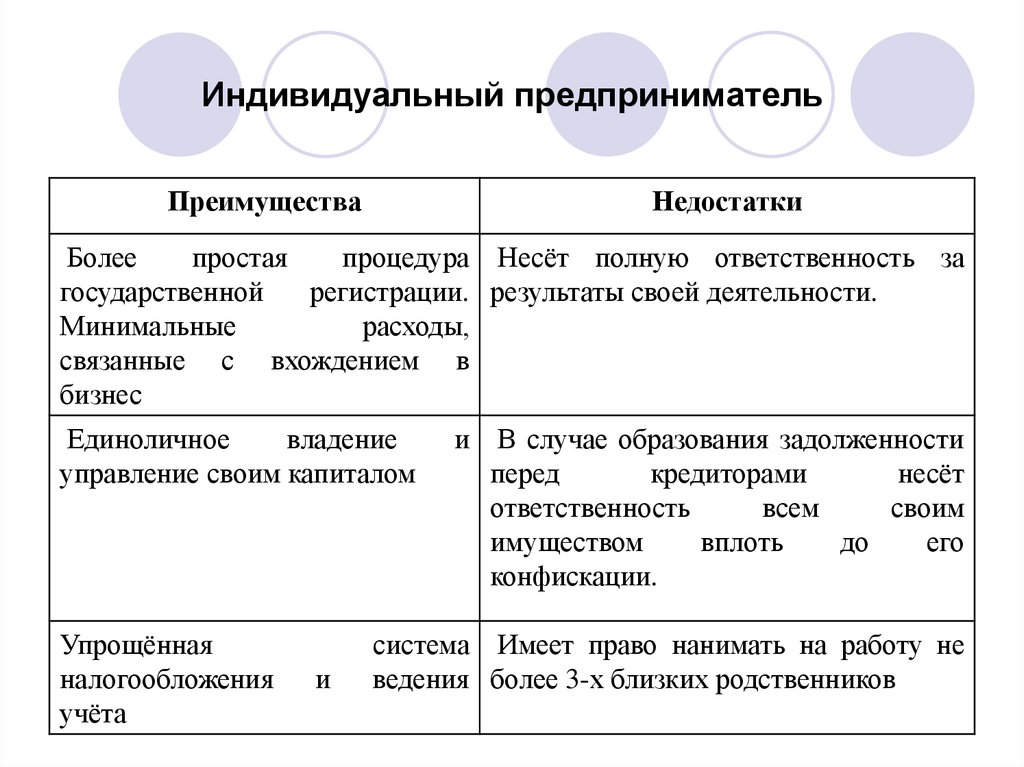

Преимущества и недостатки ИП

Ограничения по одновременной работе

В ФЗ указано, может ли ИП нанять ИП, как работать по совместительству. Также в законе отмечены некоторые ограничения, которые касаются физических лиц, желающих оформить статус субъекта предпринимательской деятельности.

ИП не могут стать следующие категории граждан:

- Депутаты (все уровни).

- Лица, занимающие бюджетные должности (учителя школ, банковские сотрудники, работники силовых ведомств и т. д.).

- Главы муниципалитетов.

- Нотариусы, имеющие частную практику.

- Адвокаты, которые учредили профильные образования, кабинеты.

- Лица, не получившие гражданства РФ.

- Приезжие, которым ФМС не выдала разрешение на осуществления трудовой деятельности на территории Российской Федерации.

Обратите внимание! Физические лица, занимающие вышеперечисленные должности (особенно бюджетники), наделены определенными полномочиями и имеют высокую степень ответственности, поэтому не могут параллельно заниматься бизнесом.

Ограничения для ИП

В нормативно-правовом акте, регулирующем данный вопрос, предусмотрены исключения. Гражданин, занимающий одну из вышеперечисленных должностей, может обратиться в суд с исковым заявлением. После рассмотрения предоставленных доказательств судья вынесет решение, позволяющее ему зарегистрировать ИП. Также судебный орган способен запретить заниматься предпринимательской деятельностью гражданам, профессии которых отсутствуют в упомянутом списке.

В качестве ограничения для занятия предпринимательством следует отметить недееспособность, по состоянию здоровья, либо по возрасту (до 18-ти лет). В последнем случае можно найти лазейки и зарегистрировать ИП с 16-ти лет. Для этого гражданин может вступить в официальный брак, либо обратиться в суд и отказаться от родителей.

Если физическое лицо имеет наркотическую, игровую или алкогольную зависимость, ему не стоит рассчитывать на законодательные послабления. С такими тяжкими патологиями люди не имеют права регистрировать свой бизнес в любой организационно-правовой форме. Шанс на открытие собственного дела у такой категории граждан появится после излечения, полного избавления от пагубных пристрастий.

Важно! Для того чтобы доказать дееспособность им придется обратиться в суд и получить соответствующее решение.

Уплата налогов и сборов работающему ИП

Если субъект предпринимательской деятельности официально устраивается на работу, то данный факт не освобождает его от обязанностей платить в бюджет налоги, страховые взносы. Такая категория ИП должна перечислять взносы в ФМС, ПФ, уплачивать НДФЛ, либо сбор, предусмотренный выбранной системой налогообложения.

Федеральное законодательство позволяет субъектам предпринимательской деятельности на добровольных началах делать взносы в ФСС, для получения в будущем выплат по больничным листкам, в том числе за декретный отпуск.

Руководство коммерческой организации, зачислившее в штат индивидуального предпринимателя, в соответствии с регламентом российского законодательства, обязано начислять ему заработную плату. С этой суммы в бюджет уплачивается НДФЛ, перечисляются страховые взносы в ФМС, ПФР. Благодаря этим платежам физическому лицу, по достижении определенного возраста, начнут выплачивать пенсию.

Налогообложение индивидуальных предпринимателей

В том случае, когда учетная политика не ограничивает руководство организации в приеме граждан со статусом ИП в штат, то для нее будет снижен социальный пакет и налоговая база. Это обусловлено тем, что субъекту предпринимательской деятельности придется делать оплату самостоятельно.

Стоит отметить, что снижение величины налоговых обязательств является некой компенсацией за отсутствие предусмотренных трудовым соглашением выплат (например, по больничным листкам, отпускных, пособий социального плана). Если субъекта предпринимательской деятельности не устраивает данный факт, ему следует заключать с руководством организации гражданско-правовой договор.

Внимание! Индивидуальные предприниматели должны в процессе регистрации подать заявление в ФНС на изменение формы налогообложения, так как, лиц, проигнорировавших это требование, автоматически переведут на общий налоговый режим. Выбрав специальную систему налогообложения, ИП придется отчислять с дохода 6,00% либо 15,00%.

Влияние на отношения с руководителем

При заключении трудового соглашения с руководителем коммерческой организации, физическое лицо не обязано уведомлять о наличии статуса субъекта предпринимательской деятельности. Ввиду того, что запись о ИП не будет вноситься в трудовую книжку работника, работодатель не нуждается в этой информации.

Но на рабочие отношения руководителя и штатного сотрудника, являющегося индивидуальным предпринимателем, способно оказать негативное воздействие наличие соответствующего статуса.

Важно! Каждого начальника в первую очередь беспокоит вопрос выполнения сотрудником своих профессиональных обязанностей в полном объеме.

Если предпринимательство не будет мешать основной работе, то наличие статуса ИП не окажет негативного воздействия на отношения с руководством.

Отношение ИП с руководством компании

Если физическое лицо является высококвалифицированным специалистом в своей профессии, оно может со временем задуматься об открытии собственного дела. Это стремление может стать причиной увольнения с основного места работы, вызвавшего обеспокоенность со стороны начальства текучкой кадров, особенно если это служащий банка или похожего места. Ему перед тем, как уведомить владельца компании, лучше узнать у юристов или налоговиков, может ли работающий человек открыть ИП.

Важно! Чтобы избежать в будущем возникновения конфликтных ситуаций, как с работодателем, так и с контролирующими органами, гражданин-предприниматель должен перейти на гражданско-правовые отношения.

При составлении соответствующего договора необходимо учитывать такие факторы:

- Сторонами сделки могут выступать только руководитель коммерческой компании и субъект предпринимательской деятельности — физическое лицо. Если стороны составили и подписали гражданско-правовое соглашение, то им не придется указывать должность, занимаемую ИП.

- Заработная плата физическому лицу, со статусом индивидуального предпринимателя, выплачивается за выполненный объем работы. На ее величину не будут оказывать воздействия следующие факторы: размер оклада, стоимость одного часа работы и т. д.

- В таких соглашениях нет надобности указывать о наличии особых условий труда, об отсутствии либо наличии социального пакета.

- Физическое лицо не имеет права передавать коммерческую информацию, добытую на основном месте работы, третьим лицам.

- Субъект предпринимательской деятельности, официально трудоустроенный, не обязан следовать внутреннему распорядку. Ему не нужно соблюдать никакие, придуманные работодателем правила.

Зачем нужно совмещение

Граждане, изучающие вопрос, можно ли ИП работать официально на другой работе не всегда до конца понимают, зачем собственно это нужно.

Наличие статуса субъекта предпринимательской деятельности при официальном трудоустройстве имеет свои преимущества:

- благодаря регистрации ИП гражданин получает возможность осуществлять профессиональную деятельность, параллельно заниматься бизнесом и получать заработную плату.

- товары можно продвигать через специализированные сайты, при условии наличия сертификатов, которые выдаются государственными учреждениями гражданам, имеющим статус ИП;

- благодаря проведению широкомасштабных маркетинговых мероприятий, субъект предпринимательской деятельности сможет быстро вывести свой бизнес на региональный рынок, уверенно обойдя основных конкурентов;

- руководители коммерческих структур не возражают против совмещения работы гражданина и субъекта предпринимательской деятельности;

- некоторые работодатели благодаря привлечению в штат индивидуального предпринимателя планируют минимизировать налоговые издержки.

Ведение бизнеса индивидуальным предпринимателем

Федеральное законодательство позволяет российским гражданам совмещать ведение собственного бизнеса с выполнением профессиональных обязанностей. В этом случае на конечный результат труда не должно оказываться никакого негативного воздействия со стороны штатного сотрудника.

Если ИП стремится получать дополнительный доход, ему нужно узнать, может ли индивидуальный предприниматель работать в другой организации. Наличие этого статуса может привести к разносторонним проблемам на стороннем предприятии. Предварительно ему следует изучить нормативно-правовые акты, регулирующие данный вопрос. После получения нужной информации физическое лицо может начать планировать построение карьеры у работодателя. При оформлении в штат гражданин не обязан уведомлять начальство о наличии статуса субъекта предпринимательской деятельности.