Как открыть ИП

Пошаговая инструкция для регистрации

Кажется, что открыть ИП — это сложно: куча бумаг, хождение по инстанциям.

Но это только кажется. В реальности это дело на пару часов, а может, и меньше.

Необходимые документы

Вот что понадобится для регистрации:

- Паспорт и его копия.

- ИНН, если есть.

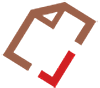

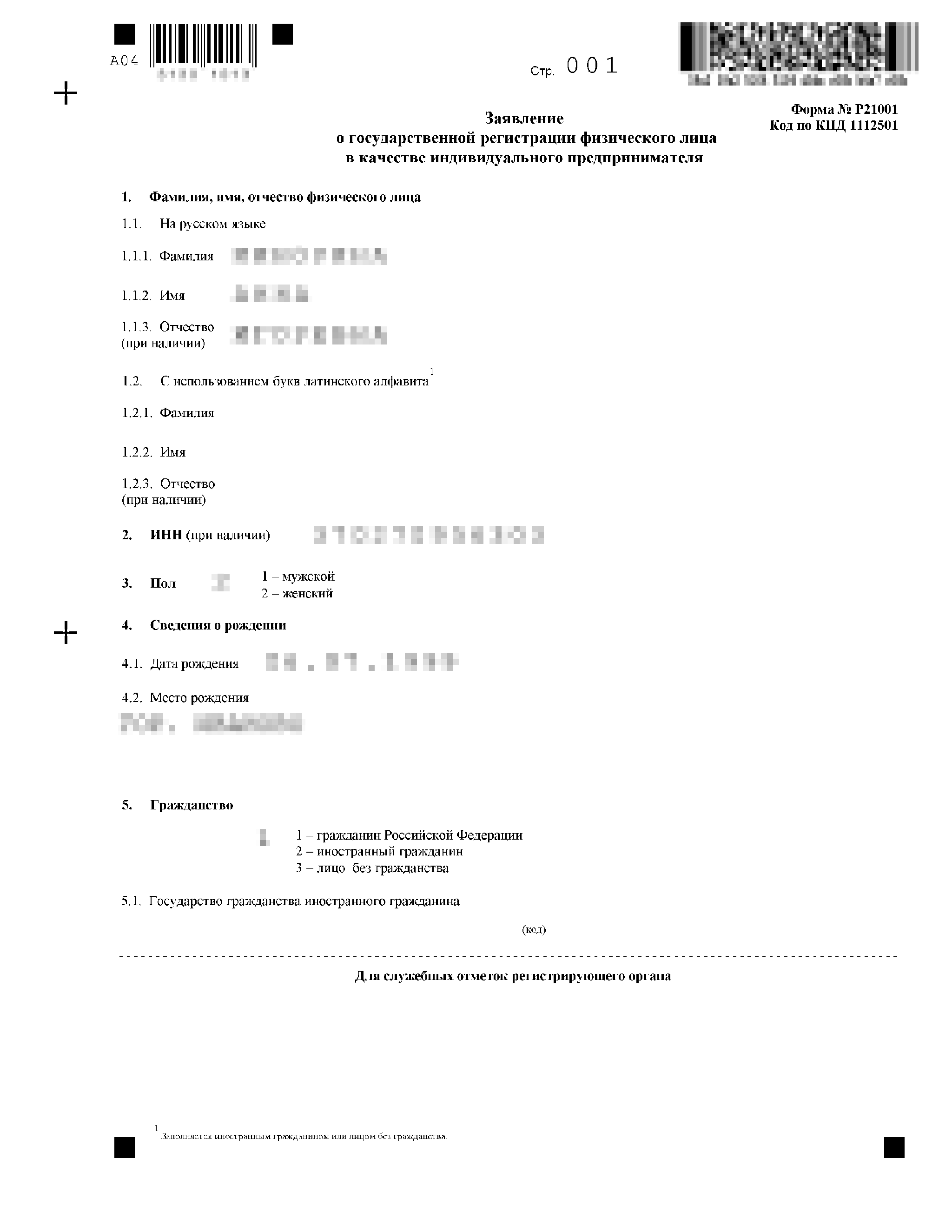

- Заполненное заявление по форме № 21001.

- Квитанция об оплате госпошлины — 800 рублей. Она не нужна, если вы регистрируетесь в интернете, через нотариуса или МФЦ.

Но прежде чем готовить документы, нужно определиться с тем, как вы будете регистрировать ИП: самостоятельно или через посредника. Можно воспользоваться услугами юриста или специальными сервисами.

Для самостоятельной регистрации нужно подготовить документы, отнести их в налоговую или МФЦ, отправить по почте или через сайт налоговой.

Для регистрации через посредника нужно выслать ему свои документы, заплатить за работу и ждать, когда налоговая пришлет по электронной почте документы о регистрации.

Расскажу подробно о самостоятельной регистрации. Чтобы зарегистрироваться как ИП, нужно пройти три шага:

- Заполнить заявление.

- Выбрать систему налогообложения.

- Подать документы в налоговую.

У налоговой есть свои требования к заполнению заявления на регистрацию. Например, если заполняете заявление вручную, можно использовать только черные чернила. Номер мобильного телефона должен начинаться с «+7», а стационарного — с «8». Разберем на примере.

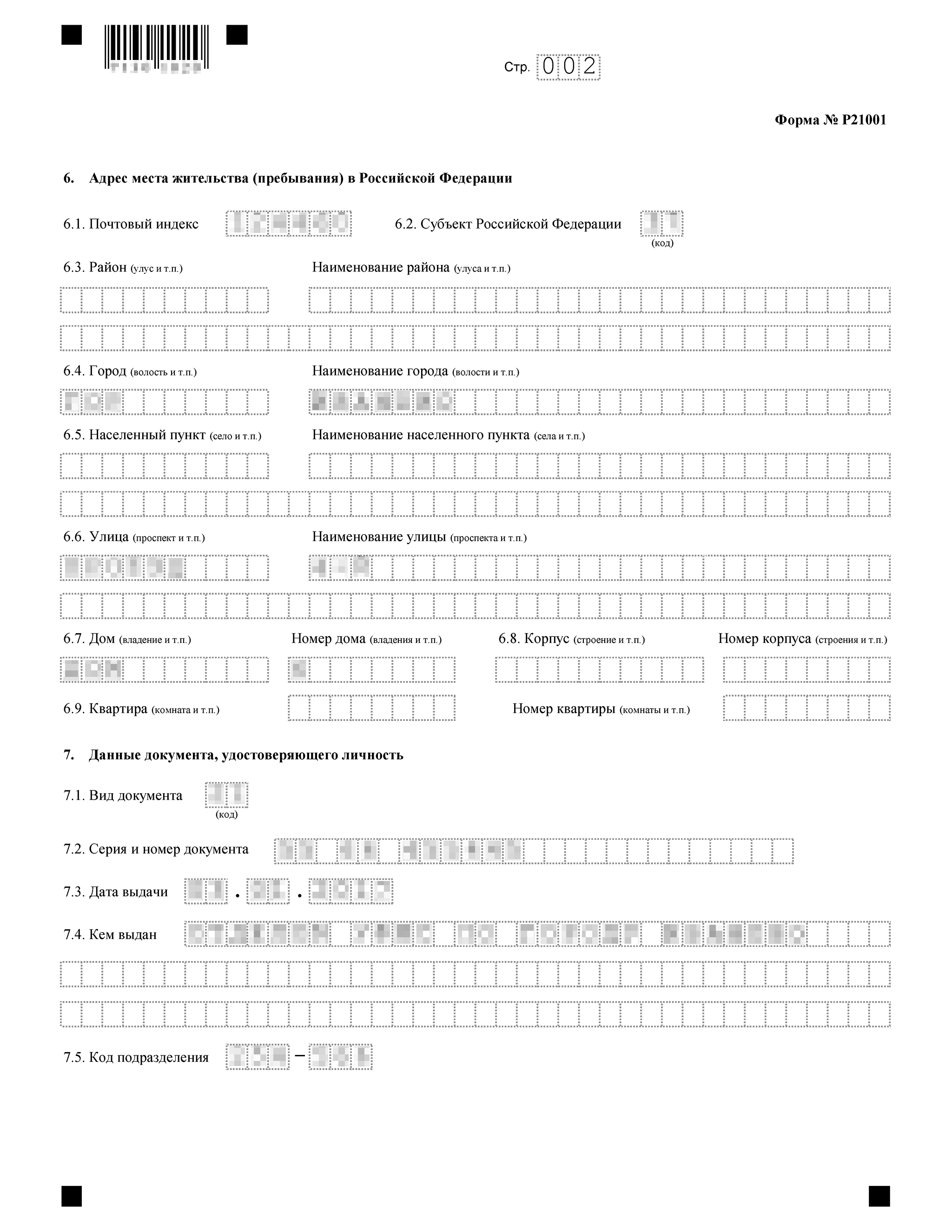

На третьей странице нужно указать коды видов деятельности ОКВЭД. По ним налоговая поймет, чем вы занимаетесь. Например, 31.02 — это производство мебели, а 47.78 — продажа солнцезащитных очков и защиты для зрения.

По некоторым видам деятельности могут быть налоговые каникулы. Тогда год или два не придется платить налоги. Налоговые каникулы могут получить новые ИП, которые работают на патенте или УСН в производстве, социальной, научной сфере или оказывают бытовые услуги. Региональные законы устанавливают, какие компании могут получить налоговые каникулы.

В заявлении нужно указать основной и дополнительные коды деятельности. Основной — тот, по которому вы планируете получать больше всего дохода. Дополнительных может быть сколько угодно, но мы рекомендуем ограничиться двумя.

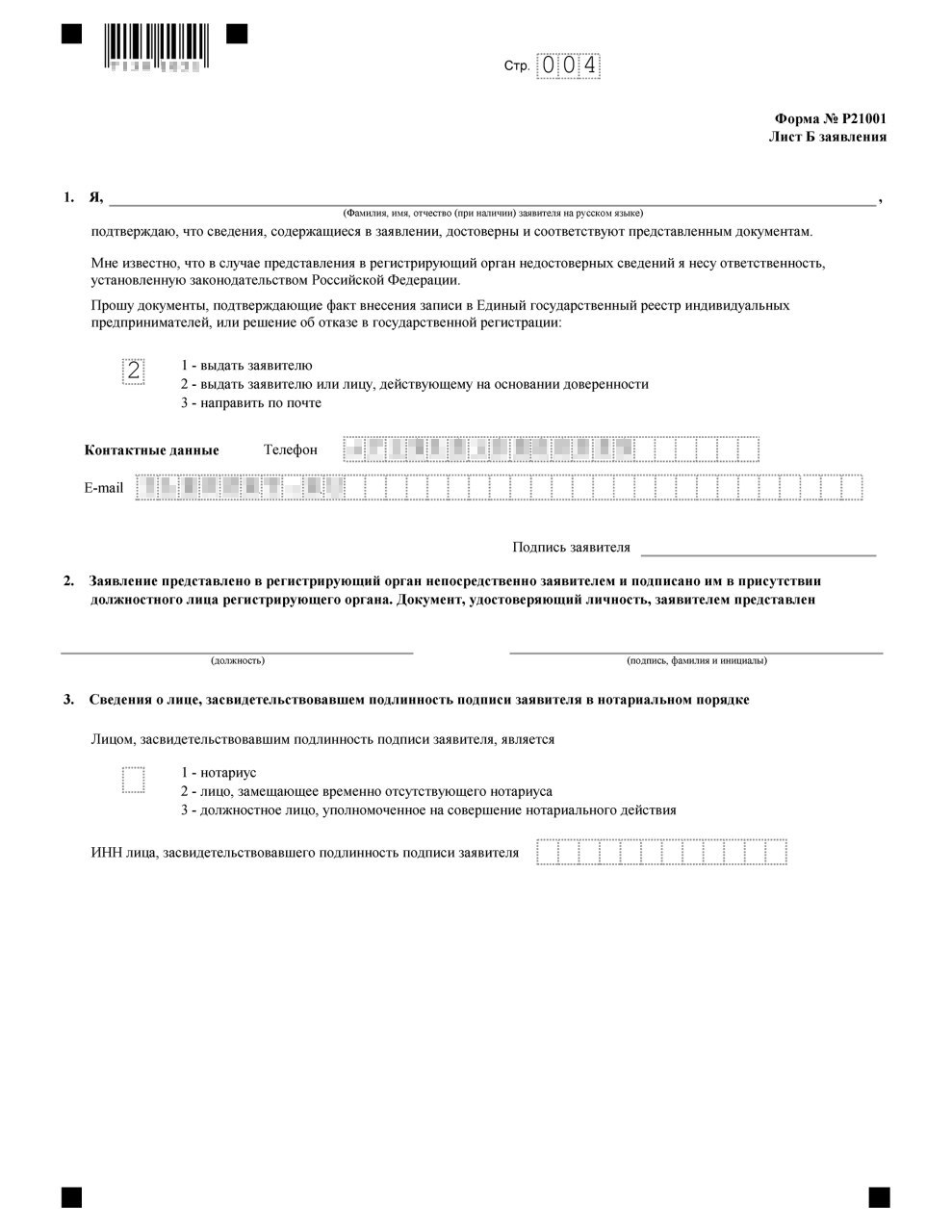

На четвертой странице нужно указать свой контактный телефон и электронную почту. Отметьте, как хотите получить информацию о регистрации ИП: на руки, по почте или через доверенное лицо.

Выбрать систему налогообложения. ИП может работать на общей системе или специальных режимах — УСН, ЕНВД, патенте.

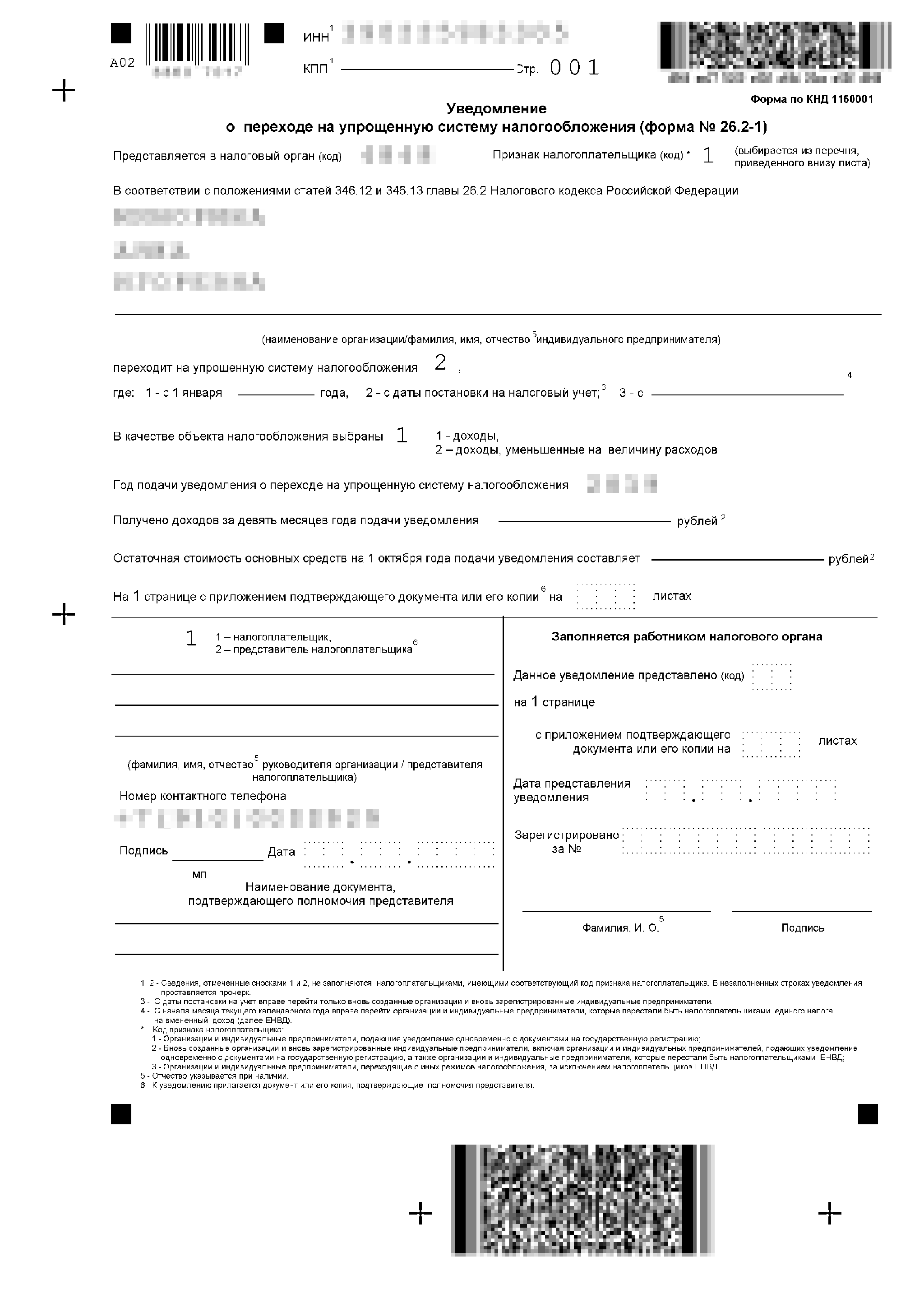

Перейти на УСН можно сразу при регистрации. Для этого нужно заполнить заявление о переходе.

Форма заявления о переходе на упрощенкуPDF, 79 КБ

В заявлении указывают, на каком варианте УСН планируется работать: «Доходы» или «Доходы минус расходы». На «Доходах» выгодно работать предпринимателям, которые занимаются услугами. Если расходы больше 60% от оборота, выгоднее работать по системе «Доходы минус расходы».

Заявление о переходе ИП на УСН

Заявление о переходе ИП на УСН

Оплатить госпошлину. Госпошлину нужно оплатить, если подаете документы в налоговую самостоятельно. Оплатить можно на сайте налоговой или через свой мобильный банк.

Если подаете документы через сайт налоговой, пошлину оплачивать не нужно, но понадобится электронная подпись.

Подать документы на регистрацию ИП можно в отделении налоговой, через МФЦ, по почте или через интернет.

Через отделение налоговой — приходите в налоговую и отдаете инспектору документы и квитанцию об оплате госпошлины.

По почте — отправляете документы заказным письмом с объявленной ценностью и описью.

Через МФЦ — приходите в МФЦ с документами, а оператор сам заполняет заявление, делает копии и отправляет все в налоговую.

Через интернет — документы можно подать через сайт налоговой. Для этого нужна квалифицированная электронная подпись — КЭП. Этот способ разберем подробнее.

Как подать заявление на регистрацию через интернет

Чтобы подать заявление через интернет, придется оформить квалифицированную электронную подпись — КЭП. Она многофункциональная — сможете подписывать договоры с подрядчиками и участвовать в тендерах. Оформить КЭП можно в удостоверяющем центре или в банке.

После того как КЭП получена, можно регистрировать ИП.

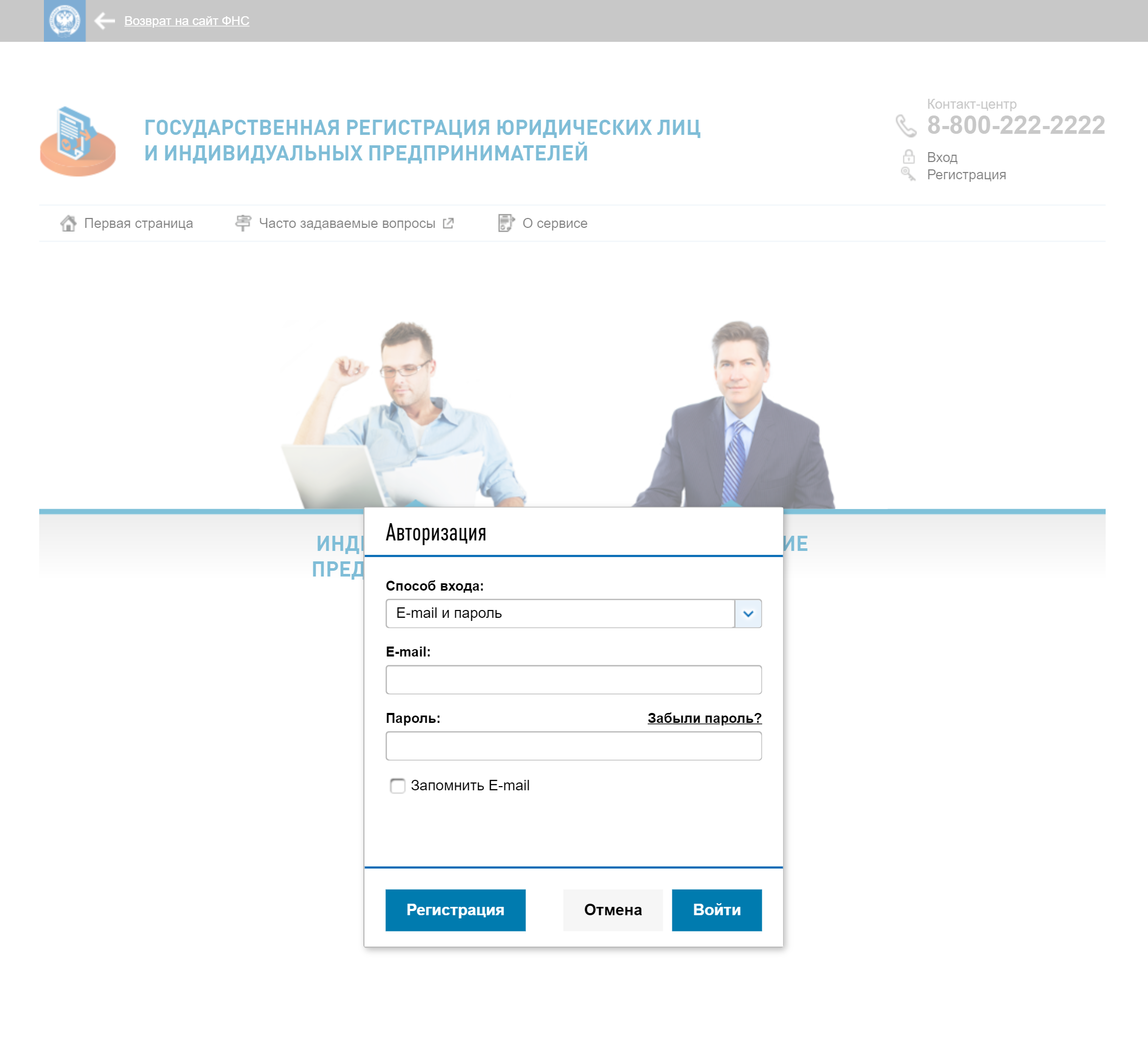

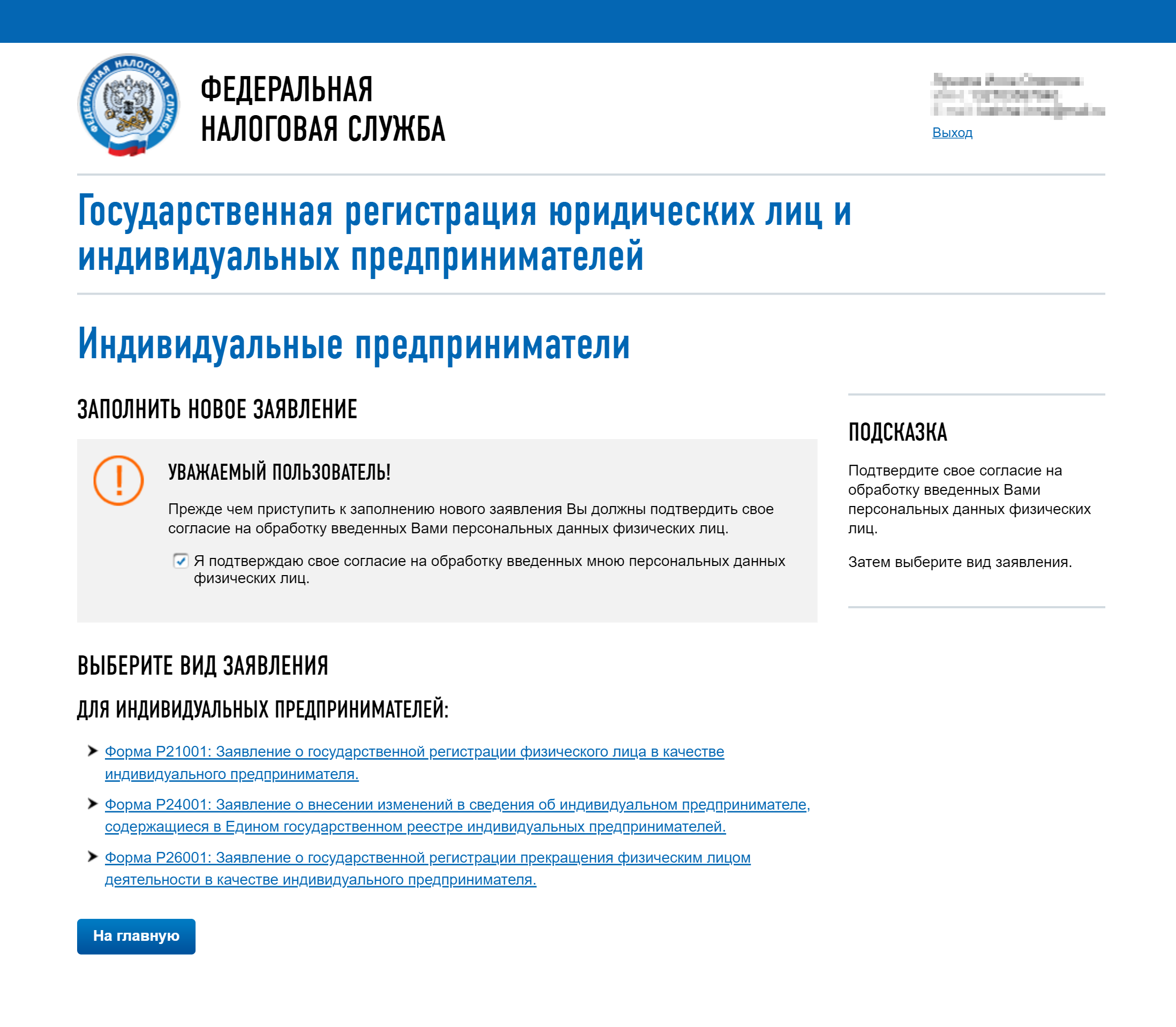

Зайдите на сайт регистрации ИП и выберите в левом столбце пункт «Регистрируем лицо в качестве ИП»

Зайдите на сайт регистрации ИП и выберите в левом столбце пункт «Регистрируем лицо в качестве ИП»  Система запросит авторизацию. Зарегистрируйтесь или войдите с помощью своей учетной записи на госуслугах или в личном кабинете налогоплательщика

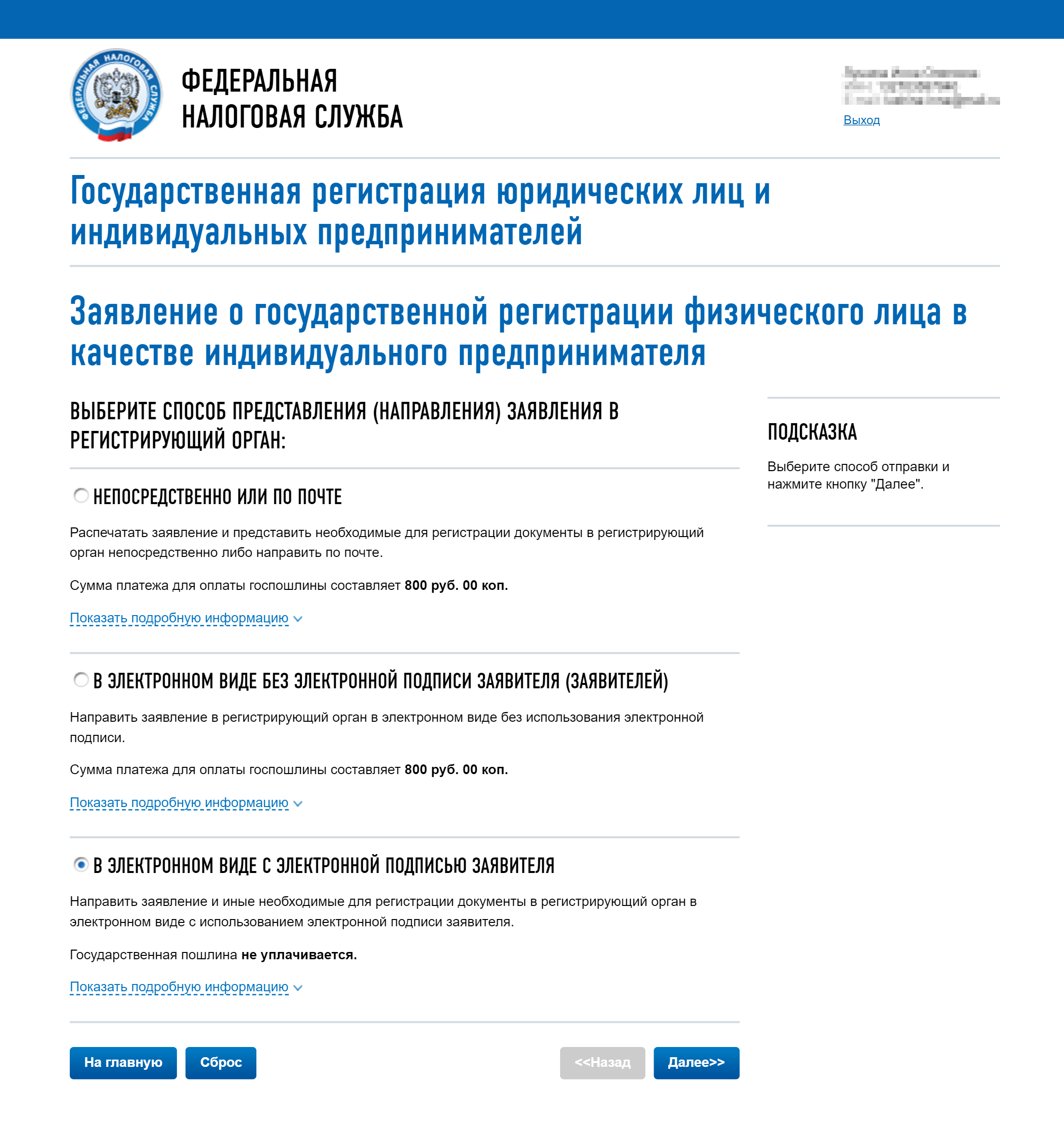

Система запросит авторизацию. Зарегистрируйтесь или войдите с помощью своей учетной записи на госуслугах или в личном кабинете налогоплательщика  Выберите, как хотите подать заявление. Сайт налоговой дает три варианта: лично в налоговую, в электронном виде без квалифицированной электронной подписи и в электронном виде с КЭП. Второй вариант — в электронном виде без КЭП — только помогает заполнять документы через сайт, но их нужно будет самостоятельно распечатать, заплатить пошлину и отнести в налоговую. Третий вариант — это и есть подача документов через интернет. Здесь вам и понадобится КЭП, зато не придется куда-то ехать и платить пошлину

Выберите, как хотите подать заявление. Сайт налоговой дает три варианта: лично в налоговую, в электронном виде без квалифицированной электронной подписи и в электронном виде с КЭП. Второй вариант — в электронном виде без КЭП — только помогает заполнять документы через сайт, но их нужно будет самостоятельно распечатать, заплатить пошлину и отнести в налоговую. Третий вариант — это и есть подача документов через интернет. Здесь вам и понадобится КЭП, зато не придется куда-то ехать и платить пошлину  Выберите вид заявления: форма 21001а

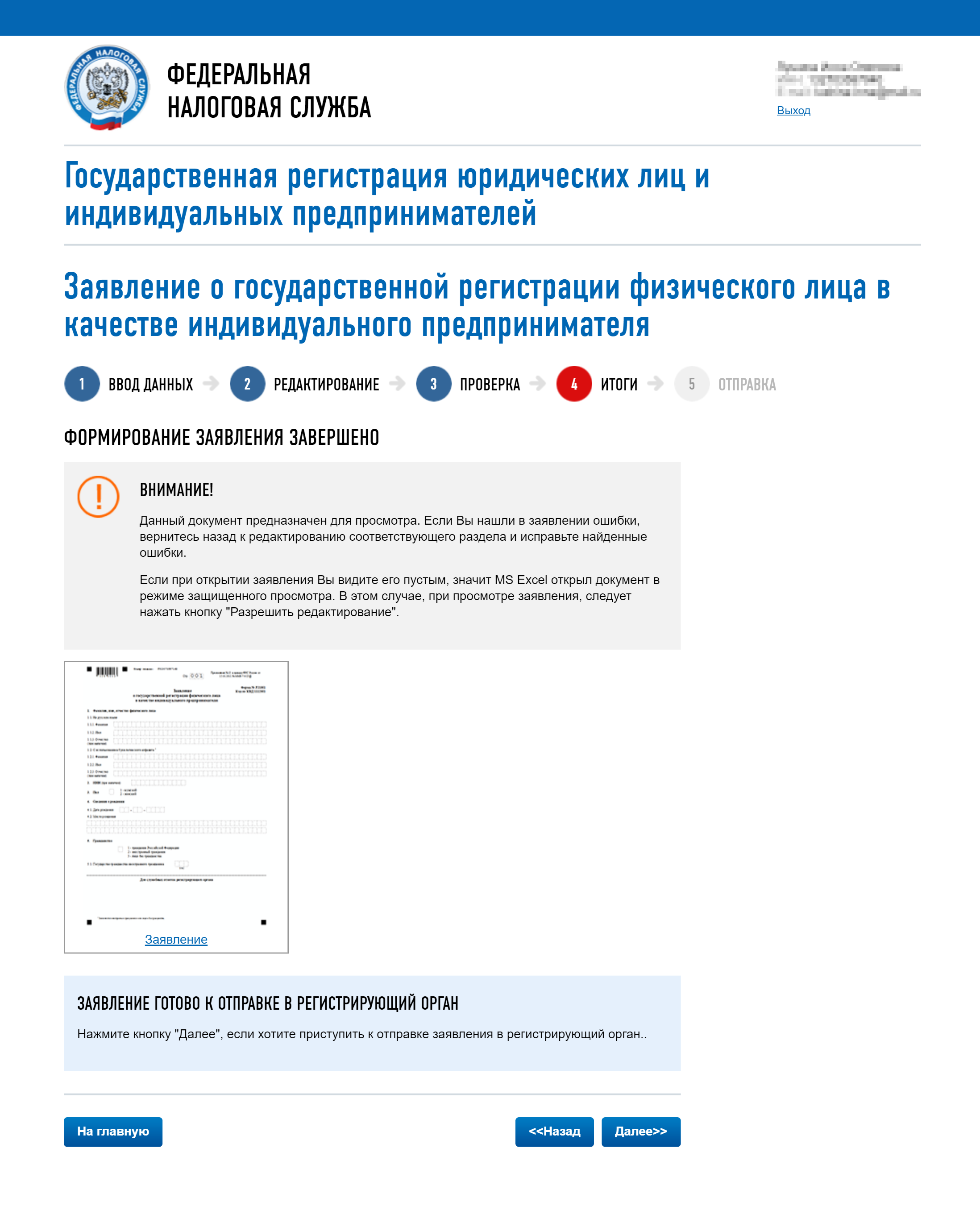

Выберите вид заявления: форма 21001а  Следуйте инструкциям системы. Заполните свои личные данные, коды ОКВЭД, контактные данные. После этого система сформирует заявление на регистрацию, вам останется только его проверить

Следуйте инструкциям системы. Заполните свои личные данные, коды ОКВЭД, контактные данные. После этого система сформирует заявление на регистрацию, вам останется только его проверить

После проверки заявления прикрепите скан паспорта, ИНН, подпишите заявление с помощью электронной подписи. Заявление уйдет в налоговую. Через 3 дня вы получите на электронную почту уведомление о регистрации.

Документы о регистрации придут на электронную почту

С 2017 года налоговая присылает уведомление о регистрации ИП на электронную почту. Его можно сохранить или распечатать. Официальные бланки не нужны.

Сколько стоит открыть ИП

Стоимость зависит от способа регистрации.

При самостоятельной регистрации нужно либо заплатить госпошлину — 800 Р , если подаете документы в налоговую лично, либо оплатить КЭП — от 3 тысяч рублей, если собираетесь регистрироваться через сайт налоговой. Стоимость подписи зависит от того, кто ее выпускает, и дополнительных услуг.

Если оформлять через посредников, придется оплатить:

- Услуги регистратора — обычно от 2000 Р .

- Доверенность нотариуса — от 800 до 2000 Р , если он за вас пойдет сдавать документы в налоговую.

Если регистратор отправит документы через интернет, также понадобится оформление КЭП — от 3 тысяч рублей.

КЭП можно использовать и дальше — чтобы подписывать договоры с контрагентами или участвовать в тендерах.

Сколько времени занимает регистрация

Если вы оформляете ИП и подаете документы самостоятельно, регистрация занимает 3 рабочих дня с момента подачи документов.

Если вы оформляете ИП через посредников, срок может увеличиться — уточните у компании.

Когда налоговая может отказать в регистрации ИП

Обычно налоговая может отказать по двум причинам: если неправильно заполнены документы или если документы подали не в ту налоговую.

Вот самые частые ошибки:

- Опечатка в ФИО.

- Неправильный номер или серия паспорта.

- Подача документов не по месту регистрации.

- Неправильное сокращение слова. Например, слово «район» нужно сокращать как «р-н», а не просто «р.».

- Не указан ИНН, если он есть.

Если вам отказали в регистрации, придется заново заполнить заявление и оплатить госпошлину.

После регистрации

Чтобы начать работу, нужно открыть счет в банке и уведомить органы о начале работы.

Отправить уведомление о деятельности ИП. По закону ИП должен уведомить контролирующие органы о начале работы. Правда, это действует не для всех сфер деятельности. Если вы открываете кафе — сообщите об этом Роспотребнадзору, если будете оказывать социальные услуги — Роструду.

Сообщить можно лично, через МФЦ или по почте. Главное — указать в уведомлении дату начала работы, адрес и вид деятельности. Если ИП не сообщит о начале деятельности, он может получить штраф.

Открыть расчетный счет ИП в банке. Он нужен для расчетов с клиентами, партнерами, для уплаты налогов и сборов. Выбирайте банк, где вам подходят условия, стоимость обслуживания и размеры комиссий.

Нужна ли печать ИП

В законе нет требования, что ИП должен работать с печатью. Некоторые предприниматели делают ее по привычке или потому, что не хотят объяснять другим компаниям, что могут работать без печати.

Частые вопросы

Нужно ли регистрироваться в ПФР? Налоговая сама передаст информацию о вас в пенсионный фонд, ФФОМС и органы статистики.

Можно ли открыть ИП, если работаешь по найму? Если человек не госслужащий и работает по трудовому договору или договору подряда, зарегистрировать ИП можно.

Как открыть ИП учредителю ООО? Процедура такая же, как и для остальных.

Как открыть ИП, если нет постоянной регистрации? ИП можно зарегистрировать по адресу временной регистрации, если у вас нет постоянной. Если живете в Москве по временной регистрации, а прописаны в Калуге, ИП придется регистрировать в Калуге.

Как открыть ИП иностранному гражданину? Нужно перевести документы на русский язык и иметь временную регистрацию. В остальном процесс такой же.

Как получить налоговые каникулы? На них могут рассчитывать вновь зарегистрированные ИП. Если до этого у вас был статус ИП, потом вы прекратили деятельность и снялись с учета, а потом зарегистрировались снова, то вы также можете претендовать на каникулы.

Если ИП занимается образованием, социальными услугами, научной деятельностью или производством, то на каникулы можно рассчитывать. Если торговлей, то точно нет. В каждом регионе — свои каникулы, лучше уточнить информацию на сайте налоговой.

Если я зарегистрировался как ИП в конце года, нужно ли отчитываться? Отчитаться придется в любом случае. Если за год ничего не заработали, нужно сдать нулевую декларацию и заплатить страховые взносы.

Нужно ли оформлять самому себе трудовую книжку и платить зарплату? Нет, не нужно.

Нужно ли сообщить в налоговую, если поменял паспорт? Нет. Территориальный орган МВД — паспортный стол — сам передаст информацию в налоговую.

Сколько нужно денег, чтобы открыть ИП

ОКВЭД – Общероссийский классификатор видов экономической деятельности, в котором каждому виду деятельности соответствует числовой код. Подавая заявление о регистрации, будущий индивидуальный предприниматель указывает в нём коды ОКВЭД и таким образом сообщает госорганам, чем будет заниматься.

По кодам ОКВЭД виды деятельности делятся на классы, подклассы, группы, подгруппы и собственно виды. Подбор конкретных кодов для бизнеса может быть непростым. Например, деятельность по организации досуга и развлечений включена в несколько разных групп классификатора – можно выбрать только одну, а можно несколько. Количество кодов ОКВЭД к выбору не ограничено, но один из них нужно указать в качестве основного. Предполагается, что именно с соответствующего вида деятельности бизнес будет получать основной доход. После регистрации ИП имеет право добавлять новые коды и убирать из списка неактуальные.

Основной код ОКВЭД влияет на страховые тарифы: чем рискованнее вид деятельности, тем больше страховые взносы за работников. Если ИП не подаст подтверждение в налоговую, а там обнаружат, что основной доход поступает по другому виду деятельности, предпринимателю установят самый высокий страховой тариф из соответствующих выбранным кодам. И вот тут коды ОКВЭД, указанные «на всякий случай», могут оказаться некстати.

Важно:

Если выбранные виды деятельности относятся к социальной сфере и особенно связаны с работой с несовершеннолетними, для регистрации ИП понадобится справка об отсутствии судимости. Запросить её лучше заранее, так как ответ готовится в течение 30 дней. Учитывайте также, что ИП не имеют права заниматься: производством и продажей алкоголя, военной и космической техники, лекарств; авиаперевозками; заграничным трудоустройством граждан; работой инвестиционных фондов и частных охранных предприятий. А некоторые виды деятельности потребуют оформления лицензии. Если ИП ведёт деятельность не по выбранным кодам ОКВЭД без уведомления (или в случае несвоевременного уведомления) налоговой, ему грозит штраф до 5 тысяч рублей. Кроме того, это может привести к потере доверия банка и ограничению операций по счёту.

Выберите систему налогообложения

Индивидуальный предприниматель может выбрать общую систему налогообложения (ОСНО) или какой-то из специальных режимов: упрощённую систему (УСН), единый налог на вменённый доход (ЕНВД), единый сельскохозяйственный налог (ЕСХН) или патентную систему (ПСН). ОСНО применяется по умолчанию, если ИП не перейдёт на спецрежим. Разница между общей налоговой системой и спецрежимами в том, что на ОСНО выплачивается 3-5 разных налогов, а на спецрежимах – 1 или 2 налога.

УСН работает в двух вариантах. УСН «Доходы» предполагает выплату единого налога в размере 6% от доходов. УСН «Доходы минус расходы» – 15% от разницы между доходами и расходами. Годовой доход ИП при этом не должен превышать 150 млн рублей. Чтобы применять УСН, уведомление о переходе на этот спецрежим нужно приложить к пакету документов для регистрации ИП или подать в течение 30 дней после регистрации.

ЕНВД юридически подходит не всем ИП – перечень видов деятельности, при которых можно применять режим, указан в Налоговом кодексе. ЕНВД предполагает выплату в качестве налога фиксированной суммы, которая зависит от разных показателей и также указана в Налоговом кодексе. С 1 января 2022 года режим отменят.

ПСН – режим, при котором ИП вместо уплаты налога покупает на срок от месяца до года патент, то есть разрешение заниматься конкретным бизнесом. Стоимость патента определяется государством. ПСН подходит для строго определённых видов деятельности, перечисленных в Налоговом кодексе.

ЕСХН предназначен для ИП, более 70% доходов которых поступают от сельхозпроизводства. При ЕСХН выплачивается налог в размере 6% разницы между доходами и расходами и НДС.

Заполните заявления по форме Р21001

Для того, чтобы открыть ИП, не понадобится уставный капитал и сложные учредительные документы – нужно заполнить только заявление о госрегистрации физического лица в качестве индивидуального предпринимателя (форма № Р21001). Скачать актуальную версию бланка можно с официального сайта Федеральной налоговой службы (ФНС).

Форма заполняется чёрными чернилами от руки или на компьютере – шрифтом Courier New с высотой 18 пунктов – и подписывается заранее только в случае подачи документов онлайн с усиленной квалифицированной электронной подписью. При личной подаче заявление подписывается в присутствии инспектора налоговой службы, при подаче через доверенное лицо – в присутствии нотариуса.

Форма Р21001 состоит из 5 листов, 3-ий лист заполняют только иностранцы и лица без гражданства. Граждане РФ ничего не пишут на 3 листе и вообще не сдают его.

Коды ОКВЭД необязательно писать полностью, но важно указать не менее 4 цифр каждого.

С 29 апреля 2018 года в заявлении необходимо указывать e-mail.

Оплатите госпошлину

При подаче заявления на регистрацию ИП в электронной форме через портал Госулуг, МФЦ или сайт ФНС госпошлину платить не нужно. В остальных случаях сумма пошлины составит 800 рублей.

Сформировать бланк квитанции можно при помощи сервиса ФНС или заполнить вручную, узнав реквизиты регистрирующего органа. Оплатить – онлайн на сайте ФНС или Госуслуг, в банке или через банкомат.

Соберите пакет документов и подайте в регистрирующий орган

Зарегистрироваться в качестве индивидуального предпринимателя можно только по месту жительства или пребывания. А подать документы — онлайн или в бумажном виде.

Онлайн-подача

- через РБиДОС (сервис регистрации бизнеса и дистанционного открытия счета) — без визита в налоговую, УКЭП и оплаты госпошлины. Сервис позволяет получить электронную подпись, загрузить документы и выбрать режим налогообложения, не выходя из дома. Формировать пакет документов для открытия ИП или ООО не придётся: система сделает это за вас;

- онлайн через сайт ФНС или Госуслуг с использованием усиленной квалифицированной электронной подписи (УКЭП). Получить УКЭП можно только в удостоверяющих центрах, аккредитованных Министерством цифрового развития, связи и массовых коммуникаций РФ.

В бумажном виде

- в МФЦ — многофункциональный центр госуслуг, который придётся посетить лично. Услугу регистрации МФЦ оказывают не все центры — заранее уточните, примут ли документы в выбранном отделении;

- в налоговую инспекцию, регистрирующую ИП по вашему месту жительства (пребывания) лично или через представителя;

- по почте письмом с объявленной ценностью и описью вложения по адресу налоговой инспекции.

Пакет документов для регистрации ИП включает:

- оригинал паспорта или нотариально заверенные копии всех страниц, если документы подаёт доверенное лицо;

- копии всех страниц паспорта;

- заполненное заявление по форме Р21001;

- квитанция об оплате госпошлины;

- нотариально заверенная доверенность на имя представителя, если документы подаёт доверенное лицо будущего ИП;

- дополнительные документы, если заявление на регистрацию ИП подаёт несовершеннолетний.

Полный перечень документов приводится в п. 1 ст. 22.1 Федерального закона от 8 августа 2001 г. № 129-ФЗ.

Чтобы сэкономить время, воспользуйтесь бесплатным сервисом подготовки документов для регистрации ИП. Вам нужно будет только заполнить анкету, сервис поможет вам выбрать виды деятельности и систему налогообложения. После ввода данных сервис автоматически готовит документы в соответствии с законодательством РФ. Вам останется только распечатать документы и отнести в налоговую.

Когда будут готовы документы

Заявление рассматривается в течение 3 рабочих дней. Узнать, готовы ли документы, можно на сайте ФНС или в налоговой инспекции по месту жительства (пребывания).

С 1 января 2017 года Свидетельство о регистрации ИП не выдаётся. А с 29 апреля 2018 года вообще не выдаются бумажные оригиналы документов, подтверждающих регистрацию ИП: теперь они существуют только в электронном виде. Вместо них ИП получают лист записи Единого государственного реестра индивидуальных предпринимателей (ЕГРИП) и уведомление о постановке на учет физического лица в налоговом органе. Эти документы налоговая отправляет ИП на e-mail.

Если индивидуальному предпринимателю нужны бумажные копии документов, ему необходимо вместе с заявлением подать специальный дополнительный запрос. Получить их ИП сможет лично или через представителя по почте или в налоговой инспекции.

Возможные причины отказа в регистрации ИП

Налоговая откажет в регистрации ИП, если заявитель недееспособен, признан банкротом или уже зарегистрирован в качестве ИП. Бывают случаи, когда суд может наложить запрет на предпринимательство в отношении заявителя.

Ошибки при регистрации также могут послужить причиной отказа, например, если заявление по форме Р21001 заполнено неправильно, ошибочно выбран регистрирующий орган или запрещенный вид деятельности.

Получив отказ, заявитель вправе подать документы повторно.

Сколько стоит открыть ИП

Для запуска своего дела нужна не только идея и стартовый капитал. Определенная часть затрат уйдет на регистрацию бизнеса и получение разрешительных документов. Самая простая организационно-правовая форма – это индивидуальный предприниматель. Если вас интересует, сколько стоит открыть ИП, в нашей статье вы найдете полный и актуальный ответ на этот вопрос.

Регистрационные расходы

Чтобы получить решение о регистрации предпринимателя, надо обратиться в налоговую инспекцию с заявлением Р21001. Регистрационные расходы зависят от способа оформления и направления документов.

Госпошлина за рассмотрение документов

Государство взимает пошлину за многие виды регистрационных действий: прием и рассмотрение заявлений, внесение в реестры, выдача готовых документов. Открытие ИП – не исключение.

Официальные размеры госпошлин для разных случаев установлены статьей 333.33 НК РФ. За регистрацию индивидуального предпринимателя в 2019 году, в общем случае, надо заплатить 800 рублей. Из этого правила есть исключения.

- Если пошлина оплачивается на портале Госуслуг безналичным путем (банковская карта, электронный кошелек, баланс мобильного телефона), то на нее распространяется 30% скидка. Вместо 800 рублей заплатить надо только 560 рублей.

- Если документы на регистрацию подаются в электронном виде, подписанные усиленной квалицированной цифровой подписью, то пошлина не взимается вообще.

Чаще всего регистрация предпринимателя успешно проходит с первой попытки, но так бывает не всегда. Инспекция может вынести решение об отказе в регистрации ИП по причине неправильно оформленных документов. Тогда, при повторной подаче заявления, пошлину придется заплатить снова.

Формально, с октября 2018 года для таких заявителей есть возможность в течение трех месяцев после отказа подать документы второй раз без пошлины. Но для этого необходимо, чтобы в решении об отказе были указаны только следующие причины:

- непредставление заявителем необходимых для государственной регистрации документов (пп. «а» пункта 1 статьи 23 закона ФЗ-№129);

- представление документов, оформленных с нарушением требований, установленных к их оформлению и заверению (пп. «ц» пункта 1 статьи 23 закона ФЗ-№129).

На практике же налоговые инспекции часто указывают в решении об отказе еще и пп. «ч», т.е. представление документов, содержащих недостоверные сведения. И это уже не дает права заявителю на повторное обращение без уплаты пошлины.

Например, ошибку в указании фамилии или адреса заявителя в форме Р21001 можно трактовать, как нарушение требований к оформлению документов (пп. «ц»). А можно назвать это недостоверными сведениями о заявителе (пп. «ч»). Так что, хотя норма в пользу заявителей в законе есть, но практически она не работает.

Но расходы на пошлину для регистрации индивидуального предпринимателя – это еще не все. Документы надо подать в регистрирующий орган, и выбранный способ подачи тоже будет влиять на то, сколько стоит открыть ИП.

Расходы на оформление и подачу документов

Самый выгодный вариант подать документы на регистрацию – это лично явиться в налоговую инспекцию или МФЦ. В этом случае вашу личность по паспорту удостоверит инспектор или сотрудник центра, и дополнительно ничего платить не придется.

Но не всегда заявителю это удобно. Он может находиться в другом городе, или еще по какой-то причине не иметь возможности или желания посетить ИФНС. В этом случае придется обращаться к нотариусу, который удостоверит подпись заявителя в форме Р21001.

Затраты на нотариальное заверение заявления и копии паспорта составят от 800 до 1500 рублей, в зависимости от города. Если документы в ИФНС подаст представитель, то доверенность для него тоже должен заверить нотариус, а это еще 500 – 1 000 рублей.

Можно направить нотариально заверенные документы почтой, тогда на отправку заказного письма с описью надо заложить примерно 200 рублей.

Выше мы уже отмечали, что при наличии квалифицированной ЭЦП пошлину можно не платить. Но такая электронная подпись стоит дорого – около 3 000 рублей. Вряд ли имеет смысл оформлять ее только для подачи документов на регистрацию.

Услуги регистраторов

Подготовить заявление для регистрации ИП вполне можно самому – на компьютере или в специализированных бесплатных сервисах.

Но если вы категорически не хотите заниматься бумажной волокитой, то можно заказать услуги профессиональных регистраторов. Расценки юристов зависят от региона и ассортимента услуг.

Это может быть всего 500 рублей, если вы заказываете только подготовку документов в небольшом городе. А при заказе услуги регистрации ИП » под ключ» ценник может достигать 5 тысяч рублей.

Зато в этом случае вам не придется разбираться в нюансах заполнения заявления, подбирать коды ОКВЭД и посещать ИФНС. Решение о регистрации ИП просто придет на ваш электронный ящик. Кроме того, при оплате комплексной услуги многие юристы берут на себя риски отказа в регистрации и, при необходимости, оплачивают повторную госпошлину за свой счет.

Сколько стоит оформить ИП: таблица расходов на регистрацию

| Способ подачи документов | Итоговая сумма затрат |

| Подача документов лично заявителем | от 560 до 800 руб. |

| Заказное письмо Почтой России | от 1 800 до 2 600 руб. |

| Подача представителем по нотариальной доверенности | от 2 000 до 3 900 руб. |

| Подача документов, заверенных квалицированной цифровой подписью | от 3 000 руб. |

| С помощью профессиональных регистраторов «под ключ» | от 1 300 до 6 500 руб. |

В принципе, отвечая на то, сколько стоит зарегистрировать ИП, можно остановиться только на регистрационных расходах. Но лист записи ЕГРИП, который подтверждает внесение сведений о заявителе в государственный реестр, не всегда дает право на начало реального бизнеса. В большинстве случаев предпринимателю еще придется купить и зарегистрировать кассовый аппарат.

Расходы на ККТ

Ужесточение требований законов о кассовых аппаратах привело к тому, что в 2019 году осталось совсем немного ситуаций, когда ККТ можно не применять:

- проведение платежей с контрагентом (организацией или ИП) только через расчетный счет;

- некоторые виды услуг на патентной системе налогообложения;

- бытовые услуги населению на любых системах налогообложения (только до 1 июля 2019 года);

- продажа газет и журналов; овощей, фруктов, бахчевых вразвал; мороженого и безалкогольных напитков в розлив и других товаров, перечисленных в статье 2 закона № 54-ФЗ от 22.05.03;

- расчеты в отдаленных или труднодоступных местностях.

Но в большинстве случаев кассовый аппарат все же понадобится, поэтому расходы на его приобретение тоже надо учитывать на старте бизнеса. В зависимости от модели ККТ и выбранного оператора фискальных данных на это уйдет от 25 до 40 тысяч рублей.

Получение лицензий и разрешений

Большинство лицензируемых направлений бизнеса для ИП недоступны. Физическое лицо может получить лицензию только на образовательную, медицинскую, фармацевтическую, частную детективную деятельность и на пассажирские автоперевозки.

За лицензию тоже платят пошлину, в 2019 году это 7500 рублей. Кроме того, надо потратиться на выполнение лицензионных требований. Это могут быть расходы на транспорт, помещение, оборудование, материально-техническое обеспечение, помещение, квалицированный персонал и др.

Кроме того, для многих видов бытовых услуг и магазинов надо получить заключение о соблюдение санитарно-гигиенических норм и правил противопожарной безопасности. А для этого необходимо сделать проект помещения, проводить исследования и анализы, оформлять дополнительные документы, отслеживать их прохождение по инстанциям. Самому это сделать сложно, поэтому можно воспользоваться дополнительными услугами юристов, правда, стоить их услуги будут больше 10 тысяч рублей.

Дополнительные расходы

Чтобы ведение учета и проведение платежей не стало вашей головной болью с самого начала, рекомендуем открыть расчетный счет и найти бухгалтерское сопровождение.

Расчетный счет ИП открывать не обязан, но без него вы теряете часть выручки, ведь очень многие клиенты и покупатели расплачиваются только картой. Кроме того, без расчетного счета трудно, а иногда невозможно (если сумма сделки превышает 100 тысяч рублей) провести платежи с контрагентами.

Да и стоит расчетно-кассовое обслуживание совсем недорого, от 1000 рублей в месяц. А некоторые банки на стартовых тарифах с небольшими оборотами не берут плату ни за открытие счета, ни за его ведение.

Что касается бухгалтерского сопровождения, то затраты на него зависят от выбранной системы налогообложения, количества хозяйственных операций, наличия работников. На простом режиме, таком как УСН Доходы, ЕНВД или ПСН, предприниматель без работников вполне может сам вести свою отчетность.

Но если персонал есть, или ИП работает на ОСНО, ЕСХН или УСН Доходы минус расходы, то без профессиональной помощи трудно обойтись. Тогда надо подключаться к онлайн-бухгалтерии или найти бухгалтера на аутсорсе. Такие расходы редко превышают 10 тысяч рублей в месяц.

Остается еще сказать про печать ИП. Она, как и расчетный счет, необязательна. По сути, это просто деловой атрибут, который отменен в большинстве предпринимательских документах. Но если вы решили сделать печать, то заказывайте клише с максимально возможной защитой от подделки, в этом случае добавьте к своим расходам еще пару тысяч рублей.

Сколько стоит оформить ИП и какую сумму налогов придется платить?

Комментариев пока нет. Будь первым! 38,826 просмотров

Вы, приняли твердое решение открыть свое дело и уже составили бизнес план, нашли финансовые средства для реализации своей задумки. Что теперь? Остается самое главное – регистрация ИП.

При этом нельзя упустить никакие детали, соблюсти нормативы законодательных органов. Но, прежде все же подумайте, готовы вы ли взять на себя подобную ответственность и узнайте, какие налоги ИП уплачивает в бюджет государства.

Обратите внимание! Раньше, для оформления ИП вам нужно было открыть расчетный счет в банке, заплатив сумму от 1 до 3 тысяч рублей. Специально для посетителей нашего сайта у банка Точка открытия счета – бесплатно. Дополнительная скидка на обслуживание – 70% и начисление 7% на остаток.

Основные преимущества и недостатки данной формы предпринимательской деятельности

Прежде чем зарегистрироваться в качестве предпринимателя, следует узнать сколько это стоит и получить информацию о том, какие налоги платит ИП.

Достоинства подобной формы финансовой деятельности

- Оформив себя в качестве индивидуального предпринимателя, вы на законных основаниях ведете коммерческую деятельность.

- Дополнительные возможности. Большинство предприятий и компаний не сотрудничают с гражданами и могут оплачивать услуги, товары только по безналу.

- Регистрация ИП позволит расширить свою деятельность.

- Упрощенное оформление визы на выезд заграницу.

- Начисление трудового стажа.

Отрицательные стороны

- Бумажная волокита, своевременное составление отчетности. Выход есть – аутсорсинг за приемлемую плату, во избежание затрат, связанных с наймом работника для ведения бухгалтерии.

- Выплаты по исчисленным налогам: подоходный налог на прибыль 6-15% при УСН и фиксированные взносы в ПФР. При этом выплаты в пенсионный фонд придется осуществлять даже при отсутствии экономической деятельности.

Если все это вас устраивает, то можно смело переходить к регистрации фирмы, но прежде определившись с тем, как платить налоги ИП, чтобы избежать штрафов и других санкций.

Выбираем систему налогообложения и ОКВЭД

Какие налоги ИП будет уплачивать в государственную казну надо уточнить перед тем, как подать документы на оформление.

На сегодняшний день на территории РФ функционирует несколько систем налогообложения, но самые распространенные среди индивидуальных предпринимателей специальный режим: УСН.

Данная система была создана для малых фирм, с целью уменьшения налогового бремени и упрощения ведения бухгалтерской отчетности.

В бумагах на регистрацию указывается код экономической деятельности согласно перечню ОКВЭД, определяющей направление в котором будет действовать будущая фирма.

Вы уже открыли счет для своего бизнеса? Успейте сделать это бесплатно в Точке, а также получить скидку 70% на обслуживание.

Во сколько обойдется оформление ИП: подготовка необходимых документов

Давайте рассмотрим подробнее вопрос, сколько стоит открыть ИП:

- Удостоверение личности и ксерокопия либо заверенная нотариально копия.

- Заявление на регистрацию. При направлении заявления посредством почтового отправления или при сдаче через официального представителя, документ заверяется нотариально.

- Квитанция о внесении государственной пошлины на 800 руб.

- Копия ИНН, при его отсутствии идентификационный номер налогоплательщику присваивается во время процедуры оформления.

- Печать, стоимость которой 500 рублей.

- Оформление доверенности на представителя, если вы осуществляете оформление через посредника – 1 000 руб.

- Уведомление об использовании упрощенной системы налогообложения: несколько экземпляров.

- Открытие банковского счета – бесплатно и без посещений отделения, если делать это в банке Точка по этой ссылке.

- Подтверждение подлинности документов и подписи при открытии расчетного счета – 300-700 рублей.

- Оплата услуг посредникам – 2 000 – 3 000 рублей, если вы планируете обратиться к ним.

Получается, обязательные взносы составят 2 600 – 3 000 руб., открывать счет конечно не обязательно, но в этом случае вы не сможете работать по безналу, что на сегодняшний день нецелесообразно, тем более что открытие счета в Точке бесплатное. Оформление через посредника увеличит ваши траты на 3 000 – 4 000 руб. Итого: 5 600 – 7 000 рублей.

Регистрация и покупка кассового аппарата, в том случае если ваш вид деятельности предусматривает его наличие, обойдется от 8 000 до 30 000, замена на другой ККТ от 6 000 руб. Ежемесячное обслуживание 300 руб.

Подача и получение документов на регистрацию

Передать пакет бумаг можно непосредственно в сам территориальный налоговый орган, так и обратившись в ФМЦ по месту прописки. Если личное посещение регистрирующих органов по каким-то причинам невозможно, документы направляются ценным письмом посредством почтового отправления или через представителя.

Единственное требование – заверенная копия удостоверения личности и заявление у нотариуса.

При подаче покате документов в компетентные органы на руки выдается расписка. Один экземпляр уведомления о переходе на УСН ФНС вернет, проставив на нем дату, печать и подпись.

Если налоговые органы отказываются принимать заявление на применение УСН, то его следует подать в течение месяца после постановки на учет.

ФНС или МФЦ через 3 рабочих дня на руки должны выдать следующие документы:

- свидетельство о госрегистрации;

- документ о назначении ИНН;

- ЕГРИП – выписка из единого реестра предпринимателей;

- бумагу, подтверждающую использование УСН – второй экземпляр уведомления, в дополнении можно запросить соответствующее письмо в ФНС о применении упрощенной системы начисления налогов.

Далее налоговый орган направляет документы в ПФР, после чего на ваш адрес приходит уведомление о постановке на учет в пенсионном фонде.

Уведомление со статистики понадобится для открытия расчетного счета в банке и при предоставлении отчетности в Росстат. Получить коды можно онлайн на официальном сайте уполномоченного органа или обратившись в территориальное отделение.

Регистрация нового кассового аппарата и новшества

С текущего года начал действовать законопроект, принятый Министерством финансов. Все малые предприятия, применяющие кассовые аппараты, должны будут перейти на ККТ с режимом передачи сведений онлайн.

Кассовые онлайн аппараты обязаны использовать все предприниматели, исключительно независимо от типа налогообложения.

Согласно новому законопроекту ККТ должны не только печатать простые чеки и обеспечивать хранение сведений, но и направлять копию в ФНС через интернет. На основании запроса покупателя, копия квитанции направляется ему на электронный адрес.

Отказ от применения кассового нового аппарата предусматривает штраф в размере 25-50% от расчетной суммы, но не менее 10 000.

Предприниматели, осуществляющие свою деятельность в глубинках, могут продолжать свою работу по старой схеме. Список подобных местностей составляется территориальными властями, кроме того некоторые виды деятельности также не предусматривают применение нового кассового аппарата и передачу данных онлайн.

Процедура регистрации новой кассы

Предприниматели при наличии электронного кода подписи могут зарегистрировать ККТ через личный кабинет онлайн. Для этого понадобится:

- создать на сайте оператора фискальных данных свой личный кабинет;

- оставить свою заявку;

- подтвердить свое желание посредством электронной подписи.

ОФД перенаправит заявку в ФНС, а работники контролирующего органа отправят вам регистрационные данные, которые нужны для настройки ККТ.

Услуги налоговой службы онлайн

Кабинет налогоплательщика индивидуального предпринимателя дает возможность не только подать декларацию на официальном сайте ФНС, но и получить сведения о том, какие налоги платит ИП, состоянии задолженности. Зарегистрировать его легко. При этом не требуется никуда обращаться, что достаточно удобно.

Как зарегистрировать личный онлайн кабинет на официальном сайте налогового органа:

- Обратиться в любое отделение ФНС с паспортом. Процедура регистрации займет всего пять минут, после чего на руки будет выдана карта, содержащая ваши сведения и информацию о первичном пароле и соответственно логине.

- После получения регистрационной карты нужно зайти на официальный сайт в подраздел «Физические лица». Затем, выбираем в верхнем правом углу «Вход».

- После входа в личный кабинет следует внести все необходимые сведения, запрашиваемые системой. При этом нужно указать новый пароль, свою электронную почту, которую следует активировать посредством ссылки, высланной на ваш адрес.

- Процедура окончена, после этого можно получить электронную подпись, которая необходима для отправки отчетов.

- После проверки подписи, на руки выдается ключ, затем вы праве свободно отправлять документы в контролирующий орган со своего компьютера.

Обязательные платежи, подлежащие к уплате?

Чтобы определиться с тем, какие налоги ИП необходимо внести и как они рассчитываются, необходимо знать какой вид налогообложения применяется.

Существующие следующие виды обязательных к уплате налогов:

- подоходный налог согласно виду принятого налообложения;

- земельные, транспортные налоги;

- страховые обязательные взносы.

НДС уплачивается на основании вида деятельности малого предприятия и используемой системы налообложения. Основные типы налогообложения: ОСНО и УСН.

Общий режим налогообложения

ОСНО предусматривает следующие отчисления:

- НДФЛ – 13% от полученного финансового дохода;

- НДС – 18% или другая ставка, установленная НК.

Упрощенная система налогообложения

УСН предполагает уплату налога на основании предусмотренной законодательством налоговой базы:

- 6% от полученной прибыли;

- 15% – разница «доходов за минусом расходов».

УСН освобождает малое предприятие от уплаты НДС, НДФЛ, имущественного вычета. Если в бизнесе задействован участок земли или транспортное средство, то данные взносы в обязательном порядке подлежат уплатить.

Следует учесть, что при ОСНО и УСН налог рассчитывается на основании фактически полученной прибыли. При полном отсутствии экономической деятельности, начисления не предусмотрены.

Страховые взносы и налоги по зарплате на работников

Статус налогового агента присваивается малой организации, после принятия в штат работников.

Законодательством в этом случае предусмотрено начисление НДФЛ с их заработной платы. Кроме этого ИП перечисляет страховые взносы на своих работников в соответствии с действующими ставками.

Если предпринимательская деятельность осуществляется без работников, то взносы необходимо перечислять за себя. Подобные выплаты фиксированы, и не меняются в зависимости от того ведет ли малое предприятие коммерческую деятельность или нет.

| Прибыль до 300 000 | Прибыль от 300 000 | |

| Пенсионное обязательное гос. страхование | МРОТ*26%*число месяцев в году | МРОТ*26%*12+1%

8МРОТ*26%*число месяцев в году |

| Медицинское обязательное гос. страхование | МРОТ*5,1%*число месяцев в году

3 796, 85 |

|

| Фиксированный размер выплат | 19 356,85 | 19 356,85 + 1% |

Размер МРОТ в 2018 году составляет 9 489 рублей. Сроки внесения обязательных взносов предусмотрены до конца декабря текущего года. 1% от полученной прибыли свыше 300 000 руб. должен быть уплачен не позже 01.04.2017 года. Но, все же не забывайте, ежегодно происходит повышение ставки.

Сколько стоит открыть ИП: расходы, госпошлина, стоимость регистрации ИП под ключ

Административные затраты на регистрацию бизнеса в налоговой инспекции зависят от выбранной организационно-правовой формы – ИП или ООО. Принято считать, что создать компанию дороже, чем стать предпринимателем, но это не всегда так. В этой статье мы расскажем, сколько стоит открыть ИП, и какие обязательные расходы придется нести уже на старте.

Государственная пошлина за регистрацию бизнеса

За рассмотрение документов, поданных на регистрацию, налоговая инспекция взимает пошлину. Уплаченная пошлина еще не гарантирует, что вас зарегистрируют в качестве предпринимателя. Если документы оформлены неверно или имеются какие-то другие весомые причины, ИФНС выносит решение об отказе. Пошлина при этом не возвращается.

Госпошлина за открытие ИП в 2022 году составляет 800 рублей. Большинство заявителей проходят регистрацию с первой попытки, но если что-то пошло не так, то приходится уплачивать эту сумму несколько раз.

С октября 2018 года действует норма закона «О государственной регистрации». Это положение дает право заявителям, получившим отказ при первой подаче документов, попытаться сделать это снова, но уже без уплаты пошлины. Повторно подать документы можно будет только один раз и в течение трех месяцев после вынесения решения об отказе.

Но будем считать, что в вашем случае регистрация ИП пройдет с первой попытки, поэтому госпошлина составит только 800 рублей.

Расходы на подачу регистрационных документов

Кроме обязательной пошлины заявителю могут понадобиться дополнительные расходы на подготовку документов. В этом случае, ответ на вопрос: «Сколько стоит зарегистрировать ИП?» — будет зависеть от способа подачи.

Дело в том, что если заявление Р21001 не будет подано лично предпринимателем в регистрирующую инспекцию или МФЦ, то его подпись в заявлении должен удостоверить нотариус. Стоимость заверения подписи в форме Р21001 складывается из установленного государственного тарифа (100 рублей) и так называемой правовой и технической работы нотариуса (в среднем от 400 до 1000 рублей).

Кроме того, нотариус должен заверить копию паспорта будущего предпринимателя. Установленный тариф на заверение документов – 10 рублей за страницу плюс до 50 рублей возьмет нотариус за свою работу. Итого, если подавать документы почтой, то надо оплатить нотариальные услуги на заверение формы Р21001 и копии паспорта – от 800 до 1600 рублей. Добавим сюда также почтовые расходы на отправку заказного письма – примерно 200 рублей.

Если же поручить подачу заявления представителю, то на него надо оформить нотариальную доверенность на регистрационные действия. Стоить эта дополнительная услуга будет от 400 до 1500 рублей.

Еще один вариант подачи документов на регистрацию ИП – в электронном виде. Это возможно, если у заявителя есть электронная квалифицированная подпись. Стоит она от 3000 рублей, зато нотариальные услуги в этом случае не потребуются.

Если своей цифровой подписи нет, то можно обратиться к нотариусу, но уже не для заверения документов, а для подачи формы Р21001 в электронном виде. Право подавать заявление на регистрацию ИП от имени заявителя нотариусы получили в 2016 году. В этом случае документы заверяются электронной подписью самого нотариуса. Государственный тариф на эту услугу установлен в размере 1000 рублей и еще примерно такую же сумму возьмет нотариус за работу.

Наконец, можно обратиться за помощью к профессиональным регистраторам, которые оказывают услугу «Регистрация ИП под ключ». В этом случае вам не придется беспокоиться о правильной подготовке документов и думать о риске отказа. Хорошие юридические компании гарантируют, что если отказ в регистрации вынесен из-за ошибок при оформлении заявления, то уплаченная пошлина будет вам компенсирована.

Подведем итоги, сколько стоит открыть ИП при разных способах подачи документов.

| Способ подачи документов | Сколько стоит зарегистрировать ИП |

| 800 руб. | |

| Направление заказного письма почтой РФ | от 1800 до 2600 руб. |

| от 2000 до 3900 руб. | |

| от 3800 руб. | |

| от 2000 до 2800 руб. | |

| Через юридические компании или профессиональных регистраторов «под ключ» | от 2500 до 5000 руб. |

Дополнительные организационные расходы

Так сколько нужно денег, чтобы открыть свой бизнес в формате ИП? Достаточно ли указанных в таблице сумм? Не всегда. Существует еще ряд затрат, которые законом прямо не установлены, но в большинстве случаев на старте бизнеса желательны.

- Подготовка заявления о переходе на специальный налоговый режим. Чтобы снизить налоговую нагрузку, в короткий срок после регистрации ИП надо подать заявление о переходе на УСН, ЕНВД или ПСН. Заполнить этот документ можно самостоятельно, если у вас под рукой есть актуальные бланки и образцы. Если же самому возиться с этим не хочется, то заявление о переходе на спецрежим могут подготовить в МФЦ, в юридической или бухгалтерской фирме. Стоит эта услуга от 300 до 500 рублей.

- Заказ печати ИП. Печать предпринимателя никогда не относилась к необходимым деловым атрибутам, хотя на практике использовать ее приходилось довольно часто. Но благодаря тому, что два года назад обязательную печать отменили для ООО, практически не осталось ситуаций, когда документ без штампа бизнесмена будет признаваться недействительным. В 2022 году печать нужна только при оформлении приходного кассового ордера и БСО. В принципе, если ИП не будет в своей деятельности оформлять эти документы, без печати можно и обойтись. Но если вы решите ее заказать, то расходы на это небольшие – от 500 рублей.

- Открытие расчетного счета. Большинство своих платежей предприниматель может проводить наличным путем в кассу контрагента или через банковскую квитанцию. Однако, если сумма платежей по одному договору с партнером превышает 100 000 рублей, то такие расчеты могут быть только безналичными. Стоимость расчетного счета для ИП складывается не только из расходов на открытие, тем более, в рамках специальных предложений банков это можно сделать и бесплатно. Расходов потребует обслуживание расчетного счета, а это минимум 500 рублей в месяц. Понятно, что предприниматели, не желая нести дополнительные расходы, не торопятся идти в банк. Но с другой стороны, безналичные платежи экономят время на проведение оплаты, поэтому стоит обдумать этот вариант, взвесив все за и против.

- Бухгалтерское сопровождение. ИП не обязаны вести бухгалтерский учет, но так же, как и организации, должны вести учет доходов и расходов для расчета налогов. Если же предприниматель нанимает работников, то он обязан сдавать кадровую отчетность. В самом простом случае, таком как ИП на УСН Доходы без работников, справиться со своей отчетностью можно самому. Ну а в более сложных ситуациях вести учет можно с помощью недорогих онлайн-бухгалтерских сервисов, доступ к которым стоит от 500 рублей в месяц. Нанимать же бухгалтера на старте бизнеса обычно нет особой необходимости.

Кассовый аппарат после регистрации ИП

Хотя приобретение кассового аппарата формально не относится к административным расходам на открытие ИП, но без него нельзя точно ответить, сколько нужно денег, чтобы открыть свой бизнес.

Сейчас кассовый аппарат нужен почти всем ИП.

Не использовать ККТ могут:

- предприниматели без работников, которые выполняют работы, оказывают услуги или реализуют товары собственного производства. Такие ИП вправе не использовать кассы до 1 июля 2022 года (закон от 06.06.2019 № 129-ФЗ).

- предпринимателям, которые приобретают патент, кроме видов деятельности, перечисленных в пункте 2.1 статьи 2 закона 54-ФЗ от 22 мая 2003 года.

Кассовые аппараты нового поколения (онлайн-кассы) не только стоят дорого сами по себе, но требуют наличия интернет-связи и заключения договора с оператором фискальных данных. В результате минимальные затраты на установку кассы составят от 30 000 рублей, и эти расходы, естественно, тоже надо учитывать при регистрации ИП.

Сколько стоит открыть ИП

Многие предприниматели, решившие открыть собственное дело, задаются вопросом: «Во сколько это обойдется?» Ведь расходы на ведение деятельности – это одно, а затраты на открытие ИП – совершенно другое. Если с первыми все более-менее ясно на этапе составления бизнес-плана, то со вторыми у многих предпринимателей возникают вопросы. Самый популярный из них – сколько стоит открыть ИП?

Расходы на открытие ИП

Затраты на этапе создания бизнеса можно разделить на обязательные и дополнительные. К обязательным тратам относится только госпошлина. Это единственный платеж, без которого открыть ИП будет невозможно. К дополнительным затратам можно отнести следующие:

- Услуги нотариуса.

- Почтовые услуги.

- Приобретение электронно-цифровой подписи.

- Услуги профессиональных регистраторов.

- Ведение ИП (услуги бухгалтера).

- Изготовление печати.

- Открытие расчетного счета.

- Приобретение онлайн-кассы.

Рассмотрим подробнее каждый из пунктов, чтобы понять, сколько стоит открыть ИП и из чего складывается цена регистрации бизнеса.

Госпошлина за открытие ИП

Государственная пошлина, как было сказано выше, является единственным обязательным платежом, без которого открытие ИП невозможно. Она перечисляется на реквизиты регистрирующего органа за рассмотрение документов будущего предпринимателя. То есть, заявитель платит не за сам факт регистрации, а лишь за то, чтобы его документы были рассмотрены ИФНС. Немногие знают, что при отказе в постановке на учет госпошлина не возвращается. Документы были изучены, решение принято (пусть и не в пользу ИП), услуга оказана, а значит, и возвращать нечего.

Пошлина за регистрацию ИП в 2022 году составляет 800 рублей. При подаче документов в электронной форме через портал Госуслуг размер пошлины со скидкой составит 560 рублей. Кроме того, с 1 января 2019 года открыть ИП можно совершенно бесплатно. Для этого необходимо оформить ЭЦП и подать документы в электронной форме через сайт ФНС или Госуслуг.

Если же налоговая все же откажет в ИП в постановке на учет, у него будет шанс повторно подать документы без дополнительной уплаты госпошлины. Но это касается только тех случаев, когда заявителю было отказано в регистрации из-за ошибок в документах. Для исправления нарушений у предпринимателя будет три месяца. Изменения, утвердившие данную льготу, вступили в силу совсем недавно – с 1 октября 2018 года. Ранее госпошлина за регистрацию ИП уплачивалась независимо от того, по какой причине был получен отказ.

Услуги нотариуса

Данные расходы не являются обязательными, но могут возникнуть, если у ИП не получается самостоятельно подать заявление на регистрацию. Такая ситуация может возникнуть, если предприниматель живет в другом городе, болеет или не имеет времени по посещение налоговой. В этом случае он может направить регистрационные документы в ИФНС по почте или подать их через представителя. В обоих случаях необходимо оплатить услуги нотариуса:

- по заверению заявления Р21001 – от 500 до 1 200 рублей.

- по заверению копии паспорта – от 200 до 500 рублей.

- по составлению нотариальной доверенности (если документы будут подаваться через представителя) – от 500 до 1 500 рублей.

Таким образом, если ИП решит подать документы по почте, ему необходимо будет отдать нотариусу в среднем от 700 до 1 700 рублей. Если через представителя, то цена услуг нотариального заверения обойдется заявителю в сумму от 1 200 до 3 200 рублей.

Почтовые услуги

Если будущий предприниматель решит направить документы в регистрирующий орган по почте, то нужно дополнительно оплатить услуги почтовой связи, в среднем около 200 рублей.

Оформление электронно-цифровой подписи

Регистрация ИП при подаче документов в налоговую в электронной форме потребует оформления электронно-цифровой подписи. Ее стоимость составляет около 3 000 – 3 500 рублей. Для одной только регистрации ЭЦП оформлять невыгодно, но это стоит сделать, если ИП будет использовать ее в дальнейшем. Особенно, если учесть, что с 2019 года электронная регистрация ИП освобождена от уплаты госпошлины вообще.

Услуги профессиональных регистраторов

Если будущий предприниматель не имеет времени или желания заниматься процессом регистрации, он может воспользоваться услугами профессиональных регистраторов. Если открытием ИП будут заниматься специалисты, стоимость их услуг составит от 3 000 до 7 000 рублей. Все зависит от того, какие конкретно услуги ими будут оказаны: только консультативные или «под ключ». Регистрация ИП «под ключ» дороже и, в среднем, ее цена составляет от 4 000 рублей без учета госпошлины.

Все перечисленные выше расходы можно отнести к регистрационным, то есть к тем, которые будущий предприниматель несет при постановке на учет.

Рассмотрев, что нужно для того чтобы открыть ИП в 2022 году, отразим данные затраты в виде таблицы.

Таблица № 1. Сколько стоит открыть ИП. Стоимость регистрационных услуг

| Затраты | Стоимость |

|---|---|

| Госпошлина | 800 рублей – если документы сдаются на бумаге |

| 560 рублей – при подаче заявления через сайт ФНС и Госуслуги | |

| 0 рублей – при подаче документов через сайт ФНС и Госуслуги при наличии ЭЦП | |

| Услуги нотариуса | Заверение заявления и копии паспорта – от 700 до 1 700 рублей |

| Изготовление доверенности на представителя – от 1 200 до 3 200 рублей | |

| Почтовые услуги | 200 рублей |

| Оформление ЭЦП | от 3 000 до 3 500 рублей |

| Услуги регистраторов | от 3 000 до 7 000 рублей |

Дополнительные расходы при открытии ИП

Все остальные затраты (ведение ИП, печать, р/с, касса) относятся к расходам, возникающим на старте бизнеса, но не всегда обязательным. Рассмотрим их подробнее.

Печать

Закон не обязывает предпринимателя оформлять печать. Это остается на его усмотрение. Чтобы открыть ИП, печать также не требуется. Но очень часто контрагенты настаивают на том, чтобы в первичных документах, помимо подписи, стояла печать. Стоимость печати начинается от 500 рублей.

Расчетный счет

Также, как и в случае с печатью, для ведения предпринимательской деятельности не обязательно открывать расчетный счет. Но он может понадобиться, если сумма расчетов с контрагентами превышает 100 000 рублей. Кроме это при получении денег от ИП и организаций на расчетный счет не нужно использовать ККТ.

В большинстве банков открытие р/с бесплатное и платить нужно только за ведение счета. В среднем стоимость в месяц услуг по обслуживанию счета составляет от 500 до 3 000 рублей.

Налоговый учет

Если предприниматель не хочет сам заниматься расчетом и уплатой налогов, формированием отчетности и прочей документации, он может передать это все на аутсорсинг. В этом случае ведением учета ИП занимается профессионал и стоимость его услуг в месяц начинается от 3 000 рублей. Если бизнес работает на ОСНО, с большим количеством операций, то стоимость в месяц услуг бухгалтера будет гораздо выше.

Приобретение онлайн-кассы

Начиная с 1 июля 2019 года, практически все ИП обязаны перейти на онлайн-кассы. Это касается, в частности тех, кто до указанного периода мог не применять ККТ. Исключение – предприниматели, которые работают с коммерческими субъектами и проводят расчеты только через банк.

Расходы на покупку кассы составят в среднем от 10 000 до 30 000 рублей в зависимости от модели аппарата. Также нужно будет заключить договор с оператором фискальных данных на обслуживание. Стоимость в месяц услуг ОФД составит около 300 рублей. Сюда также необходимо будет включить затраты на интернет для кассы.

Отразим дополнительные расходы на ведение деятельности в виде таблицы.