Налог на имущество физических лиц: как снизить?

Последнее обновление 2018-12-04 в 16:13

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную налоговую консультацию.

- Москва и область 8 (499) 577-01-78

- Санкт-Петербург и область 8 (812) 467-43-82

- Остальные регионы России 8 (800) 350-84-13 доб. 742

Налог на имущество физических лиц можно уменьшить, используя законодательные льготы, преференции или механизмы, не рискуя попасть под налоговые санкции по статье уклонения от уплаты налогов. Среди методов — уменьшение базы путем оспаривания, изменение вида пользования объектом и т.д.

Как понизить налог на имущество физических лиц

В первую очередь всем плательщикам, стремящимся уменьшить налог на имущество физических лиц, необходимо знать основные принципы формирования этого платежа:

- общая формула расчета любого налога состоит в умножении ставки и налоговой базы;

- базой при обложении имущества является одна из величин — инвентаризационная или кадастровая стоимость (в зависимости от того, какая применяется в вашем регионе, в перспективе все регионы перейдут на кадастровую оценку к 2022 году);

- в НК РФ законодатели установили переходный этап, чтобы гражданам меньше платить налог на имущество физических лиц: переход к кадастровому методу обусловил резкое повышение налога, ведь кадастровая стоимость в 5-7 раз больше инвентаризационной; в рамках этого этапа при расчете из стоимости объекта вычитается величина — в кв.м, которая зависит от вида имущества (для жилого дома — 50 кв.м, для квартиры — 20 кв.м. и т. д. по ст.403 НК РФ);

- по ст.407 НК РФ есть ряд граждан, полностью освобождающихся от уплаты этого платежа, а также есть некоторые виды не облагаемого имущества;

- муниципалитеты вправе расширить перечень льгот, а также могут устанавливать ставки, меньшие по размеру, чем федеральные.

Важно!

Ознакомиться со всеми льготами и ставками вашей местности вы можете на сайте ФНС России с помощью специального сервиса.

Исходя из этих особенностей уменьшить налог на дом и землю (способы применимы и к земельному обложению граждан) можно:

- путем уменьшения налоговой базы по налогу на имущество физических лиц;

- путем использования вычетов.

Налоговая база по налогу на имущество уменьшается различными путями. Если базой считается кадастровая стоимость, и вы уверены, что она неправомерно завышена, то вы вправе оспорить результаты оценки.

Важно!

Оспаривание кадастровой стоимости производится не в ИФНС, а в Росреестре, т. к. именно Росреестр высылает инспекциям сведения о стоимости облагаемых объектов.

Поскольку отделения Росреестра не принимают граждан, то обращение необходимо подавать в МФЦ. Ваше заявление будет рассмотрено на специальном заседании. Если по результатам вам будет отказано в изменении стоимости имущества, вы можете обращаться в суд.

Другая причина уменьшения налога на имущество через базу обложения — это использование права на вычеты. В соответствии со ст.403 НК РФ вычеты составляют:

- 50 кв.м — за дом;

- 20 кв.м — за квартиру и долю в доме;

- 10 кв.м — за комнату и долю в квартире.

Вы можете разделить право собственности и свести базу к нулю, совсем избавиться от налога на недвижимость или хотя бы снизить его.

Пример 1

Недостаток такого метода — необходимость делить свою собственность и доверять ее части иным лицам. Преимущество: для получения скидки не требуется подавать какие-либо документы, она дается всем плательщикам автоматически, т.к. встроена в механизм расчета по ст.403 НК РФ.

Как не платить налог на имущество физических лиц

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную налоговую консультацию.

- Москва и область 8 (499) 577-01-78

- Санкт-Петербург и область 8 (812) 467-43-82

- Остальные регионы России 8 (800) 350-84-13 доб. 742

Кроме способов снизить налог на квартиру по кадастровой стоимости, можно и вовсе на 100% не платить, не нарушая действующее законодательство, а даже используя его нормы на федеральном и местном уровне.

Варианты законно не платить налог на имущество физических лиц:

- оформить объект на льготника;

- применить вычеты, разделив имущество на доли (как в первом примере, но уже довести базу до нуля);

- изменить вид использования недвижимости;

- включить имущество в бизнес.

Первый и самый простой способ — подарить или иным образом произвести отчуждение имущества в пользу лица — адресата льгот. Льготники есть федеральные, перечисленные в ст.407 НК РФ, и местные.

Среди федеральных льготников — инвалиды, пенсионеры, ветераны войны, Герои России, «чернобыльцы» и пр. На местном уровне списки разнятся, но вам обязательно нужно с ними познакомиться — к объекту применяется то законодательство, которое принято на территории его нахождения. Возможно, по местному закону вы и так льготник — часто ими считаются многодетные семьи, малоимущие лица и т. д.

Где найти информацию о муниципальных льготах:

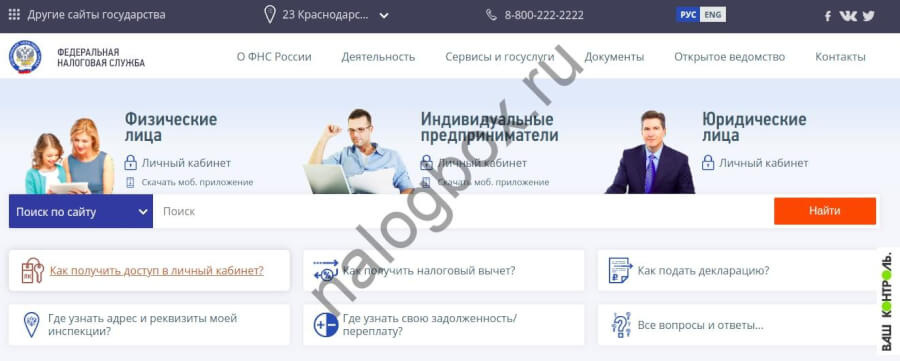

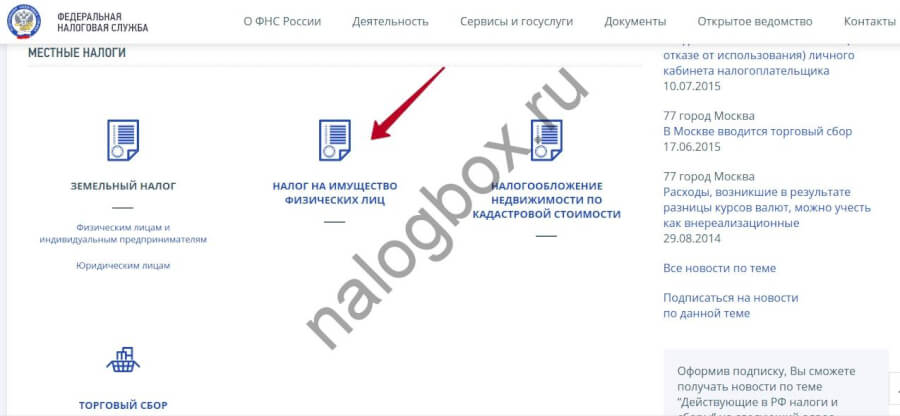

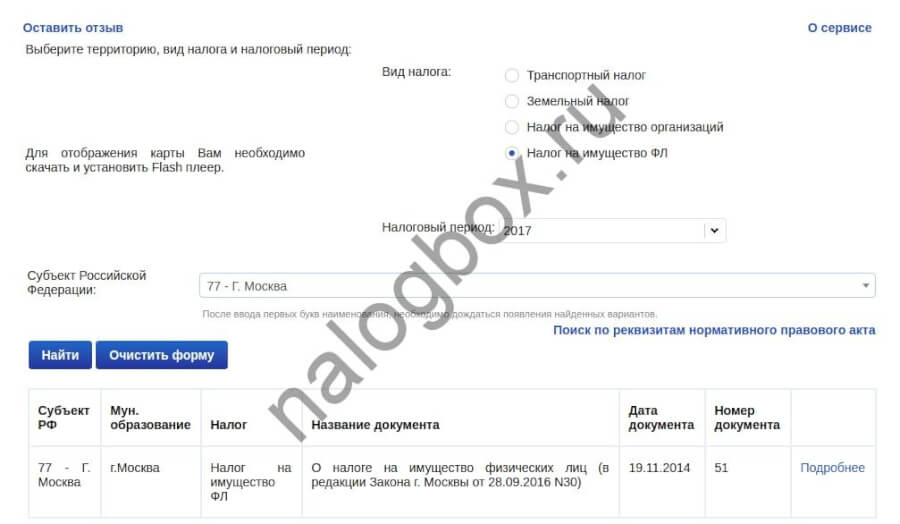

- Откройте сайт ФНС России.

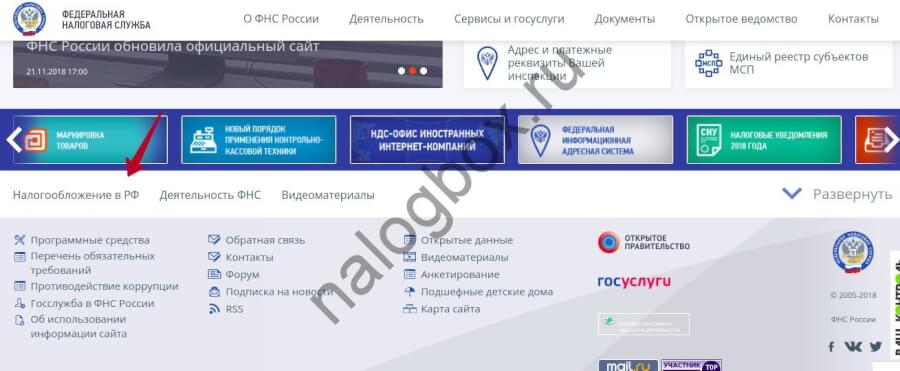

- Это новая версия сайта, но общая навигация сохранена. Спуститесь на середину страницы и найдите строку «Налогообложение в РФ».

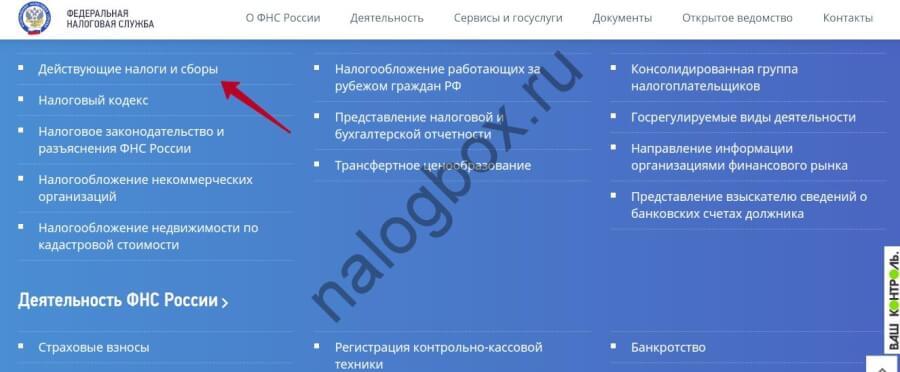

- Откроется всплывающее окно. Нажмите на строку действующих налогов и сборов.

- На новой странице перейдите к искомому налогу — обратите внимание, что есть такой же налог, только для организаций.

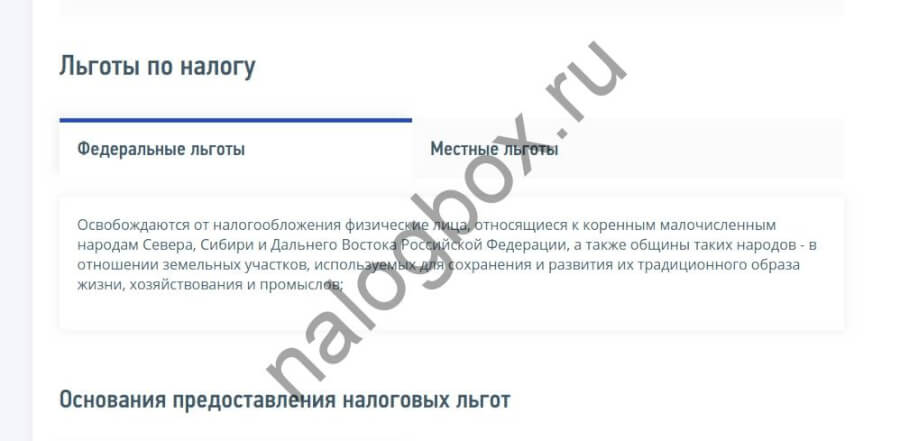

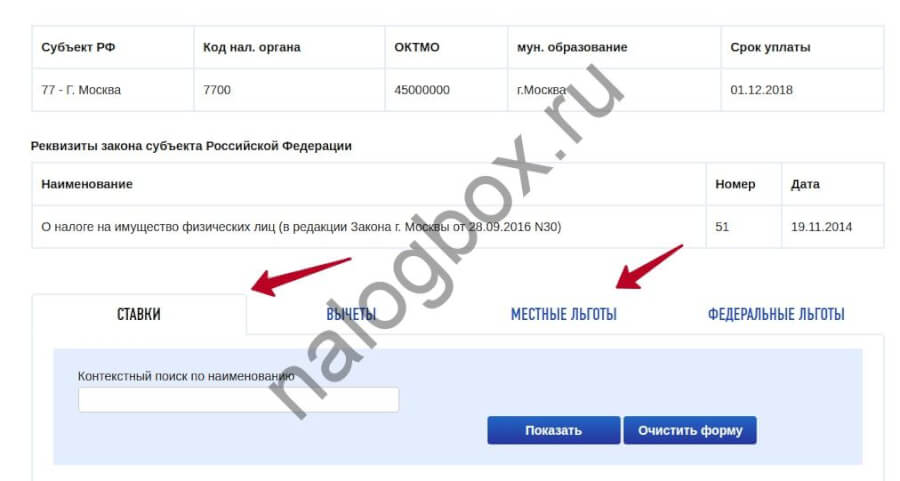

- На странице платежа спускайтесь до главы о льготах.

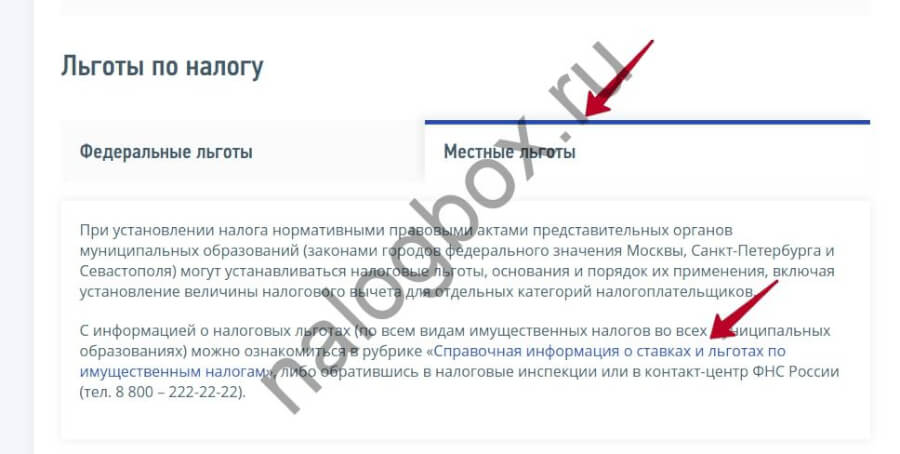

- Здесь перейдите на вкладку местных льгот.

- В тексте будет ссылка на сервис сайта. Переходите по ней.

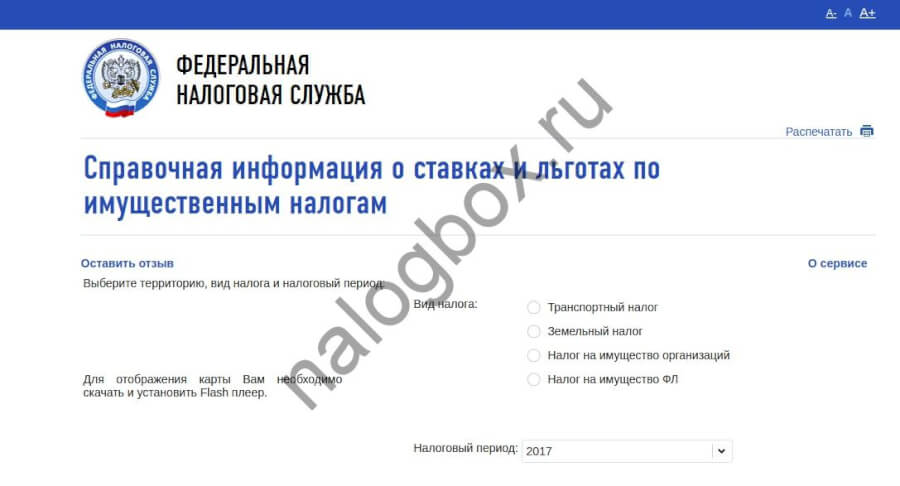

- Откроется сам сервис.

- Здесь уже выберите параметры в поисковом фильтре.

- Найденный закон откройте.

- Ищите в категориях льготников подходящую вам.

Важно!

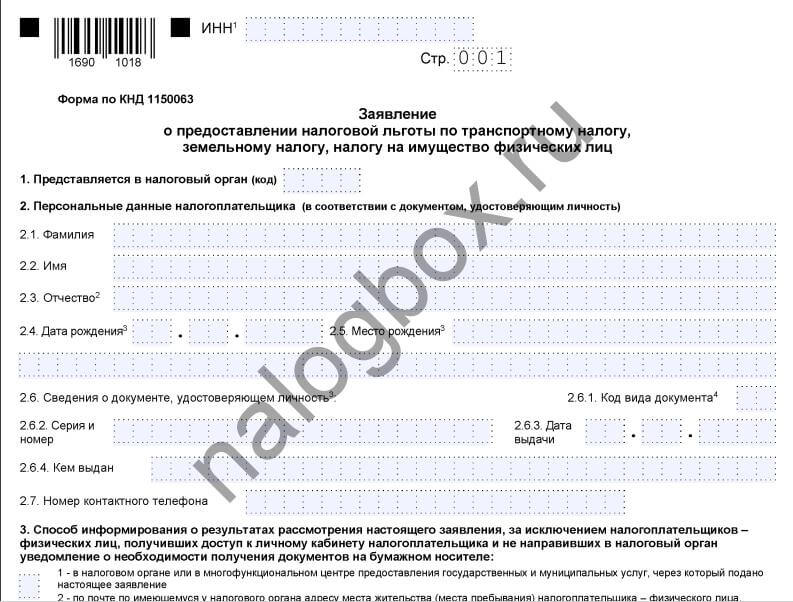

Чтобы получить льготу, необходимо подать в инспекцию заявление.

К заявлению не требуется прикладывать какие-либо документы — вы только указываете их реквизиты в бланке заявления, а ИФНС сама запросит их — у Росреестра и иных ведомств. Заявление будет учтено, если вы успеете подать его до 1 ноября, после — уже льгота будет применена в следующем периоде.

Бланк имеет такую форму:

Загрузить актуальный бланк можно здесь.

Следующий способ уйти от налога на имущество физических лиц — это изменить вид пользования имуществом. В ст.407 НК РФ указано, что помещения, используемые для творческой деятельности, освобождаются на 100%, т. е. художественные студии, мастерские, ателье, музеи и т. п. Также попадают под льготу хозяйственные строения нежилого назначения, расположенные на участках, используемых для ведения дачного хозяйства, садоводства и т. п, причем важное требование — льгота распространяется на строения площадью менее 50 кв.м.

Опираясь на эти 2 пункта, вы можете перевести ваше имущество в объект такого назначения — для этого необходимо внести изменения в технический план, вызвав кадастровых инженеров. Что касается хозяйственных, то это важный способ узаконить различные дачные домики, не боясь штрафов и пр. К тому же при их регистрации даже при превышении 50 кв.м. в настоящее время действует дачная амнистия по налогообложению.

Уже рассмотренный способ как не платить налог на имущество с кадастровой стоимости — это дробить право собственности и распределять доли таким образом, чтобы с помощью вычетов довести общую базу до нуля.

И последний способ избежать уплаты налога на имущество физических лиц — использовать имущество для предпринимательской деятельности с применением одного из специальных режимов налогообложения. На режимах УСН, ЕНВД и ПСН предприниматель освобождается от налога на имущество. Это способ подходит гражданам, уже работающим в качестве ИП и имеющим нежилую недвижимость — если учесть ее как склад или т. п., то с нее ничего не нужно платить.

Итоги

- Законные способы как снизить налог на имущество по кадастровой стоимости делятся на 2: оспаривание стоимости и ее уменьшение либо использование механизмов расчета из НК РФ.

- Имущество можно оформить на льготное лицо и не платить с него ничего.

- Если перевести объект в льготную категорию, также не придется выплачивать налог.

- Можно использовать недвижимость для бизнеса и попасть под правила спецрежима.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную налоговую консультацию.

- Москва и область 8 (499) 577-01-78

- Санкт-Петербург и область 8 (812) 467-43-82

- Остальные регионы России 8 (800) 350-84-13 доб. 742

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

(25 оценок, средняя: 4,32)

Как уменьшить налог на имущество?

Механизм исчисления налога

Жители нашей страны вносят в казну налог за недвижимость, исходя из её кадастровой стоимости. Этот показатель определяет государство один раз в 2-5 лет. Чем выше такая стоимость, тем больше налог.

Следует обратить внимание и на то, что в разных муниципалитетах сама фискальная ставка на имущество разная. Устанавливать точную налоговую ставку – прерогатива местных властей. Налоговый кодекс, положения которого применяются на территории всей России, устанавливает лишь верхний и нижний диапазон таких ставок.

Минуя детали, можно сказать, что налогообложение за недвижимость (по решению муниципальных депутатов) может составлять: от 0 до 0,3% от кадастровой стоимости квартиры, дома, комнаты, гаража или хозпостройки. По ряду объектов налог может составлять 2% (например, для жилья стоимостью более 300 млн. рублей).

Оценку недвижимого имущества граждан государство проводит массово, часто упуская из виду индивидуальные особенности каждого объекта. Процесс напоминает расчёт «средней температуры по больнице», в результате чего госоценка некоторых объектов может превышать рыночную в несколько раз. Т.е. в данной ситуации выведенная органами власти стоимость «оторвана» от рыночных реалий и фактически является фиктивной (завышенной), но налог будут высчитывать именно с этой «фиктивной» стоимости.

А ведь у многих недвижимость куплена еще и в ипотеку, что уже само по себе (без всяких налогов) существенно сказывается на семейном бюджете. О том, как досрочно закрыть ипотеку и где взять на это деньги, мы подробно рассказали в статье “Как досрочно закрыть ипотеку“, ну а сегодня поговорим именно об уменьшении налога.

Решение о проведении оценки принимают региональные власти. Кадастровая стоимость определяется специализированным бюджетным учреждением, созданным при субъекте РФ. Например, в Московской области такими полномочиями наделено ГБУ «Центр кадастровой оценки». Ранее указанная процедура проводилась частными организациями, выигрывавшими конкурс на оказание данных услуг для госорганов.

Важно знать!

При массовой госоценке имущественных активов граждан может быть проигнорирован год постройки какого-либо отдельного дома, качество подведённых коммуникаций к тому или иному земельному участку и многое другое. В результате этого госоценка стоимости объекта недвижимости может быть выше рыночной в 5-10 раз. А значит, и налог вы заплатите больше, чем должны.

Отсюда возникает закономерный вопрос – как уменьшить налог на имущество физических лиц?

Как снизить налог на имущество

Для того, чтобы снизить налог на имущество физических лиц, можно реализовать несколько сценариев. Для начала следует понять, имеете ли вы право на какие-либо льготы в сфере налогообложения. Например, законы РФ прямо устанавливают налоговые льготы для предпенсионеров. Естественно, это не единственные категории граждан, которые освобождены от уплаты имущественных поборов, поэтому не поленитесь и изучите полные списки льготников, возможно вы в их числе.

В данной статье мы не будем подробно останавливаться на теме льгот в сфере имущественного налогообложения. Здесь мы рассмотрим несколько другой вариант, который может подойти широкой категории наших сограждан, не обладающих официальными льготами.

Итак. Для того чтобы уменьшить налог на имущество необходимо доказать, что административные органы неправильно высчитали стоимость вашего имущества. Необходимо обосновать, что кадастровая оценка завышена в сравнении с реальной стоимостью.

Узнать кадастровую оценку своего недвижимого объекта можно на официальном сайте Росреестра или ФНС, воспользовавшись электронными сервисами. На сайте Росреестра, например, такой сервис называется “Получение сведений из фонда данных государственной кадастровой оценки” . Для получения информации необходимо будет “вбить” кадастровый номер вашего объекта, а затем нажать на кнопку “Найти”, как указано на фото ниже.

Неверная государственная оценка недвижимости действительно происходит очень часто. Оценщики, не вникая в детали, посчитали, что ваш объект стоит, к примеру, 1 000 000 рублей. Т.е. посчитали ту самую «среднюю температуру по больнице (по муниципалитету или региону)». А реально, дороже, чем за 500 тысяч ваш объект никогда никто не купит, такова его рыночная цена.

Важно!

Обосновав свои доводы, вы можете заставить государство снизить таковую оценку вашего имущества до реального рыночного уровня. Уменьшив определенную государством стоимость объекта, вы снизите и налог на него.

Очень часто бывают ситуации, когда стоимость недвижимости завышена даже не в силу неправильных экономических расчетов, а в результате прямых технических ошибок! Например, неправильное измерение площади или вообще какие-то нелепые опечатки в документах. Из техдокументации ошибка «переходит» к налоговикам и пошло-поехало… В результате человек получает уведомление, где размер налога никак не соотносится с тем имуществом, которым он владеет.

Куда обращаться?

Итак, для того чтобы уменьшить налог на недвижимость физических лиц, следует добиться официального снижения её кадастровой оценки. Указанное решение вправе принять либо Росреестр, либо суд. Гражданин вправе обратиться в любую из этих инстанций. Однако мы рекомендуем не прибегать сразу к судебной процедуре.

Для начала целесообразно обратиться в специальную комиссию при Росреестре по вашему региону. Статистика показывает, что данный орган достаточно часто принимает решения в пользу граждан. Практически каждое второе заявление рассматривается положительно.

Для обращения в комиссию необходимо будет подготовить соответствующее заявление и определенный пакет документов. Вам могут потребоваться документы о праве собственности на недвижимость, отчет независимого оценщика о реальной стоимости вашего объекта (либо документ, подтверждающий наличие прямых технических и иных ошибок, допущенных в процессе кадастровой оценки). Перечень всех необходимых документов и порядок процедуры вы без проблем сможете уточнить на сайте Росреестра или в его справочных службах.

Разницу в государственной и независимой оценке необходимо установить на момент проведения оценочных действий. То есть если госоценка была определена в январе 2019 года, то и сравнивать её нужно с рыночной стоимостью на январь 2019 года.

Заявление о переоценке рассматривается в течение месяца. В случае положительного решения величина налога будет уменьшена не только на будущие налоговые периоды, но и за время, пока налог перечислялся исходя из завышенной оценки. Однако определенные ограничения в данном случае есть – не более чем за три года.

Следует отметить, что снижение налога на недвижимость – это не единственный способ сэкономить на её содержании. Наиболее популярным способом до сих пор остается возврат НДФЛ за покупку недвижимости и за уплату процентов по ипотеке. А именно: каждый работающий человек вправе вернуть себе из государственного бюджета сумму в размере до 260 тысяч рублей при покупке квартиры (дома) и еще до 390 тысяч рублей в случае, если квартира (дом) куплена в ипотеку. Подробнее об этом мы рассказали в статье “Верни НДФЛ за покупку недвижимости“.

Если вы не смогли снизить налог на недвижимость через комиссию, то тогда можно обращаться в суд.

Заявление направляется в областной суд (либо республиканский, краевой, суд автономного округа или города федерального значения). Как правило, срок рассмотрения дел данной категории составляет три месяца. Иск предъявляется к государственному органу или органу местного самоуправления, который утвердил результаты определения кадастровой стоимости.

Стоит отметить, что если Вы решите отказаться от иска или же суд примет решение не в Вашу пользу, то в будущем Вы уже не сможете обратиться в суд с заявлением об оспаривании госоценки стоимости этого же объекта недвижимости. Повторное обращение в суд станет возможным только после новой «волны» государственной оценки. Как мы писали, данная процедура проводится один раз в 2-5 лет.

Заключение

Для уменьшения имущественных поборов некоторые граждане используют и другие варианты. Например, переоформляют квартиру на родителей-пенсионеров или родственников, имеющих группу инвалидности. Данные категории граждан пользуются льготами при уплате налога. Однако стоит помнить о том, что льготой по уплате налога гражданин, имеющий право на ее получение, может воспользоваться только в отношении одного объекта недвижимости. То есть если в собственности пенсионера уже имеется какая-либо недвижимость, то за вторую и последующую ему уже придется платить налог в полном размере.

Также, если сумма налога кажется вам слишком большой, не лишним будет перепроверить правильность расчета его суммы в самих налоговых органах. Случается, что сотрудники налоговой совершают ошибки, поэтому может произойти так, что именно после самостоятельного перерасчета у Вас получится снизить размер налога.

Надеемся, что информация в данной статье действительно поможет вам снизить налог на недвижимость физических лиц.

Отметим, что на нашем сайте вы можете найти и другую полезную финансовую информацию. В разделе «Твои права» вы сможете ознакомиться с большим количеством статей о том, как сэкономить на лекарствах и путешествиях, как ускорить получение налогового вычета и многим другим. Ну а в разделе «Банкомат» вы сможете найти интересную информацию о банковских продуктах!

Как уменьшить налог на недвижимость физических лиц — разные способы

Налог на недвижимость физлиц рассчитывается на основе кадастровой стоимости имущества. Данный параметр меняется один раз в 2-5 лет. Чем больше стоит недвижимость, тем выше окажется налог. В муниципалитетах устанавливается разная ставка на недвижимость. Местные власти вправе ее устанавливать самостоятельно.

В Налоговом кодексе РФ указаны только верхние и нижние границы соответствующих ставок. Так или иначе, у граждан часто возникает вопрос о том, как уменьшить налог на недвижимость физических лиц. В статье рассматриваются разные законные способы, позволяющие облегчить налоговое бремя.

Как рассчитывается налог на имущество физических лиц

Налогообложение в общем плане составляет от 0% до 0,3% от кадастровой цены на квартиру, комнату, жилой дом, гараж или хозяйственную постройку.

Налогообложение в общем плане составляет от 0% до 0,3% от кадастровой цены на квартиру, комнату, жилой дом, гараж или хозяйственную постройку.

В ряде случаев она может достигать 2% (к примеру, если недвижимость стоит свыше 300 миллионов рублей).

Оценка недвижимости осуществляется в массовом порядке. Это часто приводит к тому, что индивидуальные особенности объектов не принимаются во внимание. Процесс приобретает черты некого среднего температурного показателя в больнице. В итоге государственная оценка отдельных объектов может оказаться в разы выше рыночной.

Получается, что стоимость, которая выведена государственными структурами, нередко бывает оторвана от реальности, существующей на рынке на текущий момент и является завышенной. Однако налог на недвижимость будут считать именно с этой увеличенной стоимости.

Особенно тяжело бывает тем гражданам, которые приобретали недвижимость в ипотеку. Налог в такой ситуации еще больше ударяет по семейному бюджету.

Итак, кадастровая стоимость рассчитывается специализированными бюджетными организациями, которые создаются в каждом регионе страны. К примеру, в МО данные полномочия имеет ГБУ «Центр кадастровой оценки». Раньше соответствующая процедура осуществлялась частными конторами, которые выигрывали конкурс на оказание услуг для государственных структур.

Обратите внимание! Во время государственной оценки имущества могут игнорироваться постройки отдельных объектов недвижимости, качество коммуникаций в доме и иные параметры. При этом государственная оценка взлетает до нереальных размеров. В результате гражданам приходится платить гораздо больше.

Кто обязан платить

Плательщиками налога на недвижимое имущество являются все собственники соответствующих помещений. Исключение составляют случаи, при которых собственники освобождаются от данного налогового бремени. Об этом говорится в Налоговом кодексе РФ, а также в нормативно-правовых актах на местах.

Право на льготы

Одним из законных способов не платить налог на недвижимое имущество является право на льготы. Такое послабление предоставляется на федеральном и региональном уровне. Федеральные льготники перечислены в статье 407 Налогового кодекса РФ.

Одним из законных способов не платить налог на недвижимое имущество является право на льготы. Такое послабление предоставляется на федеральном и региональном уровне. Федеральные льготники перечислены в статье 407 Налогового кодекса РФ.

Согласно его положениями, от налога на недвижимость освобождаются следующие лица:

- Инвалиды 1 и 2 групп, с детства, дети-инвалиды.

- Участники и ветераны войны, герои СССР и России.

- Военнослужащие и пенсионеры, уволенные с военной службы.

- Лица, получающие соцподдержку, согласно Закону РФ и ФЗ о поддержке и гарантиях гражданам, подвергшимся радиации в Чернобыле и на Семипалатинском полигоне.

- Лица, участвующие в испытаниях ядерного и термоядерного оружия, а также в ликвидации соответствующих установок.

- Пенсионеры.

- Физлица, получившие лучевую болезнь или инвалидность в результате испытаний с ядерными установками.

- Супруги и родители военнослужащих и госслужащих, потерявших кормильца.

- Физлица, являющиеся творческими работниками, в отношении помещений, которые использовались для творчества.

- Физлица, в отношении хозпостроек до 50 кв.м, расположенных на земельных участках для ИЖС или ведения подсобного хозяйства.

Помимо федеральных льгот, могут быть установлены и муниципальные льготы. К соответствующим категориям граждан могут относиться малоимущие лица, многодетные семьи и некоторые другие граждане. Сведения о муниципальных льготах можно узнать на официальном сайте налоговой службы.

Особенности расчета и уплаты

При проверке правильности расчетов кадастровой стоимости нужно учитывать, что налог распространяется не на весь объект недвижимости. Государством предусмотрен специальный вычет, распространяемый на всех собственников.

В соответствии с ним из цены по кадастру нужно исключить 20 кв. м для квартиры. Если в собственности находится комната, то вычитается 10 кв. м, а если дом – 50 кв. м. При нахождении в собственности нескольких объектов недвижимости соответствующее послабление будет действовать только в отношении одного из них.

Как уменьшить налог на недвижимость физических лиц

Для снижения налога можно воспользоваться несколькими способами. Сперва нужно разобраться, есть ли у налогоплательщика какие-то льготы.

Для снижения налога можно воспользоваться несколькими способами. Сперва нужно разобраться, есть ли у налогоплательщика какие-то льготы.

К примеру, соответствующие послабления установлены для лиц предпенсионного возраста. И это не единственная категория граждан, имеющая право на получение соответствующих льгот.

Помимо этого инструмента существуют и другие возможности, позволяющие снизить налоговое бремя. Они заключаются в доказывании неправильного расчета, произведенного государственными структурами. Следует обосновать факт того, что оценка по кадастру является завышенной по сравнению с реальной стоимостью.

Чтобы узнать кадастровую цену, можно зайти на официальный сайт Росреестра или налоговой службы и воспользоваться электронными сервисами. Так, на сайте Росреестра ресурс называется «Получение сведений из фонда данных государственной кадастровой оценки». Чтобы узнать сведения, нужно указать кадастровый номер объекта, после чего нажать на поиск.

Если выяснится, что государственная оценка гораздо выше реальной рыночной цены, гражданин вправе заставить госструктуры понизить соответствующую оценку имущества до соответствующего показателя. В результате понизится и налог на недвижимость.

Нередко встречаются ситуации, при которых стоимость имущества оказывается выше даже не из-за неверных расчетов, а ввиду допущения ошибок технического характера.

К примеру, имели место опечатки в документе или неверно измерена площадь объекта. Документы, содержащие технические ошибки, передаются налоговым органам, где на их основе производится дальнейший расчет. В итоге гражданину приходит уведомление, в котором размер налогового платежа гораздо выше реального показателя.

Куда обращаться

Для снижения налога на недвижимость нужно добиться понижения кадастровой стоимости. Соответствующее решение принимает Росреестр или суд.

Для снижения налога на недвижимость нужно добиться понижения кадастровой стоимости. Соответствующее решение принимает Росреестр или суд.

Физлицо имеет право обратиться как в одну, так и в другую инстанцию. Рекомендуется в первую очередь обратиться в Росреестр.

При Росреестре каждого региона существует специальная комиссия. Как правило, данная инстанция нередко принимает решения в пользу физлиц. По статистике это имеет место не менее, чем в половине случаев.

В комиссию нужно подготовить заявление и собрать необходимые документы. При этом потребуются правоустанавливающие бумаги, подтверждающие наличие права собственности на объект, отчет оценщика о реальном показателе цены на недвижимость, продиктованную рынком на текущий момент.

Если имели место технические ошибки, то следует представить документ, подтверждающий их наличие. Перед подачей заявления целесообразно предварительно обратиться в Росреестр или в справочные службы для уточнения всего списка документов, которые нужно будет предоставить.

Разницу в государственной и независимой оценке следует установить на момент осуществления данных мероприятий. Так, если государственные структуры делали оценку в начале 2019 года, то рыночная цена должна сравниваться непосредственно с действующей в тот же период.

Рассмотрение заявления в комиссии

На рассмотрение заявление госструктурам отводится один месяц. При этом о дате рассмотрения заявления комиссия должна известить заявителя в течение рабочей недели, но не позже, чем за 5 рабочих дней до начала заседания. Заявитель вправе присутствовать на нем.

В результате цена будет приравнена к рыночной или заявление отклонят. При отсутствии на заседании заявителя, его должны уведомить о принятом решении в течение 5 рабочих дней.

Если будет принято положительное решение, то сумма налога понизится как на будущее время, так и на весь период, в течение которого налоговый сбор исчислялся на основе повышенной оценки. Однако перерасчет делается не больше, чем за 3 предшествующих налоговых периода.

Когда комиссия не примет заявление к рассмотрению

В некоторых случаях заявление не будет рассматриваться комиссией, в частности:

- Если необходимые документы не предоставлены в полном объеме.

- Нарушены сроки подачи.

- Если цена по кадастру уже установлена в соответствии с рыночной.

Как оспорить кадастровую стоимость в суде

Если решить вопрос через Росреестр не удалось, то следует направить заявление в областной или районный суд. В данной структуре подобные дела рассматриваются в течение трех месяцев.

Если решить вопрос через Росреестр не удалось, то следует направить заявление в областной или районный суд. В данной структуре подобные дела рассматриваются в течение трех месяцев.

Ответчиком по иску является государственная структура, которая утвердила итоги цены по кадастру на недвижимость.

При этом надо понимать, что при получении отказа или принятии решения не в пользу истца, повторно направить заявление для рассмотрения в суд на тот же объект недвижимости можно будет лишь после проведения повторной оценки государством.

Соответствующая процедура осуществляется один раз в 2-5 лет. Поэтому к данному вопросу необходимо подходить максимально обстоятельно. Если отсутствует опыт участия в судебном процессе, лучше обратиться к специалистам, которые будут представлять интересы заявителя в суде.

Заявление о пересмотре результатов определения кадастровой стоимости

Цена по кадастру оспаривается в специальной комиссии при Росреестре соответствующего региона РФ или в суде. Досудебный порядок урегулирования не является обязательным, поэтому гражданин вправе обращаться сразу в суд.

Но лучше сперва попробовать решить вопрос через комиссию. Для этого следует составить заявление о пересмотре результатов установления кадастровой стоимости. В нем указывают причины, по которым заявитель считает, что цена является завышенной. Соответствующую форму заявления можно найти на официальном сайте Росреестра.

К заявлению нужно приложить следующие документы:

- Выписку о цене по кадастру, которую можно получить в МФЦ или заказать в Росреестре. Документ будет предоставлен в течение 3 рабочих дней.

- Копии документов, устанавливающих право собственности на недвижимость. Они должны быть удостоверены в нотариальном порядке.

- Независимый отчет об оценке недвижимости на рынке. Именно этот документ является основанием для пересмотра цены по кадастру.

- Соответствующее заключение экспертов СРО оценщиков, в которую входит тот оценщик, который составил отчет.

Заявление может подать лично или отправить по почте. В последнем случае нужно составить опись вложений.

Рассмотрение заявления в суде

Перед тем, как составить иск и направить его в суд, нужно предварительно провести независимую экспертизу в специализированной организации.

Перед тем, как составить иск и направить его в суд, нужно предварительно провести независимую экспертизу в специализированной организации.

Если результаты государственной оценки и независимой экспертизы будут расходиться, то суд может назначить дополнительную экспертизу, где будут поставлены такие вопросы:

- Составлен ли отчет об оценке квартиры в соответствии с действующим законодательством.

- Если – нет, то какая реальная цена квартиры на рынке.

После того, как судебный эксперт ответит на вопросы, судья решит, в каком размере должна быть установлена кадастровая стоимость. Новая цена будет действовать после вступления судебного решения в законную силу.

Последствия изменения кадастровой стоимости

Новая кадастровая цена, установленная в судебном порядке, будет влиять на налог точно так же, как если бы ее изменили в комиссии Росреестра. Таким образом, налоговый сбор в будущем нужно платить в меньшем размере.

Кроме того, гражданин вправе требовать сделать перерасчет за предыдущие налоговые периоды (но не более 3 лет), в течение которых взимался налог по ранее установленной кадастровой стоимости.

Другие способы понижения налога

Помимо понижения налога экономия может быть достигнута и другими способами. К самому распространенному из них относится возврат налога на доход с физлиц, а также за уплата процентов за ипотечный кредит.

В соответствии с данным правом, каждый гражданин, который является плательщиком НДФЛ, имеет право вернуть себе из госбюджета сумму до 260 000 руб. при приобретении недвижимости, а также до 390 000 руб., если средства были взяты в ипотечный кредит.

Если собственник жилья не является льготником, но родные имеют право на льготы, он может переоформить объект недвижимости целиком или поделиться долями с близкими людьми. Тогда они будут освобождены от уплаты налога. Вместе с тем, гражданин утратит право собственности. Поэтому, перед тем как принять такое решение, нужно тщательно взвесить все «за и против».

Некоторые граждане задаются вопросом о том, стоит ли вообще заниматься этим вопросом. Однако юристы утверждают, что в этом вопросе имеется высокая вероятность понижения размера налога. Главное, продумать все детали, а при необходимости – стоит обратиться к специалистам. В результате гражданин сможет сэкономить расходы при оплате налога на недвижимость.

Не плати и спи спокойно: как легально уменьшить налог на недвижимость

В 2022 году платить за свое имущество государству придется больше.

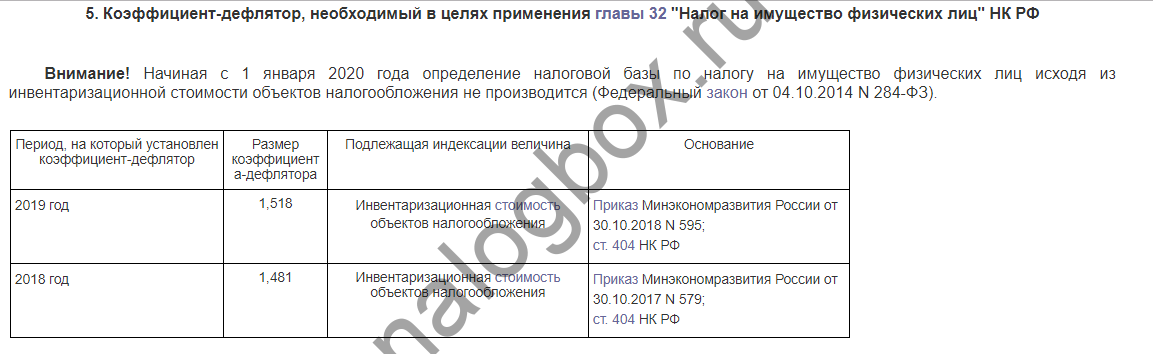

Уже в 2022 году налог на имущество будут считать по новым правилам — с 1 января вступил в силу закон, изменяющий порядок определения налоговой базы. Если раньше налоговые органы учитывали инвентаризационную стоимость недвижимости, то теперь за основу будут брать кадастровую, которая существенно выше. Мы изучили законы и разобрались, когда и сколько придется платить за счастье обладать собственным жильем.

Строго говоря, нововведение шагает по стране уже несколько лет, но с 1 января «тестовый режим» закончился. По итогам этого года платить за жилье по новым правилам придется жителям всех регионов. Специально для этого эксперты Росреестра подсчитали кадастровую стоимость всех квартир и земельных участков, которые находятся в собственности у физических лиц. Разница между инвентаризационной и кадастровой стоимостью в том, что первая учитывает себестоимость жилья, а вторая — по сути, его рыночная стоимость, но определенная методами массовой оценки, без учета индивидуальных особенностей объекта недвижимости.

Кадастровую стоимость квартиры, дома или земельного участка определяют эксперты Росреестра. Для этого применяется особая формула, так что точно рассчитать кадастровую стоимость самостоятельно очень трудно — проще посмотреть на специальном сайте Росреестра.

Каким будет налог?

Чтобы рассчитать налог на недвижимость, который вам будет начислен по итогам 2022 года, нужно сначала узнать кадастровую стоимость жилья. Учтите, что по закону часть жилья налогом не облагается. Если вы владеете квартирой — это 20 квадратных метров, комнатой — 10, домом — 50.

Дальше вооружаемся калькулятором:

делим кадастровую стоимость на количество квадратных метров, чтобы получить стоимость одного квадрата;

вычитаем из площади жилья квадратные метры, на которые налог не начисляется;

оставшиеся умножаем на стоимость квадратного метра;

полученную сумму умножаем на 0,1% (такова ставка налога).

То есть, если вы владелец среднестатистической типовой «двушки» размером 49 квадратных метров, то платить придется только за 29. Если взять за основу данные Росстата, то ваша квартира должна стоить примерно 2 миллиона 757 тысяч рублей, а облагаемая налогом часть — 1 миллион 627 тысяч рублей. Получается 1627 рублей.

Или можно воспользоваться специальным калькулятором на сайте налоговой.

К слову, платим имущественный налог мы не только на дома, квартиры и комнаты, но и на прочую недвижимость — гараж, машино-место или даже недостроенное жилье. А вот квадратные метры вычитают только из жилых помещений.

Кто может не платить?

С учетом немалой величины налога закон освобождает от него льготников. Всего в списке 15 категорий, среди которых инвалиды I и II групп, участники ВОВ, жертвы чернобыльской аварии и пенсионеры. Полный список можно посмотреть здесь. Кстати, отдельной категорией выделены творческие личности. Так что если сможете доказать налоговой, что вы — профессиональный художник, а ваше помещение — специально оборудованная студия, без которой вы никак не обойдетесь, то можно не платить.

Кроме того, те, кто недавно купил квартиру, могут получить имущественный вычет. Его дают только тем, кто работает официально и платит подоходный налог. Вернуть можно не все деньги, а только 13% от потраченных двух миллионов, то есть до 260 тысяч рублей. Причем этот вычет можно получить только один раз в жизни. Как это сделать, мы подробно рассказывали в этом материале.

Мне кажется, что налог слишком большой. Что делать?

Чтобы уменьшить налог, нужно снизить объем налоговой базы. То есть кадастровую стоимость. С кадастровыми экспертами можно поспорить, но делать это придется или с помощью специальной комиссии, или в суде.

Помимо заявления вам понадобятся:

выписка из Единого государственного реестра недвижимости о кадастровой стоимости объекта недвижимости, содержащая сведения об оспариваемых результатах определения кадастровой стоимости;

нотариально заверенная копия документа, который подтверждает ваши права на имущество;

отчет об оценке рыночной стоимости на бумажном и электронном носителях.

В суде могут пригодиться еще и документы, подтверждающие недостоверность сведений об объекте недвижимости, — если при кадастровой оценке в Росреестре что-то напутали и приписали вашему жилью лишние квадратные метры. Сейчас депутаты обсуждают, не наделить ли бюджетные учреждения правом пересматривать кадастровую стоимость без участия комиссий, но к общему знаменателю пока не пришли.

Вам же стоит начать собирать документы уже сейчас, если хотите оспорить кадастровую стоимость. Если успеете до конца года доказать, что на самом деле она меньше, чем указано в реестре, налог за 2022 год придет ниже. И это будет очень кстати, ведь в 2022 году увеличится не только налог — вырастут коммунальные платежи, подорожает отдых. Что еще станет дороже в наступившем году, мы подробно разбирали в этой статье.

Как уменьшить налог на квартиру в три раза: опыт собственника из Екатеринбурга

Собственники квартир в Екатеринбурге каждый год получают уведомление о необходимости оплатить налог. Его рассчитывают по инвентаризационной стоимости жилья.

– Дом, в котором я живу, построен в 2003 году. За мои пол квартиры мне насчитали за 2016 год – 2628 рублей, за 2017 год – 2998 рублей, за 2018 год – 3214 рублей, – рассказывает житель Екатеринбурга Иван Абатуров .

В домах, построенных в прошлом веке, налог за каждый метр жилплощади в несколько раз меньше, чем в строениях, возведенных позже.

Получается, что по этому налогу в Екатеринбурге есть четкое разделение на «новые» и «старые» дома. Разница в сумме налога больше, чем разница в рыночной стоимости квадратного метра старого и нового жилья. Поэтому сумма за половину жилого помещения у Ивана вышла немалой. И он решил проверить, можно ли ее снизить.

– Я зашел на сайт Росреестра, в поисковую строку вбил кадастровый номер из квитанции, которую налоговая выставила за 2018 год. Высветилась информация о кадастровой стоимости и примерная сумма налога на всю квартиру. Я ее разделал пополам, потому что владею половиной помещения. Оказалось, что налог по кадастровой стоимости – меньше полутора тысяч рублей.

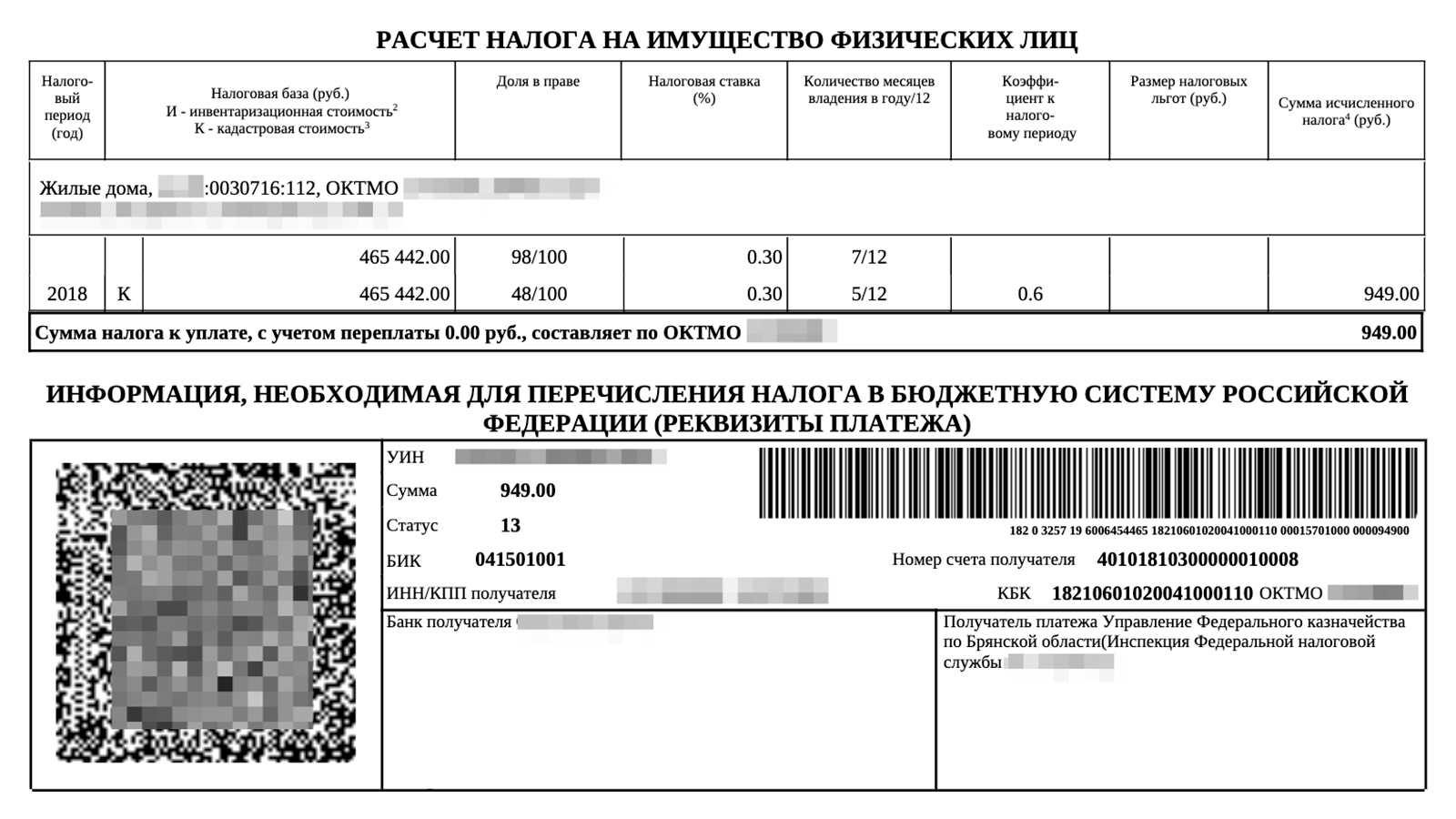

Фото: Иван Абатуров

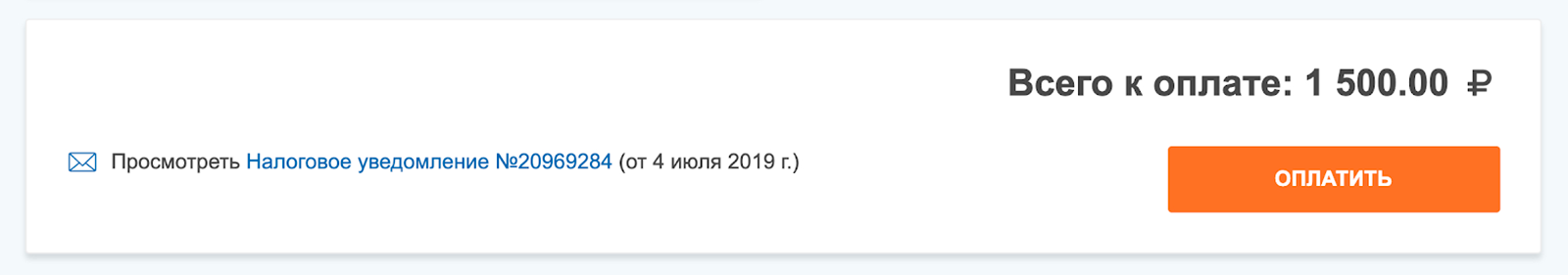

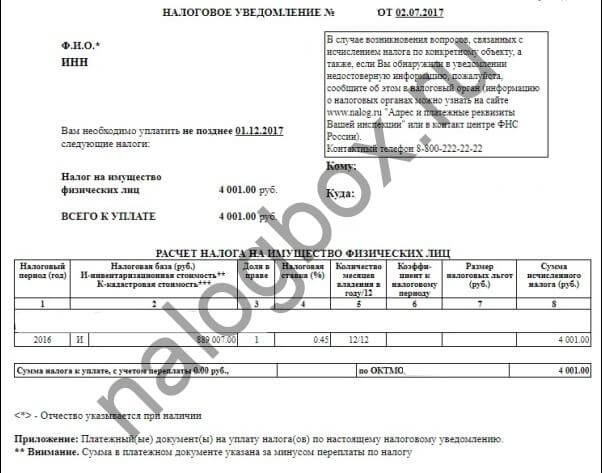

В ноябре 2019 года Иван отнес заявление в районную налоговую инспекцию и попросил пересчитать налог за три года.

– Заявление я написал в свободной форме и отнес лично. Его можно подать через «Личный кабинет налогоплательщика физического лица», но у меня его нет, – рассказывает собственник. – В ответ получил по почте два документа. В первом письме от 20 декабря мне разъяснили, что право на перерасчет налога на имущество физических лиц по кадастровой стоимости имеют те налогоплательщики, у которых сумма налога, исчисленная по кадастровой стоимости, в два и более раза больше суммы налога, рассчитанной по инвентаризационной стоимости.

Получается, сумма, рассчитанная по инвентаризационной стоимости, указана в первой квитанции, которую Иван получил еще в июле 2019 года. А сумму налога, рассчитанную по кадастровой стоимости, собственник узнал на сайте Росреестра.

В письме налоговая инспекция также указала правовое основание для перерасчета. Это Постановление Конституционного суда РФ от 15 февраля 2019 года.

Налог Ивану в итоге пересчитали по кадастровой стоимости. Она уменьшилась практически в три раза – по 1062 рубля за 2016, 2017 и 2018 год.

Фото: Иван Абатуров

– Вся сумма налога, которую начислили до этого, мне вернут. Теперь налоговая мне должна, а не я ей. У меня есть право выбрать один из способов возврата: либо в счет будущих налогов, либо перевод на мой счет, – говорит Иван.

К письму от 20 декабря специалисты налоговой службы приложили уведомление, где указано, что налог нужно оплатить до 12 февраля 2022 года. То есть у собственника есть отсрочка на полтора месяца.

– 30 декабря 2019 года я пришел в районную налоговую инспекцию и написал заявление на возврат налога уже на бланке и по образцу, который я заплатил по инвентаризационной стоимости. Заявление у меня приняли. Сказали, что вернут в течение месяца на мой счет в банке. После этого я должен буду заплатить по кадастровой стоимости – за три года. Но эта сумма за три года составит 3186 рублей, то есть меньше, чем мне начислили по инвентаризационной стоимости за один 2018 год, – резюмирует Иван Абатуров.

Фото: Иван Абатуров

ОСНОВАНИЕ ДЛЯ ПЕРЕРАСЧЕТА

Если сумма налога на жилье, исчисленная по инвентаризационной стоимости, в два и более раза больше суммы налога, рассчитанной по кадастровой стоимости.

ПОШАГОВАЯ ИНСТРУКЦИЯ

1. На сайте Росреестра (https://rosreestr.net/uznat-kadastrovuyu-stoimost-nedvijimosti) ввести в поисковую строку кадастровый номер из квитанции. В ответ вы получите информацию о кадастровой стоимости и примерную сумму налога на всю квартиру.

2. Если сумма подпадает под основание для перерасчета (для этого нужно сравнить суммы), то идите в районную налоговую службу и пишите заявление на перерасчет, либо заполняете бланк заявления в «Личном кабинете налогоплательщика» на официальном сайте Федеральной налоговой службы nalog.ru.

3. Ждете ответ от налоговой в виде заказного письма по почте. Если он в вашу пользу, то получаете возврат уплаченных ранее средств и платите налог по новому расчету.

До 2 декабря нужно заплатить налоги на имущество. Как их уменьшить?

2 декабря — последний день уплаты имущественных налогов за 2018 год. До этой даты нужно выплатить суммы, которые указаны в налоговом уведомлении: за имущество, землю и транспорт. Налоговые уведомления уже отправлены всем, кто должен их получить: по почте или через личные кабинеты налогоплательщиков.

В этом году в налоговом кодексе появилось много изменений по поводу имущественных налогов: стало больше льгот, отменили квитанции, продлили срок выбора льготных объектов и ограничили рост начислений. Мы собрали главные изменения и все полезные статьи, чтобы даже бабушка смогла разобраться с налогами и сэкономить на них. Даже если вы уже получили уведомление и не знали о льготах и вычетах, еще не поздно их использовать.

Что нужно знать об имущественных налогах в 2019 году

Вот главное, чтобы не переплатить:

- Налоговые уведомления уже отправлены. Проверьте почту или личный кабинет.

- С уведомлениями больше не присылают квитанции. Есть только таблицы с реквизитами.

- Срок уплаты налогов за 2018 год — 2 декабря 2019 года.

- Проверьте, предоставили ли вам льготы. Если нет, подайте заявление: еще не поздно. Налог пересчитают.

- Если хотите выбрать льготный объект, подайте уведомление до 31 декабря. Но можно ничего не делать, тогда налоговая выберет сама.

- В 2019 году появились новые льготы у многодетных, их применяют с 2018 года. Сообщите о своих правах, если не успели.

- Льготы и вычеты — это не одно и то же. Вычеты дают всем без заявления, о праве на льготу нужно сообщать один раз.

- Если в уведомлении ошибка, сообщите о ней в налоговую инспекцию. Можно через личный кабинет.

- Если использовали единый налоговый платеж, уменьшайте суммы к уплате вручную. Автоматически аванс зачтется только в декабре.

- В налоговом уведомлении может быть указан НДФЛ. Его тоже нужно платить.

Поделитесь с теми, кто обзавелся имуществом:

Что нужно знать об имущественных налогах в 2019 году

Что такое имущественные налоги

Это налоги, которые государство собирает с физических лиц, если у них есть имущество. Всего есть три таких налога:

- Налог на имущество платят владельцы квартир, комнат, домов и долей в них. Владельцы — это те, у кого право собственности по документам.

- Земельный налог начисляют собственникам земельных участков.

- Транспортный налог должны заплатить те, на кого оформлены транспортные средства: машины, мотоциклы, катера, снегоходы и самолеты.

Платить нужно только за имущество, которое есть в собственности в конкретном году. Если в 2018 году не было ни квартир, ни машины, ни земли, то и налогов не будет.

Как рассчитать суммы налогов к уплате

У каждого налога свои правила для расчета, но владельцам имущества в это можно не вникать. Суммы считает налоговая инспекция. Она знает, какая недвижимость у вас есть и какие машины зарегистрированы в ГИБДД на ваше имя. По каждому из объектов считают налог, указывают его в налоговом уведомлении и отправляют налогоплательщикам до 1 ноября.

На момент публикации этой статьи все, кому что-то начислено, уже должны были получить уведомления за 2018 год.

Хотя налоговая инспекция сама считает суммы к уплате, но стоит все же проверить, правильно ли учтены доли и срок владения. Может выясниться, что вы продали машину, а новый владелец не переоформил ее в ГИБДД. Тогда налог будут начислять вам — нужно скорее прекращать регистрацию на свое имя.

Где взять налоговое уведомление

Налоговое уведомление присылают по почте или в личный кабинет на сайте nalog.ru. Если есть личный кабинет, начисления придут только туда. Если его нет, уведомление пришлют почтой. В этом году в уведомлениях кое-что изменилось.

Даже если вы не пользуетесь личным кабинетом, но он существует, уведомление будет именно там. Так может быть у мамы, которой вы завели личный кабинет, чтобы сообщить о льготе или проверить справку 2-НДФЛ , а потом даже пароль не меняли и больше туда не заходили. Но личный кабинет создан, поэтому уведомление маме придет туда, а почтой она его не получит. Чтобы попасть в личный кабинет мамы и увидеть суммы начисленных ей налогов, нужно еще раз идти в инспекцию, получать новый пароль или просить уведомление на бумаге.

Если имущество есть, а уведомление по почте не пришло, это повод разобраться.

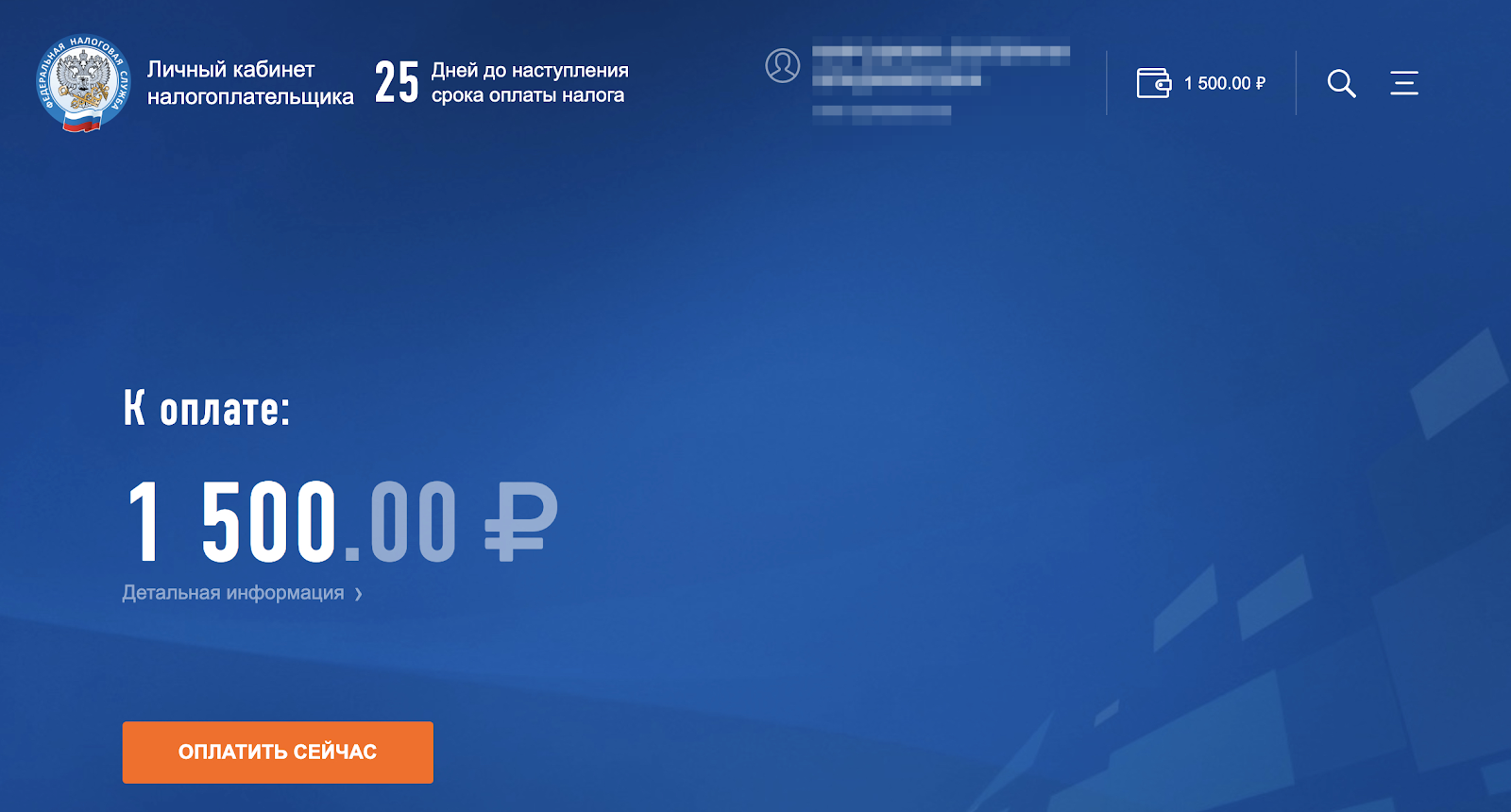

Начисления видны на главной странице личного кабинета — одной суммой за все виды имущества

Начисления видны на главной странице личного кабинета — одной суммой за все виды имущества  Полностью налоговое уведомление можно посмотреть в разделе «Мои налоги»

Полностью налоговое уведомление можно посмотреть в разделе «Мои налоги»  В уведомлении есть все данные о начислениях: объекты, суммы, ставки, период и доли

В уведомлении есть все данные о начислениях: объекты, суммы, ставки, период и доли

Иногда уведомления вообще никуда не приходят, даже если есть собственность. Так бывает, если начислено меньше 100 рублей или применялись льготы. Но документ с начислениями мог и потеряться — а это не повод не платить.

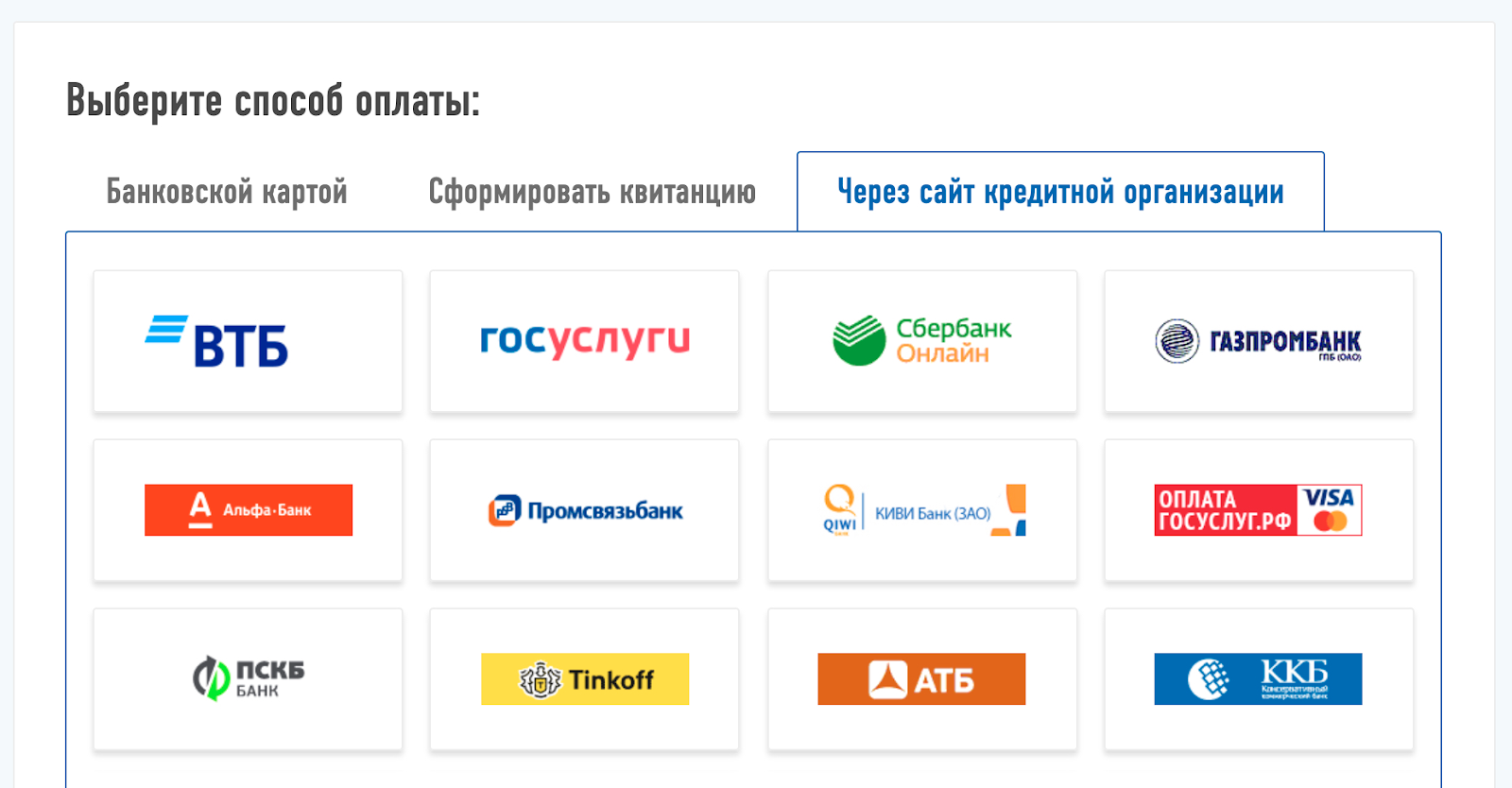

Как заплатить налоги

Суммы к уплате указаны в налоговом уведомлении и личном кабинете — одной строкой и отдельными суммами по каждому налогу. Есть несколько способов заплатить. Вот самые простые и доступные, при которых не нужно никуда ходить и ничего распечатывать.

В личном кабинете налогоплательщика. С главной страницы налог можно заплатить одной суммой.

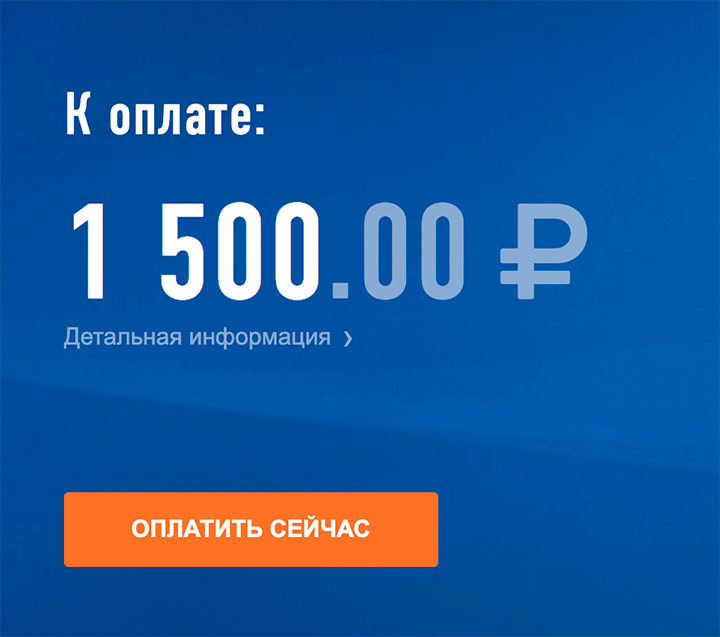

Кнопка «Оплатить сейчас» позволит заплатить все за один раз

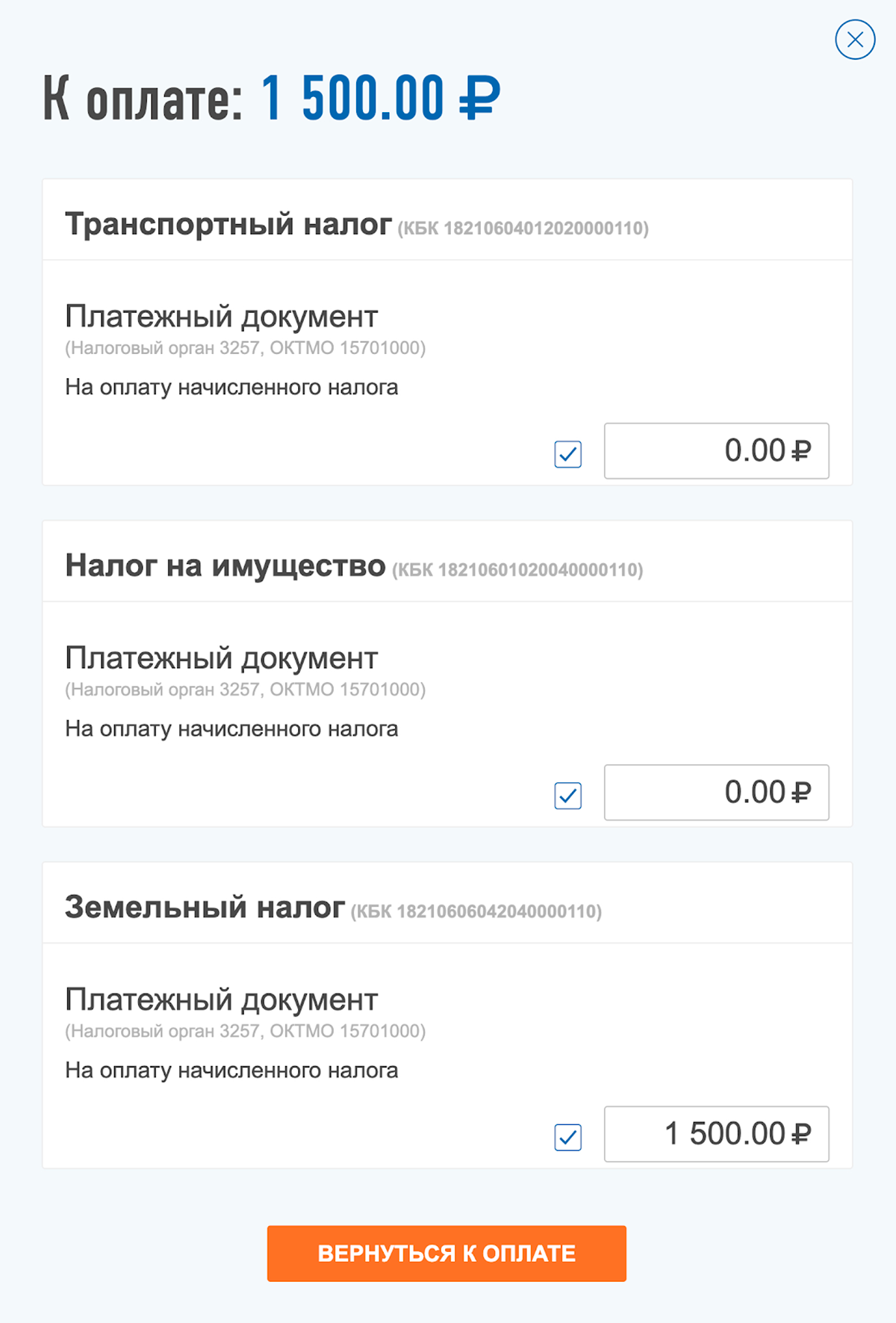

Кнопка «Оплатить сейчас» позволит заплатить все за один раз  Если не хочется платить все сразу, можно быстро изменить суммы по каждому налогу

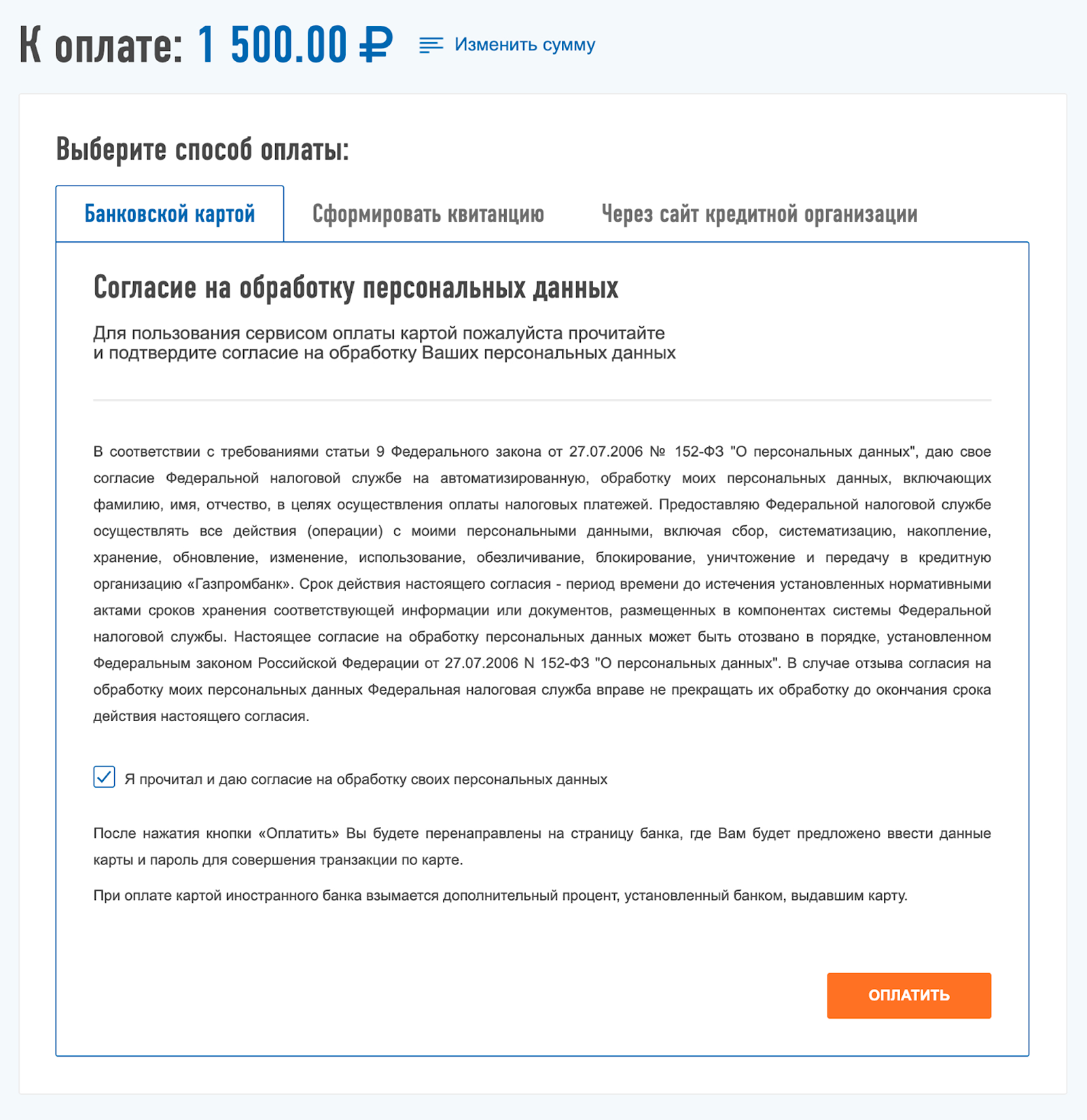

Если не хочется платить все сразу, можно быстро изменить суммы по каждому налогу  В личном кабинете удобно платить банковской картой напрямую с сайта налоговой, а не через банки

В личном кабинете удобно платить банковской картой напрямую с сайта налоговой, а не через банки  Если хочется заплатить через банк, нужно выбрать третью вкладку

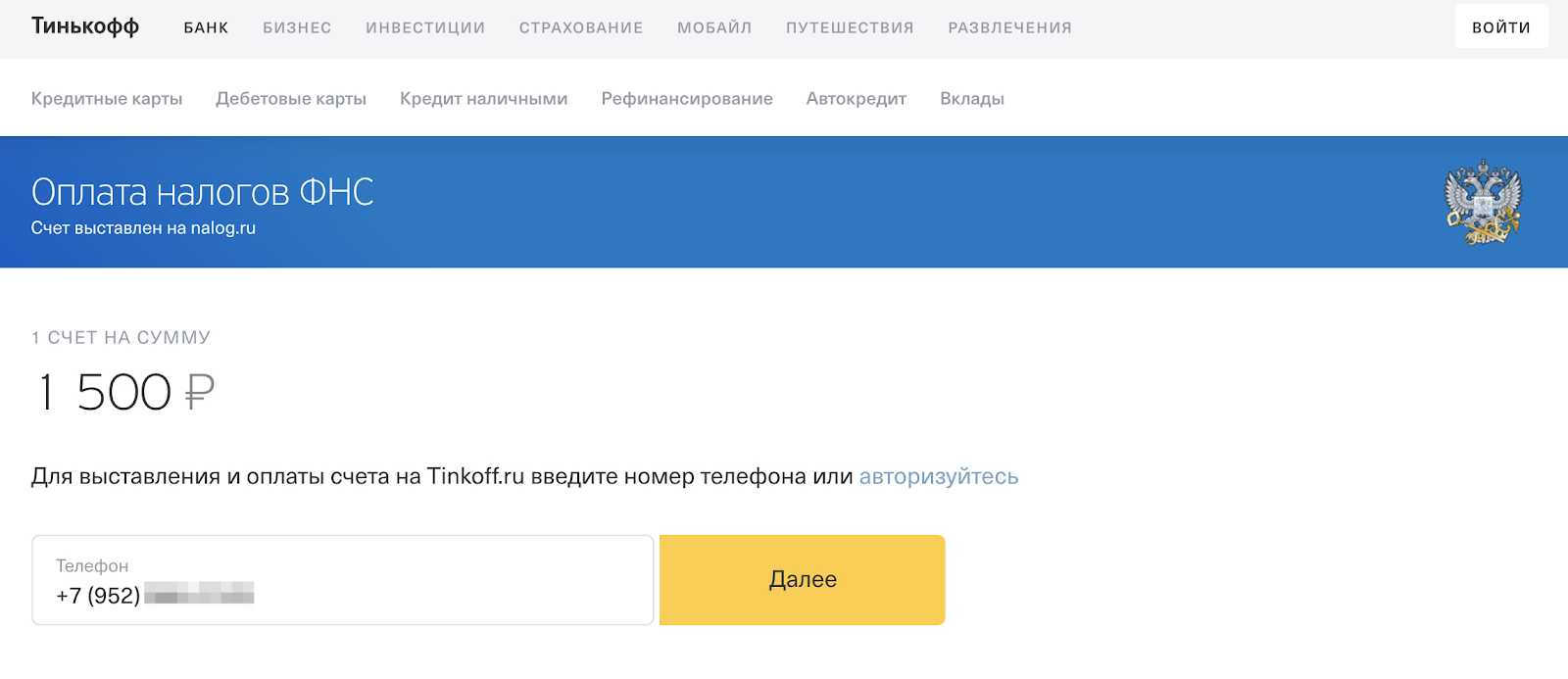

Если хочется заплатить через банк, нужно выбрать третью вкладку  Счет появится в приложении по номеру телефона, который укажете. Например, жена может из своего личного кабинета выставить счет на карту мужа. Счет придет ему, и он заплатит налог за общее имущество

Счет появится в приложении по номеру телефона, который укажете. Например, жена может из своего личного кабинета выставить счет на карту мужа. Счет придет ему, и он заплатит налог за общее имущество

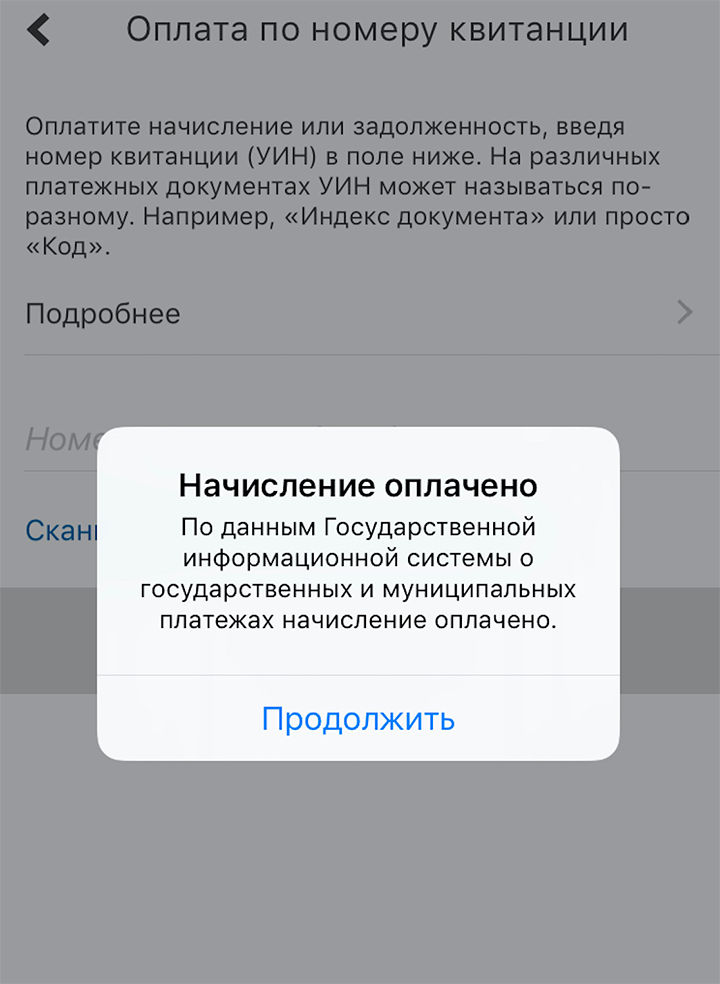

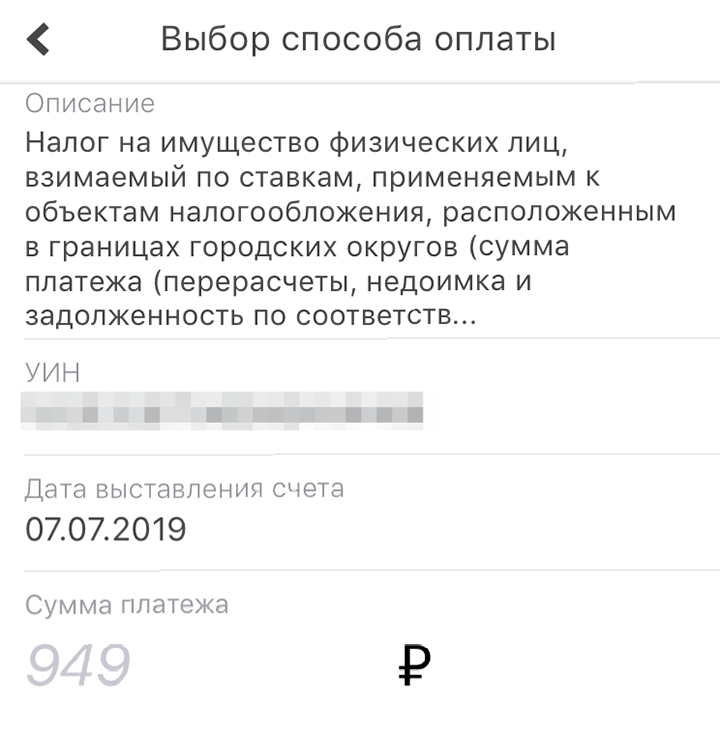

На госуслугах по УИН. Если нет личного кабинета или нужно заплатить налог за близких, из реквизитов может быть только УИН — уникальный идентификационный номер. Он указан в уведомлении — по каждому налогу, в табличке со штрихкодом под расчетами. По этому номеру можно быстро заплатить любой налог с помощью специального сервиса на портале госуслуг, если больше нет вообще никаких данных. Так удобно платить не только за себя, а платеж пройдет, даже если человек не зарегистрирован на госуслугах.

Мы заметили, что при оплате таким способом не учитывается сумма ранее перечисленных налогов. Например, если вы уже заплатили 1000 рублей за землю и хотите внести остаток, по УИН отображается полная сумма начисления, а не только долг. Сумму можно изменить вручную.

Если войти через госуслуги, не придется вводить данные карты, если она уже указана на портале. Даже если платите по УИН не за себя, налог попадет куда нужно.

В приложении банка или госуслуг. Если есть бумажное уведомление, можно отсканировать куар-код или штрихкод с помощью приложения. Такие функции есть у некоторых банков и на госуслугах. Правда, они не всегда срабатывают — пробуйте. И тоже будьте внимательны: бывает, что приложения выдают странное.

Госуслуги говорят, что налог уплачен, хотя это не так

Госуслуги говорят, что налог уплачен, хотя это не так  А другой налог предлагают заплатить, хотя долга по нему точно нет. При повторном сканировании могут быть уже другие данные, так что проверяйте, перед тем как отправить деньги в бюджет

А другой налог предлагают заплатить, хотя долга по нему точно нет. При повторном сканировании могут быть уже другие данные, так что проверяйте, перед тем как отправить деньги в бюджет

Единым налоговым платежом. Это новый способ уплаты налогов с 2019 года. Можно переводить деньги на отдельный кошелек в личном кабинете авансом, пока налоговое уведомление еще не пришло.

С этим способом есть проблема, о которой мы рассказывали еще в начале года. Накопленный аванс списывается в последний день уплаты, а до этого числится в личном кабинете. При этом сумма налога, в счет которого должны зачесть аванс, указана как долг. То есть вы заранее дали налоговой денег, а она говорит: «У вас тут начислено — не забудьте заплатить». Это неудобно.

В правом верхнем углу указан аванс, а по центру — начисленный налог. Если не разобраться, можно заплатить его по уведомлению, а налоговый аванс тоже останется в бюджете. Потом придется требовать переплату назад, а это небыстро

В правом верхнем углу указан аванс, а по центру — начисленный налог. Если не разобраться, можно заплатить его по уведомлению, а налоговый аванс тоже останется в бюджете. Потом придется требовать переплату назад, а это небыстро

Квитанций больше нет. Заплатить налоги по квитанции больше не получится: готовых квитанций с налоговыми уведомлениями с этого года не присылают. Есть только реквизиты. Если ваша бабушка захочет пойти в банк, чтобы иметь подтверждение уплаты на бумаге, объясните, что платежку заполнит операционист — пусть не ищет готовую квитанцию и не идет за ней в налоговую инспекцию.

Как уменьшить начисления налогов

Начисления можно уменьшить с помощью льгот, вычетов и освобождения от налога. Они работают по-разному. И лучше их различать, чтобы не пропустить сроки и пересчитать налоги.

Вычеты по налогу на имущество для всех. Их предоставляют вообще всем собственникам и абсолютно по всем объектам — хоть по пяти квартирам сразу. Вычет — это площадь, которую вычитают из общей площади объекта недвижимости при расчете налога на имущество. А налог начисляют только на ту площадь, что останется. Вычет не зависит от статуса, дохода и пенсии. Налоговая применяет его сама, заявления подавать не нужно.

(1).jpg)